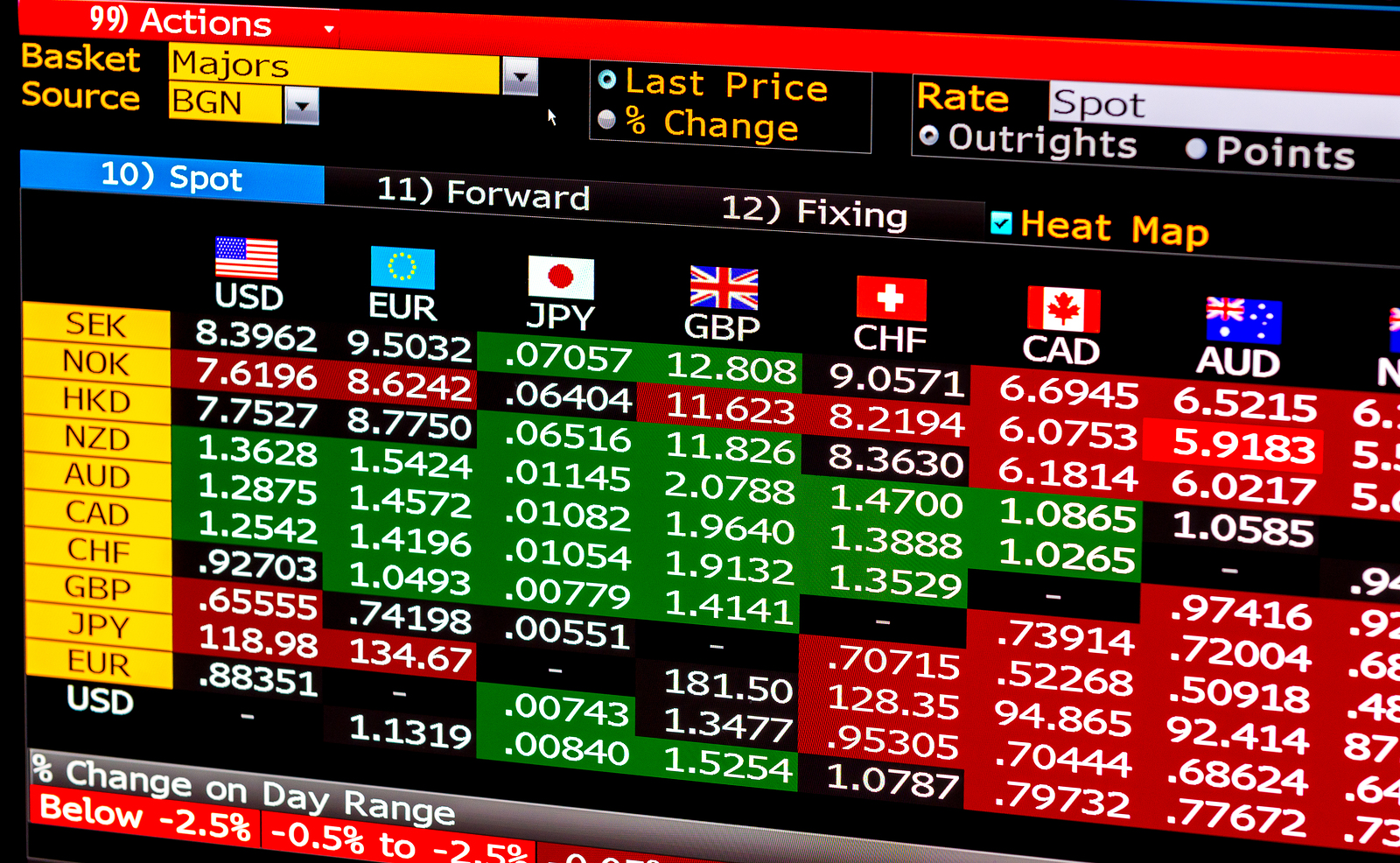

El mercado de divisas al contado o el mercado de Forex spot es el mercado financiero individual más grande del mundo. El término spot indica para entrega inmediata. Esto se diferencia de los contratos a plazo, como los futuros, que implican la entrega en una fecha futura preestablecida, o los swaps, que implican una transacción al contado y una transacción a plazo fijada en una fecha futura. (Algo fundamental para operar con éxito en Forex es la elección de un buen bróker, si es la primera vez que va a elegir a un bróker y no sabe cómo hacerlo, le recomendamos que lea nuestro artículo ¿Cómo elegir a un bróker?)

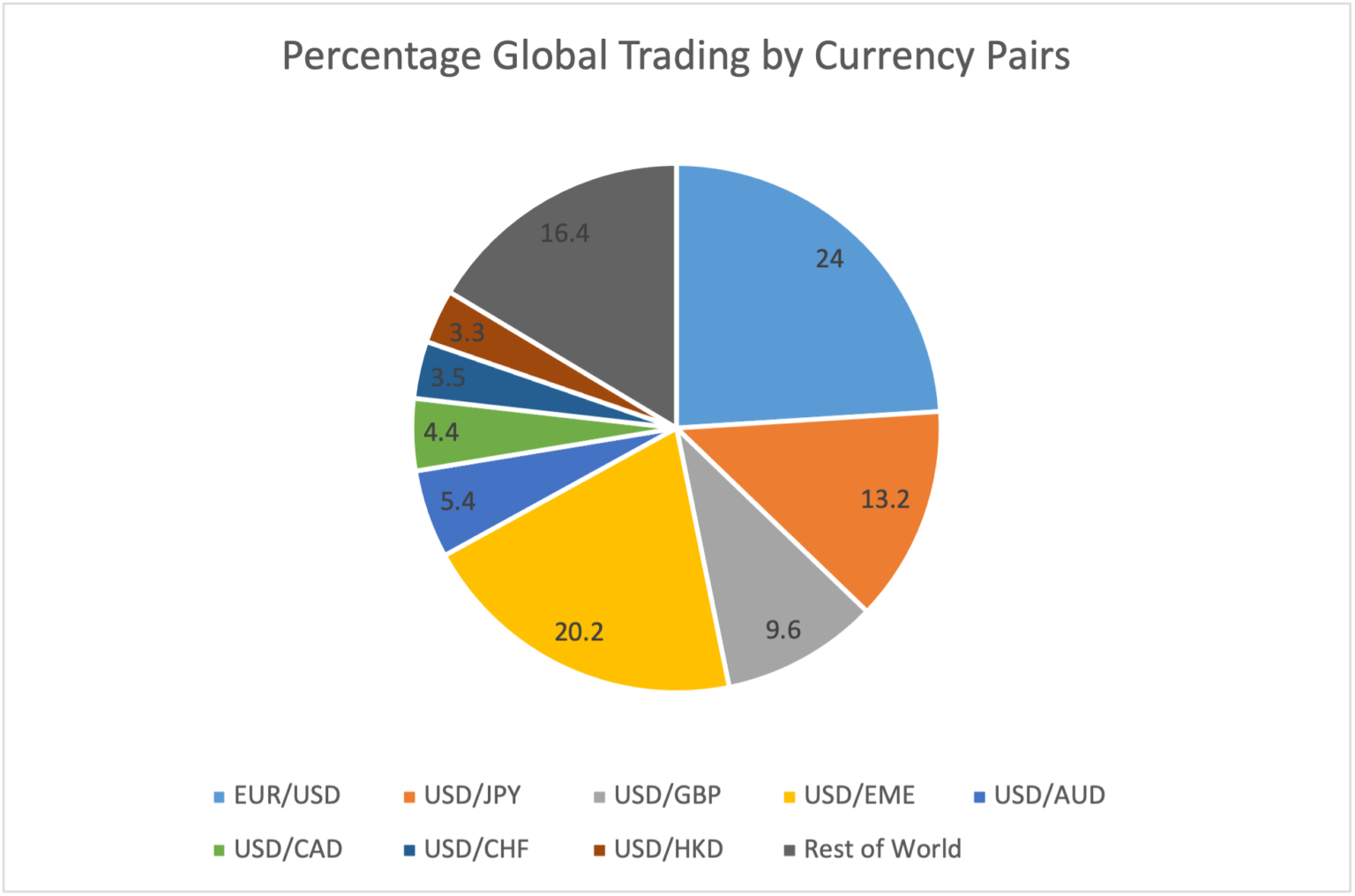

Los últimos datos del Banco de Pagos Internacionales (Bank of International Settlements) muestran una facturación diaria de divisas al contado de 6,6 billones de dólares. El par más dominante es el EUR/USD, que representa el 24% de todas las transacciones. El segundo par más negociado en el mercado al contado de divisas es el USD/JPY, sin embargo, queda muy por detrás con un 13,2%. El tercer par más negociado es el GBP/USD con un 9,6%. Otros pares comunes como AUD/USD o USD/CAD están aún más atrasados en términos de facturación. Las monedas de los mercados emergentes también representan una porción relativamente grande de la actividad comercial. Monedas como el peso mexicano y la lira turca contribuyen a que este sector represente el 20,2 % de todas las transacciones. (¿Cómo los Big Boys manipulan el mercado y te hacen saltar todos los stop losses?)

La mayoría de las operaciones de cambio al contado de divisas se realiza en los cinco principales centros financieros del mundo. El 79% de todo el comercio se ejecuta entre EE.UU, Reino Unido, Hong Kong, Singapur y Japón. Esto no es sorprendente, ya que también son los centros más grandes del mundo para casi todos los productos financieros. El mercado de divisas difiere en muchos aspectos de los mercados tradicionales de acciones y bonos, pero hay una característica que se destaca más que otras. A diferencia de la mayoría de los demás mercados, el mercado al contado de divisas está abierto las 24 horas del día, los 5 días de la semana. (Guía completa de estrategias de asignación de activos de ETFs)

EME: Emerging Market Economies

El mercado de divisas ha existido desde que comenzó el trading internacional. Los comerciantes que viajaban desde una parte del mundo a otra cambiaban la moneda local que recibían por sus productos a la moneda de su país de origen.

Esto continúa hoy, ya que el comercio mundial ha alcanzado niveles nunca vistos en la historia. Esto ha traído consigo una mayor necesidad de contratos de divisas al contado. Por ejemplo, las empresas en Europa que venden sus productos o servicios en los EE.UU necesitan cambiar los dólares estadounidenses que reciben por euros en algún momento, y viceversa. (Guía para operar el futuro del Euro FX)

Esta necesidad de cambio de divisas creó el mercado Forex. Desde entonces, las instituciones y los traders han aumentado su profundidad al negociar estos mercados para obtener ganancias o cobertura.

Jugadores del mercado

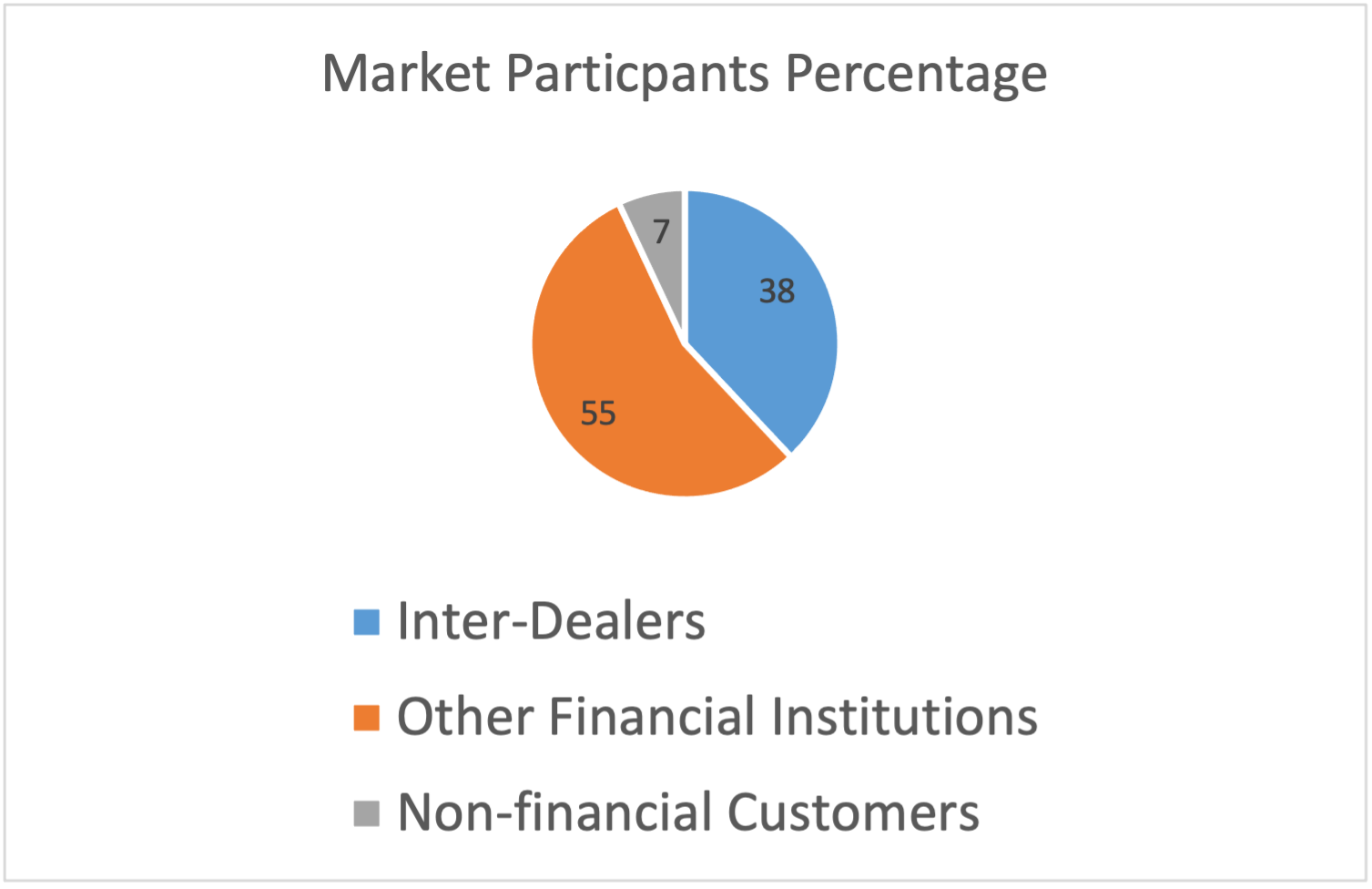

Las cosas han cambiado mucho en las últimas dos décadas, y especialmente desde la llegada de la tecnología de las computadoras personales e Internet. En la década de 1990, el 64% de las operaciones al contado de divisas eran realizadas por operadores institucionales. Esa proporción ha cambiado y las instituciones entre intermediarios ahora solo representan aproximadamente el 40% de todas las transacciones. (Evaluación de diferentes estrategias de sincronización del mercado)

El mercado minorista para el trading de divisas al contado se ha afianzado con fuerza gracias a la facilidad de acceso a la información necesaria para operar en este mercado. El hecho de que las instituciones entre intermediarios ya no sean abrumadoramente los principales actores significa que el mercado también es más eficiente. No puede haber una posición dominante de un grupo de bancos ya que el campo de juego está mucho más dividido. (¿Cuál es el rol del volumen en el trading en Forex?)

El otro grupo principal de actores del mercado está formado por bancos e instituciones que no son intermediarios, inversores institucionales, fondos de cobertura y corredores principales. En conjunto, este grupo constituye la mayor parte de la actividad en el mundo del trading. Los traders minoristas no se consideran una categoría, y el porcentaje de operaciones que realizan generalmente se subestimará, ya que tienden a poner su dinero en varias instituciones, como bancos que no son intermediarios o brókers de Forex principales. (Todo lo que necesita saber sobre el índice S&P 500 para ganar dinero con él)

Los precios de las tasas de cambio al contado son generados principalmente por los bancos intermediarios, también conocidos como creadores de mercado o market makers. Estas instituciones proveen la mayor parte de los precios disponibles en el mercado. Otros participantes del mercado recibirán cotizaciones de tipos de cambio al contado de sus bancos o brókers. Solo una pequeña parte de la creación de mercado provendrá de participantes que no sean intermediarios. (Comparando las mejores plataformas de trading)

Papel de los brókers de Forex

Como trader minorista, necesitará los servicios de un bróker de Forex. Gracias a Internet y la tecnología informática cualquier persona puede acceder a estos servicios desde cualquier parte del mundo.

Los brókers están conectados con varios distribuidores y recopilan los mejores precios de las diversas instituciones que crean el mercado a través del bróker. Luego, el bróker pasa estos precios a sus clientes o traders y cobra una pequeña comisión. La otra posibilidad es que el spread (difeencia entre precio de oferta y demanda) se amplíe y el bróker no cobre una comisión. En otras palabras, el bróker puede disminuir la mejor oferta que tiene y aumentarla. Esto les permite obtener una compensación por esa pequeña diferencia. (¿Qué son los ciclos de mercado y cómo podemos ganar dinero con ellos?)

Los brókers también pueden ofrecer otros servicios, como diferentes tipos de órdenes, apalancamiento y mantenimiento de registros de cuentas. Hay varias órdenes de mercado, como Stop Loss, Target Profit y Limit Orders. La orden de stop loss limita la cantidad de dinero que se puede perder en una operación al contado de Forex. Por ejemplo, si el precio al contado del EURUSD es actualmente 1,2000 e ingresa a una operación de compra a ese precio, pero desea limitar su pérdida, supongamos unos 50 pips, en este caso le daría una orden al bróker de poner su orden stop loss en 1,1950. (Definición y aplicación del oscilador McClellan)

Esto significa que su posición larga se cerrará si el mercado cotiza más bajo o en 1.1950. Esto se hace automáticamente y ayuda a evitar perder más de lo que contaba al ingresar a la operación. Tenga en cuenta que los stop loss no siempre son una garantía de pérdida máxima. El precio de mercado puede tener una brecha o gap y el siguiente precio disponible puede hacer que pierda más que la cantidad original establecida con la orden stop loss. (¿Cómo diseñar tu propio sistema de trading en Forex paso a paso?)

La orden de obtención de ganancias o take profit actúa de la misma manera que una orden de límite de pérdidas o stop loss, pero en este caso bloqueará una ganancia automáticamente cuando se alcance un cierto nivel. Teniendo en cuenta el ejemplo anterior, supongamos que cree que el mercado puede alcanzar un máximo justo por encima de 1.2100 antes de volver a bajar. Para asegurarse de sacar provecho de una operación rentable, colocaría una orden de take profit en 1,2100. (Combinando indicadores técnicos para mejorar los resultados)

Las órdenes de compra limitada o de venta limitada también son comunes entre los cbrókers de Forex y populares entre los traders. Estas órdenes le permiten establecer el precio al que desea comprar o vender un determinado par de divisas. Puede establecer la orden buy limit o límite de compra por debajo del valor de mercado actual. Esto le permite ingresar al mercado cuando retroceda a un nivel más bajo. De la misma manera, puede establecer una orden límite de venta o sell limit por encima del precio de mercado actual, donde ingresa una operación de venta cuando el mercado corrige al alza. (Cómo ganar dinero en Forex utilizando la famosa estrategia de divergencia del RSI)

El apalancamiento es probablemente el factor más importante para aumentar las ganancias o pérdidas en el trading de divisas. El apalancamiento le permite operar en tamaños que pueden ser muchos múltiplos del dinero que tiene en su cuenta. Un apalancamiento de 10 a 1 le permitirá negociar un valor de 10 000$ con 1 000$ en su cuenta. (Los patrones mágicos Bullish & Bearish Harami)

Sin embargo, el apalancamiento claramente tiene sus ventajas y desventajas. El uso de un índice de apalancamiento demasiado alto puede permitirle ganar algo de dinero rápido, pero puede arruinarlo todo con la misma rapidez.

La importancia en la elección del bróker y el activo

La forma más popular de operar en los mercados al contado de Forex es a través de un bróker de Forex online. Por lo general, el bróker recibirá los precios de Forex de los creadores de mercado en el mercado de divisas. Otra opción que se está volviendo cada vez más popular es el CFD al contado. El CFD, Contratos por diferencia, es un derivado del mercado de divisas al contado subyacente. (Conozca cómo abrir su propia sociedad o agencia de valores Forex en España)

Cuando ingresa a una operación en el mercado Forex utilizando un CFD, está colocando una orden con su bróker que rastrea el mercado subyacente. Por lo tanto, si compra EUR/USD al tipo de cambio actual del mercado, se beneficiará si el precio real del par de divisas aumenta. Si el precio baja, perderá dinero. El efecto de utilizar este producto es esencialmente el mismo que el de entrar en una operación en el mercado de divisas. (El secreto que revela el patrón de velas Doji)

Los CFDs suelen ofrecer índices de apalancamiento más altos y tamaños de lote mínimos más pequeños. El trading de Forex estándar puede permitir precios con un spread más ajustado. La elección de cuál usar puede depender simplemente de si los CFDs están disponibles en su país o si su corredor elegido ofrece uno u otro.

Cualquier bróker que elija debe ser supervisado por un regulador financiero. Esto asegura que las operaciones dentro de ese bróker no sean manipuladas y le permite invertir su dinero con confianza. Hay muchos reguladores nacionales, cada uno con jurisdicción sobre los bróker que operan en su país. Algunas regiones tienen más de un regulador de divisas. Los tres principales reguladores del mundo son FCA (Reino Unido), CFTC (EE.UU) y FFA (Japón). En Europa cada país tiene su propio organismo regulador que permite que el bróker opere en cualquiera de los países miembros de la UE. (¿Cómo utilizar el indicador Money Flow Index?)

Hay muchos pares de divisas que se consideran líquidos. Líquido significa que los precios están siempre disponibles y que la diferencia entre la oferta y la demanda (spread) es comparativamente pequeña. Los principales pares de divisas, como los descritos anteriormente, serán los más líquidos. Los pares de divisas exóticas, como USD/ZAR, por ejemplo, son menos líquidos y pueden estar sujetos a mayores spreads en comparación con los principales pares de divisas, como EUR/USD o USD/JPY. (Comparación de las diferentes tecnologías Blockchain ¿Cuál es la mejor?)

Elija sus pares de divisas con cuidado. Además, debe tener acceso completo a los factores de noticias macroeconómicas que impulsan cada mercado. El EUR/USD y el USD/JPY son mercados en los que la mayoría de los traders pueden acceder a la información con suma facilidad. Puede ser difícil obtener acceso a la información en otros pares, incluidas las monedas de mercados emergentes como el real brasileño o la lira turca. (¿Cuál es el mejor oscilador técnico de Forex?)

Establecer un plan de trading

Su plan de trading debe basarse principalmente en dos elementos: tipo de análisis y horizonte temporal. Los traders generalmente usan uno o una combinación de ambos análisis fundamental y técnico. El análisis fundamental se usa más para determinar la tendencia a largo plazo al observar datos como el PIB, el empleo y la inflación. Estos factores tienen un horizonte a largo plazo y son útiles para subestimar la tendencia general de un par de divisas dado. (Litecoin: Predicción de precio a largo plazo para 2025)

El análisis técnico se ocupa de comprender la repetición de patrones en la acción del precio. La repetición de patrones permite a los operadores intentar y cronometrar con éxito la entrada de una operación. Este tipo de análisis generalmente se adapta mejor a horizontes de corto plazo, pero también puede usarse para generar perspectivas para horizontes de mediano a largo plazo. (Guía completa para invertir en Bitcoin Cash)

Para la mayoría de los traders minoristas, el análisis técnico es de suma importancia. Esto se debe a que la mayoría de los traders tendrán un horizonte de tiempo más corto, que va desde unos pocos minutos hasta horas o unos pocos días. Dado que los mercados de divisas pueden ser muy volátiles en escalas de tiempo más cortas, la sincronización del mercado es esencial. (¿Cómo operar los patrones de gráficos de techo y suelo de mercado?)

El horizonte de tiempo es un aspecto importante de su plan de trading. Existen grandes diferencias entre operar con un horizonte de unas pocas horas y operar con un horizonte de unos días o semanas. Lo primero que debe preguntarse es si está dispuesto a tener operaciones abiertas desde la noche hasta la mañana (con todos los riesgos que ello implica). Esto significa que puede tener posiciones abiertas cuando ya no esté mirando el mercado, ya que no puede estar frente a una computadora las 24 horas del día. (10 estrategias de day trading para principiantes)

Muchos traders minoristas optan por el trading intradiario o day trading. Este estilo de trading requiere que todas las posiciones se cierren antes del final de la sesión de negociación o del día de negociación. Los traders diarios suelen realizar transacciones que duran desde unos pocos minutos hasta un máximo de unas pocas horas, o como máximo durante todo el día. (5 Grandes recomendaciones para tener éxito en el trading de un trader institucional)

Otra consideración que los traders deben tener en cuenta es si negociarán eventos y publicaciones de datos de Forex. Estos son eventos noticiosos de alto impacto que se programan con anticipación y de manera regular. Algunos traders evitan participar durante este tiempo, ya que pueden ser extremadamente volátiles.

Gestionar el riesgo

El stop loss y los límites de riesgo tienen que estar bien definidos de antemano. No debe ingresar a una operación sin límites claros en relación a cuánto dinero está dispuesto o espera perder en el peor de los casos. Se deben establecer límites en cuanto a la cantidad de dinero que podría perder por operación. También se deben establecer límites sobre la cantidad de transacciones negativas que puede realizar en un día. A veces, tenemos una mala racha y debemos tener un plan para hacer frente a tales sucesos. (Cómo añadir posiciones a una operación rentable para ganar más dinero)

La cantidad de dinero que está dispuesto a perder por operación definirá el tamaño de su operación para cualquier par de divisas determinado. Debe determinar la volatilidad diaria promedio para ayudarle a colocar sus stop loss. Por ejemplo, si la volatilidad diaria promedio es de 100 pips, un stop loss de 10 o 20 pips probablemente esté demasiado cerca de su precio de entrada. El mercado puede retroceder fácilmente los 10 o 20 pips antes de regresar en la dirección de su operación. (¿Cómo gestionar el miedo y la codicia en los mercados?)

Si el número que tiene en mente para cada stop loss es de 100$, abrir operaciones de 100 000$ significaría que su stop loss tendría que estar como máximo a 10 pips de su precio de entrada. Esto puede estar demasiado cerca, lo que puede hacer que tal vez te salte tu stop loss a pesar de que en el futuro sea una operación ganadora. Deberá dimensionar sus operaciones en consecuencia para permitir un stop loss lo suficientemente amplio como para resistir la típica acción del precio de la mayoría de los pares de divisas. (Los 3 peores momentos para operar)

Trading automatizado VS Trading manual

También debe considerar los pros y los contras del trading manual frente al trading automatizado. El trading manual depende en gran medida de la discreción en el proceso de toma de decisiones del trader en particular. El trading automático se ejecuta únicamente mediante reglas establecidas en un programa escrito llamado script o Asesor Experto. El elemento humano solo está presente cuando se decide qué reglas programar en el sistema. Después del cual una computadora ejecuta estas reglas con total adherencia. (17 Consejos para ser rentable en Forex)

La ventaja inmediata de los sistemas de trading automáticos es que el software o script está activo durante las 24 horas del día, por lo que mientras no está en su ordenador, seguirá ejecutando sus reglas de trading. Por otro lado, no es capaz de evaluar los matices que pueden ocurrir durante una sesión de negociación, como una declaración del presidente de un banco central determinado. (¿Cuál es el rol del volumen en el trading en Forex?)

Puede elegir a qué mercados de divisas desea aplicar las estrategias comerciales automatizadas y a qué horas mantener los scripts activos durante el día o la semana. Algunos traders de sistemas prefieren mantener su algoritmo comercial funcionando constantemente, mientras que otros seleccionan y eligen ciertos marcos de tiempo para evitar comunicados de prensa de alto impacto. (Evaluación de diferentes estrategias de sincronización del mercado)

La plataforma MT4, una de las más utilizadas entre los traders minoristas, permite a los traders implementar el trading automatizado a través de asesores expertos. Si no está bien versado en la escritura de scripts en MQL4, también hay muchos programadores calificados dentro de la comunidad MT4 que pueden escribir sus scripts por una tarifa. (Comparando las mejores plataformas de trading)

Conclusión

El trading en Forex puede ser una actividad extremadamente lucrativa y satisfactoria, pero también puede dañar a sus finanzas si no tiene cuidado. Debe tener una idea clara de qué factores macro impulsan el mercado al contado de Forex, así como una buena comprensión del análisis técnico.

La mayoría de los indicadores y estudios técnicos ahora están disponibles en las principales plataformas de gráficos. Es aconsejable aprender todo lo que pueda sobre las diferentes herramientas de análisis técnico para ayudarlo a cronometrar mejor el mercado. Se trata de determinar cuáles funcionan mejor para usted y su estilo de trading, algo que es único de cada persona. (En qué o cuáles ETFs de plata debería considerar invertir)

Por último, pero no menos importante, es acceder a una plataforma de operaciones y gráficos en un dispositivo adecuado. Algo lo suficientemente grande como para mostrarle claramente la acción del precio en la pantalla y capaz de permitirle enviar órdenes al mercado de manera oportuna y fácil.