Muchos académicos le dirán que los mercados son aleatorios y eficientes. Y como resultado, no tiene sentido intentar predecir el precio de ningún valor financiero. Por otro lado, existe una opinión opuesta que sostiene que los movimientos de precios se pueden predecir con las herramientas y los modelos de sincronización correctos. Este último grupo son defensores de la sincronización del mercado, que será el tema central de este artículo. (¿Cuál es el patrón de vela Evening Star? ¿En qué consiste y cómo ganar dinero con él?)

Comprender la sincronización del mercado (Market Timing)

La sincronización del mercado es un enfoque estratégico para los mercados en los que un inversor o trader busca comprar o vender un instrumento financiero en función de los futuros movimientos de precios. Estos participantes que utilizan modelos de sincronización del mercado creen que los mercados tienen cierto nivel de previsibilidad en términos de cambios de precios esperados. (Guía definitiva para ganar dinero en Forex utilizando el indicador Connors RSI (CRSI))

Esto es contrario a la hipótesis del mercado eficiente, también conocida como EMH (Efficient Market Hypothesis), que sugiere que los futuros movimientos de los precios en los mercados financieros no se pueden predecir con ningún nivel de precisión y, como tal, todos y cada uno de los modelos de sincronización del mercado de acciones, materias primas y divisas, generalmente, generalmente no logran obtener ninguna ventaja distintiva. Los defensores de la teoría EMH creen que el mejor curso de acción para los participantes del mercado es comprar y mantener un índice de mercado amplio o ETF, lo que brindaría exposición al mercado general en su conjunto. (Analizando la amplitud del mercado con el indicador Advance Decline Line (A/D))

Para nuestra discusión aquí, nos centraremos en comprender mejor la sincronización del mercado y los pros y los contras de implementar una estrategia gestionada activamente. La sincronización del mercado puede presentarse de muchas formas diferentes y puede implementarse en una amplia gama de instrumentos financieros de negociación. Independientemente, el concepto general detrás de la sincronización del mercado sigue siendo el mismo. Es decir, los modelos de sincronización del mercado buscarán predecir futuros movimientos de precios, y aquellos que implementan modelos de sincronización del mercado creen firmemente que los mercados presentan oportunidades en las que pueden obtener una ventaja para beneficiarse de ciertas ineficiencias o comportamiento de los precios. (Análisis y estrategia de patrones de las ondas de Wolfe)

Aunque hay un grupo de trader que tienden a usar la sincronización del mercado para predicciones de precios a más largo plazo, como los traders que siguen tendencias en particular, la gran mayoría de los traders que se enfocan en sincronizar el mercado están involucrados en operaciones de swing de mediano plazo, o a corto plazo, como el day trading. Una de las razones de esto es que, en el largo plazo, los eventos macroeconómicos y fundamentales tienden a impulsar el mercado, mientras que en el corto plazo hay más ineficiencias de precios que pueden explotarse. (El secreto que revela el patrón de velas Doji)

Debe quedar claro desde el principio que puede ser difícil sincronizar el mercado de manera consistente, e incluso los mejores sincronizadores del mercado tendrán períodos de caídas en los que su estrategia o sistema se vuelve fuera de sintonía con las condiciones actuales del mercado. Como tal, los sincronizadores del mercado deben ser siempre conscientes del entorno del mercado y ajustar sus estrategias para alinearse con tales condiciones. Esto es particularmente cierto en el momento del mercado intradiario, ya que el sentimiento puede cambiar rápidamente debido a las noticias. (Comparación de las diferentes tecnologías Blockchain ¿Cuál es la mejor?)

Un concepto importante que los traders deben comprender al construir un modelo de sincronización del mercado es el concepto de liquidez. La liquidez es la facilidad con la que un operador puede ejecutar órdenes de compra y venta con costos de deslizamiento mínimos. En otras palabras, desea centrarse en instrumentos donde hay una buena cantidad de volumen y profundidad en el mercado. Esto le permitirá ejecutar operaciones de manera eficiente con costos comerciales mínimos. (¿Cómo utilizar el indicador Money Flow Index?)

Además, debe evaluar cuidadosamente el tamaño de su operación para asegurarse de que el tamaño de su posición se pueda ejecutar con una fricción mínima. Por ejemplo, si usted es un trader de futuros de acciones que opera con un contrato de 50, puede entrar y salir fácilmente del mercado E-mini S&P 500; sin embargo, es posible que le resulte más difícil ejecutar a su precio preferido si estuviera operando sobre una base de 50 contratos dentro del mercado de futuros, pues necesita a mucha contrapartida y seguramente tenga que ejecutar esos contratos en diferentes niveles escalonados. (¿Cuál es el mejor oscilador técnico de Forex?)

Ventajas de la sincronización del mercado

Ahora que tenemos una mejor comprensión de lo que es la sincronización del mercado, pasemos a analizar algunas de las principales ventajas de utilizar una técnica de sincronización del mercado.

Mayor potencial de ganancias: uno de los principales atractivos de crear un modelo de sincronización del mercado es que puede proporcionar un mayor potencial de ganancias. Los traders que pueden encontrar una ventaja dentro de una estrategia o sistema en particular pueden aumentar su frecuencia comercial y extraer más ganancias del mercado. Por lo tanto, si el trader tiene una ventaja perceptible, puede jugar esa ventaja en el mercado de forma rutinaria una y otra vez para obtener ganancias.

Es importante tener en cuenta que ciertos comportamientos que existen en la serie de precios de uno o varios activos determinados, en un momento u otro, pueden desaparecer en algún momento en el futuro. Como tal, el trabajo de un sincronizador de mercado es investigar continuamente las diferentes ventajas del mercado para que no dependan de ninguna estrategia de sincronización de mercado específica que pueda perder favor con el tiempo. (Conozca cómo abrir su propia sociedad o agencia de valores Forex en España)

Muy adecuado para los traders a corto plazo: la sincronización del mercado es particularmente adecuada para los traders a corto plazo, como los day traders y los swing traders. A menudo, encontrará oportunidades de arbitraje a corto plazo en el gráfico de precios. Los traders que son lo suficientemente astutos para reconocer estas ineficiencias pueden beneficiarse enormemente de estos escenarios.

Existen estrategias de sincronización del mercado para el day trading y estrategias de sincronización del mercado para el day swing que se basan en patrones de velas japonesas, patrones de gráficos clásicos, patrones armónicos y muchos otros métodos técnicos. Y estos patrones aparecen en todas las frecuencias de tiempo o timeframes, pero tienden a ser más confiables en gráficos de marcos de tiempo relativamente más altos, como los marcos de tiempo de una hora, dos horas y cuatro. (17 Consejos para ser rentable en Forex)

Más control sobre su cartera: los sincronizadores de mercado tienden a tener más control sobre la selección de su cartera. A diferencia de muchos de los ETFs de capitalización de mercado estándar que se agrupan utilizando la capitalización de mercado de cada acción constituyente dentro de un índice específico, los traders de acciones que negocian utilizando un enfoque de sincronización del mercado pueden optar por negociar solo aquellas acciones que muestran la mayor promesa.

Además, un sistema de sincronización del mercado le permitiría ingresar y salir de las acciones dentro de su cartera en diferentes momentos según su estrategia o modelo particular. En general, un enfoque de sincronización del mercado permite una mayor flexibilidad y control sobre las estrategias de inversión de comprar y mantener más convencionales. (Algo fundamental para operar con éxito en Forex es la elección de un buen bróker, si es la primera vez que va a elegir a un bróker y no sabe cómo hacerlo, le recomendamos que lea nuestro artículo ¿Cómo elegir a un bróker?)

Puede ayudar a reducir el riesgo: sin duda, el ingrediente clave para el éxito de cualquier trader es su capacidad para minimizar y contener el riesgo en todo momento. Aunque nunca podemos saber con total certeza lo que depara el futuro, podemos controlar la cantidad de exposición que tenemos en el mercado. Los sincronizadores de mercado exitosos han aprendido que pueden ser ágiles en el mercado y minimizar el riesgo al mismo tiempo.

A diferencia de la mayoría de las metodologías de trading de compra y retención en las que rara vez se utilizan stop loss, un modelo de sincronización del mercado generalmente incorpora alguna forma de mecanismos de stop loss inicial y trailing stop loss. Esto ayuda a un trader o inversor a reducir el riesgo mientras obtiene los beneficios del impulso de precios dentro del instrumento elegido. (Los mejores monederos para Bitcoin)

Libertad para ir en largo y en corto: por último, pero no menos importante, aquellos que practican un enfoque de sincronización del mercado, generalmente operarán en ambos lados del mercado sin ningún sesgo por un lado u otro. Esto puede ser una gran ventaja sobre la abrumadora cantidad de estrategias solo para comprar que son el elemento básico de la mayoría de los enfoques de compra y retención.

Debido a que los sincronizadores de mercado a menudo operan en corto tanto como en largo en el mercado, pueden adaptarse rápidamente a las condiciones cambiantes del mercado y aprovechar y beneficiarse de los mercados bajistas de la misma manera que pueden hacerlo con los mercados alcistas. Esto es particularmente cierto para los traders que se especializan en el mercado de futuros o el mercado Forex. En el contexto de estos mercados, ir en corto no requiere una regla especial, como la regla del repunte en acciones. Por lo tanto, las posiciones bajistas se pueden expresar de manera mucho más fluida dentro de estos mercados financieros. (El Yuan Digital estatal de China y sus efectos en los mercados)

Contras de la sincronización del mercado

Ahora que hemos discutido algunos de los beneficios de utilizar una metodología de sincronización del mercado, veamos ahora algunos de los inconvenientes. A continuación, encontrará algunos de los desafíos más obvios con la incorporación de un estilo de negociación de sincronización del mercado.

Requiere más tiempo para administrarlo: una de las mejores cosas de una estrategia de comprar y mantener es que requiere muy poco tiempo para administrar la o las posiciones abiertas. Una vez que haya seleccionado las acciones para incluir en su cartera, puede sentarse y relajarse, y dejar que el mercado se encargue del resto. Si todo sale según lo planeado, debería obtener una tasa de rendimiento decente de su cartera de compra y retención con el tiempo.

Los traders que incluyen la sincronización del mercado como su principal modo de inversión requieren un papel mucho más activo en los procesos de decisión en torno a su cartera. Esto podría incluir tareas como selección de valores, tiempo de investigación y desarrollo, técnicas de gestión comercial, parámetros de tamaño de posición y más. (Los 3 peores momentos para operar)

Mayores costos de negociación: debido a la naturaleza inherente de los modelos de sincronización del mercado a más corto plazo, incurrirán en costos de negociación más altos en comparación con los enfoques de mercado de compra y retención más pasivos. Estos mayores costos comerciales pueden presentarse en forma de costos directos e indirectos. Los costos directos incluirían gastos como comisiones y diferenciales de oferta y demanda (spread). Los costos indirectos generalmente vendrían en forma de ineficiencias y desfases en la ejecución.

Como resultado de esto, los sincronizadores de mercado a más corto plazo deben dedicar algún tiempo para probar sus estrategias con estos gastos reales agregados a su componente de costo general. A veces, los traders encontrarán que su sistema de sincronización del mercado que funciona relativamente bien sin estos gastos relacionados, puede convertirse en un sistema de equilibrio o incluso ligeramente perdedor después. (5 Grandes recomendaciones para tener éxito en el trading de un trader institucional)

Implicaciones fiscales más altas: la mayoría de los traders e inversores pasan muy poco tiempo tratando de comprender las implicaciones fiscales de su método de negociación. No es hasta que un trader hace sus impuestos al final del año, que se da cuenta de la enorme carga fiscal que conlleva el comercio a corto plazo. Por ejemplo, dentro de los Estados Unidos, el código fiscal divide las ganancias de capital en dos categorías principales. El primero son las ganancias de capital a largo plazo, que generalmente se gravan a una tasa del 15 al 20%. Para disfrutar de esta tasa impositiva reducida, un inversor debe mantener una posición durante un mínimo de un año.

La segunda es la tasa de ganancias de capital a menor plazo, que tributa a la tasa ordinaria del impuesto sobre la renta y se aplica a aquellos puestos que se ocupan por menos de un año. Y para la mayoría de los inversores y traders, la tasa del impuesto sobre la renta ordinaria generalmente sería mucho más alta que la tasa del impuesto sobre las ganancias de capital a más largo plazo. Lo anterior se aplica generalmente a los traders de acciones y opciones de acciones. (Trucos para que su bróker, sea cual sea, no le engañe y se quede con su dinero)

Dificultad para encontrar una ventaja consistente: uno de los aspectos más difíciles de la sincronización del mercado es encontrar una ventaja de mercado que pueda aplicar en los mercados de manera consistente a lo largo del tiempo. En otras palabras, puede encontrar una estrategia particular que haya probado y que parezca funcionar bien con los datos históricos, pero después de negociarla en un entorno de mercado real, puede encontrar que los resultados de rendimiento difieren mucho de los resultados esperados.

Este es un problema común y uno que no debe subestimarse. En otras palabras, encontrar una ventaja real en el mercado es muy difícil, y si encuentra esa ventaja, es posible que no persista en el futuro o que, sin darse cuenta, haya ajustado la curva de los datos para que funcionen en teoría pero no en la práctica. (Litecoin: Predicción de precio a largo plazo para 2025)

Estrategia de sincronización del mercado en el mercado de valores

Intentemos ahora construir un sistema de sincronización de mercado simple para el mercado de valores. La estrategia que describiremos se basa en el indicador del índice de fuerza relativa, que es un oscilador popular basado en el impulso. Muchos traders están familiarizados con el indicador RSI, que viene con la configuración predeterminada de 14 períodos. (Guía completa para invertir en Bitcoin Cash)

Pero esta estrategia utiliza un RSI de 2 periodos para generar señales. Esta estrategia comercial de reversión a la media fue popularizada por Larry Connors y busca encontrar desequilibrios a corto plazo en el mercado. La estrategia se incorpora mejor en acciones altamente líquidas o ETFs. (Un enfoque inteligente para reducir sus impuestos en las criptomonedas)

Así que aquí están las reglas para entrar en una operación en largo (compra) utilizando la estrategia de sincronización del mercado de acciones y ETF con el indicador RSI(2):

– El RSI de 2 períodos debe registrar una lectura de 10 o menos. Esto sugiere que el mercado está extremadamente sobrevendido y que se espera un rebote alcista.

– El precio debe cotizar por encima de su media móvil simple de 200 días.

– Ingrese una orden de compra en la apertura al comienzo de la próxima sesión.

– Salga de la posición larga con un cruce por encima de la media móvil simple de cinco días.

– No se utiliza un stoploss dentro de la estrategia, ya que tiende a degradar los resultados de rendimiento.

Y aquí están las reglas para entrar en una operación en corto (venta) usando la estrategia con el indicador RSI(2):

– El RSI de 2 períodos debe registrar una lectura de 95 o superior. Esto sugiere que el mercado está extremadamente sobrecomprado y es muy probable que se dé una corrección a la baja.

– El precio debe cotizar por debajo de su media móvil simple de 200 días.

– Ingrese una orden de venta en la apertura al comienzo de la próxima sesión.

– Salga de la posición larga en un cruce por debajo de la media móvil simple de cinco días.

– Una vez más, no se utiliza un stoploss dentro de la estrategia.

Ejemplo de operación con la estrategia de sincronización de mercado con el RSI(2)

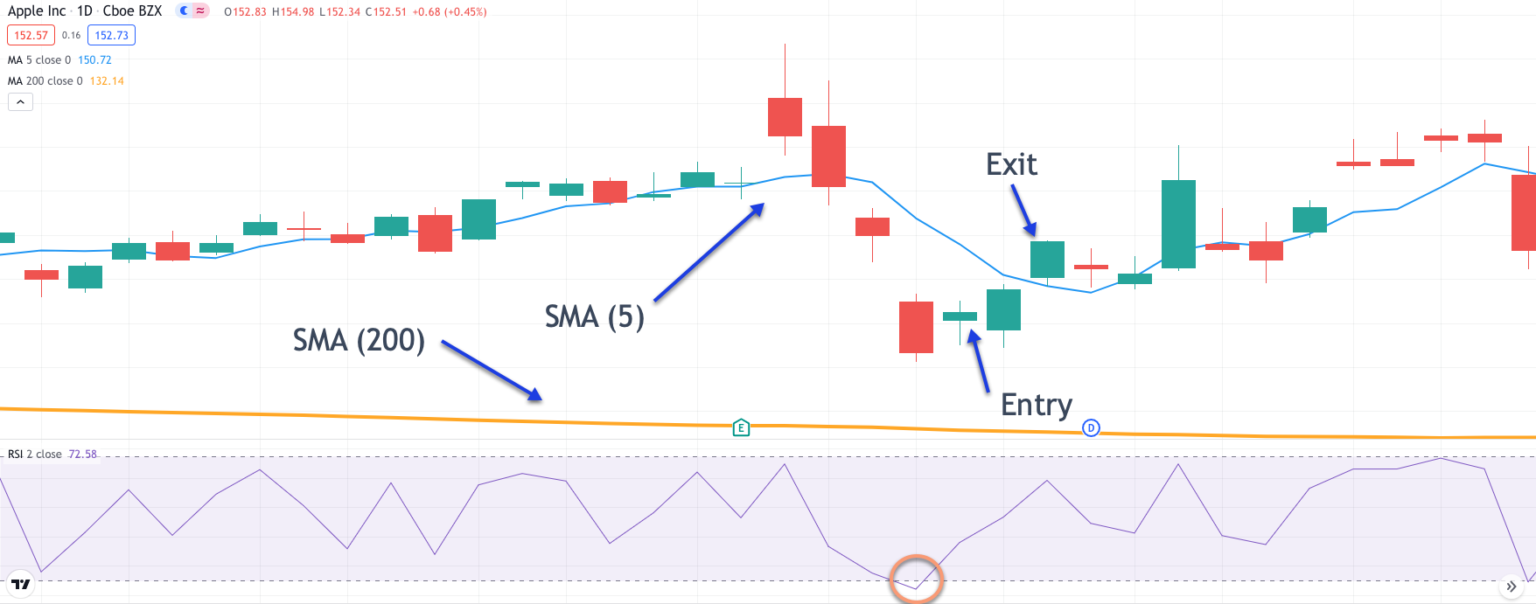

Ahora echemos un vistazo al sistema de trading de sincronización del mercado con el indicador RSI en un gráfico de precios. A continuación encontrará el gráfico de precios diarios de las acciones de Apple. El gráfico de acción del precio muestra dos medias móviles. La línea azul representa la media móvil simple de 5 días, mientras que la línea naranja representa la media móvil simple de 200 días. El indicador RSI(2) se muestra en el panel inferior debajo de la acción del precio. (Cómo reducir las operaciones perdedoras)

Podemos ver que el precio estuvo moviéndose lateralmente durante algún tiempo y que la volatilidad del mercado fue bastante moderada. Hacia el centro del gráfico de precios, podemos ver una gran brecha que cerró a la baja durante el día. Después de este evento, el precio comenzó a bajar bastante precipitadamente y pronto entró en territorio de sobreventa según el indicador RSI(2). Podemos ver que el RSI (2) alcanzó un nivel por debajo del umbral de 10, como se muestra en el área con un círculo naranja cerca de la parte inferior central del gráfico. (Si quiere ser un trader exitoso no olvide conocer los 4 principios para una negociación exitosa)

Podemos ver que el precio estuvo moviéndose lateralmente durante algún tiempo y que la volatilidad del mercado fue bastante moderada. Hacia el centro del gráfico de precios, podemos ver una gran brecha que cerró a la baja durante el día. Después de este evento, el precio comenzó a bajar bastante precipitadamente y pronto entró en territorio de sobreventa según el indicador RSI(2). Podemos ver que el RSI (2) alcanzó un nivel por debajo del umbral de 10, como se muestra en el área con un círculo naranja cerca de la parte inferior central del gráfico. (Si quiere ser un trader exitoso no olvide conocer los 4 principios para una negociación exitosa)

Este hecho habría actuado como nuestro punto de señal de entrada al mercado para comprar. Sin embargo, antes de entrar en una operación larga aquí, tendríamos que confirmar que el precio se negociaba por encima de la línea de media móvil simple de 200 períodos. Como podemos ver claramente, el precio se cotizaba por encima de la línea naranja de 200 SMA cuando el RSI registró una lectura de sobreventa. (A partir de ahora sepa ¿Cómo colocar correctamente el Take-Profit?)

Como tal, esto habría confirmado nuestra señal comercial y habríamos entrado en una operación larga en la apertura de la siguiente sesión de negociación. A partir de ahí, habríamos esperado hasta que el precio se moviera por encima de la SMA de 5 períodos para salir de la operación. Puede ver que en el segundo día después de la señal de entrada de compra, el precio cruzó y cerró por encima de la línea SMA de 5 días. (Conozca a Los 10 peores estafadores de la historia del mercado Forex)

La estrategia RSI (2) es un sistema de negociación de sincronización de mercado simple, pero que es bastante poderoso. Se ha demostrado que funciona bien en muchas acciones, pero tiende a funcionar mejor en instrumentos ETFs altamente líquidos.

Resumen

La sincronización del mercado es una técnica para iniciar decisiones relacionadas con la inversión y el trading basadas en la idea de que los movimientos de precios se pueden predecir en el futuro. Existe una amplia gama de diferentes modelos de sincronización del mercado que los traders pueden usar para expresar su opinión sobre el precio futuro de un instrumento. Algunos de los más populares entre estos se basan en el análisis técnico. (50 Señales de que estás en el camino correcto para llegar a ser un trader de Forex exitoso)

Describimos uno de esos modelos de sincronización del mercado en este artículo. Más específicamente, el sistema de sincronización del mercado con el indicador RSI (2) se utiliza para encontrar oportunidad de operar y ganar dinero dentro del mercado de valores. Aunque esta estrategia puede funcionar en muchos instrumentos comerciales diferentes, es particularmente adecuada para acciones y ETFs. (Cómo añadir posiciones a una operación rentable para ganar más dinero)

Aunque la idea de sincronizar el mercado es extraña para muchos inversores novatos, aquellos que se toman el tiempo de estudiar los gráficos pronto aprenderán que los mercados muestran algunas tendencias comunes dentro de la acción del precio. Esta característica común, aunque nunca exactamente igual, puede brindar una gran perspectiva sobre los futuros movimientos de precios, como le dirá cualquier sincronizador de mercado serio. (10 estrategias de day trading para principiantes)

RoboForex

RoboForex Exness

Exness FxPro

FxPro Alfa-Forex

Alfa-Forex Libertex

Libertex GloriaFx

GloriaFx xm

xm Mercados de CI

Mercados de CI