¿Sabías que en 2023, la Autoridad Reguladora de la Industria Financiera FINRA recibió 11.003 quejas de inversores, lo que resultó en multas por valor de 88,4 millones de dólares? Eso no es todo. De hecho, cinco empresas fueron expulsadas y cuatro suspendidas por incumplimiento.

Aunque hay muchos brokers de forex confiables en el mercado, a veces los comerciantes e inversores son víctimas de estafas. Afortunadamente, FINRA está de su lado y puede suspenderlo y compensarlo por cualquier actividad ilegal o no autorizada que se realice sin su permiso. Pero, ¿cómo puede presentar una queja contra un corredor? Esta guía le ayudará a comprender cómo presentar una queja contra un corredor y abordar otros problemas con su firma de corretaje para obtener el mejor resultado. Comencemos.

Comprensión del proceso de quejas

Entender cómo presentar una queja contra un corredor puede ser un poco complicado. Sin embargo, es una parte crucial de su proceso de aprendizaje a medida que se convierte en un operador exitoso.

El número de disputas presentadas por clientes aumentó a 1.891 casos en 2023, en comparación con solo 1.693 casos reportados el año anterior según FINRA. Estos incluían el incumplimiento del deber fiduciario, la negligencia, la falta de supervisión y el incumplimiento de contrato.

Aunque cada denuncia es diferente, el proceso es más o menos el mismo. Estas quejas se alinean con sus derechos como inversionista, protegidos por varias leyes de valores, incluida la Ley de Bolsa de Valores de 1934. Una vez recibida, una queja pasará por una revisión interna, una investigación regulatoria y una posible acción legal, según su naturaleza.

Identificación de motivos válidos para presentar quejas

En el mercado de valores, los clientes no siempre tienen la razón.

A veces puede pensar que tiene buenas razones para presentar una queja formal contra su corredor. Sin embargo, puede que este no sea el caso.

Un desacuerdo o falta de comunicación con su corredor podría no calificar como una queja válida si no infringe la Regla FINRA 2010 que requiere que los corredores observen altos estándares de honor comercial y principios de comercio justos y equitativos.

Otra razón válida se establece de acuerdo con la Regla 10b-5 de la Comisión de Bolsa y Valores (SEC) de la Comisión de Bolsa y Valores, que prohíbe cualquier acto u omisión que resulte en fraude o engaño en relación con la compra o venta de cualquier valor. Finalmente, un incumplimiento del deber fiduciario, que permite a los asesores actuar en el mejor interés de sus clientes, establecido bajo la Ley de Asesores de Inversiones de 1940, podría calificar para una queja sólida contra su corredor.

Tipos comunes de mala conducta de los corredores

Trading es un juego de matemáticas y sentimientos. Es por eso que comprender el valor de la psicología de masas en el trading es una parte crucial de su proceso de aprendizaje como inversor.

Algunos corredores pueden abusar de la falta de conocimiento de los comerciantes para realizar algunas acciones ilegales. Estas acciones no necesariamente redundan en el mejor interés del inversor o comerciante. Además, pueden exponerle a consecuencias legales.

Pero ¿cuáles son los tipos de mala conducta más comunes?

Churning es definitivamente uno de ellos. Ocurre cuando los corredores comercian excesivamente para generar comisiones, independientemente de cómo esto le afecte.

Según la regla 2111 de FINRA, los corredores deben tener una base razonable para creer que una transacción o estrategia de inversión recomendada es adecuada para el cliente. En este sentido, las recomendaciones de inversión inadecuadas representan una infracción grave.

El incumplimiento del deber fiduciario es otro problema. Según el estándar fiduciario, los corredores deben anteponer los intereses de sus clientes a los propios, como se describe en la Ley de Asesores de Inversiones de 1940.

Aquí hay un resumen de los tipos de mala conducta más comunes y las señales de alerta que podrían alertarlo.

| Tipo de mala conducta | Descripción | Posibles señales de alerta |

|---|---|---|

| Batido | Negociación excesiva para generar comisiones | Alta rotación de cuentas, operaciones frecuentes |

| Inversiones Inadecuadas | Recomendar inversiones que no se alinean con los objetivos del cliente o su tolerancia al riesgo | Inversiones incompatibles con los objetivos establecidos |

| Comercio no autorizado | Realizar operaciones sin el permiso del cliente | Transacciones inesperadas en estados de cuenta |

| Tergiversación | Proporcionar información falsa o engañosa sobre inversiones | Discrepancias entre las promesas verbales y el desempeño real |

Documentación de pruebas

Entonces, encontraste algo sospechoso. Ahora, ¿qué sigue?

Lo primero que debe hacer es reunir y organizar todos los documentos relevantes para demostrar que tiene un caso válido. Los estados de cuenta, la correspondencia con su corredor y las confirmaciones comerciales pueden probar que ha sido manipulado. Por ejemplo, los tickets de orden con marca de tiempo pueden proporcionar evidencia crucial en casos de transacciones no autorizadas o mal manejadas.

Entonces, ¿cómo puedes acceder a estos documentos? Recuerde que la Regla 17a-3 de la SEC requiere que los corredores mantengan ciertos libros y registros, a los que los clientes pueden solicitar y acceder. Además, las comunicaciones electrónicas, incluidos correos electrónicos y mensajes de texto, se consideran formas válidas de documentación según la Regla 4511 de FINRA.

Procedimientos Internos de Quejas

Entonces, ¿crees que ha llegado el momento de tu drama judicial? ¡No tan rápido!

Pasar por el proceso interno de quejas de su firma de corretaje suele ser el primer paso. La mayoría de las empresas tienen procedimientos internos confiables de quejas que generalmente se describen en el acuerdo con el cliente de la empresa o en su sitio web.

Estos procedimientos pueden manejar la mayoría de las quejas y aclarar la confusión de los clientes. Una vez que presenta una queja, las empresas deben acusar recibo de una queja por escrito dentro de los 15 días, según la Regla 4513 de FINRA. Este paso resuelve la mayoría de los problemas de manera rápida y eficiente.

Pero, a veces, recurrir a organismos externos es la única opción. La Regla 4530 de FINRA requiere que las empresas informen ciertas quejas de los clientes a FINRA dentro de los 30 días.

Según InvestmentNews, este caso de una ex reclutadora de Osiac que terminó retirando su denuncia por discriminación muestra que pasar por canales internos es un paso necesario antes de una escalada.

Escribir una carta de queja efectiva

A medida que aprende cómo convertirse en un intrépido operador de divisas, debe familiarizarse con el proceso de redacción de cartas de queja claras y objetivas.

Este paso crucial debería explicar su inconveniente en detalle y la solución deseada. Puede que estés enojado, pero debes evitar el lenguaje emocional.

Cíñete a los hechos e incluye detalles específicos, como números de cuenta, fechas comerciales y montos en tu carta de queja. Si es posible, investigue para hacer referencia a cualquier regla de FINRA o SEC que crea que se ha violado. Por último, solicite una respuesta por escrito dentro de un plazo específico, normalmente 30 días.

Quejas regulatorias y recursos externos

Dado que las quejas se pueden manejar internamente, entonces probablemente no haya necesidad de escalarlas, ¿verdad?

Desafortunadamente, esto no es cierto. Sólo algunas quejas pueden ser manejadas internamente de acuerdo con las regulaciones del corredor.

Entonces, ¿qué pasa si no recibes la ayuda que necesitas?

Si el proceso interno falla, debe elevar su queja a un organismo regulador o buscar asistencia externa de un profesional. En otras palabras, una queja regulatoria contra un corredor es su segunda opción si el proceso interno de la empresa no le hace justicia.

La SEC y FINRA han establecido procesos para manejar las quejas de los inversores y pueden proporcionar valiosos recursos y apoyo. Aunque tienen jurisdicciones separadas, a veces se superponen a la hora de tramitar las quejas de los inversores.

Presentar una queja ante la SEC

La Comisión de Bolsa y Valores (SEC) desempeña un papel crucial en la protección de los inversores y el mantenimiento de mercados justos, ordenados y eficientes. Su División de Cumplimiento maneja las quejas de los inversionistas y lleva a cabo investigaciones si sospecha de una actividad ilegal o manipulación de sus inversiones. Esta división inició 760 acciones de ejecución en el año fiscal 2022, un aumento del 9 % con respecto al año anterior, según la Comisión de Bolsa y Valores de EE. UU..

Sin embargo, comprender el proceso correcto para hacerlo es primordial, ya que cierta información es obligatoria. Las quejas que presente pueden conducir a diversos resultados, incluidas investigaciones formales, acciones civiles o remisiones a otras agencias, según su naturaleza.

Centro de quejas en línea de la SEC

Las herramientas digitales y las nuevas tecnologías desempeñan un papel importante en el comercio. Y la gestión de quejas no es diferente.

Para facilitar las cosas, la SEC ha establecido un centro de quejas en línea, que le permite presentar una queja ante la SEC electrónicamente. También se conoce como sistema de sugerencias, quejas y referencias o TCR.

El sistema clasifica las quejas en varios tipos, incluida la divulgación corporativa, el uso de información privilegiada y la manipulación del mercado. Esta categorización garantiza que su queja será manejada por los expertos adecuados. Los usuarios pueden enviar diferentes tipos de información de forma anónima, con información de contacto para facilitar el proceso de investigación.

Procedimientos de seguimiento

Después de enviar su queja, la SEC no proporcionará actualizaciones del estado de las quejas individuales debido a requisitos de confidencialidad. Sin embargo, puede presentar una solicitud FOIA según la Ley de Libertad de Información para obtener información sobre el estado de su queja.

En algunos casos, la SEC podría remitir su queja a otras agencias u organizaciones autorreguladoras si se alinea con su alcance. Debe esperar que la SEC se comunique con usted para obtener información adicional o aclaraciones durante la etapa de seguimiento.

FINRA Arbitraje y Mediación

FINRA opera el foro de resolución de disputas de valores más grande de los Estados Unidos. Según FINRA, el 70% de los casos de arbitraje presentados en 2022 se resolvieron sin audiencia, ya sea mediante acuerdos u otros medios.

FINRA Los procesos de arbitraje y mediación ofrecen alternativas a los litigios tradicionales. Por lo general, brindan resoluciones más rápidas y rentables para negociar disputas.

Mientras esté aquí, consulte este enlace para obtener más información sobre crear y administrar una estrategia de comercio de divisas.

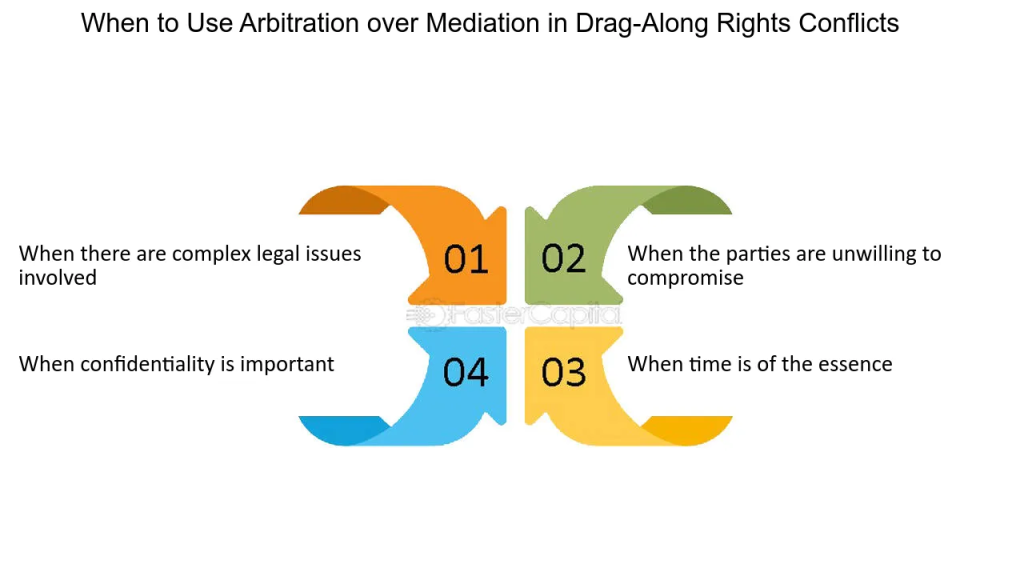

Arbitraje versus mediación

Entonces, ¿cuál es la diferencia entre arbitraje y meditación? El arbitraje implica que un tercero neutral tome una decisión vinculante, mientras que la mediación facilita la negociación entre las partes para llegar a una solución mutuamente aceptable.

FINRA puede hacer ambas cosas para brindar soluciones. Los paneles de arbitraje de FINRA suelen estar formados por uno o tres árbitros, según el monto de la reclamación.

Las tasas de éxito de la mediación son altas. Por otra parte, las decisiones arbitrales son definitivas y vinculantes, con motivos de apelación limitados.

La siguiente tabla resume la diferencia entre estas opciones, para ayudarle a elegir la ruta correcta según la naturaleza de su queja.

| Aspecto | Arbitraje | Mediación |

|---|---|---|

| Toma de decisiones | Árbitro(s) | Partes involucradas |

| Resultado | Decisión vinculante | Acuerdo voluntario |

| Formalidad | Más formal | Menos formal |

| Duración | Normalmente más largo | A menudo más corto |

| Costo | Generalmente superior | Generalmente más bajo |

| Opciones de apelación | Limitado | N/A (basado en acuerdo) |

Preparación para los procedimientos FINRA

Entonces, ¿cómo puedes conseguir que FINRA esté de tu lado?

Independientemente de su decisión, debe prepararse cuidadosamente para presentar su caso. Esto implica recopilar y documentar sus pruebas, seleccionar un árbitro o mediador y comprender las reglas procesales.

La documentación adecuada es clave. Este esto puede llevar algo de tiempo, pero es crucial.

FINRA proporciona un sistema de selección de lista neutral para elegir árbitros para lograr la máxima transparencia. De esta manera, podrá garantizar un juicio justo y el mejor resultado. El descubrimiento en el arbitraje de FINRA se rige por la Guía de descubrimiento, que describe los documentos presuntamente descubribles.

También vale la pena mencionar que las partes en el arbitraje de FINRA pueden presentar mociones, incluidas mociones de desestimación, bajo circunstancias específicas descritas en las reglas de FINRA.

Opciones y consideraciones legales

Recuerde que aunque la SEC y FINRA pueden resolver la mayoría de las disputas, a veces es imprescindible tomar la vía legal. Esto es especialmente cierto en casos de mala conducta grave del corredor.

El plazo de prescripción para reclamaciones por fraude de valores suele ser de dos años a partir del descubrimiento de la infracción. Por lo tanto, tiene un muy buen caso si nota que su inversión está siendo manipulada.

Aunque no tan rápido. Muchos acuerdos de corretaje incluyen cláusulas de arbitraje obligatorias, que pueden limitar su capacidad para iniciar un litigio. Recuerda que leer la letra pequeña es fundamental si decides convertirte en trader.

Debido a la complejidad de estos casos, buscar asesoramiento legal de un abogado especializado en derecho de valores puede resultar invaluable. Los abogados de valores a menudo se especializan en áreas específicas, como la regulación de los corredores de bolsa, el cumplimiento de los asesores de inversiones o los litigios de valores. Por lo tanto, es primordial investigar para encontrar a alguien que pueda manejar su queja.

The Public Investors Advocate Bar Association PIABA es una organización profesional de abogados que representan a inversores en disputas con la industria de valores. Un abogado especializado en valores puede evaluar su caso, explicarle sus opciones legales y guiarlo a través del panorama legal, a menudo complejo, de las disputas entre corredores.

Muchos abogados de valores ofrecen consultas iniciales gratuitas para evaluar los méritos de su caso. Explicarán la complejidad de buscar un castigo legal y sus implicaciones.

Análisis Costo-Beneficio de una Acción Legal

Entonces, ¿vale la pena emprender acciones legales? Aquí es donde brilla la importancia de un análisis de costo-beneficio.

Los procedimientos legales pueden ser costosos y llevar mucho tiempo, por lo que debe sopesar las posibles ganancias con los costos y riesgos involucrados.

Los honorarios legales en casos de valores pueden estructurarse como tarifas por hora, honorarios de contingencia o una combinación de ambos. Además, algunos abogados pueden adelantar los costos del caso, que luego se reembolsan con cualquier recuperación o ganancia.

Comprender estos honorarios le ayudará a tomar una decisión informada sobre si la acción legal es la opción correcta para su situación. Mientras tanto, el Grupo de Trabajo de Resolución de Disputas FINRA ha recomendado explorar formas de aumentar el uso de la mediación en reclamos menores para reducir costos.

Demandas colectivas

En algunos casos, la mala conducta de un corredor afecta a varios inversores. Si esto sucede, una demanda colectiva podría ser la respuesta adecuada.

Las demandas colectivas en casos de valores se rigen por la Ley de Reforma de Litigios sobre Valores Privados de 1995 PSLRA. Permiten a un grupo de inversores con quejas similares emprender acciones legales colectivas, aumentando potencialmente el impacto de la demanda y compartiendo los costos asociados.

El demandante principal en una demanda colectiva de valores suele ser el inversor o grupo de inversores con el mayor interés financiero en el caso. Sin embargo, la certificación de clase requiere cumplir con criterios específicos, que incluyen numerosidad, similitud, tipicidad y adecuación de la representación.

Identificación de acciones colectivas existentes

¿Cree que se ha visto afectado por la mala conducta generalizada de los corredores? Investigar y unirse a demandas colectivas existentes podría ayudarle.

La Cámara de Compensación de Demandas Colectivas de Valores de la Facultad de Derecho de Stanford mantiene una base de datos de demandas colectivas de valores federales. Esta información podría ayudarte a ver si puedes participar en uno.

Los miembros del grupo generalmente reciben una notificación de la demanda y tienen la opción de optar por no participar si desean presentar reclamos individuales. Sin embargo, esto podría tener un coste adicional.

Las distribuciones de liquidación en demandas colectivas de valores generalmente se basan en un plan de asignación que considera factores como el momento y la cantidad de las transacciones. Por lo tanto, aunque es posible que no reciba el mismo acuerdo, su caso se manejará como parte de un todo.

Prevención y Mejores Prácticas

¿Existe alguna manera de prevenir la mala conducta de los corredores? ¿Puede proteger su inversión por adelantado?

De hecho, sí puedes. Implementar medidas preventivas y seguir las mejores prácticas puede ayudarlo a evitar problemas en primer lugar, reduciendo e incluso eliminando el riesgo de disputas.

Al tomar medidas proactivas para proteger sus inversiones y mantener una relación sana con su corredor, puede reducir significativamente la probabilidad de tener que presentar una queja. No olvide que las revisiones periódicas de la cuenta y la comunicación abierta con su corredor evitarán malentendidos y detectarán posibles problemas a tiempo.

Mientras estés aquí, consulta este artículo para aprender cómo leer gráficos de Forex como un profesional.

Due Diligence en la selección de corredores

Antes de comenzar a operar, haga su tarea para elegir un corredor confiable. De hecho, es el paso más importante para prevenir futuras quejas.

Entonces, ¿cómo puedes hacer esto? La herramienta BrokerCheck de FINRA brinda acceso gratuito a los antecedentes profesionales de los corredores, incluidas las acciones disciplinarias. Por lo tanto, verifique su estado regulatorio, lea las opiniones de los usuarios y evalúe su estabilidad financiera.

El sitio web SEC’s Investment Adviser Public Disclosure IAPD ofrece información sobre empresas y representantes de asesores de inversiones individuales. Los reguladores estatales de valores también mantienen bases de datos de corredores y asesores autorizados que operan en sus jurisdicciones.

Si bien realizar esta investigación requiere tiempo y esfuerzo, es un paso crucial para proteger su inversión.

Verificaciones de antecedentes regulatorios

Hacer algunas verificaciones de antecedentes es esencial porque desea asegurarse de que está trabajando con un corredor confiable. Los informes de BrokerCheck incluyen información sobre las calificaciones, los registros y el historial laboral de un corredor durante los últimos 10 años. Los eventos disciplinarios reportados en BrokerCheck incluyen asuntos penales, acciones regulatorias, procedimientos judiciales civiles y quejas de clientes.

De hecho, su firma de corretaje debe ayudarlo con este proceso. La Regla 2267 de FINRA requiere que las firmas de corretaje proporcionen a los clientes información sobre BrokerCheck. Esta información puede proporcionar información valiosa sobre la confiabilidad y los estándares éticos de un corredor.

Comprensión de las estructuras de tarifas

Los malentendidos sobre las tarifas constituyen la mayoría de las disputas entre inversores y comerciantes. Por eso es fundamental comprender la estructura de tarifas de su corredor para evitar sorpresas y posibles conflictos.

Las estructuras de tarifas comunes incluyen modelos basados en comisiones, tarifas (porcentaje de activos bajo administración) y tarifas fijas. No le sorprenderá la tarifa cobrada porque la Regla FINRA 2264 exige que los corredores proporcionen a los clientes minoristas una lista de tarifas y revelen posibles conflictos de intereses relacionados con la compensación.

Por ley, los corredores no participarán en actividades que podrían no ser lo mejor para usted para cobrarle más. Según el Reglamento Best Interest Reg BI de la SEC, los corredores y distribuidores deben actuar en el mejor interés de los clientes minoristas al hacer recomendaciones, incluida la divulgación de todos los hechos materiales relacionados con los conflictos de intereses asociados con la recomendación.

Mantener registros precisos

Tener registros precisos y detallados de todas las interacciones, transacciones y comunicaciones con su corredor es crucial para proteger sus intereses. También es el requisito número uno si necesita presentar una queja contra su corredor.

Aunque la regla 17a-4 de la SEC exige que los corredores mantengan ciertos registros durante períodos específicos, los inversores también deben mantener sus propios registros. Estos registros le resultarán útiles a la hora de controlar sus inversiones.

Los registros electrónicos generalmente son aceptables, pero es importante asegurarse de que se almacenen de forma segura y permanezcan accesibles. Recuerde que el IRS recomienda mantener registros de inversión durante al menos tres años después de vender el valor.

Reseñas de confirmación comercial

SEC La regla 10b-10 requiere que los corredores proporcionen a los clientes una notificación por escrito de los detalles de una transacción de valores al finalizar la transacción o antes. Estas confirmaciones comerciales deben incluir información específica como la fecha, hora, precio y cantidad de la transacción.

Además, la regla 2232 de FINRA exige que las empresas proporcionen a los clientes estados de cuenta al menos trimestralmente, detallando las posiciones de valores, los saldos monetarios y la actividad de la cuenta.

Revisar sus confirmaciones comerciales y estados de cuenta puede ayudarle a detectar y abordar cualquier discrepancia rápidamente. Siempre verifique y examine estos documentos tan pronto como los reciba para actuar con prontitud.

Consideraciones internacionales

Tratar con corredores internacionales puede complicar el proceso de presentar una queja, ya que la mayoría de las transacciones financieras transfronterizas suelen estar sujetas a múltiples jurisdicciones regulatorias. Las regulaciones son diferentes y multifacéticas. Por lo tanto, es esencial comprender las regulaciones transfronterizas y los procesos de quejas para proteger eficazmente sus intereses en un entorno financiero global.

Mientras esté aquí, consulte nuestra guía completa sobre gestión de emociones en Forex.

Navegando por los organismos reguladores internacionales

Entonces, ¿cómo trabaja con los organismos reguladores internacionales si está involucrado en un incidente de mala conducta de un corredor transfronterizo?

La Organización Internacional de Comisiones de Valores IOSCO promueve estándares regulatorios globales para los mercados de valores. Te recomendamos consultar su sección de Protección al Inversor, que cuenta con un centro de educación especial para ayudar a los inversores a conocer sus derechos.

Afortunadamente, muchos países han firmado memorandos de entendimiento para facilitar la cooperación transfronteriza en la regulación de valores. Además, el Consejo de Estabilidad Financiera (FSB) coordina a las autoridades financieras nacionales y los organismos internacionales de normalización para promover la estabilidad financiera.

Aunque el proceso puede parecer un poco complicado, este conocimiento es crucial para proteger su inversión y abordar cualquier problema que pueda surgir al invertir o trabajar con corredores fuera de su país de origen.

Regulaciones específicas del país

Los diferentes países tienen diferentes enfoques para manejar las quejas contra los corredores. La Autoridad Europea de Valores y Mercados (ESMA) coordina la regulación en todos los estados miembros de la UE y ayuda a los inversores que invierten en estos países.

En el Reino Unido, la Autoridad de Conducta Financiera (FCA) regula las empresas de servicios financieros y los mercados financieros. Si invierte en Japón, la Agencia de Servicios Financieros FSA supervisa los sectores bancario, de valores y cambiario y de seguros.

Estos reguladores pueden ser relevantes, dependiendo de dónde invierta su dinero. Por eso es fundamental familiarizarse con sus regulaciones y operaciones.

Acuerdos de cooperación regulatoria

Los distintos reguladores no siempre funcionan de forma independiente. En la mayoría de los casos, los reguladores de diferentes países establecen acuerdos de cooperación para mejorar la protección de los inversores a través de las fronteras.

La SEC ha firmado memorandos de entendimiento bilaterales y multilaterales con numerosos reguladores extranjeros. De esta manera, puede brindar una mejor protección a los inversores estadounidenses que invierten en el extranjero.

Además, el Foro Internacional de Reguladores de Auditoría Independientes IFIAR facilita la cooperación entre los reguladores de auditoría a nivel mundial para detectar cualquier juego sucio. Finalmente, el Grupo de Acción Financiera Internacional (GAFI) establece estándares globales para combatir el lavado de dinero y el financiamiento del terrorismo, lo que impacta las regulaciones de los corredores en todo el mundo.

Estos acuerdos pueden afectar significativamente el proceso y el resultado de las quejas transfronterizas, ya que ayudan a los inversores a mantenerse protegidos dondequiera que estén.

Resumen de aprendizajes

Hemos llegado al final de nuestra guía y hemos cubierto todos los aspectos que necesita comprender si desea presentar una queja contra un corredor.

Es importante comprender cómo funciona el proceso, ya sea que invierta en su país o en el extranjero. A continuación se ofrecen algunos consejos importantes para proteger su inversión:

- Documente siempre todas las interacciones con su corredor y mantenga registros detallados de sus inversiones.

- Familiarícese con los procedimientos internos de quejas de su firma de corretaje antes de escalar a organismos externos.

- Comprender las funciones de los reguladores como la SEC y FINRA en el manejo de las quejas de los inversores.

- Considere métodos alternativos de resolución de disputas, como el arbitraje y la mediación, antes de emprender acciones legales, ya que suelen ser menos costosos y requieren menos tiempo.

- Realice la debida diligencia al seleccionar un corredor para minimizar el riesgo de problemas futuros.

- Manténgase informado sobre las regulaciones internacionales y los acuerdos de cooperación al tratar con corredores offshore.

En TopBrokers, nos preocupamos por brindarle el conocimiento necesario para ayudarlo a convertirse en un mejor operador. Es por eso que creamos esta guía para ayudarlo a comparar corredores de divisas para elegir el mejor.

Nos aseguramos de que tenga acceso a los corredores de divisas regulados por la FCA para garantizar que su dinero esté regulado por un organismo regulador de primer nivel.

Dado que entendemos que la conveniencia de depositar y retirar su dinero puede arruinar su experiencia comercial, preparamos una lista especial de los mejores PayPal brokers de forex que existen.

Una inversión segura y rentable está a solo un clic de distancia con TopBrokers: tenemos lo último sobre sus principales corredores. ¡Por inversiones inteligentes!