El término “Cisne Negro” se usa en el contexto de los mercados financieros para describir un evento que llega como una sorpresa pero que tiene un efecto significativo en el mundo. Un libro popular que también ayudó a acuñar la definición del evento del cisne negro fue Black Swan de Nassim Taleb. También se le considera el fundador de la teoría del cisne negro actual. (Algo fundamental para operar con éxito en Forex es la elección de un buen bróker, si es la primera vez que va a elegir a un bróker y no sabe cómo hacerlo, le recomendamos que lea nuestro artículo ¿Cómo elegir a un bróker?)

Discutiremos una lista de cisnes negros que golpearon a los mercados financieros por sorpresa y tuvieron un gran efecto en los inversores de todo el mundo. Desde la Gran Depresión de 1929 hasta el cierre global más reciente de 2020, estos eventos dieron lugar a la destrucción de economías, acciones y monedas enteras.

La Gran Depresión de 1929

Un ejemplo de libro de texto de lo que es un cisne negro, y uno de los cisnes negros más devastadores de la historia fue la Gran Depresión de 1929-1933. Este evento fue tan grave que los economistas lo utilizan a menudo para describir la intensidad de una crisis financiera que puede afectar a la economía mundial.

La Gran Depresión comenzó en los Estados Unidos con la caída del mercado de valores del 29 de octubre de 1929, también conocido como el Martes Negro. Este colapso repentino provocó una caída mundial en los precios de las acciones y una severa reducción de la producción económica mundial.

A nivel mundial, el Producto Interno Bruto cayó alrededor de un 15%, mientras que el comercio internacional se redujo en un 50%. En comparación, la Gran Recesión de 2008 vio caer el PIB mundial en menos del 1%. En los Estados Unidos, el desempleo se disparó del 5% al 23% y los ingresos personales cayeron drásticamente. (¿Cómo los Big Boys manipulan el mercado y te hacen saltar todos los stop losses?)

Aunque algunos países comenzaron a recuperarse a mediados de la década de 1930, otros países sintieron los efectos negativos hasta el comienzo de la Segunda Guerra Mundial.

Si bien las causas de la Gran Recesión aún no están claras, algunos economistas creen que la repentina caída del mercado de valores provocó una menor confianza de los inversores, lo que a su vez provocó una reducción en el gasto de consumo e inversión.

A medida que la deflación golpeó a la economía y los precios comenzaron a caer, muchas personas creyeron que estarían mejor si redujeran aún más el gasto en previsión de precios aún más bajos. Como resultado, la caída extrema de la demanda tuvo consecuencias catastróficas en la economía estadounidense, que luego se extendió a otros países del mundo. (Cómo añadir posiciones a una operación rentable para ganar más dinero)

Otra teoría popular es la explicación monetarista, que cree que la reducción de la oferta monetaria fue la causa principal de por qué una recesión ordinaria se convirtió en una de las mayores recesiones económicas.

Finalmente, algunos economistas culpan al patrón oro de ser el principal mecanismo de transmisión de la Gran Depresión. Sin embargo, fue la suspensión de la convertibilidad del oro lo que hizo posible la recuperación económica. Casi todas las monedas importantes abandonaron el patrón oro durante la Gran Depresión.

En 1931, el Reino Unido dejó de cambiar libras por oro después de una serie de ataques especulativos contra la moneda, lo que convirtió al país en uno de los primeros en recuperarse de la recesión económica.

Japón y los países escandinavos siguieron al Reino Unido y abandonaron el patrón oro en 1931, seguidos por Italia y Estados Unidos. Algunos países, como Francia, Bélgica y Suiza, mantuvieron el patrón hasta 1936, lo que provocó una recuperación económica más lenta que la de los países que tenían monedas de libre flotación. (Los 3 peores momentos para operar)

Aunque la Gran Depresión está llegando a su 100° aniversario, sigue brindando valiosas lecciones a los traders e inversores sobre cuán grave puede ser una recesión económica y cómo las monedas vinculadas pueden convertirse en un obstáculo importante para la recuperación. (17 Consejos para ser rentable en Forex)

La crisis financiera asiática de 1997

Uno de los ejemplos más recientes de cisne negro en los mercados financieros fue la crisis financiera asiática de 1997. Los países que alguna vez fueron conocidos como "tigres asiáticos" y "milagros económicos asiáticos" vieron cómo sus monedas y mercados de valores perdían alrededor del 70% de su valor. (Trucos para que su bróker, sea cual sea, no le engañe y se quede con su dinero)

Indonesia, Corea del Sur y Tailandia fueron los más afectados por la crisis, seguidos de Hong Kong, Laos, Malasia y Filipinas. Singapur, Taiwán y Japón también sintieron las consecuencias de la crisis, aunque en menor medida.

Asia, y en particular el Sudeste Asiático, atrajo casi el 50% de todas las entradas de capital a las economías desarrolladas en los años previos a la crisis. El crecimiento económico fue sobresaliente con crecimientos del PIB de hasta el 8-12%, y se creía que los países afectados tenían políticas fiscales sólidas. Sin embargo, las tasas de interés más altas y el crecimiento económico en la región también atrajeron dinero especulativo que buscaba una ganancia rápida. Los precios de los activos siguieron subiendo, formando una burbuja que requirió aún más capital para mantenerse. (5 Grandes recomendaciones para tener éxito en el trading de un trader institucional)

La crisis comenzó con el colapso del baht tailandés el 2 de julio de 1997, después de que el gobierno levantara la paridad monetaria con el dólar estadounidense debido a la falta de reservas de divisas. Como resultado, las salidas de capital comenzaron casi de inmediato, lo que provocó una fuerte liquidación del baht tailandés y, más tarde, también de otras monedas asiáticas. (10 estrategias de day trading para principiantes)

El hecho de que el sudeste asiático acumulara una gran cantidad de deuda externa hizo que la devaluación de sus monedas fuera aún peor. Durante el período 1993-1996, la relación deuda externa/PIB en las economías de la ASEAN aumentó del 100% al 167% y superó el 180% durante lo peor de la crisis.

Fuente: www.grips.ac.jp

Fuente: www.grips.ac.jp

Los mercados de divisas fueron los más afectados durante la crisis. El baht tailandés cayó de 24,5 baht por USD en 1997 a un mínimo de 41 baht por USD en 1998, lo que refleja una caída del 40%. La rupia indonesia fue la más afectada. La moneda se desplomó de 2.380 rupias por dólar a un mínimo de 14.150 rupias por dólar, marcando una caída del 83,2%. (Guía completa para invertir en Bitcoin Cash)

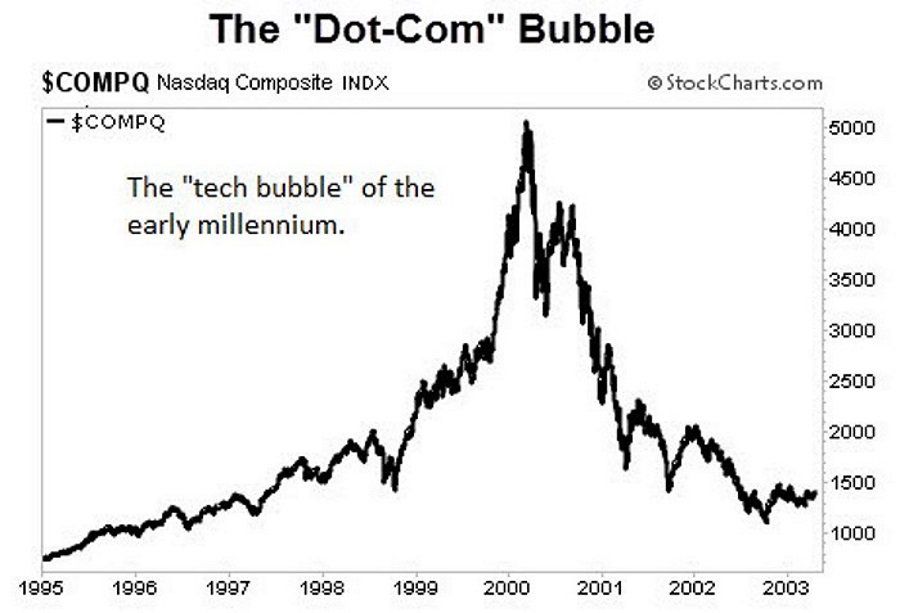

El crash de las puntocom de 2000

Un cisne negro que la mayoría de los operadores de acciones recuerdan ocurrió el 14 de abril de 2000, cuando el índice compuesto Nasdaq cayó un 9%, completando una caída semanal de un 25%. La burbuja de las puntocom, también conocida como la burbuja de Internet, fue una burbuja en el mercado de valores a fines de la década de 1990, impulsada principalmente por la especulación excesiva en las empresas relacionadas con Internet. (Litecoin: Predicción de precio a largo plazo para 2025)

El avance de Internet y la adopción masiva de tecnologías informáticas nutrieron a muchas empresas nuevas que se centraron en Internet, incluidos nombres como Pets.com, Webvan y Boo.com. Para 1997, casi el 35% de todos los hogares estadounidenses tenían una computadora personal, lo que marcó un cambio importante hacia la era de la información. (¿Cuál es el mejor oscilador técnico de Forex?)

El capital especulativo comenzó a fluir hacia empresas recién fundadas que se centraban principalmente en la prestación de sus servicios a través de Internet. Los bancos de inversión también se beneficiaron de un aumento en las IPOs y alentaron la inversión en las nuevas empresas de Internet.

En el apogeo de la burbuja de las puntocom, las empresas de Internet pudieron convertirse en empresas públicas y organizar una oferta pública inicial sin un centavo de ganancias. La gente empezó a renunciar a sus trabajos para comerciar en los mercados financieros, y muchos empleados que recibieron opciones sobre acciones se convirtieron en millonarios al instante. (Comparación de las diferentes tecnologías Blockchain ¿Cuál es la mejor?)

En 1999, la Super Bowl XXXIII tuvo dos empresas punto com que compraron espacios publicitarios para el popular evento deportivo. Un año más tarde, ese número creció a 17 empresas punto com, y cada empresa pagó alrededor de 2 millones de dólares estadounidenses por un anuncio de 30 segundos.

Algunos inversores populares, como Mark Cuban y Sir John Templeton, anticiparon que la valoración excesiva de las empresas punto com no era sostenible y comenzaron a vender en corto o a cubrir su exposición larga justo en el punto álgido de la burbuja.

Entre 1995 y 2000, el índice compuesto Nasdaq subió un 400% y cayó un 78% en los meses siguientes, renunciando a todas las ganancias de los años anteriores. Algunas empresas populares, como Amazon y Cisco, también se vieron muy afectadas, pero lograron sobrevivir a la caída de su capitalización de mercado. (¿Cómo utilizar el indicador Money Flow Index?)

El estallido de la burbuja fue iniciado por varios eventos menores. En primer lugar, el exgobernador de la Fed, Alan Greenspan, anunció que el banco central planeaba aumentar las tasas de interés en 2000, lo que provocó una mayor volatilidad del mercado y preocupaciones sobre costos de endeudamiento más altos para las empresas de Internet. (El secreto que revela el patrón de velas Doji)

Luego, Japón entró en recesión en marzo de 2000, lo que desencadenó una liquidación mundial de empresas de Internet y acciones tecnológicas. En noviembre de 2000, Pets.com, una popular empresa de Internet que tuvo su oferta pública inicial solo nueve meses antes, se declaró en bancarrota, lo que llevó a muchos inversores a reconsiderar sus inversiones en empresas puntocom. (Conozca cómo abrir su propia sociedad o agencia de valores Forex en España)

Y, por último, los ataques del 11 de septiembre de 2001 aceleraron aún más la liquidación de empresas puntocom. En su parte inferior, el índice Nasdaq perdió la friolera de un 78% desde su punto máximo, lo que marcó el final de este fenómeno del cisne negro.

La Gran Recesión de 2008

Uno de los cisnes negros más recientes fue la Gran Recesión de 2008, también conocida como la crisis financiera mundial.

Esta fue una grave crisis financiera que comenzó con la burbuja del mercado inmobiliario en los Estados Unidos y se extendió rápidamente al resto del mundo. Los bancos comerciales asumieron riesgos excesivos con valores respaldados por hipotecas cuyo valor cayó drásticamente después del estallido de la burbuja inmobiliaria de los Estados Unidos. (Los patrones mágicos Bullish & Bearish Harami)

Muchos economistas consideran que la crisis financiera de 2008 fue la peor crisis económica desde la Gran Depresión de 1929. La Ley de Modernización de los Servicios Financieros de 1999, también conocida como Ley Gramm-Leach-Bliley, permitió a los bancos utilizar los depósitos de los clientes para invertir en derivados financieros. (Cómo ganar dinero en Forex utilizando la famosa estrategia de divergencia del RSI)

Los valores respaldados por hipotecas eran una forma de esos valores derivados en los que los bancos asumían riesgos excesivos prestando a propietarios de viviendas con calificaciones crediticias cuestionables.

En 2006, el mercado de la vivienda en los Estados Unidos comenzó a perder valor por primera vez en décadas. La mayoría de los bancos no se tomaron los riesgos en serio y siguieron comprando valores respaldados por hipotecas que eran muy rentables en ese momento. Sin embargo, a medida que el mercado inmobiliario siguió cayendo, esos valores perdieron la mayor parte de su valor y dejaron a los bancos con una pila de instrumentos financieros sin valor. (Combinando indicadores técnicos para mejorar los resultados)

La crisis financiera que comenzó con el estallido del mercado inmobiliario culminó con la quiebra de Lehman Brothers el 15 de septiembre de 2008, que conmocionó a todos los principales mercados mundiales.

Otros bancos y compañías de seguros, a menudo descritos como "demasiado grandes para quebrar", recibieron una generosa ayuda del gobierno para evitar más quiebras. El 16 de septiembre, la Reserva Federal prestó 85 mil millones de dólares estadounidenses a AIG como rescate y el Tesoro de los EE.UU se hizo cargo de las compañías hipotecarias Fannie Mae y Freddie Mac por 187 mil millones de dólares estadounidenses. (¿Cómo diseñar tu propio sistema de trading en Forex paso a paso?)

El 20 de septiembre de 2008, el Tesoro de EE.UU y la Reserva Federal proporcionaron un paquete de rescate de 700 mil millones de dólares estadounidenses para el mercado monetario del país, pero el proyecto de ley fue bloqueado en el Congreso hasta el 1 de octubre de 2008, después de que los mercados bursátiles mundiales casi colapsaran. (Definición y aplicación del oscilador McClellan)

La decisión de 2015 con el CHF

Un regalo especial para los operadores de Forex fue este cisne negro que ocurrió en los mercados de divisas. Es un ejemplo de libro de texto de cómo los eventos repentinos e inesperados pueden atrapar a los mercados desprevenidos.

El 15 de enero de 2015, el Banco Nacional Suizo conmocionó a los mercados al eliminar la paridad del franco suizo de 1,20 frente al euro. Esto envió ondas de choque a través de los mercados de divisas, y el franco suizo se apreció de inmediato en un asombroso 30%, alcanzando una tasa de hasta 0,90 frente al euro. (Comparando las mejores plataformas de trading)

El banco central fijó el franco suizo al euro en 2011 durante la crisis de la deuda europea, para evitar que la moneda se apreciara demasiado y deteriorara la competitividad de las exportaciones del país.

Los traders de divisas explicarán con gusto que el franco suizo es una moneda de refugio seguro que atrae flujos de capital en tiempos de incertidumbre económica y política, como fue el caso durante la crisis de la deuda europea. Los inversores comenzaron a estacionar su dinero en francos suizos durante ese período, lo que ejerció una enorme presión de compra sobre la moneda. (¿Qué son los ciclos de mercado y cómo podemos ganar dinero con ellos?)

Este gráfico diario muestra el efecto dramático del movimiento del SNB el 15 de enero de 2015.

Si bien nadie fuera del Banco Nacional Suizo conoce las verdaderas razones detrás de la medida que hizo que el franco suizo se disparara y perjudicara a los exportadores suizos, hay algunas teorías en circulación.

La primera teoría establece que Suiza vio a la eurozona como frágil durante la crisis de la deuda europea y no quería arriesgar el franco suizo para permanecer vinculado a un euro cada vez más débil. Otra teoría que está dando vueltas dice que Suiza quiere la paridad del tipo de cambio con el euro. (En qué o cuáles ETFs de plata debería considerar invertir)

Cualquiera que sea la razón detrás de la medida, la desvinculación del franco suizo al euro tuvo consecuencias dramáticas en los mercados financieros. Muchos brókers de Forex sufrieron grandes pérdidas ya que los operadores se posicionaron en una tasa EUR/CHF creciente, creyendo que cualquier movimiento por debajo de 1.20 sería de corta duración y se beneficiarían de cualquier pequeño movimiento al alza. (Todo lo que necesita saber sobre el índice S&P 500 para ganar dinero con él)

Además, cientos de miles de personas en toda Europa que tenían sus hipotecas denominadas en francos suizos (debido a la estabilidad de la moneda durante la crisis financiera de 2008 y las tasas de interés relativamente más bajas) vieron cómo sus obligaciones aumentaban drásticamente después de la medida del SNB el 15 de enero de 2015. (¿Cuál es el rol del volumen en el trading en Forex?)

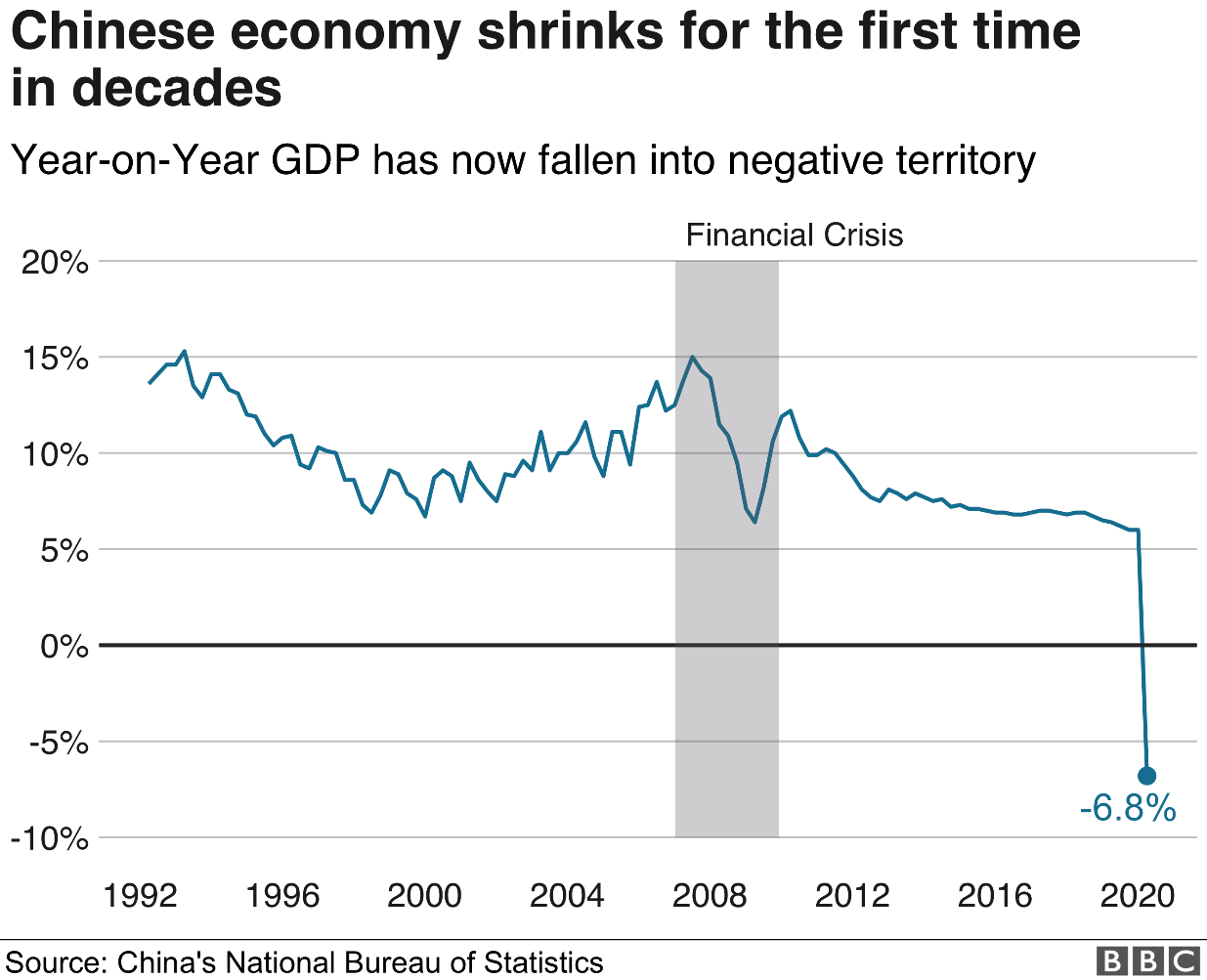

Los confinamientos de 2020

A diferencia de otros ejemplos de cisne negro, la pandemia de coronavirus que comenzó a finales de 2019 en China y se extendió rápidamente por el resto del mundo en 2020 provocó la pérdida trágica de un gran número de vidas. Además del lado humano del sufrimiento, la enfermedad también desencadenó la peor recesión económica desde la Gran Depresión de 1929 cuando los países entraron en confinamientos, el flujo global de bienes y servicios se desaceleró drásticamente y 20 millones de personas perdieron su trabajo solo en los Estados Unidos en un solo mes. (Evaluación de diferentes estrategias de sincronización del mercado)

En la edición de abril de Perspectivas de la economía mundial del FMI, la institución anticipó que el crecimiento económico mundial en 2020 caería a -3%. En junio, el FMI rebajó sus previsiones de crecimiento mundial en otro -1,9% hasta el -4,9%.

El impacto económico fue tan severo que China vio su primera contracción económica en décadas. A modo de comparación, el mundo vio cómo la producción económica mundial en la crisis financiera de 2008 disminuyó un -0,1% año tras año.

En febrero y marzo de 2020, durante el pico del pesimismo mundial y los confinamientos nacionales, el S&P 500 perdió la friolera de -35,5 % en unas pocas semanas, una caída que no se había visto en la historia moderna. El Promedio Industrial Dow Jones perdió -38,5%, mientras que el dólar estadounidense, una moneda de refugio seguro tradicional, aumentó casi un 9% durante el mismo período de tiempo. (Guía para operar el futuro del Euro FX)

Muchos economistas discutieron cómo sería el camino de la recuperación económica. Las predicciones de recuperación en forma de V, en forma de L, en forma de U e incluso en forma de W estaban sobre la mesa, y la letra representaba el camino del mercado de valores. (Guía completa de estrategias de asignación de activos de ETFs)

Debido a la cantidad sin precedentes de ayuda gubernamental, gasto fiscal y flexibilización cuantitativa iniciada por países de todo el mundo, los mercados se recuperaron, en líneas generales, en forma de V. La mayoría de los índices mundiales, incluidos el S&P 500 y el DAX alemán, alcanzaron nuevos máximos históricos solo unos meses después de la peor caída de los precios de las acciones en la historia. Sin embargo, algunos sectores quedaron rezagados con respecto a los movimientos generales del mercado a partir de mayo de 2021, en particular las aerolíneas, las empresas que operan en los campos de los viajes y el turismo, y las empresas de servicios que requieren contacto humano directo. (Los mejores monederos para Bitcoin)

Las criptomonedas, como Bitcoin y Ethereum, también alcanzaron máximos históricos a medida que el dinero barato y los intereses especulativos impulsaron la mayoría de las clases de activos. Si bien algunos argumentan que estamos entrando en una etapa de burbujas en el mercado, solo el tiempo dirá si la economía mundial ha podido recuperarse por completo de la peor pandemia desde la Gran Plaga. (Análisis y estrategia de patrones de las ondas de Wolfe)

VietnamUS

VietnamUS