La riqueza de los traders de forex depende de cómo administran su dinero y no de ningún sistema mágico y misterioso grial. El trading exitoso hace dinero. El trading exitoso con una gestión de riesgo competente es capaz de crear una enorme riqueza. Mientras no utilices técnicas de gestión de riesgo, ganará algo de dinero aquí, perderá un poco allí, pero nunca ganará en grande. Cuando se habla sobre la gestión de riesgo, es asombroso cómo pocas personas quieren escuchar sobre esto o aprender los métodos correctos. (Si quiere ser un trader exitoso no olvide conocer los 4 principios para una negociación exitosa)

Los operadores inexpertos creen que existe un enfoque mágico para el trading que le informa correctamente sobre el comportamiento del mercado y le permite realizar casi siempre operaciones rentables. Nada podría estar tan lejos de la verdad. El dinero se obtiene de las ventajas del trading, trabajando con esta ventaja de forma regular y combinándolo con un enfoque coherente de la cantidad de dinero que arriesga en cada transacción. Hoy hablaremos sobre toda la variedad de herramientas de la gestión y administración del dinero que son conocidas y utilizadas por los traders profesionales de todo el mundo. (Aprenda a leer el mercado con nuestro artículo Todo lo que necesita saber sobre las velas japonesas)

¿Qué es la gestión del riesgo?

Al lanzar una búsqueda en Internet para estas palabras claves, recibimos servicios de administración de finanzas personales, cómo administrar el dinero de otras personas, cómo controlar el riesgo, cómo establecer topes de pérdidas, cómo diversificar su cartera y similares. (Conozca Cómo las manos fuertes consiguen manipular el mercado Forex)

De hecho, la gestión del riesgo no es ninguna de las siguientes:

– No es parte de un sistema que dicta cuánto perderá en una transacción determinada;

– No es como salir de una transacción rentable;

– Esto no es diversificación;

– Esto no es control de los riesgos;

– No es evitar el riesgo;

– No es parte del sistema que maximiza el rendimiento;

– Esto no es parte de un sistema que dice qué tipo de activos debo elegir para operar y ser más rentable que con otros.

La gestión del riesgo es parte de un sistema de trading que le dice cuántos lotes debe conservar en este momento y cuánto riesgo debe tomar. En otras palabras, la gestión del riesgo es la gestión del tamaño de nuestra operación. Ryan Jones nos dio la definición más radical que hemos conocido: la administración de riesgos está limitada por la cantidad de dinero de su cuenta que está dispuesto a arriesgar en la próxima transacción. Tenga en cuenta que esta definición no se refiere a la gestión del riesgo para gestionar el tamaño de una posición ya abierta, mientras que Van Tharp lo admite. (Si acaba de empezar a operar en el mercado Forex, lea nuestros Consejos para construir un plan de trading exitoso)

Hoy en día hay muchas definiciones más o menos correctas de la administración del dinero, así como los métodos para calcular el riesgo de una transacción. En la gestión del capital, se distinguen dos categorías: la gestión adecuada del capital y la gestión inadecuada del capital. La gestión adecuada tiene en cuenta dos factores: riesgo y recompensa por ello. La incorrecta considera cada uno de los factores por separado: riesgo o recompensa. La gestión adecuada del dinero tiene en cuenta la gama completa de opciones disponibles. La incorrecta solo evalúa las propiedades o características individuales de una cuenta, como el porcentaje de transacciones rentables o la relación de pérdidas y ganancias. (Si es usted un scalper, lea nuestras 10 reglas básicas para obtener ganancias usando scalping)

La importancia de la gestión del riesgo

La gestión del riesgo es el 90% del juego. Larry Williams convirtió 10 000$ en 1.1 millones de dólares americanos en solo un año. En su libro "The Definitive Guide to Trading Futures", dice: "La gestión del dinero es el capítulo más importante de este libro". De hecho, muchos traders exitosos consideran la gestión del capital como la herramienta más importante para garantizar el éxito total en el mercado. Si la administración del dinero es un factor tan influyente, entonces es importante saber exactamente qué es la gestión del dinero desde un punto de vista objetivo. (Algo fundamental para operar con éxito en Forex es la elección de un buen bróker, si es la primera vez que va a elegir a un bróker y no sabe cómo hacerlo, le recomendamos que lea nuestro artículo ¿Cómo elegir a un bróker?)

Probabilidad y expectativa matemática

Los principiantes a menudo no entienden el concepto fundamental de probabilidad. Deben enfrentarse a los horrores de un proceso aleatorio e inventar diversos prejuicios y mitos, como cuando un bróker les “pinta” las velas o "colas" manipuladas y que van específicamente para hacer saltarles sus stops. (¿Quiere ser un trader profesional? Lea nuestro artículo Requisitos para ser un Trader Profesional)

Un interesante libro "El analfabetismo matemático" de Allen Paulos puede ser una excelente introducción a las preguntas de probabilidad. Paulos escribe, como en una fiesta, una persona educada le dijo a primera vista: "Si la probabilidad de lluvia el sábado es del 50 por ciento y el domingo también es del 50 por ciento, entonces la probabilidad de lluvia en los fines de semana es del 100 por cien". Por supuesto, esto es un completo absurdo para una persona más o menos educada, aunque también existen tales casos. Como en ese chiste barbudo sobre la probabilidad de encontrarse con un dinosaurio, de 50 a 50, o nos los encontramos, o no nos los encontramos. El que sabe tan poco acerca de la probabilidad, seguramente perderá dinero en el juego del trading. Su deber para usted mismo es obtener conocimientos básicos de conceptos matemáticos relacionados con el juego. (Conozca cómo abrir su propia sociedad o agencia de valores Forex en España)

Ralph Vince comienza su famoso libro, Fórmulas de gestión de carteras, con el párrafo: “Lance una moneda en el aire. Por un instante observarás una de las paradojas naturales más sorprendentes: un proceso aleatorio. Mientras la moneda está en el aire, no hay manera de decir con certeza si caerá cara o cruz. Aunque el resultado de la serie de muchos tiros bien podría ser predicho". (Descubra Todos los secretos del Trading de Alta Frecuencia (HFT))

Para los jugadores, la noción de expectativa matemática es importante. Se llama participación del jugador (expectativa positiva) o participación de la institución (expectativa negativa), dependiendo de qué lado es el más probable. Si usted y yo lanzamos una moneda, entonces nadie tendrá una ventaja, nuestras posibilidades de ganar serán del 50 por ciento. Pero si tira una moneda en un casino que obtiene el 10 por ciento de cada apuesta, ganará solo 90 centavos por cada dólar perdido. La participación de la institución hace que su expectativa sea negativa. Ningún sistema de gestión del dinero se opondrá indefinidamente a las expectativas negativas. (Sepa qué hacer cuando un bróker le estafa y le engaña con nuestro artículo ¿Puede realmente recuperar su dinero de un bróker fraudulento?)

Si sabe algunos trucos que utilizan los casinos en los juegos de las cartas, puede tener una ventaja sobre el casino, evidentemente si no lo notan y lo echan. Los casinos aman a los jugadores ebrios y no toleran el conteo de cartas. La ventaja le permitirá ganar con el tiempo más de lo que pierde. La buena administración del dinero puede ayudarle a obtener más beneficios de su ventaja y reducir las pérdidas. Sin una ventaja, es mejor dar el dinero a la caridad o derrocharlo en una cerveza. En el trading, la ventaja está dada por el sistema de juego, que genera mayor ganancia que pérdida, diferencia de precio y comisión. Ninguna gestión del dinero salvará un mal sistema comercial. (Invierta y gane dinero en 2019 con nuestros Consejos para inversores en 2019. Qué debe incluir en su cartera)

Solo puede ganar cuando tiene una expectativa positiva, un sistema de trading razonable. Jugar por intuición conduce a una pérdida de depósito. Me interesan mucho aquellas personas que están probando sus sistemas en los últimos tres meses con datos históricos, y luego me pregunto por qué perdieron su depósito. Muchos ni siquiera se sorprenden, sino que simplemente encuentran una explicación racional desde su punto de vista, como el mito de la manipulación del bróker a los precios, que ya hemos mencionado anteriormente. Por supuesto, están interesados en el sentido clínico, es muy interesante lo que les pasa por la cabeza. Muchos más traders principiantes se comportan como bebedores en los casinos, se mueven de una mesa a otra, saltan de un sistema a otro, consiguiendo un par de "alces" seguidos. Todo esto también proviene de pruebas de sistema insuficientes e ignorancia de los conceptos básicos. (Si no quiere perder más dinero en el trading en Forex, utilice la estrategia Inside Trend System – El sistema de trading perfecto para aquellos que ya están cansados de perder dinero)

Los mejores sistemas de juego son duros y prácticos. Se componen de un pequeño número de elementos. Cuanto más complejo sea el sistema, mayor será el número de elementos que pueden no funcionar. "Keep it simple stupid" es el lema principal al desarrollar un nuevo sistema. Otro factor importante es la presencia de un sistema de prueba de estrés. Lo más fácil es optimizar los parámetros del sistema. Si la mayoría de los conjuntos de parámetros producen un beneficio, entonces el sistema es bueno. El hecho es que no puede saber con certeza si el mercado se comportará de la misma manera que en el pasado, en el que su sistema mostró un buen resultado. (Para comprender la acción que tiene el volumen en el precio lea nuestra Guía completa para el análisis de la dispersión del volumen (VSA) en Forex)

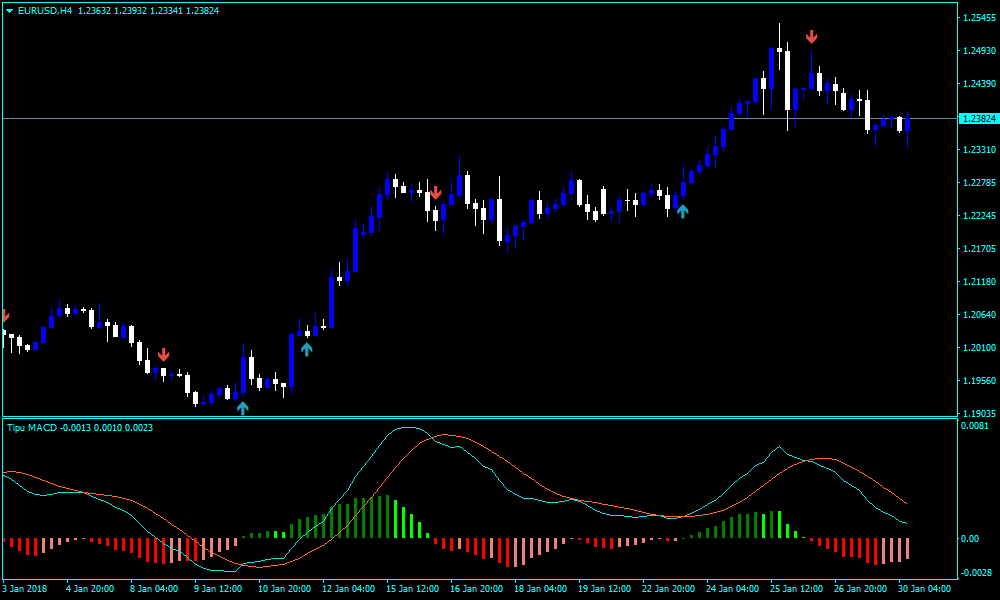

Es por eso que se analizan todos los resultados en conjunto: para comprobar qué ocurrirá si los parámetros del sistema en relación con el mercado futuro se vuelven subóptimos. Otra forma es eliminar la configuración del sistema duro tanto como sea posible, para hacerlos flotar, dependiendo de algunos valores de mercado, por ejemplo, de la volatilidad. Estos enfoques básicos se implementan completamente en la plataforma de trading MetaTrader y le permitirán encontrar sistemas estables que no son muy sensibles a los cambios en los mercados. (Sepa Cómo utilizar la estrategia de Forex "Gambito" para operar con éxito)

Y, finalmente, si ha desarrollado un buen sistema, no se deje llevar por él. Diseña uno diferente si te gusta la variedad. Robert Pricher lo expresa de esta manera: "La mayoría de los jugadores toman un buen sistema de juego y lo rompen, tratando de hacerlo perfecto". Ahora pagaría mucho por saberlo hace cinco años. Si ya tiene un sistema de juego, es hora de configurar las reglas de la gestión del dinero. (Sepa Cómo operar con éxito mediante el análisis de la dispersión del volumen (VSA) en Forex)

A menudo menciono en mis artículos la influencia de varios factores en el resultado final de las operaciones: spreads, swaps, calidad de las cotizaciones, etc. La mayoría de los principiantes piensan que estos factores pueden ser ignorados. Se consideran más inteligentes que la mayoría de nosotros. Los brókers de Forex apoyan con diligencia este concepto erróneo, argumentando que los ganadores obtienen el dinero de los perdedores. Intentan ocultar que el comercio en los mercados financieros tiene una expectativa negativa. Los amantes de la locura corren riesgos, brindando a los corredores honorarios y ganancias para el resto de los traders. Cuando se eliminan del mercado, llegan nuevos, porque la esperanza nunca muere. (Si opera con asesores expertos y su trading es automatizado, consiga un VPS gratuito durante un año sin condición alguna leyendo nuestro artículo Servidor VPS gratuito ¿Mito o Realidad?)

Cuánto arriesgar

La mayoría de los principiantes mueren por una de las dos balas: por ignorancia o por emociones. Los principiantes juegan por intuición y entran en tales operaciones, que nunca debieron haber sido abiertas debido a una expectativa matemática negativa. Aquellos que pasan por la etapa de ignorancia inicial comienzan a construir sistemas de trading más aceptables. Cuando se vuelven más seguros, sacan la cabeza de la trinchera y la segunda bala los golpea. La confianza los hace codiciosos, comienzan a arriesgar demasiado en una sola operación, y una pequeña serie de contratiempos mata sus depósitos. (Gane dinero con uno de los patrones más efectivos del mercado Estrategia de trading en Forex basada en el patrón Fakey)

Si en cada transacción arriesga un cuarto de su cuenta, entonces su colapso es inevitable. Se arruinará por una serie corta de fallos, que ocurre incluso con los mejores sistemas comerciales. Incluso si arriesga solo una décima parte de su cuenta en una transacción, entonces espere un poco más. Un profesional puede permitirse arriesgar solo una pequeña fracción de sus fondos en una sola transacción. El aficionado tiene el mismo enfoque para comerciar que un alcohólico tiene para beber. Comienza a pasar un buen rato y termina con la autodestrucción. (Gane dinero en el mercado Forex de la manera más simple y sencilla con nuestro artículo Aprenda a operar en el mercado Forex a través del análisis de la oferta y la demanda)

Una extensa investigación ha demostrado que la cantidad máxima que un jugador puede arriesgar en una sola transacción sin comprometer sus perspectivas a largo plazo es el 2% de su depósito. No estamos hablando ahora sobre ganar mucho dinero con un pequeño depósito, cuando un operador en uno o dos meses está tratando de aumentar el depósito en miles por ciento, es decir, sobre operaciones rentables a largo plazo. (Sepa cuando pasar de una cuenta demo a una cuenta real con nuestro artículo ¿Cómo y cuándo saber si está preparado para pasar de una cuenta demo a una cuenta real?)

La mayoría de los amantes sacuden la cabeza cuando se les dice acerca de esto. Muchos tienen cuentas pequeñas y la regla del 2% rompe el sueño de grandes ganancias. Los profesionales más exitosos, por el contrario, consideran que el límite del 2% es exagerado. No se permiten arriesgar más del 1% o incluso el 0.5% en una operación. (Sepa responder a la pregunta ¿Los tiburones e inversores institucionales invertirán masivamente en Bitcoin en 2019?)

La regla del 2% limita de manera fiable el daño que el mercado puede hacer a su cuenta. Incluso una secuencia de cinco o seis operaciones no rentables no puede perjudicar significativamente a sus perspectivas. En cualquier caso, si juega para tener buenas estadísticas para atraer inversores, es poco probable que desee mostrar un 6% u 8% de las pérdidas mensuales. Si llegas a este límite, deja de jugar hasta el final del mes. Use este tiempo de descanso para reevaluarse, sus métodos y el mercado. (¿Alguna vez ha pensado en vivir del trading? Descubra ¿Qué hará el bróker si empiezo a ganar dinero del trading de manera estable?)

Lo primero es sobrevivir

La primera tarea de la gestión del dinero es asegurar la supervivencia. Necesitas evitar el riesgo que te puede sacar del juego. El segundo objetivo es asegurar un flujo constante de ganancias, y el tercero es recibir super-ganancias, pero la supervivencia es la primera etapa. "No arriesgue todo lo que tenga": este es el primer mandamiento de la gestión del riesgo. Los perdedores lo rompen poniendo demasiado en una operación. Continúan jugando con la misma posición o incluso mayor cuando da una pérdida. La mayoría de los perdedores están completamente arruinados cuando intentan recuperarse de un buen roto. La buena gestión del dinero, sobre todo, le evitará darse buenos golpes. Incluyendo desde el corazón. (Conozca los algoritmo y otras reglas diferentes para establecer los stop losses en Todo lo que necesita saber sobre el Stop Loss)

Si ha perdido el 10%, necesita ganar un 11% para recuperarse, y si ha perdido el 20%, entonces ya necesita ganar el 25% para recuperar lo suyo. Con una pérdida del 40%, necesita ganar un brillante 67%, y si pierde el 50%, necesita un beneficio del 100% para volver al nivel original. Cuando las pérdidas crecen en una progresión aritmética, las ganancias necesarias para recuperarlas crecen en términos geométricos. (Conozca Después de la bifurcación del Bitcoin Cash, ¿cuál es el verdadero Bitcoin?)

Debe saber de antemano cuánto puede perder, cuándo y a qué nivel limitar sus pérdidas. Para hacer esto, puede tomar una pérdida máxima de sus pruebas y multiplicarla por 1.5 – 2. Si la pérdida real supera este valor, es hora de detenerse. También es importante decidir cuánto está dispuesto a perder en forma de porcentaje del depósito. Por ejemplo, su sistema ofrece una pérdida del 20%, luego debe dejar de operar cuando las pérdidas alcancen el 40%. Pero esto es casi la mitad de la cuenta y no querría arriesgar más del 10%. En este caso, solo necesita reducir los riesgos del sistema 4 veces, lo que, si se logra una pérdida del 10%, será equivalente a una pérdida de la prueba del 40%. (Conozca Todo lo que necesita saber sobre operar en Forex los viernes)

Hágase rico lentamente

Los traders que trabajan para una empresa suelen ser más exitosos como grupo que los traders individuales. Se lo deben a sus superiores, que proveen disciplina. Si un trader pierde más que el valor marginal en una sola operación, es expulsado por insubordinación. Si pierde su límite mensual, se le niega el derecho a jugar hasta el final del mes y se convierte en un niño que lleva el café al resto. Si pierde su límite mensual varias veces seguidas, la empresa lo despide o lo transfiere. Este sistema obliga a los traders corporativos a evitar pérdidas. Los traders individuales actúan a su propia discreción. (Utilice correctamente el Keltner Channel para su estrategia de trading, Estrategia de trading en Forex: El indicador Keltner Channel)

Un trader que abre una cuenta de 20 000$ y espera convertirla en dos millones en dos años es como un hombre que viene a Madrid para convertirse en un exitoso showman. Él puede tener éxito en esto, pero las excepciones solo prueban la regla. Los novatos quieren enriquecerse rápidamente, pero se arruinan a sí mismos cuando se arriesgan. Pueden tener éxito por algún tiempo, pero una serie de fallas pronto lo encontrarán más tarde. (Sepa de los que pocos conocen… GRAM (TON) VS BITCOIN (BTC) en 2019: La lucha de las dos mejores criptomonedas mundiales. Sus pros y sus contras)

En Internet podremos encontrarnos multitudes de artículos, preguntas, foros… de cuánto gana un trader profesional. Por alguna razón, pocas personas se preguntan cuánto tendrán que aprender y cuánto dinero tendrán que perder para comenzar a operar al menos a cero. El que gana el 40% al año de manera continua de un año a otro durante al menos cinco años ya ha logrado mucho. Muchos de los financieros de alto vuelo abandonarán a su hijo primogénito para lograr ese resultado en un período de 15 a 20 años. Un jugador que puede duplicar su capital en un año es una estrella tan rara como un cantante popular o un gran atleta. (Aprenda "in situ" Cómo operar acciones en los brókers de Forex: Comisiones, Swaps, Spreads)

Si establece metas modestas y las alcanza, puede llegar muy lejos. Si puede hacer un 30 por ciento al año a largo plazo, la gente le rogará que tome su dinero bajo su liderazgo. Si administra al menos 1 millón, lo que en realidad no es un problema en la actualidad, solo su pago como gerente será del 15 al 20 por ciento (es decir, una comisión de este tipo o incluso un menor costo para proyectos a largo plazo), es decir, 45 000 60 000 dólares americanos al año, nada malo para un sueldo medio de una capital importante europea como Madrid. Ganará varios millones de dólares al año en el mercado, sin tomar un gran riesgo y tener 2-10 mil dólares de fondos personales en su cuenta. Cuando planifique su próxima operación, tenga en cuenta estos números. (Conozca a Los 5 traders de Forex que llegaron a ser millonarios)

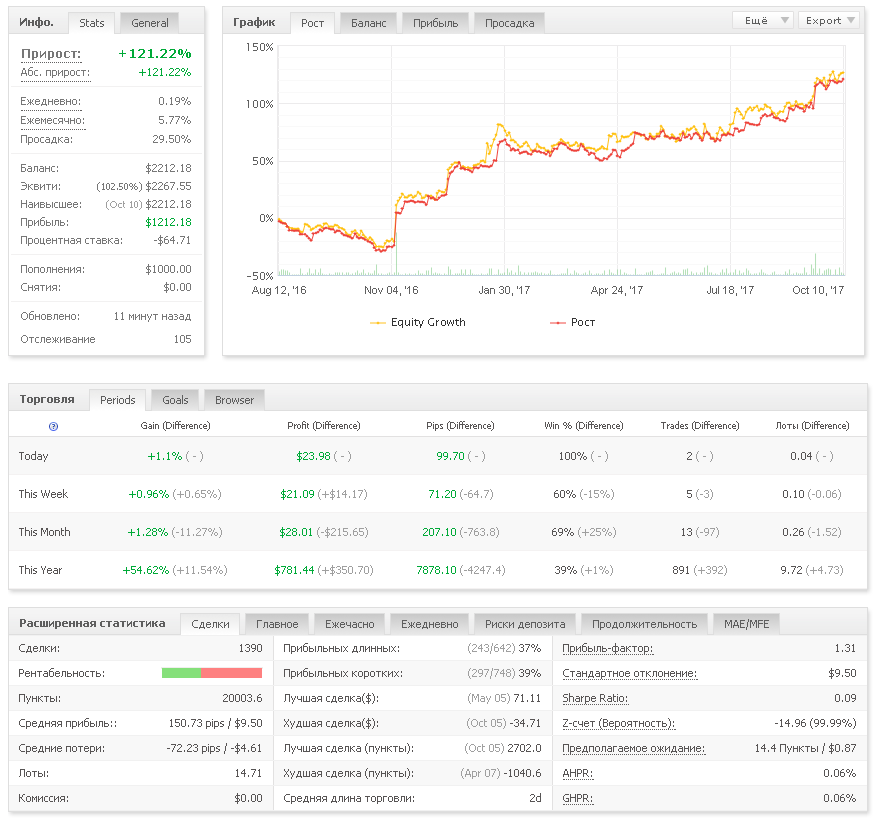

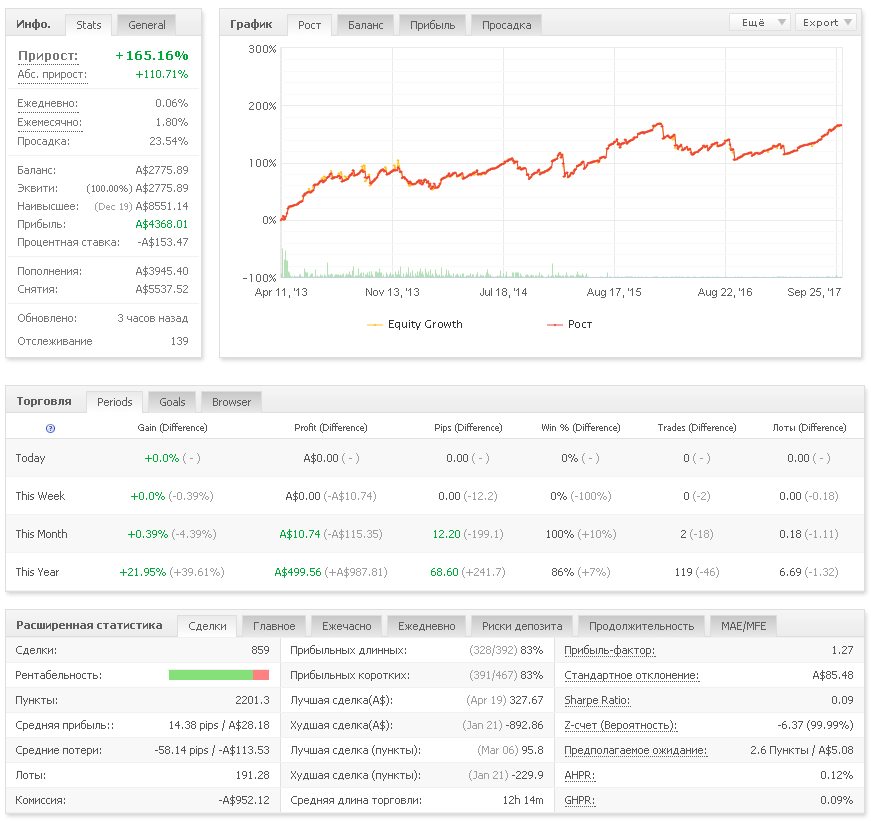

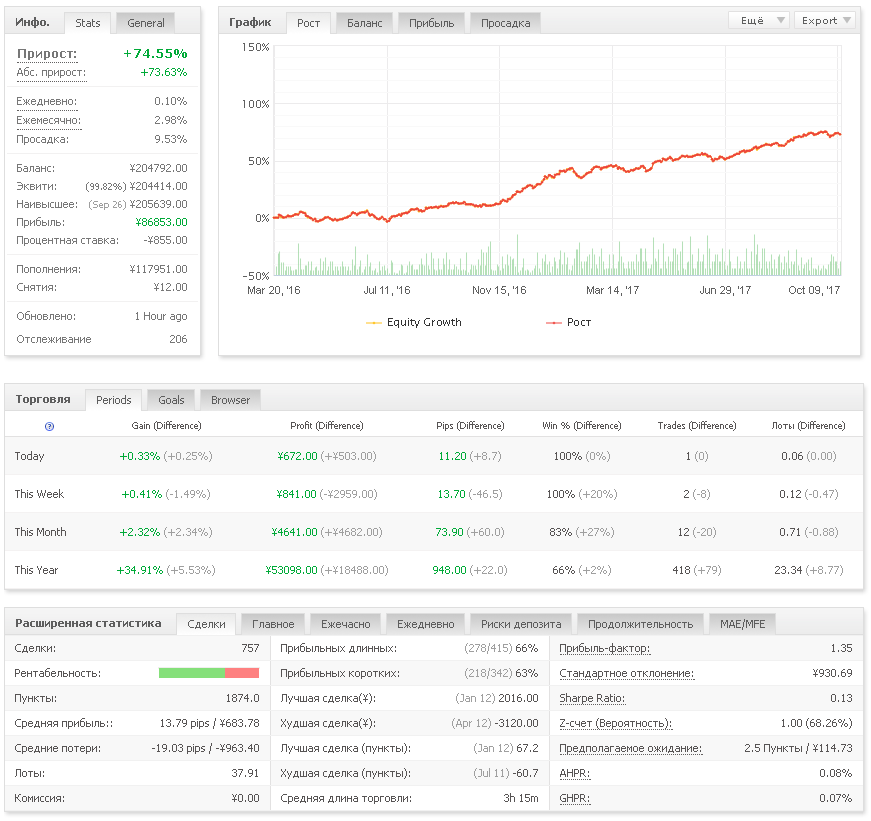

Opere para obtener buenas estadísticas con ganancias constantes y pequeñas pérdidas, una curva de rendimiento suave y estable y pequeñas grandes pérdidas. Recuerde que la mayoría de las cuentas de alto rendimiento son vertidos por gente “inmadura” con el dinero que ahorran en el almuerzo y la cerveza. Al dinero real no le gusta la alta volatilidad y los altos riesgos. Ponte en el lugar de los inversores con una "enorme billetera". ¿Dónde invertiría con mayor probabilidad: en una cuenta con una ganancia del 100% por mes, una duración de 3 meses, o en una cuenta con una ganancia promedio del 40% por año, una duración de 10 años sin un solo año con pérdidas? (Descubra al Indicador VWAP – Un indicador potente para el análisis de volumen del precio)

Estadísticas sostenibles

A los indicadores es a lo primero a lo que debe prestar atención al considerar un sistema o método en particular. Cuánto dinero crea el método y durante qué período de tiempo, cuál es la relación entre ganar y perder operaciones en comparación con el porcentaje de ganancias, qué pérdida máxima permitió el sistema y si es realista. (Conozca qué le espera al Litecoin en el 2019 con nuestro exclusivo artículo Predicción y pronóstico del desarrollo del precio del Litecoin para 2019)

Hay algunos indicadores a los que vale la pena prestar atención en casos individuales. La razón por la que primero debe prestar atención a los indicadores, y luego a la lógica, es que, por ejemplo, he desarrollado y probado muchos métodos lógicos que han demostrado ser ineficaces. Construí cientos de sistemas comerciales de acuerdo con las leyes de la lógica, pero todo esto no tuvo éxito. Muy a menudo, nuestras ideas subconscientes sobre lo que funciona y lo que no funciona están mal. Nunca debe utilizar ninguna idea sin las pruebas adecuadas en la práctica. (Entienda lo que es el Blockchain o cadena de bloques leyendo nuestro artículo ¿Qué es el Blockchein y para qué sirve?)

A algunos indicadores se les deberían prestar más atención que a otros. Los datos estadísticos de algunas áreas pueden ser más valiosos que de otras. Por lo tanto, es mejor considerar un rango de datos, en lugar de dos o tres indicadores. Ahora vamos a familiarizarnos con las estadísticas que deben usarse para evaluar la calidad de los sistemas de trading. No se enumeran en orden de importancia creciente, ya que son difíciles de clasificar sin ninguna conexión con otros datos. (Si no sabe qué significa las iniciales ICO, es de lectura obligada nuestro artículo ¿Qué son las ICO? ¿Podemos ganar dinero con ellas?)

Expectativa matemática

La expectativa matemática de ganancia es la suma de los productos de las probabilidades de ganancias multiplicada por la magnitud de estas ganancias, menos la suma de los productos de las probabilidades de pérdidas multiplicada por la cantidad de pérdidas:

(Promedio de operaciones ganadoras) * (% de ganancias) (Promedio de pérdida de acuerdo) * (% de pérdida)

Se cree que para considerar rentable un sistema de trading, la expectativa debe ser positiva. Además, si su sistema tiene una expectativa negativa, ningún método de gestión del riesgo lo ayudará. Estrictamente hablando, este no es el caso, cada regla tiene sus excepciones. Pero hablaremos de esto cuando discutamos las cuentas Z y los intervalos de confianza del sistema. En pocas palabras, por ejemplo, hay sistemas de trading que siempre tienden a tener dos pérdidas y dos ganancias seguidas. Si se conoce tal sistema de trading, entonces es posible establecer un enfoque de gestión del dinero que permita posiciones más pequeñas después de una pérdida y posiciones grandes después de una victoria. Los resultados de este enfoque pueden minimizar las pérdidas y, de hecho, incluso convertir un sistema de pérdidas en uno rentable. Pero, repito, este es un caso especial y más bien una excepción de la regla general. (Hay vida más alla del Bitcoin, 10 Criptodivisas alternativas al Bitcoin para invertir)

En general, existen varios métodos que intentan convertir los sistemas que generan pérdidas en sistemas rentables, pero no los discutiremos en este artículo. En cuanto al deseo de convertir el trading en un sistema de fusión rentable, entonces todo es bastante simple. Cualquier sistema arbitrariamente bueno puede tener inconvenientes. Muchos operadores utilizan, por regla general, varios sistemas: cuando uno sufre pérdidas, el segundo gana, y viceversa. Para minimizar estos inconvenientes o incluso obtener ganancias de todos los sistemas, los operadores también están buscando métodos de administración de dinero para hacer esto. Otro hecho que todos los traders conocen bien es el siguiente: los sistemas de comercio realmente buenos son difíciles de encontrar. Por otro lado, los sistemas más o menos adecuados no son tan difíciles de encontrar, si lo miras seriamente. (Para elegir adecuadamente un intercambiador de criptomonedas, lea nuestro artículo ¿Cómo elegir correctamente un intercambiador de criptomonedas?)

Hay muchos traders que han encontrado el sistema, haciendo una prueba completa y compleja, y encontraron que con su ayuda se puede ganar, por ejemplo, el 7% al año. La buena gestión del dinero a menudo puede hacer que ese sistema se ajuste.

Reconociendo el hecho de que los buenos sistemas de trading son difíciles de encontrar, el uso efectivo de las técnicas de administración de capital es cada vez más necesario para mejorar la rentabilidad de los sistemas adecuados tanto como sea posible. El uso de principios sólidos de administración de capital permite a los operadores exprimir más de los sistemas más antiguos, a menudo con menos riesgo. Los traders pueden confiar en que, debido al poder cada vez mayor de una computadora en el mercado, las personas descubrirán más rápidamente las características del mercado y las utilizarán en sistemas comerciales rentables. Pero encontrar un sistema de comercio es una pequeña parte del problema. Administrar el riesgo de la cuenta es la principal diferencia entre los traders ordinarios y los traders institucionales, ganadores y perdedores. (Conozca la Regulación estatal de las criptodivisas en el mundo y cómo afectarán éstas a las cotizaciones de las criptomonedas)

La fórmula anterior no tiene en cuenta varios costos, como la comisión, deslizamiento y otros. Cuando se incluyen en la fórmula anterior, un sistema rentable puede volverse no rentable, esto debe recordarse.

Lo que importa no es cuán rentable fue su sistema, sino cómo puede decir definitivamente que el sistema mostrará al menos el beneficio mínimo en el futuro. Por lo tanto, la preparación más importante que puede hacer un trader es asegurarse de que el sistema muestre una expectativa positiva en el futuro. Para tener una expectativa positiva en el futuro, es muy importante no limitar los grados de libertad de su sistema. Esto se logra no solo eliminando o reduciendo el número de parámetros a optimizar, sino también reduciendo tantas reglas del sistema como sea posible. (Conozca Después de la bifurcación del Bitcoin Cash, ¿cuál es el verdadero Bitcoin?)

Cada parámetro que agregas, cada regla que haces, cada pequeño cambio que haces en el sistema reduce el número de grados de libertad. Idealmente, necesita construir un sistema bastante primitivo y simple que siempre traerá una pequeña ganancia en casi cualquier mercado. Y nuevamente, es importante que lo entiendas: no importa lo rentable que sea el sistema, siempre y cuando sea rentable. El dinero que gane en el comercio se ganará a través de la administración efectiva del dinero. (Permítame recordarle que puede calcular el lote utilizando nuestro artículo ¿Cómo calcular un lote de manera manual?)

Un sistema de trading es simplemente una herramienta que le brinda una expectativa positiva para que pueda usar la gestión del dinero. Los sistemas que operan (muestran al menos la ganancia mínima) solo en uno o pocos mercados, o tienen diferentes reglas o parámetros para diferentes mercados, lo más probable es que no funcionen en tiempo real durante el tiempo suficiente. El problema con la mayoría de los traders con orientación técnica es que gastan demasiado tiempo y esfuerzo en optimizar varias reglas y valores de los parámetros del sistema de trading. Da resultados completamente opuestos. En lugar de gastar energía y tiempo en el ordenador para aumentar las ganancias del sistema comercial, dirija la energía para aumentar el nivel de fiabilidad de obtener la ganancia mínima. (¿Quiere llegar un day trader? Conozca las Ventajas e inconvenientes del trading intradía)

Obviamente, si ponemos muy poco, no recuperaremos el tiempo gastado, energía y cervezas no bebidas. Es mucho menos obvio que si apostamos demasiado en relación con el capital disponible, tarde o temprano perderemos todo nuestro capital. Las teorías económicas y el sentido común nos dicen que cuanto mayor es el riesgo, mayor es el rendimiento esperado. Esta afirmación no es cierta: los ingresos dependen no linealmente del riesgo. (Sepa cómo usar y los secretos del indicador de sentimiento de mercado en Forex)

Sabiendo que la administración del dinero es solo un juego numérico que requiere el uso de expectativas positivas, un operador puede dejar de buscar el "santo grial". En cambio, puede verificar su método de negociación y averiguar si da expectativas positivas. Los métodos correctos de administración de dinero aplicados en relación con cualquier método de hacer negocios, incluso mediocres, harán el resto del trabajo ellos mismos. (Nunca olvide utilizar Los principios básicos sobre la gestión del riesgo en Forex)

Ganancia neta total

Este indicador se calcula como ganancia bruta menos pérdida bruta. Él le dará la idea más amplia de lo que un sistema o método puede darle. El beneficio neto total tiene poco sentido si no se desglosa en años o por períodos de tiempo en los que se recibió beneficios. Antes de tomar una decisión final, es necesario prestar atención a otros argumentos. (Vea como los market makers ven el mercado y cómo lo utilizan a su favor leyendo nuestro artículo Método de trading PVSRA – Mira a las gráficas como las mira los market makers)

Reducción máxima (drawdown)

Aquí está la definición correcta del término, es la distancia entre el punto máximo y el mínimo alcanzado después de que la cantidad de capital alcanzó un nuevo máximo. En otras palabras, si en este momento la cantidad de capital es de 5 000$, pero hace unas semanas estaba en el nivel de 6 000$, entonces en el momento la reducción en el tamaño del capital es de 1 000$. Esta cantidad de disminución persistirá hasta que se supere el máximo anterior de 6 000$. Si el capital no cae por debajo de 5 000$, digamos hasta 4 000 dólares, antes de que la cuenta alcance un nuevo máximo, se asumirá que la caída asciende a 2 000 dólares. Si el sistema registró previamente un máximo de 2 000$, y luego el capital cayó a 800$ antes de subir, entonces la reducción máxima será de 1 200$. (¿Cómo colocar correctamente el Take-Profit?)

Los beneficios de este indicador no son muy grandes. En primer lugar, el valor del capital puede caer cuatro o cinco veces a un nivel cercano a los 1 000$, lo que demuestra la posibilidad de reducciones más significativas. O si, en otro caso, la cuenta puede caer por debajo de 300$, entonces esto sugiere que una caída de 1 000$ fue más una excepción que una regla general. Además, si una vez se registró una caída de 1 000$, esto no significa que de alguna manera mágica este nivel no se superará en el futuro. La caída del capital no sabe que debe detenerse en ningún nivel en particular. Las pérdidas no se dan cuenta de que deberían ser de 1 000 o 10 000 dólares. Sin embargo, tales estadísticas ayudan a comprender qué esperar cuando se evalúa el riesgo general por el método. (Conozca el futuro de la criptomoneda Revain con nuestro artículo Predicción y pronóstico del desarrollo del precio del Revain para 2019)

Recovery Factor

La estabilidad de la operación puede medirse como la relación entre la ganancia y el drawdown probada durante la operación. Otro nombre común para este indicador es el factor de estabilidad (Recovery Factor).

Si el resultado es menos del 10 por ciento de la ganancia neta, entonces es probable que este sea un sistema muy bueno. Pero en general, si piensa de manera lógica, me parece que tal indicador no es del todo correcto. Si el sistema se probó durante 2 años con una ganancia neta de 2 000$ y la pérdida fue de 1 000$, entonces, siguiendo esta lógica, tal sistema no debe usarse. Sin embargo, si el sistema se probó durante 10 años y generó ganancias de 10 000$ y la pérdida de capital máxima fue de 1 000$, el sistema se considera efectivo. (¿Alguna vez ha pensado en vivir del trading? Descubra ¿Qué hará el bróker si empiezo a ganar dinero del trading de manera estable?)

El problema aquí es que puedo alargarlo todo el tiempo que pueda, aumentando mis ganancias para alinear los números con este criterio. El sistema no mejorará después de 10 años de pruebas. Pero ¿qué pasa si el precio cae inmediatamente después del inicio de su trade? ¿Cuál es la relación entonces? Si no ha obtenido ningún beneficio, entonces es igual al infinito. La mejor relación que se puede utilizar es la caída del precio promedio respecto a la ganancia anual promedio, es decir simplemente hacer pruebas para cada año y calcular la relación de ganancias del año a la siembra y luego encontrar el promedio de todos los años. Será más correcto. (Conozca los algoritmo y otras reglas diferentes para establecer los stop losses en Todo lo que necesita saber sobre el Stop Loss)

La operación promedio

La operación promedio es simplemente el beneficio neto total dividido por el número de operaciones realizadas. Por lo tanto, cada vez que haga una operación, su resultado corresponderá al resultado promedio. Es mejor usar este indicador para medir la reserva de error. Si el sistema otorga 10 000$ durante cinco años y se necesitan 1 000 operaciones por esto, entonces el comercio promedio está determinado por el valor de 10$. (Aprenda y sea rentable con nuestro artículo Todo lo que necesita saber Martingala en Forex)

Esto corresponde aproximadamente a una ganancia de 10 puntos. Puedes ir a la tienda durante media hora para comprar un helado y, mientras tanto, el mercado cambiará solo 10 puntos. Reste el spread, el efecto del deslizamiento, el costo de los swaps y tendrá en el mejor de los casos, 5 puntos. Ya existe un margen de error muy pequeño. Por lo tanto, cuanto mayor sea la operación promedio, mayor será el margen de error. La mejor solución ni siquiera consideraría un método o sistema que otorgue menos de 10-15 puntos en una operación promedio.(Conozca más sobre la Red AELF (ELF) – Pronóstico a largo plazo)

Coeficiente promedio de ganancia/pérdida y el porcentaje de operaciones rentables

Estos dos indicadores por separado no tienen demasiado valor. Sin embargo, si se combinan, pueden ser útiles. La esencia del comercio sistémico es que es un juego de números. Al igual que la operación promedio, la combinación de estos dos indicadores le ayuda a calcular el margen de error. También pueden decir mucho sobre la lógica del método utilizado. (Sepa Para hacer más dinero qué es mejor ¿operar en cfds u operar acciones?)

En resumen, cuando el porcentaje de operaciones ganadoras es 50, y la relación ganancia/pérdida es 1, se alcanza el punto de equilibrio. Si el método da un 50%, entonces el promedio de ganancias/pérdidas debe ser mayor que 1 (después de deducir todos los gastos). Cuanto mayor sea el porcentaje de ganancias, menor será la relación ganancia/pérdida para que el comercio alcance un punto de equilibrio. Cuanto más bajo sea el porcentaje de ganancias, más alta debe ser la relación ganancia/pérdida para que el trade alcance el punto de equilibrio. (Responda a la pregunta ¿Cómo es el trading de Forex en un lugar offshore? Singapur: Leyes y los brókers más populares)

Con una rentabilidad del 20%, el índice de ganancia/pérdida debería ser de 4 a 1 para garantizar el punto de equilibrio. Al 80%, la relación ganancia/pérdida debería ser de solo 0.25. Al mismo tiempo, cuanto menor es el porcentaje de transacciones rentables, más difícil es el calendario de crecimiento del depósito, más largos son los períodos de drawdown y más difícil es seguir psicológicamente las señales de dicho sistema. Aquí hay un ejemplo de este estado de cosas: (Conozca cuáles son Las estrategias de las manos fuertes con las criptomonedas en 2019)

En este caso, el sistema tiene menos del 40% de las transacciones rentables, mientras que el índice de ganancia promedio en comparación con pérdida promedio es de 2:1. El sistema gana dinero, pero, como puede ver, es como si los pasos fueran seguidos por una serie prolongada de operaciones perdidas. Con un aumento en la proporción de ganancias a pérdidas, estos "pasos" se vuelven mucho más pronunciados, y con una disminución en el número de transacciones rentables, la distancia entre los aumentos también se extiende. Muchos traders rentables que usan sistemas de tendencias tienen tal gráfico. Si lee las entrevistas con traders famosos, especialmente las llamadas "tortugas", verás que a menudo están esperando una buena tendencia durante todo un año para recuperar todas las pérdidas en una transacción y obtener ganancias. (Conozca las Tendencias globales en el negocio de los brókers de Forex en 2019)

El gráfico anterior es típico para este tipo de sistema, aunque es más "suave" que muchos otros sistemas más "hardcore". Personalmente, no me gusta mucho este enfoque, aunque no tengo nada en contra. Las razones son muy simples: el comercio es demasiado complicado desde un punto de vista psicológico y el gráfico no es atractivo para los inversores. Tenga en cuenta que, los primeros seis meses después del lanzamiento, el sistema simplemente se perdió. Tomará nervios de acero, no retirarlo de la cuenta después de varios meses de dicho comercio. Pero tales sistemas son muy simples y lo suficientemente fiables. También es bastante sencillo diseñar un sistema de este tipo, pero es difícil de operar con él. Muchos profesionales consideran la ventaja de que el sistema es difícil de operar, lo que significa que tendrá menos competidores. (Sepa de primera mano las Nuevas regulaciones para los brókers de Forex en Rusia 2019)

Consideremos ahora un ejemplo con un número muy alto de operaciones rentables:

Como puede ver, el porcentaje de transacciones rentables alcanza un récord de 83% aquí. La proporción de ganancia a pérdida es ligeramente superior a 1 a 4. Como puede ver, la cuenta gana dinero. Este es un buen ejemplo de lo que necesita para considerar la proporción de ganancias a pérdidas y el porcentaje de transacciones rentables en el conjunto. (Sepa más sobre el revolucionario Lanzamiento del intercambio descentralizado (DEX) del futuro de Binance)

De hecho, no es necesario perseguir el notorio "patrón oro" de la relación entre ganancias y pérdidas de 5 a 1. Además, no intente lograr o buscar el 99% de las transacciones rentables. En mi opinión, todo lo que necesita saber es cuándo parar. Mi relación favorita de estas características es de aproximadamente 1 a 1 con 60-70% de las operaciones rentables, como se muestra en este gráfico:

O algo tal que así:

Debe estar de acuerdo en que tal combinación proporciona una curva de rendimiento más "agradable", y es mucho más fácil psicológicamente operar con dicho sistema. El inconveniente es la relativa dificultad de encontrar y desarrollar un sistema de trading de este tipo. (Sepa más sobre la Legalización del trading en Forex en EE.UU: Hechos y tendencias)

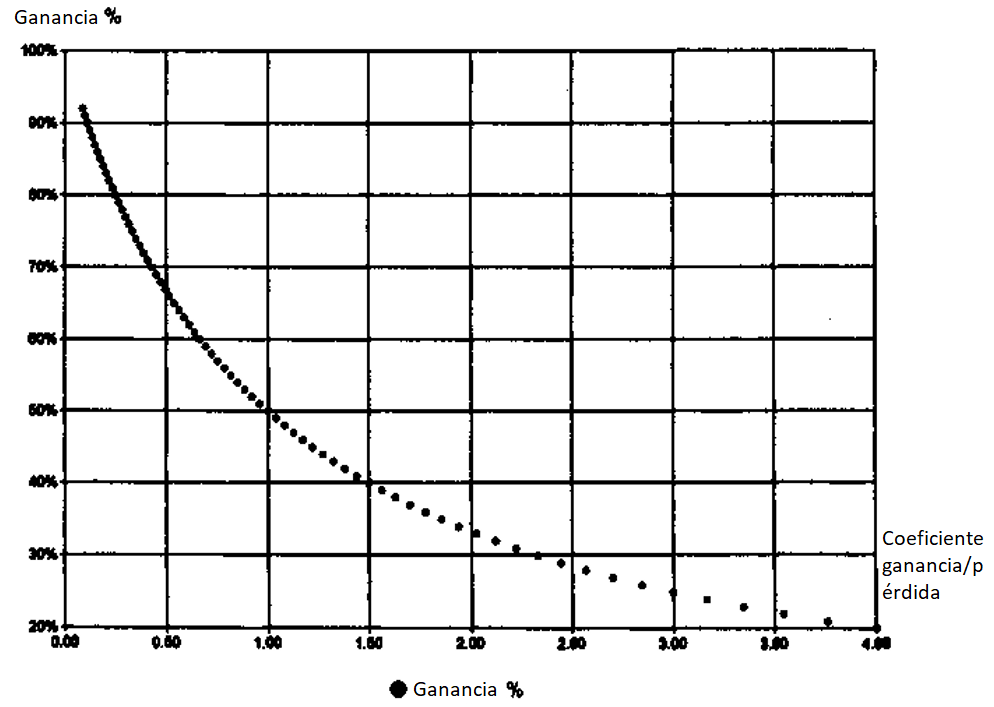

Veamos el siguiente gráfico:

Para un buen sistema, la proporción de ganancias versus pérdidas debe ser al menos 0,5 más alta que el porcentaje correspondiente de transacciones rentables menos 10%. Es decir, si nuestro sistema tiene el 70% de las operaciones rentables, encontraremos un valor del coeficiente de un 60% más alto en el gráfico y obtendremos alrededor de 0.7. Entonces, para considerar que nuestro sistema es muy bueno, necesitamos un coeficiente de 1.2. De hecho, encontrar un sistema así es muy difícil, y si sus parámetros son similares a los descritos anteriormente, esto es una señal de que su sistema es realmente bueno. (Responda a la pregunta ¿por qué el regulador ESMA ha prohibido los bonos en el mercado Forex?)

La relación entre la ganancia máxima y la ganancia promedio

Este indicador también incluye la relación entre la pérdida máxima y la pérdida promedio. El valor de este indicador es pequeño, pero se puede usar para calcular el potencial de la ganancia máxima. Esta es la mejor suerte con la que realmente no debería contar, pero que, si sucede, será una agradable sorpresa. Si la ganancia máxima es tres o cuatro veces la ganancia promedio, entonces no debe esperar que pueda obtenerla. (Una gran Estrategia de trading para scalping intradía – TMT Scalping Sysytem)

Si está por debajo de la suma de las tres ganancias promedio, entonces puede esperar lograr con este método, quizás incluso mejores resultados. Si la pérdida máxima es tres o cuatro veces la pérdida promedio, entonces probablemente significa que ha ocurrido algún evento extraordinario, un cisne negro o algo así. Las pérdidas de esta magnitud deben ocurrir muy raramente. Si la relación es menor que tres, entonces se pueden esperar mayores pérdidas. (Aprenda completamente gratis las Técnicas de salida de un bloqueo de posición en Forex para un trading con pocas pérdidas)

Probabilidad de ruina

La probabilidad de ruina (POR, Probability of Ruin) es la "probabilidad estadística" de que un sistema de trading arruine la cuenta antes de que alcance un nivel de dólar, que se considera exitoso. La ruina está determinada por el nivel de la cuenta cuando los traders dejan de operar. Conocer este valor puede ser muy importante para los traders. POR ilustra a los traders la posibilidad estadística de que sus sistemas de comercio, como uno esperaría de la teoría de la probabilidad, se muevan hacia el éxito o a la ruina. Para calcular la probabilidad de ruina, los traders deben trabajar duro en una ecuación terriblemente larga. En resumen, los siguientes son algunos elementos básicos de la ecuación: (Utilice el secreto Indicador Candle Meter MA – Cómo distinguir las zonas de Toros y Osos)

– Cuanto mayor sea el promedio de ganancias, menor será el POR;

– Cuanto mayor sea el riesgo promedio de una operación, mayor será el POR;

– Cuanto mayor sea el tamaño de la cuenta original, menor será el POR;

– Cuanto mayor sea el porcentaje de operaciones ganadoras, menor será el POR;

– Cuanto menor sea la cuenta, mayor será el POR.

POR es un valor que debería despertar la curiosidad de todos los operadores, pero generalmente lleva poca información adicional, ya que la mayoría de las veces su valor es inferior al 5%. Sin embargo, en algunas circunstancias, puede mostrar a los traders que corren un gran riesgo de arruinar una cuenta. Cuando los traders se enfrentan a esta realidad, esto significa que están demasiado en riesgo con cada transacción individual. Sabiendo esto, los traders deben limitar el riesgo de cada operación para intentar bajar el POR al nivel apropiado. Al comerciar en pequeñas porciones de su cuenta, los traders, de hecho, se dan más oportunidades de ganar. (Conozca Todos los secretos del indicador Accelerator Decelerator Oscillator)

Factor de beneficio

Por último, pero no menos importante, me gustaría considerar el factor de beneficio o ganancia (Profit Factor). Este indicador lo que hace básicamente es dividir la ganancia bruta por la pérdida bruta. Si el monto bruto de las operaciones ganadoras fue de 1 000$, mientras que el monto bruto de las pérdidas fue de 500$, entonces el factor de ganancia es 2. Este indicador es confirmatorio. Este indicador está estrechamente relacionado con la relación entre la ganancia/pérdida promedio y el porcentaje de ganancias. Por ejemplo, al 50% de ganancia con una relación de ganancia/pérdida de 2.0, el factor de ganancia también es 2.0. (¡Cuidado! ¡Atención! Brexit 2019 ¿Cómo afectará a los mercados?)

Puede generar y analizar muchos otros indicadores. Sin embargo, en algún momento, la investigación se vuelve simplemente innecesaria e incluso perjudicial. Es mejor elegir varios indicadores que hablen sobre los riesgos y la recompensa, así como algunos índices entre estos dos valores. Además de estos indicadores, puede utilizar otros. No importa cuántos indicadores haya revisado y cuántos cumplan con sus requisitos, no cambiará los resultados del sistema en absoluto. El uso de indicadores estadísticos para estimar cuánto dinero se puede ganar con un sistema en particular no es del todo correcto. Los indicadores estadísticos se utilizan para evaluar cuándo debe utilizarse el sistema y cuándo debe desecharse. (Aprenda Las 10 mejores estrategias de trading prohibidas por el bróker)

Estudio general de la gestión del dinero

Hablé mucho sobre las características de los sistemas de trading y sobre la identificación de sistemas buenos o al menos utilizables. De hecho, encontrar un buen sistema no es fácil, pero si tiene éxito, es hora de hablar directamente sobre cómo determinar el volumen de operación. No profundizaré en cada uno de los métodos, en este momento me gustaría presentarles los principales. (Responda a la pregunta ¿Cómo seguir a los Big Boys del mercado? Análisis de los informes COT)

Método de principiante

El método dicta poner en un comercio todo el capital disponible con el apalancamiento máximo permitido o algo así. Independientemente del resultado, cerrar la cuenta y dejarla con una pérdida del 100% o con una gran ganancia, por lo general menos del 100%, ya que los principiantes suelen cerrar las posiciones demasiado pronto. ¿Por qué se aplica esta estrategia? (Conozca las mejores Estrategias de vuelta a la media (excelentes estrategias para mercados en rango))

La lógica es muy simple. Los novatos tienden a enriquecerse rápidamente y sus depósitos son pequeños. Digamos que hay un depósito de 100$ y en cada transacción perdemos todo o ganamos el 100% de las ganancias. Entonces por 10 transacciones exitosas en la cuenta aparecerá aproximadamente 100 000 dólares. Lo más importante en este método es comprender que la estrategia se juega solo una vez, porque se explota la suerte y no una ventaja estadística que, según la ley de los grandes números, se realiza como resultado de una gran secuencia de victorias y pérdidas. (Conozca Todo lo que necesita saber sobre las estrategias de Forex de Rupturas de niveles importantes)

AUSENCIA de gestión del dinero

Básicamente, esto no es un procedimiento en absoluto, más bien un método que se usa con mayor frecuencia para probar estrategias. Consiste en ingresar al mercado con una unidad de un lote cada vez que el sistema emite una señal para ingresar. Por ejemplo, utilice siempre el lote 0.1.

Método fraccional fijo

Usando esta técnica, los traders determinan qué porcentaje del valor total de la cuenta puede arriesgarse en cualquier señal dada para operar. Por ejemplo, un gerente financiero puede elegir un riesgo de hasta el 5%, pero no más, del total de la cuenta para cada señal de trading. El método de fracciones fijas tiene muchas realizaciones diferentes. Independientemente de sus nombres o interpretaciones, todos los métodos siguientes son un tipo de gestión del dinero fraccional fija: (Sepa ¿Cómo aprovecharse de la psicología de los 90% de los traders perdedores?)

– Operando de la cuenta un lote por cada "x" dólares de la cuenta;

– El riesgo de una determinada cantidad del depósito en cada operación en términos de porcentaje;

– F óptima y segura;

– Criterio de Kelly;

– El porcentaje de volatilidad.

Operando de la cuenta un contrato por cada "x" dólares de la cuenta

En este caso, por cada cierta cantidad en la cuenta se toma un lote mínimo. Por ejemplo, tome como mucho 0.01 lote por cada 100$. Luego, con un depósito de 735$, arriesgará 0.07 lotes en cada transacción. Este método es bueno cuando la distribución de ganancias y pérdidas en las transacciones no se desvía mucho de los valores promedio. En pocas palabras, cuando todas, por ejemplo, las pérdidas en las operaciones son aproximadamente similares a la pérdida promedio. Si tiene una pérdida máxima de cuatro o más veces del promedio, este enfoque no es muy adecuado. (Respondemos a la pregunta ¿Cómo utilizar el indicador Parabolic Sar para mejorar su operativa en el mercado Forex?)

El hecho es que este enfoque no tiene en cuenta el tamaño de lo stop losses y puede diferir de una operación a otra en varias veces, la curva de crecimiento de los depósitos será bastante desigual y, a menudo, habrá grandes beneficios o grandes pérdidas. Además, hay drawdown más pequeños en la cuenta en comparación con los métodos de riesgo de un porcentaje fijo del depósito y ganancias de capital más suaves. (Quiere saber ¿Cómo dejar de perder dinero en Forex? Lea este artículo)

El riesgo de una determinada cantidad del depósito en cada operación en términos de porcentaje

Este método es el más común y familiar para casi todos los traders. La conclusión es que se arriesga en cada transacción, por ejemplo, el 1% de su cuenta y nada más. Sabiendo el tamaño del stop loss y la cantidad en el depósito, es fácil calcular el lote:

Lote = % Riesgo*Capital/SL en puntos

Por ejemplo, supongamos que tiene en su cuenta esos mismos 735$. Está a punto de realizar una operación en el EURUSDcon un stop loss de 30 puntos y un riesgo del 1%. Entonces usted arriesgará 7.35$ y 7.35/300= 0.0245 o 0.02 lotes. Además, aquí las ganancias del capital tienen una progresión geométrica más pronunciada. El inconveniente puede ser un gran drawdown. (Sepa Cómo utilizar el indicador Fractals en Forex para operar con éxito en el mercado de divisas)

F óptima

Esta es una fórmula que se ha hecho popular gracias a Ralph Vince. F es una fracción o porcentaje. Esta es la cuota fija óptima para el comercio en cualquier escenario. Este porcentaje representa el tipo de interés óptimo en una situación particular. Sin embargo, la fracción óptima (o porcentaje óptimo) establecida para una transacción no es necesariamente óptima para otra. Muchas personas son muy conscientes de este enfoque, pero conlleva algunos peligros a los que se debe estar atento. (Conozca las desventajas y riesgos de invertir en bolsa)

Por ejemplo, de la fórmula F óptima (que no daré en el artículo) se deduce que el drawdown máximo utilizando la f óptima será no menos que el fopt % de la cuenta. En otras palabras, si el fopt es, por ejemplo, 0.5, entonces tendremos un drawdown de al menos el 50%. Ralph Vince sostiene que "si no realiza operaciones por el beneficio de obtener beneficios óptimos, necesita un lugar en un hospital psiquiátrico y no en el mercado". No tiene en cuenta el hecho de que, al haber recibido un drawdown del 99% cuando se opera "por un beneficio óptimo", todavía corremos el riesgo de ocupar un lugar, si no en un hospital psiquiátrico, luego, después de un informe a nuestra esposa o inversores, en traumatología, sin ningún crecimiento máximo del capital. Además, la distribución de los resultados de las transacciones afecta en gran medida al valor de fopt. Por lo tanto, el cambio para dos estrategias que tienen el mismo beneficio y la misma pérdida máxima puede variar significativamente. (Conozca la Aplicación del Open Interest o Interes Abierto en el trading en Forex. Usos y estrategias)

El talón de Aquiles del método óptimo es que está completamente basado en los resultados históricos del sistema, es decir, en la pérdida máxima. El nivel de riesgo asumido al usar fopt significa que nunca asumiremos una pérdida mayor. ¿Pero quién puede garantizar esto? No hay ninguna razón para suponer que la pérdida máxima alcanzada y lel drawdown máximo se mantendrán así en el futuro. De todos modos, en cualquier caso, la F óptima tiene muchos problemas y soluciones. Si le interesan las opciones para los métodos de la gestión del riesgo y, en particular, los métodos óptimos de gestión del riesgo, escribanos comentarios y los analizaremos definitivamente en los siguientes artículos. (¿Es rentable un sistema de trading basado en medias móviles? ¡Lo comprobamos!)

F segura

Este es simplemente un modo más seguro de la fracción óptima, uno de los intentos de resolver uno de los problemas de la f óptima. A pesar del nombre, la caja fuerte nunca es segura de todos modos. Leo Zamansky y David Stendahl intentaron superar grandes drawdowns imponiendo una restricción adicional al drawdown máximo permitido. En parte, lo lograron, pero el método sigue siendo muy arriesgado. (Conozca más a fondo el Indicador Harmonic Panel – El indicador de Forex que encuentra patrones armónicos)

F óptima teniendo en cuenta la volatilidad

Murray Ruggiero sugirió adaptar el tamaño de la posición, calculado utilizando la f óptima, a la volatilidad actual del mercado. La idea se basa en la hipótesis de que con una baja volatilidad del mercado, las posibilidades de obtener una gran pérdida son menores que con una alta volatilidad. De hecho, el problema de una enorme drawdown en este enfoque no ha desaparecido, solo los riesgos han disminuido ligeramente. (Gane dinero en Forex utilizando el indicador Momentum en su operativa, así de simple y así de claro)

Porcentaje de volatilidad

La volatilidad es una medida de la variabilidad de los precios durante un período específico de tiempo. Se puede describir de varias maneras, entre las cuales la mayoría de las veces usa el rango verdadero promedio: ATR. De hecho, el método es muy similar al método de un porcentaje fijo de capital. Aquí también tomamos un porcentaje fijo del capital, pero en lugar de sustituir el verdadero stop-loss en la fórmula, calcularemos el stop-loss por ATR, pero en este caso sin un multiplicador. (Es hora de pasar a MetaTrader 5: Las características principales de MT5)

Este valor solo se utilizará para calcular el tamaño del lote. Cuanto más alta es la volatilidad en el mercado, más nervioso está, más bajo es el lote. Si ya usa los stop losses calculados por ATR y considera el tamaño del lote en función del porcentaje del capital, entonces use este método (aunque tal vez esto no lo supiera).

Gestión del drawdown

Este método también es algo similar al método del porcentaje fijo. Pero aquí tenemos la oportunidad de establecer el drawdown máximo aceptable para nosotros. Encontramos el lote según la fórmula:

% Riesgo*(Capital – (1 – Max _% _ Drawdown) * Maximum_Capital) / SL

Si establecemos un drawdown máximo del 30%, nuestro depósito actual es de 1000$, y el máximo fue de 1230$, mientras que arriesgamos el 5% de nuestro drawdown en cada transacción, y el stop loss es de 20 puntos, entonces:

Si los lotes pudieran ser fraccionados hasta el infinito, según esta fórmula, nunca tendríamos la garantía de tener un drawdown del 30%. Pero como el lote mínimo es finito, al final (en el caso de una serie de fallas infinitamente largas) nos moveremos a un lote de 0.01. Luego, al salir del drawdown, el lote aumentará hasta:

0,05*(1230- (1-0,3)*1230)/200 = 0,09.

Entonces, solo cuando supere el pico anterior, el rendimiento del lote se incrementará. Una gran ventaja de esta fórmula es que el riesgo se ajusta automáticamente en función de la preferencia establecida para el drawdown máximo. La desventaja es que al comienzo de la operación, comenzamos a trabajar con demasiado riesgo (5%), y para usar el riesgo, digamos, 1%, necesitamos un depósito bastante grande (estamos limitados al lote mínimo permitido). (Estrategia de trading: Las ondas de Wolfe para operar con éxito en el mercado Forex)

Otra variante de este método es usar el drawdown histórico máximo en puntos en lugar del valor del SL en la fórmula del porcentaje fijo:

Lote =%Riesgo*Capital/Máximo Drawdown en puntos

Este método también tiene en cuenta el drawdown, mientras que, desafortunadamente, tiende a reducir demasiado el tamaño del lote.

Método de Kelly

El método determina el porcentaje óptimo de riesgo que debe aplicarse para maximizar la función de utilidad, representada como el logaritmo del capital. El método de Kelly, lo analizaremos con más detalle en próximos artículos. El método se utiliza principalmente para dividir un depósito y debe ser extremadamente cuidadoso con él.

Relación fija

El problema común de todos los métodos que utilizan una parte fija del capital es que varias opciones de métodos resuelven el problema de maximizar el crecimiento del capital sin considerar el riesgo (por ejemplo, f) o minimizan el riesgo (por ejemplo, no arriesgan más del X% del capital). Al tratar de resolver esta contradicción, Ryan Jones concluye que la relación entre la cantidad de lotes comercializados y el incremento de capital necesario para aumentar la cantidad de lotes en uno (o el incremento mínimo de la cantidad de lotes) debe ser un valor constante. (Revelamos el secreto que esconden los bonos de los brókers de Forex: Cómo identificar un bono real)

De hecho, este es un método bastante divertido que Ryan Jones promovió y varias historias interesantes están relacionadas con esto. Este es un tema para un artículo separado, pero su esencia se reduce al hecho de que el método no resultó ser mejor que otros métodos de administración del dinero, con sus defectos.

Método de Larry Williams

Al establecer el récord. Larry Williams utilizó la fórmula de Kelly, utilizando el valor de margen por contrato de futuros como el riesgo inicial. La dinámica del capital también fue instructiva: primero, el capital aumentó de 10 000$ a 2 100 000$, luego se redujo a 700 000$ (una reducción del 67%), y terminó el año en 1 100 000$. Por cierto, en ese momento Ralph Vince trabajó como programador para él.

El juego "dinero del mercado"

La experiencia muestra que es mucho más importante para un inversor no perder una pequeña parte de su capital inicial que una parte significativa de sus ganancias. El significado del método es tomar menos riesgo sobre el capital inicial, pero más agresivamente arriesgar las ganancias.

Piramidal

Todos los métodos anteriores determinan el riesgo inicial al abrir una posición. El riesgo actual o efectivo de una posición abierta, en términos generales, no es igual al riesgo inicial. Mientras la transacción no tenga beneficios garantizados (sobre la teoría), el riesgo efectivo es positivo. Una transacción protegida por una orden de stop loss a nivel de punto de equilibrio (breakeven) tiene cero riesgo efectivo. (Respondemos a la pregunta ¿Cuáles son los mejores brókers de Forex para ganar dinero con el social trading?)

Tan pronto como el stop se mueve más allá del nivel de equilibrio, el riesgo efectivo se vuelve negativo. Esto significa que la posición tiene un beneficio bloqueado garantizado. Al mismo tiempo, el capital ya no está sujeto a riesgo, por lo que podemos arriesgar una ganancia garantizada, respectivamente, aumentando el tamaño de la posición.

El promedio

El promedio se refiere a dicha estrategia de trabajo, cuando cometió un error o simplemente realizó una transacción (la primera que le vino a la mente) y el precio fue en su contra, y se realiza una operación de un solo tipo a un precio ya más favorable. El principal inconveniente del promedio es el hecho de que no sabe de antemano hasta qué precio irá en contra de usted mercado. Pero si tiene mucho dinero, puede darse el lujo de mover 500, 1000 o más puntos. (Sepa ¿Cómo operan los principales bancos mundiales en el mercado Forex?)

Aunque tales movimientos en el mercado ocurren con poca frecuencia, esta no es la mejor estrategia, especialmente si ve que cometió un error al determinar la dirección de la tendencia. Sin embargo, si el promedio se aplica con un stop loss, los riesgos se calculan, el número de promedios se define estrictamente y, si se justifica, es muy posible utilizar este método para controlar los fondos.

Armonización entre ganancias y pérdidas en el trading

De acuerdo con este método, los traders determinan el volumen del trading después de victorias o pérdidas exitosas. Por ejemplo, después de una operación con pérdida, pueden decidir duplicar el volumen de comercio después de la próxima señal de trading, para recuperar las pérdidas. Un ejemplo simple de tal sistema es el método Martingale. El sistema de Martingala tiene un inconveniente catastrófico: las apuestas aumentan con la pérdida, y solo el tamaño de la apuesta inicial será la ganancia. (Conozca Cómo operar el oro (XAU/USD) con éxito y de manera rentable)

Como resultado, las tasas crecen exponencialmente y la ganancia tiende a cero. Después de la primera derrota en el sistema de juegos con igualdad de oportunidades, el jugador se encuentra en la posición de jugar siempre. En general, para construir un sistema de gestión del capital más o menos adecuado, que incluso puede, en algunas circunstancias, hacer que un sistema de pérdidas sea rentable, está estrechamente relacionado con el concepto de una cuenta z. En el marco de este artículo en particular, tampoco entraremos en este tema. (Price Action: Cómo operar un rebote en un nivel importante)

Comercio de acuerdo con el gráfico de balance

Entre los métodos de la gestión del dinero se encuentra a menudo de esta manera, aunque pocas personas disfrutan de los beneficios que él puede dar. Estrictamente hablando, solo se encuentra la siguiente variante: construimos un promedio móvil de acuerdo con el programa de ganancias, negociamos cuando el beneficio está por encima del promedio móvil, negociamos "en papel", es decir, virtualmente, en una cuenta demo, cuando el gráfico de equilibrio está por debajo del promedio móvil. (Sepa Cómo no pertenecer al 95% de los traders perdedores)

Al mismo tiempo, nadie, por alguna razón, decide construir un sistema de tendencias completo de acuerdo con ese programa, y puede usar la intersección de dos promedios móviles o incluso combinar este enfoque: ingrese la "tendencia rentable" en las reversiones utilizando los osciladores que usan las mismas medias móviles o indicadores de canal para identificando esta misma tendencia. Esto nos dará la oportunidad de evitar drawdowns, operar virtualmente durante ellos, en una cuenta demo, y entrar en operaciones reales solo cuando el sistema ya se haya comprobado que funciona y es rentable. (Sepa con detalle ¿Qué hará el bróker si empiezo a ganar dinero del trading de manera estable?)

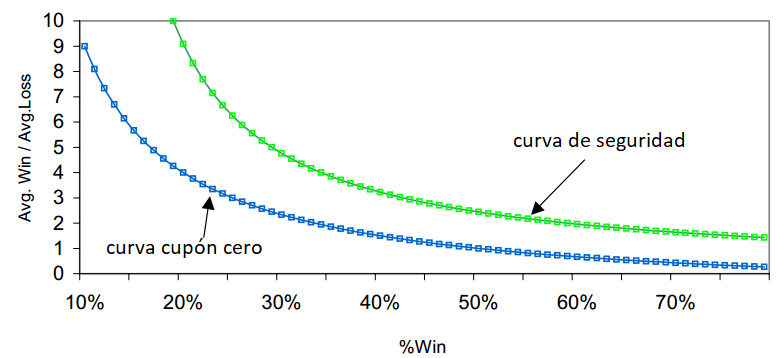

Curva de seguridad

Este método también combina la tasa de ganancias/pérdidas promedio y el porcentaje de operaciones rentables que discutimos anteriormente. El hecho es que esta relación varía no linealmente en el tiempo, no es un valor constante.

En la curva cupón cero (CCC), el sistema funciona a cero, por debajo de ella, en negativo. En el rango entre la CCC y la curva de seguridad (CS), el sistema funcionará con interrupciones, drawdowns, pero aún así traerá ganancias. Por encima de la CS se encuentra una zona de ganancias sostenibles. La idea aquí es que tan pronto como las características del sistema de trading vayan por debajo de la curva de seguridad, vale la pena cambiarse por un lote reducido o simplemente a en una cuenta demo. Por lo tanto, podremos esperar períodos no rentables y operar con el sistema solo cuando muestre los mejores resultados. Esto significa que durante los períodos de pérdidas no realizaremos transacciones reales, lo que mejorará significativamente nuestras estadísticas finales. (Conozca ¿Cómo aplicar la teoría de los ciclos en Forex?)

Conclusión

Los métodos de administración de fondos anteriores son métodos básicos, sobre la base de los cuales se pueden desarrollar otras estrategias de administración de capital más específicas y complejas. Recuerde que la administración del dinero es, ante todo, un juego con números, por lo que no debe usar nuevas formas de administración de riesgos sin las pruebas adecuadas. A veces, un sistema de administración de capital que ha demostrado ser bueno para un sistema muestra resultados opuestos para otro. (Conozca ¿Cómo operan los mejores tarders?)

Sin embargo, se debe prestar la mayor atención posible a los problemas de gestión de capital, ya que no importa cuán diferentes y exitosos sean las operaciones comerciales, todos están de acuerdo en una cosa: un enfoque competente para la gestión del dinero es el 90% del éxito. Este artículo resultó ser muy largo, pero solo contiene información de familiarización acerca de toda la variedad de herramientas de administración de dinero que son conocidas y utilizadas por todos los traders en todo el mundo. Si desea conocer el mundo de la administración del dinero con más detalle, escriba sus comentarios e intentaré presentar en detalle los métodos anteriores en artículos posteriores.

Por último y para finalizar este extenso artículo, pero no menos interesante, os dejamos con un muy recomendable vídeo en donde un trader nos mostrará cómo a mediano y largo plazo el factor determinante que define si un trader puede lograr la consistencia es la gestión de riesgo, optimizando el ratio riesgo/beneficio y logrando mitigar las operaciones perdedoras. Con la incorporación de una nueva herramienta institucional a tu operativa podrás aplicar una gestión de riesgo profesional en Forex.

SingaporeUS

SingaporeUS