Analizar los mercados Forex y los mercados financieros más amplios en general es un esfuerzo emocionante y cautivador que puede ser increíblemente lucrativo cuando se hace correctamente. Si bien Internet está lleno de formas extrañas y maravillosas de analizar y operar en los mercados, en general hay dos campos cuando se trata de operar en los mercados; análisis fundamental y técnico. (¿Qué son los ciclos de mercado y cómo podemos ganar dinero con ellos?)

El análisis fundamental comprende en términos generales el análisis de los mercados en función de los datos económicos y políticos. El seguimiento de la publicación de datos económicos es clave para este método, al igual que el seguimiento de la política monetaria del banco central. Sin embargo, la verdad es que operar de esta manera puede ser muy impredecible. Es increíblemente difícil evaluar de manera consistente cómo reaccionarán los mercados a la publicación de datos e incluso a los anuncios del banco central dada la forma matizada en que los mercados operan en torno a los fundamentos. (Todo lo que necesita saber sobre el índice S&P 500 para ganar dinero con él)

En realidad, el trading o comercio fundamental tiende a ser dominio de los traders institucionales debido a los complejos algoritmos que tienen que pueden rastrear y reaccionar a estas entradas de datos. Para la mayoría de los traders minoristas, la forma más popular y efectiva de operar en los mercados sigue siendo el análisis técnico. (Cómo usar el indicador Percentage Price Oscillator (PPO))

En su nivel más puro, el análisis técnico es simplemente el estudio de los gráficos de precios. Independientemente de lo que esté impulsando la acción del precio, el analista técnico simplemente se preocupa por cómo se mueve el precio y por identificar patrones y resultados negociables. Para hacer esto, el analista técnico se basa en una serie de herramientas de análisis diferentes en sus gráficos de análisis técnico. De estos, los patrones de gráficos comerciales se encuentran entre los principales métodos utilizados. (La guía definitiva para comprender el ratio oro/plata)

¿Qué son los patrones técnicos en el trading?

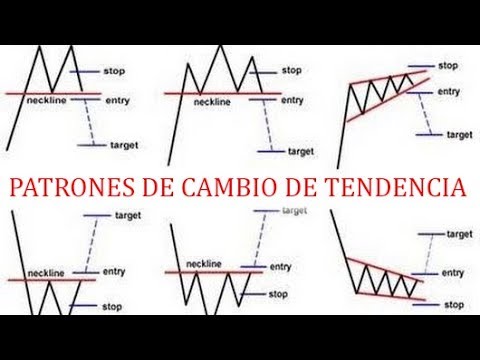

Los patrones de gráficos de operaciones de Forex son estructuras de precios que se han establecido a lo largo del tiempo y se han estudiado y se identifican como conducentes a resultados negociables. Estas estructuras, cuando se identifican en el mercado, llevan consigo el peso de un posible resultado negociable, como un patrón hombro-cabeza -hombro que conduce a una reversión bajista (una caída en el precio) o un doble suelo que conduce a una reversión alcista (un repunte en el precio). Como tal, operar patrones de gráficos en el análisis técnico es una forma increíblemente simple pero efectiva de operar en los mercados. (Los contratos de futuros más líquidos en el CME)

¿Qué nos dicen los patrones gráficos?

Lejos de ser simples decoraciones bonitas en sus gráficos o líneas aleatorias dibujadas a voluntad, los patrones de gráficos identificados correctamente revelan mucho sobre el flujo de órdenes subyacente en los mercados y nos dan pistas sobre hacia dónde podría dirigirse el precio a continuación. Armados con esa información, podemos hacer pronósticos de precios y decisiones comerciales. (¿Cuál es el rol del volumen en el trading en Forex?)

Entonces, echemos un vistazo a los principales patrones gráficos, expliquemos qué nos dicen sobre los mercados y cómo podemos operar con ellos.

Principales patrones de gráficos comerciales en análisis técnico

Patrón hombro-cabeza-hombro o Head & Shoulders Pattern (H&S)

El primer patrón de gráficos que estudiaremos puede considerarse el abuelo de los patrones de gráficos de compraventa de divisas; el H&S.

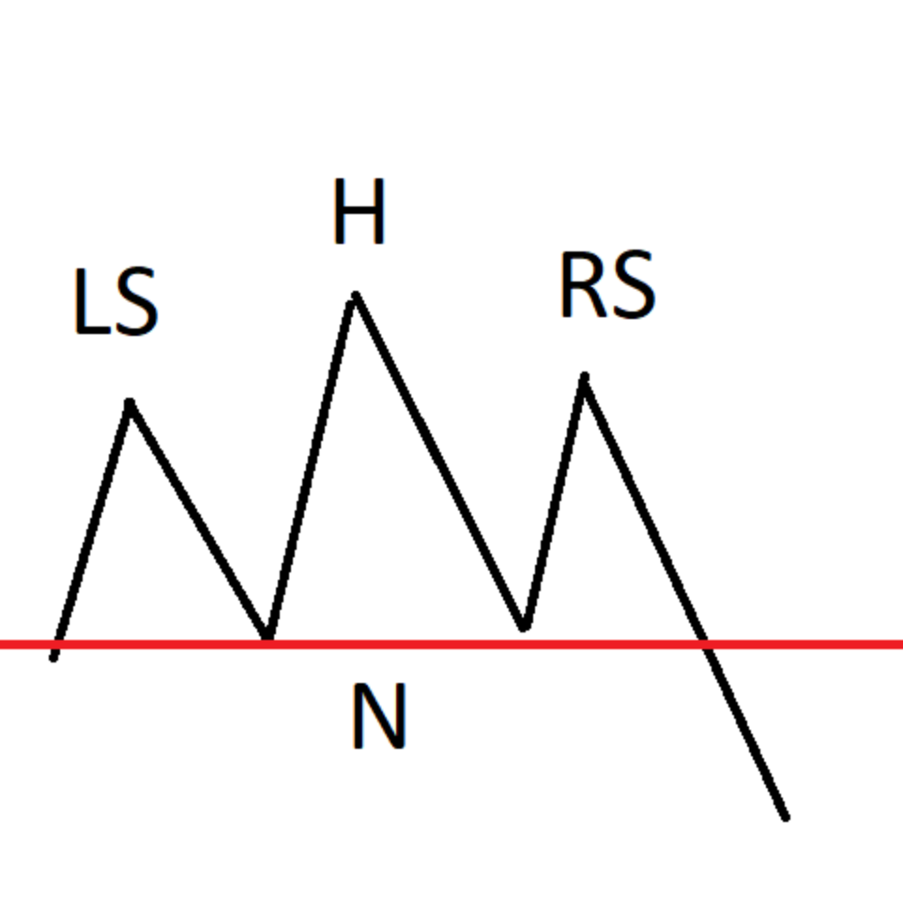

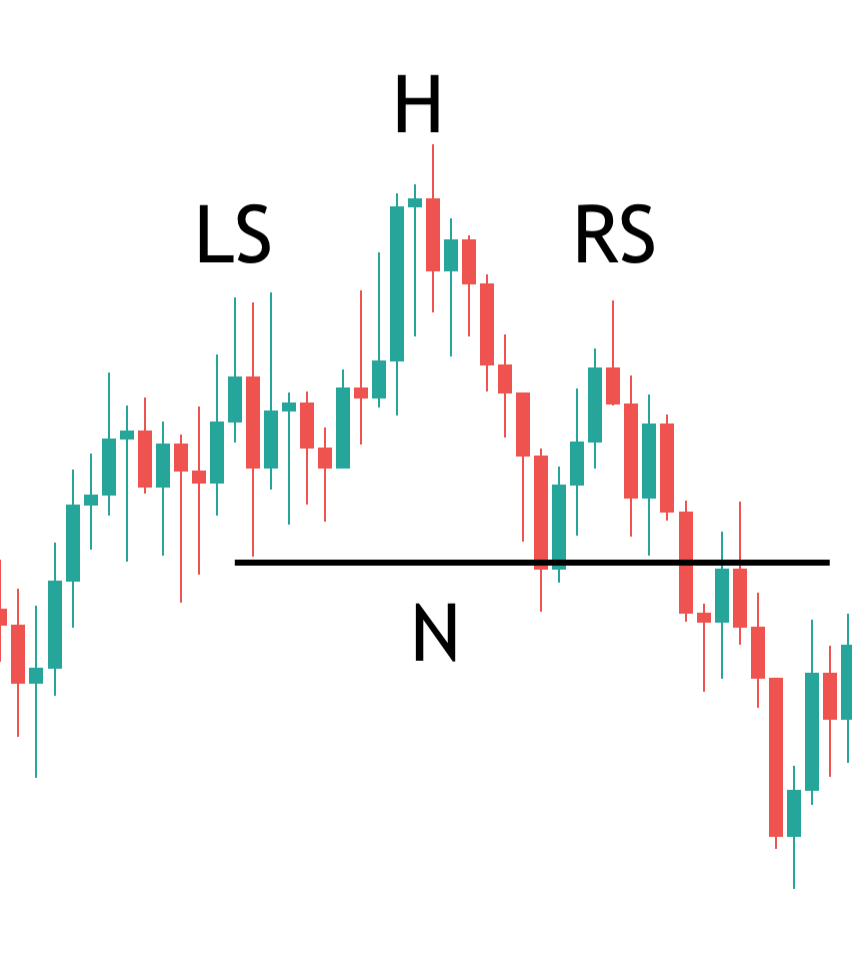

El patrón H&S es un patrón de reversión bajista que nos alerta sobre una posible reversión a la baja en el precio. El patrón se identifica de la siguiente manera (y de ahí el nombre).

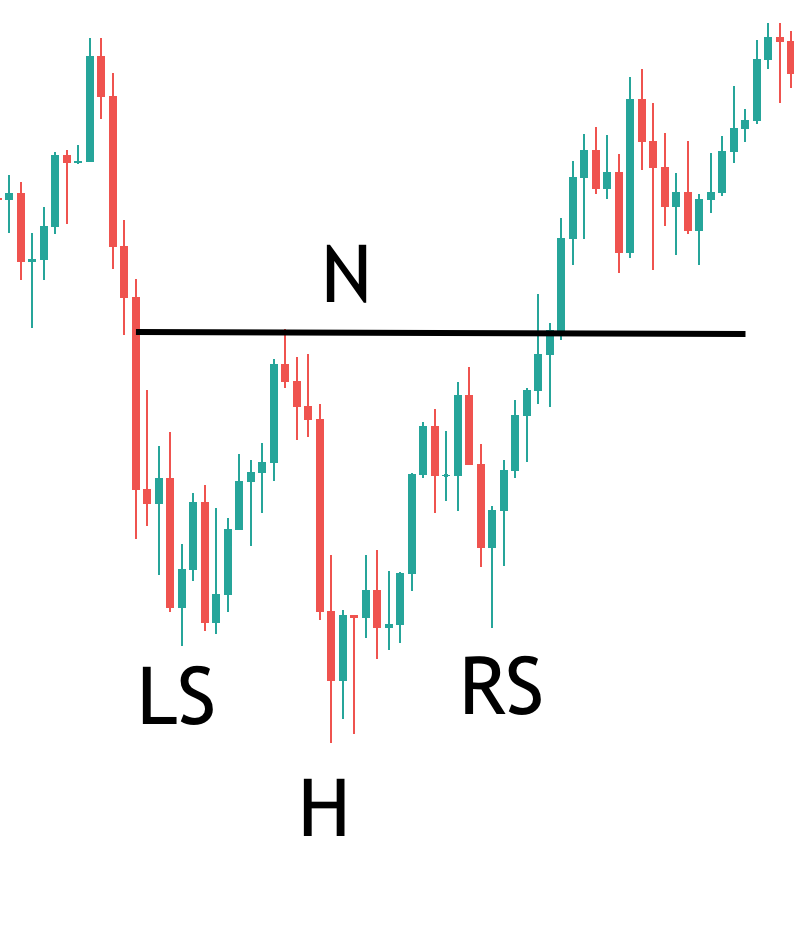

En primer lugar, tenemos un precio inicial alto, lo que nos da nuestro hombro izquierdo, luego tenemos un pico más alto en el medio, lo que nos da nuestra cabeza y luego tenemos un pico más bajo, alrededor del mismo nivel que el primero, a la derecha dando nuestro hombro derecho. Los dos puntos bajos del patrón nos dan nuestro escote. Ese es el patrón H&S, ¡muy simple de detectar! (En qué o cuáles ETFs de plata debería considerar invertir)

En primer lugar, tenemos un precio inicial alto, lo que nos da nuestro hombro izquierdo, luego tenemos un pico más alto en el medio, lo que nos da nuestra cabeza y luego tenemos un pico más bajo, alrededor del mismo nivel que el primero, a la derecha dando nuestro hombro derecho. Los dos puntos bajos del patrón nos dan nuestro escote. Ese es el patrón H&S, ¡muy simple de detectar! (En qué o cuáles ETFs de plata debería considerar invertir)

Entonces, ¿qué nos dice este patrón sobre el flujo de órdenes subyacente en el mercado? Este patrón en realidad revela mucho sobre la acción subyacente entre compradores y vendedores. Entonces, inicialmente vemos que los compradores tienen el control, elevando el precio hasta el primer pico, el hombro izquierdo. A partir de aquí, los vendedores intervienen y bajan el precio. Sin embargo, los compradores retroceden y con más fuerza impulsan el precio por encima del pico inicial para darnos un nuevo máximo, nuestra cabeza. (Evaluación de diferentes estrategias de sincronización del mercado)

Sin embargo, los vendedores dan un paso atrás aquí y bajan el precio con firmeza, todo el camino hasta lo que se convertirá en el escote. A partir de ahí, los compradores vuelven a intervenir y hacen que el precio vuelva a subir. Sin embargo, no pueden pasar el punto del primer pico. A partir de aquí, los vendedores hacen que el precio vuelva a bajar y esta vez el precio se rompe por debajo del escote del patrón, lo que confirma una reversión bajista a partir de la cual el precio se liquida. (Guía para operar el futuro del Euro FX)

Entonces, esencialmente, lo que este patrón nos está revelando es un cambio en el poder entre compradores y vendedores. Los compradores tienen el control inicialmente, atraviesan una batalla con los vendedores y finalmente son dominados por la presión de venta y el mercado retrocede a la baja.

Cómo operar el patrón

Entonces, en términos de cómo operamos con este patrón, la forma más común de operar con el patrón es esperar a que el precio rompa por debajo del escote luego de la venta masiva desde el hombro derecho. A medida que el precio cae a través del escote en este punto, podemos entrar en una posición de venta.

En términos de colocación de stop loss, el método típico es colocar un stop por encima del hombro derecho y luego apuntar a un mínimo del doble de nuestro riesgo (distancia entre la entrada y el stop loss). Hacer esto asegura que logremos una relación riesgo-recompensa positiva en nuestra operación y cumplir con esto a lo largo del tiempo es una excelente manera de aumentar sus posibilidades de lograr y mantener la rentabilidad. (Guía definitiva para ganar dinero en Forex utilizando el indicador Connors RSI (CRSI))

Patrón Inverso Hombro-Cabeza-Hombro (IH&S)

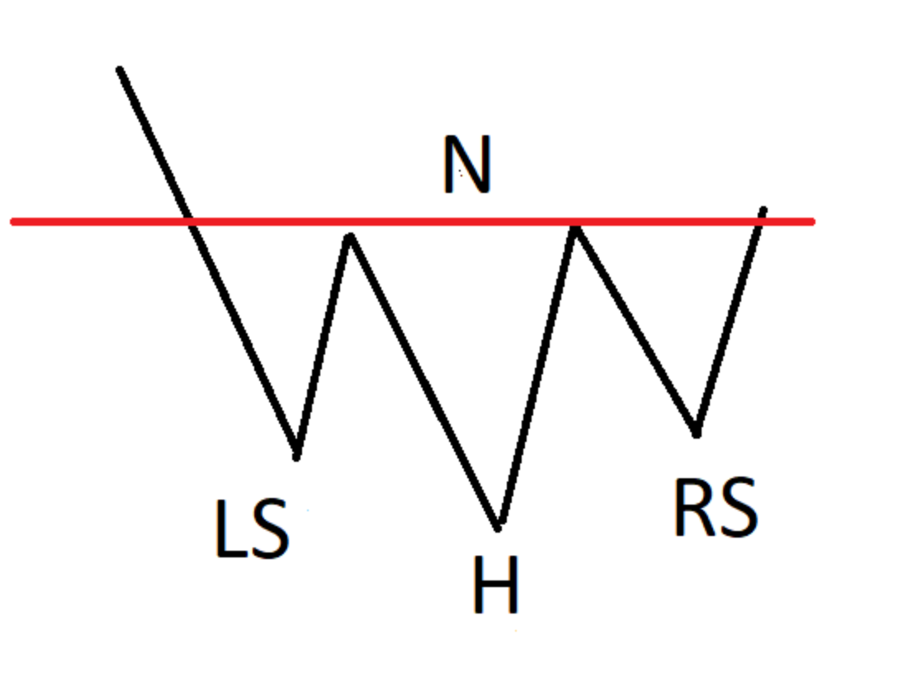

Ahora, además de ser un patrón de reversión bajista, también hay una versión alcista de este patrón, que se utiliza para resaltar una posible reversión al alza. Este patrón se llama patrón inverso hombro-cabeza-hombro o IH&S.

Entonces, esta vez, identificamos el patrón de la siguiente manera y, como verá, todo simplemente se invierte.

Tenemos un precio inicial bajo a la izquierda desde el cual el precio rebota más alto, dándonos nuestro hombro izquierdo. Luego, el precio se revierte a la baja y se negocia a la baja hasta nuevos mínimos antes de volver a rebotar al alza, dándonos nuestra cabeza. A partir de aquí, el precio se negocia hasta alrededor del máximo anterior y luego se invierte a la baja una vez más. Esta vez, el precio cotiza a la baja hasta aproximadamente el mismo nivel que el primer mínimo y luego se invierte y cotiza al alza. (Analizando la amplitud del mercado con el indicador Advance Decline Line (A/D))

Tenemos un precio inicial bajo a la izquierda desde el cual el precio rebota más alto, dándonos nuestro hombro izquierdo. Luego, el precio se revierte a la baja y se negocia a la baja hasta nuevos mínimos antes de volver a rebotar al alza, dándonos nuestra cabeza. A partir de aquí, el precio se negocia hasta alrededor del máximo anterior y luego se invierte a la baja una vez más. Esta vez, el precio cotiza a la baja hasta aproximadamente el mismo nivel que el primer mínimo y luego se invierte y cotiza al alza. (Analizando la amplitud del mercado con el indicador Advance Decline Line (A/D))

Entonces, esta vez, el patrón destaca un cambio entre compradores y vendedores donde los vendedores tienen el control inicialmente, hay una batalla y los compradores finalmente los dominan y llevan al mercado más alto.

Cómo operar el patrón

Entonces, esta vez, la forma en que negociaríamos el patrón es que buscaríamos entrar en una posición de compra cuando el precio rompa por encima del escote, lo que confirma la reversión alcista. Sabemos que los compradores intervinieron con toda su fuerza en el punto más bajo del patrón (la cabeza) y, por lo tanto, una vez que el precio supere el escote, podemos entrar en nuestra posición de compra. Esta vez, colocaríamos nuestro stop loss debajo de la parte inferior del hombro derecho (recuerde, simplemente estamos haciendo lo contrario de lo que haríamos con el patrón H&S). Una vez más, en términos de un objetivo, buscaríamos apuntar a un mínimo del doble de nuestro riesgo. (Análisis y estrategia de patrones de las ondas de Wolfe)

Por lo tanto, es de esperar que pueda ver cuán útil puede ser este patrón para identificar posibles reversiones dentro del mercado y encontrar excelentes zonas donde operar. Este patrón es fantástico porque puede usarse en todos los instrumentos y activos y negociarse en todos los marcos de tiempo. Por lo tanto, ya sea que esté realizando un análisis de gráficos intradía o esté buscando operar a largo plazo en los marcos de tiempo más altos, los patrones H&S e IH&S son una herramienta realmente efectiva para ayudarlo a capturar puntos de reversión en su gráfico técnico. (El secreto que revela el patrón de velas Doji)

Patrón de gráfico doble techo

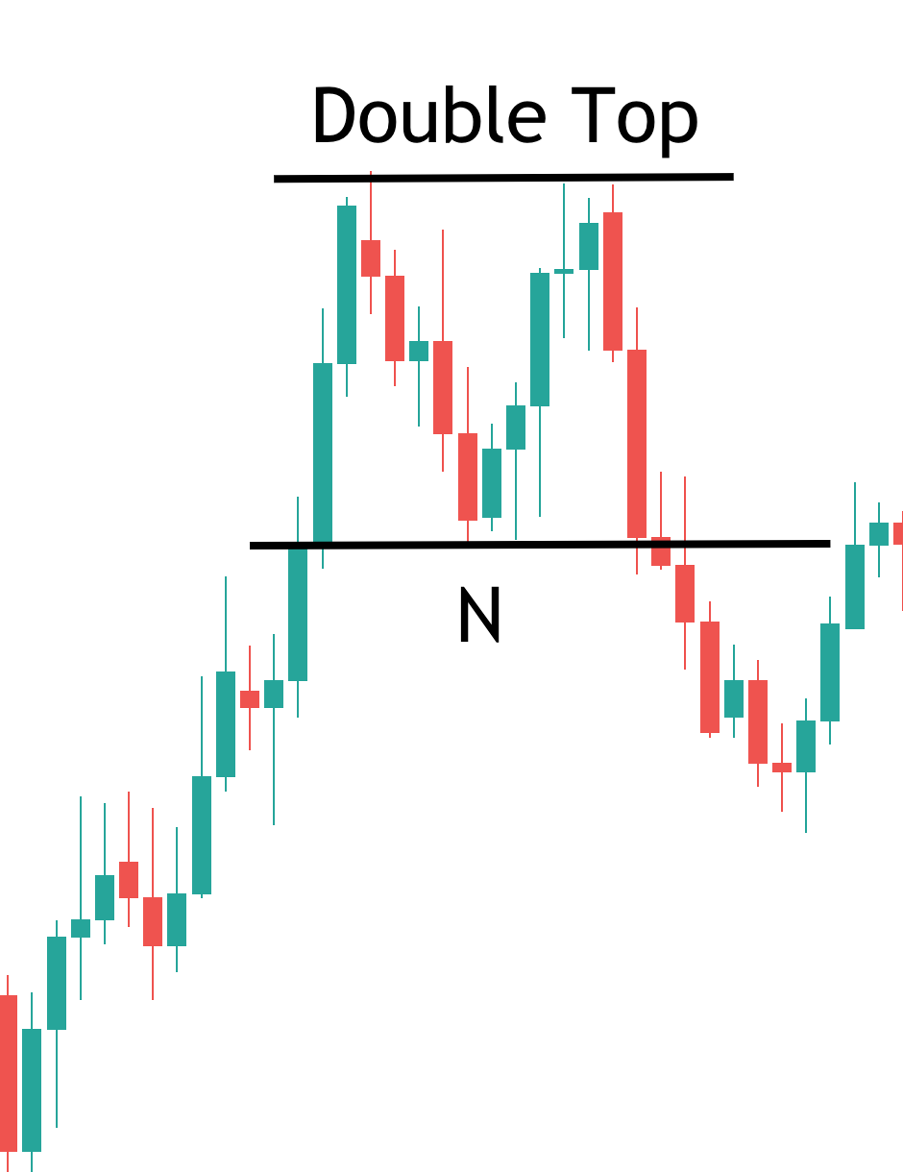

Otro patrón gráfico técnico superior que vamos a ver aquí es el doble techo. El doble techo es un patrón de reversión bajista, al igual que el patrón H&S, que destaca una posible reversión a la baja y nos ofrece la oportunidad de ingresar a una operación de venta.

El patrón es nuevamente muy fácil de identificar a través de la siguiente estructura.

Entonces, inicialmente vemos que el precio sube dentro de un repunte alcista que nos lleva a nuestro primer pico, donde los vendedores intervienen y afectan una reversión. A partir de aquí, el precio cotiza a la baja. Sin embargo, esta reversión no dura, y los compradores vuelven a dar un paso atrás para recuperar el precio. Luego, el precio vuelve a subir para probar el nivel de resistencia creado en el máximo inicial. Sin embargo, a medida que el precio prueba el máximo, los vendedores una vez más intervienen y reducen el precio. A partir de aquí, el precio retrocede a la baja y rompe el mínimo inicial (el escote del patrón). (¿Cómo utilizar el indicador Money Flow Index?)

Entonces, inicialmente vemos que el precio sube dentro de un repunte alcista que nos lleva a nuestro primer pico, donde los vendedores intervienen y afectan una reversión. A partir de aquí, el precio cotiza a la baja. Sin embargo, esta reversión no dura, y los compradores vuelven a dar un paso atrás para recuperar el precio. Luego, el precio vuelve a subir para probar el nivel de resistencia creado en el máximo inicial. Sin embargo, a medida que el precio prueba el máximo, los vendedores una vez más intervienen y reducen el precio. A partir de aquí, el precio retrocede a la baja y rompe el mínimo inicial (el escote del patrón). (¿Cómo utilizar el indicador Money Flow Index?)

Entonces, como puede ver, una vez más, lo que destaca este patrón es una batalla entre el comprador y los vendedores, donde los vendedores abruman a los compradores y envían el precio más bajo, similar al patrón H&S.

Entonces, en términos de cómo operamos este patrón, el método típico es realizar una operación de venta cuando el precio cae por debajo del mínimo del escote. Una vez más, la línea de escote o cuello es el pivote clave a tener en cuenta y, dado que el precio se rompe por debajo de aquí, confirma la reversión bajista y nos ofrece la oportunidad de vender. En términos de colocación de stop loss, colocaríamos nuestro stop por encima del máximo del segundo pico y luego apuntaríamos a un mínimo del doble de nuestro riesgo. (Comparación de las diferentes tecnologías Blockchain ¿Cuál es la mejor?)

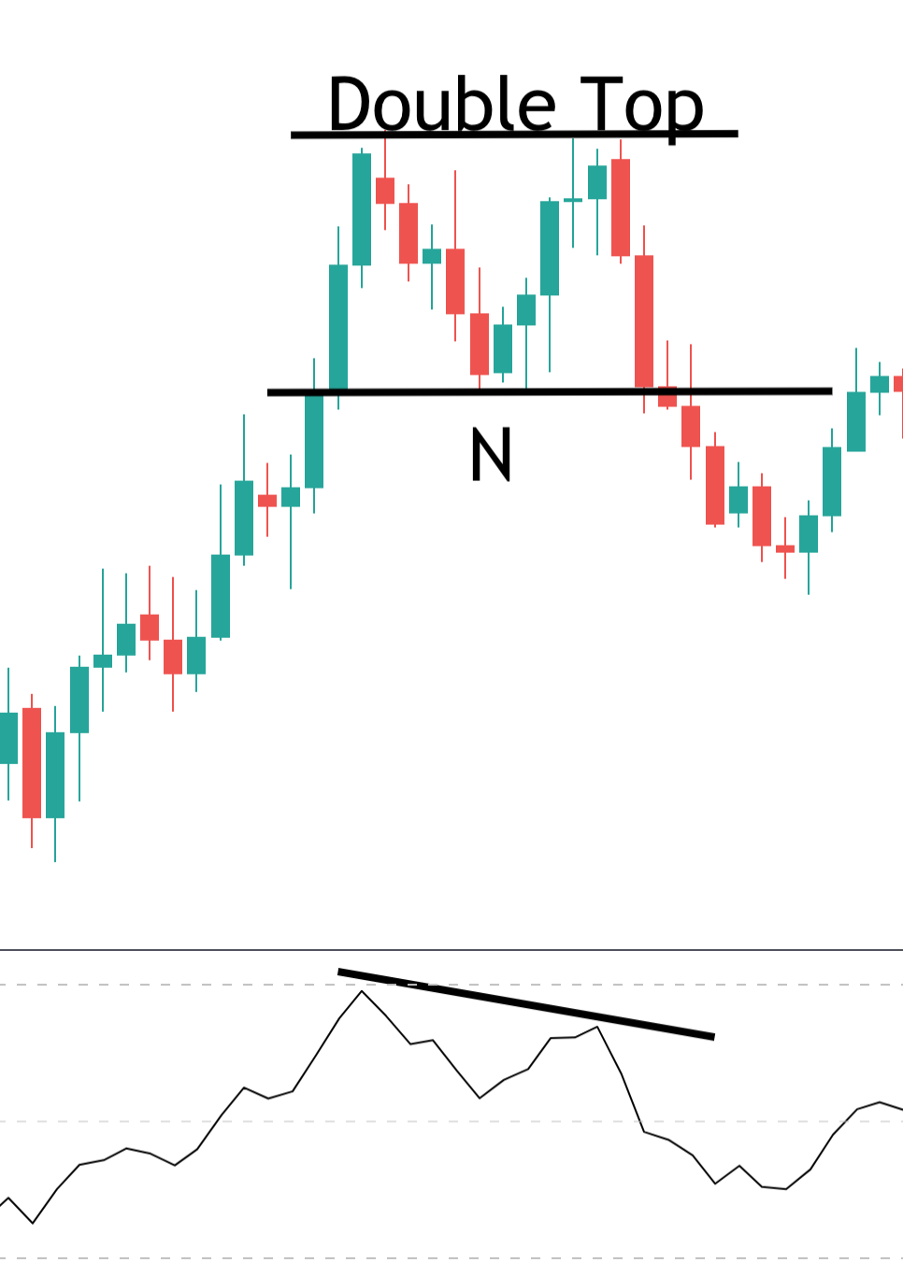

Combinación de indicadores y patrones

La belleza de los patrones gráficos comerciales es que también puede combinarlos con otros métodos de gráficos y análisis técnico, como los indicadores técnicos. Como hemos discutido en otros artículos, una de las formas más poderosas de aumentar nuestras posibilidades de éxito con cualquier operación es buscar la confluencia entre diferentes señales técnicas. Entonces, en este caso, buscaríamos establecer una señal bajista en un indicador técnico junto con nuestro patrón de doble techo bajista, lo que nos daría una indicación adicional de que es probable que el mercado retroceda a la baja. (Conozca cómo abrir su propia sociedad o agencia de valores Forex en España)

Una vez que tal indicador que es muy útil en estos escenarios es el indicador RSI. El RSI es un indicador de impulso, lo que significa que mide la fuerza de los movimientos de precios en el mercado y señala cuándo el impulso está sobrecomprado (estirado hacia arriba) y vulnerable a una reversión a la baja o sobrevendido (estirado hacia abajo) y vulnerable a una reversión más alto. Ahora, una forma particularmente poderosa en la que podemos emplear este indicador junto con nuestro patrón de doble techo es buscar establecer una divergencia bajista en el indicador RSI a medida que se forma el segundo pico. (¿Cuál es el mejor oscilador técnico de Forex?)

Si no está familiarizado con el término, la divergencia bajista se refiere esencialmente a una situación en la que el indicador no respalda los movimientos en el gráfico de precios. Por lo tanto, la divergencia bajista se identifica cuando el precio cotiza al alza, pero el indicador no cotiza al alza. Esto nos dice que el impulso alcista está disminuyendo en el mercado (la presión de compra se está debilitando) y el precio es vulnerable a una reversión a la baja. (Cómo añadir posiciones a una operación rentable para ganar más dinero)

Entonces, pensemos en esto: tenemos nuestro patrón de doble techo que sabemos que sugiere que es probable que se produzca una reversión bajista y, además, tenemos el indicador RSI que nos dice que hay una divergencia bajista en el mercado. Esta es una fuerte señal de que es probable que el mercado se derrumbe. (17 Consejos para ser rentable en Forex)

Ejemplo de divergencia bajista del RSI con patrón de doble techo

Entonces, en el ejemplo anterior, puedes ver exactamente esta situación en juego. El precio sube para alcanzar el máximo inicial antes de liquidarse y volver a cotizar a la baja hasta lo que se convertirá en el escote del patrón. A partir de aquí, el precio vuelve a subir y vuelve a probar ese máximo inicial. Ahora, puede ver aquí que a medida que el precio prueba el nivel, el indicador RSI en realidad está alcanzando un pico mucho más bajo. Esto nos dice que la presión de compra es mucho más débil en el nivel que la primera vez. (10 estrategias de day trading para principiantes)

Y así, a medida que el precio se revierte desde aquí, sabemos que tenemos una señal fuerte para establecer una posición corta y capturar la reversión. Este es un fantástico ejemplo del poder del análisis técnico y de cómo podemos usar patrones de gráficos en combinación con indicadores para encontrar excelentes entradas comerciales. (Guía completa para invertir en Bitcoin Cash)

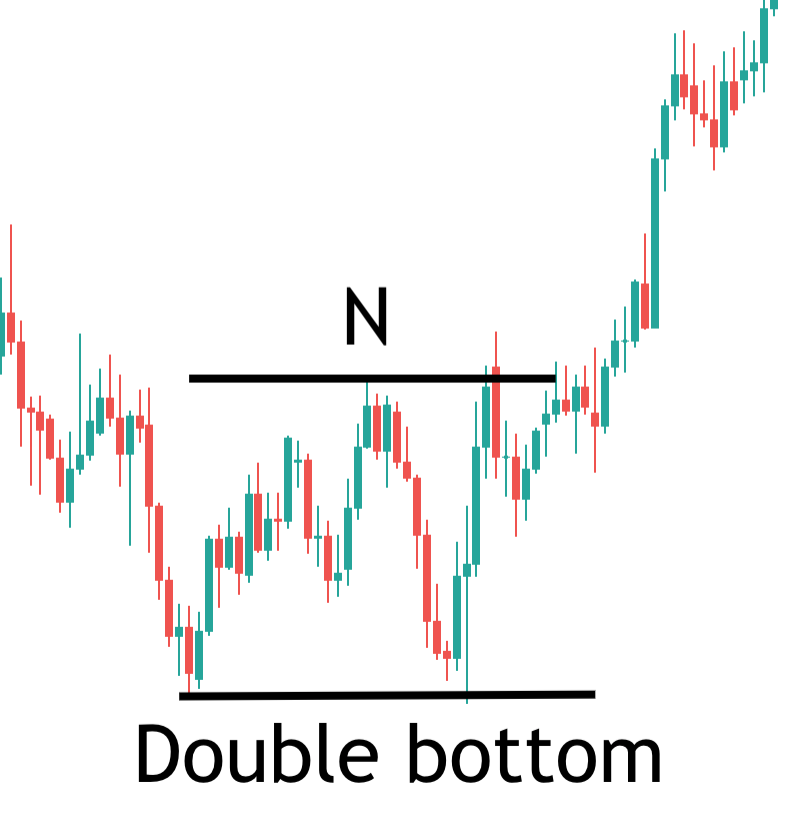

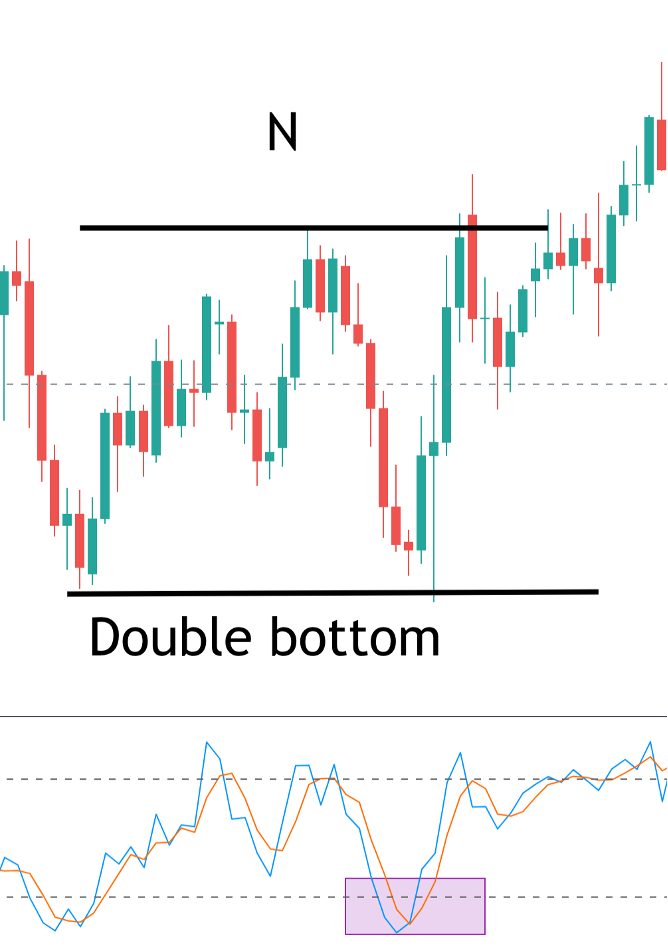

Patrón de doble suelo

Ahora, además de ser un patrón de reversión bajista, también hay una versión alcista del patrón que podemos usar para capturar una reversión más alta en el precio; este patrón se conoce como doble suelo o fondo. Como cuando discutimos los patrones de H&S e IH&S, esta vez, todo está simplemente al revés una vez más. (Litecoin: Predicción de precio a largo plazo para 2025)

Entonces, identificamos el patrón de doble fondo al ver primero que el precio se negocia a la baja dentro de un movimiento bajista. Luego, el precio baja, dándonos nuestro mínimo inicial antes de retroceder al alza. Sin embargo, los vendedores intervienen una vez más bajando el precio. Luego, el precio vuelve a cotizar a la baja para probar el mínimo inicial, pero una vez más, los compradores intervienen aquí y vuelven a subir el precio. (Trucos para que su bróker, sea cual sea, no le engañe y se quede con su dinero)

Entonces, identificamos el patrón de doble fondo al ver primero que el precio se negocia a la baja dentro de un movimiento bajista. Luego, el precio baja, dándonos nuestro mínimo inicial antes de retroceder al alza. Sin embargo, los vendedores intervienen una vez más bajando el precio. Luego, el precio vuelve a cotizar a la baja para probar el mínimo inicial, pero una vez más, los compradores intervienen aquí y vuelven a subir el precio. (Trucos para que su bróker, sea cual sea, no le engañe y se quede con su dinero)

Entonces, como puede ver, esta vez el patrón destaca una batalla entre compradores y vendedores en la que los compradores abruman a los vendedores y elevan el precio. Entonces, esto nos ofrece la oportunidad de establecer una operación de compra cuando el precio se rompe por encima del escote del patrón. Al igual que con los patrones anteriores, queremos ingresar a nuestra operación de compra cuando el precio rompe el escote y ubicar nuestro límite de pérdidas por debajo del mínimo del patrón, apuntando a un mínimo del doble de nuestro riesgo. (5 Grandes recomendaciones para tener éxito en el trading de un trader institucional)

Combinación de patrones e indicadores

Ahora, dado lo que sabemos sobre este patrón, que es un patrón de reversión alcista y estamos anticipando un quiebre más alto en el precio, una forma más avanzada de operar con el patrón es buscar ingresar temprano a medida que se produce la reversión del nivel de soporte de doble suelo. Ahora bien, este es un enfoque inherentemente un poco más arriesgado, ya que hasta que se rompa el escote, el patrón aún no se confirma. (Algo fundamental para operar con éxito en Forex es la elección de un buen bróker, si es la primera vez que va a elegir a un bróker y no sabe cómo hacerlo, le recomendamos que lea nuestro artículo ¿Cómo elegir a un bróker?)

Sin embargo, una vez que haya dedicado suficiente tiempo a identificar y operar estos patrones, este es un método que puede funcionar muy bien porque la ventaja es que ingresa mucho antes en el movimiento, lo que le brinda una mayor ganancia potencial.

Una forma de hacer esto es usar el indicador estocástico. Similar al RSI, el indicador estocástico es un indicador que mide el impulso en el mercado e identifica los movimientos de precios como sobrecompra o sobreventa. Por lo tanto, una forma en que este indicador puede ser útil es esperar a que el precio pruebe el doble suelo y ver si el indicador se mueve por debajo del umbral de sobreventa, lo que nos dice que el precio está sobreextendido a la baja y es vulnerable a una reversión al alza. Una vez que el indicador vuelve a cruzar por encima del umbral de sobreventa, esta es nuestra señal de compra, lo que sugiere que se avecina una reversión al alza. (Los 3 peores momentos para operar)

Ejemplo de doble suelo y estocástico

En el gráfico de arriba puedes ver un ejemplo de esto. Entonces, el precio cotiza a la baja y prueba nuestro nivel de soporte de doble suelo que ya hemos marcado. Mientras lo hace, podemos ver que el indicador estocástico ha bajado por debajo del umbral de sobreventa, lo que nos dice que el movimiento está demasiado extendido. Luego, cuando el precio comienza a rebotar fuera del nivel, vemos que el indicador vuelve a cruzar por encima del umbral, dándonos nuestra señal de compra. Una vez más, podemos colocar nuestro stop justo debajo del mínimo del patrón y, esta vez, apostar por un objetivo mucho más grande debido a nuestra entrada anterior. Todavía tenemos la opción de agregar una entrada cuando el precio supere el escote o cuello. (El Yuan Digital estatal de China y sus efectos en los mercados)

Consideraciones al operar con patrones gráficos

Esperamos que a estas alturas se sienta bastante entusiasmado con los posibles patrones gráficos que nos ayudarán a analizar y pronosticar los mercados de divisas. Sin embargo, como discutimos anteriormente, estos patrones se pueden usar en todos los activos e instrumentos, por lo que los patrones discutidos aquí serán igual de útiles en el análisis de gráficos de mercado de acciones. Cuando negociamos estos patrones como patrones de gráficos de mercado de acciones, buscamos exactamente los mismos parámetros y negociamos los patrones exactamente de la misma manera que lo hacemos con los patrones de gráficos de negociación de divisas. Muchos traders usan estos patrones para el análisis de gráficos de mercado de acciones y, nuevamente, estos pueden usarse en todos los marcos de tiempo. (Los mejores monederos para Bitcoin)

En última instancia, el análisis técnico y la interpretación de gráficos se reducen a la práctica y la habilidad. Cuanto más tiempo dedique a estudiar los gráficos y practique la identificación de estos patrones de gráficos comerciales, mejor se volverá en los patrones comerciales reales utilizando el análisis técnico.

RoboForex

RoboForex Exness

Exness FxPro

FxPro Alfa-Forex

Alfa-Forex Libertex

Libertex GloriaFx

GloriaFx xm

xm Mercados de CI

Mercados de CI