Seguramente, muchos de ustedes han escuchado el concepto de "negociación de alta frecuencia". El trading de alta frecuencia se ha convertido en un tema muy popular en la última década y ha proporcionado mejoras significativas en los mercados. Estas mejoras se relacionan con una menor volatilidad, una mayor estabilidad del mercado, una mayor transparencia y menores costos para los traders e inversores. (Aprenda a leer el mercado con nuestro artículo Todo lo que necesita saber sobre las velas japonesas)

Hoy hablaremos con gran detalle sobre el trading de alta frecuencia (HFT, por sus siglas del inglés High Frequency Trading), trataremos sobre la aplicación de los sistemas de HFT en los mercados financieros actuales, las diferentes estrategias que utilizan los sistemas de HFT, hablaremos sobre su historia y las perspectivas de desarrollo del HFT en el mundo del trading. Entender estos conceptos, nos ayudará de sobremanera a mejorar nuestro sistema de trading y entender de mejor manera cómo se mueve el mercado a día de hoy. (Conozca Cómo las manos fuertes consiguen manipular el mercado Forex)

CAMBIOS EN LOS MERCADOS EN LAS ÚLTIMAS DECADAS

Primero veamos la historia del desarrollo de los mercados hasta el día de hoy, de esta forma comprenderemos los requisitos previos de la aparición del HFT. En las últimas dos décadas, la demanda de la tecnología informática por parte de los consumidores ha llevado a una caída significativa en los precios de los equipos para el trading. Como resultado del uso de las tecnologías avanzadas y las posteriores inversiones en softwares, las plataformas de trading se han vuelto mucho más asequibles y potentes. Además, se ha conseguido disminuir los errores de los terminales de trading, mejorar la fiabilidad a la hora de ejecutar las ordenes, proporcionar plataformas para conectar y desarrollar su propio software, entre otras cosas más, ha llevado a una complejidad cada vez más mayor el proceso del trading. (Si quiere ser un trader exitoso no olvide conocer los 4 principios para una negociación exitosa)

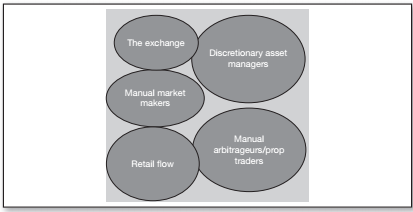

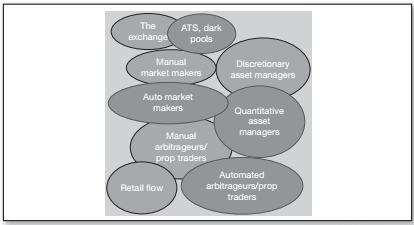

La figura anterior ilustra las principales participantes de los mercados financieros en los años 70 del siglo pasado. Y esto es lo que está sucediendo en el mercado a día de hoy:

En los años 70, los principales participantes en los mercados financieros eran organizaciones y traders institucionales, los cuales, actualmente, ocupan una posición de liderazgo. Básicamente, estos eran varios fondos: pensiones, acciones, fondos de cobertura. Además, se les unieron traders privados, creadores de mercado (market maker) y varios intermediarios. (Si acaba de empezar a operar en el mercado Forex, lea nuestros Consejos para construir un plan de trading exitoso)

Los costos por transacción eran muy altos y el volumen de negociación de los valores eran bastante bajo. Además, había una alta probabilidad de errores en el procesamiento de las ordenes, ya que todos ellos se procesaban manualmente. La mayoría de los traders en ese momento dependían principalmente de su propia experiencia e intuición, más que de un análisis técnico o fundamental debido a la complejidad de los cálculos. (Si es usted un scalper, lea nuestras 10 reglas básicas para obtener ganancias usando scalping)

Ahora echemos un vistazo a los mercados de hoy. Los nuevos participantes compiten con éxito con los magnates financieros, porque en nuestros días, la última tecnología, los cálculos complejos matemáticos y la construcción de precisos modelos sobre los posibles desarrollos de los mercados ayudan, y de qué manera, a cualquier trader. (Algo fundamental para operar con éxito en Forex es la elección de un buen bróker, si es la primera vez que va a elegir a un bróker y no sabe cómo hacerlo, le recomendamos que lea nuestro artículo ¿Cómo elegir a un bróker?)

Varios fondos utilizan las últimas teorías económicas y financieras, así como las últimas herramientas matemáticas para predecir con mayor precisión el comportamiento de los precios en los mercados financieros, lo que lleva a una negociación cada vez más eficiente. Los market maker, los brókers y los fondos de cobertura están explorando la microestructura de los mercados y usando las últimas tecnologías para el desarrollo de estrategias automáticas HFT y, de esta forma, asegurar los bajos costos de cada transacción, asumiendo una parte significativa del mercado pertenecientes a los dealers tradicionales. Los fondos que se ocupan del arbitraje estadístico también usan algoritmos cuantitativos, incluidos los de alta frecuencia. (Conozca cómo abrir su propia sociedad o agencia de valores Forex en España)

En la actualidad, los mercados son muy democráticos. Debido a la difusión de tecnologías baratas, cualquier persona puede operar en mercados reales, colocar órdenes y, por lo tanto, participar en la formación del precio de los activos, que anteriormente era un privilegio exclusivo de los concesionarios. En resumen, la automatización en el proceso del trading excluye prácticamente la posibilidad de errores en la ejecución de las operaciones comerciales. La fuerte competencia entre los nuevos participantes y los jugadores antiguos también condujo a una disminución en los requisitos de margen de los brókers. (¿Quiere ser un trader profesional? Lea nuestro artículo Requisitos para ser un Trader Profesional)

Así es como el proceso del trading tuvo lugar en los años 70:

1. Los brókers llamaban a sus clientes, ofreciéndoles sus ideas de trading sobre la compra/venta de esos u otros valores;

2. Si el cliente lograba ser persuadido, él daba una orden comercial directamente por teléfono. Los brókers estaban sentados en las salas de negociación, y el ruido del sitio a menudo impedía al bróker ejecutar la orden en el momento en el que lo solicitaba el cliente;

3. Después de recibir la orden, o bien el bróker ejecutaba la orden directamente, si era lo suficientemente grande, o bien esperaba a que se ejecute un conjunto adecuado de órdenes de volumen suficiente para ejecutarla, todo al mismo precio. Por lo tanto, mientras menos dinero poseía/invertía el cliente, peor era el precio de ejecución que él recibía;

4. Entonces, después de que se hubiera acumulado un volumen suficiente de órdenes, el bróker habría la orden;

5. Luego, los representantes de la bolsa, llamados "especialistas", procesaban las órdenes. No es ningún secreto que los precios en las órdenes se hicieron para ser manipulados y que varias personas (todos los intermediarios en la operación) recibieran la mayor parte de la recompensa, precisamente por ejecutar dichas órdenes;

6. El bróker notificaba al cliente la ejecución de su orden, y el bróker recogía sus comisiones y bonos.

En nuestro tiempo, los clientes, a veces, están mejor informados gracias a los diversos análisis del mercado que podemos encontrar y están mejor equipados, con equipos más modernos, que incluso los mismos brókers. El ámbito de la competencia entre los brókers también se ha reducido significativamente. (Descubra el secreto de ¿Por qué el precio se come mi Stop Loss y luego se gira?)

Ahora os presentamos el algoritmo moderno de las interacciones entre el bróker y el cliente:

1. El cliente realiza investigaciones, desarrolla estrategias comerciales y algoritmos;

2. El cliente ejecuta la orden a través de la red electrónica, que casi instantáneamente recae en el servidor del intermediario;

3. El cliente elige el mecanismo más óptimo para ejecutar su orden (orden limitada, orden a mercado);

4. La información sobre la orden en modo automático se ejecuta en la plataforma de negociación correspondiente;

5. La plataforma de negociación confirma automáticamente la ejecución de la orden del cliente;

6. El bróker envía automáticamente la confirmación al cliente sobre la transacción y recibe una pequeña comisión por sus servicios. En 1997, la comisión de Merrill Lynch por la transacción era de 70$. Un bróker, a día de hoy, como Interactive Brokers cobra una comisión aproximada de 0.35$.

Steve Swanson era un típico informático de 21 años. El verano de 1989, él acababa de recibir en su casa, mientras veía su serie preferida de televisión, Star Trek, en camiseta y apatillas, una beca de matemáticas del Charleston College. La mayor parte del tiempo la pasaba en el garaje de Jim Hawkes, un profesor de estadísticas de la universidad donde Steve estudiaba. Allí programó algoritmos para lo que se convertiría en la primera compañía de trading de alta frecuencia en el mundo, la compañía Automated Trading Desk. Hawkes persiguió la obsesión de que es posible obtener ganancias en los mercados bursátiles utilizando fórmulas para predecir el comportamiento de los precios, derivado por su amigo Dave Whitcombe, quien le enseñó economía en la Universidad de Rutgers. El objetivo de Svenson era transformar las fórmulas de Whitcombe en código de máquinas. (Sepa cómo usar y los secretos del indicador de sentimiento de mercado en Forex)

Una antena satelital montada en el techo del garaje Hawks captaba señales que contenían información sobre las actualizaciones de las cotizaciones, una vez recibidas ellas, su sistema podía predecir el comportamiento de los precios en los mercados en los próximos 30-60 segundos y automáticamente compraban o vendían las acciones. El sistema se llamaba BORG, de la abreviatura Brokered Order Routing. El título contenía una referencia a la serie de Star Trek, o más bien a la raza alienígena malvada, capaz de absorber especies enteras, convirtiéndolas en partes de una sola mente cibernética. (A partir de ahora sepa ¿Cómo colocar correctamente el Take-Profit?)

Una de las primeras víctimas del BORG fueron los creadores de mercado de las salas bursátiles que llenaban manualmente las tarjetas con información sobre la compra y venta de acciones. El ATD no solo sabía mejor que nadie quién da un precio más atractivo, sino que además el proceso de compra y venta de acciones se llevaba a cabo en un segundo. Para los estándares actuales, es una velocidad de tortuga, pero por aquel entonces nadie podría superarlo. En realidad, el precio de las acciones cambiaba tan pronto como las computadoras ATD empezaban a operar, incluso los otros participantes del mercado no tenían tiempo de seguirlo, y unos segundos más tarde el ATD estaba vendiendo o comprando acciones nuevamente al precio "adecuado". (Recuerde siempre que para una mejor gestión del riesgo debe saber ¿Cómo calcular un lote de manera manual?)

En término medio, el ADT conseguía menos de un dólar por acción, pero la compañía operaba con cientos de millones de acciones al día. Como resultado, la firma logró pasar del garaje de Hawks a un moderno centro de negocios de 36 millones de dólares en el barrio de Charleston, Carolina del Sur, a unas 650 millas de Wall Street. (Nunca olvide utilizar Los principios básicos sobre la gestión del riesgo en Forex)

En 2006, la compañía negociaba entre 700 y 800 millones de acciones al día, lo que representaba más del 9 por ciento del mercado bursátil total de los EE. UU. En este tiempo, ya a esta empresa le empezaron a surgir competidores. Una docena de otras grandes compañías que trabajaban en el campo del comercio electrónico entraron en escena: Getco, Knight Capital Group, Citadel. Estas empresas han crecido mucho como salas de trading automatizadas que operan en las bolsas de materias primas y futuros de Chicago y las bolsas de Nueva York. El negocio de alta frecuencia comenzó a ganar impulso. (Sepa Cómo utilizar la Onda de Elliot en Forex)

LAS PRINCIPALES BOLSAS DE VALORES DEL MUNDO

Las bolsas más grandes del mundo se encuentran en una feroz competencia y dependen demasiado de los intereses de los inversores que esperan un aumento constante de las ganancias. Como resultado, las bolsas se ven obligadas a buscar soluciones de marketing no estándares y formas de diferenciarse de las competidoras. Veamos qué permite que se desarrollen las principales bolsas de valores del mundo. (Conozca a Los 10 peores estafadores de la historia del mercado Forex )

Australian Securities Exchange (ASX)

El principal objetivo de la Bolsa de Valores de Australia (ASX) es mantener una posición dominante en el mercado de valores australiano. Además, ASX busca listar valores de compañías del sudeste asiático. Los bajos costos y las cifras de ventas constantemente altas hacen que la Bolsa de Valores de Australia sea competitiva en el sistema financiero mundial.

En 2005, ASX otorgó a los brókers la oportunidad de realizar transacciones anónimas. La iniciativa ha ayudado a aumentar significativamente la liquidez de los valores, en particular, las acciones incluidas en el índice S&P y el ASE, que representan más de las tres cuartas partes del valor total del mercado.

Otras iniciativas de ASX fue la apertura de un mercado secundario similar al Mercado Alternativo de Inversión de Londres (Alternative Investment Market de la Bolsa de Londres, AIM) para las empresas con una capitalización de mercado de menos de 100 millones de dólares australianos (dos tercios de la Bolsa de Valores de Australia). (Si acaba de empezar a operar en el mercado Forex, lea nuestros Consejos para construir un plan de trading exitoso)

Bolsa alemana (Deutsche Börse)

La bolsa alemana pretende diferenciarse de las otras al ofrecer una cartera única de servicios que cubre toda la cadena de procesos de negociación, tales como la negociación de valores y derivados, liquidación y cierre de las operaciones, la provisión de información relevante en el mercado, el desarrollo y funcionamiento de los sistemas de trading electrónico. Debido al modelo de negocio orientado a los procesos de cambio, el Deutsche Börse forma un mercado de capitales eficaz: los emisores se benefician de los bajos costos de capital y los inversores disfrutar de las ventajas de la alta liquidez y bajos costos de transacción. (Hay vida más alla del Bitcoin, 10 Criptodivisas alternativas al Bitcoin para invertir)

European Exchange Euronext

La bolsa europea Euronext (ahora parte de la mayor bolsa de valores del mundo NYSE Euronext) se formó como resultado de una fusión a gran escala de las bolsas de Amsterdam, Bruselas y París, y posteriormente se expandió tanto que incluye a la bolsa de valores de Lisboa, LIFFE y los derivados financieros LSE.

Euronext se creó con el objetivo de compartir las esferas de influencia en Europa y supervisar conjuntamente los tres mercados de valores originales. Contrario a los acuerdos, París asumió el papel principal en la mayoría de las áreas de las actividades de Euronext. Ahora la bolsa usa el sistema de comercio electrónico francés original. Además, la mayoría de las principales privatizaciones francesas se están llevando a cabo en Euronext.

Euronext persigue una estrategia de diversificación y expansión, añadiendo nuevos productos y servicios y se ha comprometido a fortalecer su influencia a nivel internacional. Los analistas del Euronext desarrollaron un "Programa de mejora de tecnología", similar al sistema que opera en la Bolsa de Londres. La nueva plataforma electrónica ayudará a Euronext a aumentar significativamente la velocidad y el número de transacciones simultáneas. (Sepa más sobre El mercado Forex en América Latina)

Bolsa de Hong Kong (HKEX)

La Bolsa de Hong Kong (HKEX) está inextricablemente ligada a la rápida evolución de la economía de China. Las principales ventajas de HKEX son la proximidad geográfica a China continental, un gobierno corporativo relativamente suave y el favor del gobierno chino que lleva a cabo la privatización de las empresas estatales aquí.

Las empresas chinas confían en la Bolsa de Valores de Hong Kong y la prefieren a los competidores occidentales y estadounidenses. Hacer una lista de valores en la Bolsa de Hong Kong es más conveniente, más barato y más fácil culturalmente. Los estándares de listado para HKEX son altos, pero los requisitos para las compañías no son tan estrictos como en los EE. UU., Como la administración de la bolsa ha declarado en repetidas ocasiones.

Actualmente, la cotización en bolsa puede incluir sólo a los valores de compañías que cotizan en Hong Kong, China, Bermudas o las Islas Caimán. Sin embargo, la estrategia de marketing de la bolsa de Hong Kong implica cambiar las reglas para la inclusión de acciones de empresas de otros países de la región de Asia y el Pacífico (por ejemplo, Australia), y reducir la dependencia de China. (Conozca la Regulación estatal de las criptodivisas en el mundo y cómo afectarán éstas a las cotizaciones de las criptomonedas)

Bolsa de Londres (LSE)

La Bolsa de Londres está invirtiendo un montón de dinero en un “mapa de ruta tecnológico” (“Technology Road Map”), un ambicioso programa de modernización de los mecanismos comerciales. Uno de los últimos pasos de éxito en esta dirección fue la introducción de un nuevo sistema de almacenamiento de datos basado en el mercado y la transferencia Infolect, el cual reducirá la velocidad media de la transacción hasta dos milisegundos (que es aproximadamente 15 veces menor que la requerida anteriormente).

Al igual que el Euronext y el NASDAQ, la Bolsa de Valores de Londres busca expandir su influencia en el mundo. El enfoque de la LSE es China, India y Rusia. La estrategia de atraer empresas extranjeras al procedimiento del listado funciona: en 2006 varias grandes empresas privadas rusas colocaron sus acciones en la Bolsa de Londres. La administración también decidió abrir una oficina adicional en Hong Kong en octubre de 2004 para competir con las bolsas de EE. UU. En la lucha por los negocios chinos. (Gane dinero en Forex con las criptomonedas, leyendo nuetsro artículo ¿Cómo hacer trading con las criptodivisas en el mercado Forex?)

Bolsa de Valores de Estados Unidos NASDAQ

El NASDAQ es la bolsa de valores más grande de los EE. UU., si lo juzgamos por la cantidad de transacciones de valores cerradas y la presencia de empresas que son líderes en su industria, por ejemplo, Microsoft, Intel, Google, Oracle, Nokia, K-Swiss, Carlsberg, Starbucks y Staples. A pesar del hecho de que inicialmente el NASDAQ se posicionó como "una bolsa para empresas en crecimiento", hoy en día para entrar a cotizar en esta bolsa se necesita cumplir requisitos muy exigentes.

El NASDAQ es el primer mercado de valores electrónico del mundo, y busca convertirse en líder en el campo de la tecnología del trading. La velocidad con la que se cierran transacciones se redujo a un mínimo histórico: un milisegundo. (Gane dinero comprando las acciones del primer banco de España, el banco Santander, para ello lea nuestro artículo Comprar Acciones del Banco Santander)

Bolsa de Nueva York (NYSE Euronext)

La NYSE Euronext se posiciona como el líder mundial entre las bolsas de valores. Las acciones más líquidas, los más altos estándares de cotización y los blue chips (valores de las compañías más grandes con un ingreso estable) permiten a la Bolsa de Valores de Nueva York mantener su estado de oro no declarado.

Como todas las bolsas más importantes del mundo, la NYSE Euronext busca expandir su influencia más allá de los EE. UU. Y superar la competencia de los mercados locales que han crecido en grandes áreas metropolitanas en los últimos años (por ejemplo, en Milán o Mumbai).

Con el fin de obtener acceso a acciones de empresas fuera de los Estados Unidos, en junio de 2005 la Bolsa de Nueva York hizo una propuesta para fusionar Euronext, una de las bolsas más grandes de Europa. La fusión, que fue aprobada por los accionistas de Euronext, entró en vigor en el primer trimestre de 2007 y permitió por primera vez crear un mercado de valores "intercontinental", y el valor total de las empresas de la lista de la bolsa ascendió a alrededor de 26 billones de dólares. (Gane dinero comprando las acciones del segundo banco de España, el banco BBVA, para ello lea nuestro artículo Comprar Acciones del Banco BBVA)

Bolsa de Singapur (SGX)

La Bolsa de Singapur ganó un nicho en el mercado de valores asiático. Aquí están las empresas más grandes de los países de la región de Asia y el Pacífico (a excepción de las empresas chinas, japonesas, coreanas y estatales, que prefieren poner sus acciones a la venta en bolsas nacionales). La SGX es una plataforma de negociación extremadamente atractiva para países que no tienen bolsas reconocidas a nivel mundial. Además, la Bolsa de Singapur ha tenido mucho éxito en atraer capital privado chino.

Para mantener sus ventajas competitivas, la Bolsa de Valores de Singapur busca la cooperación con mercados regionales más pequeños y, por lo tanto, expande su red global de plataformas de negociación. A mediados de enero de 2007, la SGX se convirtió en la única bolsa asiática que anunció oficialmente su intención de adquirir una participación del 26% en la Bolsa de Valores de Bombay. Las otras tres bolsas de valores que también pretenden adquirir participaciones de la Bolsa de Valores de Bombay, el NASDAQ, el London Stock Exchange y el Deutsche Börse tienen su sede en Norteamérica y Europa. (Entienda lo que es el Blockchain o cadena de bloques leyendo nuestro artículo ¿Qué es el Blockchein y para qué sirve?)

Japan Exchange Group, Inc

La bolsa japonesa aspira al liderazgo regional y a ser una dura competencia en el mercado mundial y se posiciona a sí misma como "un lugar prestigioso para la colocación de valores". Las ventajas esenciales de la Japan Exchange son la venta de valores con alta liquidez y la introducción de tecnologías de información ultramodernas en el proceso de negociación.

La Bolsa es miembro de la Federación de Bolsas de Asia y Oceanía. La Japan Exchange Group, Inc. se formó como resultado de la fusión de la Bolsa de Tokio y la Bolsa de Osaka, que se produjo en 2012. Antes de esto, el principal jugador en el mercado bursátil de Japón era la Bolsa de Tokio (absorbió a la de Osaka). (Conozca todos los secretos del Stop Loss y dónde colocarlos en Todo lo que necesita saber sobre el Stop Loss)

Bolsa de Moscú

La bolsa de Moscú se formó en diciembre de 2011 como resultado de la fusión de las dos grandes bolsas rusas: la MICEX y la RTS. La fusión resultante de la estructura bursátil permitió el comercio de todas las principales categorías de activos.

Por el momento, la Bolsa de Moscú es la bolsa de valores más grande de Rusia y Europa del Este. Además, los servicios de post-trading han aumentado en la Bolsa de Moscú, lo que, de acuerdo con la administración, puede atraer a nuevos emisores e inversores. Armado con la experiencia de sus competidores estadounidenses, la Bolsa de Moscú ha comenzado a proporcionar servicios de gestión de riesgos y proporcionar información comercial a los inversores. La modernización de los mecanismos comerciales está en marcha, y la velocidad de las transacciones en el mercado de futuros está aumentando. (Si opera con asesores expertos y su trading es automatizado, consiga un VPS gratuito durante un año sin condición alguna leyendo nuestro artículo Servidor VPS gratuito ¿Mito o Realidad?)

¿QUÉ ES EL TRADING DE ALTA FRECUENCIA?

El término "hft" incluye una amplia gama de operaciones de trading algorítmico. El comercio de alta frecuencia es un área bastante cerrada. Es muy difícil encontrar información sobre cómo funcionan las firmas de hft. Sin embargo, aún se puede obtener cierta información de la lista de vacantes abiertas, publicidades y artículos individuales de Internet. El trading de alta frecuencia también es muy diferente de otras formas de comercio algorítmico. Está construido exclusivamente sobre soluciones técnicas y una gran cantidad de cálculos. Después de la puesta en marcha de la negociación de un algoritmo, éste apenas se modifica (siempre y cuando se mantenga rentable), que es muy diferente del sistema de comercio de baja frecuencia, ya que la gente suele hacer sus propios ajustes para adaptarlos a su estilo de trading.

El trabajo en un entorno de este tipo está asociado a una alta competencia y, a menudo, puede afectar a las personas. Muchos meses de investigación de la noche a la mañana se vuelven irrelevantes, si el esquema de la bolsa cambia, apareciendo un nuevo marco legislativo o si los competidores pueden comenzar a procesar datos a mayor velocidad. Por lo tanto, este trabajo es adecuado para personas bien disciplinadas con varias formaciones técnicas superiores, capaces de trabajar bajo presión, que aprecian la autosuficiencia y un trabajo en equipo altamente profesional.

A pesar de que los operadores de hft a menudo son criticados, solo ciertos tipos de trading de hft crean caos en el mercado financiero moderno. La línea entre el comercio algorítmico, el mercado electrónico y el comercio HFT perjudicial es bastante borrosa y bajo el comercio de alta frecuencia a menudo implica operaciones electrónicas. De hecho, el fenómeno del comercio hft en sí mismo no es ni bueno ni malo, sin embargo, como se dice, el diablo está en los detalles.

Para entender claramente las posibilidades del HFT-trading, vale la pena considerar con más detalle algunos tipos de actividad del mercado.

El comercio algorítmico/sistémico es un nombre común para el proceso de aplicación de sistemas programables que utiliza un determinado modelo matemático para la ejecución automática de las transacciones. Una persona crea un programa en un ordenador para una determinada estrategia financiera basada en este criterio y maneja el sistema desarrollado desde esa computadora. El trading htf es un tipo de negociación algorítmica, pero no todas las operaciones algorítmicas se pueden considerar de alta frecuencia. (Nunca olvide utilizar Los principios básicos sobre la gestión del riesgo en Forex)

En 2011, la Commodity Futures Trading Commission (CFTC) reconocía que no trataba de encontrar una definición exacta para el comercio de alta frecuencia. En cambio, ella propuso siete características básicas para el trading HFT:

1. El uso de sistemas que coloca órdenes extremadamente rápido, la cancelación y el cambio de la orden se ejecuta en menos de 5 milisegundos o con un retraso casi mínimo;

2. El uso de programas informáticos o algoritmos para automatizar el proceso de toma de decisiones, durante el cual la presentación, la formalización, la dirección y la ejecución de las órdenes realizadas por el sistema y no requiere la intervención humana para cada orden individual o transacción;

3. El uso de servicios de colocación, acceso directo al mercado o un canal de datos ofrecido directamente desde las bolsas y otras organizaciones con el fin de reducir los retrasos en la red y otras demoras;

4. Plazos de tiempo muy cortos para las posiciones de apertura y cierre;

5. Un alto volumen diario de operaciones en la bolsa y/o una alta proporción de solicitudes presentadas en relación con el número de transacciones realizadas;

6. Colocación de una gran cantidad de órdenes que se cancelan de inmediato o en unos pocos milisegundos;

7. Finalización del día de negociación en una posición lo más cercana a cero (sin mantener grandes posiciones no cubiertas por la noche).

Continúe leyendo nuestro artículo Todos los secretos del Trading de Alta Frecuencia (HFT) Parte 2, donde entenderá lo importante que ha sido el trading de alta frecuencia en los mercados financieros, cómo ha hecho evolucionar los mercados (algo que es importante entender si quiere ser rentable en él), cómo actualmente se utiliza el trading HFT y responderemos a la pregunta si nos conviene utilizar este tipo de trading.

United Arab EmiratesUS

United Arab EmiratesUS