Se cree que las tendencias en los mercados están presentes menos del 30% del tiempo. Durante el resto del tiempo, los precios se mueven de forma errática y aleatoria en los rangos. Pero, ¿qué deberían hacer los traders en tales casos: sentarse y esperar a que deje de estar en rango? Por supuesto que no. Es por ello que para tales situaciones se inventaron los sistemas de vuelta o reversión a la media, que será el tema de nuestro artículo de hoy. (Si quiere ser un trader exitoso no olvide conocer los 4 principios para una negociación exitosa)

Las estrategias de Forex de retorno a la media se han vuelto muy populares desde 2009. Este tipo de estrategia ha tenido excelentes resultados en los últimos 10 años, incluso durante el mercado bajista de 2008-2009. Esta clase de estrategias alberga una idea de trading muy simple y comprensible, y no por ello menos cautivadora: si el precio sube hoy, tenderá a bajar mañana. Sobre esto hoy hablaremos. (Aprenda a leer el mercado con nuestro artículo Todo lo que necesita saber sobre las velas japonesas)

El retorno o vuelta a la media (mean reversion) es un método matemático, a menudo utilizado cuando se invierte en los mercados de valores. Se basa en el supuesto de que tanto los precios altos como los bajos son temporales y que los precios suelen tener un valor medio en el tiempo. Cuando se utilizan estrategias de esta clase, el valor promedio del precio se calcula utilizando métodos analíticos, por ejemplo, medias móviles. Cuando el precio de mercado actual es menor que el promedio, el activo se considera atractivo para la compra porque se espera que el precio aumente en el futuro. (Conozca Cómo las manos fuertes consiguen manipular el mercado Forex)

Cuando el precio actual del mercado está por encima del promedio, se espera que el precio disminuya en el futuro. En otras palabras, esta estrategia se basa en la expectativa de que, a pesar de las desviaciones de la media, el precio de mercado seguirá regresando a ella. Como indicador que indica la conveniencia de comprar o vender, a menudo se utilizan varios osciladores. (Si acaba de empezar a operar en el mercado Forex, lea nuestros Consejos para construir un plan de trading exitoso)

Un ejemplo de esta estrategia es el sistema de bandas de goma (Rubber Band) que veremos próximamente en nuestro Blog de Forex.

¿Qué es un oscilador?

Un oscilador es un indicador basado en los precios y que tiene una tendencia a fluctuar u oscilar en unos límites fijos o en zonas extremas suficientemente bien delimitadas. Los osciladores se caracterizan por una cierta normalización del rango y la eliminación de las tendencias de los precios a largo plazo. La información extraída por los osciladores nos indica las zonas del precio donde se dan los impulsos y las sobretensiones. El impulso es un estado donde los precios se mueven poderosamente en una dirección dada. La sobretensión es un estado de precios excesivamente altos o bajos (sobrecompra y sobreventa), cuando los precios están listos para volver bruscamente a un nivel más razonable. (Si es usted un scalper, lea nuestras 10 reglas básicas para obtener ganancias usando scalping)

A veces, el oscilador se representa figurativamente en forma de péndulo: cuanto más se desvía del valor de equilibrio, mayor es la fuerza que actúa sobre él, devolviéndolo al punto de equilibrio. Este es un modelo muy aproximado, pero explica el principio de la idea en que se basa el uso de los osciladores. En un modelo más preciso, los grados de libertad son mucho mayores. El oscilador es un péndulo, pero este péndulo se fija al final de otro péndulo de un tamaño más grande, que, a su vez, se fija al final de un péndulo aún más grande, y así sucesivamente, hasta el infinito. Incluso en este sentido, los mercados son de naturaleza fractal, como hemos debatido en un artículo recientemente. (Algo fundamental para operar con éxito en Forex es la elección de un buen bróker, si es la primera vez que va a elegir a un bróker y no sabe cómo hacerlo, le recomendamos que lea nuestro artículo ¿Cómo elegir a un bróker?)

Hay dos tipos principales de osciladores. Uno de ellos es el de los operadores lineales (filtros), que realizan ciertas transformaciones lineales a lo largo de una serie de tiempo y, básicamente, analizan las frecuencias de oscilación y representan un tipo de filtros de paso de banda. La otra clase lleva a una escala normalizada algún aspecto del comportamiento del precio. A diferencia de la primera categoría, estos osciladores no son filtros lineales, es decir, las operaciones realizadas por ellos en el gráfico de precios son irreversibles. Ambos tipos de osciladores reaccionan a los impulsos de los precios y los movimientos cíclicos, al tiempo que reducen el papel de las tendencias e ignoran los cambios a largo plazo. Los gráficos construidos para tales osciladores tienen una vista quebrada y oscilante. (¿Quiere ser un trader profesional? Lea nuestro artículo Requisitos para ser un Trader Profesional)

El método más sencillo para recibir señales de los osciladores es utilizarlos como un indicador de sobrecompra/sobreventa. Una compra ocurre cuando el valor del oscilador cae por debajo de un cierto umbral a la zona de sobreventa y luego regresa. La venta ocurre si el oscilador se eleva por encima del umbral de sobrecompra y luego retrocede. Existen umbrales de sobrecompra/sobreventa tradicionales utilizados con varios osciladores. (Conozca cómo abrir su propia sociedad o agencia de valores Forex en España)

También puede utilizar la situación mutua del oscilador y su media móvil, que actúa como una línea de señal. Si el oscilador cruza su media hacia arriba, se genera una señal de compra, y si lo hace al contrario, se genera una señal de venta. La intersección del oscilador y la línea de señal se puede usar en combinación con las zonas de sobrecompra/sobreventa y los niveles de umbral correspondientes. Las señales generadas pueden usarse simultáneamente tanto para la entrada como para la salida, así como solo para la entrada con salida definida de acuerdo con otras reglas. Además de las medias móviles, una amplia clase de seguidores de tendencias e indicadores de canal se pueden aplicar al gráfico del oscilador, como las envolventes de precios, las bandas de Bollinger, el MACD y muchos otros, pueden utilizarse como líneas de señal para los osciladores. (Descubra Todos los secretos del Trading de Alta Frecuencia (HFT))

Otro método bien conocido es la búsqueda de discrepancias en el comportamiento del gráfico del oscilador y el gráfico de precios: las divergencias. La discrepancia se obtiene cuando los precios forman un nuevo mínimo (más bajo que los mínimos anteriores) y un oscilador tiene un mínimo más alto (más alto que los mínimos anteriores). Esta discrepancia da una señal para comprar. En la situación opuesta, cuando los precios forman un nuevo máximo y el oscilador no alcanza el máximo anterior, que es un signo de la pérdida del impulso del precio, se genera una señal de venta. La divergencia es fácil de ver con sus ojos, pero para un programa con reglas simples, casi siempre es difícil encontrarlo. La generación mecánica de señales basadas en discrepancias requiere el reconocimiento de patrones, lo que complica el sistema y, por lo tanto, dificulta las pruebas. (Sepa qué hacer cuando un bróker le estafa y le engaña con nuestro artículo ¿Puede realmente recuperar su dinero de un bróker fraudulento?)

Estrategias de reversión o vuelta a la media

Como regla general, no es difícil desarrollar un sistema de trading que opere las reversiones a los valores medios. En general, casi todas las estrategias de vuelta a la media constan de tres elementos principales: un indicador de tendencia, que simboliza el precio "justo", un indicador de desviación de este precio y varios filtros de entrada. (Invierta y gane dinero en 2019 con nuestros Consejos para inversores en 2019. Qué debe incluir en su cartera)

Como indicador de tendencia, se puede usar una media móvil, y cualquier variedad, así como varios indicadores de canal, por ejemplo, las Bandas de Bollinger o un conjunto de medias móviles. (Si no quiere perder más dinero en el trading en Forex, utilice la estrategia Inside Trend System – El sistema de trading perfecto para aquellos que ya están cansados de perder dinero)

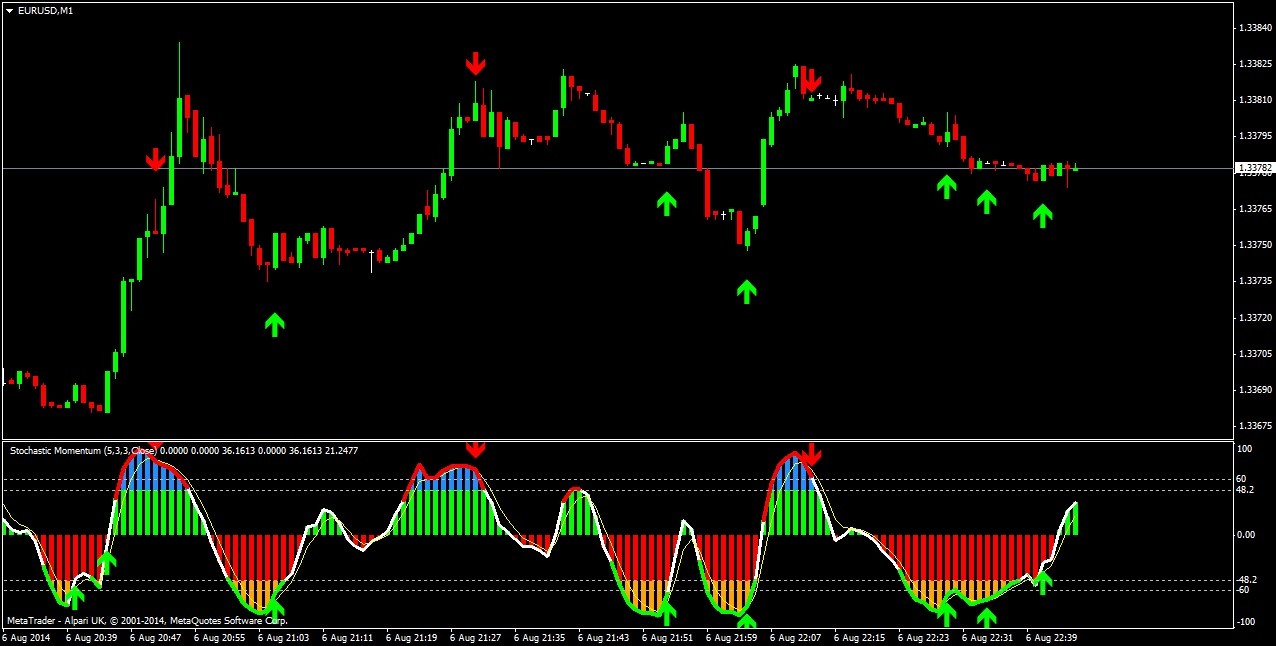

En el primer caso, la media móvil se usa más bien para salir de la posición, y las señales principales de entrada son alimentadas por varios osciladores: (Para comprender la acción que tiene el volumen en el precio lea nuestra Guía completa para el análisis de la dispersión del volumen (VSA) en Forex)

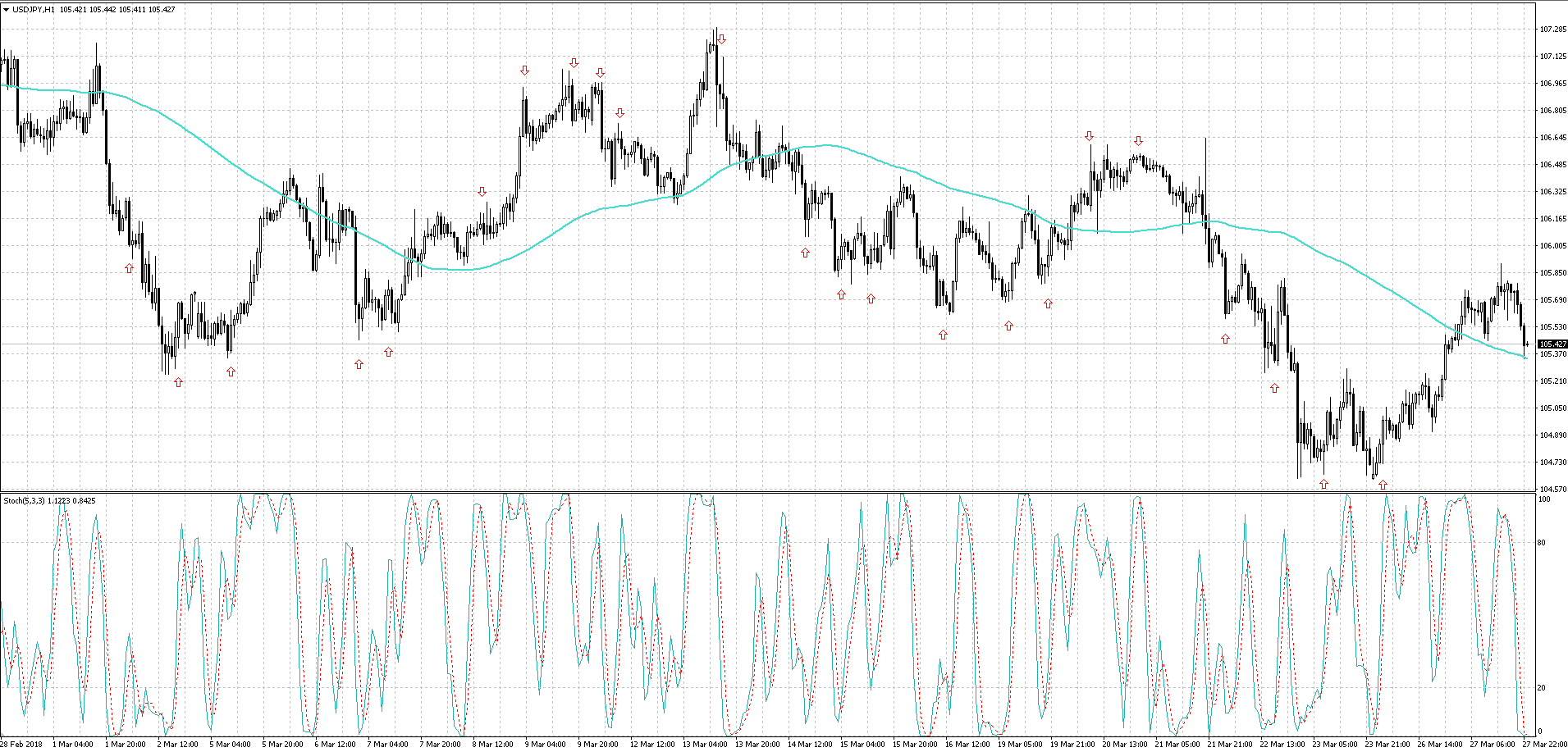

Como puede ver, las señales son bastante inexactas y prematuras. Por lo tanto, tales estrategias a menudo se combinan con un sistema de relleno, con el trading de redes o rejillas. Los experimentos con el tipo de media móvil, así como una selección más cuidadosa del oscilador no mejorarán en gran medida el resultado. Por lo tanto, a menudo se usa un grupo completo de osciladores, que filtran las lecturas de cada uno: (Sepa Cómo utilizar la estrategia de Forex "Gambito" para operar con éxito)

Pero este enfoque también filtra una porción significativa de operaciones potencialmente rentables. El principal problema con el uso de un oscilador es que no tenemos información sobre la desviación óptima del precio de la media móvil; solo sabemos que actualmente estamos sobrevendidos o sobrecomprados. (Sepa Cómo operar con éxito mediante el análisis de la dispersión del volumen (VSA) en Forex)

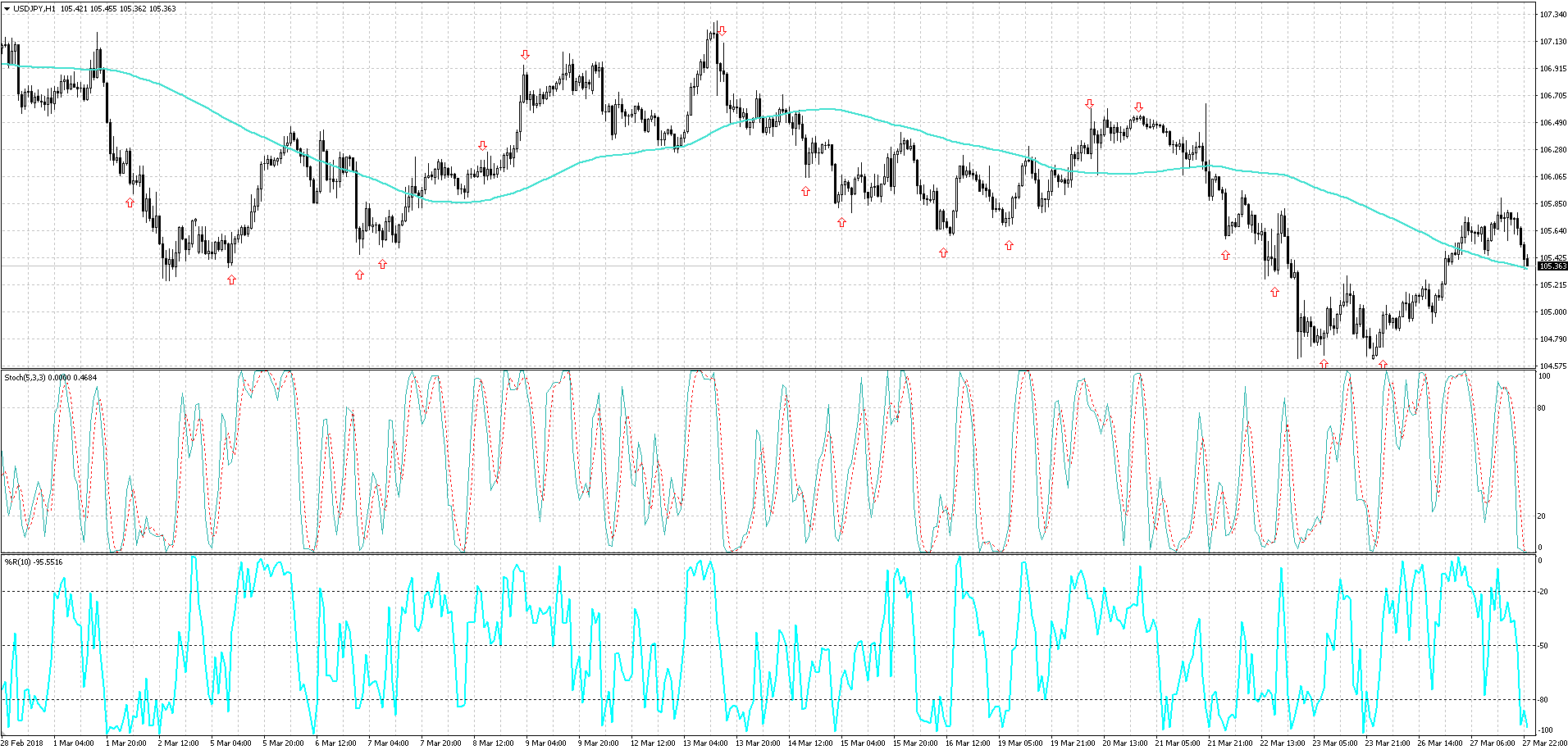

La forma más fácil de tomar en cuenta o calcular la distancia de desviación es establecer la distancia mínima en puntos. Una opción similar es utilizar el indicador de Forex Envelopes. Con este enfoque, tendrá que adaptarse constantemente a la volatilidad actual, que no solo es diferente de un día a otro, sino que también varía considerablemente de una sesión a otra. Por lo tanto, es más lógico utilizar para estos propósitos indicadores como los canales de Keltner y las bandas de Bollinger: (Si opera con asesores expertos y su trading es automatizado, consiga un VPS gratuito durante un año sin condición alguna leyendo nuestro artículo Servidor VPS gratuito ¿Mito o Realidad?)

Como filtros, varios niveles también son adecuados, por ejemplo, los niveles redondos o exactos:

En cuanto a los filtros, aquí todo es bastante simple. La mayoría de las veces estos son filtros temporales o filtros de volatilidad. Por ejemplo, puede establecer una prohibición de entrada en el mercado si la volatilidad actual es demasiado pequeña o, por el contrario, es grande. Muy a menudo, el precio se encierra en un rango solo para después continuar avanzando hacia una nueva tendencia, condenando así a cerrar la posición por un stop. Por el contrario, el aumento de la volatilidad puede tener un fondo de noticias peligrosas, cuando el precio se comporta de manera impredecible. En tales condiciones, la eficacia en el uso de las órdenes pendientes es pequeña y, a menudo, inferior a la entrada directa a mercado. (Gane dinero con uno de los patrones más efectivos del mercado Estrategia de trading en Forex basada en el patrón Fakey)

Un filtro de tiempo también ayudará a mejorar los resultados finales del sistema. La mayoría de las veces, las horas entre sesiones se eliminan, cuando la volatilidad es muy baja, así como las horas de combinación de varias sesiones, cuando la volatilidad, por el contrario, es grande y son posibles movimientos fuertes contra la posición. (Gane dinero con uno de los patrones más efectivos del mercado Estrategia de trading en Forex basada en el patrón Fakey)

Las posiciones a menudo se cierran cuando el precio regresa al área de la media móvil. Pero, dada la volatilidad de los mercados actuales, el cierre oportuno de las posiciones se da cuando el precio esté cerca de la media, o podemos cerrar parcialmente posiciones cerca del área de la media y seguir la posición con un trailing stop. Acompañar una posición en un sistema de reversión a la medía móvil, a través de un trailing stop, puede ser una buena manera de ampliar los beneficios del trade. Las salidas en los osciladores también se muestran bastante bien, lo que le permite cerrar una posición al comienzo de la reversión prevista para el precio. (Sepa cuando pasar de una cuenta demo a una cuenta real con nuestro artículo ¿Cómo y cuándo saber si está preparado para pasar de una cuenta demo a una cuenta real?)

Las estrategias nocturnas se pueden distinguir como un grupo separado dentro de las clases de estrategias de vuelta o reversión a la media. De hecho, las principales diferencias aquí son el uso de estas estrategias exclusivamente en la sesión asiática, así como en un timeframe bajo, como regla general, M15, o incluso M5. No se olvide de los inconvenientes del trading nocturno: el aumento de los spreads, los swaps para posponer la posición al día siguiente, así como la baja calidad de las cotizaciones durante estas horas con ganancias promedio relativamente bajas y stops losses bastante largos. No es raro que tales sistemas para una sesión nocturna sin éxito puedan privarle de ganancias mensuales. Incluso a pesar de las curvas de rendimiento más bien suaves, hay períodos bastante largos de mayor volatilidad en la sesión asiática, lo que lleva a pérdidas prolongadas. Por lo tanto, no debe considerar a los sistemas de trading nocturno de reversión a la media como la principal fuente de sus ingresos en el trading. (¿Alguna vez ha pensado en vivir del trading? Descubra ¿Qué hará el bróker si empiezo a ganar dinero del trading de manera estable?)

Restricciones en el trading de vuelta o reversión a la media

9.jpg)

El hecho es que algunos mercados son adecuados para las estrategias de reversión a la media móvil, mientras que trabajar en esta estrategia para otros activos no llevará a nada más que pérdidas. Depende de muchos factores, los principales de los cuales son: (Sepa responder a la pregunta ¿Los tiburones e inversores institucionales invertirán masivamente en Bitcoin en 2019?)

– Aquello que impulsa el precio de un instrumento específico (noticias macroeconomías, informes, noticias, etc.);

– Número de participantes en el mercado;

– Posibilidad de abrir posiciones cortas;

– Volúmenes de trading;

– Volatilidad media del instrumento en cuestión.

Existe una opinión general de que las series temporales de activos de productos básicos, commodities, son los más adecuadas para los sistemas de trading de continuación (trading en tendencias, rupturas, etc.) que para los sistemas basados en un retorno al promedio. Lo mismo se aplica a los pares de divisas en los que se observan movimientos de tendencia a largo y corto plazo. Por lo tanto, si para las estrategias de tendencia los timeframes más adecuados deben estar no por debajo de un gráfico diario, entonces para las estrategias de reversión, por lo general, los timeframes deben ser como mucho de H1. En este caso, los operadores están tratando de elegir un par con un nivel medio de volatilidad. (Conozca los algoritmo y otras reglas diferentes para establecer los stop losses en Todo lo que necesita saber sobre el Stop Loss)

Popularidad de las estrategias de reversión a la media

Existen al menos dos razones principales para un cambio tan radical en el comportamiento a corto plazo del mercado de divisas, en el cual la siguiente tendencia fue reemplazada por un retorno a la media. El primero es el extraordinario crecimiento en el volumen de transacciones en el mercado en los últimos 30 años. La estrategia de inversión de “compra y manten la posición”, que es el sello distintivo de la mayor parte de la década de 1900, ha dado paso a la inversión activa, así como a la negociación a corto plazo e intradía. Este aumento en el volumen ha traído un nivel sin precedentes de liquidez de activos al mercado, permitiendo a los vendedores y compradores encontrar a los demás de manera más eficiente y, por lo tanto, frenando los "trenes que salen" asociados con mercados sin liquidez. Hoy en día, cualquiera puede realizar transacciones en el mercado de divisas casi en cualquier lugar. (Conozca Después de la bifurcación del Bitcoin Cash, ¿cuál es el verdadero Bitcoin?)

Finalmente, debe tener en cuenta la entrada de sistemas de trading automatizados y traders de alta frecuencia en el mercado. Se puede decir que le han dado al mercado una considerable racionalidad a corto plazo. Los sistemas de trading diseñados para reconocer la venta de pánico, entran en vigencia en situaciones de sobreventa, utilizando una reacción excesiva del mercado para comprar. Esto favorece un retorno a la media. (Aprenda ¿Cómo aprovecharse de la psicología de los 90% de los traders perdedores?)

Conclusión

La reversión a la media no es un fenómeno universal. Los precios de algunos instrumentos financieros tienen o están en tendencias, mientras que otros no. Esto obliga a muchos analistas y traders a considerar a operar con la estrategia de retorno a la media. Esta estrategia de trading funciona muy bien cuando el precio esté en rango, y funciona con cierto grado de escepticismo si el mercado tiene o está en tendencia. Por tanto, estos sistemas pueden generar un ingreso muy bueno para los traders, especialmente en ausencia de tendencias. (¿Es rentable un sistema de trading basado en medias móviles? ¡Lo comprobamos!)

Para finalizar, os dejamos un interesante vídeo donde se aplica este tipo de estrategias para ganar dinero haciendo trading en el índice español IBEX 35. Para operar el IBEX 35, debe recurrir a brókers que hacen trading con índices como RoboMarkets.

RoboForex

RoboForex Exness

Exness FxPro

FxPro Alfa-Forex

Alfa-Forex Libertex

Libertex GloriaFx

GloriaFx xm

xm Mercados de CI

Mercados de CI