¡Hola, compañeros traders y lectores que no son indiferentes al tema del trading en el mercado Forex! Después de la publicación del artículo sobre el Open Interet o Interés abierto sobre opciones de divisas y futuros, que describía una estrategia de trading para analizar el volumen de posiciones en derivados, surgió la pregunta sobre las zonas de margen en varios correos electrónicos que nos llegaron de nuestros lectores de TopBrokers.com. (Si quiere ser un trader exitoso no olvide conocer los 4 principios para una negociación exitosa)

La táctica es interesante porque se basa en datos reales y las características del mercado de futuros de divisas. Combina dos métodos de negociación, basados en análisis a corto y mediano plazo de resistencia/soporte y niveles de ruptura. El último término es único, como lo es la táctica comercial que define la "zona de menor resistencia a la tendencia". (Aprenda a leer el mercado con nuestro artículo Todo lo que necesita saber sobre las velas japonesas)

El artículo presenta un material alternativo, sin intersección con las estrategias para usar zonas de margen descritas en Internet. La construcción y operación de los niveles se justifica desde el punto de vista de los operadores de opciones de divisas en el CME de Chicago. (Conozca Cómo las manos fuertes consiguen manipular el mercado Forex)

Chicago: el centro de la "atracción de divisas" o el papel de la CME en Forex

El mercado Forex está descentralizado, una plataforma interbancaria común registra y distribuye las transacciones de los clientes institucionales. La plataforma está diseñada para intercambiar grandes cantidades de monedas, el volumen de transacciones individuales es de millones de dólares. Básicamente, las entidades legales comercian con él, un cliente privado puede acceder a Forex a través de un banco, donde por un lote mínimo debe pagar desde 100 mil dólares americanos, mientras que las transacciones se llevan a cabo con un apalancamiento mínimo. (Si acaba de empezar a operar en el mercado Forex, lea nuestros Consejos para construir un plan de trading exitoso)

Las bolsas toman un depósito de margen mucho más bajo, lo que le permite traer lotes a los mercados de 100 mil dólares americanos, dejando solo un pequeño porcentaje de su valor.

Dichas posiciones no pueden llegar al mercado interbancario de divisas, a diferencia de cien mil transacciones de los clientes de los bancos, donde el apalancamiento está cubierto por el dinero real de la institución financiera. La bolsa simplemente no hace esto, comerciando "dentro de sí mismo" con derivados que reemplazan la moneda. (Si es usted un scalper, lea nuestras 10 reglas básicas para obtener ganancias usando scalping)

Antes de la aparición de los brókers de Forex, la primera especulación de divisas tuvo lugar dentro de las plataformas de trading en forma de negociación de futuros, el mecanismo para la rotación de estos derivados se describe en el artículo sobre Interés abierto y opciones de vainilla. (Algo fundamental para operar con éxito en Forex es la elección de un buen bróker, si es la primera vez que va a elegir a un bróker y no sabe cómo hacerlo, le recomendamos que lea nuestro artículo ¿Cómo elegir a un bróker?)

Hasta la fecha, los derivados de divisas están presentes en casi cualquier bolsa de valores nacional, pero el CME de Chicago se considera el centro comercial internacional, cuya facturación alcanza hasta los 90 mil millones de dólares americanos por día (futuros + opciones). (¿Quiere ser un trader profesional? Lea nuestro artículo Requisitos para ser un Trader Profesional)

Teniendo en cuenta que la mayoría de los contratos son “suministrados”, proporcionando un reembolso real en moneda extranjera al vencimiento del plazo de los derivados (vencimiento), resulta que la bolsa de Chicago compra y vende hasta el 30% de la facturación total del mercado internacional de divisas contra garantías y seguros de operaciones. (Conozca cómo abrir su propia sociedad o agencia de valores Forex en España)

Dichas estadísticas permiten a los operadores utilizar diversos datos abiertos de la Bolsa de Valores de Chicago en las posiciones de divisas para analizar y pronosticar tendencias futuras, en particular, estadísticas de margen.

Características del margen de cambio en futuros de la CME

Todo operador de Forex sabe que la cantidad de garantía de margen depende del apalancamiento en el mercado Forex; si el tamaño es de 1 a 100, el bróker tiene el 1% del tamaño del lote abierto. Si la posición se transfiere "durante la noche", el operador puede perder dinero (o ganar) en la bolsa. (Descubra Todos los secretos del Trading de Alta Frecuencia (HFT))

La Bolsa de Valores de Chicago opera en un modo de doble cálculo de garantía de margen, reduciendo la garantía de un contrato de futuros para la duración de los pisos de negociación estadounidenses y aumentando 4 veces en la posición abierta a mediano plazo.

Este modo le permite evitar los riesgos de incumplimiento en el momento en que las bolsas están cerradas y, por lo tanto, se desactiva la compensación. Es el proceso de rastrear y cubrir la moneda real de los contratos emitidos en short and Long, así como el cierre forzado de los futuros de Stop-out. (Sepa qué hacer cuando un bróker le estafa y le engaña con nuestro artículo ¿Puede realmente recuperar su dinero de un bróker fraudulento?)

En la bolsa, se ve un poco diferente al bróker de Forex, primero el operador recibe una llamada de margen, el requisito de agregar fondos a la cuenta, y si no se cumplen las condiciones, los contratos se cierran en la próxima apertura de la sesión.

¿Qué son las zonas de margen de Forex?

Las zonas de margen en Forex se denominan niveles de llamada de margen establecidos de acuerdo con los requisitos a corto plazo (intradía) y a mediano plazo del intercambio CME, que se relacionan con las posiciones transferidas cada dos días.

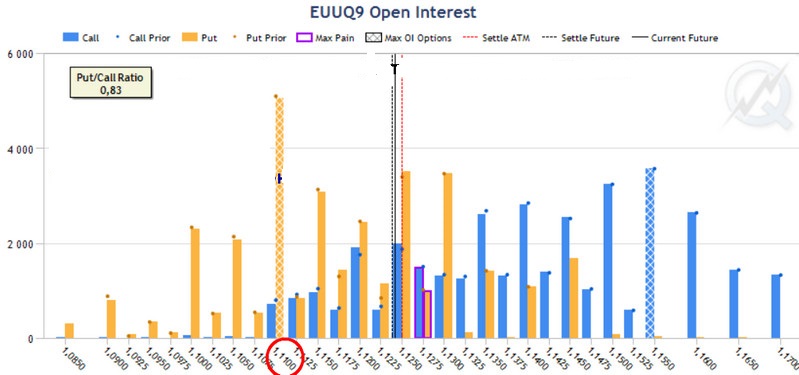

Se calculan en puntos para cada uno de los 10 pares de divisas negociados en el sitio de Chicago. Es mejor elegir los pares para los que hay opciones: esto es una cuestión de liquidez de los instrumentos y la capacidad de agregar filtros adicionales a la estrategia. Estamos hablando de los strikes descritas en el artículo sobre las opciones de vainilla, donde se encuentra el OI (Open Interest) máximo. (Quiere saber ¿Cómo dejar de perder dinero en Forex? Lea este artículo)

El valor del margen se toma diariamente de la especificación de futuros, el monto de la garantía "flota" ligeramente, los cambios más serios en la cobertura de la garantía pueden indicar:

– Próximas vacaciones cuando las bolsas están cerradas;

– Crisis económica: las "barras" de margen están creciendo debido a la volatilidad futura esperada de la negociación, la bolsa busca evitar una gran cantidad de llamadas de margen.

¿Dónde mirar y cómo calcular la zona de margen de un par de divisas?

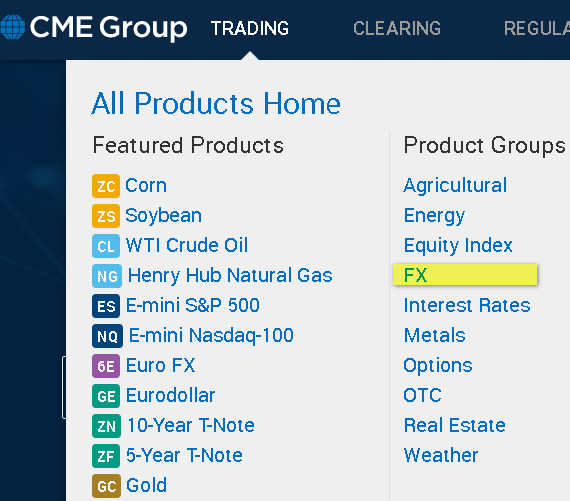

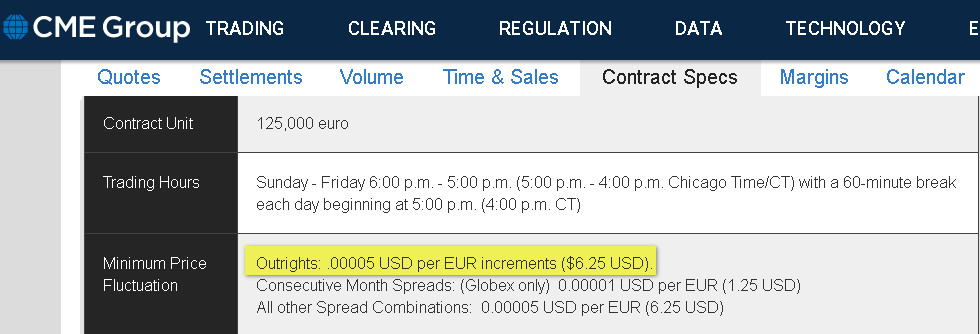

La especificación de futuros en el sitio web de intercambio CME, en la sección "Trading", en la sección "FX", ayudará a encontrar niveles marginales.

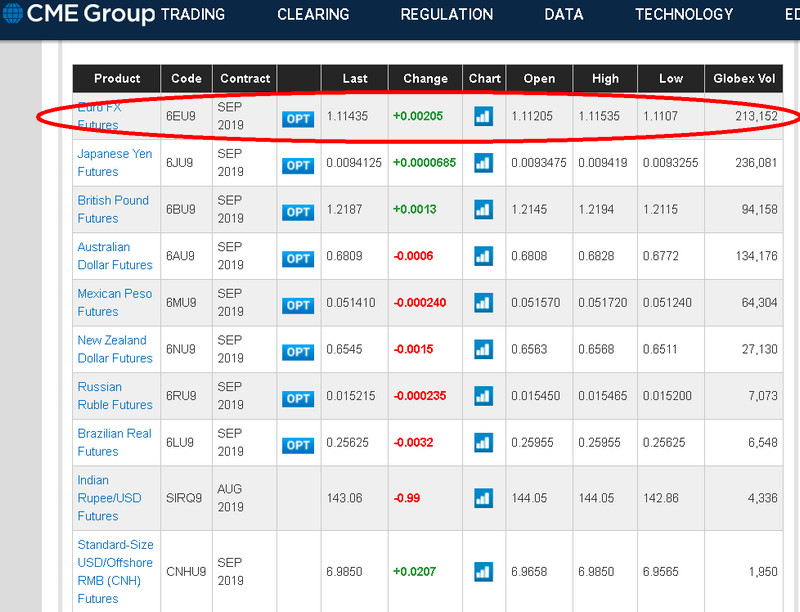

En la tabla que se abre, seleccione el par de divisas que nos interesa, por ejemplo, Euro FX, correspondiente al ticker EURUSD. Por defecto, todos los futuros tienen una base en forma de dólar USD, por lo tanto, los pares de Forex tradicionalmente invertidos se registran aquí en una cotización directa: JPYUSD, CHFUSD, etc. (Invierta y gane dinero en 2019 con nuestros Consejos para inversores en 2019. Qué debe incluir en su cartera)

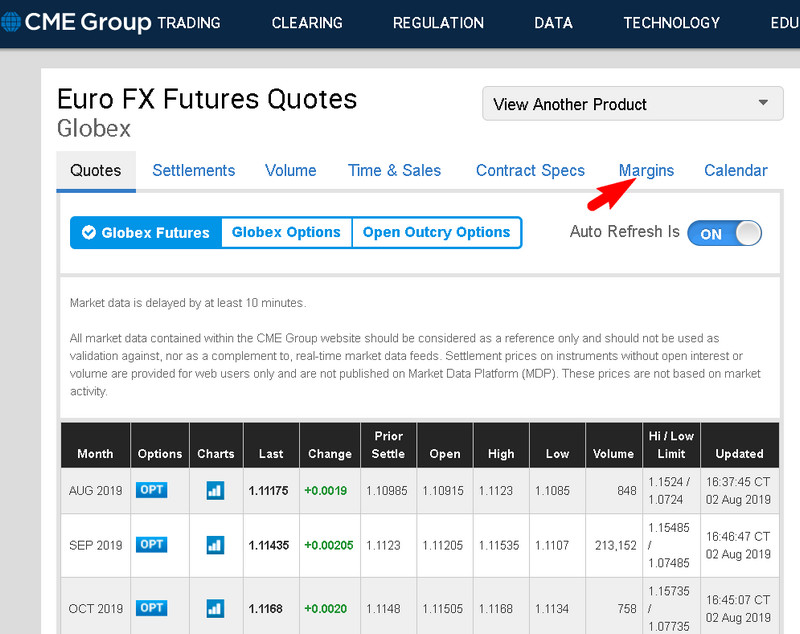

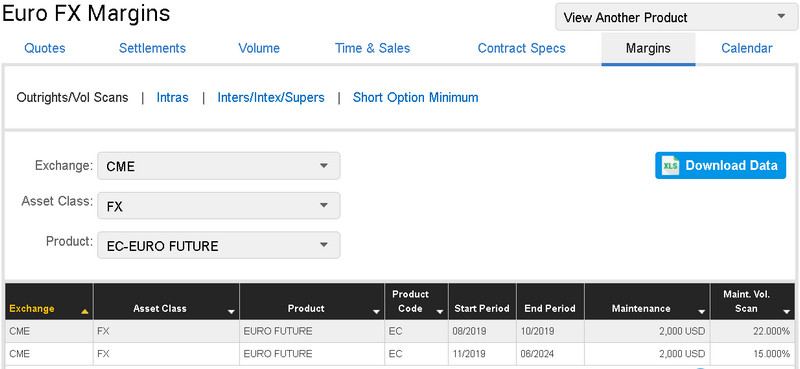

Aquí puede encontrar los detalles de la especificación de los contratos, el margen está "oculto" en la opción "Margins":

Lo abrimos y vemos que por el derecho a negociar futuros, tenemos que pagar 2 000$ a medio plazo.

Es hasta este tamaño que el intercambio aumenta la cobertura de garantía al final de la sesión (0:00, hora de Madrid). El trader recibe una llamada de margen con una solicitud para cerrar la deuda antes del inicio de la próxima subasta. Si la escasez de fondos es crítica, la posición actual o parte de ella se cerrará bajo los términos de una parada. (Si no quiere perder más dinero en el trading en Forex, utilice la estrategia Inside Trend System – El sistema de trading perfecto para aquellos que ya están cansados de perder dinero)

La opción de menú (2) de las especificaciones del contrato le permitirá calcular el costo de los puntos de cobertura de margen completo. La mitad del artículo está valorado por la bolsa a 6.25$, por lo tanto, 1 pip=12.5$. Dividiendo la cobertura de garantía completa (en nuestro caso, 2000$) por este número, obtenemos 160 puntos. (Para comprender la acción que tiene el volumen en el precio lea nuestra Guía completa para el análisis de la dispersión del volumen (VSA) en Forex)

Este es nuestro nivel de resistencia y soporte a mediano plazo, que determina los parámetros del nivel máximo de cambio en la tasa de cambio de un par de divisas. Contiene órdenes de contra tendencia de Sell Limit/Buy Limit, que permiten ganar en una reversión o una reversión de cotizaciones. (Sepa Cómo utilizar la estrategia de Forex "Gambito" para operar con éxito)

Todos los días, el trader trabaja con las órdenes pendientes Buy Stop/Sell Stop en los niveles de "ruptura", en los límites de la garantía reducida, reducida en 4 veces, es decir igual en nuestro caso 40 pp.

¿Cómo construir zonas de margen de divisas en un gráfico?

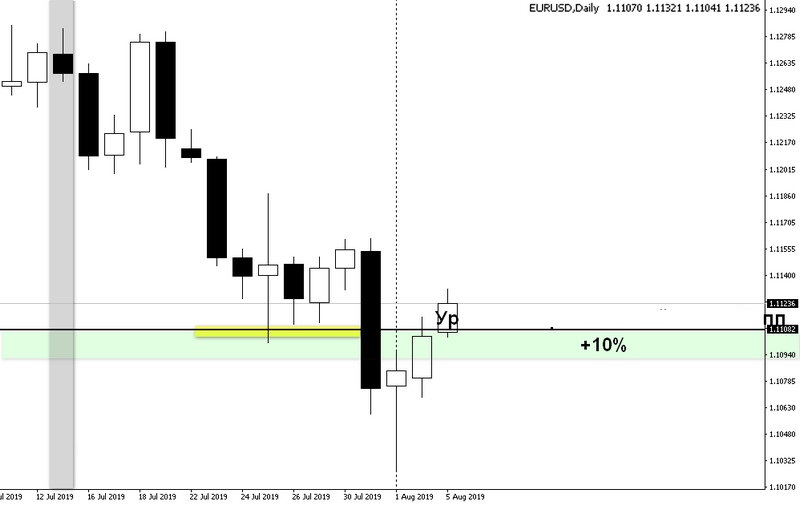

Como se mencionó anteriormente, los requisitos de margen para los futuros de divisas negociados en el mercado de Chicago son casi siempre los mismos y varían dentro del 10%. Estos intervalos se trazan en el gráfico de pares después de determinar el nivel de resistencia/soporte a mediano plazo. Resultó ser igual a 160 pp, para mostrar el grosor de la zona que necesita agregar +16pp. (Sepa Cómo operar con éxito mediante el análisis de la dispersión del volumen (VSA) en Forex)

Los niveles se ubican simétricamente, arriba y abajo, el punto de inicio del vencimiento de los futuros es cada tercer lunes del mes. También es el límite de la cancelación de niveles anteriores.

La dimensión de la zona depende de la volatilidad del mercado, en condiciones de crisis los rangos se expanden después del crecimiento de la cobertura de garantía. La bolsa asegura la posición del trader y sus fondos de seguridad frente al incumplimiento.

Reglas para la construcción de zonas marginales de mediano plazo

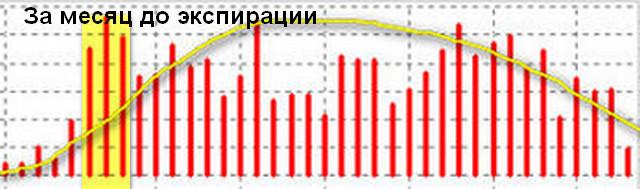

1. Las zonas marginales de mediano plazo se construyen una vez al mes, el punto de partida es cada tercer lunes del mes (el precio de apertura de la vela diaria), ya que antes de eso, el viernes, expira el contrato de futuros mensual anterior.

2. Siga el enlace al sitio web de la CME, establezca la bolsa de la CME en la configuración de la tabla que se abre, la sección FX en la ventana a continuación, y seleccione el par de intereses de la lista de futuros de divisas o configure "Todos los productos" para mostrar la lista completa de monedas. (Si opera con asesores expertos y su trading es automatizado, consiga un VPS gratuito durante un año sin condición alguna leyendo nuestro artículo Servidor VPS gratuito ¿Mito o Realidad?)

Solo prestamos atención a las líneas con el nombre de la moneda + futuro (futuro del euro, futuros del dólar canadiense, etc.). Seleccionamos los futuros más cercanos por la fecha de ejecución, en este caso 08/2019.

3. Después de aclarar el tamaño del margen, descubriremos el valor del punto (spread) y calcularemos la zona del margen, como se muestra arriba.

4. Agregamos 10% al resultado, difiriendo los niveles simétricamente al punto de referencia.

Al momento de escribir el artículo, el margen EURUSD es 160 pp + 16pp (10%), el punto de partida de las zonas es el 15 de julio.

A pesar de la zona de margen estático, se puede ajustar con una volatilidad creciente de la negociación. Por ejemplo, en el pico de la depreciación del euro en 2014, la cobertura de garantía superó las 180 pp.

Un gráfico con velas semanales muestra el desarrollo de señales de resistencia y apoyo a mediano plazo en una situación crítica. El trader logra cerrar la posición en el rebote, incluso en una crisis.

Como se puede ver en el gráfico, una operación de este tipo a largo plazo permitiría ingresar al comienzo de la tendencia y mantener la operación, reorganizando la parada en los niveles de resistencia superiores de las zonas de margen.

Reglas para construir niveles de margen intradía

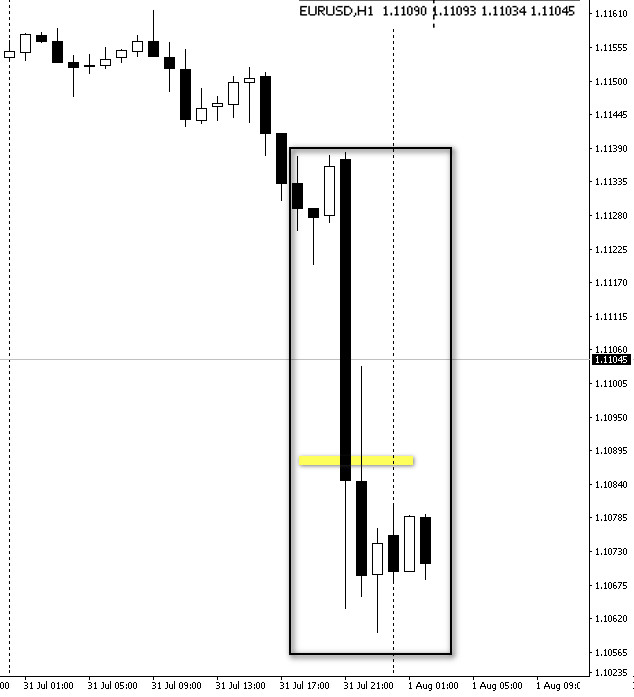

1. El punto de construcción de las zonas de ruptura intradía coincide con la apertura de la bolsa de la CME. A partir de marzo, durante el período de verano, trabaja de 16:00 a 02:00 hora de Madrid, después del último domingo de octubre a las 17:00 hora de Madrid;

2. El número exacto de puntos se considera como un margen de mediano plazo (definido por la regla descrita anteriormente) dividido por 4;

3. Los niveles se posponen simétricamente hacia arriba y hacia abajo del precio de apertura de la primera vela horaria que coincide con el Inicio del intercambio de Chicago.

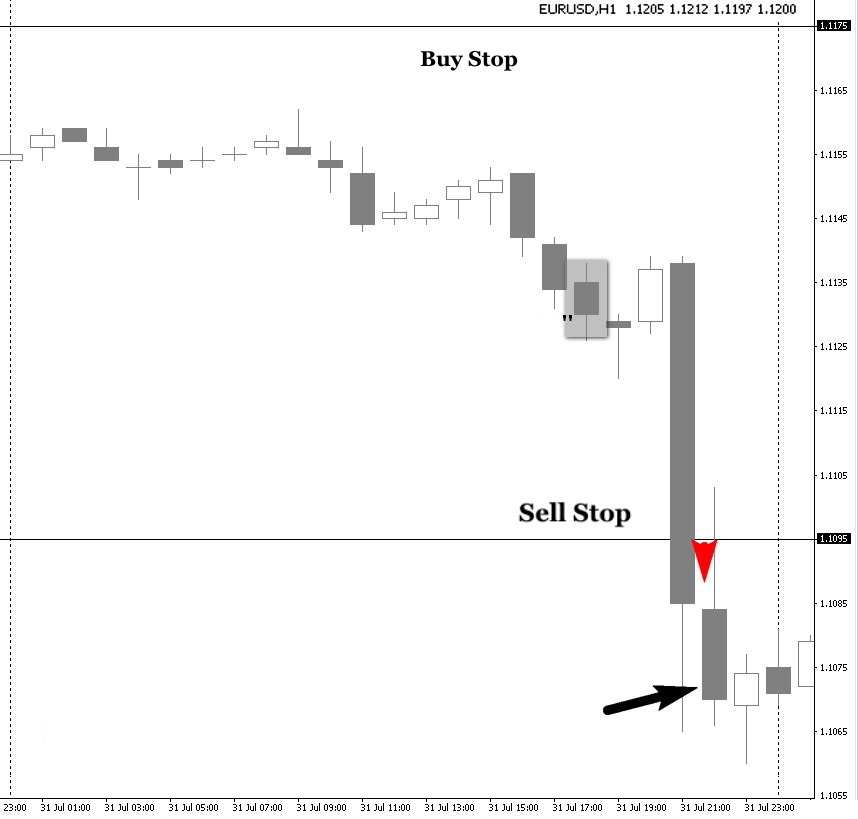

En el ejemplo con un par de EURUSD después del inicio de la operación a las 18:00, posponer 40 puntos por debajo y por encima del inicio de la vela.

Si las cotizaciones rompen esta zona, en el 80% de los casos continuarán la tendencia más lejos, dando al trader suficiente "reserva de marcha" para establecer un Stop-loss.

¿Cómo funcionan las zonas de margen en Forex?

Las estadísticas de valores promedio del interés abierto, es decir, las posiciones mantenidas en futuros de divisas se ven igual que con muchos otros instrumentos, en forma de campana. Los derivados están disponibles tres meses antes de la fecha de vencimiento, pero el mayor número de entradas ocurre un mes antes de la fecha de vencimiento. (Gane dinero con uno de los patrones más efectivos del mercado Estrategia de trading en Forex basada en el patrón Fakey)

Esta consideración justifica la elección de un punto de referencia a medio plazo, no es necesario que los traders elijan el precio exacto de compra o venta, la posición se cubre con la compra de opciones. Se seleccionan "alrededor de los bordes" de la cobertura de la garantía, tal elección determina el costo "barato" del contrato de opción. (Gane dinero en el mercado Forex de la manera más simple y sencilla con nuestro artículo Aprenda a operar en el mercado Forex a través del análisis de la oferta y la demanda)

Debido a los detalles de la estrategia, los futuros están "cubiertos" con una gran cantidad de opciones. Estos son contratos de entrega que se convierten en futuros en el momento del vencimiento.

Cuando el tipo de cambio se acerca a cualquiera de las zonas de mediano plazo, el operador puede cubrir el exceso de opciones con nuevos futuros tomados en la contra-tendencia, sin preocuparse por los stops. En el momento del vencimiento, las posiciones se compensarán y las ganancias recibidas antes de los contratos de opción cubrirán las pérdidas en futuros nuevos. (Sepa cuando pasar de una cuenta demo a una cuenta real con nuestro artículo ¿Cómo y cuándo saber si está preparado para pasar de una cuenta demo a una cuenta real?)

La compra/venta de futuros "derriba" el rumbo en las zonas de margen a mediano plazo, las nuevas posiciones son invulnerables, ya que no tienen stops, por lo que la afluencia de transacciones contra-tendencia es difícil de alcanzar con un impulso.

Dentro del día, la situación es diferente: debido a los altos costos de las comisiones y al corto tiempo de negociación, es rentable para los traders vender en lugar de comprar opciones. Esta posición conlleva el riesgo de pérdidas "ilimitadas", pero para esto, las cotizaciones deben superar los 40 puntos en 8 horas de trabajo, lo cual es bastante raro. Cuando esto sucede, los operadores tienen que salir urgentemente de sus posiciones, "escondiéndose en el mercado". (Sepa responder a la pregunta ¿Los tiburones e inversores institucionales invertirán masivamente en Bitcoin en 2019?)

Los detalles específicos de las opciones son tales que son difíciles de cerrar debido a cambios no lineales en el precio de la oferta y la demanda. Es más rápido y fácil comprar futuros, solo en este caso se comprará o venderá en la dirección de la tendencia.

Estrategia de negociación del nivel de margen

Plataforma de trading: cualquiera

Pares de divisas: EURUSD, GBPUSD, USDCHF, USDJPY, AUDUSD, NZDUSD, USDCAD

Marco de tiempo: H1, D1

Tiempo de negociación: opción a medio plazo – cualquiera; corto plazo – sesión americana

Brókers recomendados: Alpari, RoboForex, AMarkets

Reglas de estrategia a mediano plazo

Determinamos y marcamos las zonas marginales a mediano plazo, como se describió anteriormente, dejando a un lado los niveles por encima y por debajo del precio de apertura del tercer lunes del mes calendario. Colocamos órdenes pendientes Límite de venta y Límite de compra en el medio del borde de la zona, agregando 5% al nivel de margen. (¿Alguna vez ha pensado en vivir del trading? Descubra ¿Qué hará el bróker si empiezo a ganar dinero del trading de manera estable?)

Además, el ajuste de la posición de las órdenes solo puede ser en caso de un cambio en el valor del margen. Puede especificar su tamaño después de la apertura de la bolsa de valores de Chicago a las 16:00 hora de Madrid (en invierno a las 17:00) en el sitio de la página web de la CME. (Conozca los algoritmo y otras reglas diferentes para establecer los stop losses en Todo lo que necesita saber sobre el Stop Loss)

Establecemos el stop-loss igual a 100 pp, pasando al punto de equilibrio (no pérdidas) después del cierre positivo de la vela diaria, que se recuperó del nivel marginal en 50 puntos o más. No hay toma de ganancias, el acuerdo se cierra de acuerdo con el tiempo de vencimiento de los futuros. (Utilice correctamente el Keltner Channel para su estrategia de trading, Estrategia de trading en Forex: El indicador Keltner Channel)

Condiciones especiales

Las zonas de margen a mediano plazo en el 80% de los casos (para el par EURUSD) se practican de manera fiable para el rebote. Sin embargo, debido a las tácticas de contra-tendencia, a menudo se lleva a cabo un retorno a la tendencia y el cierre de la transacción de equilibrio. (Vea como los market makers ven el mercado y cómo lo utilizan a su favor leyendo nuestro artículo Método de trading PVSRA – Mira a las gráficas como las mira los market makers)

Esta es una señal de que la zona de margen se romperá, pero el operador puede volver a ingresar, calculando el nivel de las opciones máximas de Interés Abierto (OI). Como regla general, se encuentra cerca, ya que está conectado con futuros mediante diversas estrategias de opciones. (Responda a la pregunta ¿Cómo es el trading de Forex en un lugar offshore? Singapur: Leyes y los brókers más populares)

También es útil para los traders observar el cambio en el nivel máximo del OI vinculado a un determinado precio de un par de divisas (strike), cualquier cambio por encima del límite de venta o por debajo del límite de compra puede ser una ocasión para cancelar una orden pendiente. (Sepa Para hacer más dinero qué es mejor ¿operar en cfds u operar acciones?)

Reglas para una estrategia a corto plazo

Antes de abrir la bolsa de valores de Chicago, calculamos el número de puntos de soporte de margen para los futuros de divisas y lo dividimos entre 4. Estos son los límites condicionales de los stops, cuyos niveles se posponen por encima y por debajo del precio de apertura de la vela de las 16:00. En ellos, establecemos dos órdenes de "ruptura" Sell Stop y Buy Stop. (Aprenda y sea rentable con nuestro artículo Todo lo que necesita saber Martingala en Forex)

Después de que uno de ellos se activa, el segundo se cancela y se establece un stop loss al precio de apertura en 16:00, que se transfiere al punto de equilibrio después del cierre positivo de la segunda vela por hora en la dirección de la ruptura (tendencia).

La transacción se lleva a cabo hasta las 20:00 hora de Madrid en ausencia de noticias en el calendario después de esta hora. Si la posición está en rojo, el beneficio se establece al precio de ingresar a la posición y se mantiene hasta el final del día.

Conclusión

Los traders a menudo se quejan de la imprevisibilidad del mercado, pero la observación cuidadosa de las estadísticas de transacciones o el comportamiento de los precios puede producir "combinaciones predecibles". El artículo muestra claramente la existencia de las zonas de menor y mayor resistencia a la tendencia, que operan con una probabilidad del 80%. (Conozca los algoritmo y otras reglas diferentes para establecer los stop losses en Todo lo que necesita saber sobre el Stop Loss)

Combinando el conocimiento adquirido con los niveles de opción u otras variedades de resistencia y niveles de soporte, puede obtener una estrategia bastante fiable. Por cierto, una de estas estrategias ha funcionado con mucho éxito durante algún tiempo en las cuentas PAMM de Alpari. Esto fue escrito repetidamente en revisiones trimestrales de los mejores gerentes en el mercado Forex. (¿Alguna vez ha pensado en vivir del trading? Descubra ¿Qué hará el bróker si empiezo a ganar dinero del trading de manera estable?)

Para finalizar el artículo, os dejamos un vídeo donde como ya hemos dicho anteriormente, los bancos centrales determinan las tasas de interes de la economia de un pais para procurar impulsar o frenar la economia, aprenderá más acerca de las tasas de interes y como puedes usarlo a tu favor en Forex para ganar dinero en los mercados financieros.

RoboForex

RoboForex Exness

Exness FxPro

FxPro Alfa-Forex

Alfa-Forex Libertex

Libertex GloriaFx

GloriaFx xm

xm Mercados de CI

Mercados de CI