La determinación correcta de los niveles de entrada, salida, stop loss y toma de ganancias (take profit) puede ser un verdadero dolor de cabeza para un operador principiante de Forex. Hoy trataremos de descubrir cuáles son las opciones para ingresar y salir de una posición, y también discutiremos formas de modificar las órdenes y administrar las posiciones abiertas. (Si quiere ser un trader exitoso no olvide conocer los 4 principios para una negociación exitosa)

Entrada al mercado

Cualquier estrategia de trading comienza con la idea de cómo ingresar al mercado. Este suele ser el punto de partida cuando se desarrolla una estrategia comercial de cualquier complejidad.

Por lo general, a la hora de hacer una entrada un trader utiliza una estrategia comercial la cual está asociada a un conjunto específico de reglas: si esto o aquello sucede, puede ingresar a una transacción de compra. Las reglas en sí mismas no surgen del vacío y generalmente el algoritmo aquí es el siguiente: (Aprenda a leer el mercado con nuestro artículo Todo lo que necesita saber sobre las velas japonesas)

– el trader lee varios documentos, visita foros y blogs en línea, se comunica con colegas… En algún momento, seguramente le llegarán varias ideas en el formato "¿y si intenta cambiar el triángulo ascendente de acuerdo con las reglas que leí hoy?";

– A continuación, se realiza una verificación de los datos históricos para identificar el conjunto óptimo de reglas para ingresar, salir y seguir posiciones. Por lo general, esto se realiza mediante programas especiales para pruebas o tests manuales, como Forex Tester o complementos para el terminal MT4, lo que permite realizar la prueba de manera manual; (Conozca Cómo las manos fuertes consiguen manipular el mercado Forex)

– Después de verificar la idea, el operador ya decide si usará la estrategia desarrollada en su trading.

La estrategia para ingresar al mercado puede ser muy diferente: la entrada habitual es en una reversión o retroceso, en la ruptura de un cierto nivel de precios, en las noticias, de acuerdo con un patrón de acción del precio, etc. Dependiendo de la estrategia, se seleccionan tipos de órdenes adecuados. Para las estrategias de ruptura, estas están pendientes de órdenes Buy Stop y Sell Stop o de mercado, para estrategias de retrocesos, a veces se usan Buy Limit y Sell Limit, y así sucesivamente. (Si acaba de empezar a operar en el mercado Forex, lea nuestros Consejos para construir un plan de trading exitoso)

No puedo dejar de mencionar que los operadores algorítmicos novatos a menudo usan órdenes pendientes en sus asesores, sin preocuparse por las consecuencias. Para pruebas de alta calidad de asesores que utilizan órdenes pendientes, necesita un historial de ticks de alta calidad. De lo contrario, las órdenes que no se activarían en una cuenta real se activarían en una prueba y viceversa. (Si es usted un scalper, lea nuestras 10 reglas básicas para obtener ganancias usando scalping)

Echemos un vistazo más de cerca a las tres formas principales de ingresar a las ofertas: por tendencia, por ruptura y cuando el mercado está plano.

Trading por tendencia

El trading o comercio de tendencias es a menudo el más fácil de hacer. Todos conocemos la vieja e inmutable verdad: "La tendencia es tu amiga". Pero ingresar a una posición al comienzo de una nueva tendencia emergente generalmente parece problemático y peligroso para la mayoría. La razón está oculta en la barrera psicológica en Forex que surge en la mayoría de las personas que apenas pueden cambiar sus puntos de vista sobre la tendencia existente. (Algo fundamental para operar con éxito en Forex es la elección de un buen bróker, si es la primera vez que va a elegir a un bróker y no sabe cómo hacerlo, le recomendamos que lea nuestro artículo ¿Cómo elegir a un bróker?)

Cuando los precios suben después de que haya comenzado un movimiento a la baja, todos esperan una caída catastrófica, por lo que están felices de vender, y con cualquier disminución en una tendencia alcista, a todos les parece que los precios subirán y, por lo tanto, todos están listos para comprar en cada corrección. Es por eso que la mayoría de los traders realizan compras casi en la cima y venden casi en la base del mercado. En medio de la tendencia, los traders a menudo encuentran paz con sus preocupaciones sobre la seguridad de las ganancias acumuladas en sus cuentas comerciales. (¿Quiere ser un trader profesional? Lea nuestro artículo Requisitos para ser un Trader Profesional)

La mayoría de los operadores no coinciden con el ritmo del mercado cuando compran en una tendencia alcista y venden en una tendencia bajista. Tenga en cuenta que no consideramos los casos en que se produce una entrada en el momento en que se genera una tendencia. Ahora estamos hablando de cómo comportarse dentro de una tendencia. Y para esta situación, las mejores formas de ingresar al mercado se basan en el uso de líneas de tendencia con el uso de soporte o resistencia, determinado utilizando los últimos movimientos completados. (Conozca cómo abrir su propia sociedad o agencia de valores Forex en España)

Una tendencia alcista se determina cuando los precios suben. Tenemos la oportunidad de dibujar una línea con una pendiente hacia arriba. Se lleva a cabo en dos bases de barras o velas de precios que aumentan sucesivamente, que tienen un fondo absoluto en relación con al menos dos barras anteriores y dos posteriores. El mejor momento para ingresar al mercado ocurre cuando el precio toca la línea de tendencia por tercera vez. En este punto, por supuesto, tienes que comprar, y solo comprar. En este caso, se supone la entrada utilizando órdenes limitadas, y solo ocasionalmente, las de mercado, si hay buenas razones para ello. (Descubra Todos los secretos del Trading de Alta Frecuencia (HFT))

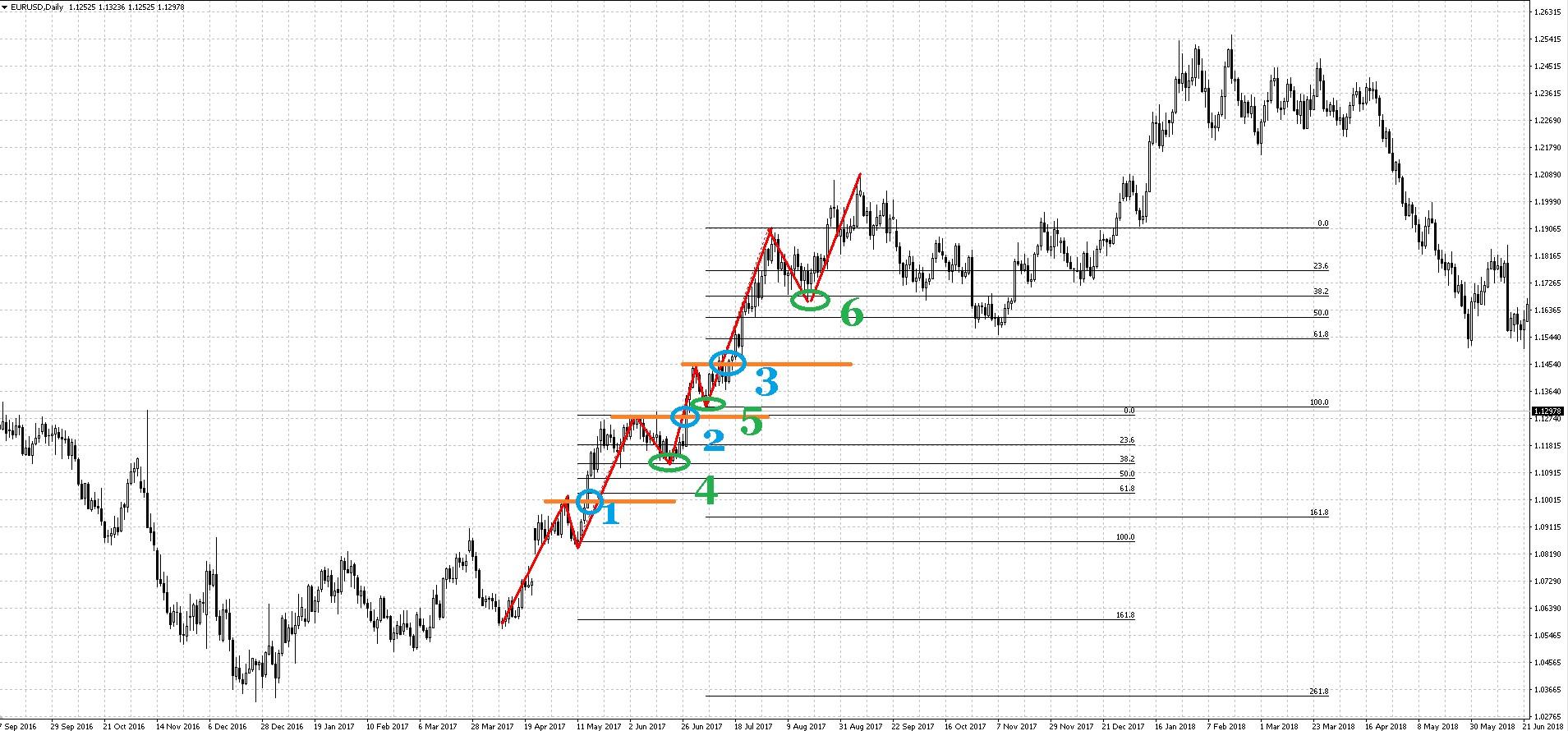

Usando tal técnica, vale la pena señalar de antemano los principales niveles de precios. Pueden servirle como una guía para obtener ganancias y ayudar a evitar realizar transacciones poco prometedoras. La mejor opción para esto es usar gráficos de Forex diarios. Se puede hacer un marcado más preciso utilizando gráficos de una hora o de 30 minutos. En el gráfico de a continuación, les mostramos los niveles de precios que sirvieron como una excelente guía para establecer los objetivos. (Sepa qué hacer cuando un bróker le estafa y le engaña con nuestro artículo ¿Puede realmente recuperar su dinero de un bróker fraudulento?)

El uso de líneas de tendencia se ve afectado negativamente por fallas de rupturas que crean la apariencia de una ruptura de una línea de tendencia. Desafortunadamente, es imposible admitir el avance verdadero o falso hasta que la barra que rompe la línea de tendencia se cierra y la próxima vela comience a formarse. Muy a menudo, los traders esperan otras pistas de los precios, por ejemplo, la formación de patrones de acción de precios. Por supuesto, es mejor usar el marco de tiempo o timeframe diario, pero los gráficos de cada hora y media hora se muestran muy bien. (Quiere saber ¿Cómo dejar de perder dinero en Forex? Lea este artículo)

Trading por ruptura

Las estrategias comerciales de ruptura de precios a través de niveles importantes se consideran una de las formas más efectivas de administrar las posiciones comerciales que brindan altos rendimientos. A menudo se asocian con órdenes de detención (stop) que se activan inmediatamente en el momento de la ruptura y, por lo tanto, brindan la oportunidad de tomar una posición al comienzo de un impulso en el desarrollo de los precios. (Invierta y gane dinero en 2019 con nuestros Consejos para inversores en 2019. Qué debe incluir en su cartera)

Todo esto es cierto, pero en muchos mercados, las órdenes de detención no son muy prácticas y, a menudo, incluso peligrosas para una cuenta comercial, por lo que este camino no siempre está justificado. Para las estrategias de ruptura, las opciones para ingresar al mercado con la ayuda de órdenes limitadas brindan una gran oportunidad de obtener ganancias con un riesgo relativamente bajo. (Si no quiere perder más dinero en el trading en Forex, utilice la estrategia Inside Trend System – El sistema de trading perfecto para aquellos que ya están cansados de perder dinero)

En un mercado en crecimiento, a menudo vemos que los precios se mueven hacia arriba, desarrollándose en zigzag. Como regla general, en el primer tercio de la tendencia, cuando ya se ha esbozado y los toros han cambiado a un ataque constante, los osos aún tienen una gran fuerza, por lo que a menudo logran reducir los precios después de cada aumento de precios para que caigan al nivel del penúltimo pico. A veces, la caída aquí se detiene, seguida de un nuevo movimiento al alza, que empuja los precios al alza. (Para comprender la acción que tiene el volumen en el precio lea nuestra Guía completa para el análisis de la dispersión del volumen (VSA) en Forex)

Si la tendencia es fuerte, entonces la profundidad de la disminución (o retroceso en este caso) rara vez excede el 23%, aún menos, el nivel del 38% del último movimiento del mercado que fue completamente completado hacia abajo.

Como se puede ver en la figura anterior, los puntos 1, 2 y 3 son el avance de los máximos anteriores. Los puntos 4, 5 y 6 son los puntos de entrada óptimos y están en 38.2%. Por lo tanto, en lugar de usar órdenes de stop para ingresar a una posición, puede usar órdenes limitadas. (Sepa Cómo utilizar la estrategia de Forex "Gambito" para operar con éxito)

Trading en mercado plano o en rango

Comerciar en el movimiento lateral del mercado parece ser un negocio bastante peligroso e ingrato. Los intentos de aplicar estrategias de ruptura en un mercado plano funcionan mal, y a menudo se desarrolla una historia así: después de que se activan las órdenes de detención, los precios se mueven por un tiempo en la dirección correcta y luego se van por el lado contrario, lo que resulta tener pérdidas. Pocos pueden comprar desde el límite inferior del rango de negociación y vender en su región superior; el estrés psicológico es demasiado grande, porque en su mayor parte tiene que operar contra la tendencia actual. (Sepa Cómo operar con éxito mediante el análisis de la dispersión del volumen (VSA) en Forex)

Sin embargo, cuando se opera en plano, las mejores herramientas son los osciladores. Existen muchas variedades de este enfoque comercial, por ejemplo, el trading nocturno. Como regla general, las entradas en posiciones en estos casos ocurren con mayor frecuencia con órdenes a mercado. (Si opera con asesores expertos y su trading es automatizado, consiga un VPS gratuito durante un año sin condición alguna leyendo nuestro artículo Servidor VPS gratuito ¿Mito o Realidad?)

Otra opción, como se muestra en la figura anterior, es el trading sin prisas en los gráficos diarios en uno de los osciladores. Cuando no existe una tendencia poderosa establecida, dicho comercio genera una pequeña ganancia. Los stops, por regla general, no se utilizan, con cada nueva señal del oscilador completando o cerrando una posición rentable. La entrada generalmente se lleva a cabo con un lotaje pequeño, de ahí la baja rentabilidad de la estrategia. Otra desventaja es que necesita una gran cantidad de capital para operar o abrir una cuenta de centavo. (Gane dinero con uno de los patrones más efectivos del mercado Estrategia de trading en Forex basada en el patrón Fakey)

Como se puede ver en la figura, se pueden ganar aproximadamente 2 000 puntos en un par en aproximadamente un año. Los problemas surgen cuando comienza una tendencia fuerte, como en la figura de a continuación:

Por lo tanto, puede obtener varias pérdidas importantes seguidas. Es por eso que comerciar contra la tendencia se considera peligroso.

Salidas del mercado

Obtener una señal de entrada es bastante simple. Antes de realizar cualquier transacción, sabemos exactamente qué debe suceder para la formación de una señal, y si las condiciones del mercado coinciden con las reglas de nuestro sistema, recibiremos la señal de entrada correcta. Las entradas son simples, porque podemos establecer todas las condiciones por adelantado, y el mercado debe cumplir con estas condiciones, de lo contrario, la transacción simplemente no se abrirá. (Gane dinero en el mercado Forex de la manera más simple y sencilla con nuestro artículo Aprenda a operar en el mercado Forex a través del análisis de la oferta y la demanda)

Cuando estamos en el mercado con una posición abierta, la cantidad de escenarios probables de lo que puede sucederle a nuestra transacción es infinita. Sería extremadamente ingenuo esperar retornos efectivos en todas las situaciones comerciales con solo una o dos estrategias de salida simples. Sin embargo, todo lo que veo en los foros y en las descripciones de varios sistemas comerciales es, como máximo, un par de reglas para salir de una posición. (Sepa cuando pasar de una cuenta demo a una cuenta real con nuestro artículo ¿Cómo y cuándo saber si está preparado para pasar de una cuenta demo a una cuenta real?)

Las buenas salidas de una posición requieren un trabajo enorme en su contenido, y las salidas simples de una sola variante están lejos de ser tan efectivas como una serie de salidas bien planificadas, en las que hay muchas opciones posibles para desarrollar la situación.

Como recordará, la primera tarea de un trader es proteger el capital de cualquier pérdida catastrófica. Por otro lado, si te preocupas demasiado por las pérdidas, puedes comenzar a cerrar acuerdos temprano con el menor indicio de una reversión y, por lo tanto, perder las ganancias potenciales. Por lo tanto, es muy importante mantener el equilibrio. (Sepa responder a la pregunta ¿Los tiburones e inversores institucionales invertirán masivamente en Bitcoin en 2019?)

Algo sucede constantemente en el escenario mundial, varias noticias, factores fundamentales, varios desastres ocurren. Predecir de antemano dónde se moverá el precio es una tarea muy difícil, especialmente si no tiene habilidades extrasensoriales.

Y dado que es imposible predecir los precios de los activos del mercado, solo tiene que aceptar este hecho. También se deduce que ningún indicador de Forex puede predecir futuros movimientos de los precios. Lo mismo se aplica a cualquier análisis fundamental, análisis técnico y en general. A veces veo principiantes pidiendo a operadores más experimentados que le digan a dónde irá el precio. Esto es gracioso. (¿Alguna vez ha pensado en vivir del trading? Descubra ¿Qué hará el bróker si empiezo a ganar dinero del trading de manera estable?)

La pregunta que surge es la siguiente ¿por qué entonces todos estos indicadores y métodos complejos de análisis técnico? Todo es simple: ayudan a comprender la situación actual, la situación en este momento. Por ejemplo, después de analizar los indicadores, en el punto 1 puede encontrar una entrada potencial en una operación. (Conozca los algoritmo y otras reglas diferentes para establecer los stop losses en Todo lo que necesita saber sobre el Stop Loss)

La media móvil con un período de 200 está por debajo del precio y está creciendo, lo que indica una tendencia alcista. Esto no significa en absoluto que el precio no se revertirá y una tendencia bajista no comenzará, significa que en este momento la tendencia es alcista y no hay razón para cambiar hasta el momento, lo que sugiere una cierta probabilidad de que la tendencia continúe en el futuro. El oscilador está casi al nivel de sobreventa: esto sugiere que la reversión anterior ha estado sucediendo durante bastante tiempo. El oscilador no le mostrará el punto exacto del final de la reversión, pero su presencia en el nivel de sobreventa indica que sería el momento de finalizar la reversión. (Utilice correctamente el Keltner Channel para su estrategia de trading, Estrategia de trading en Forex: El indicador Keltner Channel)

Los niveles en sí mismos se construyen de tal manera que, cuando se alcanzan, la mayoría de las veces esto es exactamente lo que sucede. Pero esto no es un hecho: durante mucho tiempo el precio puede estar cerca de este nivel, mientras que el mercado continúa cayendo. (Vea como los market makers ven el mercado y cómo lo utilizan a su favor leyendo nuestro artículo Método de trading PVSRA – Mira a las gráficas como las mira los market makers)

Sin embargo, en este momento, la situación, basada en nuestro análisis simple, sugiere que, muy probablemente, el movimiento continuará. Además, esta probabilidad puede ser bastante más del 50%, digamos, 55%. Es decir, en el 45% de los casos nos equivocaremos, y esto es normal. (Responda a la pregunta ¿Cómo es el trading de Forex en un lugar offshore? Singapur: Leyes y los brókers más populares)

Entonces, entramos en una operación y nuestro análisis resultó ser correcto: el precio realmente cambió y sube. La mayoría de las veces, como ya he dicho, los sistemas usan una sola opción de salida primitiva. Esta opción no tiene en cuenta todas las opciones para el desarrollo de eventos después de ingresar la transacción, considera solo una opción. En nuestro ejemplo, en el punto 2, el oscilador alcanzó la zona de sobrecompra y se cerró la operación. (Sepa Para hacer más dinero qué es mejor ¿operar en cfds u operar acciones?)

Pero, como puede ver en el gráfico, no había razones adecuadas para salir. Si no utilizáramos esta opción de salida, sino que simplemente apretáramos nuestro stop después de la media móvil con un período de 21, habríamos ganado casi 3 veces más y al mismo tiempo habríamos alcanzado un punto lógico: después de la salida, el precio continuó bajando. (Aprenda y sea rentable con nuestro artículo Todo lo que necesita saber Martingala en Forex)

Pero el hecho es que las condiciones para la salida coincidieron tan favorablemente en este ejemplo particular. Y en otro lugar del gráfico, la misma salida en el oscilador funcionaría mejor. Y en el tercero, algo más. Pero no hay tantas opciones para la forma preferida de salir de las transacciones y nadie le prohíbe usar varias opciones de salida en su sistema. Ahora veamos las principales formas de salir de las transacciones. (Conozca los algoritmo y otras reglas diferentes para establecer los stop losses en Todo lo que necesita saber sobre el Stop Loss)

Por Take Profit

Esta es una de las formas más ineficientes para cerrar una operación. Como se mencionó anteriormente, de antemano nunca podremos saber qué tan lejos irá el precio desde el punto de entrada, y limitar nuestras ganancias a un techo fijo parece ilógico. Sin embargo, aún necesita establecer ganancias: no siempre puede estar en la plataforma de trading, su ordenador puede fallar o usted mismo tiene cosas que hacer, y será una pena si su transacción generó muchas ganancias, pero luego el precio cambió y el precio le toca su stop solo porque no puso un take profit. Pero la toma de ganancias o take profit debe ser exactamente técnico: aproximadamente 2-4 veces más stop loss. (¿Alguna vez ha pensado en vivir del trading? Descubra ¿Qué hará el bróker si empiezo a ganar dinero del trading de manera estable?)

Por Stop Loss

La mejor forma de utilizar un stop loss se ha discutido más de una vez. A algunos les gustan los stop loss más cortos, a otros mucho más largos, etc. Un stop los demasiado largo lo hace ineficaz, y demasiado corto… le hará que su stop salte más de una vez ¡Es importante entender que la tarea del stop loss no es evitar pérdidas o reducir su tamaño, sino simplemente limitar su tamaño máximo! Reduzca las pérdidas por métodos completamente diferentes, que discutiremos a continuación. (Sepa con detalle ¿Qué hará el bróker si empiezo a ganar dinero del trading de manera estable?)

Por tiempo

Como regla general, cualquier estrategia tiene un tiempo promedio de mantenimiento de posición, y las desviaciones en una dirección u otra traen menos eficiencia. Por lo tanto, si una operación, por ejemplo, ha estado pendiente durante tres meses, es hora de cerrarlo.

Otro enfoque es cerrar la transacción después de un cierto número de velas, si el mercado no se mueve en una determinada dirección, o la transacción tiene pocas ganancias.

Esta opción de seguimiento de posición le permite mejorar los resultados de negociación y no mantener las operaciones cuando el mercado no está listo para obtener ganancias.

Por grandes movimientos

En este caso, la salida ocurre con un movimiento fuerte, claramente inusual durante el día. Personalmente, uso esta opción de salida si el precio por día ha pasado más de 3-4 niveles del indicador ATR. Este comportamiento, como regla, indica el final inminente de la tendencia. (Sepa Cómo no pertenecer al 95% de los traders perdedores)

Por fundamental

Otra opción que puede requerir intervención manual es la publicación planificada de noticias importantes que pueden afectar significativamente a las tasas de las monedas en cuestión. Un ejemplo es el brexit, que condujo a una caída significativa de la libra. Este evento se anunció de antemano, por lo que era completamente posible cerrar posiciones con anticipación para evitar grandes pérdidas. (Price Action: Cómo operar un rebote en un nivel importante)

Por indicadores

Este es el grupo más grande de métodos de salida, que incluye salidas para osciladores e indicadores de tendencia. Por lo general, establezco para cada salida el número mínimo de barras que deben pasar desde el momento de ingresar a la posición al comienzo de esta regla. (Conozca Cómo operar el oro (XAU/USD) con éxito y de manera rentable)

Además, no es apropiado limitar las ganancias o pérdidas en una posición en la que esta regla no es válida. Por ejemplo, podemos salir de una compra después de veinte barras del período de tiempo actual después de su apertura, si el oscilador alcanza el nivel de sobrecompra y la ganancia es al menos el 40% del nivel de la toma de ganancias (take profit). (Sepa ¿Cómo operan los principales bancos mundiales en el mercado Forex?)

Por niveles

La salida en los niveles a menudo se justifica en sí misma: los precios a menudo después de alcanzar niveles comienzan a ir en contra de nuestra posición. Hay muchos indicadores que determinan los niveles en modo automático. Aunque tales niveles no son muy adecuados para buscar puntos de entrada, usarlos para salir de las posiciones es bastante efectivo. (Respondemos a la pregunta ¿Cuáles son los mejores brókers de Forex para ganar dinero con el social trading?)

Seguimiento de la posición

Además de la entrada oportuna a una posición y un buen conjunto de opciones para salir de ella, también es importante considerar opciones para modificar el nivel de stop loss para estar seguro en el caso de que los indicadores no tengan suficiente tiempo para indicar la salida de la posición debido a su retraso. (Revelamos el secreto que esconden los bonos de los brókers de Forex: Cómo identificar un bono real)

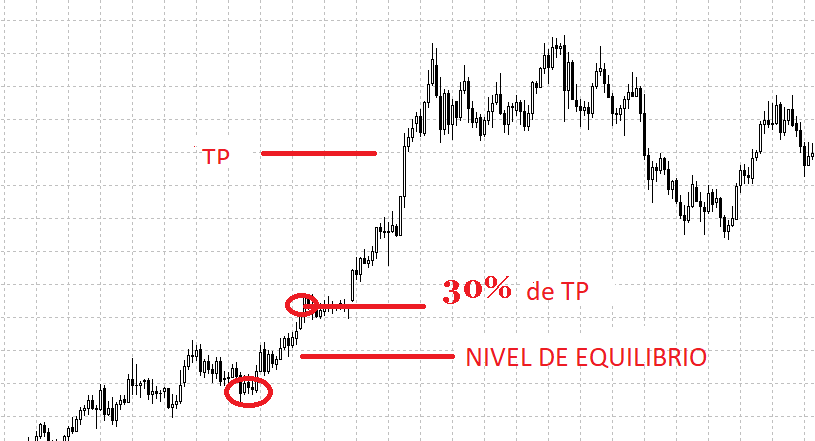

Por lo tanto, la primera opción debería ser una estrategia de equilibrio. Como regla, establezco el stop loss en punto de equilibrio cuando el precio va un 30% de la distancia del take profit. En este caso, generalmente pongo de 4 a 7 puntos por encima del precio de apertura de la orden para compensar las pérdidas en los swaps y posibles deslizamientos. (Estrategia de trading: Las ondas de Wolfe para operar con éxito en el mercado Forex)

La forma más sencilla de hacer trailing stop es utilizar un stop fijo e ir moviéndolo. En este caso, el stop se detiene después del precio de tal manera que entre el precio y el nivel de stop siempre haya exactamente el número de puntos que establezca. El stop hay que ajustarlo vela a vela, y si retrocede pues nos vamos de la operación con buenas ganancias y ya está. (Es hora de pasar a MetaTrader 5: Las características principales de MT5)

Una opción más adaptativa es establecer el stop en una media móvil. Para gráficos diarios, una EMA21 con un swing o cambio de 4 generalmente funciona realmente bien:

Una media móvil con estos parámetros le permite trabajar bastante bien en mercados con tendencia. La EMA con un período de 48 funciona mejor dentro del día.

También a menudo se utiliza el trailing stop con el indicador parabólico SAR. Le permite acompañar de manera bastante efectiva las posiciones en el comercio a medio plazo, cuando no hay ningún problema para exprimir todo el máximo de la tendencia.

Utilizando el indicador ATR, resulta que se puede establecer perfectamente los stops. Si intenta utilizar este indicador para trabajar con trailing stop, obtendrá una buena opción, que le hará saltar el stop con bastante eficacia en momentos en que el precio se acelere. Durante la alta volatilidad, dicha detención se mantendrá a una distancia bastante grande del precio y, en caso de fluctuaciones bruscas, no afectará. (Gane dinero en Forex utilizando el indicador Momentum en su operativa, así de simple y así de claro)

Por el contrario, cuando el mercado se ha calmado y la volatilidad es muy pequeña, este trailing stop está cerca del precio y no le permitirá perder mucho en estallidos inesperados de actividad. Y como saben, después de la aceleración, el precio simplemente se calma, el mercado está ganando fuerza para el próximo brote. Si este tirón no ocurre a nuestro favor, estaremos protegidos por un trailing stop en ATR. (Conozca más a fondo el Indicador Harmonic Panel – El indicador de Forex que encuentra patrones armónicos)

Otra de las opciones más comunes es rastrear las sombras de las velas. Este método consiste en lo siguiente. Se toma una ventana dada, por ejemplo, en las 10 velas anteriores y se determina el mínimo mínimo para compras y el máximo máximo para ventas:

Cada vela nueva se recalcula para que exactamente las últimas 10 velas participen en el cálculo. Tal arrastre se muestra bien en períodos desde H4 y superiores, ya que hay demasiados ruidos en TF más bajos.

Conclusión

Hoy nos hemos reunido con las formas principales y más comunes de rastrear las posiciones abiertas. También hay una gran cantidad de métodos menos comunes y más sofisticados, por ejemplo, un trailing stop en forma de "soga", cuya descripción dejé fuera del alcance de este artículo. (¿Es rentable un sistema de trading basado en medias móviles? ¡Lo comprobamos!)

Además de conocer estas técnicas, debe comprender que es muy importante usar conjuntos de estos métodos juntos, en combinación entre sí. El hecho es que en ciertas situaciones algunos métodos funcionan mejor, en otras situaciones, otros. Por ejemplo, salir en un día volátil (un día cuyo rango de precios excedió los niveles de 3-4 ATR) nunca funcionará así, en un día de negociación típica regular, pero se ahorrará un buen susto cuando otros indicadores no hayan notado cambios importantes. (Elija a un bróker dependiendo de sus necesidades de tarding en nuestra sección ¿Qué tipo de trader busca?)

El trailing stop utilizando un media móvil será efectiva en caso de noticias de última hora, lo que implicará un cambio brusco en el precio, y el trailing con el indicador ATR estará lejos de los precios. Pero cuando el mercado está en calma, el trailing stop en la MA estará muy lejos y el del ATR, justo donde usted lo necesita. (Gane dinero comprando las acciones del segundo banco de España, el banco BBVA, para ello lea nuestro artículo Comprar Acciones del Banco BBVA)

Todos estos métodos deben aplicarse juntos, para que su sistema de salidas y seguimiento de posición sea más efectivo y esté listo para cualquier sorpresa.

RoboForex

RoboForex Exness

Exness FxPro

FxPro Alfa-Forex

Alfa-Forex Libertex

Libertex GloriaFx

GloriaFx xm

xm Mercados de CI

Mercados de CI