Y llegamos a la cuarta y última entrega de la saga de Todos los secretos del Trading de Alta Frecuencia (HTF) Parte 1, Todos los secretos del Trading de Alta Frecuencia (HTF) Parte 2 y Todos los secretos del Trading de Alta Frecuencia (HTF) Parte 3. En este artículo os enseñaremos, en exclusiva, qué tipo de estrategia utilizan los algoritmos de alta frecuencia, cómo un error en los algoritmos casi provocó toda una crisis financiera, os desvelaremos quiénes utilizan el HFT para operar en los mercados, responderemos a la pregunta si desaparecerá o se dejará de utilizar el trading y los algortimos de Alta frecuencia, os mostraremos cómo ganar dinero con un sistema de trading de alta frecuencia y cómo convertirse en un trabajador de una empresa que se dedique al desarrollo de algoritmos y a operar en los mercados utilizando el trading de alta frecuencia. (Si quiere ser un trader exitoso no olvide conocer los 4 principios para una negociación exitosa)

PRINCIPALES CATEGORÍAS DE ESTRATEGIAS HFT

Cuanto más sepa un trader sobre qué hacen los otros participantes en el mercado, más fácil le resultará tomar una decisión y ganar dinero con ella. Por todo esto, se utiliza el análisis técnico, que incluye datos sobre los precios, condiciones de las operaciones y volúmenes de negociación que se pueden encontrar en el libro de órdenes. Esto lo hace un robot por separado, y esta información se usa para configurar los algoritmos de trading. (Aprenda a leer el mercado con nuestro artículo Todo lo que necesita saber sobre las velas japonesas)

Creación de mercado

El trader recibe ganancias a través del spread, que es la diferencia entre la demanda y la oferta. Cuanto más se extienda, más ganancias obtendremos al final. La esencia de esta estrategia es aumentar la competencia entre traders e inversores, reduciendo el spread en varios activos. Tal estrategia está muy extendida entre las grandes empresas de inversión. Permite aumentar la calidad y el atractivo de la plataforma de trading. Este tipo de estrategia da lugar a la liquidez del mercado y a nuevas áreas para el trading.

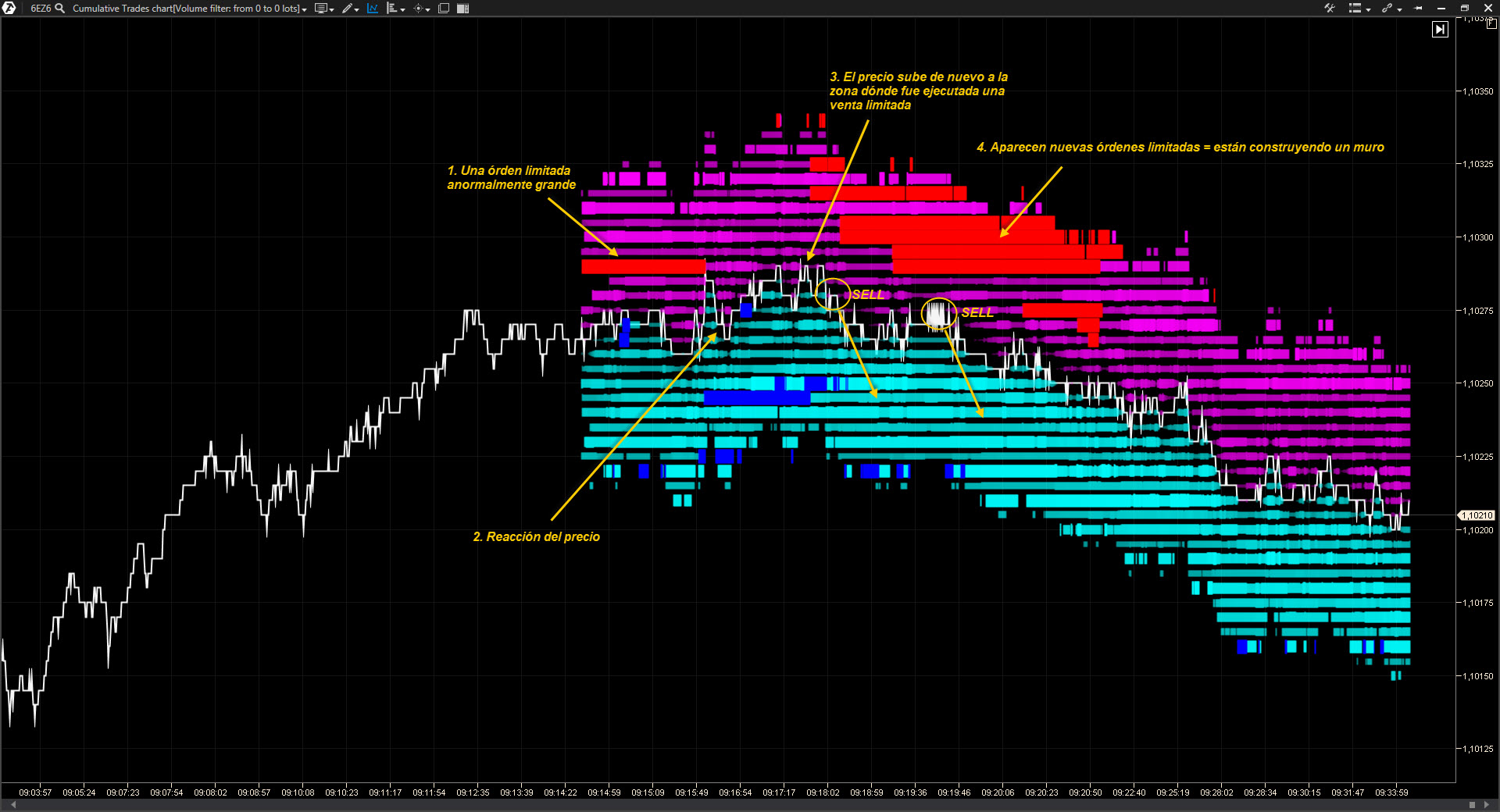

La liquidez es la capacidad de vender valores rápidamente y sin pérdidas significativas. Las acciones populares ya tienen buena liquidez. Los inversores que desean comprar o vender acciones de baja liquidez, a menudo, tienen dificultades para encontrar una contraparte dispuesta a ofrecer un precio aceptable. La esencia de la estrategia de creación de mercado pasiva es exponer un enorme número de órdenes de tipo Limit a ambos lados del precio (justo por debajo del mercado en la compra, y por encima del mercado en la venta).

Como resultado, se proporciona liquidez al mercado, lo que facilita la posibilidad de ejecutar transacciones para los traders privados. El beneficio del comercio hft, en este caso, reside en la diferencia creada entre los precios de oferta y demanda. Precisamente sobre esta diferencia los jugadores que utilizan el trading de alta frecuencia ganan dinero. Además, a menudo, los creadores de mercado (market makers) reciben una tarifa adicional de los mercados por aumentar la liquidez. Por otra parte, el algoritmo en sí mismo puede no ganar, e incluso perder un poco, mientras que el trader ganará dinero por los pagos de las plataformas de trading y, al final, terminará en positivo. (Conozca Cómo las manos fuertes consiguen manipular el mercado Forex)

Esta estrategia consiste en aumentar la competencia entre los inversores y los traders y reducir los spreads en los diferentes activos, colocando las órdenes a un lado y otro del spread del precio. Por lo tanto, lo más beneficioso para tales estrategias son los nuevos "territorios". Al mismo tiempo, cuanto mayor sea el spread del precio del activo, mayores serán los beneficios que la estrategia traerá como resultado. Por lo tanto, la liquidez del instrumento en el parqué aumenta, los spreads se reducen, y por tanto, atrae a nuevos inversores a la sala de operaciones.

Front running

La base del algoritmo es la velocidad de la transacción cuando hay condiciones favorables. El funcionamiento del algoritmo se puede dividir en dos momentos: el monitoreo de todas las condiciones para la colocación de las órdenes, y la acción cuando las órdenes ya están ejecutadas en el mercado. (Si acaba de empezar a operar en el mercado Forex, lea nuestros Consejos para construir un plan de trading exitoso)

En primer lugar, se realiza un análisis de todos los grandes bids (precios de la demanda) por encima de la condición dada, y si tal volumen encuentra el sistema, entonces el robot presenta una órden un paso por encima de esta orden. Si la orden se elimina, la solicitud presentada por el robot se retira y el monitoreo continúa. Si el volumen se mueve, el robot también se mueve, y hace toda esta maniobra para estar un paso por delante.

El cálculo aquí es que, antes de que una solicitud grande sea completamente complacida, el precio rebotará varias veces sobre este volumen. (Si es usted un scalper, lea nuestras 10 reglas básicas para obtener ganancias usando scalping)

Momentum ignition

La estrategia del impulso de encendido, o el encendido del impulso (momentum ignition), es utilizada por los traders para provocar a los participantes del mercado a finalizar rápidamente las operaciones comerciales. En el momento en que se mueve el mercado rápido, la diferencia entre los precios de las ofertas de venta y de compra en el mercado se aumenta rápidamente. Esto crea condiciones favorables para la obtención de ganancias. (Algo fundamental para operar con éxito en Forex es la elección de un buen bróker, si es la primera vez que va a elegir a un bróker y no sabe cómo hacerlo, le recomendamos que lea nuestro artículo ¿Cómo elegir a un bróker?)

Por ejemplo, el precio de compra de una acción es de 200$, y el precio de venta es de 200.01$, luego el precio de compra cambia a 199$ y el precio de venta pasa a ser 200$ por acción. En tales condiciones, resulta que el precio de venta se convierte en el precio de compra anterior, y la ejecución de las últimas órdenes de compra restantes en la cola por 200$ permitirá al comerciante revender la acción por 200$. El objetivo de las estrategias direccionales es extraer ganancias pronosticando el movimiento direccional de los precios de los valores. Esto es diferente de otros tipos de estrategias, asumiendo riesgos no cubiertos.

En algunos casos, los propios traders de hft tratan de provocar que los participantes del mercado realicen operaciones comerciales rápidamente, lo que lleva a fuertes fluctuaciones en el precio. La esencia del principio, llamado "spooffing", es la manipulación de algoritmos y traders que trabajan sin robots, que se ven obligados a llevar a cabo un trading más agresivo. Además, cuando se utiliza esta estrategia, el jugador puede causar un mayor movimiento de los precios a través de los Stop-loss saltados. El spooffing se considera una estrategia ilegal, pero es difícil de detectar y probar. (Conozca cómo abrir su propia sociedad o agencia de valores Forex en España)

.jpg)

Arbitraje estadístico

Es una estrategia de mercado neutral, que genera beneficios en cualquier situación de desigualdad en la bolsa de valores. La estrategia se basa en la búsqueda de discrepancias entre los precios, debido a la recepción de varias noticias que afectan al mercado financiero.

El algoritmo hft rastrea los precios y los volúmenes de negociación en las diferentes bolsas de valores en vísperas de eventos significativos en busca de un comportamiento anómalo. En él, el trader, antes de la aparición de las noticias oficiales, reacciona a las desviaciones y finaliza la transacción. La esencia de ganar dinero con esta estrategia por parte de los operadores hft realizando operaciones de arbitraje reside en encontrar diferencias entre los precios de los mismos instrumentos financieros en diferentes mercados. (¿Quiere ser un trader profesional? Lea nuestro artículo Requisitos para ser un Trader Profesional)

El arbitraje estadístico tiene como objetivo obtener beneficios de la formación de desigualdades en los precios entre los diferentes instrumentos financieros y bolsas relacionadas. Los operadores de hft tratan de encontrar correlaciones entre los instrumentos financieros relacionados (por ejemplo, entre las acciones y los futuros sobre ella) y extraer ingresos del desequilibrio entre ellos.

Esta es una estrategia de mercado neutral que genera ganancias en cualquier situación actual en la bolsa de valores: el mercado baja, sube o se lateraliza, basado en el efecto de una alta correlación de los precios de los activos. Los contratos de opciones, los bonos, los contratos a plazo y de futuros, es decir, los derivados financieros desempeñan el papel más importante como instrumentos en esta estrategia. Este tipo de arbitraje utiliza técnicas de modelado matemático y se puede aplicar en cualquier intervalo de tiempo. (Descubra el secreto de ¿Por qué el precio se come mi Stop Loss y luego se gira?)

Latency arbitrage

Su objetivo es generar ingresos al obtener datos de manera más rápida que otros operadores sobre diferentes instrumentos financieros. Para tener una ventaja en el tiempo, los traders colocan máquinas con algoritmos lo más cerca posible de los servidores de la central de la bolsa, idealmente en la misma sala de máquinas.

Los instrumentos financieros utilizados en las diferentes plataformas de negociación y parqués están interrelacionados, y las fluctuaciones de los precios de una bolsa afectan a todas los demás. Durante las operaciones, toda la información no se puede mover instantáneamente, por ejemplo, entre las bolsas de Chicago y Nueva York hay 1200 km. Calculando el tiempo, esto se refiere a alrededor de 5 milisegundos. Los robots comerciales situados en la bolsa de Nueva York reciben toda la información con retraso. (Sepa cómo usar y los secretos del indicador de sentimiento de mercado en Forex)

El arbitraje de latencia (latency arbitrage) tiene como objetivo la extracción de ingresos por parte de un operador hft debido a una adquisición de datos más temprana. Con este fin, los servidores con software comercial se ubican en los centros de datos de las bolsas de valores (colocación) cerca del equipo que sirve para albergar los núcleos de los sistemas de la bolsa. Como resultado, los operadores de hft reciben información importante un momento antes que otros participantes del mercado.

Detección de liquidez

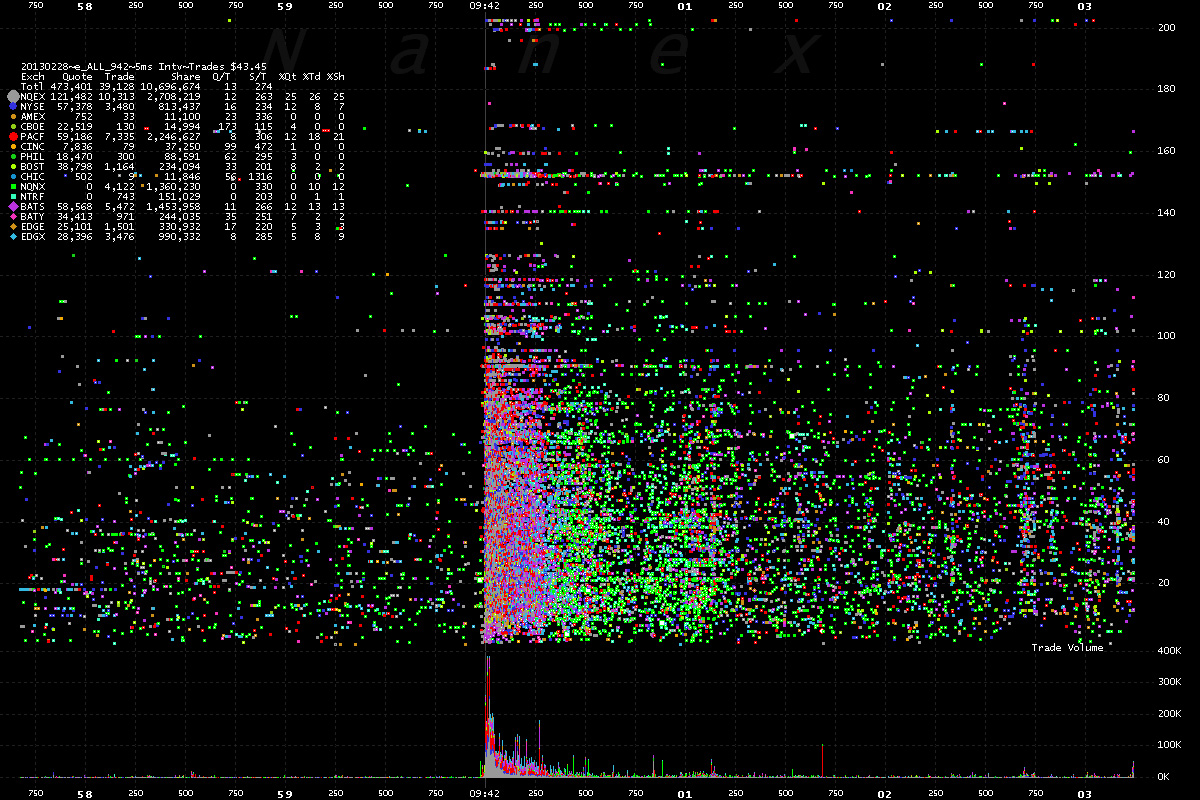

Con esta estrategia, los robots de alta frecuencia están tratando de detectar órdenes grandes u ocultas de bolsas habituales y de sistemas automatizados, incluso antes de que se inicien las operaciones. Con este fin, los robots envían pequeñas órdenes al mercado, marcan el momento de su ejecución y, por lo tanto, monitorean cuándo debe haber una transacción importante. (Recuerde siempre que para una mejor gestión del riesgo debe saber ¿Cómo calcular un lote de manera manual?)

Trading con la cinta

Esta estrategia rastrea todos los eventos en los mercados de acciones, como el volumen de ventas y las cotizaciones de los precios. Esto ayuda a recopilar mucha información importante. El monitoreo de toda la información (de determinadas acciones) y todos los eventos significativos (noticias de la compañía, informes y salida de datos macroeconómicos) le permite calcular el comportamiento anormal del volumen de ventas y los precios de las acciones. Como resultado, a través de toda la información recopilada y analizada, el robot de alta frecuencia es capaz de identificar de antemano "patrones" incluso antes de que aparezca la noticia oficial. (A partir de ahora sepa ¿Cómo colocar correctamente el Take-Profit?)

COLAPSO BURSÁTIL DEBIDO A LOS ALGORITMOS HFT

El caso ocurrió el 6 de mayo de 2010. Ese día, el índice Dow Jones se redujo en 990 puntos en 5 minutos sin ninguna razón. Esto causó un pánico en el mercado y una disminución en las cotizaciones. Como se supo más tarde, en ese momento, la participación en el mercado de traders hft era del 70%, y fue suficiente para que cerraran posiciones de modo que el mercado colapsó.

Dado que su esquema de trabajo es en gran medida similar, esto es exactamente lo que pasó de 14:42 a 14:47 el 6 de mayo. Los eventos anteriores causaron una fuerte resonancia en la sociedad. Los medios difundieron críticas, hubo muchos discursos contra financieros, políticos, comisionistas y audiencias con el objetivo de prohibir el trading de alta frecuencia o gravarlo. Sin embargo, todo esto resultó ser infructuoso, y el comercio de hft solo se fortaleció más fuerte en el mercado. (Nunca olvide utilizar Los principios básicos sobre la gestión del riesgo en Forex)

Otro caso ocurrió el 15 de octubre de 2014, cuando el rendimiento de los bonos del tesoro disminuyó en un cuarto de punto porcentual en pocas horas. La caída fue completamente inesperada y, a juzgar por la evidencia circunstancial, fue el resultado de las estrategias de hft.

Además, a pesar de de que los traders de alta frecuencia generan una gran cantidad de órdenes de compra y venta en diferentes instrumentos financieros, en realidad, no todas ellas generan una mayor liquidez. Los robots comerciales generan un gran número de órdenes, que en realidad no conducen a la realización de dichas transacciones, o las mismas operaciones se realizan no con acciones reales, sino con fondos cotizados en bolsa ETF. (Sepa Cómo utilizar la Onda de Elliot en Forex)

¿QUIÉNES USAN EL HFT?

El contenido de los programas de trading de alta frecuencia, solo pueden ser desarrollados por estructuras y fondos de inversión. Los inversores privados y los traders están lejos de esta industria, no está disponible para ellos. Con una excepción rara, existen empresas que se dedican al trading y que trabajan con hft con sus propios fondos. En general, todos los usuarios de comercio de alta frecuencia se pueden dividir en cuatro categorías:

– Empresas independientes de trading;

– Divisiones subsidiarias de brókers;

– Fondos de cobertura;

– Grandes bancos, estructuras de inversión.

Esta situación se debe a varios factores:

+ Necesidad de una alta capacidad de potencia;

+ Optimización obligatoria de la estructura de operaciones e instalación del servidor hft cerca de las puertas de enlace de intercambio FIX/FAST

+ Implementación de lenguajes de programación de alto nivel C++, Java, etc.;

+ Grandes inversiones.

Todo esto en su conjunto no está disponible para el trader cotidiano, independientemente de su capacidad financiera o deseo. Muchos describen esta infraestructura como un monopolio del mercado bursátil, que también requiere la presencia de conexiones corporativas y una posición especial. Esto no es sorprendente, ya que las empresas hft obtienen información sobre todas las transacciones en el mercado mucho antes, y como resultado, tienen una gran ventaja sobre el resto del mercado. (Conozca a Los 10 peores estafadores de la historia del mercado Forex )

¿DESAPARECERÁ EL TRADING DE ALTA FRECUENCIA?

El trading de alta frecuencia existe desde hace mucho tiempo y en los últimos años se ha enfrentado a una serie de problemas: límites físicos, costos crecientes de infraestructura, competencia, menores ganancias y una regulación más fuerte. Debido a todo esto, la participación del hft en el volumen total de comercio está disminuyendo constantemente en el mercado occidental. Sin embargo, el comercio de alta frecuencia todavía representa más de la mitad de todas las transacciones en los EE. UU. y Europa. (Si acaba de empezar a operar en el mercado Forex, lea nuestros Consejos para construir un plan de trading exitoso)

La influencia del comercio de alta frecuencia fue amplia y, probablemente, duradera. La infraestructura y la práctica de hft pueden convertirse en atributos obligatorios para la industria financiera del futuro, ya que el comercio de alta frecuencia mejora la calidad de los mercados no solo para los inversores institucionales, sino también para los minoristas.

Los algoritmos de trading de alta frecuencia se centran en la velocidad, principalmente porque la mayoría de ellos usan estrategias de inversión pasiva o de arbitraje para generar sus ingresos. Los volúmenes de negociación altos y liquidez son el impacto más significativo, a largo plazo y notable en los mercados de acciones de hoy. El volumen total de negociaciones de acciones en los Estados Unidos ha aumentado a la mitad desde la aparición del comercio de alta frecuencia. (Hay vida más alla del Bitcoin, 10 Criptodivisas alternativas al Bitcoin para invertir)

El volumen de negociación ultra-alto no deja ninguna opción a los jugadores que buscan pequeñas ganancias de los millones de transacciones que se dan a diario, por lo que el crecimiento de los volúmenes ha cambiado significativamente la disposición de las fuerzas en el mercado. Por lo tanto, los algoritmos hft aumentan la liquidez gracias a la creación de mercado pasivo.

Esta característica de los operadores de alta velocidad juega un papel importante cuando hay una importante salida de liquidez por parte de los proveedores habituales durante la agitación del mercado causada por la publicación de datos macroeconómicos significativos, acontecimientos políticos o catástrofes naturales. (Sepa más sobre El mercado Forex en América Latina)

Las ganancias de la mayoría de los jugadores de hft requiere niveles extremadamente altos de volatilidad de los activos aventajados. Por otro lado, la volatilidad del precio de las acciones es el principal componente del mercado. Por lo tanto, la alta volatilidad no es deseable para grandes inversores institucionales y compañías. Esto puede conducir a un aumento en el riesgo estimado de las acciones de una empresa, lo que significa un aumento en el costo promedio ponderado del capital, lo que implica, costos de asegurar cada fuente de financiación de la empresa.

Los volúmenes de negociación ultra altos que surgen del trading de alta frecuencia afectan a la dinámica de los cambios de precios durante el día de negociación y pueden reducir la volatilidad de las acciones, ya que los jugadores de hft proporcionan liquidez en el mercado y permiten a los grandes operadores realizar sus operaciones sin un impacto significativo en los precios de las acciones, reduciendo indirectamente las desviaciones de los precios. (Conozca la Regulación estatal de las criptodivisas en el mundo y cómo afectarán éstas a las cotizaciones de las criptomonedas)

Los argumentos de que esta liquidez es una especie de falsificación pueden refutarse por el hecho de que las estrategias en el mercado de negociación de alta frecuencia no se benefician del movimiento de los precios de las acciones. Generan ingresos a partir de la diferencia en los precios de compra y venta y los descuentos proporcionados por el sistema electrónico para la implementación de transacciones de compra y venta (ECN).

Los operadores de alta frecuencia operan en los activos más grandes y más líquidos, manteniendo la liquidez constantemente y formando el mercado de hecho, por lo que se puede decir que el hft reduce la diferencia de precios de compra y venta para las empresas de gran capitalización y contribuye a una fijación de precios más rápida en el mercado. (Gane dinero en Forex con las criptomonedas, leyendo nuetsro artículo ¿Cómo hacer trading con las criptodivisas en el mercado Forex?)

El efecto de una mayor liquidez puede permitir a los inversores institucionales tradicionales ajustar más fácilmente sus carteras para reflejar sus puntos de vista fundamentales sobre el rendimiento de la empresa. Por lo tanto, el hft puede reducir los costos de las transacciones a los que se enfrentan los inversionistas institucionales y ayudan a acercar los precios de mercado a su valor fundamental.

El trading de alta frecuencia no es popular entre todos, pero limpia el mercado de inversores irracionales. Debido al HFT, son incapaces de resistir los rápidos cambios en los precios.

En relación con el mundo financiero HFT, se divide en dos campos: aquellos que piensan que los mercados se han beneficiado de esta tecnología y aquellos que afirman que el comercio de alta frecuencia es beneficioso solo para un puñado de académicos respaldados por fondos de riesgo y plataformas de negociación que se benefician de los inversores minoristas. (Gane dinero comprando las acciones del primer banco de España, el banco Santander, para ello lea nuestro artículo Comprar Acciones del Banco Santander)

Pero después de casi 10 años de rápido desarrollo de la tecnología, decenas de casos de colapso del mercado y un aumento de la velocidad del comercio, el trading de alta frecuencia se puede considerar como un resultado natural de los intentos de hacer que los mercados financieros sean más eficientes, acercarlos a la pureza teórica y darles la oportunidad de reflejar inmediatamente cualquier nueva información.

En el hft siempre habrá dos puntos de vista, pero debe tenerse en cuenta que después de 5-7 años, el comercio de alta frecuencia estará estrechamente relacionado con la inteligencia artificial y el aprendizaje automático. Las últimas mejoras en el trading de alta frecuencia han cambiado significativamente el curso de los procesos comerciales en los mercados, pero no está claro si este impacto será positivo o negativo. (Gane dinero comprando las acciones del segundo banco de España, el banco BBVA, para ello lea nuestro artículo Comprar Acciones del Banco BBVA)

¿CÓMO GANAR DINERO CON AYUDA DE UN SISTEMA DE TRADING DE ALTA FRECUENCIA?

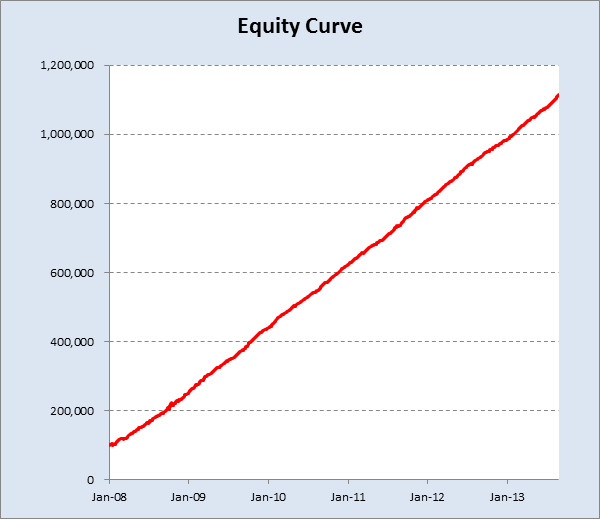

La mayoría de los inversores probablemente nunca han visto la equidad de una estrategia de alta frecuencia. Hay razones objetivas para esto: debido al rendimiento típico de tales estrategias, las empresas que las usan necesitan poco capital de terceros. Además, los algoritmos hft tienen limitaciones de capacidad que son muy importantes para los inversores institucionales. Por lo tanto, es interesante observar la reacción del inversor a la rentabilidad de la estrategia hft que ve por primera vez. Acostumbrado al coeficiente Sharp en el rango de 0.5-1.5 o a 1.8, con una buena sección de las circunstancias, es sorprendido por el hecho de que tales estrategias muestran los valores del coeficiente, expresado por números de dos dígitos. (Entienda lo que es el Blockchain o cadena de bloques leyendo nuestro artículo ¿Qué es el Blockchein y para qué sirve?)

A modo ilustrativo, la figura anterior muestra un gráfico de rendimiento para una de estas estrategias hft, que se comercializa unas 100 veces al día con el contrato de futuros del E-mini S&P500 (incluida la sesión nocturna). Tenga en cuenta que la ventaja estadística del algoritmo no es muy alta: en promedio, el 55% de las transacciones son rentables y el beneficio de un contrato es de aproximadamente medio tick, estas son las características habituales de la mayoría de las estrategias de alta frecuencia. Pero debido a la gran cantidad de transacciones, generan importantes ganancias. En esta frecuencia, las comisiones del intercambio son pequeñas, la tarifa es de aproximadamente 0,1$ por contrato. (Conozca todos los secretos del Stop Loss y dónde colocarlos en Todo lo que necesita saber sobre el Stop Loss)

Sin embargo, se ocultan los costos adicionales asociados con el uso de la estrategia: la tarifa de datos de mercado, la plataforma de software y la conexión a Internet, que proporciona grandes volúmenes de datos y la velocidad para el seguimiento de las señales de microestructura, y la gestión de la colocación de órdenes con la mejor prioridad. Sin esta infraestructura, es poco probable que las estrategias sean rentables.

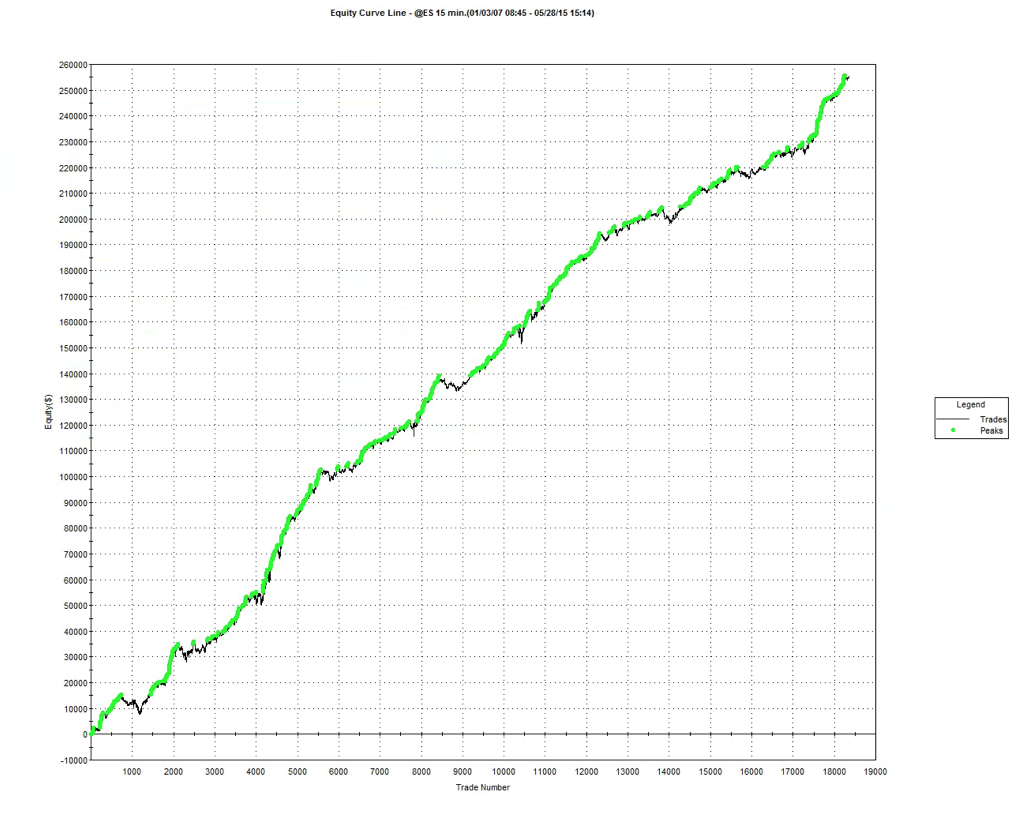

Reduzcamos ligeramente nuestros requisitos y consideremos una estrategia intradía con el número de transacciones aproximadamente igual a 10 por día, en velas de 15 minutos. Aunque esto no es una frecuencia ultra alta, sin embargo, el algoritmo es suficientemente de alta frecuencia para ser sensible a los retrasos. En otras palabras, no se implementaría dicha estrategia sin datos de mercado de alta calidad y una plataforma de negociación con retrasos de ejecución mínimos de 1 milisegundo. (Si opera con asesores expertos y su trading es automatizado, consiga un VPS gratuito durante un año sin condición alguna leyendo nuestro artículo Servidor VPS gratuito ¿Mito o Realidad?)

Con la misma probabilidad de operaciones rentables que en la primera estrategia, una frecuencia de transacción más baja genera un beneficio por contrato de más de 1 tick, mientras que la línea de equidad es mucho menos uniforme, lo que refleja la relación de Sharpe de solo alrededor de 2,7.

La característica más importante de los algoritmos hft es la probabilidad de ejecución de órdenes limitadas. Las estrategias más a menudo usan órdenes limit o IOC (si no se ejecutan inmediatamente, luego se cancelan), de las cuales solo se ejecutará un cierto porcentaje. Al recibir las señales correctas, la ganancia aumenta en proporción directa al número de transacciones, que a su vez dependen de la probabilidad de ejecución. Las probabilidades del 10% al 20% suelen ser suficientes para garantizar la rentabilidad (aunque esto también depende de la calidad de la señal). La baja probabilidad de ejecución, que generalmente ocurre en el comercio a través de terminales comerciales ampliamente ofrecidos, destruirá la rentabilidad de cualquier estrategia de alta frecuencia. (Nunca olvide utilizar Los principios básicos sobre la gestión del riesgo en Forex)

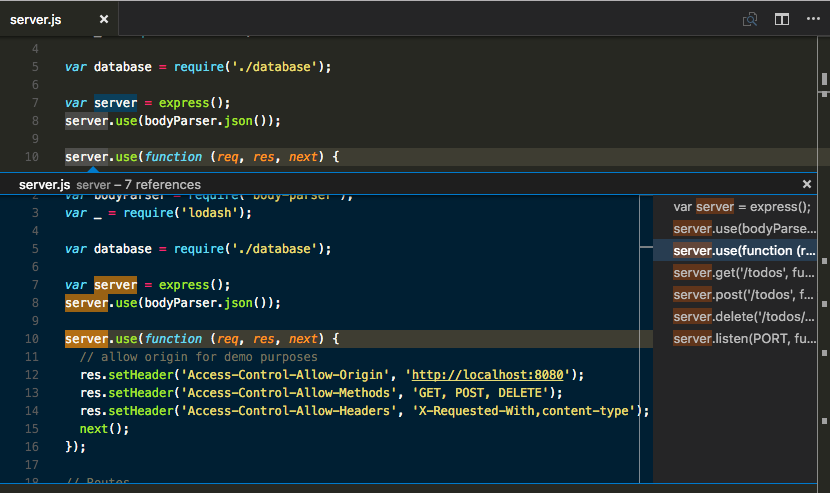

¿CÓMO CONVERTIRSE EN TRABAJADOR DE UNA EMPRESA HFT?

El desarrollo de algoritmos para el hft es una ocupación intensiva y de gran alcance en ciencia. Como mínimo, necesitará matemáticas y economía, y solo entonces tecnologías y lenguajes de programación específicos. La necesidad de un funcionamiento rápido de los algoritmos lleva al hecho de que en el mercado financiero los principales lenguajes de programación son C, C++ y Java. También se valora la experiencia en la optimización del procesamiento de paquetes, el trabajo con bases de datos y la aplicación de los lenguajes de scripting Python y MATLAB, a través de los cuales se realizan pruebas primarias y el desarrollo de estrategias comerciales.

La mayoría de las empresas dedicadas al comercio de alta frecuencia son pequeñas. Su modesto personal generalmente tiene entre 20 y 25 personas. Esto se debe al hecho de que los empleados de dichas empresas siguen una cultura empresarial muy específica y una visión meritocrática de la vida. En la entrevista, a usted, como candidato, se le preguntará qué innovaciones puede aportar a la organización.

Teniendo en cuenta el hecho de que el fondo de primas es común para todos (aunque se distribuye teniendo en cuenta el peso diferente de cada empleado), deberá demostrar la capacidad de generar ingresos que (de manera explícita o implícita) exceda el tamaño de su salario y prima. De lo contrario, simplemente no tiene sentido que vaya a trabajar. Es decir, para que al menos sea considerado como candidato a un puesto, es necesario mostrar las habilidades que nadie posee en la organización.

Por otro lado, existe la posibilidad de crear un lugar para usted. Es posible que las personas de la empresa no busquen nuevos empleados, pero si entienden que tienen una amplia experiencia en un campo determinado, pueden abrir una vacante para usted. El enfoque meritocrático en las empresas de hft generalmente permite una autonomía suficiente en los proyectos. Por lo tanto, si desea trabajar en un entorno emprendedor al lado de personas extremadamente inteligentes y talentosas, entonces probablemente se adapte a usted.

La duración del tiempo de trabajo en dicha esfera es superior a la media. 60-70 horas a la semana, no es raro, especialmente cuando la fecha límite para la entrega del proyecto está cerca. Sin embargo, el trabajo intelectual intensivo y la compensación monetaria generalmente superan la carga de trabajo. Este estilo de vida no es adecuado para todos.

Tenga en cuenta que el HFT es un campo puramente técnico. Atrae a los candidatos más destacados en matemáticas, física, informática e ingeniería eléctrica, la mayoría de las veces durante sus estudios de posgrado o después de varios años de trabajo en cualquier campo de la industria altamente especializado. A pesar de su alto salario, el trabajo en empresas de alta tecnología requerirá gastos considerables en términos de capacitación e inversión.

Por lo general, las personas acuden a la empresa hft después de:

Estudios de postgrado. La mayoría de las empresas de hft contratan candidatos después de haber estudiado un postgrado para una tarea específica y relevante de la empresa. Este enfoque es el más simple, ya que, gracias a la tesis doctoral, las publicaciones o el estatus en sus estudios en la universidad es más fácil determinar la capacidad del candidato. Por lo tanto, si realmente desea hacer una carrera en hft, la investigación en sistemas de baja latencia en la transmisión de información puede ser una buena ayuda. También es frecuente la selección de diferentes estudiantes en los últimos cursos de las universidades técnicas más populares (MIT, Stanford, Cambridge, Imperial) seguido de su formación en un puesto específico.

Obtención de experiencia en industria de alta tecnología. Los expertos en áreas específicas en las que se necesitan retrasos mínimos en la transferencia de datos (por ejemplo, en el ámbito de las telecomunicaciones) suelen ser contratados por su conocimiento de la materia. Sin embargo, vale la pena señalar que, por lo general, para el trabajo normal en su campo, en cualquier caso, necesitan una amplia base técnica. Los científicos que trabajan en proyectos relacionados con la computación de alto rendimiento (como el centro de datos CERN u otros laboratorios nacionales de supercomputadoras) tienen una gran demanda debido a su experiencia con Big data.

Experiencia de trabajo en la bolsa. Aquellos que saben cómo se considera de exigido el trabajo de la bolsa "desde dentro". Esto se explica por el hecho de que dichas personas, muy probablemente, pueden ayudar a crear nuevos algoritmos que utilicen de manera rentable la arquitectura de información de una bolsa en particular.

Uno de los conceptos erróneos más comunes es la firme creencia de que la obtención de un lugar en el campo de la HFT requiere un amplio conocimiento en el campo de las finanzas. La mayoría de las empresas de alta tecnología no prestan atención a la disponibilidad de conocimientos en el campo de las finanzas, dado el nivel suficiente de competencia técnica del candidato en otras áreas relevantes de la organización.

Las responsabilidades laborales en las empresas hft son muy diversas. Prácticamente todos los empleados se ven obligados a tener una educación técnica superior y la capacidad de llevar a cabo investigaciones independientes en este campo (debe conocer bien el material teórico). Dado que hft es esencialmente un deporte tecnológico, la mayoría también debe tener conocimientos en informática, ingeniería eléctrica o experiencia de baja latencia en otras áreas, como en las telecomunicaciones.

También existe la demanda de conocimientos y experiencia en un determinado tipo de software, como GPU y matrices programables por el usuario (FPGA).

En general, cualquier área temática que de alguna manera pueda reducir los retrasos en la realización de las operaciones o aumentar la velocidad de ejecución de los cálculos algorítmicos, encontrará su lugar en el HFT. Ejemplos de estas áreas son:

Esquemas de trabajo de las bolsas de valores. Entre los que se dedican al comercio de alta frecuencia, la base de las habilidades es un amplio conocimiento en el campo de la organización del trabajo de las bolsas de valores. El conocimiento sobre cómo funciona el libro de órdenes, así como todas las complejidades de la tecnología en una bolsa en particular, puede jugar a su favor.

Arquitectura del procesador. El comercio de alta frecuencia implica un número significativo de transacciones en un período de tiempo relativamente corto. Tenga en cuenta que aumentar la velocidad de estas operaciones de cualquier manera será beneficioso para usted. Es útil tener conocimiento en el campo de las arquitecturas y el hardware de los procesadores, especialmente los sistemas que no sean arquitectura x86 (como GPU y FPGA).

Redes con retrasos mínimos en la transferencia de información. Una de las principales fuentes de retrasos en la transmisión de datos en el comercio es la pila de red. Las empresas de HFT valoran su experiencia en la optimización del procesamiento de paquetes, la escritura de módulos de redes especiales y el uso del bus serie Infiniband de conmutación de alta velocidad.

Comprensión de las leyes. El conocimiento de actos jurídicos como el Reglamento del Banco Nacional de los Estados Unidos de América y la Directiva de la Unión Europea sobre los mercados de instrumentos financieros es necesario en las operaciones de HFT.

Optimización del núcleo. La principal tarea de optimización es reducir los retrasos y aumentar la velocidad de las operaciones. Por lo tanto, hasta la fecha, hay casos frecuentes de reescritura del núcleo del software para acelerar el proceso. Muchas empresas de HFT valoran la experiencia en la modificación del núcleo de Linux.

Algoritmos en línea. Hablando de retrasos en la ejecución de las operaciones, no llegué a entrar en los detalles del trabajo de los algoritmos HFT. A menudo, estos algoritmos incluyen operaciones "repetitivas" con aritmética media, error y regresión lineal. Por lo tanto, el análisis de los resultados de los cálculos anteriores en el tiempo es muy importante.

Lenguajes de programación. A pesar de que la mayoría de las firmas UHFT se han convertido en hardware especializado (para el procesamiento inmediato de información y el intercambio de red), en casos menos dependientes de los retrasos, las empresas de trading pueden usar lenguajes C, C++ y Java (con un recolector de basura especial). Algunas empresas de comercio aprecian la experiencia con tales idiomas y computación paralela.

Como puede ver, estas habilidades son a menudo de naturaleza técnica y requieren un grado académico o varios años de trabajo con ciertas tecnologías a escala industrial. Si tiene experiencia trabajando con las cosas anteriores, entonces tiene la oportunidad de demostrar su valía en una entrevista con una empresa de HFT.

Al igual que en el caso de la mayoría de los puestos en el campo de las finanzas, la búsqueda de trabajo se realiza a través de agencias de contratación. Las mayores empresas de hft se encuentran principalmente en Nueva York y Londres. En Chicago, también hay una gran cantidad de organizaciones dedicadas al comercio de alta frecuencia. Los reclutadores generalmente son conocedores en el campo del tema y son capaces de responder si su experiencia cumple con los requisitos de un puesto determinado. ¡Tenga en cuenta que la barrera es muy alta! Lo más probable es que deba esforzarse al máximo para encontrar un trabajo, lo que le puede llevar bastante tiempo.

A pesar de que puede contactar con la empresa directamente, lo más difícil es el proceso de búsqueda de empresas dedicadas al comercio de alta frecuencia. Por lo general, si usted es popular en su esfera altamente especializada, la empresa intentará contratarlo por ellos mismos. Puede jugar en sus manos si realmente desea trabajar en esta empresa, publicando sus investigaciones, participando en conferencias y simplemente mejorar seriamente su curriculum.

CONCLUSIÓN

Por lo tanto, hoy hemos abierto el velo de un mundo reservado, pero muy interesante, el comercio o trading de alta frecuencia. No todos los tipos de comercio hft son útiles, también hay sistemas de comercio tóxicos, pero básicamente el hft es una bendición. Es bastante difícil, casi imposible ingresar al negocio de manera independiente, por lo que los traders se unen, organizando compañías privadas. Sin embargo, ya es bastante difícil para ellos competir con grandes compañías. La competencia en esta área es tan grande que si desea lidiar con el hft, debe buscar un trabajo en un fondo grande. Pero para una entrevista exitosa, debe tener muchas habilidades útiles y una educación superior excelente (o mejor en algunas específicas), así, de esta manera es muy difícil.

Además, no confíe en los vendedores de asesores expertos, si afirman haber desarrollado un algoritmo hft para uno de los terminales de trading de divisas: la probabilidad de que no sean defraudadores es prácticamente imposible. Lo mismo vale para el arbitraje, como un caso especial de hft. No importa cuán moderno sea el terminal, con el esquema de conexión a la sala de operaciones a través de un bróker, su velocidad de transacción no será competitiva e, incluso si logra ganar algo, sucederá en un período de tiempo muy corto. En el mercado forex ya existe una gran cantidad de sistemas profesionales hft que utilizan equipos y sistemas costosos desarrollados por todo un equipo de empleados.

Sin embargo, en este momento hay mercados en los que casi no hay competencia. Por ejemplo, en el trading de criptomonedas, al igual que las bolsas de valores o muchas plataformas de divisas, brindan acceso al comercio a través de su api. Este mercado es todavía muy joven y se utiliza hasta ahora una tecnología muy lenta. Por ejemplo, el tiempo promedio para una operación en una bolsa de criptomonedas típica es de hasta alrededor de un segundo, como al comienzo de la introducción del hft en las bolsas de valores. Y si quiere hacer el comercio hft, probar la felicidad, entonces este mercado puede ser una gran plataforma de lanzamiento. Se desarrollará con precisión, estas bolsas poco a poco actualizarán sus equipos y las velocidades crecerán. Bueno, mientras que usted tiene la oportunidad de entrar en este negocio primero, hasta que los principales profesionales lleguen a los mercados de criptomonedas. En los mercados de criptomonedas ya se están aplicando algunos tipos de sistemas hft, y sus propietarios están recibiendo beneficios muy grandes, pero la competencia sigue siendo muy baja.

Espero que toda esta información que hemos recopilado para usted le haya sido tremendamente útil, y saque las conclusiones correctas. Incluso si no va a tratar con sistemas hft, este artículo le permitirá comprender el panorama general. Si decide intentar escribir/crear su sistema hft, le recomiendo que preste atención a los mercados emergentes, como las monedas criptográficas.

Para finalizar este artículo, que os cambiará la forma de operar en los mercados financieros, y por ende, tal vez, vuestras vidas, os recomiendo encarecidamente ver este interesantísimo documental sobre el trading de alta frecuencia y su introducción en los mercados. Por cierto, en este documental verán el Flash Crash de mayo de 2010, donde el Índice Dow Jones se dejó un 9% en sólo 5 minutos, como explicamos antes.

RoboForex

RoboForex Exness

Exness FxPro

FxPro Alfa-Forex

Alfa-Forex Libertex

Libertex GloriaFx

GloriaFx xm

xm Mercados de CI

Mercados de CI