Continuamos con la tercera parte del artículo Todos los secretos del Trading de Alta Frecuencia (HTF) Parte 1 y Todos los secretos del Trading de Alta Frecuencia (HTF) Parte 2. En este artículo entenderemos los tipos de protocolos y métodos de conexión que utilizan los sistemas de Trading de Alta Frecuencia, os enseñaremos en exclusiva cuál es el aspecto que tiene un centro de datos de una bolsa, donde se alojan los robots de trading de las instituciones financieras más importantes. También os hablaremos de las diferentes plataformas HFT que existen en la actualidad y que utilizan las manos fuertes y os enseñaremos de la importancia de la Profundidad De Mercado en el trading actual, donde los robots ganan por goleada a los traders humanos que operan sin ellos de manera convencional. (Si quiere ser un trader exitoso no olvide conocer los 4 principios para una negociación exitosa)

TIPOS DE PROTOCOLOS Y MÉTODOS DE CONEXIÓN

En general, el esquema de acceso directo es el siguiente: un servidor con un robot de trading se conecta a un servidor intermedio que se encuentra en la proximidad más cercana al núcleo del sistema de trading de la bolsa. Este servidor tiene un software especial, los llamados gateways, que se usan para transferir aplicaciones e información de mercado directamente al sistema de trading. Al mismo tiempo, varios protocolos y métodos de conexión se utilizan para realizar operaciones y obtener datos. (Aprenda a leer el mercado con nuestro artículo Todo lo que necesita saber sobre las velas japonesas)

Por el momento, las bolsas ofrecen los siguientes protocolos para que los desarrolladores tengan acceso directo a los mercados bursátiles:

|

Protocolo |

Mercados |

Características disponibles |

|

ASTS Bridge |

Acciones, Divisas |

Operaciones + recepción de todos los datos de mercado. 100% soporte de todas las operaciones. |

|

Plaza II |

Derivados |

Operaciones + recepción de todos los datos de mercado. 100% soporte de todas las operaciones. |

|

FIX |

Acciones, Divisas, Derivados, OTC |

Operaciones de trading en los principales modos de negociación (sin soporte de negociación), Trade Capture (solo acciones y divisas), Drop Copy. |

|

FAST |

Acciones, Divisas, Derivados |

Obtención de datos de mercados anónimos. |

|

Servidor de Información y Estadística (ISS) |

Todos |

Obtención de datos de mercado anónimos a través de los servicios web de la bolsa. |

ASTS Bridge

El Bridge es una puerta de enlace a la bolsa. El gateway, que también se puede perfectamente traducir como una puerta de enlace, ya es otra historia, es más un servidor de acceso. La puerta de enlace es un protocolo nativo del sistema de compensación comercial ASTS, que existe desde 1998 (anteriormente se conocía como TEAP (versión TCP / IP) o TEServer (versión RS-232, ya no es compatible)). Muchos desarrolladores conocen el protocolo de nombre MTESRL, por el nombre de la DLL correspondiente. Debido a la naturaleza de este protocolo, su característica principal es el soporte de todas las transacciones y todos los datos de mercado de todos los mercados que operan en el sistema de compensación comercial ASTS. (Conozca Cómo las manos fuertes consiguen manipular el mercado Forex)

El uso de este protocolo se recomienda en primer lugar para aquellos que necesitan acceso a datos y operaciones de compensación (ver sus posiciones, obligaciones, parámetros de riesgo, establecer diversos límites, transferir valores y dinero entre cuentas, etc.), y también participan en operaciones en modo sin soporte de negociación (es decir, no operaciones anónimas rápidas en el level II, sino transacciones directas con una contraparte específica). La API se proporciona como una biblioteca dinámica, en versiones de 32 y 64 bits para Windows y Linux. (Si acaba de empezar a operar en el mercado Forex, lea nuestros Consejos para construir un plan de trading exitoso)

La arquitectura de conexión es la siguiente: una biblioteca dinámica entra en el paquete del software que se ha desarrollado, este paquete está instalado en un servidor que tiene acceso a la red, a la llamada parte del servidor de la puerta de enlace. La parte del servidor es una especie de servidor proxy que se encuentra en el bróker y está conectado a la infraestructura de la bolsa a través de canales de red dedicados. (Si es usted un scalper, lea nuestras 10 reglas básicas para obtener ganancias usando scalping)

En el caso del trading hft, cuando su software está instalado en el centro de datos de la bolsa en términos de colocación, ya no se requiere un enlace intermedio en forma de parte del servidor de la puerta de enlace: se conecta directamente a los Gateway de la bolsa.

Una característica interesante del protocolo de puerta de enlace es el soporte para "interfaces". La interfaz es una versión de un conjunto de tablas y transacciones disponibles para el usuario, con la estructura y los tipos de datos correspondientes. Casi todas las actualizaciones del sistema de negociación y compensación introducen nuevas oportunidades para los usuarios, que requieren la modificación de la estructura de las tablas o cambios en el formato de las transacciones. La presencia de interfaces versionadas permite a los usuarios que no están preparados para cambios permanecer en la versión anterior de la interfaz y no modificar su software.

Protocolo Plaza II

Los protocolos nativos se usan para la conexión directa. Estos protocolos surgieron incluso antes de la fusión de las bolsas MICEX y RTS en la bolsa de valores de Moscú. Por ejemplo, en los mercados relacionados con la bolsa RTS (FORTS – futuros y opciones, Standard), para la realización directa de las operaciones y la recepción de los datos en el modo de conexión se utiliza el protocolo Plaza II. (Algo fundamental para operar con éxito en Forex es la elección de un buen bróker, si es la primera vez que va a elegir a un bróker y no sabe cómo hacerlo, le recomendamos que lea nuestro artículo ¿Cómo elegir a un bróker?)

Para conectarse a través de este protocolo, la bolsa proporciona la API CGate. Por un lado, permite a los participantes realizar operaciones accediendo de manera íntegra y completa a las cotizaciones, incluyendo la funcionalidad de compensación por límite de particiones, la configuración de restricciones de instrumentos financieros y la visualización de las obligaciones del creador de mercado. Por otro lado, permite a los participantes realizar operaciones implementando sus propios robots de alta velocidad con un conjunto mínimo de características (poner una solicitud o retirar una solicitud). La API se proporciona como un conjunto de bibliotecas dinámicas, en versiones de 32 y 64 bits para Windows y Linux. (Conozca cómo abrir su propia sociedad o agencia de valores Forex en España)

Prácticamente, con cada versión del mercado de derivados, la bolsa realiza cambios y mejoras en su propio código del software, que se transmite a los clientes en forma de API. Para el usuario, parece una nueva distribución con nuevas versiones de las bibliotecas en su interior. Además del código en sí, periódicamente, junto con las versiones, la estructura de los datos devueltos a los usuarios también cambia.

Protocolo FIX

El protocolo FIX (Financial Information eXchange) es un protocolo para el intercambio de información financiera, que es el estándar mundial para el intercambio de datos en tiempo real entre los participantes en las operaciones de bolsa. Es apoyado por las bolsas de valores más grandes del mundo y todos los brókers de Forex.

La creación del protocolo FIX fue iniciada por varias instituciones financieras de los EE. UU. En 1992: los brókers y los fondos de inversión deseaban acelerar el proceso de negociación en el mercado. En ese momento, una parte significativa de las operaciones comerciales se llevaron a cabo con la ayuda de un teléfono, y el protocolo FIX permitió traducir las interacciones en forma electrónica. (¿Quiere ser un trader profesional? Lea nuestro artículo Requisitos para ser un Trader Profesional)

Como resultado, nació una transmisión de información estándar abierto en formato electrónico, que no está controlado por ninguna de las grandes organizaciones. Hoy, FIX se ha convertido en un estándar de la industria que utilizan los participantes de los mercados financieros de diferentes países para comunicar sus productos.

Por el momento, el protocolo se define en dos niveles: la sesión (trabajo sobre la entrega de datos) y la aplicación (descripción del contenido de datos). Hay dos variantes de sintaxis de protocolo: tradicional, de la forma Tag = Value y en formato XML (FIXML).

Los trabajos sobre la creación de sintaxis en formato XML comenzó en 1998, y la primera versión de FIXML apareció en enero de 1999. Al comienzo de la ruta de la versión XML de FIX, solo se utilizó el mecanismo de detección de sintaxis DTD. Posteriormente, la organización W3C desarrolló un nuevo mecanismo: el XML Schema, que llevó a los desarrolladores de FIX a adaptar el estándar para usar esta opción de sintaxis. (Descubra el secreto de ¿Por qué el precio se come mi Stop Loss y luego se gira?)

Este paso permitió mejorar la versión XML del protocolo FIX, en particular, los usuarios pudieron agregar atributos y accesos directos contextuales a los mensajes. La organización básica del esquema XML implica la existencia de tipos de datos utilizados en campos que están contenidos en un archivo separado. Los campos FIX se definen en un archivo compartido especial, y los componentes y elementos de sintaxis de FIXML se encuentran en archivos de componentes especiales. Los mensajes FIXML se definen utilizando archivos especiales que especifican una categoría. (Sepa cómo usar y los secretos del indicador de sentimiento de mercado en Forex)

Protocolo FAST

En noviembre de 2004, el entonces CEO de Acrhipelago Holding Financial Holding, Mike kormack, en una conferencia de la comunidad FIX llamada FPL (Fix Protocol Limited) en nueva York, dijo que la versión actual del protocolo no manejaba la mayor cantidad de información financiera generada en el mercado bursátil. Al transferir grandes cantidades de datos con FIX, hubo retrasos significativos en su procesamiento, lo que provocó pérdidas para los traders y les impidió desarrollar estrategias de trading vigentes. (Recuerde siempre que para una mejor gestión del riesgo debe saber ¿Cómo calcular un lote de manera manual?)

El clásico formato de mensaje Tag = Value utilizado en el FIX era demasiado engorroso para procesarlo rápidamente. Poco después de este discurso, se dieron los primeros pasos para corregir la situación.

Al crear el protocolo FAST, los desarrolladores persiguieron el objetivo de posibilitar la transferencia de grandes cantidades de datos, evitando retrasos en la obtención de información. El grupo de trabajo de la comunidad FIX, el "Grupo de trabajo de optimización de datos de mercado (mdowg, por sus siglas en inglés)", que se formó en 2004, trabajó en el desarrollo del protocolo.

En 2005, los expertos del grupo presentaron el proyecto piloto (proof of concept) del protocolo, y un año después se lanzó la primera versión de Fast 1.0. Más adelante, se lanzaron varias actualizaciones, y actualmente la mayoría de los participantes del mercado financiero usan la versión del protocolo 1.2.

Según el estándar de protocolo FIX, cada mensaje tiene el formato Tag = Value SOH, donde Tag es el número del campo transmitido, Value es su valor y SOH es el carácter separador. El protocolo FAST permite deshacerse de la redundancia mediante una plantilla que describe la estructura de todo el mensaje. Este método se denomina "etiquetado implícito" (implicit tagging), ya que las etiquetas FIX en los datos transmitidos solo están implícitas. (A partir de ahora sepa ¿Cómo colocar correctamente el Take-Profit?)

ISS

Este protocolo se deriva de una serie común, ya que abarca un segmento de tareas relacionadas no con la ejecución de transacciones, sino con el trabajo de los datos de la bolsa. Esencialmente, es una API de servicios web de la bolsa implementada por el concepto Restful. Ofrece la posibilidad de obtener información general del mercado, como cotizaciones, transacciones, índices, volúmenes, número total de operaciones y así sucesivamente, a través del protocolo http/https. El servicio solo está disponible a través de Internet, por lo que no es aplicable minimizar los retrasos en la recepción de datos. (Nunca olvide utilizar Los principios básicos sobre la gestión del riesgo en Forex)

Se utiliza este protocolo para mostrar las cotizaciones bursátiles en páginas webs (incluyendo todos los datos de la página web moex.com, y es que los datos se transmiten justamente desde ahí), las descargas de los resultados para el análisis, la representación de gráficos en diferentes modelos y tablas, y en cualquier otra aplicación que se ejecuta a través de Internet.

Para aquellos traders que no usan robots para el trading, es posible operar en una conexión directa, usando un terminal comercial más habitual. Sin embargo, el software que funciona con un sistema de trading del bróker no funciona en los protocolos de la bolsa de conexión directa, por lo que se crean programas individuales para él.

Además, debido a que las tecnologías de conexión directa están abiertas, los inversores pueden desarrollar softwares por sí mismos. Sin embargo, dado que estos programas eventualmente tienen acceso prácticamente directo al núcleo del sistema de trading, la bolsa introdujo un procedimiento para certificar las decisiones de trading de terceros desarrolladores para excluir la posibilidad de que un "robot enfurecido" pueda apilar todo el sistema. Este procedimiento se lleva a cabo tanto en el desarrollo de inversores individuales, como en el software, creado por compañías especiales a pedido. (Sepa Cómo utilizar la Onda de Elliot en Forex)

¿QUÉ ASPECTO TIENEN LOS CENTRO DE DATOS DE LAS BOLSAS?

El centro de datos de la NYSE Euronext se encuentra en Mahwa, Nueva Jersey. El área de las salas para la colocación de los servidores de los traders es de aproximadamente 18 mil metros cuadrados – el área del edificio en sí es más de 120 mil metros cuadrados. La edición Data Center Knowledge publicó algunas fotos de este centro de datos.

El centro de gestión de objetos: combina las interfaces de los sistemas de gestión de edificios (BMS) y la gestión de la infraestructura del propio centro de datos (DCIM). Es aquí donde están sentados los expertos que controlan los modos de temperatura y humedad, el estado de las fuentes de alimentación y otros elementos en cada sala de servidores. (Conozca a Los 10 peores estafadores de la historia del mercado Forex )

Y así es como se ve el "corredor caliente", en el que llega el aire emitido por los servidores:

El largo pasillo principal del centro de datos permite experimentar las enormes dimensiones del objeto.

La compañía Equinix es uno de los jugadores más grandes del mundo en el mercado y colocación de centros de datos. Una de sus instalaciones es el edificio de una antigua fábrica de gafas en Sekaukus, Nueva York, con un área de más de 100.000 metros cuadrados, convertida en un moderno centro de datos. Sus servicios son utilizados por importantes bolsas, tales como NASDAQ, BATS, CBOE, y así es como se ve. (Si acaba de empezar a operar en el mercado Forex, lea nuestros Consejos para construir un plan de trading exitoso)

En ambos lados del largo pasillo principal del centro de datos están las rejillas; Estas rejillas y bastidores están conectados por un cable que pasa a través de los canales de cable colgantes amarillos.

La altura del techo de 12 metros proporciona un gran espacio para varios niveles de colocación de canales de cable que llenan la parte superior del centro de datos de Equinix, que contiene canales separados para conectar, transportar y cables de alimentación y potencia.

La sala de alimentación ininterrumpible (UPS) en el centro de datos Equinix NY4, alimentado por una subestación de 26 megavoltios-amperios. El equipo consta de un sistema de alimentación ininterrumpida con una capacidad de 30 megavatios, que admite el funcionamiento del sistema informático en caso de fallo del sistema de suministro eléctrico.

En el caso de un fallo eléctrico, el centro de datos NY4 está equipado con estos 18 generadores diésel de repuesto Caterpillar de 2.5 megavatios cada uno, que proporcionan 46 megavatios de energía de emergencia suficiente para proporcionar un suministro completo de energía al equipo, así como a las unidades de refrigeración y a los sistemas UPS. Durante el huracán Sandy, estos generadores mantuvieron el equipo funcionando durante una semana entera.

El sistema de refrigeración NY4 está equipado con enormes tubos, por los que se suministra agua de refrigeración al equipo, y también a un intercambiador de calor de placas (derecha), que actúa como un refrigerador en invierno y permite la conservación de la energía, que en condiciones normales se gastaría en el trabajo de las instalaciones frigoríficas.

Para que se hagan una idea, la mayor bolsa de valores de Rusia, Mossbirzh, ofrece a los operadores la posibilidad de colocar sus equipos en el centro de datos M1 de Moscú. El centro de datos se puso en funcionamiento en 2006, su área total es de 3.850 metros cuadrados, de los cuales 2.400 metros cuadrados están reservados para salas de servidores (capacidad de carga de 5-8 kW por rack). En total hay alrededor de 950 de estos bastidores.

Para mantener el régimen de temperatura necesario (22 ± 4 grados) y la humedad (45 ± 10%) en las salas de los servidores, se instalan sistemas de ventilación de suministro y extracción y aires acondicionados industriales de precisión.

Los bastidores de los servidores se ubican en el principio de los pasillos fríos y calientes, el cierre de estos últimos permite excluir la mezcla de aire caliente y expulsado del aire proveniente de los acondicionadores de aire fríos.

Las fuentes de alimentación ininterrumpida están diseñadas para un funcionamiento más prolongado de todos los equipos que el necesario para iniciar los grupos electrógenos diésel y cambiar a una fuente de alimentación independiente del centro de datos.

En 2014, la dirección de la Bolsa de Moscú decidió trasladarse al centro de datos DataSpace1. El centro de datos se puso en funcionamiento en julio de 2012. Su capacidad total es de 1062 puestos permanentes, 12 salas de máquinas, con un área de hasta 255 metros cuadrados cada uno.

Hay 6 circuitos de alimentación independientes en el centro de datos, cada sala de máquinas recibe electricidad de 2 circuitos independientes.

Los enfriadores habituales y los enfriadores de aire seco se instalan en el esquema de reservación distribuida N+1, el aire frío se suministra debajo del piso.

El perímetro del edificio y las instalaciones internas están equipados con un sistema de seguridad de 8 niveles que incluye varios componentes de control de acceso y vigilancia.

Los mercados de valores y los traders HFT prestan mucha atención a la construcción de su propia infraestructura de trading. En la actualidad, en el mercado bursátil, el éxito del fracaso a menudo se separa por una fracción de segundo, por lo que tanto el software como el hardware que respaldan el funcionamiento de las aplicaciones financieras deben funcionar de manera extremadamente fiable.

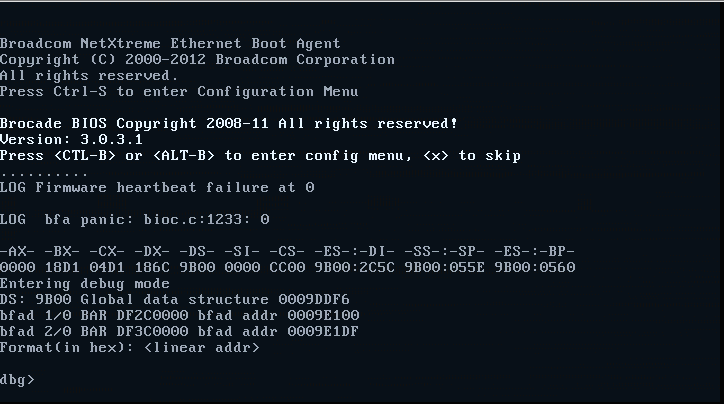

El nivel de carga es tan grande que no es fácil de manejar; esto requiere una gran inversión por parte de los proveedores de los servicios del centro de datos. De lo contrario, puede haber situaciones, como la que se produjo en agosto de 2015, el centro de datos CenturyLink – durante un movimiento serio en el mercado, la infraestructura para el trading HFT funcionaba en un modo reforzado, con el que el sistema de ventilación (HVAC) no funcionaba. Como resultado, muchos servidores no solo se sobrecalentaron, sino que se quemaron físicamente. (Hay vida más alla del Bitcoin, 10 Criptodivisas alternativas al Bitcoin para invertir)

VARIEDADES DE PLATAFORMAS HFT

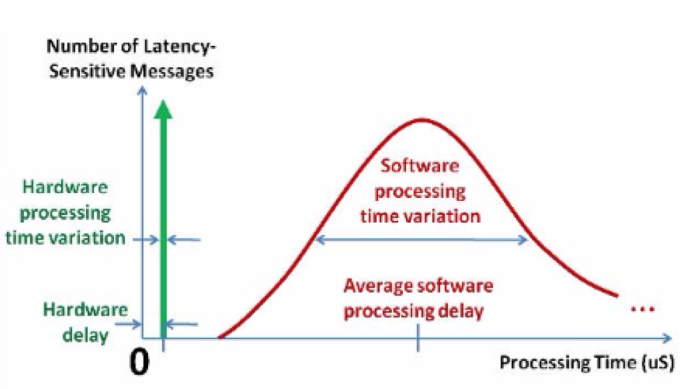

Actualmente, la mayoría de los traders y brokers crean sus sistemas hft utilizando tecnologías populares de software y hardware. Esto permite describir algoritmos con la ayuda de muchos lenguajes de programación de alto nivel conocidos y puede realizar cambios rápidamente si es necesario. Sin embargo, la persecución de la velocidad conduce al hecho de que el tiempo impredecible de respuesta de los sistemas de software se convierte en un obstáculo para el comercio exitoso. Echemos un vistazo a los enfoques de software y hardware existentes para la creación de sistemas hft. (Sepa más sobre El mercado Forex en América Latina)

Plataformas con software de alta frecuencia

Hay un gran número de empresas que ofrecen software para operaciones de alta frecuencia (para las bolsas de valores occidentales, por ejemplo, Mantara, ULINK y QuantHouse). Cuando se utilizan, la mayor parte de la demora recae sobre el sistema operativo que ejecuta el software, así como la pila de red. Para combatir esto, los usuarios pueden utilizar tarjetas de red de alto rendimiento (como Solarflare o Myricom), que aceleran ciertas partes de la pila de red. (Conozca la Regulación estatal de las criptodivisas en el mundo y cómo afectarán éstas a las cotizaciones de las criptomonedas)

Plataformas de hardware HFT personalizadas

Las demoras comparativamente altas de las plataformas de trading con softwares obligaron a los representantes de la industria a buscar enfoques alternativos para reducir los retrasos a través de hardwares especiales. Por lo general, las cosas como ASIC no se consideran en el comercio HTF, ya que carecen de flexibilidad para reconfigurar o trabajar con nuevos protocolos. Las GPU tampoco pueden ofrecer un rendimiento significativo. La tecnología FPGA (Field-Programmable Gate Arrays) se ha convertido en la herramienta adecuada para obtener flexibilidad y lograr el rendimiento deseado. (Gane dinero en Forex con las criptomonedas, leyendo nuetsro artículo ¿Cómo hacer trading con las criptodivisas en el mercado Forex?)

Puede usar FPGA para acelerar las aplicaciones financieras de varias maneras. Uno de ellos se llama informática híbrida y se utiliza, por ejemplo, en modelos de gestión de riesgos, fijación de precios de opciones y modelado de cartera. Con su aplicación, la velocidad del sistema puede aumentar en tres órdenes de magnitud.

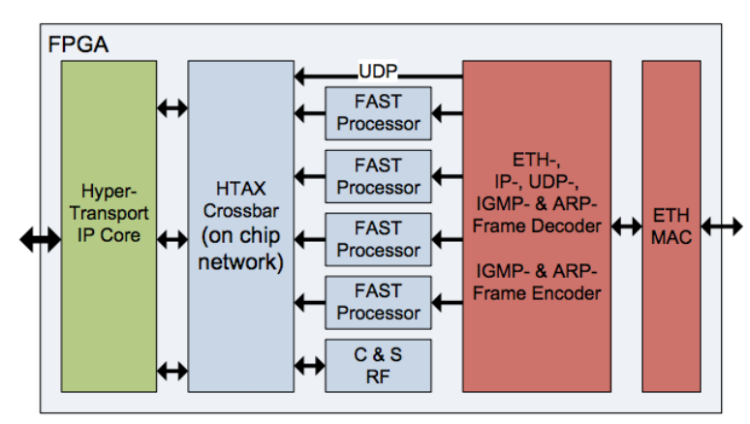

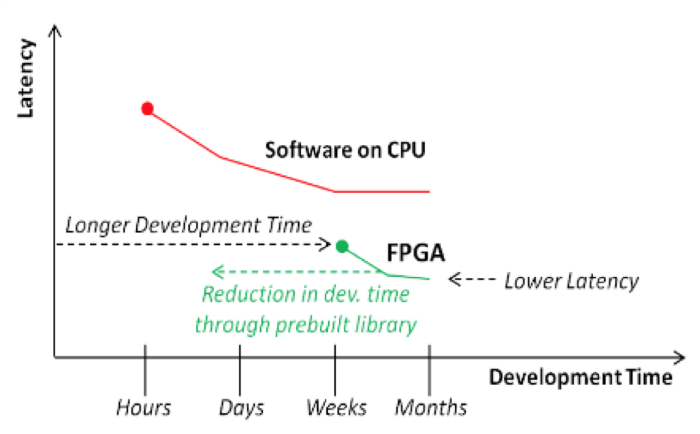

A menudo se utilizan FPGA para crear sistemas modernos de trading en línea. Esta glándula se transfiere a las tareas de procesamiento de conexiones Ethernet, IP, UDP y decodificación de protocolo FAST. La simultaneidad de FPGA permite un aumento significativo en la velocidad de funcionamiento en comparación con las herramientas de software exclusivas. La arquitectura descrita en este trabajo del sistema se ve así:

Este enfoque complementa los procesadores multi-core convencionales con coprocesadores en FPGA. Normalmente, la comunicación con la CPU se realiza mediante conectores de alta velocidad como FrontSide Bus (FSB), PCI Express o QPI. Los propios módulos de negociación se escriben en lenguajes de programación de alto nivel. (Gane dinero comprando las acciones del primer banco de España, el banco Santander, para ello lea nuestro artículo Comprar Acciones del Banco Santander)

Otra forma de usar la lógica programable para la aceleración es usar la llamada Smart NIC. Por lo general, esto significa una combinación de interfaces de red de alta velocidad, interfaces de host PCI, memoria y FPGA. Aquí, el FPGA actúa como un controlador NIC, actuando como un puente entre la computadora host y la red, y permite integrar la lógica del software directamente en la ruta de datos. Por lo tanto, el Smart NIC puede funcionar como una plataforma de trading bajo el control de la CPU de la máquina host.

Usando FPGAs modernos, puede implementar cualquier aspecto de las aplicaciones hft. Los datos del mercado entrante se pueden procesar completamente en FPGA sin la necesidad de enviarlos al procesador. Los datos de red entrantes se "almacenan" directamente a un sistema personalizado y altamente optimizado a través de los bloques de hierro MAC y PHY. Además, de hecho, se puede extraer la información necesaria incluso antes de que el paquete se reciba por completo. Por lo tanto, el uso de la FPGA permite una reducción significativa en el retraso general.

El uso de FPGA tiene sus desventajas en comparación con los enfoques tradicionales para el desarrollo de sistemas de trading. La raíz de los problemas es la mayor complejidad del flujo de desarrollo bajo FPGA. Una gran parte de los desarrolladores de los sistemas financieros y traders no están familiarizados con esta tecnología y carecen de conocimientos y experiencia para llevar a cabo el desarrollo orientado al hardware. (Gane dinero comprando las acciones del segundo banco de España, el banco BBVA, para ello lea nuestro artículo Comprar Acciones del Banco BBVA)

Desarrollar y probar nuevas soluciones de hardware debido a un menor nivel de abstracción es un proceso más complejo y más largo en comparación con la escritura normal de un robot comercial. Todo esto se ilustra en la siguiente imagen:

Para evitar esto, en algunas plataformas basadas en FPGA existen entornos especiales de alto nivel que permiten crear sistemas de trading sin la necesidad de utilizar lenguajes de descripción de hardware (HDL, hardware description languages).

La arquitectura de las tarjetas gráficas modernas se basa en una matriz escalable de multiprocesadores de transmisión (streaming). Uno de esos multiprocesadores contiene ocho núcleos de procesador escalares, un módulo de instrucciones multiproceso, memoria compartida ubicada en el chip (en chip).

Cuando un programa en C que usa extensiones CUDA llama al núcleo de la GPU, las copias de ese núcleo o subprocesos se numeran y distribuyen a los multiprocesadores disponibles, donde ya comienzan a ejecutarse. Para dicha numeración y distribución, la red central se divide en bloques, cada uno de los cuales se divide en diferentes flujos. Las secuencias en dichos bloques se ejecutan simultáneamente en los multiprocesadores disponibles. Para administrar una gran cantidad de subprocesos, se utiliza el módulo SIMT (single-instruction multiple-thread). Este módulo los agrupa en "paquetes" de 32 hilos. Tales grupos se ejecutan en el mismo multiprocesador. (Entienda lo que es el Blockchain o cadena de bloques leyendo nuestro artículo ¿Qué es el Blockchein y para qué sirve?)

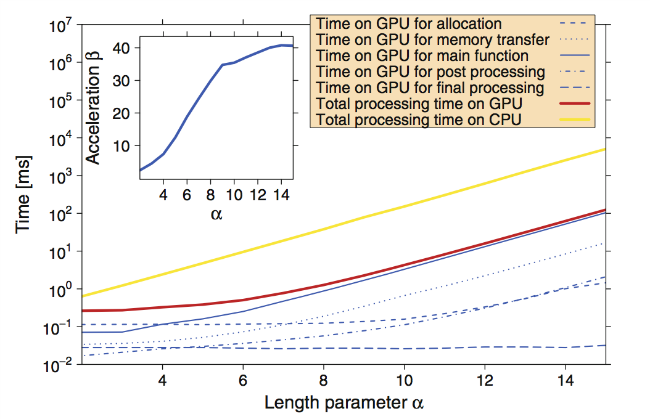

En el análisis financiero se aplican muchas medidas e indicadores, el cálculo de los cuales requiere una capacidad informática seria. Una medida llamada exposición a Hurst se usa en el análisis de series temporales. Este valor se reduce si el retraso entre los dos pares de valores idénticos en la serie temporal aumenta. Inicialmente, este concepto se utilizó en hidrología para determinar el tamaño de la presa en el río Nilo en condiciones de lluvias impredecibles y sequías. (Conozca todos los secretos del Stop Loss y dónde colocarlos en Todo lo que necesita saber sobre el Stop Loss)

Posteriormente, el índice Hurst se utilizó en la economía, en particular, en el análisis técnico para predecir las tendencias en el movimiento de las series de los precios. A continuación, se muestra una comparación de los resultados de calcular el índice de Hurst por la CPU y la GPU (índice de "aceleración» β = el tiempo total de cálculo para la CPU/tiempo total de cálculo en la GPU GeForce 8800 GT):

Los experimentos muestran que el uso de GPU puede conducir a un aumento significativo en el rendimiento del análisis financiero. En este caso, la ganancia de velocidad en comparación con el uso de la arquitectura con la CPU puede alcanzar varias decenas de veces. Al mismo tiempo, puede aumentar aún más el rendimiento mediante la creación de clústeres de GPU, en este caso, crece de manera casi lineal. Es por eso que las tecnologías GPU y FPGA se utilizan densamente en la construcción de sistemas de hft.

¿QUÉ ES LA PROFUNDIDAD DEL MERCADO?

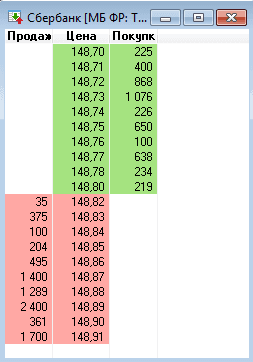

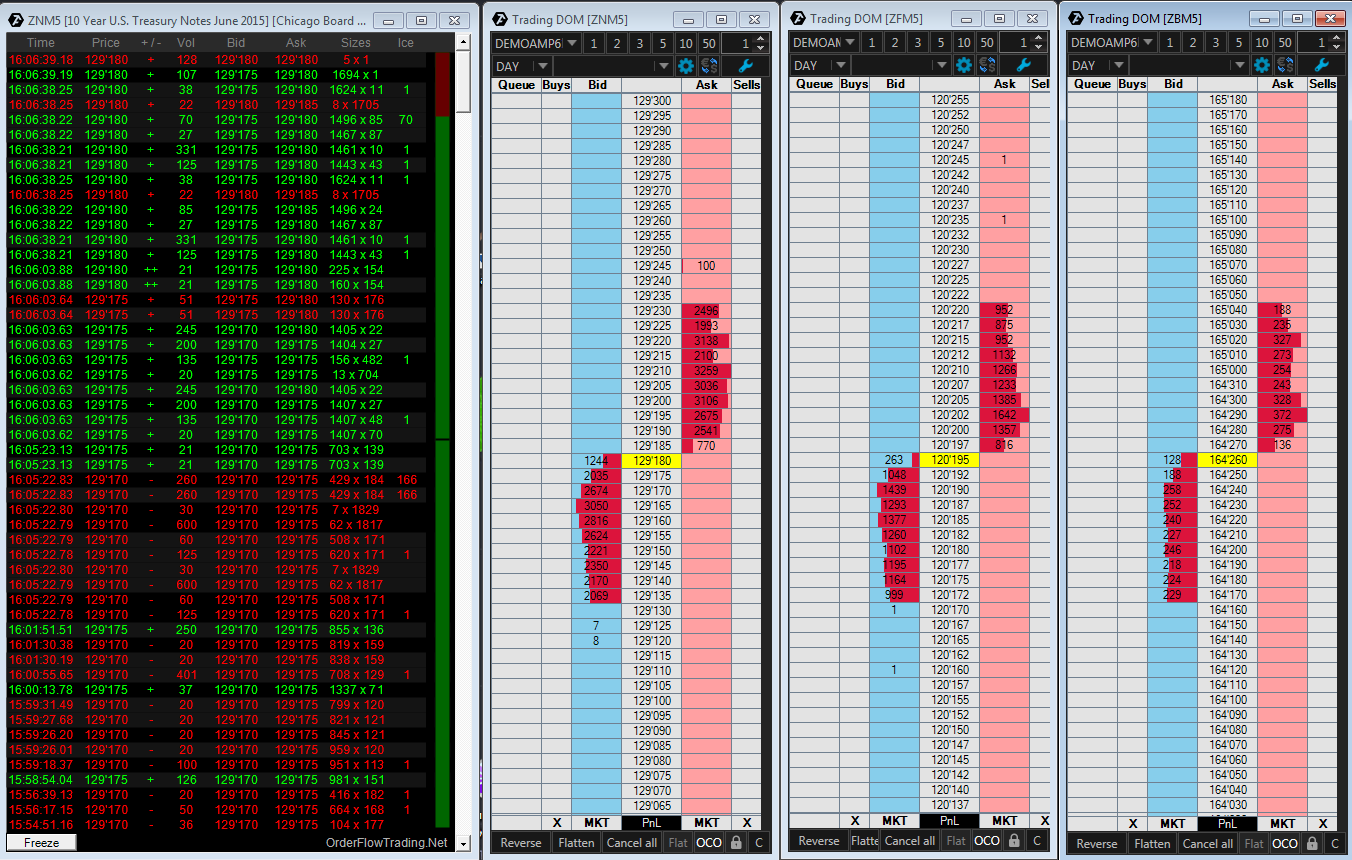

El Level II o también conocido como Profundidad de Mercado (DOM, del inglés Depth of Market) es una lista con una indicación digital de las solicitudes actuales para comprar o vender algún activo del mercado de valores a los precios especificados por los participantes. Este indicador refleja el estado de ánimo de los participantes mediante sus operaciones y es una de las herramientas más importantes del trader. También tiene otros nombres: el libro de órdenes, la profundidad del mercado, level II, el Open Book, en pocas palabras, es una tabla que muestra información sobre las órdenes presentadas por los vendedores y los compradores en el momento actual. (Si opera con asesores expertos y su trading es automatizado, consiga un VPS gratuito durante un año sin condición alguna leyendo nuestro artículo Servidor VPS gratuito ¿Mito o Realidad?)

Durante una sesión de trading, el mercado de valores recoge miles de solicitudes de todos los participantes cada segundo y las reúne entre sí. Al mismo tiempo, el libro de órdenes es solo una forma de visualizar las solicitudes en el límite más cercano al precio actual.

El análisis del libro de órdenes permite una evaluación objetiva de los niveles de oferta y demanda en el momento actual de las operaciones en el instrumento interesado. Los partidarios del análisis técnico aplican el libro de órdenes para identificar la línea de menor resistencia para el movimiento del precio del activo. Además, con la ayuda del level II, puede hacer pronósticos a corto plazo que aplican de manera efectiva en el scalping. (Nunca olvide utilizar Los principios básicos sobre la gestión del riesgo en Forex)

Comúnmente se cree que el precio se moverá pronto en la misma dirección cuando desaparezcan rápidamente las solicitudes presentadas en esa dirección. La principal diferencia entre el libro de órdenes y los gráficos de precios es que no proporciona una visualización de los datos del mercado. Sólo muestra las solicitudes recibidas que están cerca del mercado y cuya ejecución afectará de alguna manera a los precios futuros.

El aumento o disminución en el precio de un instrumento financiero se debe a la distribución de la demanda y la oferta. A su vez, la demanda y la oferta dependen de los pasos dados por los participantes activos del mercado. Cualquiera de los mercados financieros es una subasta bidireccional. Digamos que alguien decidió vender 10 lotes de un activo. Para hacer esto, debe haber un comprador que esté listo para comprar el volumen propuesto del activo al precio declarado. Por lo tanto, hay una transacción entre el vendedor y el comprador, que en la bolsa se realiza cada segundo una gran cantidad.

En la bolsa existen 3 tipos de solicitudes u órdenes. Las órdenes a mercado para compra/venta se ejecutan al mejor valor del mercado en la cantidad deseada, en el momento que se realiza la orden. Las órdenes limitadas, que son órdenes ordinarias que incluyen el activo requerido, su precio y el volumen deseado. Y las órdenes condicionadas, que son todas las solicitudes que requieren el cumplimiento de las condiciones establecidas por el participante del mercado, excluyendo las limitadas.

La profundidad de mercado solo muestra las órdenes limitadas. Las transacciones a mercado no son visibles, porque se ejecutan de manera instantánea a los mejores precios. Las órdenes condicionadas no se muestran porque esperan la llegada de las condiciones requeridas bajo las cuales se convierten en límites o a mercado.

Las órdenes que reflejan la profundidad del mercado también se dividen en pequeñas, medianas y grandes. Esta división es condicional y se realiza en relación con el volumen promedio diario de un instrumento en una plataforma de trading en particular. Por ejemplo, si el volumen promedio de transacciones en los futuros en el índice RTS es de 1 millón de contratos por sesión, entonces un pedido de 2-5 mil contratos puede atribuirse a ofertas grandes, y debe ser monitoreado de cerca.

Además de dividir por tipos y volúmenes, las ofertas también se clasifican según su propósito estratégico por ser agresivas y pasivas. Las solicitudes de compra/venta, que se colocan estáticamente en los precios, por el valor que se encuentran a uno y al otro lado del precio, éstas no mueven al precio, sino más bien actúan de protección de alguna marca del precio y no muestran agresión, se llaman pasivas. La profundidad del mercado muestra órdenes pasivas al acercarse el mercado a niveles potentes de soporte o resistencia del gráfico. Como resultado de la lucha contra los toros y los osos, el nivel se romperá o se producirá un rebote de las cotizaciones de él. Las órdenes presentadas al mercado (órdenes a mercado) se llaman agresivas.

Por lo general, tales órdenes son el motor de los precios. También existen órdenes agresivas de un tipo diferente: son limitadas, pero muestran un movimiento constante detrás de los precios cambiantes. Tales órdenes tienen la propiedad de aparecer de repente en el libro de órdenes, y cuando el precio da saltos en el mercado en la dirección opuesta a donde aparecen esos niveles de órdenes pasivas, éstas empujan al precio manteniéndolo a raya. Tales movimientos de órdenes son capaces de mantener la dirección del mercado a largo plazo.

A menudo, las órdenes pasivas y agresivas interactúan entre sí, y el libro de órdenes refleja esta interacción. Cuando el nivel de soporte se rompe, se convierte en una línea de resistencia. En la profundidad del mercado, puede ver esta situación: se supera el engrosamiento de las órdenes pasivas, luego un vendedor agresivo ingresa al juego y realiza ofertas en los niveles ask más cercanos.

Por lo tanto, ahora para revertir el mercado, necesitará romper la resistencia, que comenzó a proteger activamente a muchos traders. La densidad pasiva también se aplica a la colocación del Stop loss. Si después de la apertura de la posición apareció un gran vendedor, y el precio al mismo tiempo se ha movido hacia abajo, la orden de Stop puede sin temor colocarla a 1-2 puntos por encima del precio de este vendedor. Si una orden grande es "comida" por el mercado, es mejor cerrar la transacción porque la inercia seguramente se perderá, y el precio, de nuevo, irá hacia arriba.

Continúe leyendo la última parte de nuestro artículo estrella Todos los secretos del Trading de Alta Frecuencia (HFT) Parte 4, donde os enseñaremos, en exclusiva, qué tipo de estrategia utilizan los algoritmos de alta frecuencia, cómo un error en los algoritmos casi provocó toda una crisis financiera, os desvelaremos quiénes utilizan el HFT para operar en los mercados, responderemos a la pregunta si desaparecerá o se dejará de utilizar el trading y los algortimos de Alta frecuencia, os mostraremos cómo ganar dinero con un sistema de trading de alta frecuencia y cómo convertirse en un trabajador de una empresa que se dedique al desarrollo de algoritmos y a operar en los mercados utilizando el trading de alta frecuencia.