El trading en niveles claves es uno de los principios básicos a la hora de operar en los mercados financieros mediante el uso del Price Action. Existen dos formas principales para operar los niveles: la rotura y el rebote. Hoy analizaremos en detalle la segunda opción, aprenderemos cómo se deben operar los rebotes. ¿Cómo distinguir una señal correcta para entrar en el mercado de una falsa? ¿Cómo colocar correctamente los stop losses y los take profits? ¿Qué otros importantes matices deben tenerse en cuenta en este estilo de trading? Si quiere conocer las respuestas de estas preguntas y más, lea nuestro artículo hasta el final. (Si quiere ser un trader exitoso no olvide conocer los 4 principios para una negociación exitosa)

Características del trading en niveles claves

Los niveles de precios claves están presentes en cualquier mercado financiero, incluyendo el mercado Forex. A menudo, estas líneas causales horizontales sirven de soporte o de resistencia al movimiento posterior del precio, por lo tanto, los trader muestran mucho interés en ellas. (Descubra ¿Cómo operar con éxito las Nóminas No Agrícolas (NonFarm Payrolls)?)

Estas marcas clave se forman debido a la gran acumulación de órdenes de compra y venta para ese valor del precio. Cuando el precio alcanza tal acumulación, la fuerza actual de la tendencia generalmente no es suficiente para cerrar todas estas órdenes y mover el precio más lejos. (Aprenda a leer el mercado con nuestro artículo Todo lo que necesita saber sobre las velas japonesas)

Por lo tanto, si el movimiento no recibe más apoyo, más gasolina, en esa dirección, el precio gira en la dirección opuesta. Si aparecen nuevos volúmenes en el mercado que puedan "abrirse paso" a través de la gran acumulación de órdenes que frena al precio en ese nivel, entonces es muy probable que la fuerza de la tendencia sea suficiente para un mayor movimiento, es decir, habrá una fuerte rotura de nivel. Por supuesto, los eventos no siempre se desarrollan solo en tales escenarios, pero estas son las dos opciones más probables. (Conozca Cómo las manos fuertes consiguen manipular el mercado Forex)

Hace muchos años, incluso en las bolsas de valores y en las materias primas, tales niveles se formaban como resultado de acuerdos secretos entre los grandes jugadores del mundo financiero. Juntos, controlaban el mercado y siempre podían poner un obstáculo insuperable en el camino y crear un movimiento poderoso. Ahora tales conspiraciones son muy poco probables, pero todavía hay grandes jugadores en el mercado, cuyas órdenes, debido a los grandes volúmenes, influyen en el precio. (Si acaba de empezar a operar en el mercado Forex, lea nuestros Consejos para construir un plan de trading exitoso)

Debido a esto, los traders experimentados solo necesitan determinar correctamente dichos niveles y las señales de que el precio es más probable que se revierta en la dirección opuesta. El nivel clásico es un área construida por precios de apertura o cierre de velas (no por high/low), que el gráfico ya ha tocado antes. (Si es usted un scalper, lea nuestras 10 reglas básicas para obtener ganancias usando scalping)

Es decir, si en el gráfico, el precio se ha elevado a un cierto nivel, retrocedió y luego volvió a acercarse a esta marca, entonces el valor del precio en el extremo será el mismo nivel. (Algo fundamental para operar con éxito en Forex es la elección de un buen bróker, si es la primera vez que va a elegir a un bróker y no sabe cómo hacerlo, le recomendamos que lea nuestro artículo ¿Cómo elegir a un bróker?)

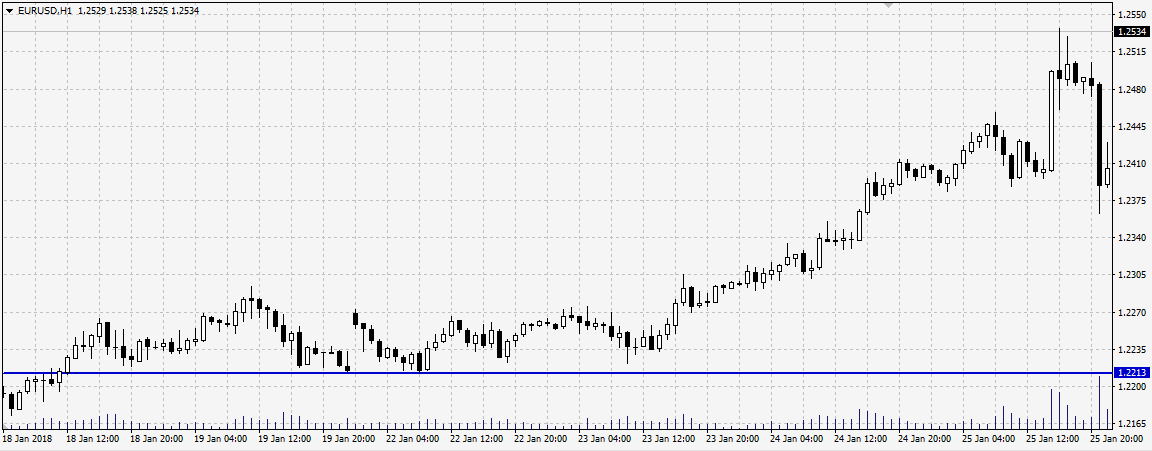

Por ejemplo, un nivel similar se formó en el par EURUSD en 1.2213 el 19 de enero. El siguiente día de negociación, el nivel se probó de nuevo, lo que permitió a los traders abrir largos (órdenes de compras) y obtener ganancias. (Conozcacómo abrir su propia sociedad o agencia de valores Forex en España)

Entrada al mercado

La condición principal para ingresar al mercado en una operación de rebote en un nivel es asegurarse de que esto sea un verdadero rebote o rechazo del precio en ese nivel. Si el precio se acercó a una marca clave, es demasiado pronto para abrir una orden. Para que el trader tenga confianza en la exactitud de la apertura de una posición, debe formarse un patrón de inversión de Price Action. (¿Quiere ser un trader profesional? Lea nuestro artículo Requisitos para ser un Trader Profesional)

Estos pueden ser uno de los siguientes patrones:

1. Un pin-bar (vela con una larga sombra, perforando el nivel y un cuerpo pequeño);

2. Absorción (la siguiente vela se dirige en la dirección opuesta, su cuerpo y sus sombras son más grandes que las de la anterior);

3. La configuración (el setup) "rally" (alternando velas alcistas y bajistas con los mismos mínimos y máximos);

4. Estrellas de la mañana, estrellas de la noche, etc.

Una vez que el patrón se ha formado, podemos abrir una operación.

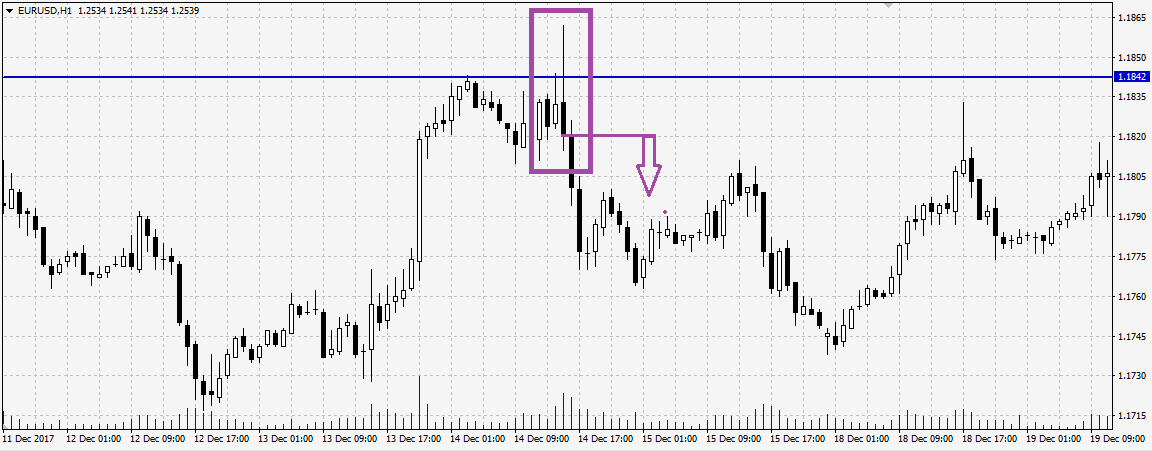

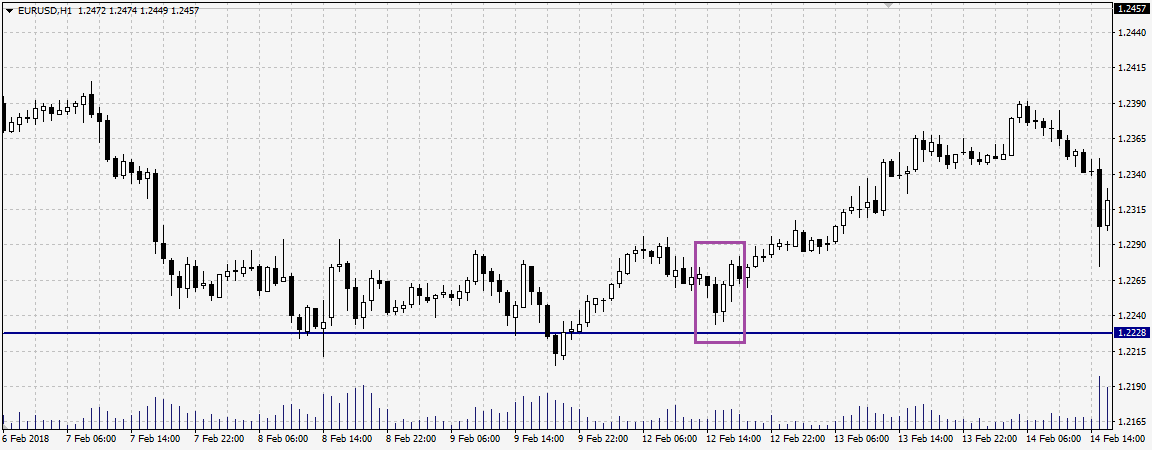

Por ejemplo, en la captura de la pantalla anterior, puede ver como un pin-bar con una sombra superior grande rompe el nivel de resistencia, y luego el precio vuelve hacia abajo y la vela se cierra en un estado bajista. En la apertura de la próxima vela podemos entrar en un corto (una orden de venta). (Descubra Todos los secretos del Trading de Alta Frecuencia (HFT))

Colocación del stop loss y el take profit

El stop loss debe establecerse de tal manera que un movimiento aleatorio en contra de la dirección de la operación, por ejemplo, un retest de nivel con una ruptura falsa, no saque al trader del mercado. No se puede asignar un valor específico (por ejemplo, 10 puntos) para este estilo de trading, al establecer el stop loss debe centrarse en el gráfico y en las "colas" de las velas más próximas visibles. (Sepa qué hacer cuando un bróker le estafa y le engaña con nuestro artículo ¿Puede realmente recuperar su dinero de un bróker fraudulento?)

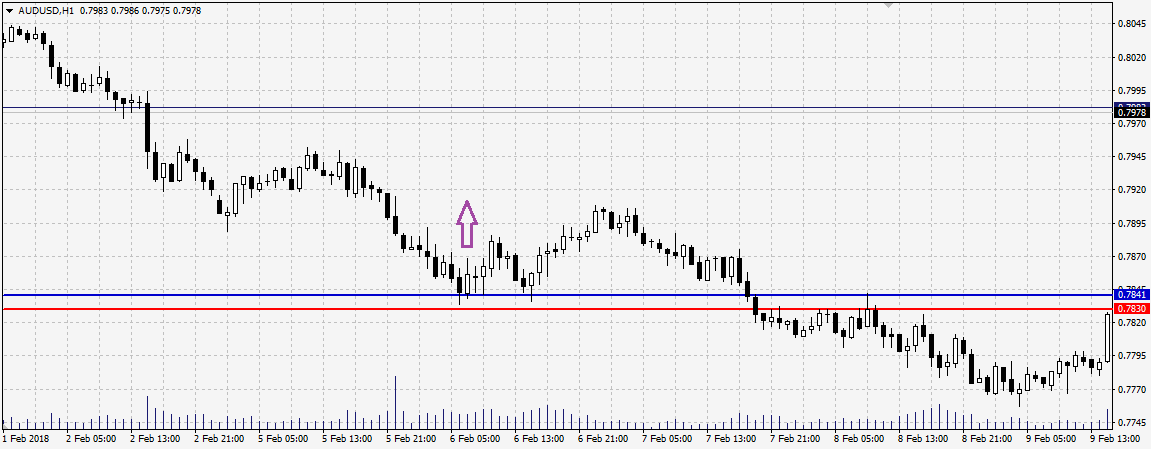

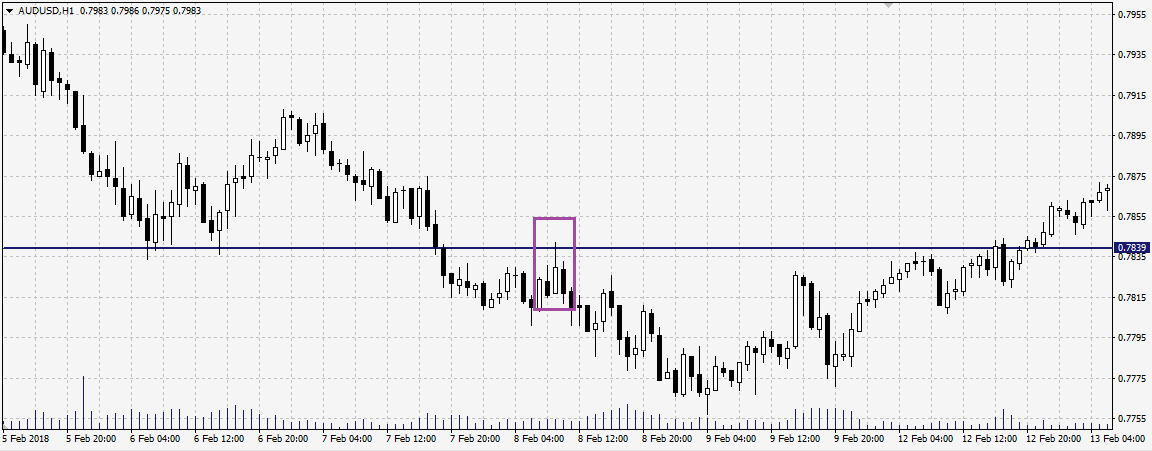

Por ejemplo, al abrir una orden de compra para el australiano a un precio de 0.7844, el stop loss se establece en 0.7830, teniendo en cuenta el hecho de que el precio había ingresado previamente en 0.7835-0.7834. Colocando un stop-loss con un pequeño margen, el trader no solo se protegerá de las pérdidas en caso de que el desarrollo del evento sea negativo, sino que también evitará el cierre doloroso por una ligera oscilación hacia abajo. (¿Quiere llegar un day trader? Conozca las Ventajas e inconvenientes del trading intradía)

En cuanto al take profit, no hay reglas estrictas para establecerlo. Puede utilizar la técnica estándar multiplicando el valor del stop loss por 3 o 4 y establecer el TP a la distancia resultante. Este es el movimiento correcto en términos de gestión de dinero. Sin embargo, en cada situación específica puede haber requisitos previos para obtener más ganancias que las que proporciona un stop loss estándar. (Recuerde siempre que para una mejor gestión del riesgo debe saber ¿Cómo calcular un lote de manera manual?)

Por ejemplo, puede orientarse en el siguiente nivel clave en la dirección de la transacción. Sin embargo, a diferencia del stop loss, es necesario establecer el take profit de modo que se garantice que el precio la alcance al acercarse a la marca clave o zona de nivel clave. (Sepa cómo usar y los secretos del indicador de sentimiento de mercado en Forex)

Matices importantes

- Vale la pena prestar atención a la fuerza del nivel y a la probabilidad de que el nivel sea roto o respetado y el precio rebote. Existe una idea errónea de que cuanto más rebotes haya habido en ese nivel, mayor será la probabilidad de que ese nivel continúe respetándose. De hecho, si el precio prueba una y otra vez una cierta barrera sin dejarla en la tendencia opuesta, significa que es probable que se rompa.

En la práctica, esto significa que el tercero y los subsiguientes rebotes del nivel se deben omitir, y solo se puede operar el segundo. (Nunca olvide utilizar Los principios básicos sobre la gestión del riesgo en Forex)

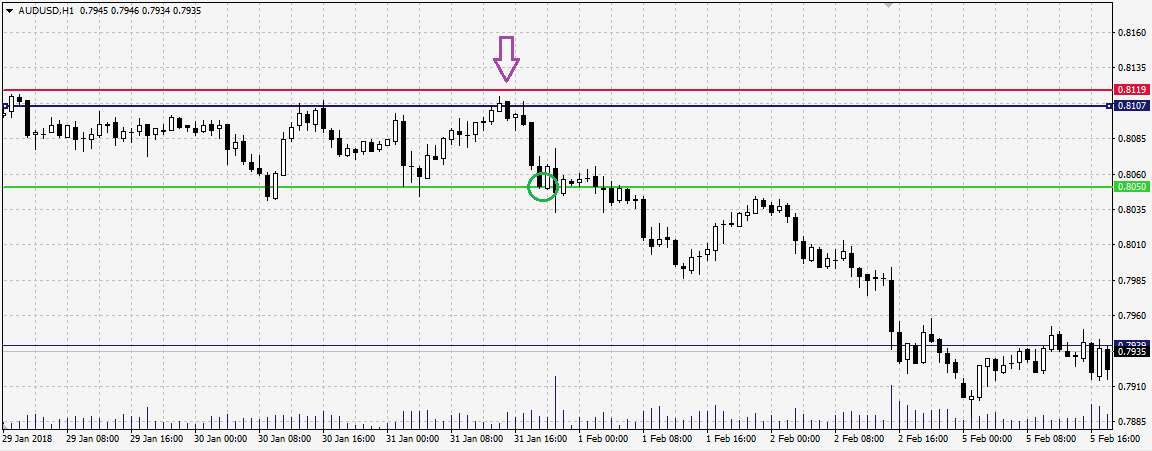

- Es necesario distinguir el rebote clásico de un nivel importante del retest de nivel después de la ruptura, cuando, por ejemplo, el soporte se convierte en resistencia.

Tal retest es incluso una señal más fuerte que un simple rebote. Si se ha formado una señal clara de rebote después de un intento fallido de romper el nivel en la dirección opuesta, la probabilidad de éxito de la operación es aún mayor. (A partir de ahora sepa ¿Cómo colocar correctamente el Take-Profit?)

- La probabilidad de rebote o ruptura del nivel puede evaluarse por el movimiento a la zona clave. Si las velas anteriores eran pequeñas y multidireccionales, y, a pesar de eso, el precio alcanzó el nivel, es probable que haya una ruptura. Si la tendencia era fuerte y segura, y el nivel se alcanzó con tan solo unas pocas velas, pero no se rompió de inmediato, lo más probable es que no lo rompa y haya un retroceso.

Este fenómeno se explica por el hecho de que los creadores de mercado están tratando de engañar a los pequeños especuladores jugando con desencadenantes visuales. Al ver un fuerte movimiento, el trader espera inconscientemente la ruptura y, como resultado, sufre pérdidas, dando su dinero al creador de mercado. (Conozca a Los 10 peores estafadores de la historia del mercado Forex )

Por la misma lógica, podemos concluir que, si una vela grande, que alcanzó el nivel, "descansó" en ella y se cerró, y no se abrió paso en ese nivel, es probable que la ruptura no se cumpla. Si una vela poderosa, rompe el nivel y, después de haber pasado algunos puntos más (o docenas), cierra en al otro lado del nivel, rompiéndolo de manera clara, el avance puede considerarse válido. (Si opera con asesores expertos y su trading es automatizado, consiga un VPS gratuito durante un año sin condición alguna leyendo nuestro artículo Servidor VPS gratuito ¿Mito o Realidad?)

- Al abrir una operación, vale la pena prestar atención a los extremos de las velas vecinas. Si los máximos (cuando el precio testea a la resistencia) son aproximadamente iguales, o difieren en 1-2 puntos, esto refuerza la señal de giro y retroceso. Lo mismo es cierto para los mínimos de las velas cuando se prueba el soporte. Se trata, de como bien adivinó, del patrón Doble High/Double Low.

Conclusión

En igualdad de condiciones, un rebote de un nivel es más probable que su ruptura. Dichas estadísticas dan motivos para que el trader se base en más señales, y seguir las reglas de la estrategia asegurará un trading rentable. Sin embargo, debe recordarse que el trading de los niveles claves es una táctica que requiere cierta experiencia de un trader para tomar decisiones según se esté dando la situación en ese momento. A pesar de la existencia de reglas, no existe un algoritmo claro que regule las acciones en ninguna situación. (Conozca todos los secretos del Stop Loss y dónde colocarlos en Todo lo que necesita saber sobre el Stop Loss)

Y precisamente por esto, un trader que utiliza el análisis de los niveles claves en su sistema o estrategia de trading, tiene más éxito en sus operaciones que otros. La mayoría de los sistemas de trading que permiten abrir operaciones de manera automática no tienen en cuenta este importante hecho, al igual que los robots de trading escritos en estos algoritmos. El mercado está cambiando constantemente, y solo la capacidad de adaptarse a estos cambios y tomar decisiones según la situación proporciona a los traders profesionales un ingreso estable y alto. (Conozca Todo lo que necesita saber sobre operar en Forex los viernes)

Para finalizar este artículo, os dejamos con un muy buen vídeo donde se pone en práctica cómo encontrar niveles de soporte y resistencias importantes, que podrían ser potenciales zonas de rebote con alta probabilidad de éxito, algo que utilizan los traders de opciones binarias.