Comprender la industria forex puede ser una tarea compleja. Sin embargo, con una investigación cuidadosa, es posible captar sus matices y avanzar hacia un panorama rentable. Un aspecto es swaps de divisas.

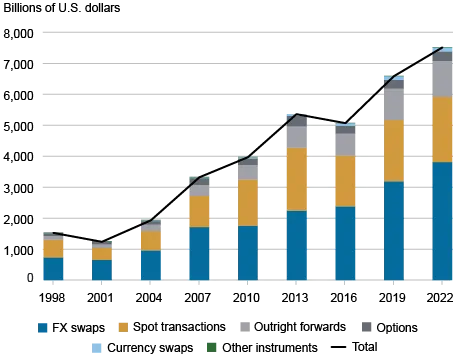

Los swaps de Forex crean una gran porción del mercado de divisas a nivel mundial, que ha mostrado un crecimiento constante a lo largo del tiempo. De hecho, la 2022 Encuesta Trienal del Banco Central realizada por el Banco de Pagos Internacionales mostró que los FX swaps son responsables del 51% de la facturación global. Eso es un aumento desde 2019, cuando la cifra era del 49%. Sé por experiencia que un conocimiento profundo de los swaps de divisas puede resultar beneficioso para las empresas y los comerciantes. En esta guía, exploraremos los swaps de divisas en detalle; sin embargo, es una buena idea comprender cómo leer gráficos de divisas antes de comenzar.

Fundamentos de los swaps de Forex

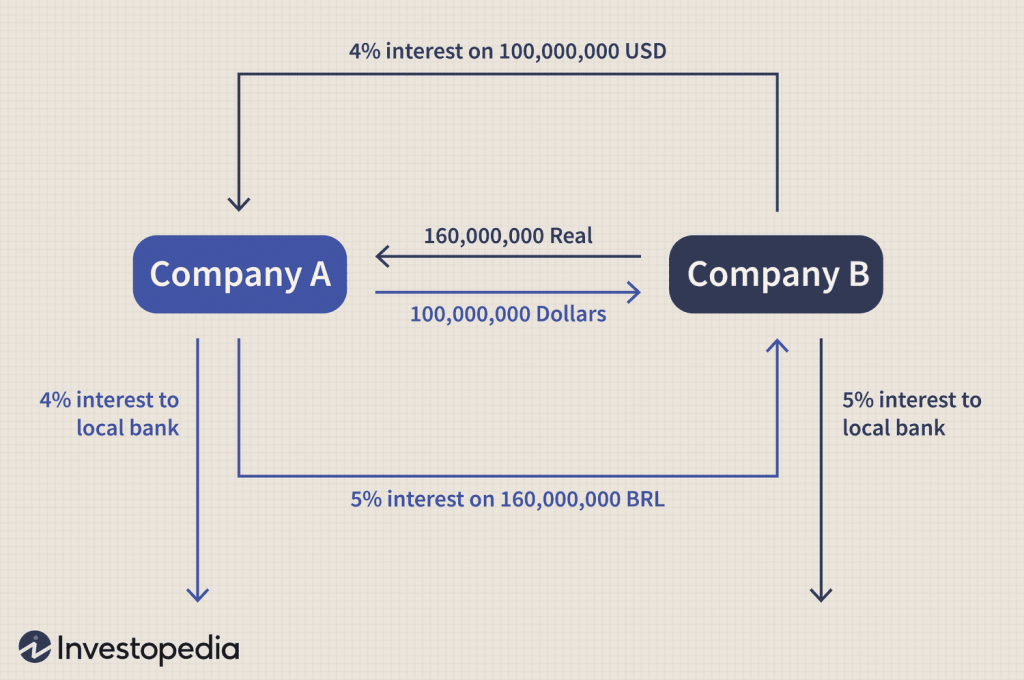

Antes de comenzar, debemos definir los swaps de divisas. En esencia, los forex swaps son una herramienta utilizada en el comercio de divisas. Son un acuerdo entre dos partes para intercambiar pares de divisas en una fecha específica en el futuro.

Por ejemplo, imagine que una gran empresa espera un pago en euros dentro de tres meses. Si el tipo de cambio actual es favorable, pueden concertar un swap de divisas para fijar ese tipo de cambio. Luego venderían euros y comprarían dólares en el mercado al contado, acordando simultáneamente comprar euros y vender dólares dentro de tres meses. Si la tasa es menos favorable dentro de tres meses, están protegidos de pérdidas.

Componentes de un swap de Forex

Hay dos partes principales en cualquier swap de divisas: el tramo al contado y el tramo adelantado.

El tramo al contado es el cambio de moneda que se realiza al tipo de cambio actual del mercado. El tramo adelantado es el acuerdo entre las dos partes para revertir la transacción en una fecha determinada en el futuro y a qué tasa.

El componente spot satisface las necesidades inmediatas de liquidez, mientras que el componente forward gestiona el riesgo cambiario.

Tipos de swaps de Forex

Dentro de esto, existen algunos tipos de swaps de divisas y todos tienen un propósito específico. Los swaps a término al contado son los más comunes. En este caso, un tramo (componente) es una transacción al contado y el otro es una transacción a término. Sin embargo, también existen swaps a plazo y eso significa que ambos tramos son transacciones a plazo con diferentes tasas de vencimiento.

Participantes del mercado

El mercado FX swap está dominado por grandes instituciones financieras. Dentro de eso, los bancos son los más destacados, junto con las corporaciones y los inversores institucionales.

Los bancos utilizan swaps de divisas en la gestión de liquidez, al mismo tiempo que los utilizan para facilitar las transacciones de los clientes. Las corporaciones utilizan swaps de divisas para gestionar el riesgo cambiario y el flujo de caja internacional. Finalmente, los inversores institucionales utilizan forex swaps dentro de sus estrategias de inversión.

Estos participantes son muy activos y el Banco de Pagos Internacionales informa que el comercio entre intermediarios fue responsable del 46 % del volumen de negocios mundial de divisas en 2022. Esta cifra fue superior al 38 % en 2019.

Mecánica y precios

Para utilizar swaps de divisas, es importante comprender cómo funcionan en la práctica y cómo se calculan las tasas específicas.

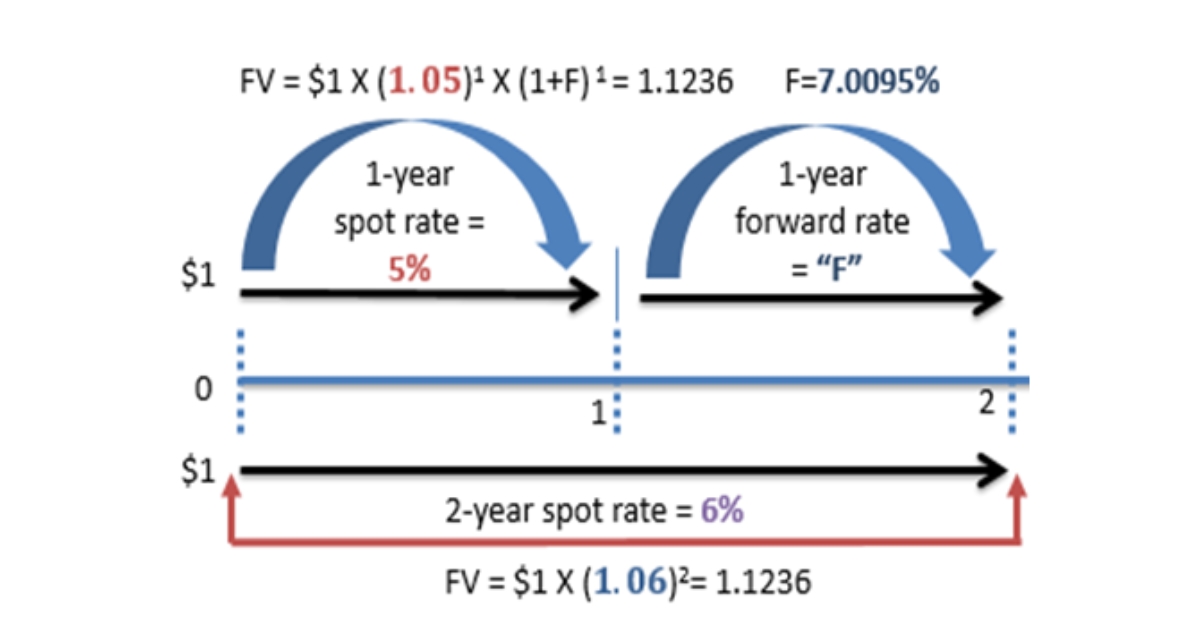

En pocas palabras, el precio de los swaps de divisas implica cálculos complejos basados en diferencias en las tasas de interés. Los puntos de intercambio son un concepto clave dentro de esto, ya que determinan el costo de un swap de divisas. El tipo a plazo se calcula a partir del tipo al contado y los diferenciales de tipos de interés. Este vídeo ayuda a explicar este complicado cálculo con más detalle.

Puntos de intercambio

El punto de swap es la parte fundamental del precio del swap de divisas. Este punto representa la diferencia en las tasas de interés entre las dos monedas. Calcular este punto de swap significa identificar la tasa al contado, las tasas de interés de ambas monedas y el plazo de vencimiento involucrado.

Los puntos swap pueden ser positivos o negativos, y esto depende del diferencial de tipos de interés. Una vez calculado, los operadores utilizan el punto de intercambio para comprender el costo o beneficio involucrado en la posición de divisa. Es un actor clave en la toma de decisiones forex swap .

Sin embargo, esta estrategia comercial es relativamente a corto plazo. Según una publicación de blog CFA Institute, más del 90% de los swaps de divisas vencen en menos de tres meses.

Cálculo de tasa a plazo

El cálculo del tipo a plazo en swaps de divisas tiene en cuenta una fórmula específica que utiliza el tipo al contado y el diferencial de tipos de interés. El tipo de cambio a plazo es una parte vital del rompecabezas, ya que determina el tipo de cambio en el tramo adelantado del acuerdo.

Digamos que el tipo de interés al contado para EUR/USD es 1,1000, el tipo de interés a 1 año para EUR es del 1% y para USD es del 2%. El tipo de interés a plazo se calcularía como: Tipo de interés a plazo = Tipo de interés al contado * (1 + Tipo de interés EUR) / (1 + Tipo de interés USD) = 1,1000 * (1,01 / 1,02) ≈ 1,0892. Esto significa que en el tramo adelantado del swap, 1 EUR se cambiaría por 1,0892 USD.

Valoración y valor de mercado

El proceso no finaliza una vez que se ha calculado un swap de divisas. El siguiente paso es comercializar. Esto significa reevaluar el valor del swap en función de las condiciones del mercado en el momento y este es un paso vital para evaluar la gestión de riesgos. Un gran cambio en las tasas de interés y los tipos de cambio al contado puede afectar drásticamente las valoraciones de los swaps, por lo que este paso es clave para gestionar ese riesgo.

La valoración regular ayuda a las empresas a cumplir con las normas contables y los requisitos reglamentarios. Sin embargo, es importante recordar que el mundo del swap de divisas cambia constantemente. Para demostrarlo, CME Group lanzó FX Spot+, que busca brindar más eficiencia y transparencia en el comercio de swaps de divisas. Esto afectará la forma en que se valora y comercializa Forex en el futuro. Como resultado, es vital mantenerse actualizado con estos desarrollos para garantizar que los swaps de divisas sigan siendo viables y rentables.

Intercambiar curvas

Otro elemento clave del precio de FX swap son las curvas de swap, que desempeñan un papel clave en la fijación de precios y la gestión de riesgos. Las curvas swap demuestran la conexión entre los tipos swap y los vencimientos de cada par de divisas. Comprender este concepto brinda información importante sobre las condiciones del mercado y ayuda en la toma de decisiones.

| Vencimiento | Puntos de intercambio (EUR/USD) | Tasa a plazo implícita |

| 1 mes | -2.5 | 1.0975 |

| 3 Meses | -7.8 | 1.0922 |

| 6 Meses | -16.2 | 1.0838 | < /tr>

| 1 Año | -32.5 | 1.0675 |

Aplicaciones y estrategias

El siguiente paso en nuestra guía completa sobre swaps de divisas es comprender cómo se utilizan y con qué fines. Las más comunes incluyen gestión del flujo de caja, cobertura y estrategias especulativas.

Sin embargo, antes de comenzar, es importante comprender cómo crear y gestionar una estrategia de compraventa de divisas. Nuestro recurso ofrece algunos consejos clave que le ayudarán a añadir swaps de divisas a su enfoque comercial.

Cobertura con swaps de Forex

Una de las formas más comunes en que las empresas utilizan swaps de divisas es mediante cobertura. Esta es una estrategia que protege contra las fluctuaciones monetarias. Anteriormente he dado el ejemplo de una empresa estadounidense que esperaba un gran pago en euros tres meses después. Esta empresa podría utilizar un swap de divisas para fijar el tipo de cambio actual y, por tanto, utilizar cobertura.

En última instancia, los swaps de divisas permiten a las empresas reducir el riesgo cambiario sin tener su capital vinculado innecesariamente. Proporciona una herramienta flexible para hacer coincidir activos y pasivos en diferentes monedas, y la cobertura puede estabilizar el flujo de efectivo y ayudar con la planificación.

Gestión del flujo de efectivo

Los swaps de Forex también se pueden utilizar para gestionar los flujos de efectivo en varias monedas. En general, permiten a las empresas intercambiar efectivo en una moneda temporalmente por otra moneda que necesitan en ese momento. Al hacer esto, reducen el riesgo y es una estrategia particularmente útil para grandes corporaciones multinacionales que manejan efectivo en varias monedas.

Podemos ver un ejemplo para ilustrar este punto. Una empresa japonesa tiene un exceso de yenes, pero necesita dólares para financiar un proyecto a corto plazo. Pueden cambiar los yenes por dólares ahora, usarlos para su proyecto y luego volver a cambiarlos a yenes una vez finalizado el período de canje. Al hacerlo, pueden satisfacer sus necesidades sin tener que convertir permanentemente sus reservas en yenes.

Estrategias especulativas

Otro motivo para un intercambio de divisas es un propósito especulativo. Esto puede implicar el uso de diferenciales de tipos de interés favorables entre monedas o la anticipación de fluctuaciones de los tipos de cambio. Sin embargo, estas estrategias conllevan mayores riesgos debido al apalancamiento que puede aumentar tanto las ganancias como las pérdidas.

Carry Trade

Otra estrategia comúnmente utilizada es el carry trade. Esta es otra estrategia especulativa que significa pedir prestada una moneda con una tasa de interés baja e invertir en una moneda con una tasa de interés alta. Se puede utilizar un FX swap para permitir a los operadores renovar sus posiciones; sin embargo, es una situación riesgosa si los tipos de cambio cambian desfavorablemente.

Por ejemplo, si una empresa pudiera pedir prestado yenes con una tasa de interés baja y convertirlos a dólares australianos con tasas de interés altas. Luego utilizarían los dólares australianos para invertir en activos de alto rendimiento. El beneficio procederá del diferencial de tipos de interés, pero si el yen se aprecia mucho frente al dólar australiano, saldrán perdiendo.

Riesgos y consideraciones

Todas las estrategias comerciales implican riesgos y los forex swaps no son diferentes. Es importante comprender estos riesgos antes de considerar esta estrategia por sí mismo. Los riesgos más comunes son el riesgo de mercado, el riesgo de contraparte y el riesgo de liquidez. Exploremos estos con más detalle.

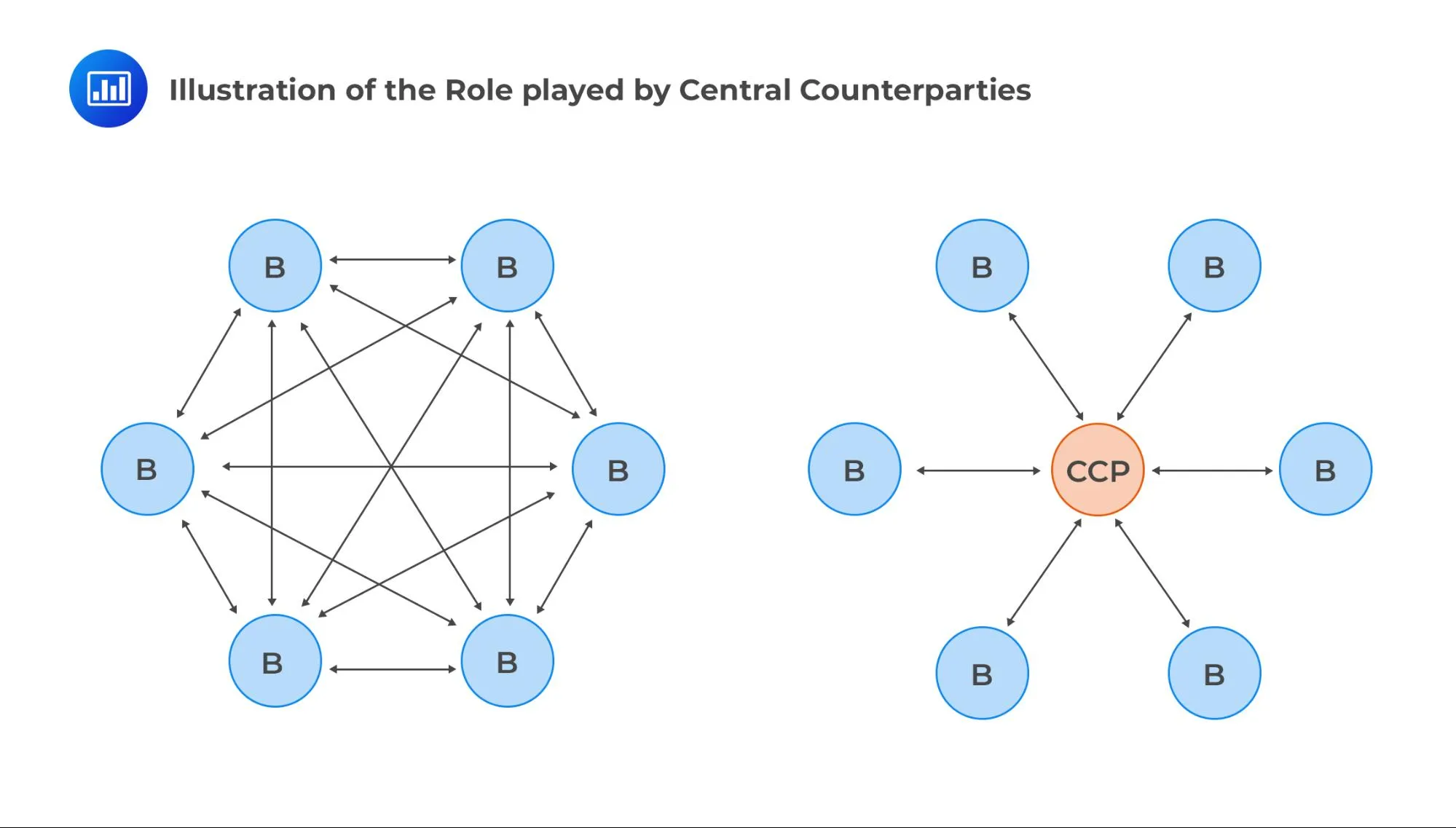

Riesgo de contraparte

El riesgo de contraparte es un tema importante a considerar en swaps de divisas. En este caso, es posible que la otra parte del intercambio no cumpla con su parte del trato. Por esta razón, es importante tratar únicamente con instituciones financieras acreditadas y, en ese caso, el riesgo será bajo.

El CFA Institute afirma que los 25 principales bancos de EE. UU. representan más del 80% de las posiciones de swaps de divisas. Esto destaca cómo reducir el riesgo de contraparte. Sin embargo, la gestión de garantías es otra forma útil de reducir este riesgo. Esto significa que una o ambas partes depositan una garantía para cubrir cualquier pérdida potencial durante el intercambio de divisas. Sin embargo, complica la transacción.

Riesgo de mercado

Otro problema potencial es el riesgo de mercado. Esto es muy común en forex swaps debido a las posibles fluctuaciones en el tipo de cambio y los tipos de interés. Incluso las empresas que utilizan habitualmente estrategias de cobertura pueden salir perdiendo debido a los altibajos inesperados del mercado. Esto resalta la importancia de comprender la dinámica del mercado y un seguimiento continuo.

Riesgo de liquidez

Riesgo de liquidez significa las dificultades para deshacer o renovar posiciones en momentos de tensión en el mercado. Generalmente, el mercado de swaps de divisas es líquido, pero a veces puede serlo menos y es difícil ajustar o salir de posiciones sin grandes tarifas.

Para ayudar en este sentido, LMAX Group adquirió recientemente FX HedgePool con el objetivo de aumentar la liquidez en el mercado institucional de swaps de divisas.

Entorno regulatorio

Comprender el panorama regulatorio en relación con FX swaps es vital para cualquiera que quiera involucrarse en esta estrategia. El entorno regulatorio ha cambiado mucho en los últimos años, principalmente con el objetivo de aumentar la transparencia y reducir el riesgo sistémico.

También es cierto que los requisitos de cumplimiento a veces pueden afectar el costo y la complejidad de los swaps de divisas. Además, diferentes jurisdicciones pueden tener diferentes enfoques.

Marco regulatorio global

Los organismos reguladores mundiales supervisan los swaps de divisas para garantizar la equidad y el cumplimiento. En Estados Unidos, es la Comisión de Comercio de Futuros de Materias Primas (CFTC), en Europa, es la Autoridad Europea de Valores y Mercados (EMSA).

Es importante mantenerse actualizado con los cambios regulatorios. Por ejemplo, la CFTC implementó nuevas reglas de UPI en enero de 2024, lo que afectó las transacciones de swap de divisas.

Requisitos de informes

En los últimos años, se han introducido requisitos de presentación de informes obligatorios para las transacciones swap de divisas. Si bien estos requisitos varían según la jurisdicción, tienen el mismo objetivo: proporcionar a los reguladores una idea clara de la actividad y los riesgos del mercado.

Si bien cumplir con estos requisitos a veces puede resultar complejo, es un aspecto esencial.

Compensación y liquidación

Otra tendencia clave es el impulso hacia la compensación central para Swaps de divisas. Esto tiene como objetivo reducir el riesgo de contraparte al tener una contraparte central entre ambas partes en una transacción. No todas las transacciones de divisas necesitan compensación centralizada, pero es posible que así sea en el futuro.

Swaps bilaterales versus compensados

La elección entre swaps de divisas compensados y bilaterales requiere una consideración cuidadosa. Los swaps compensados reducen el riesgo de contraparte y, a menudo, tienen mejores precios. Sin embargo, también tienen costos y complejidades adicionales. Por otro lado, los swaps bilaterales brindan más flexibilidad pero pueden tener mayores riesgos de contraparte.

Tomar la decisión depende de la tolerancia al riesgo y las necesidades de ambas partes.

| Aspect | Swaps bilaterales | Swaps compensados |

| Riesgo de contraparte | Mayor | Inferior |

| Flexibilidad | Alto | Limitado |

| Complejidad operativa | Inferior | Superior |

| Regulatorio Supervisión | Menos estricto | Más estricto |

| Costo | Potencialmente más bajo | Tasas de compensación adicionales |

Avances tecnológicos

La tecnología está dando forma a todas las áreas de nuestras vidas y la forma en que comerciamos no es diferente. En el mercado de swaps de divisas, existen varios tipos de tecnología que agilizan y aumentan la eficiencia. Las plataformas de comercio electrónico y las aplicaciones blockchain son solo dos menciones notables, y están cambiando la forma en que se inician, organizan y administran los forex swaps.

Exploremos estos avances con más detalle:

Plataformas de comercio electrónico

En los últimos años, las plataformas de comercio electrónico han revolucionado los swaps de divisas. No sólo hacen que el comercio sea más rápido y eficiente, sino que también conducen al descubrimiento de mejores precios. También es mucho más fácil que más personas accedan al mercado. Estas plataformas proporcionan ejecución automatizada, fijación de precios en tiempo real y procesamiento posterior a la negociación. En general, agilizan el proceso comercial.

La plataforma FX Link de CME Group se lanzó en 2018 y proporciona un libro de órdenes de límite central para operar electrónicamente. Este avance positivo permite a los operadores ejecutar diferentes operaciones simultáneamente, lo que mejora la transparencia de los precios y la eficiencia de la ejecución.

Comercio algorítmico

Otro avance clave es el comercio algorítmico, que se ha vuelto muy común en el mercado swap de divisas. Algoritmos complejos analizan rápidamente los datos del mercado e identifican oportunidades potenciales. También permiten que las operaciones se ejecuten a alta velocidad.

El comercio algorítmico ciertamente puede mejorar la eficiencia comercial, pero también puede ser desafiante y crear más riesgo, especialmente durante momentos de tensión en el mercado. En este caso, se requiere una sólida estrategia de gestión de riesgos.

Blockchain y contratos inteligentes

Tanto la tecnología blockchain como los contratos inteligentes pueden cambiar el mercado de swaps de divisas en gran medida. Con el tiempo, se cree que podrían agilizar el proceso de liquidación, reducir el riesgo de contraparte y también aumentar la transparencia.

Estas tecnologías aún están en su infancia y aún no se ha producido una adopción generalizada, pero muchas industrias las están explorando.

Análisis de datos e IA

Es imposible no mencionar la IA y el análisis de datos, y estas son dos áreas que se utilizan a menudo en el FX swap el comercio y la gestión de riesgos. Ambas tecnologías se pueden utilizar para ayudar a analizar grandes cantidades de datos y reconocer patrones. Esto conduce a mejores resultados en la toma de decisiones. Además, ambas tecnologías se utilizan para mejorar los procesos de gestión de riesgos, como el análisis de escenarios y las pruebas de estrés.

Tendencias del mercado y perspectivas futuras

Está claro que el mercado forex swap siempre está cambiando y está influenciado por muchos factores diferentes. De cara al futuro, hay varias tendencias en el horizonte y es importante comprenderlas y cómo pueden afectar a los FX swaps.

Tamaño y crecimiento del mercado

Está claro que el mercado de swaps de divisas es grande y no muestra signos de desaceleración, sino todo lo contrario. Según la Encuesta Trienal del Banco Central 2019, el volumen de negocios diario anual en el mercado de divisas fue de 7,5 billones de dólares en abril de 2022. Se espera que crezca año tras año.

Hay muchas razones para este rápido crecimiento, incluidas las inversiones transfronterizas y el aumento del comercio mundial en general. Sin embargo, también muestra la creciente importancia del mercado de divisas en las finanzas globales.

Monedas de mercados emergentes

Hay muchas monedas de mercados emergentes a considerar en el mercado forex swap. Entre ellos se incluyen el yuan chino, el real brasileño y la rupia india, que se están volviendo más prominentes. Esto muestra la dinámica cambiante del comercio global y la creciente importancia económica de estos países. Por supuesto, esto trae nuevas oportunidades para los comerciantes, junto con desafíos.

El Banco de Pagos Internacionales afirma que la participación del yuan chino en el volumen de negocios mundial de divisas aumentó un 7% en 2022. Esto la convierte en la quinta moneda más negociada, en comparación con 2019, cuando ocupaba el octavo lugar.

Consideraciones ESG

También debemos considerar cómo los factores ESG (ambientales, sociales y de gobernanza) influyen en el mercado de forex swap. Cada vez más personas están considerando la sostenibilidad y las prácticas éticas en sus decisiones financieras y estrategias comerciales. Esto ha impulsado el desarrollo de productos Forex vinculados a ESG y también influye en la forma en que los operadores abordan la gestión de riesgos.

Finanzas sostenibles

Finanzas sostenibles es una palabra de moda en el ámbito swap de divisas. Los swaps de divisas verdes están vinculados a proyectos respetuosos con el medio ambiente y se están volviendo muy populares. Estos permiten a los comerciantes apoyar iniciativas sostenibles y al mismo tiempo gestionar su riesgo cambiario.

Resumen de aprendizaje

Comprender los swaps de divisas con mayor detalle es clave para realizar operaciones exitosas. Hemos cubierto desde los conceptos básicos hasta los conceptos más avanzados, mientras exploramos las posibles tendencias futuras. Aquí hay un breve resumen de los puntos más importantes:

- Los swaps de Forex son acuerdos para intercambiar pares de divisas en fechas futuras, combinando transacciones al contado y a plazo.

- Sirven para diversos fines, incluida la cobertura, la gestión de liquidez y la especulación.

- El precio de los swaps de divisas implica conceptos como puntos de swap y cálculos de tipos a plazo.

- Los participantes del mercado incluyen bancos, corporaciones, inversores institucionales y bancos centrales.

- Los riesgos asociados con los swaps de divisas incluyen riesgos de contraparte, de mercado y de liquidez.

- El entorno regulatorio para los swaps de divisas continúa evolucionando, con un enfoque en la transparencia y la reducción de riesgos.

- Los avances tecnológicos, incluidas las plataformas electrónicas y blockchain, están remodelando el panorama del swap de divisas.

- Las monedas de los mercados emergentes y las consideraciones ESG son cada vez más importantes en el mercado de swaps de divisas.

El trading exitoso requiere aprendizaje constante, y en TopBrokers, estamos comprometidos a ayudar a todos los traders a desarrollar continuamente sus habilidades.

Por ejemplo, nuestro recurso sobre el patrón Gartley y cómo operar con él es extremadamente útil. Además, contamos con una variedad de comparaciones entre corredores y otros recursos educativos relacionados con el mundo del trading.