3 Forex-Kerzenmuster zur Steigerung Ihrer Gewinne im Jahr 2024

Die Candlestick-Musteranalysemethode hat sich zu einem der beliebtesten technischen Analysetools auf dem Forex-Markt entwickelt. Händler an Aktien und anderen Finanzmärkten nutzen Candlesticks auch als hervorragende visuelle Hilfe, um zu erkennen, wie sich ein bestimmter Preis innerhalb eines bestimmten Zeitraums entwickelt hat.

Japanische Candlestick-Muster sind unverzichtbare und erstklassige Werkzeuge im Devisenhandel. Wenn man sie versteht, können Händler die Veränderungen, die auf dem Markt auftreten, interpretieren und auf der Grundlage dieser Informationen Entscheidungen treffen.

In diesem Artikel aus unserem Forex-Blog zeigen wir Ihnen die drei wichtigsten Kerzenmuster, um Ihre Gewinne auf dem Forex-Markt im Jahr 2024 zu steigern.

Was ist ein japanischer Candlestick-Chart?

Candlestick-Charts im Handel sind Preisdiagramme, die Trends und Umkehrungen zeigen, in denen Preise durch Kerzen angezeigt werden. Candlestick-Charts sind leicht zu lesen und gehören zu den ältesten Studien in der technischen Analyse. Sie entstanden in Japan, mehr als 100 Jahre bevor Balken- und Point-and-Figure-Diagramme in westlichen Märkten entwickelt wurden.

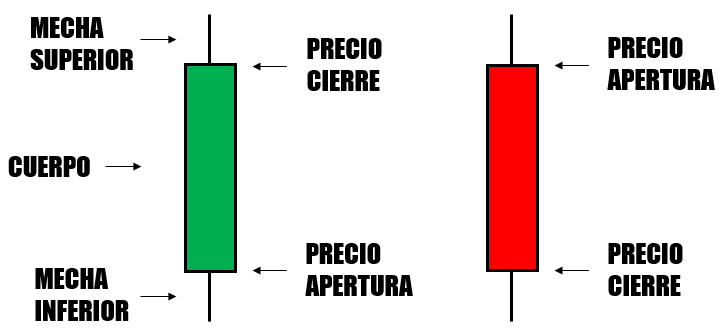

Candlesticks werden gebildet, indem sie einen „Kerzenkörper“, einen durchgezogenen Bereich zwischen dem Eröffnungs- und Schlusskurs, und „Dochte“ zeigen, die das Hoch und Tief darstellen. Manchmal kann sich eine feste Kerze bilden, wenn der Eröffnungskurs das Tief und der Schlusskurs das Hoch war, und dünne Kerzen mit weniger festem Körper können sich bilden, wenn ein Preis volatil ist und im Laufe des Tages stark schwankt.

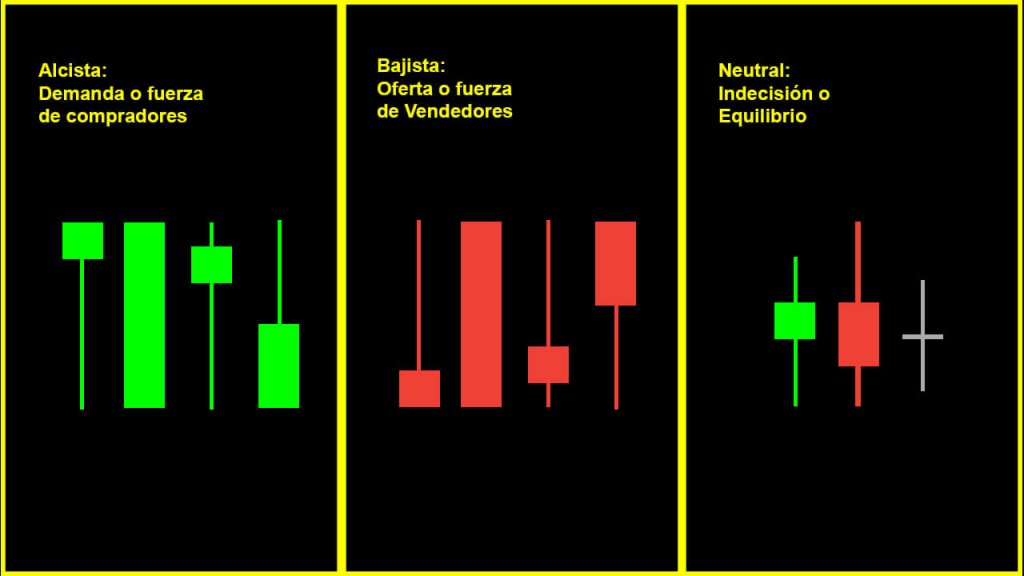

Candlestick-Charts erfassen nicht nur den Zusammenhang zwischen Preis und Angebot und Nachfrage, sondern auch die Emotionen der Händler. Die Begeisterung der Anleger wird durch die visuelle Darstellung der Größe der Preisbewegungen in verschiedenen Farben hervorgehoben. Eine grüne Kerze gilt als bullisch, weil in diesem Zeitraum die Käufer die Kontrolle haben, während eine rote Kerze als bärisch gilt, weil in diesem Zeitraum die Bären oder Verkäufer die Kontrolle haben.

Kerzenmuster

Der Devisenmarkt oder Forex bietet Händlern zahlreiche Möglichkeiten, von Preisbewegungen zu profitieren. Ein wichtiger Aspekt des Forex-Handels ist die Fähigkeit, Preisdiagramme zu analysieren und zu interpretieren. Ein beliebter Ansatz bei der Chartanalyse ist die Verwendung von Candlestick-Mustern, die visuelle Signale liefern, die Händlern helfen können, fundierte Entscheidungen zu treffen.

In diesem Artikel stellen wir drei der besten Forex-Kerzenmuster aus einem Backtest von Kerzenmustern über mehrere Jahrzehnte vor, die sich bei der Erkennung potenzieller Handelsmöglichkeiten als effektiv erwiesen haben und sehr gute Möglichkeiten für den Markteintritt im Jahr 2024 bieten werden .

Durch die Beherrschung dieser leistungsstarken Candlestick-Muster können Händler ihre Fähigkeit, fundierte Handelsentscheidungen zu treffen, erheblich verbessern und ihre Gesamtleistung auf dem Forex-Markt verbessern.

Top 3 Forex Candlestick-Muster

Traditionelle Ratschläge zum Candlestick-Handel sind beim Handel an den Märkten oft völlig falsch. Der Grund dafür ist, dass sich jeder Markt anders verhält.

Zum Beispiel hat der Aktienmarkt eine bullische Tendenz, was dazu führt, dass sich Candlestick-Muster anders verhalten als der Devisen- oder Rohstoffmarkt. Überzeugen Sie sich selbst, indem Sie ein Börsendiagramm öffnen und es mit einem Rohstoffindex oder einem Index eines anderen Marktes vergleichen; Es ist völlig anders.

Dieser Unterschied im Verhalten ist der Grund, warum Handelsstrategien mit Candlestick-Mustern nicht auf allen Märkten anwendbar sind. Sie müssen verstehen, wie diese Muster in Ihrem Markt funktionieren. Jetzt schauen wir uns die drei besten Forex-Kerzenmuster an, sortiert nach ihrer Wirksamkeit und ihrem Gewinnpotenzial.

Dieses Potenzial stellt dar, wie viel Geld ein Forex-Händler in der Vergangenheit mit dem Handel mit den Mustern auf die beschriebene Weise verdient hätte. Das blockierte Muster hat beispielsweise einen Vorteil von 1,80, was bedeutet, dass sie für jeden riskierten Dollar 1,80 Dollar verdient hätten.

Stillstandsmuster

-

Vorteil: 1,80

-

Gewinnprozentsatz: 47 %

-

Risiko-Ertrag: 1:5

Das blockierte Muster wird traditionell als Umkehrmuster betrachtet, das ein mögliches Ende eines Aufwärtstrends anzeigt. Es wird in den gehandelten japanischen Candlestick-Charts wie folgt dargestellt:

-

Drei aufeinanderfolgende bullische Kerzen schließen nacheinander höher.

-

Die erste Kerze ist bullisch und lang.

-

Die zweite Kerze ist bullisch und lang, wobei sich innerhalb oder in der Nähe des vorherigen realen Körpers kaum bis gar kein oberer Schatten öffnet.

-

Eine dritte Kerze ist klein, bullisch und ruht auf der Schulter und bewegt sich um den Schlusskurs der vorherigen Kerze.

-

Das blockierte Muster muss in einem Aufwärtstrend auftreten.

Das ins Stocken geratene Muster weist eine hohe Rentabilität auf dem Devisenmarkt auf.

Forex-Händler sollten beim Durchbruch des Tiefs der dritten Kerze short gehen und einen Stop-Loss über dem Hoch derselben Kerze setzen. Sehen wir uns im folgenden Bild an, wie sich eine solche Situation entwickelt:

Im obigen Beispiel sehen wir, dass die Preise nach dem Durchbrechen des Tiefs sinken, was zu einem profitablen Handel führt. Basierend auf dem Durchschnitt nach 5.836 Trades hält die Bewegung an und kluge Händler sollten bei einem Risiko-Ertrags-Verhältnis von 1:5 Gewinne mitnehmen.

Bearisches Gürtelhaltemuster

-

Kante: 1,27

-

Gewinnprozentsatz: 38 %

-

Risiko-Ertrag: 1:5

Das bärische Belt-Hold-Muster besteht aus einer Kerze mit einem langen realen Körper und wenig oder keinem oberen Schatten in einem Aufwärtstrend.

-

Die Kerze sollte bärisch sein und einen langen realen Körper haben.

-

Es sollte wenig oder keinen oberen Schatten geben.

-

Das Muster muss während eines Aufwärtstrends auftreten.

Die Daten zeigen, dass kluge Händler das Gegenteil der herkömmlichen Meinung (oder dem, was die meisten Menschen tun) tun und diesen Rückzug nutzen sollten, um Long-Positionen einzugehen.

Das beste Setup, um dieses Candlestick-Muster zu nutzen, besteht darin, bei der Schlusspause mit einem Stop-Loss unter dem Minimum eine Long-Position (Kauf) einzugehen, in der Hoffnung, für jeden riskierten Dollar 1,27 Dollar zu verdienen.

Bullish Belt Hold Pattern

-

Kante: 1,29

-

Gewinnprozentsatz: 38 %

-

Risiko-Ertrag: 1:5

Das bullische Belt-Hold-Muster ist das Gegenteil des bärischen Belt-Hold-Musters. Es besteht aus einer bärischen Kerze mit einem langen realen Körper und wenig oder keinem unteren Schatten, der in einem Abwärtstrend auftritt.

-

Die Kerze sollte bullisch sein und einen langen realen Körper haben.

-

Es sollte wenig oder keinen unteren Schatten geben.

-

Es sollte ein oberer Schatten vorhanden sein.

-

Das bullische Belt-Hold-Kerzenmuster sollte während eines Abwärtstrends auftreten.

Wenn das Muster identifiziert wird, platzieren datengesteuerte Forex-Händler, die den Belt-Hold-Breakout leerverkaufen (verkaufen), ihren Stop-Loss über dem Hoch. Das Signal erscheint normalerweise innerhalb der nächsten drei Tage. Es ist ein sehr gutes Kerzenmuster zugunsten des Trends.

Dieses optimale Setup bringt 29 Cent für jeden riskierten Dollar.

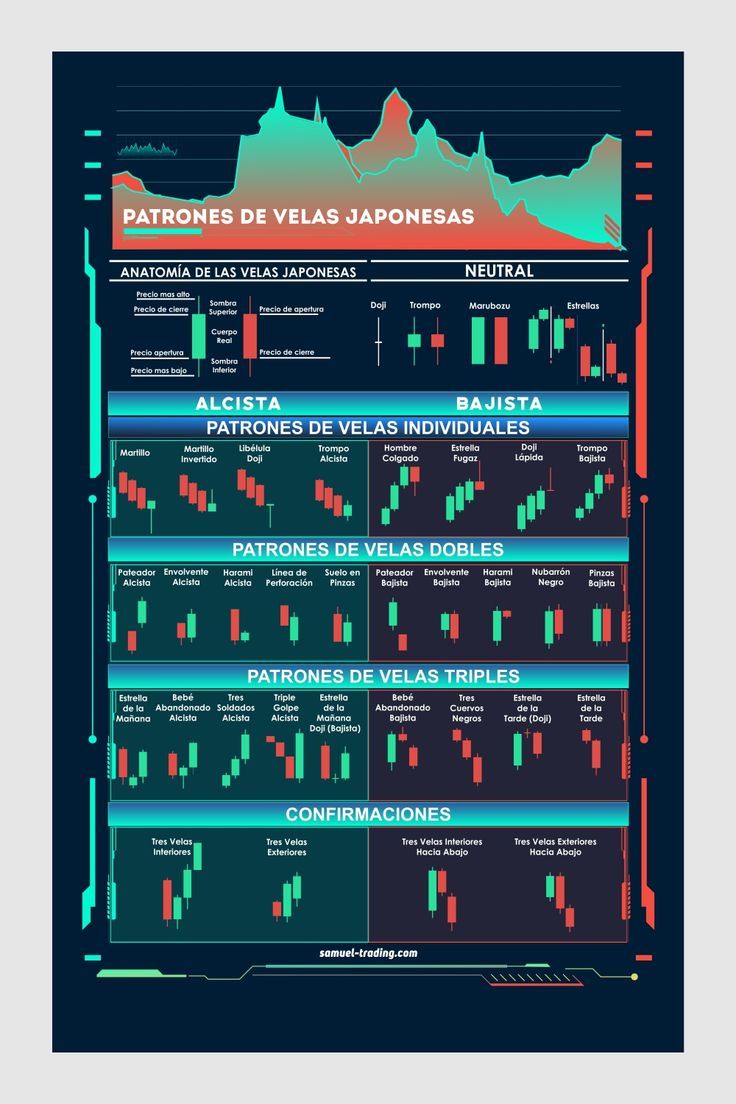

Bedeutung von Dochten und Körpern

In der Welt des Devisenhandels ist das Verständnis von Candlestick-Mustern unerlässlich, um fundierte Entscheidungen treffen zu können. Ein entscheidender Aspekt dieser Muster sind die Dochte und Körper der Kerzen. Der Körper einer Kerze stellt die Differenz zwischen dem Eröffnungs- und Schlusskurs eines bestimmten Zeitraums dar, während die Dochte, auch Schatten genannt, den höchsten und niedrigsten Preis während dieses Zeitraums anzeigen.

Kerzen mit einem langen grünen Körper weisen auf eine starke bullische Stimmung hin, da der Schlusskurs deutlich über dem Eröffnungskurs liegt. Im Gegensatz dazu zeigt ein langer roter Körper eine stark bärische Stimmung an, wobei der Schlusskurs deutlich unter dem Eröffnungskurs liegt. Short-Börsen, egal ob grün oder rot, zeigen eine neutralere Stimmung, da der Preisunterschied zwischen Eröffnung und Schluss deutlich geringer ist.

Der obere und der untere Docht liefern weitere Informationen über das Marktverhalten. Ein langer, niedriger Docht weist darauf hin, dass der Preis während des Forex-Chart-Zeitraums gefallen ist, sich aber am Ende wieder erholen konnte. Typischerweise deutet dies auf eine mögliche Umkehr von einem Abwärtstrend zu einem Aufwärtstrend hin. Andererseits zeigt ein langer oberer Docht, dass der Preis im Laufe des Zeitraums gestiegen ist, aber wieder gefallen ist, was auf eine mögliche Umkehr von einem Aufwärtstrend in einen Abwärtstrend hindeutet.

Ein kleiner grüner Körper mit einem langen unteren Docht kann besonders bedeutsam sein, da er Kaufdruck auf dem Markt zeigt, auch wenn der Schlusskurs nahe am Eröffnungskurs bleibt. Im Gegenteil: Eine lange rote Kerze mit einem langen oberen Docht weist trotz der minimalen Differenz zwischen Eröffnungs- und Schlusskurs auf starken Verkaufsdruck hin.

Zusammenfassend lässt sich sagen, dass es für Händler von entscheidender Bedeutung ist, die Bedeutung von Dochten und Körpern in Candlestick-Mustern zu verstehen, um fundierte Entscheidungen treffen zu können. Diese Elemente liefern wertvolle Einblicke in die Marktdynamik und können dabei helfen, potenzielle Umkehr- oder Fortsetzungsmuster zu erkennen. Eine sichere, fundierte und klare Analyse von Candlestick-Mustern, einschließlich Dochten und Körpern, kann Forex-Händlern bei ihrem Entscheidungsprozess in diesem Jahr 2024 von großem Nutzen sein.

Umkehrmuster und Fortsetzung

Umkehr- und Fortsetzungsmuster sind wesentliche Werkzeuge für Forex-Händler, da sie dabei helfen, potenzielle Trendumkehrungen und die Fortsetzung bestehender Trends zu erkennen. Beide Arten von Mustern können in bullischen und bärischen Marktbedingungen gefunden werden, wodurch sie für verschiedene Handelssituationen vielseitig einsetzbar sind.

Umkehrmuster bedeuten eine mögliche Änderung des aktuellen Trends, entweder von bullisch zu bärisch oder von bärisch zu bullisch. Diese Muster treten auf, wenn sich der Kauf- oder Verkaufsdruck erheblich ändert, was auf eine Änderung der Marktstimmung hinweist. Zu den gängigen Umkehrmustern gehören das Schulter-Kopf-Schulter-Muster, das Doppel-Top und das Doppel-Bottom. Diese Muster bilden häufig nahegelegene Unterstützungs- und Widerstandsniveaus, da Händler dazu neigen, ihre -Orders um diese strategischen Preispunkte herum zu platzieren.

Andererseits deuten Fortsetzungsmuster darauf hin, dass der vorherrschende Trend wahrscheinlich anhalten wird. Diese Muster deuten auf eine Pause oder Konsolidierung des aktuellen Trends hin, bevor er seine ursprüngliche Richtung wieder einnimmt. Beispiele für Fortsetzungsmuster sind Dreiecke, Keile und Flaggen. Diese Muster entstehen normalerweise, wenn Händler eine Pause einlegen und den Markt bewerten, bevor sie weitere Positionen in Richtung des Trends hinzufügen.

Bullische Kerzenmuster deuten auf die Möglichkeit eines Preisanstiegs hin, während bärische Kerzenmuster auf die Möglichkeit einer Abwärtsbewegung hinweisen. Einige Beispiele für bullische Muster sind die Hammer- und Morning Star-Formationen, während bärische Muster oft Formationen wie Shooting Star und Evening Star aufweisen. Diese Muster können Händlern wertvolle Informationen über die Marktrichtung liefern und es ihnen ermöglichen, fundierte Entscheidungen zu treffen in Ihren Handelsstrategien.

Zusammenfassend lässt sich sagen, dass das Verständnis von Umkehr- und Fortsetzungsmustern sowie bullischen und bärischen Candlestick-Formationen für Forex-Händler von entscheidender Bedeutung ist. Indem Händler sich mit diesen Mustern vertraut machen, können sie die Marktstimmung genauer einschätzen, Risiken effektiv steuern und fundiertere Handelsentscheidungen treffen.

Fazit

Alles in allem können diese drei Candlestick-Muster, wenn sie richtig identifiziert werden, für Anleger äußerst nützlich sein. Obwohl viele glauben, dass Muster auf dem modernen Devisenmarkt allmählich an Genauigkeit verlieren, sind mehrere Muster immer noch zuverlässig für die Vorhersage von Preisbewegungen. Aus diesem Grund bleibt es für Forex-Händler wichtig, Candlestick-Muster zu verstehen.

Lassen Sie uns diesen Artikel damit beenden: Wenn Forex-Charts die Geschichte jedes Währungspaars erzählen würden, wären Kerzen die Wörter und Kerzenmuster wären die Sätze

FAQ

Was sind die zuverlässigsten Kerzenmuster für den Devisenhandel?

Es gibt zahlreiche Candlestick-Muster, die Händler beim Handel auf dem Devisenmarkt verwenden, aber zu den zuverlässigsten gehören die Morgenstern- und Abendsternmuster, die Trendänderungen anzeigen. Weitere zuverlässige Muster sind der Hammer und der umgekehrte Hammer, das Engulfing-Muster und das Harami-Muster.

Wie helfen Kerzenmuster bei Handelsentscheidungen?

Candlestick-Muster bieten visuelle Darstellungen der Marktpsychologie und können Händlern helfen, das Gleichgewicht zwischen Angebots- und Nachfragekräften zu verstehen. Diese Muster ermöglichen es Händlern, fundierte Entscheidungen zu treffen, indem sie potenzielle Trendumkehrungen, Unterstützungs- und Widerstandsniveaus sowie Ein- und Ausstiegspunkte identifizieren.

Welche Muster eignen sich am besten zur Erkennung von Trendänderungen?

Einige der besten Muster zur Identifizierung von Trendänderungen sind der Morgenstern und der Abendstern, die auf mögliche Änderungen im Gesamttrend hinweisen. Die Muster der drei schwarzen Krähen und der drei weißen Soldaten sind ebenfalls wirksam bei der Erkennung von Trendumkehrungen, da sie starke bärische bzw. zinsbullische Momentumverschiebungen anzeigen.

Welche sind die wichtigsten Candlestick-Muster, die im Daytrading verwendet werden?

Im Daytrading konzentrieren sich Händler normalerweise auf kürzere Zeitrahmen und verlassen sich daher auf bestimmte Kerzenmuster, die in diesen Szenarien gut funktionieren. Zu den wichtigsten Mustern, die im Tageshandel verwendet werden, gehören Doji, Kreiselmuster, Engulfing-Muster und Harami-Muster. Diese Muster können Händlern dabei helfen, Marktvolatilität, potenzielle Trendumkehrungen und Ausbruchsmöglichkeiten zu erkennen.

Wie kann ich Kerzenmuster mit anderen technischen Analysetools kombinieren?

Händler können Kerzenmuster mit verschiedenen technischen Analysetools kombinieren, um zusätzliche Bestätigung von Handelssignalen zu erhalten und ihre gesamte Handelsstrategie zu verbessern.

Sie können beispielsweise gleitende Durchschnitte, Trendlinien sowie Unterstützungs- und Widerstandsniveaus verwenden, um die durch Candlestick-Muster erzeugten Signale zu bestätigen oder zu widerlegen. Darüber hinaus kann die Einbeziehung von Oszillatoren wie dem Relative Strength Index (RSI) die Candlestick-Analyse ergänzen, indem überkaufte oder überverkaufte Marktbedingungen aufgedeckt werden.

Was sind einige einfache Techniken, um mein Verständnis von Candlestick-Mustern zu verbessern?

Um Ihr Verständnis japanischer Candlestick-Muster zu verbessern, können Sie verschiedene einfache Techniken befolgen. Konzentrieren Sie sich zunächst auf die Beherrschung einiger wesentlicher Muster, bevor Sie sich komplexeren Mustern zuwenden. Zweitens üben Sie, diese Muster in historischen Diagrammen zu identifizieren, um sich mit ihrem Aussehen und Verhalten vertraut zu machen. Erwägen Sie schließlich die Verwendung eines Demokontos, um diese Muster in Ihre Forex-Strategie zu implementieren, sodass Sie praktische Erfahrungen sammeln können, ohne echtes Kapital zu riskieren.