El trading basado en análisis técnico es extremadamente popular entre los operadores principiantes y profesionales. Existen innumerables metodologías técnicas que se pueden implementar en el mercado. Uno de esos métodos incluye el uso de osciladores técnicos, que será el tema central de este artículo.

Osciladores de trading

Un oscilador es un estudio técnico que los traders pueden utilizar para ayudarles a determinar si un mercado está operando dentro de un rango esperado o está operando fuera de un rango esperado, de modo que el mercado puede considerarse sobrecomprado o sobrevendido. Si bien algunos osciladores ayudan a medir los extremos dentro de un mercado, otros pueden usarse como osciladores de identificación de tendencias. Los osciladores de identificación de tendencias proporcionan pistas sobre si un mercado muestra características de tendencia o no. (Algo fundamental para operar con éxito en Forex es la elección de un buen bróker, si es la primera vez que va a elegir a un bróker y no sabe cómo hacerlo, le recomendamos que lea nuestro artículo ¿Cómo elegir a un bróker?)

Hay bastantes nombres diferentes que los operadores usan para los osciladores, incluidos osciladores técnicos, osciladores de trading, osciladores de impulso, osciladores de divisas e indicadores de oscilador. No debe confundirse con estos diferentes términos, ya que la mayoría de ellos tienden a referirse a lo mismo. Los osciladores a menudo se combinan con otros estudios (indicadores) técnicos, como medias móviles, resistencia de soporte y análisis de velas. Los osciladores técnicos pueden y funcionan bastante bien por sí mismos en ciertas condiciones del mercado, sin embargo, tienden a funcionar incluso mejor cuando se combinan con algunos de estos otros elementos técnicos. (Conozca cómo abrir su propia sociedad o agencia de valores Forex en España)

Los osciladores técnicos pueden proporcionar una gran variedad de señales de trading. Dependiendo del tipo de oscilador, esto podría incluir la señalización de una condición de mercado de sobrecompra o sobreventa, una señal de cruce que indica que el mercado está pasando de alcista a bajista, o de bajista a alcista.

Además, los osciladores técnicos pueden ser bastante útiles para determinar los puntos terminales de una tendencia de precios. Específicamente, se pueden utilizar para detectar divergencias de impulso dentro de un instrumento financiero o activo. Algunos traders más avanzados también utilizan osciladores técnicos junto con el Market profile, la onda de Elliott o el análisis de Fibonacci para determinar los posibles puntos de inflexión. (17 Consejos para ser rentable en Forex)

Como tal, existe una multitud de formas en la que un trader puede incorporar osciladores técnicos en su metodología de trading. Muchos de los métodos más convencionales se presentan en los libros de texto de análisis técnico tradicionales y son conocidos por la mayoría de los operadores.

Aunque los métodos tradicionales funcionan, un trader puede obtener una mejor ventaja implementando su propia operativa o método que la mayoría no conoce o no ha descubierto. Esto puede proporcionar una ventaja adicional que puede ayudar a impulsar su rendimiento comercial general. Como tal, siempre es aconsejable experimentar con diferentes técnicas de trading mediante osciladores y perfeccionarlas según sea necesario para mantenerse a la vanguardia. (Los mejores monederos para Bitcoin)

Tipos de osciladores

Hay decenas de osciladores técnicos diferentes disponibles para los traders. La mayoría de las plataformas de gráficos en estos días brindan acceso gratuito a una multitud de osciladores técnicos diferentes. Sin embargo, es importante comprender que la mayoría de los osciladores tienden a caer en uno de los dos cubos.

Por ejemplo, hay osciladores que se centran alrededor de un punto focal o una línea. Dentro de estos osciladores centrados, la línea indicadora del oscilador se moverá por encima y por debajo de la línea centrada. Los osciladores centrados son útiles para determinar la dirección de la tendencia y el impulso dentro de una tendencia. (El Yuan Digital estatal de China y sus efectos en los mercados)

Por ejemplo, cuando la línea del indicador dentro de un oscilador centrado está registrando una lectura por encima de la línea central, eso generalmente es indicativo de una condición de mercado alcista. Por el contrario, cuando la línea del indicador dentro de un oscilador centrado registra una lectura por debajo de la línea central, eso es generalmente indicativo de una condición de mercado bajista. (Los 3 peores momentos para operar)

Obviamente, estamos generalizando mucho aquí para resumirlo al máximo, sin embargo, esto debería proporcionarle una vista general de para qué se pueden usar los osciladores centrados. Dos de los osciladores más populares que caen dentro de esta categoría incluyen el MACD y el indicador Momentum.

Por otro lado, existen osciladores conocidos como osciladores de banda. Los osciladores de bandas se mueven entre un cierto umbral superior comúnmente conocido como área de sobrecompra y un umbral inferior comúnmente conocido como área de sobreventa.

La mayoría de los osciladores de impulso que utilizan los traders son en realidad osciladores de banda. Estos incluyen el popular índice de fuerza relativa, estocástico y Williams% R. Tenga en cuenta que los umbrales superior e inferior definidos por cada oscilador de bandas pueden diferir.

Por ejemplo, el umbral superior que indica un mercado de sobrecompra dentro del indicador RSI estaría en o por encima de 70, mientras que el indicador Williams% R debería registrar una lectura de 90 o más para indicar un entorno de mercado de sobrecompra. Dentro del oscilador estocástico, señalaría y sobrecompraría el mercado cuando su línea indicadora alcanzara un umbral en o por encima de 80. Entonces, como puede ver, los osciladores de banda, aunque similares en su tema general, pueden proporcionar señales únicas y de hecho lo hacen. (Trucos para que su bróker, sea cual sea, no le engañe y se quede con su dinero)

Oscilador estocástico

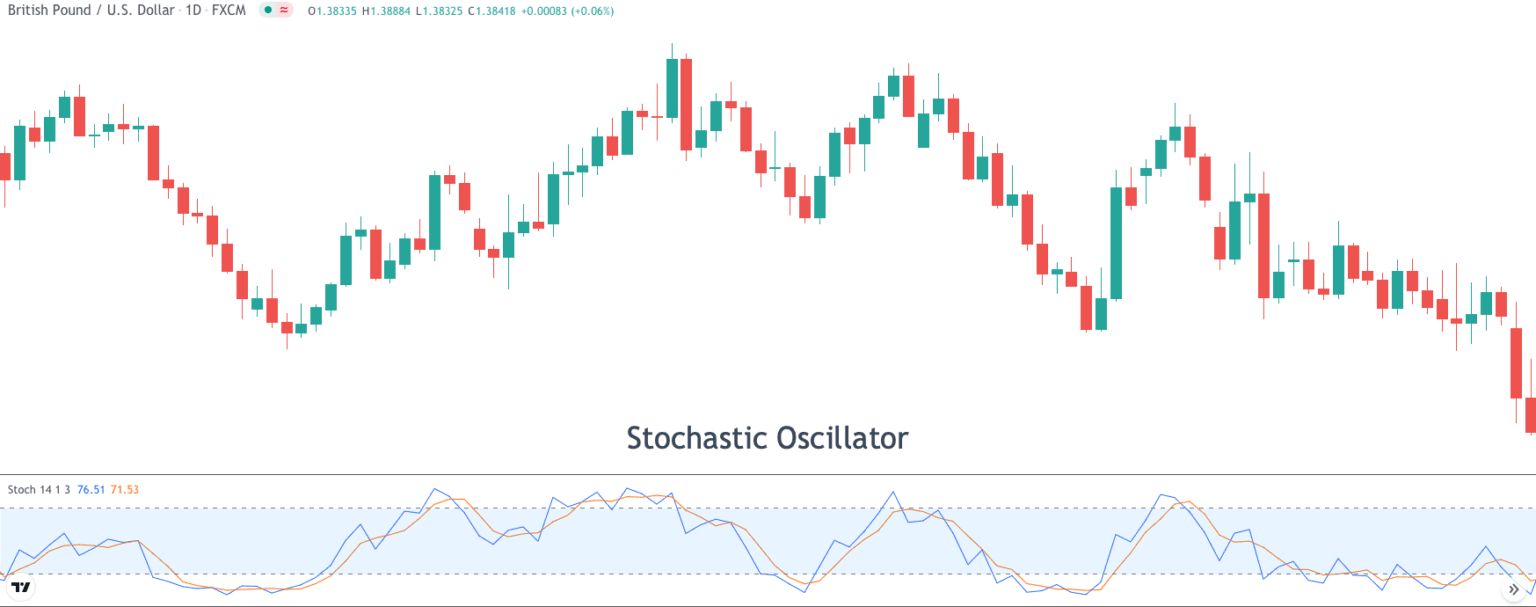

El oscilador estocástico es un indicador basado en el impulso de tipo de banda que ayuda a identificar las condiciones de sobrecompra y sobreventa dentro de la seguridad financiera.

El oscilador estocástico se puede ver como dos líneas que oscilan entre 0 y 100. La línea más lenta se denomina línea de porcentaje D, y la línea más rápida se conoce como línea de porcentaje K. La configuración predeterminada del oscilador estocástico incluye un retroceso de 14 períodos, y la línea% D se suaviza en tres períodos. A continuación, puede ver un ejemplo del oscilador estocástico que se muestra debajo de la acción del precio. (5 Grandes recomendaciones para tener éxito en el trading de un trader institucional)

Observe en el gráfico de precios que la línea azul representa el porcentaje de la línea K, la línea más rápida, mientras que la línea roja representa la línea D, la línea más lenta. La línea horizontal de puntos superior representa el umbral del 80% y la línea horizontal de puntos inferior representa el umbral del 20%. Siempre que esa línea de porcentaje D se mueva hacia o por encima del umbral del 80%, podemos decir que el mercado está en territorio de sobrecompra. De manera similar, cuando la línea de porcentaje D se mueve hacia adentro o por debajo del umbral del 20%, podemos decir que el mercado está en territorio de sobreventa. (Cómo reducir las operaciones perdedoras)

Observe en el gráfico de precios que la línea azul representa el porcentaje de la línea K, la línea más rápida, mientras que la línea roja representa la línea D, la línea más lenta. La línea horizontal de puntos superior representa el umbral del 80% y la línea horizontal de puntos inferior representa el umbral del 20%. Siempre que esa línea de porcentaje D se mueva hacia o por encima del umbral del 80%, podemos decir que el mercado está en territorio de sobrecompra. De manera similar, cuando la línea de porcentaje D se mueve hacia adentro o por debajo del umbral del 20%, podemos decir que el mercado está en territorio de sobreventa. (Cómo reducir las operaciones perdedoras)

Volviendo al gráfico de precios, observe cómo los precios vuelven a la media cuando la línea de porcentaje D se mueve por encima del umbral del 80%, empujando los precios a la baja después, y cuando la línea de porcentaje D se mueve por debajo del umbral del 20%, empujando los precios más arriba después. Algunos operadores a menudo usan el cruce por encima del umbral del 80% como señal para ir en corto, y un cruce por debajo del umbral del 20% como señal para ir en largo. (Guía completa para invertir en Bitcoin Cash)

El oscilador estocástico tiende a funcionar mejor en una condición de mercado que esté atrapado en un rango donde hay un límite superior e inferior claro de resistencia y soporte, respectivamente. Los operadores deben tener cuidado de usar el oscilador estocástico como una señal de reversión o retroceso a la media, cuando los mercados tienen una fuerte tendencia en una dirección u otra. Esto a menudo puede crear lo que se conoce como un estallido estocástico, en el que el indicador estocástico permanece por encima del umbral del 80% durante períodos prolongados de tiempo durante una carrera alcista, o por debajo del umbral del 20% durante períodos prolongados durante una carrera bajista. (Si quiere ser un trader exitoso no olvide conocer los 4 principios para una negociación exitosa)

Oscilador de momento (Momentum)

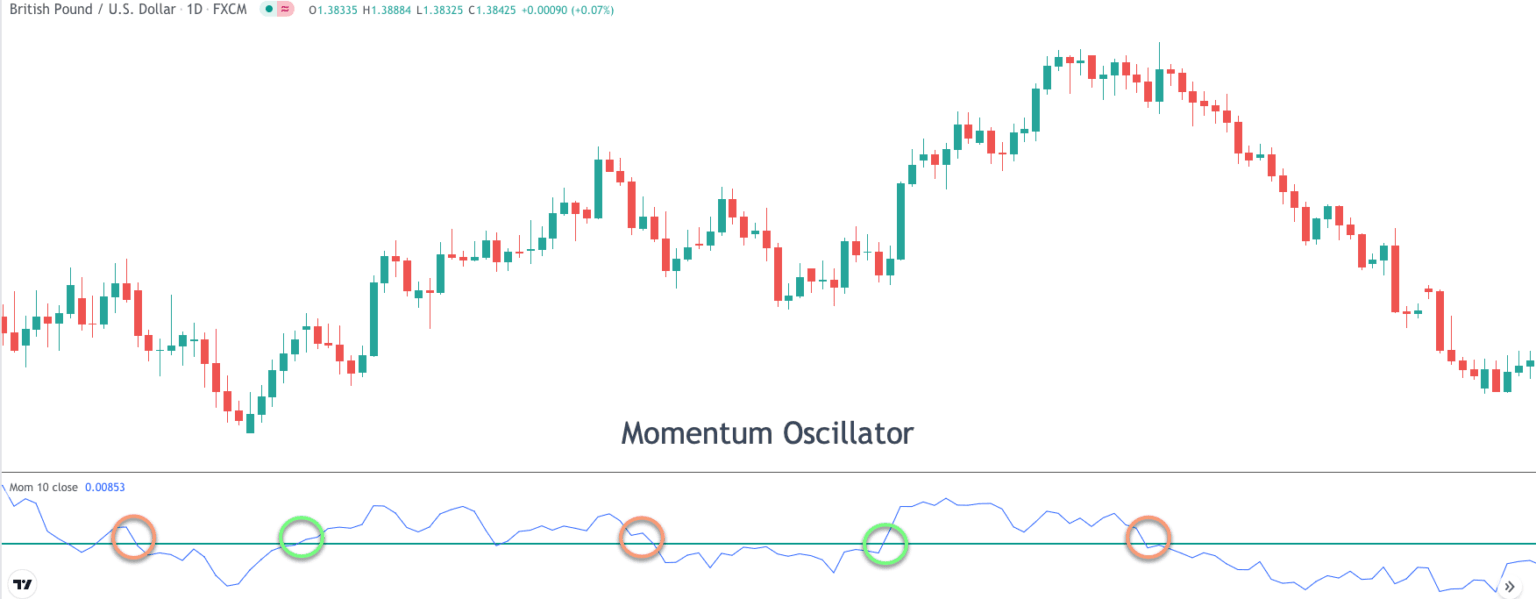

Dirijamos ahora nuestra atención al oscilador Momentum y veamos qué podemos aprender de este indicador comercial. El oscilador de impulso es una herramienta técnica bastante simple que oscila entre cero y 100 y, en general, tiene una línea central marcada como cero. El nivel cero se considera el nivel del punto medio, y cuando el valor del indicador está por encima de ese nivel, se puede decir que el mercado es alcista, mientras que existe un sentimiento bajista cuando el valor del indicador está por debajo de ese nivel. Es importante tener en cuenta que el oscilador de impulso no proporciona necesariamente niveles de sobrecompra y sobreventa en el sentido convencional. (A partir de ahora sepa ¿Cómo colocar correctamente el Take-Profit?)

La fórmula para calcular el oscilador de impulso es relativamente sencilla. Más específicamente, el indicador de impulso tiene en cuenta el precio de cierre actual de un instrumento y lo compara con otro precio de cierre. El otro precio de cierre puede ser cualquier período de tiempo, sin embargo, el valor predeterminado utilizado dentro de este indicador es 10. Y así, cuando se mira el oscilador de impulso en el gráfico diario, se compara el precio de cierre actual con el de hace 10 períodos. (Conozca a Los 10 peores estafadores de la historia del mercado Forex)

Como se señaló, la línea más importante dentro del oscilador de impulso es la línea central. Echemos un vistazo a un ejemplo del oscilador de impulso trazado en el gráfico de precios.

En el gráfico de precios de arriba puede ver el oscilador de impulso trazado debajo de la acción del precio. La línea azul representa las lecturas reales del oscilador de impulso en cualquier momento dado. La línea horizontal verde es la línea del punto medio y representa el valor de cero. Observe cómo los precios comenzaron a bajar después de que la línea de impulso cruza por debajo de la línea del cero central. (50 Señales de que estás en el camino correcto para llegar a ser un trader de Forex exitoso)

En el gráfico de precios de arriba puede ver el oscilador de impulso trazado debajo de la acción del precio. La línea azul representa las lecturas reales del oscilador de impulso en cualquier momento dado. La línea horizontal verde es la línea del punto medio y representa el valor de cero. Observe cómo los precios comenzaron a bajar después de que la línea de impulso cruza por debajo de la línea del cero central. (50 Señales de que estás en el camino correcto para llegar a ser un trader de Forex exitoso)

Esto se debe a que el mercado está pasando de una condición de mercado alcista a bajista y, por lo tanto, la tendencia favorece a los bajistas. De manera similar, notará cómo los precios comienzan a subir después de que la línea de impulso cruza por encima de la línea central. Cuando esto ocurre, indica que el impulso en el mercado se está moviendo de bajista a alcista, favoreciendo así una postura alcista. (Cómo añadir posiciones a una operación rentable para ganar más dinero)

Oscilador MACD

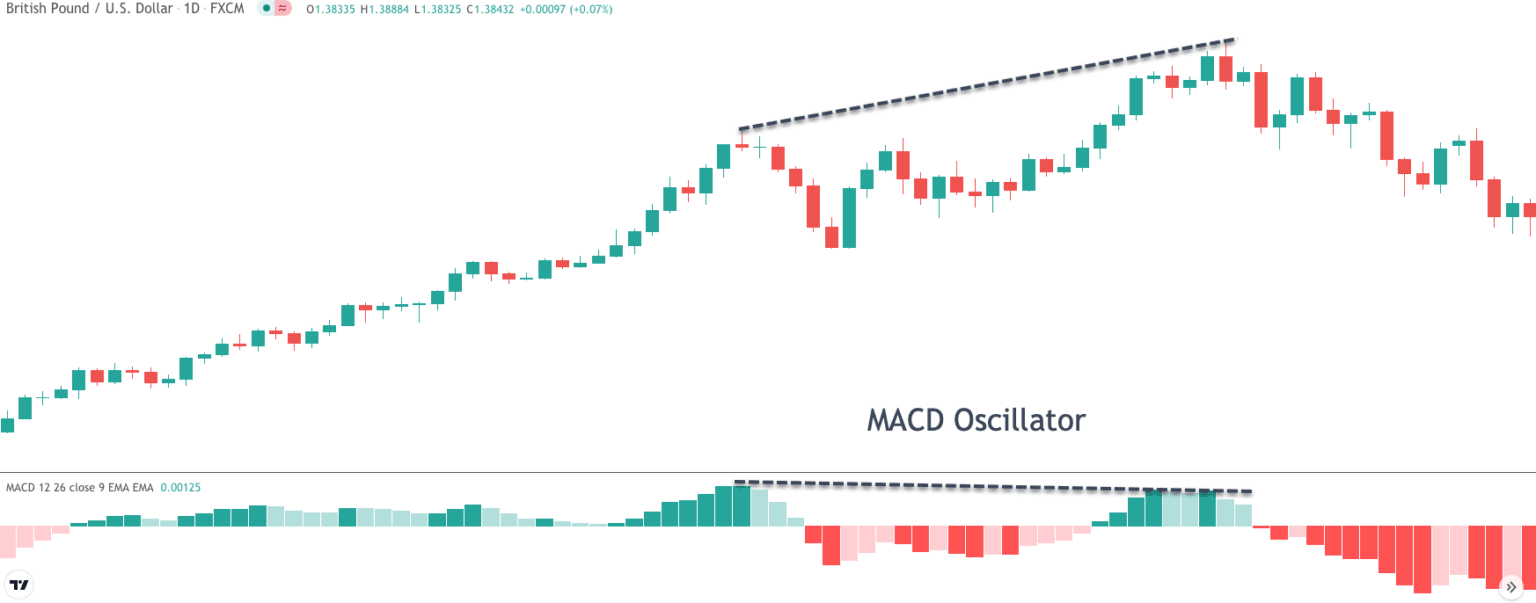

El oscilador de divergencia de convergencia de media móvil, también conocido como MACD (moving average convergence divergence oscillator), es un estudio técnico ampliamente utilizado que puede ser útil para analizar la tendencia y el impulso del mercado. El indicador MACD se genera utilizando dos promedios o medias móviles separados, y el diferencial entre estos dos promedios móviles es lo que crea el histograma real. (Litecoin: Predicción de precio a largo plazo para 2025)

Esencialmente, la media móvil a corto plazo se calcula utilizando la media móvil exponencial de 12 días, y la media móvil a más largo plazo se calcula utilizando la media móvil exponencial de 26 días. El MACD resultante es la diferencia entre la EMA de 12 días y la EMA de 26 días. Finalmente, se aplica un promedio móvil de 9 días a la línea MACD para un efecto de suavizado adicional.

El oscilador MACD se ve mejor como un histograma. Además, cuando la línea MACD cruza por encima de la línea de señal de nueve días, el histograma parecerá verde y en territorio positivo. Por el contrario, cuando la línea MACD cruza por debajo de la línea de señal de nueve días, el histograma aparecerá en rojo y en territorio negativo. Esta fluctuación más alta y más baja ocurrirá a lo largo de la línea central cero. Cuando el histograma del MACD está por encima de cero o en territorio positivo, podemos considerarlo como un signo alcista, mientras que cuando el histograma del MACD está por debajo de cero o en territorio negativo, podemos considerarlo como un signo bajista. (10 estrategias de day trading para principiantes)

Aparte del simple cruce hacia arriba o hacia abajo de la línea central, hay otro uso, posiblemente mejor, del oscilador MACD. Más específicamente, el oscilador MACD es una excelente herramienta para detectar divergencias que ocurren en el gráfico de precios. Se produce una divergencia alcista cuando el precio está bajando mínimos, mientras que el MACD está alcanzando mínimos más altos. (¿Por qué los bitcoins tienen valor? ¿Cuál será su precio en el futuro?)

En la misma línea, se produce una divergencia bajista cuando el precio está alcanzando máximos más altos, mientras que el MACD está alcanzando máximos más bajos. Esencialmente, una señal de divergencia indica que el mercado se está debilitando en la dirección de la tendencia actual y, por lo tanto, es probable que se produzca una reversión. Veamos la imagen del gráfico a continuación para ver un ejemplo de una señal de divergencia bajista en el oscilador MACD. (Criptomoneda Ripple: Pronóstico del precio a largo plazo)

Observe en el gráfico anterior que el precio está en una clara tendencia alcista. Podemos ver que un pico inicial se formó hacia el centro del gráfico que fue seguido por un retroceso menor y una segunda formación superior que fue más alta que la cima inicial. Observe ahora el comportamiento del oscilador MACD durante el mismo período de tiempo. Podemos ver que el primer pico en el oscilador MACD es más alto que el segundo pico en el oscilador MACD. Como tal, esta es una clara señal de divergencia bajista entre el precio y el oscilador MACD, lo que indica que deberíamos esperar que se produzcan precios más bajos. (Cómo construir una estrategia intradiaria de trading para criptomonedas)

Observe en el gráfico anterior que el precio está en una clara tendencia alcista. Podemos ver que un pico inicial se formó hacia el centro del gráfico que fue seguido por un retroceso menor y una segunda formación superior que fue más alta que la cima inicial. Observe ahora el comportamiento del oscilador MACD durante el mismo período de tiempo. Podemos ver que el primer pico en el oscilador MACD es más alto que el segundo pico en el oscilador MACD. Como tal, esta es una clara señal de divergencia bajista entre el precio y el oscilador MACD, lo que indica que deberíamos esperar que se produzcan precios más bajos. (Cómo construir una estrategia intradiaria de trading para criptomonedas)

Oscilador ADX

Identificar la tendencia en el mercado es una de las cosas más importantes que debe hacer un trader antes de ejecutar una operación. Un trader debe preguntarse si un mercado está operando lateralmente y es probable que continúe consolidándose, o si un mercado está operando direccionalmente y es probable que continúe moviéndose en esa dirección. (Un enfoque inteligente para reducir sus impuestos en las criptomonedas)

Operar con la tendencia generalmente será el mejor curso de acción, ya que está siguiendo el camino de menor resistencia. Piense en el concepto de que algo que se pone en movimiento permanecerá en movimiento hasta que otra fuerza actúe sobre él. El mismo concepto se aplica en los mercados, por lo que es imperativo que evalúe el entorno actual.

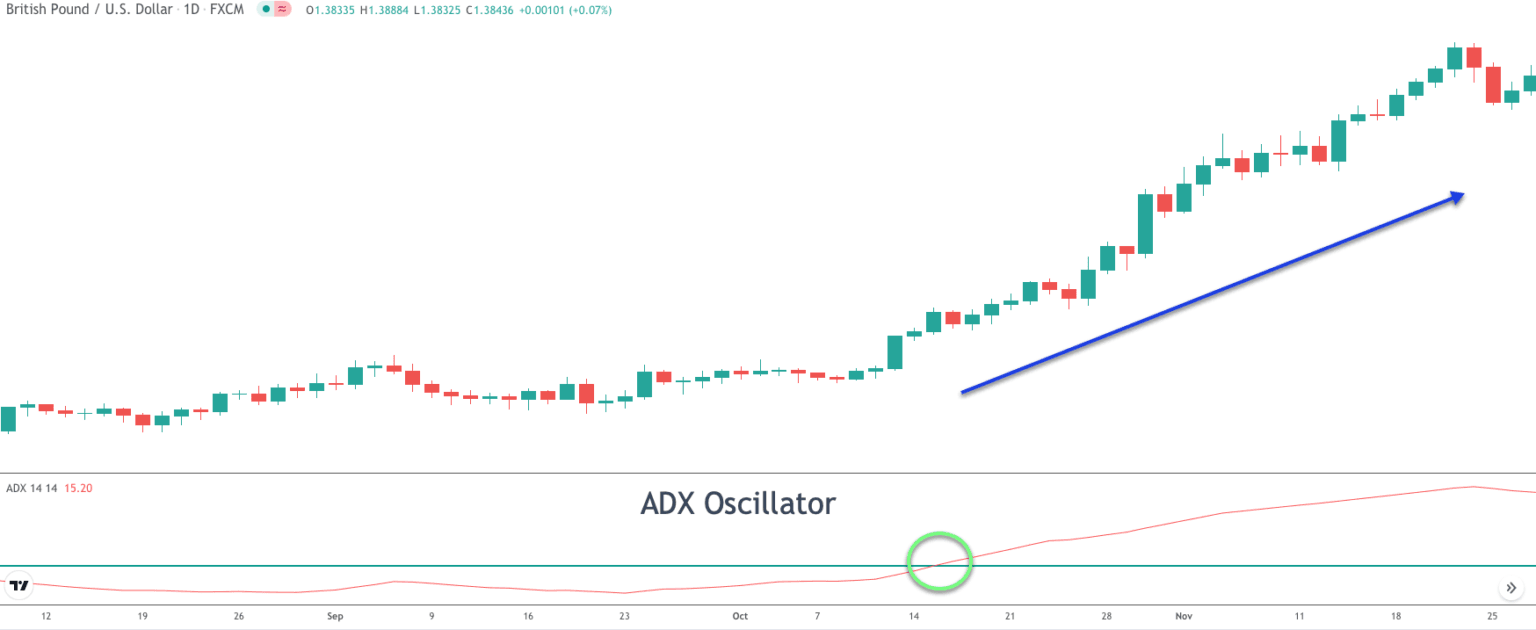

Una de las mejores herramientas para identificar una tendencia de mercado es el índice direccional promedio o indicador ADX. El indicador ADX se mueve a lo largo de un rango de 0 a 100. Cuando los precios se mueven por encima del nivel 25 desde abajo, eso es indicativo de un mercado que se mueve de un estado no direccional a uno que favorece una condición de mercado con tendencia.

Ahora es importante tener en cuenta que el oscilador ADX no proporciona la dirección de la tendencia, sino que proporciona información sobre la tendencia de un mercado. En otras palabras, necesitaríamos usar alguna otra herramienta, o simplemente observar el gráfico de precios para saber si la línea ADX indica la fuerza de la tendencia al alza o a la baja.

ADX se utiliza mejor cuando los mercados se han estado consolidando en un entorno de baja volatilidad durante algún tiempo. A menudo, durante estos períodos de calma, la línea ADX estará por debajo del umbral de nivel 25 durante un período relativamente largo. La ruptura por encima del umbral de 25 proporcionaría una excelente señal para una nueva tendencia emergente. Veamos un ejemplo de esto en un gráfico de precios.

En el gráfico anterior, podemos ver que el oscilador ADX se traza debajo de la acción del precio. La línea roja dentro del oscilador ADX es la línea ADX. La línea horizontal verde dentro del estudio del oscilador es el umbral de 25 niveles. Podemos ver, comenzando en el extremo izquierdo del gráfico de precios, que el oscilador ADX ha estado registrando una lectura por debajo del nivel 25 durante bastante tiempo, y la acción del precio muestra claramente un entorno de mercado de baja volatilidad con un mínimo movimiento direccional de precios. Pero observe lo que sucede cuando la línea ADX sube y cruza el umbral de 25 niveles. Surge una sólida tendencia al alza. (Trading en Forex VS Trading en Criptomonedas: Diferencias Claves)

En el gráfico anterior, podemos ver que el oscilador ADX se traza debajo de la acción del precio. La línea roja dentro del oscilador ADX es la línea ADX. La línea horizontal verde dentro del estudio del oscilador es el umbral de 25 niveles. Podemos ver, comenzando en el extremo izquierdo del gráfico de precios, que el oscilador ADX ha estado registrando una lectura por debajo del nivel 25 durante bastante tiempo, y la acción del precio muestra claramente un entorno de mercado de baja volatilidad con un mínimo movimiento direccional de precios. Pero observe lo que sucede cuando la línea ADX sube y cruza el umbral de 25 niveles. Surge una sólida tendencia al alza. (Trading en Forex VS Trading en Criptomonedas: Diferencias Claves)

Oscilador Aroon

El oscilador Aroon fue desarrollado por Tushar Chande. El oscilador Aroon es un indicador basado en tendencias que puede proporcionar pistas sobre la fuerza de la tendencia actual y la probabilidad de una continuación o reversión. El oscilador Aroon se compone de dos líneas. La primera es la línea ascendente de Aroon, que a menudo se muestra como una línea verde, y la segunda es la línea descendente de Aroon, que a menudo se muestra como una línea roja. (Una guía detallada para operar con Ethereum)

La línea ascendente de Aroon se calcula utilizando la siguiente fórmula a continuación:

((número de períodos) – (número de períodos desde el máximo más alto)) / (número de períodos) x 100

La línea descendente de Aroon se calcula utilizando la siguiente fórmula a continuación:

((número de períodos) – (número de períodos desde el mínimo más bajo)) / (número de períodos) x 100

La entrada de número de periodos generalmente se establece por defecto en 25. Básicamente, lo que mide el Aroon hacia arriba y hacia abajo es el número de periodos desde el máximo o mínimo de los últimos 25 periodos.

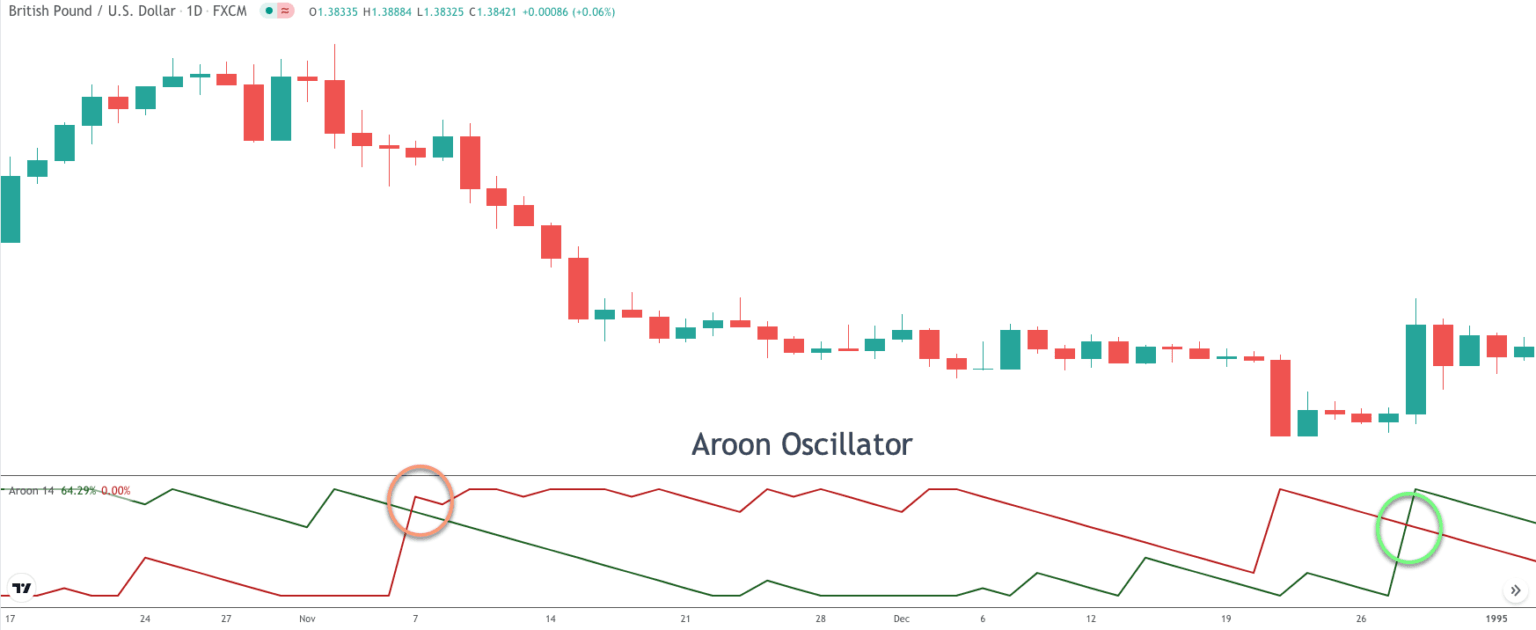

Las mejores señales del oscilador Aroon incluyen aquellas en las que la línea ascendente de Aroon cruza por encima de la línea descendente de Aroon. Esto es indicativo de una condición de mercado alcista y favorece un movimiento alcista de precios. Por el contrario, cuando la línea descendente de Aroon cruza por encima de la línea ascendente de Aroon, esto es indicativo de una condición de mercado bajista y favorece un movimiento de precios a la baja. Veamos un ejemplo del oscilador Aroon en acción.

El aviso en el gráfico sobre el oscilador Aroon se muestra en el panel inferior debajo del precio. La línea ascendente de Aroon se muestra en verde, mientras que la línea descendente de Aroon se muestra en rojo. Observe lo que sucede cuando la línea descendente de Aroon roja cruza por encima de la línea ascendente de Aroon verde. Los precios comienzan a moverse a la baja creando una tendencia de precios bajista después.

El aviso en el gráfico sobre el oscilador Aroon se muestra en el panel inferior debajo del precio. La línea ascendente de Aroon se muestra en verde, mientras que la línea descendente de Aroon se muestra en rojo. Observe lo que sucede cuando la línea descendente de Aroon roja cruza por encima de la línea ascendente de Aroon verde. Los precios comienzan a moverse a la baja creando una tendencia de precios bajista después.

Ahora, desplácese hasta el extremo derecho del gráfico de precios. Aquí podemos ver que la línea verde ascendente de Aroon ahora se ha cruzado por encima de la línea descendente roja de Aroon. En este caso, si estuviéramos cortos en este mercado, esta señal opuesta podría actuar como nuestra señal de salida. De lo contrario, podríamos considerar una nueva posición larga utilizando esta señal de compra en particular.

Resumen

A estas alturas, debería estar bastante familiarizado con lo que es un oscilador técnico y algunas de las mejores prácticas para aplicarlo en los mercados. Hemos destacado algunos de los mejores osciladores para operar aquí, específicamente los osciladores estocásticos, Momentum, MACD, ADX y Aroon. Es una buena idea experimentar con cada uno de estos para tener una idea de cuál se adapta a su estilo de trading. Pero tenga en cuenta que estos son solo la punta del iceberg, y debe hacer su propia investigación en esta área y encontrar su combinación única de herramientas.

CanadaUS

CanadaUS