يمكن أن يكون فهم صناعة الفوركس أمرًا معقدًا. ومع ذلك، من خلال البحث الدقيق، من الممكن فهم الفروق الدقيقة والتحرك نحو صورة مربحة. أحد الجوانب هو مقايضات العملات الأجنبية.

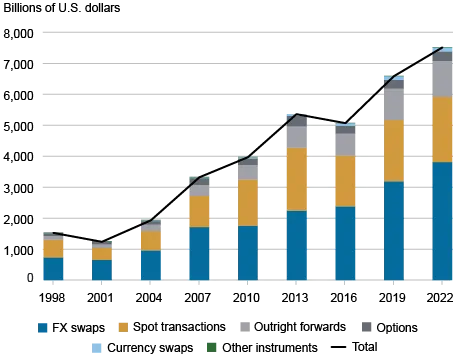

مقايضات الفوركس تنشئ جزءًا كبيرًا من سوق الفوركس على مستوى العالم، والذي أظهر نموًا ثابتًا بمرور الوقت. في الواقع، أظهر استطلاع البنك المركزي 2022 الذي يجري كل ثلاث سنوات الذي أجراه بنك التسويات الدولية أن مقايضات العملات الأجنبية مسؤولة عن 51٪ من حجم التداول العالمي. وهذه زيادة منذ عام 2019، عندما بلغ الرقم 49%. أعرف من خلال خبرتي كيف يمكن أن يكون الفهم القوي لمقايضات العملات الأجنبية مفيدًا للشركات والمتداولين. في هذا الدليل، سنستكشف مقايضات الفوركس بالتفصيل، ومع ذلك، من الجيد أن نفهم كيفية قراءة مخططات الفوركس قبل أن نبدأ.

أساسيات مقايضات الفوركس

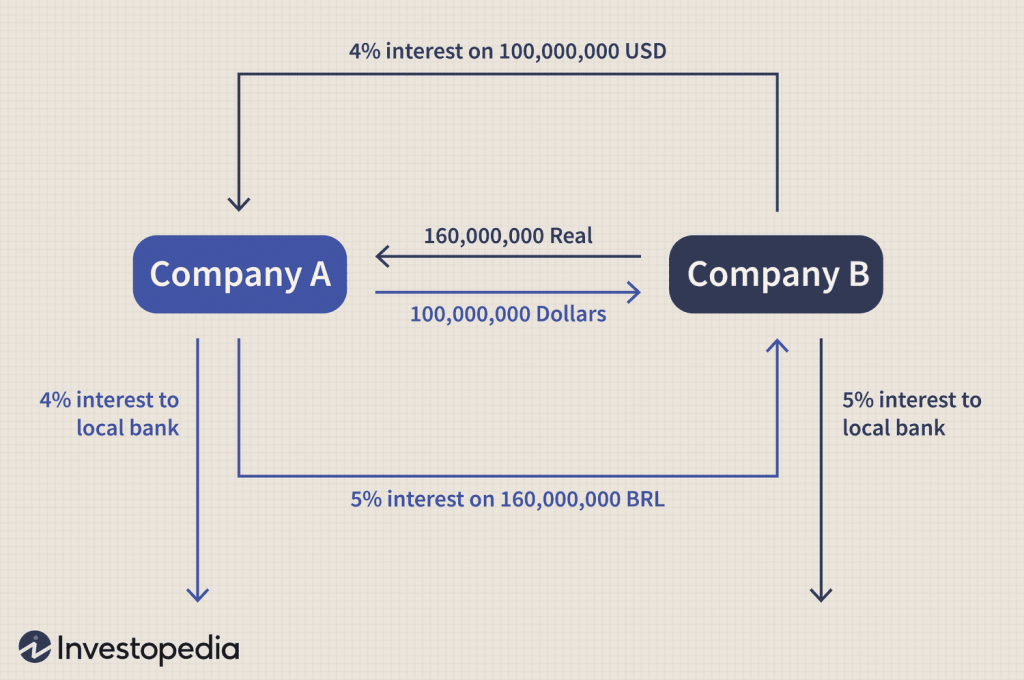

قبل أن نبدأ، نحتاج إلى تحديد مقايضات الفوركس. في جوهر الأمر، مقايضات الفوركس هي أداة تستخدم في تداول العملات. وهي عبارة عن اتفاق بين طرفين لتبادل أزواج العملات في تاريخ محدد في المستقبل.

على سبيل المثال، تخيل أن شركة كبيرة تتوقع الدفع باليورو لمدة ثلاثة أشهر في المستقبل. إذا كان سعر الصرف الحالي مناسبًا، فقد يقومون بترتيب مبادلة العملات الأجنبية لتثبيت هذا السعر. ثم يبيعون اليورو ويشترون الدولار في السوق الفورية، ويوافقون في الوقت نفسه على شراء اليورو وبيع الدولار في غضون ثلاثة أشهر. إذا كان السعر أقل مواتاة في غضون ثلاثة أشهر، فهم محميون من الخسائر.

مكونات مبادلة الفوركس

هناك جزأين رئيسيين لأي مقايضة صرف العملات الأجنبية: الساق الفورية والساق الآجلة.

الساق الفورية هي تبادل العملات الذي يتم بسعر السوق الحالي. الساق الآجلة هي الاتفاق بين الطرفين على عكس المعاملة في تاريخ محدد في المستقبل، وبأي سعر.

يلبي مكون الضلع الفوري احتياجات السيولة الفورية، بينما يدير الضلع الآجل مخاطر العملة.

أنواع مقايضات الفوركس

ضمن هذا، هناك أنواع قليلة من مقايضات الفوركس وجميعها لها غرض محدد. تعتبر المقايضة الفورية الآجلة هي الأكثر شيوعًا. في هذه الحالة، يكون أحد الساقين (المكون) عبارة عن معاملة فورية والأخرى عبارة عن معاملة آجلة. ومع ذلك، هناك أيضًا مقايضات آجلة وهذا يعني أن كلا الطرفين عبارة عن معاملات آجلة بمعدلات استحقاق مختلفة.

المشاركين في السوق

سوق مقايضة العملات تهيمن عليها المؤسسات المالية الكبيرة. ومن بين ذلك، تعد البنوك هي الأبرز، إلى جانب الشركات والمستثمرين المؤسسيين.

تستخدم البنوك مقايضات العملات الأجنبية في إدارة السيولة، بينما تستخدمها أيضًا لتسهيل معاملات العملاء. تستخدم الشركات مقايضات العملات الأجنبية لإدارة مخاطر العملة والتدفق النقدي الدولي. وأخيرا، يستخدم المستثمرون المؤسسيون مقايضات الفوركس ضمن استراتيجياتهم الاستثمارية.

هؤلاء المشاركون نشيطين للغاية، ويشير بنك التسويات الدولية إلى أن التداول بين الوكلاء كان مسؤولاً عن 46% من حجم تداول العملات الأجنبية العالمي في عام 2022. وقد ارتفع هذا من 38% في عام 2019.

الميكانيكا والتسعير

من أجل استخدام مقايضات الفوركس، من المهم فهم كيفية عملها عمليًا وكيفية حساب معدلات محددة.

ببساطة، يتضمن تسعير مبادلة العملات الأجنبية حسابات معقدة تعتمد على الاختلافات في أسعار الفائدة. تعتبر نقاط المبادلة مفهومًا رئيسيًا في هذا الأمر، حيث أنها تحدد تكلفة مقايضة الفوركس. يتم حساب السعر الآجل من السعر الفوري وفروق أسعار الفائدة. هذا الفيديو يساعد في شرح هذه العملية الحسابية المعقدة بمزيد من التفصيل.

مبادلة النقاط

نقطة المبادلة هي الجزء الأساسي من تسعير مقايضة العملات الأجنبية. وتمثل هذه النقطة الفرق في أسعار الفائدة بين العملتين. ويعني حساب نقطة المبادلة هذه تحديد السعر الفوري، وأسعار الفائدة لكلا العملتين، ووقت الاستحقاق المعني.

نقاط المبادلة يمكن أن تكون إيجابية أو سلبية، وهذا يعتمد على فرق سعر الفائدة. بمجرد حسابها، يستخدم المتداولون نقطة المبادلة لفهم التكلفة أو الفائدة التي ينطوي عليها موقف العملة. إنه لاعب رئيسي في تبادل العملات الأجنبية اتخاذ القرار.

ومع ذلك، فإن استراتيجية التداول هذه قصيرة المدى نسبيًا. وفقًا لمنشور مدونة CFA لمعهد ، فإن أكثر من 90٪ من مقايضات الفوركس تنضج في أقل من ثلاثة أشهر.

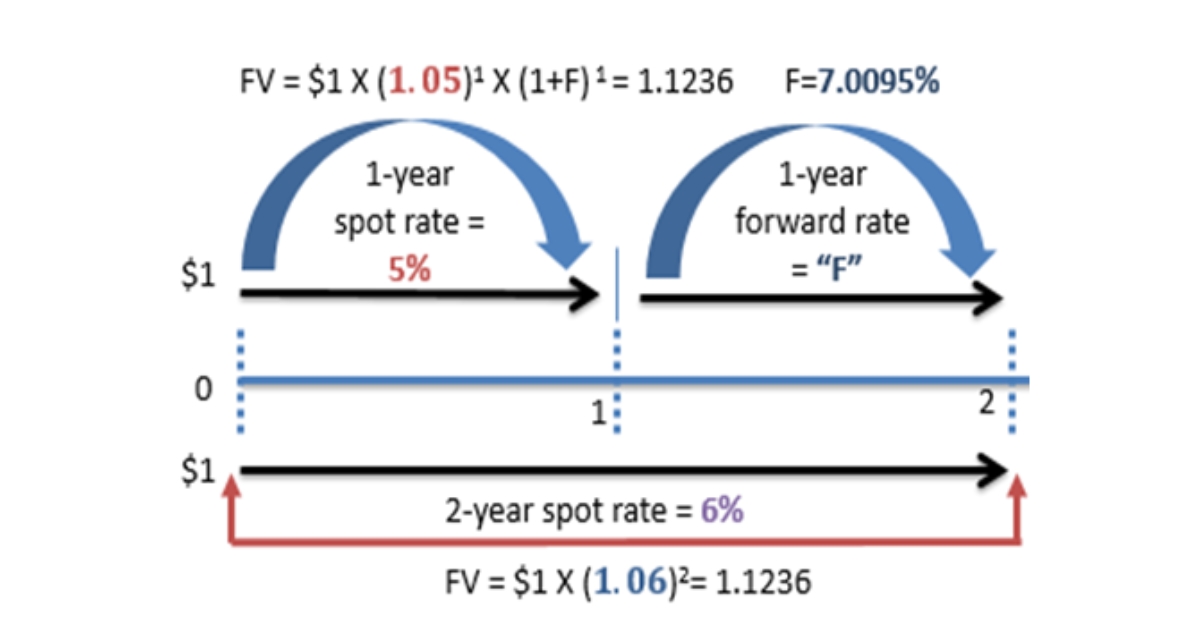

حساب السعر الآجل

حساب السعر الآجل في مقايضات الفوركس يأخذ في الاعتبار صيغة محددة باستخدام السعر الفوري وفرق سعر الفائدة. يعد السعر الآجل جزءًا حيويًا من اللغز لأنه يحدد معدل المبادلة في الجزء الأمامي من الترتيب.

لنفترض أن السعر الفوري لزوج EUR/USD هو 1.1000، وسعر الفائدة لمدة عام واحد لليورو هو 1%، وللدولار الأمريكي 2%. سيتم حساب السعر الآجل على النحو التالي: السعر الآجل = السعر الفوري * (1 + سعر الفائدة باليورو) / (1 + سعر الفائدة بالدولار الأمريكي) = 1.1000 * (1.01 / 1.02) ≈ 1.0892. وهذا يعني أنه في الجزء الآجل من المبادلة، سيتم استبدال 1 يورو مقابل 1.0892 دولار أمريكي.

التقييم والتسعير بالسوق

لا تنتهي العملية بمجرد حساب مبادلة العملات الأجنبية. والخطوة التالية هي وضع علامة على السوق. وهذا يعني إعادة تقييم قيمة المقايضة بناءً على ظروف السوق في الوقت الحالي، وهذه خطوة حيوية لتقييم إدارة المخاطر. يمكن أن يؤثر التغير الكبير في أسعار الفائدة وأسعار الصرف الفورية بشكل كبير على تقييمات المقايضة، لذا فإن هذه الخطوة أساسية في إدارة هذه المخاطر.

يساعد التقييم المنتظم الشركات على الالتزام بالمعايير المحاسبية والمتطلبات التنظيمية. ومع ذلك، من المهم أن تتذكر أن عالم مقايضة الفوركس يتغير ويتغير باستمرار. لإثبات ذلك، أطلقت CME Group FX Spot+، والتي تتطلع إلى توفير المزيد من الكفاءة والشفافية في تداول مقايضة العملات الأجنبية. وسيؤثر هذا على كيفية تقييم الفوركس وتداوله في المستقبل. ونتيجة لذلك، من الضروري البقاء على اطلاع دائم بهذه التطورات، لضمان أن تظل مقايضات العملات الأجنبية قابلة للتطبيق ومربحة.

تبديل المنحنيات

عنصر رئيسي آخر في تسعير مبادلة العملات الأجنبية هو منحنيات المبادلة، التي تلعب دورًا رئيسيًا في التسعير وإدارة المخاطر. توضح منحنيات المبادلة العلاقة بين معدلات المقايضة وآجال الاستحقاق لكل زوج من العملات. إن فهم هذا المفهوم يعطي رؤى مهمة لظروف السوق ويساعد في اتخاذ القرار.

| Maturity | نقاط المبادلة (يورو/دولار) | السعر الآجل الضمني |

| 1 شهر# | -2.5 | 1.0975 |

| 3 أشهر | -7.8 | 1.0922 |

| 6 أشهر# | -16.2 | 1.0838 | < /tr>

| 1 Year | -32.5 | 1.0675 |

التطبيقات والاستراتيجيات

الخطوة التالية في دليلنا الشامل لمقايضات العملات الأجنبية هي فهم كيفية استخدامها ولأي أغراض. وتشمل الأكثر شيوعا إدارة التدفق النقدي، والتحوط، واستراتيجيات المضاربة.

ومع ذلك، قبل أن ننتقل، من المهم أن نفهم كيفية إنشاء وإدارة استراتيجية تداول العملات الأجنبية . يقدم مصدرنا بعض النصائح الأساسية وهذا سيساعدك على إضافة مقايضات العملات الأجنبية إلى نهج التداول الخاص بك.

التحوط مع مقايضات الفوركس

إحدى الطرق الأكثر شيوعًا لاستخدام الشركات مقايضات العملات الأجنبية هي من خلال التحوط. هذه استراتيجية تحمي من تقلبات العملة. في وقت سابق، قدمت مثالاً لشركة أمريكية تتوقع دفعة كبيرة باليورو بعد ثلاثة أشهر. يمكن لهذه الشركة استخدام مقايضة العملات الأجنبية لتحديد سعر الصرف الحالي، وبالتالي استخدام التحوط.

في النهاية، تسمح مقايضات الفوركس للشركات بتقليل مخاطر صرف العملات الأجنبية دون ربط رؤوس أموالها دون داع. فهو يوفر أداة مرنة لمطابقة الأصول والالتزامات بعملات مختلفة، ويمكن أن يؤدي التحوط إلى استقرار التدفق النقدي والمساعدة في التخطيط.

إدارة التدفق النقدي

يمكن أيضًا استخداممقايضات الفوركس لإدارة التدفقات النقدية عبر العملات المختلفة. وبشكل عام، فهي تسمح للشركات بتبادل النقد بعملة واحدة مؤقتًا بعملة أخرى تحتاجها في تلك اللحظة. ومن خلال القيام بذلك، فإنهم يقللون من المخاطر، وهي استراتيجية مفيدة بشكل خاص للشركات الكبيرة متعددة الجنسيات التي تتعامل بالنقد بعملات مختلفة.

يمكننا أن ننظر إلى مثال لتوضيح هذه النقطة. تمتلك إحدى الشركات اليابانية فائضًا من الين ولكنها تحتاج إلى الدولارات لتمويل مشروع قصير الأجل. ويمكنهم مبادلة الين بالدولار الآن، واستخدامهم لمشروعهم، ثم العودة إلى الين بمجرد انتهاء فترة المقايضة. ومن خلال القيام بذلك، يمكنهم تلبية احتياجاتهم دون تحويل احتياطياتهم من الين بشكل دائم.

استراتيجيات المضاربة

سبب آخر لمبادلة هو غرض المضاربة. وقد يتضمن ذلك استخدام فروق أسعار الفائدة المواتية بين العملات أو توقع تقلبات أسعار الصرف. ومع ذلك، فإن هذه الاستراتيجيات تأتي مع مخاطر متزايدة بسبب الرافعة المالية التي يمكن أن تعزز المكاسب والخسائر.

تداول كاري

هناك إستراتيجية أخرى شائعة الاستخدام وهي تجارة المناقلة. هذه إستراتيجية مضاربة أخرى تعني اقتراض عملة ذات سعر فائدة منخفض والاستثمار في عملة ذات سعر فائدة مرتفع. يمكن استخدام مقايضة العملات الأجنبية للسماح للمتداولين بتجديد مراكزهم، إلا أن هذا موقف محفوف بالمخاطر إذا تغيرت أسعار الصرف بشكل غير مناسب.

على سبيل المثال، إذا كانت الشركة قد تقترض الين بسعر فائدة منخفض وتحوله إلى الدولار الأسترالي بأسعار فائدة مرتفعة. ثم يستخدمون الدولار الأسترالي للاستثمار في الأصول ذات العائد المرتفع. سوف يأتي الربح من فرق سعر الفائدة، ولكن إذا ارتفع سعر الين بمقدار كبير مقابل الدولار الأسترالي، فسوف يخسرون.

مخاطر واعتبارات

جميع استراتيجيات التداول تنطوي على مخاطر و مقايضات الفوركس لا تختلف عن ذلك. من المهم أن تفهم هذه المخاطر قبل التفكير في هذه الإستراتيجية بنفسك. المخاطر الأكثر شيوعًا هي مخاطر السوق، ومخاطر الطرف المقابل، ومخاطر السيولة. دعونا نستكشف هذه بمزيد من التفصيل.

مخاطر الطرف المقابل

تعد مخاطر الطرف المقابل مشكلة مهمة يجب مراعاتها في مقايضات العملات الأجنبية. في هذه الحالة، قد لا يفي الطرف الآخر في المبادلة بجانبه من الصفقة. لهذا السبب، من المهم التعامل مع المؤسسات المالية ذات السمعة الطيبة فقط، وفي هذه الحالة، ستكون المخاطر منخفضة.

ينص معهد CFA على أن أكبر 25 بنكًا في الولايات المتحدة تشكل أكثر من 80٪ من مراكز مبادلة العملات الأجنبية. وهذا يسلط الضوء على كيفية الحد من مخاطر الطرف المقابل. ومع ذلك، فإن إدارة الضمانات هي طريقة مفيدة أخرى لتقليل هذه المخاطر. وهذا يعني أن أحد الطرفين أو كليهما يقدم ضمانات لتغطية أي خسائر محتملة خلال مبادلة الصرف. ومع ذلك، فإنه يجعل الصفقة أكثر تعقيدا.

مخاطر السوق

هناك مشكلة محتملة أخرى وهي مخاطر السوق. هذا أمر شائع جدًا في مقايضات الفوركس بسبب التقلبات المحتملة في أسعار الصرف والفائدة. حتى الشركات التي تستخدم استراتيجيات التحوط بانتظام يمكن أن تخسر بسبب الصعود والهبوط غير المتوقع في السوق. وهذا يسلط الضوء على أهمية فهم ديناميكيات السوق والمراقبة المستمرة.

مخاطر السيولة

مخاطر السيولة تعني الصعوبات في تفكيك المراكز أو تجديدها خلال أوقات ضغوط السوق. بشكل عام، يتمتع سوق مقايضة الفوركس بالسيولة، ولكن في بعض الأحيان قد يكون هذا أقل من ذلك، ومن الصعب تعديل المراكز أو الخروج منها دون رسوم كبيرة.

للمساعدة في هذا الصدد، LMAX Group استحوذت مؤخرًا على FX HedgePool بهدف تعزيز السيولة في سوق مقايضة العملات الأجنبية المؤسسية.

البيئة التنظيمية

يعد فهم المشهد التنظيمي فيما يتعلق بـ مقايضات العملات الأجنبية أمرًا حيويًا لأي شخص يتطلع إلى المشاركة في هذه الإستراتيجية. لقد تغيرت البيئة التنظيمية كثيرًا خلال السنوات القليلة الماضية، وكان الهدف في الغالب هو زيادة الشفافية وتقليل المخاطر النظامية.

صحيح أيضًا أن متطلبات الامتثال يمكن أن تؤثر أحيانًا على تكلفة وتعقيد مقايضات العملات الأجنبية. بالإضافة إلى ذلك، قد يكون لدى الولايات القضائية المختلفة مناهج مختلفة.

الإطار التنظيمي العالمي

تشرف الهيئات التنظيمية العالمية على مقايضات العملات الأجنبية لضمان العدالة والامتثال. في الولايات المتحدة، هي لجنة تداول العقود الآجلة للسلع (CFTC)، وفي أوروبا، هي هيئة الأوراق المالية والأسواق الأوروبية (EMSA).

من المهم أن تظل على اطلاع بالتغييرات التنظيمية. على سبيل المثال، تم تنفيذ قواعد UPI الجديدة بواسطة CFTC في يناير 2024، مما أثر على معاملات مبادلة العملات الأجنبية.

متطلبات التقارير

على مدى السنوات القليلة الماضية، تم تقديم متطلبات الإبلاغ الإلزامية لمعاملات مبادلة صرف العملات الأجنبية. وفي حين أن هذه المتطلبات تختلف وفقًا للولاية القضائية، إلا أنها لها نفس الهدف: تزويد الهيئات التنظيمية بفكرة واضحة عن نشاط السوق والمخاطر.

على الرغم من أن الالتزام بهذه المتطلبات قد يكون معقدًا في بعض الأحيان، إلا أنه جانب أساسي.

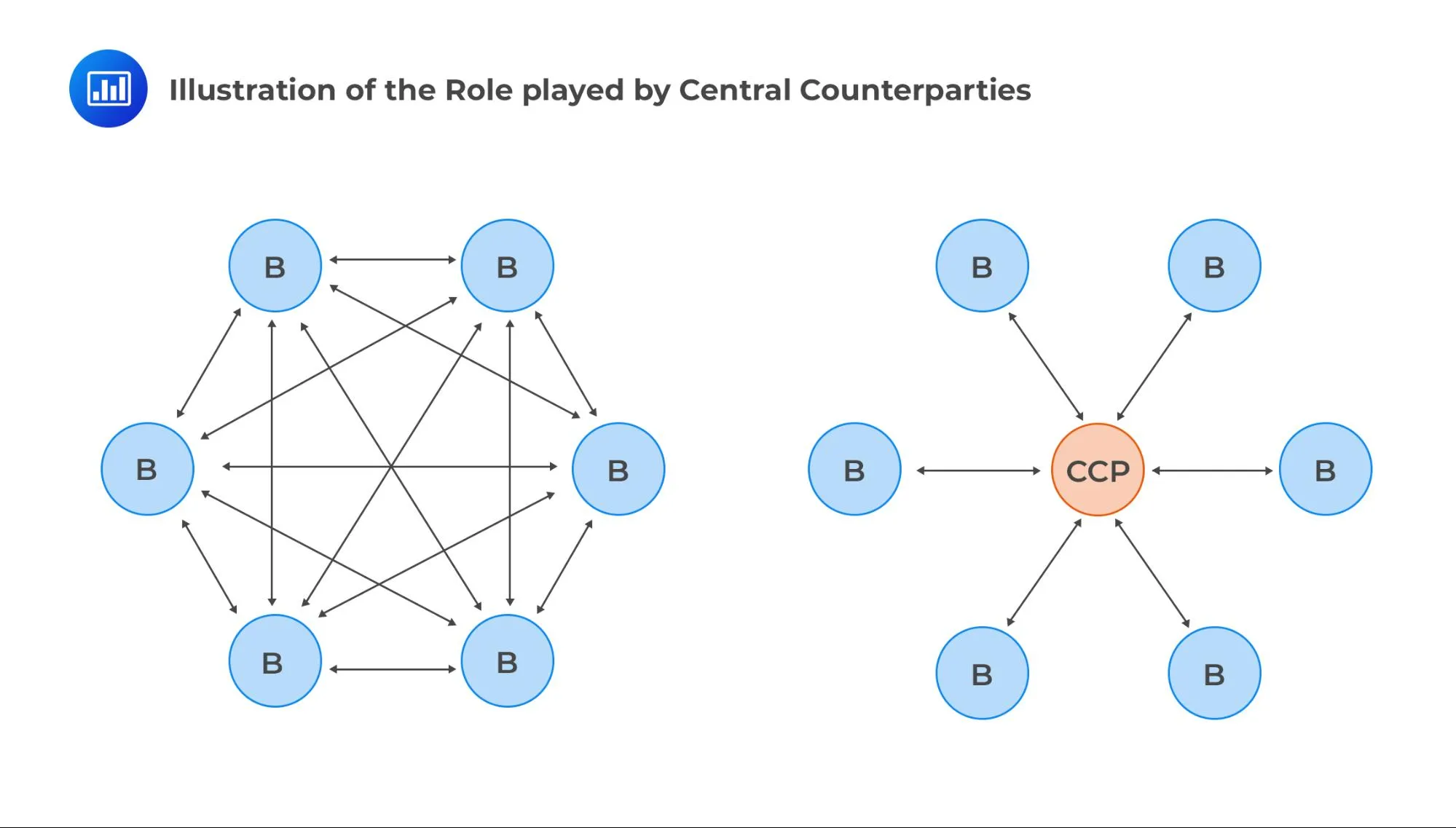

المقاصة والتسوية

هناك اتجاه رئيسي آخر وهو التوجه نحو المقاصة المركزية لـ مقايضات العملات الأجنبية. ويهدف هذا إلى تقليل مخاطر الطرف المقابل من خلال وجود طرف مقابل مركزي بين الطرفين في المعاملة. لا تحتاج كافة معاملات العملات الأجنبية إلى التصفية مركزيًا، ولكن من الممكن أن تتم هذه المعاملات في المستقبل.

المقايضات الثنائية مقابل المبادلات المقاصة

يتطلب الاختيار بين مقايضات العملات الأجنبية المقاصة والثنائية دراسة متأنية. تعمل المقايضات المقاصة على تقليل مخاطر الطرف المقابل وغالبًا ما يكون لها أسعار أفضل. ومع ذلك، لديهم أيضًا تكاليف وتعقيدات إضافية. ومن ناحية أخرى، توفر المقايضات الثنائية مرونة أكبر ولكنها قد تنطوي على مخاطر أعلى على الطرف المقابل.

اتخاذ القرار يعتمد على مدى تحمل المخاطر واحتياجات كلا الطرفين.

| Aspect | المقايضات الثنائية | المقايضات الواضحة |

| مخاطر الطرف المقابل | Higher | Lower |

| Flexibility | High | Limited |

| التعقيد التشغيلي | Lower | Higher |

| Regulatory الرقابة | أقل صرامة | أكثر صرامة |

| التكلفة | احتمالية أقل | رسوم المقاصة الإضافية |

التقدم التكنولوجي

تشكل التكنولوجيا جميع مجالات حياتنا، ولا يختلف أسلوبنا في التجارة. في سوق مبادلة العملات الأجنبية، هناك أنواع مختلفة من التكنولوجيا التي تعمل على تبسيط وتعزيز الكفاءة. تعد منصات التداول الإلكترونية وتطبيقات blockchain مجرد ذكرين بارزين، وهي تغير كيفية بدء forex Swaps وترتيبها وإدارتها.

فلنستكشف هذه التطورات بمزيد من التفاصيل:

منصات التداول الالكتروني

على مدى السنوات القليلة الماضية، أحدثت منصات التداول الإلكترونية ثورة مقايضات الفوركس. فهي لا تجعل التداول أسرع وأكثر كفاءة فحسب، بل تؤدي إلى اكتشاف أسعار أفضل. كما أنه من الأسهل كثيرًا على عدد أكبر من الأشخاص الوصول إلى السوق. توفر هذه المنصات التنفيذ الآلي، والتسعير في الوقت الحقيقي، ومعالجة ما بعد التجارة. وبشكل عام، فإنها تبسط عملية التداول.

تم إطلاق منصة FX Link الخاصة بمجموعةCME في عام 2018 وتوفر دفتر أوامر مركزي للتداول إلكترونيًا. يتيح هذا التقدم الإيجابي للمتداولين تنفيذ عمليات تداول مختلفة في وقت واحد، مما يوفر شفافية محسنة للسعر وكفاءة التنفيذ.

التداول الخوارزمي

هناك تقدم رئيسي آخر وهو التداول الخوارزمي، والذي أصبح شائعًا جدًا في سوق لتبادل العملات الأجنبية. تقوم الخوارزميات المعقدة بتحليل بيانات السوق بسرعة وتحديد الفرص المحتملة. كما أنها تسمح بتنفيذ الصفقات بسرعة عالية.

من المؤكد أن التداول الخوارزمي يمكن أن يعزز كفاءة التداول، ولكنه قد يمثل أيضًا تحديًا ويخلق المزيد من المخاطر، خاصة أثناء ضغوط السوق. في هذه الحالة، هناك حاجة إلى استراتيجية قوية لإدارة المخاطر.

البلوكشين والعقود الذكية

يمكن لكل من تقنية blockchain والعقود الذكية تغيير سوق مبادلة العملات الأجنبية بطرق كبيرة. وبمرور الوقت، يُعتقد أن بإمكانهم تبسيط عملية التسوية، وتقليل مخاطر الطرف المقابل، وكذلك زيادة الشفافية.

لا تزال هذه التقنيات في مهدها ولم يتم اعتمادها على نطاق واسع بعد، لكن العديد من الصناعات تستكشفها.

تحليلات البيانات والذكاء الاصطناعي

من المستحيل عدم ذكر الذكاء الاصطناعي وتحليلات البيانات، وهما مجالان يستخدمان غالبًا في تداول FX Swap وإدارة المخاطر. يمكن استخدام هاتين التقنيتين للمساعدة في تحليل كميات كبيرة من البيانات والتعرف على الأنماط. وهذا يؤدي إلى نتائج أفضل في اتخاذ القرار. بالإضافة إلى ذلك، يتم استخدام هاتين التقنيتين لتحسين عمليات إدارة المخاطر، مثل تحليل السيناريو واختبار الضغط.

اتجاهات السوق والتوقعات المستقبلية

من الواضح أن سوق Forex Swap يتغير ويتغير دائمًا، ويتأثر بالعديد من العوامل المختلفة. بالنظر إلى المستقبل، هناك العديد من الاتجاهات في الأفق، ومن المهم فهمها وكيفية تأثيرها على مقايضات العملات.

حجم السوق والنمو

من الواضح أن سوق مبادلة العملات الأجنبية كبير ولا يظهر أي علامات على التباطؤ – بل على العكس تماما. وفقًا لـ 2019 مسح البنك المركزي الذي يجري كل ثلاث سنوات ، بلغ حجم التداول اليومي السنوي في سوق الفوركس 7.5 تريليون دولار في أبريل 2022. ومن المتوقع أن ينمو هذا عامًا بعد عام.

هناك أسباب عديدة لهذا النمو السريع، بما في ذلك الاستثمارات عبر الحدود وزيادة التجارة العالمية بشكل عام. ومع ذلك، فإنه يظهر أيضًا الأهمية المتزايدة للفوركس في التمويل العالمي.

عملات الأسواق الناشئة

هناك العديد من عملات الأسواق الناشئة التي يجب مراعاتها في سوق مقايضة الفوركس. وتشمل هذه اليوان الصيني، والريال البرازيلي، والروبية الهندية، والتي أصبحت جميعها أكثر بروزًا. وهذا يوضح الديناميكيات المتغيرة للتجارة العالمية والأهمية الاقتصادية المتزايدة لهذه البلدان. وبطبيعة الحال، فإن هذا يجلب فرصا جديدة للمتداولين، إلى جانب التحديات.

يذكر بنك التسويات الدولية أن حصة اليوان الصيني في حجم تداول العملات الأجنبية العالمي زادت بنسبة 7٪ في عام 2022. وهذا يجعلها خامس أكثر العملات تداولًا، مقارنة بعام 2019 عندما كانت في المركز الثامن.

اعتبارات الحوكمة البيئية والاجتماعية والحوكمة

نحتاج أيضًا إلى النظر في كيفية تأثير العوامل البيئية والاجتماعية والحوكمة (البيئية والاجتماعية والحوكمة) على سوق مقايضة الفوركس. المزيد من الناس يفكرون في الاستدامة والممارسات الأخلاقية في قراراتهم المالية واستراتيجياتهم التجارية. وقد أدى ذلك إلى تطوير منتجات الفوركس المرتبطة بالحوكمة البيئية والاجتماعية والحوكمة (ESG) ويؤثر أيضًا على كيفية تعامل المتداولين مع إدارة المخاطر.

التمويل المستدام

التمويل المستدام هو كلمة طنانة في ساحة مبادلة العملات الأجنبية. ترتبط مقايضات الفوركس الخضراء بالمشاريع الصديقة للبيئة وقد أصبحت ذات شعبية كبيرة. يتيح ذلك للمتداولين دعم المبادرات المستدامة مع إدارة مخاطر عملاتهم أيضًا.

ملخص التعلم

فهم مقايضات الفوركس بمزيد من التفصيل هو مفتاح الصفقات الناجحة. لقد قمنا بتغطية الأساسيات للمفاهيم الأكثر تقدمًا، مع استكشاف الاتجاهات المستقبلية المحتملة. فيما يلي ملخص قصير لأهم النقاط:

- مقايضات الفوركس هي اتفاقيات لتبادل أزواج العملات في تواريخ مستقبلية، والجمع بين المعاملات الفورية والآجلة.

- وهي تخدم أغراضًا مختلفة، بما في ذلك التحوط وإدارة السيولة والمضاربة.

- يتضمن تسعير مقايضات الفوركس مفاهيم مثل نقاط المبادلة وحسابات السعر الآجل.

- المشاركون في السوق يشملون البنوك والشركات والمستثمرين المؤسسيين والبنوك المركزية.

- تشمل المخاطر المرتبطة بمقايضات العملات الأجنبية مخاطر الطرف المقابل والسوق والسيولة.

- تستمر البيئة التنظيمية لمقايضات العملات الأجنبية في التطور، مع التركيز على الشفافية والحد من المخاطر.

- تعمل التطورات التكنولوجية، بما في ذلك المنصات الإلكترونية وتقنية blockchain، على إعادة تشكيل مشهد مبادلة العملات الأجنبية.

- أصبحت عملات الأسواق الناشئة والاعتبارات البيئية والاجتماعية والحوكمة (ESG) ذات أهمية متزايدة في سوق مبادلة العملات الأجنبية.

يتطلب التداول الناجح التعلم المستمر، وفي TopBrokers، نحن ملتزمون بمساعدة جميع المتداولين على تطوير مهاراتهم باستمرار.

على سبيل المثال، موردنا حول نموذج جارتلي وكيفية التداول به مفيد للغاية. بالإضافة إلى ذلك، لدينا مجموعة من المقارنات بين الوسطاء والموارد التعليمية الأخرى المتعلقة بعالم التداول.

New ZealandUS

New ZealandUS