汽车和零售商的销售额上升,而加油站以及健康和个人护理商店的销售额下降

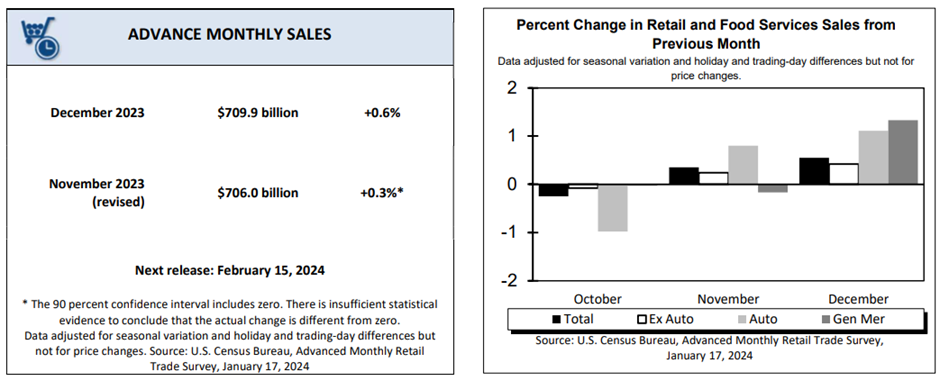

12 月份美国零售商的销售额增长 0.6%,这是自 9 月以来的最大增幅,消费者支出强劲,标志着动荡的一年结束了,突显了美国经济在强劲的劳动力市场的支持下的实力。不包括汽车在内,零售额增幅较小,为 0.4%。 《华尔街日报》对经济学家进行的一项民意调查预测,不包括汽车在内,总体零售额将分别增长 0.4% 和 0.2%。

零售额占消费者支出总额的三分之一,为美国经济的弹性提供了线索。根据商务部下属的 美国人口普查局,12 月份零售额(包括食品销售额)的预先估计激增 7099 亿美元,同比增长 5.6%。同比增长 3.2%,2023 年增长 3.2%。同时,2023 年第四季度总销售额同比增长 3.9%。

非商店零售商(1.5%)、百货商店(1.3%)、服装店(1.5%)和其他零售店(0.7%)的销售额较高。相反,健康和个人护理商店(-1.4%)、汽油店(-1.3%)、家具店(-1%)以及电子产品和电器商店(0.3%)的销售额下降。 12 月份核心零售额(不包括汽车、加油站销售、食品服务和建筑材料)大幅增长 0.8%,为 7 月以来的最高水平。

月度零售贸易数据未根据通胀进行调整,表明销售额增长速度快于年通胀率3.4%,如12月消费者价格指数所示( CPI)本月早些时候的数据。即使按月计算,12 月家庭销售也增长 0.6%,而通胀则增长 0.3%,这表明消费者支出稳健。

虽然 12 月强劲的零售销售数据强化了这样的观点:美国经济可能不会像许多分析师去年预测的那样陷入衰退,这也支持美联储在降息之前再等待一段时间。然而,美国银行的经济学家对 12 月份强劲的销售数据持谨慎态度。他们认为这些数字是由季节性因素的重大变化推动的,这一变化将在一月份被抵消。

Globalt Investments 高级投资组合经理托马斯·马丁 认为,美联储可能会在今年年底前降息,尽管可能不会在每次货币政策会议上都会降息。他认为,准备大幅降息并主要投资于股票的交易员可能会将其投资组合多元化至债券。

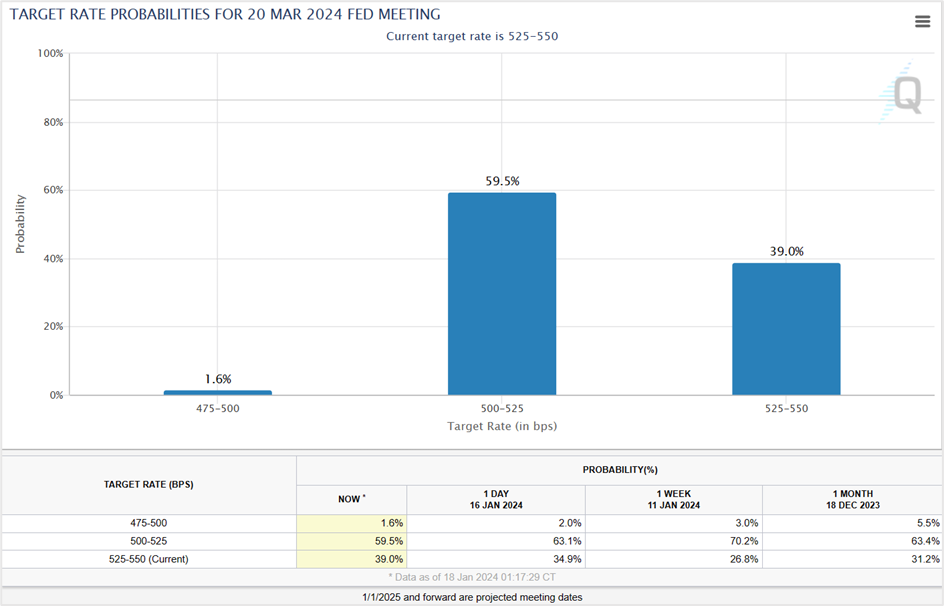

同时,联邦基金期货交易员已经放弃了对 3 月份利率下降的预期,尽管仍预期利率下降的交易员比例美联储降息幅度接近60%。根据最新的 CME 集团 FedWatch 工具,可能的目标利率,即预计美联储 3 月份降息的交易者比例,周三为 59.5%,低于 63.1%前一天和1月11日70.2%。

来源:cmegroup网站

经济学家回顾月度销售报告

Chris Larkin摩根士丹利表示,在零售销售数据公布之前,美联储官员坚称他们不会急于降息,周三强于预期的销售报告支持了他们的观点。

Christopher Rupkey,FWDBONDS纽约办事处首席经济学家认为,美国经济增长稳健,预测今年经济衰退的经济学家将不得不推翻这一预测。他进一步表示,根据美联储官员的说法,美国经济今年可能适合进行几次降息。

Quincy Krosby,LPL Financial 驻夏洛特首席全球策略师表示,12 月份零售销售表明,在强劲的劳动力市场、汽油价格回落和利息的影响下,家庭支出推动经济放缓利率逐渐走低。

市场对每月零售贸易新闻的反应

美国股市扭转早盘跌势,但在强于预期后于周三收盘下跌美国零售销售打击了美联储从 3 月份开始降息的希望,推动美元和国债收益率走高,从而影响股市。所有股票基准均以红色收盘,道琼斯工业平均指数连续三个交易日下跌。 30 股指数收盘下跌 0.25%,至 37,266.67 点,沃尔格林 (WBA) 和卡特彼勒 (CAT) 下跌近 3%,嘉信理财 (SCHW) 下跌 1.3%。在涨幅较大的股票中,波音公司 (BA) 周三反弹 1.3%,较 12 月峰值下跌逾 25%。与此同时,标普500指数和纳斯达克100指数下跌0.56%,分别收于4,739.21点和16,736.28点。

根据德意志银行策略师Jim Reid的说法,近期股票和债券之间的强相关性八月份开始看跌,十月份转为看涨,再次发出看跌信号。虽然紧密的相关性不会永远持续下去,但目前这种关系是同步的,随着投资者重新审视近期降息的前景,两者均在周三遭遇抛售。

国债收益率周三上涨,英国12月消费者通胀意外上升、零售销售上升,10年期国债和30年期国债触及五周高位美国创三个月新高。 2年期国债收益率上涨12.6个基点至4.363%,创1月9日以来最高收盘价,10年期国债和30年期国债收益率分别上涨4.2和2.0个基点至4.109%和4.318% , 分别。与此同时,周三,2年期和10年期国债收益率倒挂从前一天的-16个基点陡峭至-25个基点,为去年11月零售销售报告发布以来的最低水平。

根据Wellington Management 固定收益投资组合经理 Brij Khurana, 强劲的美国短期经济数据促使投资者调整美联储定价。他认为,在降息方面,收益率曲线前端的定价过高。

美元美元指数(DXY)兑其他货币连续第四天上涨,周三收于103.45,为美国零售销售报告公布后12月12日以来的最高水平削弱了对美联储3月份急于降息的预期。

周三美元兑欧元上涨0.07%,收于1.0882,而兑英镑和日元则攀升分别下跌0.32%和0.65%,收于1.2676和148.14。

尽管美联储政策制定者,如州长克里斯托弗·沃勒和克利夫兰联储主席洛雷塔·梅斯特警告央行官员不会大幅降息,但市场仍预计今年将降息145个基点。北欧联合银行首席分析师尼尔斯·克里斯滕森表示,避险情绪和降息预期的下降对美元有利。

技术观点

微软公司(MSFT)

微软周三从历史最高点回落,收于389.47美元,下跌0.20会话的%。开盘低迷后,这家科技巨头早盘扩大跌幅,但未能突破近期支撑位和之前的历史高点 384.30 美元,随后从当日低点反弹。收盘价低于该水平可能会将股价推向下一个支撑位 368.00 美元(连接近期低点的趋势线)。从好的方面来看,收盘价高于 391.00 美元或突破 396.00 美元可能会将股价推向 416.00 美元。

策略:

做多 MSFT如果股票收盘价高于 391.00 美元或突破 396.00 美元。将止损设在 388.00 美元,并在价格接近 416.00 美元时退出。交易者还可以在369.00-370.00美元建立多头头寸,止损为364.00美元,盈利目标为384.00美元。

微软公司-日线图

点击链接查看图表 – TradingView — 追踪所有市场

现货黄金

现货黄金周三收于2006.20美元,连续第二个交易日下跌,此前强于预期的美国零售销售数据推动美元和国债收益率走高,同时打压股票和大宗商品等风险资产。贵金属处于主要上升趋势,但短期内,价格可能会在 1973.00 美元至 2090.00 美元区间震荡。

如果金价保持在周三低点之上,我们可能会看到短期反弹至 2043.00 美元。然而,为了开启下一轮牛市反弹,现货黄金应收于 2090.00 美元上方。下行方面,近期支撑位为 2002.00 美元(周三低点),收盘价跌破该支撑位,损失可能扩大至 1973.00-1975.00 美元(2023 年 12 月低点)。

策略:

在1973.00-1975.00美元做多现货黄金,止损在1962.00美元,当价格接近2040.00美元时退出。如果贵金属收盘价高于 2043.00 美元或突破 2050.00 美元,也可以建立多头头寸。将止损设置在 2035.00 美元,利润目标为 2085.00-2090.00 美元。

现货黄金-日线图

点击链接查看图表 – TradingView — 跟踪所有市场

IranUS

IranUS