Как разумно инвестировать во время экономического спада?

Опасения рецессий и экономических спадов возникают во всем мире со значительной регулярностью после печальных последствий финансового краха 2008 года. Само упоминание о спаде может вселить страх в сердца инвесторов. Экономика, как правило, носит циклический характер, и хотя устойчивые периоды роста сопровождаются расширением и усилением спекуляций, за ними обычно следует глубокий спад.

В начале 2020 года сложные времена для мировой экономики. Неопределенность, связанная с британским Brexit, наряду с продолжающимися торговыми войнами между Соединенными Штатами и Китаем, дали несколько четких предупреждающих признаков того, что инвесторы могут столкнуться с некоторыми проблемами в ближайшем будущем.

Будущее финансов в Великобритании обусловлено, прежде всего, Brexit и может спровоцировать экономический спад. Великобритания не одинока в своей неопределенности. С четырьмя возможными результатами Brexit в ближайшие месяцы, приводящими к совершенно различным прогнозам развития, Соединенное Королевство является лишь одной из многих стран, действующих в нестабильном экономическом климате. Но возможно ли успешное инвестирование на волатильных рынках рецессии?

Вот несколько советов о том, как разумно развивать свой портфель, ориентируясь в потенциально неспокойных водах экономического спада.

Рецессия и экономический спад

Было бы полезно уточнить, что подразумевается под использованием термина «рецессия», а также «экономический спад». По сути, рецессия — это название, данное устойчивому периоду экономического спада. Экономисты обычно соглашаются, что два последовательных квартала отрицательного роста валового внутреннего продукта (ВВП) можно определить как рецессию, но это не всегда так. Стоит также отметить, что ВВП выступает в качестве меры всех товаров и услуг, произведенных страной в течение заранее определенного периода. Есть много факторов, которые могут способствовать рецессии, поэтому экономисты избегают предсказывать её с большой уверенностью.

В 2008 году крах рынка жилья в США вызвал спад во всем мире, в то время как другие факторы, такие как правительственные изменения, стихийные бедствия и новое законодательство, могут внести большой вклад. Спад обретает форму в результате повсеместной потери доверия со стороны потребителей и предприятий, когда речь идет о трате денег. Это, в свою очередь, приводит к снижению доходов, потере продаж и, в конечном итоге, падению производства. Уровень безработицы обычно растет из-за сокращений в промышленности, и перед национальными лидерами стоит задача запустить слабую экономику, чтобы исправить последствия.

Становится интересно, как вообще возможно построить успешный портфель инвестиций в этих обстоятельствах, не говоря уже о разумных инвестициях. Поскольку они неразрывно связаны с финансовыми рынками, спады, как правило, указывают на все больше случаев неприятия риска со стороны инвесторов, когда они измышляют способы обезопасить свои деньги от ущерба. Однако цикличность финансов означает, что рецессии рано или поздно должны уступить место восстановлению. Давайте более подробно рассмотрим некоторые возможности, предоставляемые инвесторам в период серьезных финансовых трудностей.

Можно ли определить возможности?

Спады могут серьезно повлиять на жизнь миллионов, возможно, миллиардов людей во всем мире. Но многие негативные события сопровождаются некоторыми возможностями. И хотя рецессии представляют собой серьезное бремя для мировых финансовых рынков, они также могут предложить очень ценные перспективы для новых инвесторов. Когда наступает спад, цены на активы обычно сильно падают. Это означает, что инвесторы, которые ранее получали значительную прибыль от акций, облигаций, взаимных фондов, недвижимости, частного бизнеса и многих других, могут внезапно оказаться со значительно более низкими затратами, чем годом или двумя ранее.

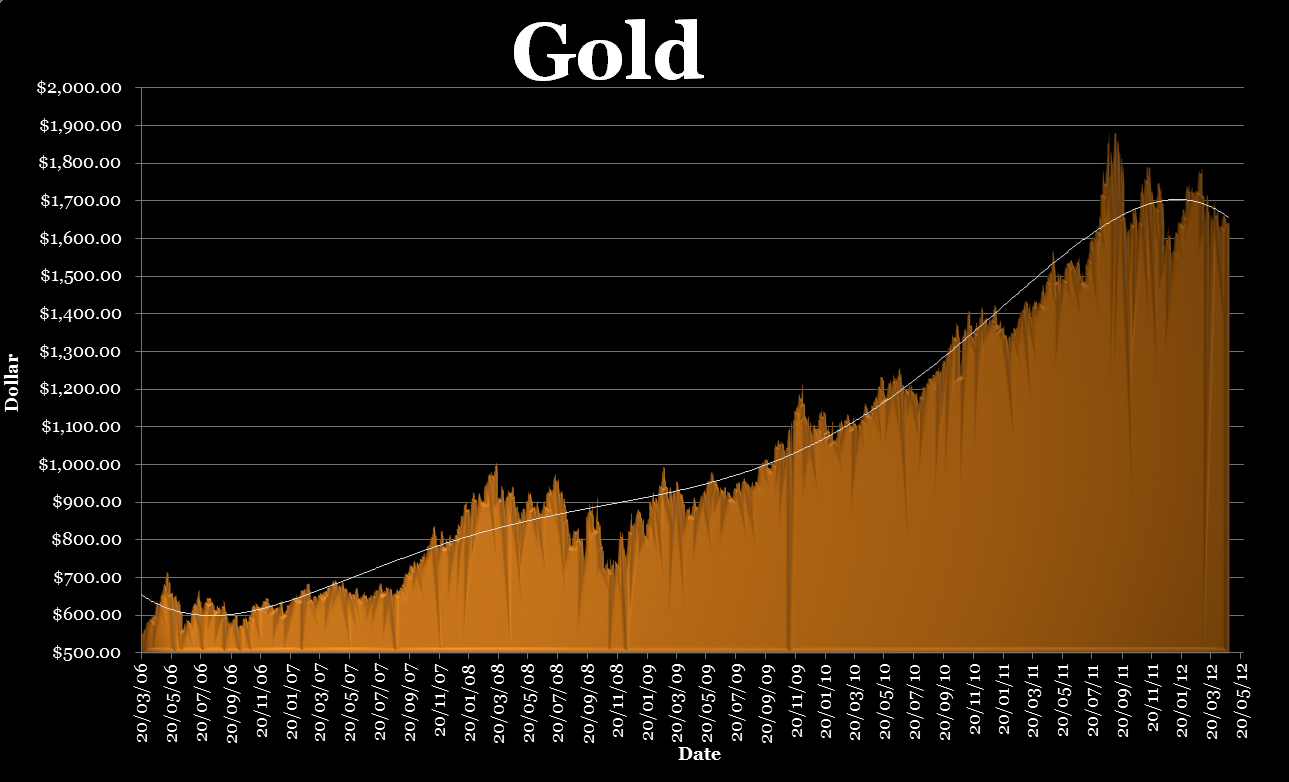

Поскольку другие инвесторы вынуждены расстаться со своими активами, есть возможность совершения удачных сделок. Financial Times признает, что кривая доходности казначейских облигаций США перевернулась, в основном, из-за продолжающихся торговых войн. Газета также сообщила, что кривые доходности Великобритании по двух- и десятилетним облигациям за прошедшее лето перевернулись, что указывает на то, что для инвесторов впереди непростые времена. Естественно, когда рыночные прогнозы кажутся зловещими, медвежьи настроения инвесторов становятся более заметными. Financial Times сообщает, что в нынешних условиях цена на золото «взлетает». В августе «цена на желтый металл поднялась выше 1500 долларов за тройскую унцию впервые за шесть лет.

Здравомыслящие инвесторы всегда будут искать возможности покупать дешево и продавать дорого. Хотя рынки, без сомнения, будут демонстрировать волатильность, есть хороший шанс, что активы начнут восстанавливать свои истинное значение. Имея это в виду, стоит изучить цены, связанные с конкретными акциями и облигациями. Если их соответствующие значения оказываются чрезвычайно низкими по сравнению с их стоимостью до экономического спада, нужно искать хорошую возможность заработать деньги по мере восстановления рынка.

Поиск стоимости на рынках капитала

Когда речь идет о фондовых рынках, восприятие инвесторами повышенного риска обычно приводит к стремлению увидеть более высокую потенциальную доходность для владения акциями. Чтобы их ожидаемые доходы повысились, текущие цены должны будут упасть. Это происходит, когда инвесторы распродают более рискованные активы и переходят на более безопасные ценные бумаги, такие как государственный долг. Это то, что заставляет фондовые рынки падать до рецессии. По мере того, как инвесторы начинают бояться, что коллективная стоимость их активов падает, они предпринимают ряд шагов, чтобы сохранить как можно большую ценность.

Безопасность при инвестировании по классам активов

История говорит нам, что фондовые рынки имеют довольно полезную привычку выступать в качестве надежных предсказателей наступающих экономических спадов, поэтому важно обратить пристальное внимание на оптимизм или пессимизм трейдеров в этой конкретной области. Однако, даже если фондовые рынки находятся в состоянии глубокого спада, среди инвесторов все еще есть повод для оптимизма. Многие активы могут быть по-прежнему доходными. Нужно только найти просветы в облачном небе рецессии.

Может ли быть эффективным инвестирование в акции?

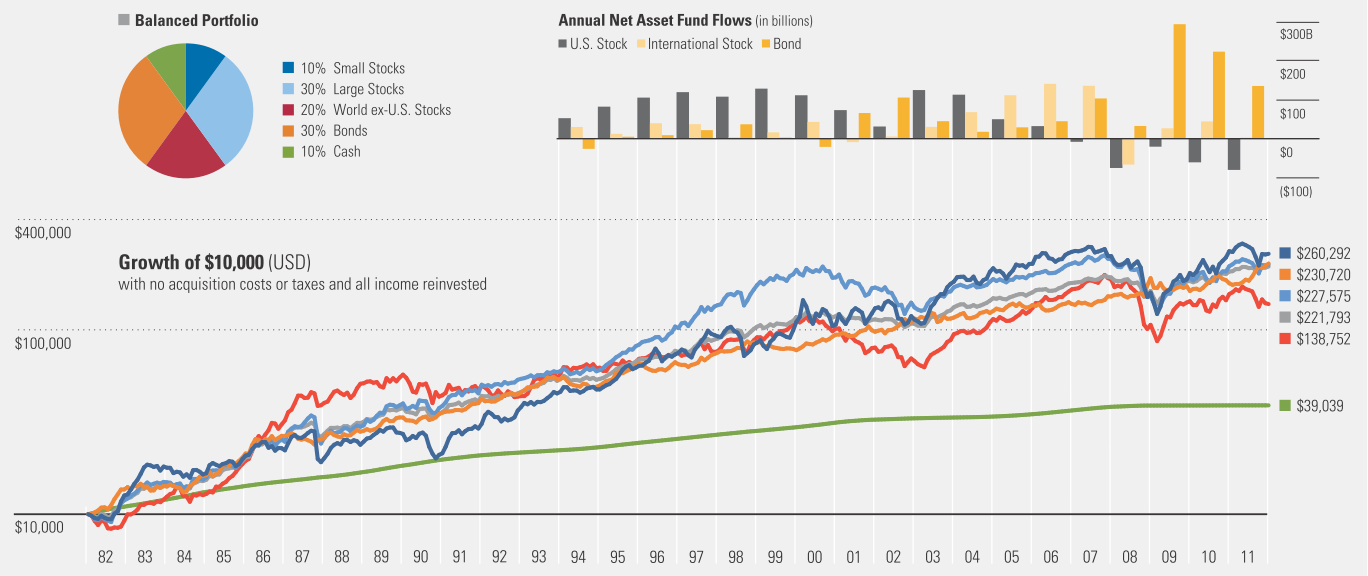

Фондовые рынки могут быть иногда нестабильными даже в лучшие времена. Но история показывает, что все еще есть много подходящих акций, которые можно найти, инвестируя во время рецессии. Одно из самых безопасных мест для инвестирования на различных рынках можно найти в акциях высококачественных компаний, которые существуют в течение длительного периода времени. Хотя это не может гарантировать безопасность, такие типы предприятий в прошлом показали, что они могут пережить длительные периоды финансовых трудностей.

Действительно, индекс NASDAQ-100 испытал заметно меньшую волатильность, восстановившись после краха 2008 года, чем фондовые индексы, состоящие из менее богатых компаний. Естественно, компании с надежными балансами и небольшим долгом регулярно превосходят компании с большими заёмными средствами и более слабыми денежными потоками. Поэтому в трудные времена стоит обратить внимание на устоявшиеся организации.

Будет ли диверсификация оставаться безопасной?

Даже в самых мрачных финансовых прогнозах всегда диверсифицируйте свои облигации. Даже если вы сталкиваетесь с компанией, которая, кажется, процветает в условиях экономического спада, крайне важно диверсифицировать свои активы. Рынки очень нервничают, когда мировые новости изобилуют банкротствами и падением ВВП стран. Хотя диверсификация не может быть безупречным способом процветания в условиях кризиса, у нее гораздо больше шансов, чем у вложений в одну компанию, которая сегодня выглядит стабильной без каких-либо гарантий на завтра или послезавтра. Мир финансов никогда не был полностью стабильным в течение длительного времени, но, безусловно, есть много возможностей для создания респектабельного уровня прибыли, даже в разгар экономического спада.

CanadaUS

CanadaUS