利下げ期待が薄れ、株価は急落、債券利回りとドルは上昇

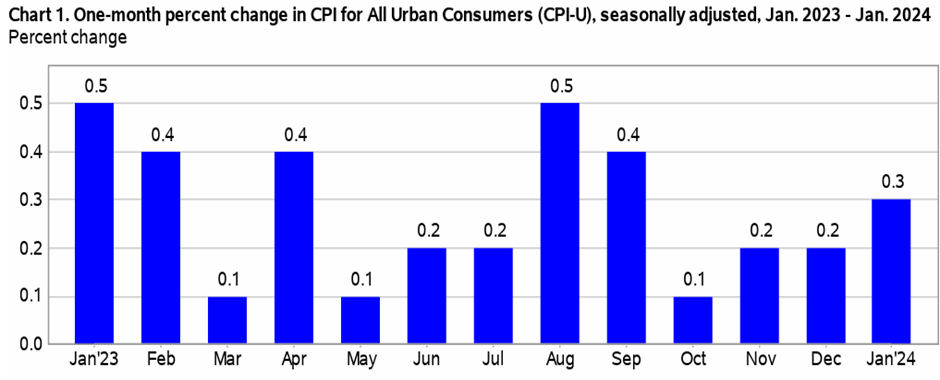

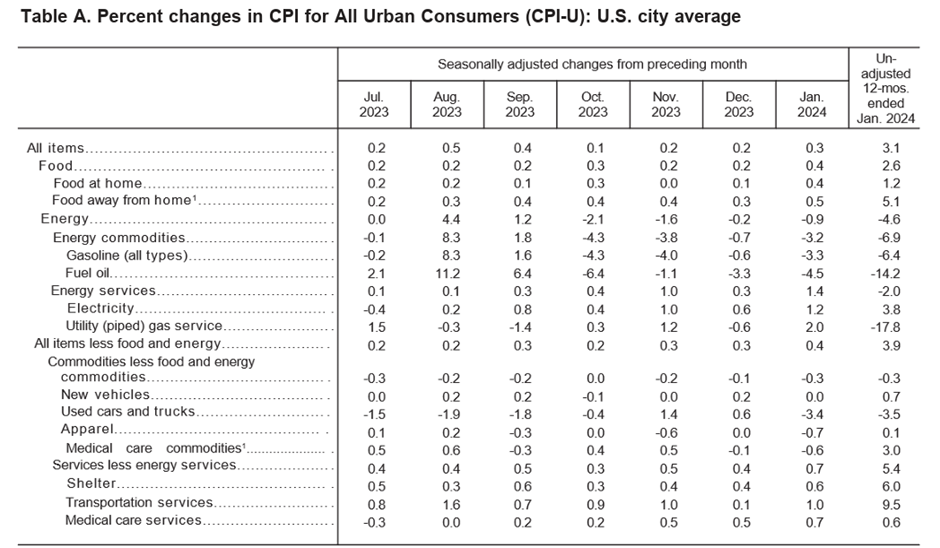

都市部の消費者が商品やサービスのバスケットに対して支払う価格の尺度である米国の消費者物価指数は、0.3%上昇しました米国労働統計局が火曜日に発表したところによると、1月の前月比は、避難所費用が高騰する中、前月から変わらずだった。年間のインフレ率は12月の3.4%から先月の3.1%に若干低下した。エコノミストらは総合インフレ率が前月比0.2%、年率2.9%上昇すると予想している。

一方、消費者インフレから食品とエネルギー価格を差し引いたコアインフレ率は1月に0.4%上昇し、前月の0.3%から上昇し、前月から変わらず年率3.9%上昇し、再びエコノミスト予想の0.3%を上回った。それぞれ%と3.7%増加しました。

出典: 米国労働統計局の Web サイト

消費者物価指数は、主に主要数字の全項目の3分の2を占める避難所費用の高騰により、1月に4カ月ぶりの大幅な上昇を記録した。堅調な労働市場と回復力のある経済を背景に同指数は2023年9月以来の速いペースで上昇し、連邦準備理事会(FRB)による近い将来の利下げへの期待が打ち砕かれた。

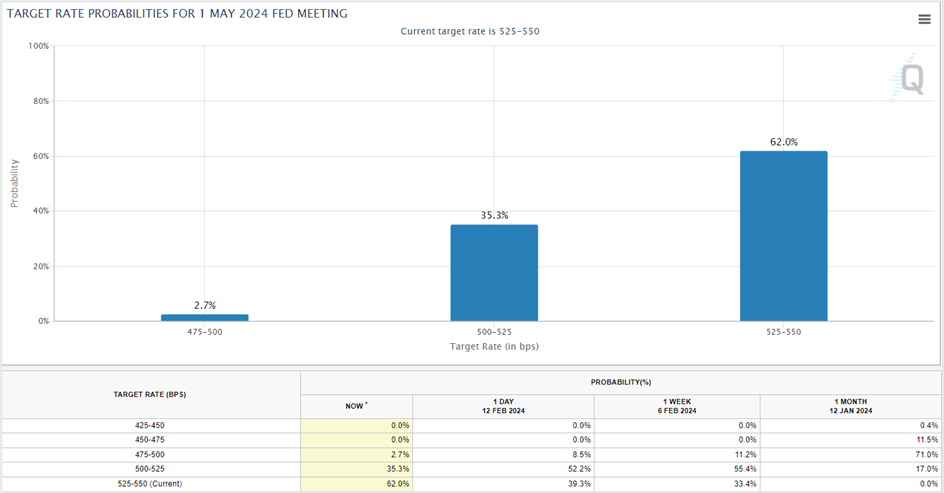

CMEフェドウォッチツールによると、火曜日の消費者物価報告を受けてトレーダーの62%が、前日の39.3%からFRBが5月の金利を現状維持すると予想している。一方、約51%は米中央銀行が6月に基準金利を引き下げると予想している。

出典: cmegroup ウェブサイト

消費者物価指数レポートの主なハイライト

総合インフレの主な構成要素であるシェルター指数は、前月比 0.6% 上昇しました。 1月は食料指数が0.4%上昇、エネルギー指数が0.9%下落した。過去 12 か月間で、避難所指数は 6.0% 上昇し、食料指数は 2.6% 上昇し、エネルギー指数は 4.6% 下落しました。

主要インフレ率の3分の2を占めるシェルター指数の構成要素のうち、主要住居の家賃は1月の0.4%上昇に寄与し、住宅の所有者の等価家賃は0.6%上昇した。

出典: 米国労働統計局の Web サイト

経済学者による消費者インフレデータのレビュー

プリンシパル・アセット・マネジメントのチーフ・グローバル・ストラテジスト、シーマ・シャー氏は次のように考えています労働統計局による消費者インフレ報告は市場やFRBが望んだものではないとしながらも、インフレが再発したと早合点することには警鐘を鳴らしている。同氏の見解では、3月の利下げは考えられないが、経済活動が過去の利上げから減速すれば、FRBが5月に政策転換する可能性はまだある。

B.ライリー・ファイナンシャルの首席市場ストラテジスト

アート・ホーガン氏は、予想を上回る消費者インフレは投資家が過熱した市場から利益を確保する口実だと述べた。消費者物価指数データはわずかに上昇しましたが、インフレが低下傾向にあることを示す十分な証拠があります。

チャールズ・シュワブのシニア投資ストラテジスト、ケビン・ゴードン氏は、市場が泡状の領域にあり、それが1月の消費者物価指数データの発表につながったと考えている。同氏は、避難所の費用や健全な労働市場など、インフレを高水準に維持する厄介な部分がFRB当局者に金利上昇を長期維持するよう促すだろうと考えている。同氏は投資家に対し、インフレ率が年間目標の2%に向かうまで利下げに頼らないという政策当局者の発言を信じるよう促している。

1月の消費者物価指数データに対する市場の反応

米国株式市場は、1月の消費者物価指数データを受けて火曜日に下落しましたほとんどの投資家がFRBが5月に利下げに転じることに依然として懐疑的であったにもかかわらず、インフレ統計は3月の利下げへの期待を打ち消した。主要3株価指数は1%以上下落し、ダウ工業株30種平均は1日としては約11カ月ぶりの最大の下落率を記録した。 30株指数は1.35%安の38,272.75で取引を終え、指標となるS&P500指数は1.37%安の4,953.17で決済され、ナスダック100指数は1.58%下落して17,600.42で火曜日の取引を終えた。

インフレ統計が予想を上回ったことで、5月と5月の利下げ観測が低下し、大半のトレーダーは現在、FRBが6月に行動すると予想している。しかし、火曜日の米国株の驚異的な回復は当惑させられており、一部のアナリストは米国経済が金利引き下げの必要がないことを示しているのではないかと推測している。

ゴールドマン・サックスのアナリストによると、株式市場の上昇は主にアップル(AAPL)、マイクロソフト(MSFT)、メタプラットフォーム(META)、アルファベット(GOOG)、アマゾン(AMZN)といったマグニフィセント・セブンのテクノロジー巨人によって引き起こされたという。 )、エヌビディア(NVDA)、テスラ(TSLA)。これら 7 銘柄を合わせた昨年のリターンは約 76% でしたが、S&P 500 構成銘柄の残りの 493 銘柄のリターンはわずか 14% でした。今年これまでのところ、マグニフィセント・セブンは他のS&P 500銘柄の3%上昇と比較して8%上昇している。

米国国債利回りは火曜日に上昇し、10年債利回りは2か月半ぶりの高水準に急上昇した。対照的に、政策に敏感な2年債は、消費者インフレ率が予想を上回ったことで今年の利下げ予想が一段と押し上げられたことを受け、9カ月ぶりの高値に上昇した。トレーダーらは現在、FRBが3月に25ベーシスポイントの利下げを行うという従来予想よりも6月に利下げすると予想している。

火曜日の東部時間午後3時時点で、2年債利回りは18.7ベーシスポイント上昇して4,654%となり、10年債と30年債の利回りは14.5ベーシスポイント、9.6ベーシスポイント上昇して4.315%となった。それぞれ4.466%です。

フェドウォッチによると、2月第1週の堅調な労働市場報告と火曜日の消費者インフレの上振れ予想により、2024年の利下げ予想は160ベーシスポイントから90ベーシスポイント未満に大幅に引き下げられた。これは世界の中央銀行による金利決定に影響を与えており、トレーダーらは現在、オーストラリア準備銀行(RBA)の利下げは今年1回のみと予想している。また、新興国の中央銀行が連邦準備制度に先んじて緩和する余地は最小限であり、米ドルに対する自国通貨の急落につながる可能性がある。

米ドルは、熱いインフレ統計により利下げ予想が今年6月まで延期され、ドルの需要が高まった後、ドル指数(DXY)の対応するものに対して3カ月ぶりの高値まで上昇した。火曜日の米ドル指数は0.76%上昇し104.96で終了し、米ドルは対ユーロで0.59%、対ポンドで0.29%、対日本円で0.96%上昇しました。米国通貨は約3カ月ぶりに150円を超え、アジア通貨の投機的急落に備え介入を求める声が高まった。

一方、フェデラルファンド先物トレーダーらは、米中央銀行が5月に利下げに舵を切る可能性を50%未満と織り込んでおり、インフレ報告の解釈に関する米中央銀行当局者のコメントを引き続き監視していく。

ダンスケ銀行の為替・金利戦略担当ディレクター、クリストファー・ケアー・ロムホルト氏によると、米国の金利が相対的に高いため、米ドルは短期的には高水準が続き、リスク資産の調整がさらに進むだろうという。ドル需要に。同氏はさらに、同行はユーロ、英ポンド、ノルウェークローナに対して米国通貨のロングポジションを保有していると述べた。

テクニカルビュー

ダウ工業株3月平均先物(YMH24)

The 30-火曜日のダウ工業株30種平均(DJIA)先物は1.42%下落して3万8,333ドルとなり、予想を上回る消費者インフレ統計がウォール街での下落につながったことを受け、約1カ月半ぶりの安値で取引を終えた。株価は軒並み下落。

指数先物は短期トレンドラインサポートを下回って始まり、午前の取引で1月19日のブレイクアウトレベルに向けて1.5%以上急落した後、一部の損失を反転してほぼ2週間ぶりの安値で終了した。

短期的なサポートは38,012であり、このレベルを下回る終値は指数先物を37,390〜38,010の保ち合いゾーンに押し戻す可能性があります。上昇面では、指数先物は勢いを取り戻すために最近の最高値である39,012を上回って終了するはずで、そうなれば40,300〜40,800まで上昇するだろう。

戦略:

ダウ先物を38,010でロングし、37,800でストップ&リバースして利益目標39,000を目指します。ストップが発動された場合は、ストップロスを 38,100 としてショートポジションを保持し、指数先物が 37,400 に近づいたら手仕舞いします。

ダウ先物が 39,012 を超えて終了するか、39,150 を突破する場合は、ロング ポジションを開始することもできます。ストップロスを 38800 に維持し、指数先物が 40,300 に近づいたら終了します。

市場は今後数週間にわたり不安定な状況が続く可能性があります。したがって、利益を確実に追跡してください。

ダウ平均3月先物-日足チャート

リンクをクリックしてチャートを表示します – TradingView — すべての市場を追跡

Broadcom Inc (AVGO)

Broadcomは、1230.00ドルでトレンドラインサポートをテストした後反発し、火曜日のセッションを1.06%下落して1251.65ドルで終了しました。人工知能(AI)の熱狂がブロードコム、エヌビディア社(NVDA)、アドバンスト・マイクロ・デバイス(AMD)などの半導体株の大量購入につながったため、半導体大手の同社は年初から12%以上急騰し、2月には6%上昇した。 )/

株価の短期的なサポートは現在1240.00ドルであり、このレベルを下回る終値は価格を1月の安値1174.00ドルに向けてさらに押し上げる可能性がある。上値では、レジスタンスゾーンは最近の最高値である1285.00ドルから1295.00ドルにあります。このゾーンを上回る終値は強気相場がまだ終わっていないことを明らかに示しており、上昇は次のトレンドラインの抵抗である1355.00ドルから1360.00ドルまで延長される可能性が高い。

戦略:

$1240.00でロングして、$1225.00でストップ&リバース(SAR)して、$1290.00の利益目標を達成します。価格が 1225.00 ドルを突破した場合は、1175.00 ドルの利益目標に向けて 1250.00 ドルのストップロスでショートを維持します。 Broadcom が 1295.00 ドルを超えて終了した場合は、ロング取引を開始することもできます。ストップロスを 1275.00 ドルに設定し、株価が 1350.00 ドルに近づいたら終了します。

市場は今後数週間にわたり不安定な状況が続く可能性があります。したがって、利益を確実に追跡してください。

Broadcom Inc- 日足チャート

リンクをクリックしてチャートを表示します – TradingView — すべての市場を追跡

IranUS

IranUS