自動車と小売店の売上高は増加したが、ガソリンスタンドとヘルス&パーソナルケア店は減少した

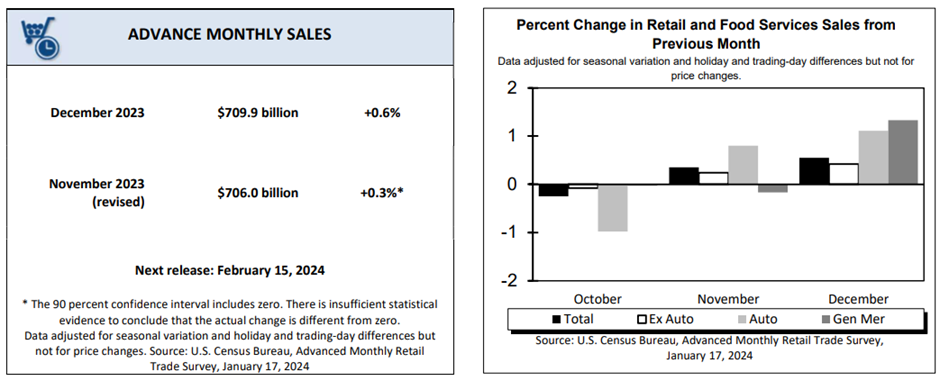

米国の小売店の12月の売上高は、堅調な個人消費を背景に0.6%増加し、9月以来最大となった。堅調な労働市場を背景に米国経済の強さを浮き彫りにした激動の年の終わり。自動車を除く小売売上高は0.4%増と小幅だった。ウォール・ストリート・ジャーナルがエコノミストを対象に行った調査では、自動車を除く総合小売売上高が0.4%増、0.2%増と予想されている。

小売売上高は総消費支出の 3 分の 1 を占めており、米国経済の回復力を示す手がかりとなります。商務省管轄の米国国勢調査局によると、食品売上を含む小売売上高の事前予測は12月に7,099億ドル急増し、前年比5.6%増となった。一方、2023 年最終四半期の総売上高は前年同期比 3.9% 増加しました。

無店舗小売店 (1.5%)、総合スーパー (1.3%)、衣料品店 (1.5%)、およびその他の小売店 (0.7%) で売上高が増加したと報告されています。逆に、ヘルスケア・パーソナルケア店(-1.4%)、ガソリン店(-1.3%)、家具店(-1%)、電化製品・家電販売店(0.3%)では売上が減少した。自動車、ガソリンスタンドの売上、食品サービス、建築資材を除いたコア小売売上高は12月に0.8%増と堅調に伸び、7月以来の高水準となった。

毎月の小売貿易データはインフレ調整されておらず、12月の消費者物価指数( CPI) の数字は今月初めのものです。前月比ベースでも、インフレ率の0.3%上昇と比較して12月の家計売上高は0.6%増加し、堅調な個人消費を示しています。米国経済は多くのアナリストが昨年予想したような景気後退に陥らない可能性があり、このことも利下げをもう少し待つべきというFRBの主張を裏付けるものとなった。ただ、バンク・オブ・アメリカのエコノミストらは12月の売上高が好調だったことについては慎重な見方を示している。彼らは、この数字は季節的要因の大幅な変化によってもたらされたものであると考えているが、1月には相殺されるだろう。

グローバルト・インベストメンツのシニア・ポートフォリオ・マネジャーであるトーマス・マーティンは、すべての金融政策会合で実施されるわけではないものの、FRBは今年末までに利下げを行う可能性が高いと考えている。同氏は、積極的な利下げを視野に入れ、主に株式に投資しているトレーダーがポートフォリオを債券に多様化する可能性があると考えている。

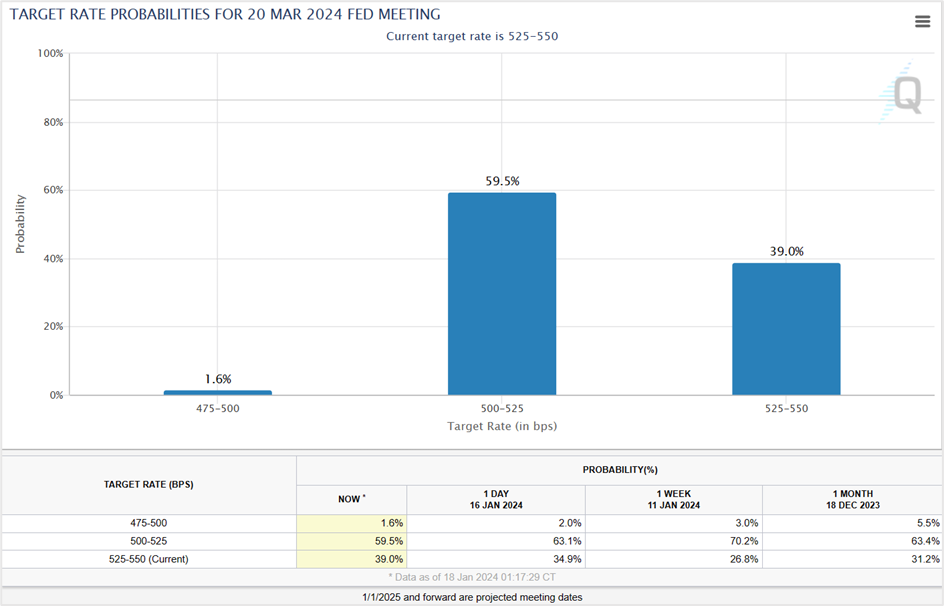

一方、フェデラル・ファンド先物トレーダーは3月の金利低下予想を引き下げたものの、トレーダーの割合は依然として3月金利低下を予想している米国中央銀行が利下げに踏み切る割合は60%近くとなっている。最新の CME グループの FedWatch Tool によると、予想される目標金利、つまり FRB が 3 月に利下げすると予想しているトレーダーの割合は、水曜日には 59.5% となり、63.1% から低下しました。前日は 70.2%、1 月 11 日は 70.2%。

出典: cmegroup ウェブサイト

エコノミストは月次売上報告書をレビュー

モルガン・スタンレーのクリス・ラーキンは、小売売上高が発表される前にFRB当局者らは断固としていたと述べたは利下げを急ぐつもりはなく、水曜日の予想を上回る売上高報告は彼らの見方を裏付けるものとなった。 FWDBONDSニューヨーク事務所の首席エコノミスト

クリストファー・ラプキーは、米国の経済成長は堅調であり、今年景気後退を予測していた経済学者たちはそれを撤回する必要があると信じている。同氏はさらに、FRB当局者らによると、米国経済は今年数回の利下げが適切である可能性があると述べた。

クインシー・クロスビー氏、LPLファイナンシャルの首席グローバル・ストラテジスト(シャーロット)氏は、12月の小売売上高は、堅調な労働市場、ガソリン価格の下落、利息の影響で家計支出によって景気が減速していることを示していると述べた。金利はどんどん下がっています。

毎月の小売業界ニュースに対する市場の反応

米国株は初期の下落を反転させましたが、予想よりも強い相場の後、水曜日には損失で終了しました米国の小売売上高は、連邦準備理事会(FRB)が3月から利下げに踏み切るとの期待を後退させ、米ドルと国債利回りを上昇させ、株式に影響を与えた。すべての株式ベンチマークは赤字で終了し、ダウ工業株30種平均は3セッション連続で負けを記録した。 30株指数はウォルグリーン(WBA)とキャタピラー(CAT)の3%近い急落に主導され、チャールズ・シュワブ(SCHW)が1.3%下落し、0.25%安の3万7266.67で取引を終えた。勝ち組の中で、ボーイング(BA)は水曜日、12月の高値からの25%以上の下落から1.3%回復した。一方、S&P 500 とナスダック 100 は 0.56% 下落し、それぞれ 4,739.21 と 16,736.28 で終了しました。

ドイツ銀行のストラテジスト、ジム・リード氏によるとは、最近の株式と債券の強い相関関係を示しています。 8月に弱気で始まり10月に強気に転じたが、再び弱気の兆しとなっている。この緊密な相関関係は永遠に続くわけではないが、投資家が短期利下げの見通しを再検討する中、水曜日には両者とも売られており、今のところ関係は順調に進んでいる。

国債利回りは水曜日、英国で12月の消費者インフレが予想外に上昇し小売売上高が増加したことを受けて、10年物Tノートと30年債が5週間ぶりの高値を記録し上昇した。米国では3カ月ぶりの高値に達した。 2年債利回りは12.6ベーシスポイント上昇して4.363%となり、終値では1月9日以来の高水準となった一方、10年物Tノートと30年債の利回りは4.2ベーシスポイント、2.0ベーシスポイント上昇して4.109%、4.318%となった。 、 それぞれ。一方、水曜日の2年債と10年債の逆転利回りは前日の−16ベーシスポイントから−25ベーシスポイントに急上昇し、小売売上高報告を受けて昨年11月以来の低水準となった。

によるとウェリントン・マネジメントの債券ポートフォリオ・マネジャー、ブリジ・クラナ氏 へ 米国の短期経済指標が堅調だったため、投資家はFRBの価格決定を後退させた。同氏は、利下げに関してイールドカーブの最前線にはあまりにも多くの要素が織り込まれていると考えている。

米ドルは、堅調な米国小売売上高報告を受けてUSD指数(DXY)が対米ドルで4日連続上昇し、12月12日以来の高値となる103.45で水曜日の取引を終えた。

米ドルは水曜日、対ユーロで0.07%上昇して1.0882で落ち着いた一方、ポンドや日本円に対してはドルが上昇した。終値はそれぞれ0.32%と0.65%の1.2676と148.14。

クリストファー・ウォーラー総裁やクリーブランド連銀のロレッタ・メスター総裁などFRBの政策担当者は、中央銀行当局者が積極的な利下げはしないと警告しているにもかかわらず、市場は依然として今年145ベーシスポイントの利下げを織り込んでいる。ノルデアの首席アナリスト、ニールス・クリステンセン氏によると、リスクオフのセンチメントと利下げ期待のドローダウンが米国通貨にとって強気の材料となっている。

テクニカルビュー

Microsoft Corp. (MSFT)

マイクロソフトは水曜日、史上最高値から後退し、0.20ドル安の389.47ドルで取引を終えたセッションの%。落ち着いた取引で始まった後、ハイテク大手は午前の取引で損失を拡大したが、目先のサポートと以前の最高値である384.30ドルを突破できなかった後、その日の安値から反発した。このレベルを下回る終値は株価を次のサポートである368.00ドル(最近の安値を結ぶトレンドライン)に向けて押し上げる可能性がある。上向きの場合、終値が 391.00 ドルを超えるか、または 396.00 ドルを突破すると、株価は 416.00 ドルに向かう可能性があります。

Strategy:

MSFT でロングをする株価が391.00ドルを超えて終了するか、396.00ドルを突破する場合。ストップロスを $388.00 に設定し、価格が $416.00 に近づいたら終了します。トレーダーは、$369.00 ~ $370.00 でロング ポジションを開始することもできます。ストップロスは $364.00、利益目標は $384.00 です。

Microsoft Corp- Daily chart

リンクをクリックしてチャートを表示します – TradingView — すべての市場を追跡

スポットゴールド

#PLS82水曜日の# 金スポット は 2006.20 ドルで取引を終え、株式やコモディティなどのリスク資産を圧迫する一方、予想を上回る米国小売売上高により米ドルと国債利回りが上昇したことを受け、2日連続の損失で終了した。貴金属は主要な上昇傾向にありますが、短期的には価格が 1973.00 ドルから 2090.00 ドルの範囲で変動する可能性があります。

金価格が水曜日の安値を上回った場合、短期的には 2043.00 ドルに向けて反発する可能性があります。 。しかし、強気ラリーの次のレグが始まるには、金スポットは2090.00ドルを超えて終了する必要があります。下値としては、短期的なサポートは2002.00ドル(水曜日の安値)で、これを下回る終値では損失が1973.00ドルから1975.00ドル(2023年12月の安値)に拡大する可能性がある。

Strategy:

スポット金を$1973.00~$1975.00でロングし、ストップロスを$1962.00にし、価格が$2040.00に近づいたら手仕舞いします。貴金属が $2043.00 を超えて終了するか、$2050.00 を突破した場合にも、ロングポジションを開始することができます。利益目標を $2085.00 ~ $2090.00 にするには、ストップロスを $2035.00 に設定します。

スポット ゴールド – 日次チャート

リンクをクリックしてくださいチャートを表示するには – TradingView — すべての市場を追跡

IranUS

IranUS