しかし、データはまちまちで、失業率の上昇と賃金上昇率の低下を示しました

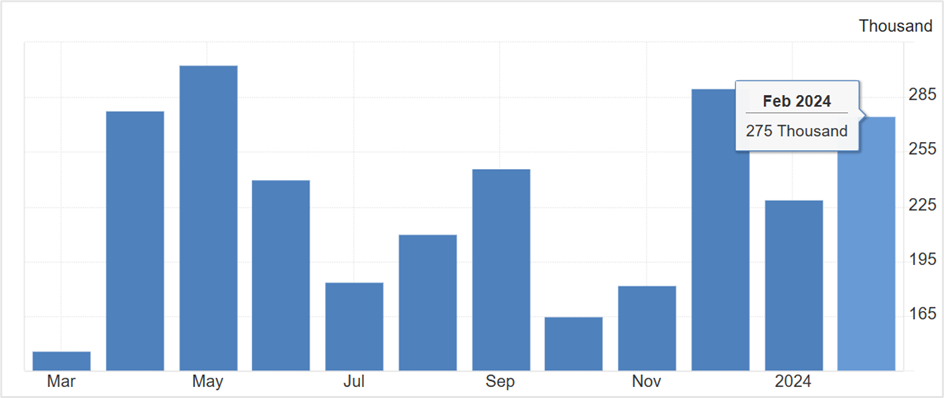

米国経済は2月に27万5,000人の新規雇用を追加しましたが、これは12か月平均の23万人を上回り、エコノミストの予想をはるかに上回っています’ 198,000 と予測。 米国労働統計局の月次データは、医療、食品サービス、政府、社会扶助、運輸、倉庫業における雇用の増加を示しました。しかし、賃金の伸びが鈍化したにもかかわらず、米国の失業率が1月の3.7%、前年同月の3.6%から3.9%に上昇したことにより、雇用者数の急激な増加はある程度相殺された。さらに、12月と1月の雇用の伸びはそれぞれ33万3,000人から29万人、35万3,000人から22万9,000人に下方修正された。前月の給与統計の修正と2月の賃金の伸びが鈍かったことは投資家を元気づけ、6月の連邦準備理事会による利下げへの期待を維持した。

その間、「実質失業率、意欲を失った労働者や経済的理由でパートタイムの仕事を選択する労働者を含む雇用率の代替指標は、7.3%に上昇しました。

出典: Trading Economy

非農業部門雇用統計は世帯調査と事業所調査で構成され、前者は労働力の地位を測定し、後者は雇用、賃金、産業別収入を測定します。 PLS00#

家計調査によると、2月の失業者数は前年の600万人から33万4,000人増加して650万人となり、同期の失業率は3.6%から3.9%に上昇した。この調査ではまた、労働参加率が 3 か月連続で 62.5% と横ばいで、雇用人口比率にほとんど変化がないことも明らかになりました。

2 月の雇用増加に貢献した主なセクターはヘルスケア ( 67,000人)、政府(52,000人)、飲食サービスと飲食店(42,000人)、社会扶助(24,000人)、建設(23,000人)、運輸と倉庫業(20,000人)、小売業(19,000人)。一方、事業所調査では、鉱業、石油・ガス、製造業、全貿易、金融サービスでは雇用がほとんど変化していないことが示されました。

収益に関しては、非農業部門の民間給与に基づく従業員の平均時給が上昇しました。先月の増加率は0.1%で、1月の0.5%増加から大幅に低下し、エコノミスト予想の0.2を下回った一方、スタッフの平均週労働時間は前月比0.1%増加した。

雇用統計が邪魔にならないため、市場は火曜日に発表される2月の米国消費者物価指数(CPI)報告書に注目するでしょう。

2月労働統計報告に対する市場の反応

金曜日の米国株式市場は、ハイテク株の利益確定が主要株価指数を押し上げたため下落したより低い。過去数カ月間の堅調な上昇の後、半導体株が急落したため、ダウ工業株30種平均は0.18%下落、S&P500種は0.26%下落、ナスダック100は1.53%下落した。大きく下落した銘柄には、マーベル・テクノロジー、ブロードコム、エヌビディア、AMD、モノリシック・パワー・システムズなどが含まれる。しかし、市場全体での買われ過ぎや先週の反落にもかかわらず、多くの投資家は依然として株式に対して強気だ。金曜日の下落はもう少し拡大する。

その中には、セントルイスのウェルズ・ファーゴ投資研究所のシニア・グローバル市場ストラテジスト、スコット・レン氏も含まれる。同氏は、金曜日の市場下落は投資家が少額の資金を持ち出したためだと考えており、今後数カ月で株価が5─10%下落する可能性も排除していない。

国債利回りは金曜、ほぼ下落して終了したが、米国経済が雇用を増やしているにもかかわらず、2月の失業率が2月に25カ月ぶりの高水準に上昇したことが労働省の報告書で示されたことを受け、取引中の安値を下回った。 2年物国債の利回りは2.8ベーシスポイント低下して4.478%、指標となる10年物国債の利回りは0.8ベーシスポイント低下して4.079%、30年物国債の利回りは0.9ベーシスポイント上昇して4.255%となった。

キー・プライベート・バンクの最高投資責任者であるジョージ・マテヨ氏は、2月の労働統計報告はまちまちであり、一部の指標は強さを示しているものの、他の指標は依然として弱いと考えている。同氏は、労働市場は健全だが、連邦準備理事会の政策立案者が金利見通しを変更できるほど強くはないと考えている。

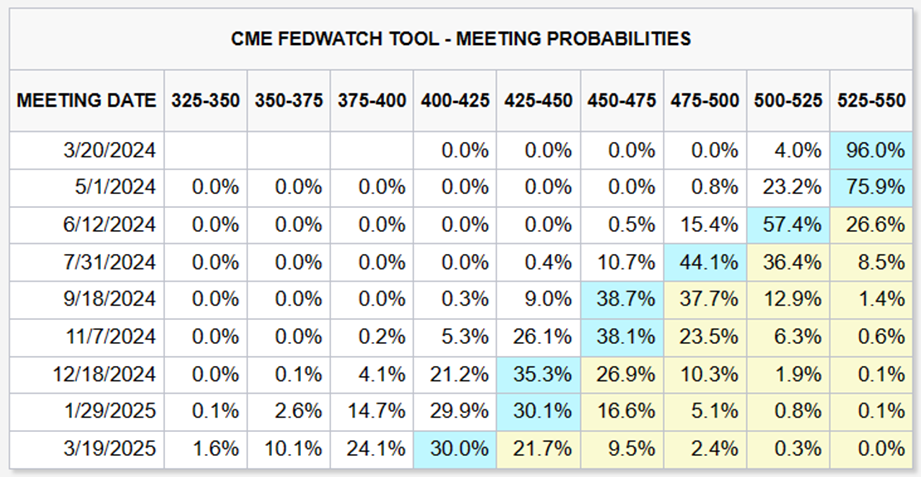

一方、まちまちの雇用統計を受けても、フェデラル・ファンド先物トレーダーらの見方は変わらず、フェデラル・ファンド先物トレーダーらは引き続き織り込んでいた。 6月に25ベーシスポイント利下げの確率は57.4%、CME FedWatch Tool のデータが表示されました。

出典: CME グループのウェブサイト

米ドル は金曜日の通貨指数で通貨指数に対して下落し、延長されました

米ドル指数 (DXY) は、6 通貨に対するドルの強さを示す指標です。は0.11%下落して102.71となり、1月15日以来の安値終値を記録した。さらに、好スタート後の株価の反動と米国債利回りの低下により、ドルの流動性需要が高まり、ドル安となった。

インフレ面で何かが大きく変わらない限り、通貨ストラテジストらは米ドルが下落すると予想している。今年上半期の利下げ期待のなか、引き続き下落が続いている。

一方、日本円は先週、対米ドルで30年以上ぶりの安値から反落し、2月以来の高値に上昇した。中央銀行政策当局者が今月の会合でマイナス金利政策を解除する可能性があるとの報道のなか、3日。

テクニカルビュー

S&P 500 3 月先物 (ESH24)

指数先物は金曜日の取引を 0.60 上昇して 5192.50 で終了しました。日は %、週は 0.90% です。ベンチマーク株価指数は、主にハイテク株の大規模な上昇に牽引され、3週間連続の週間上昇を記録し、9週間中8回目の上昇を記録した。しかし金曜日の反落はさらなる下値につながる可能性があり、S&P500先物は5100─5150の短期サポートゾーンを試す可能性が高い。上向きには、当面の抵抗線は 50% のフィボナッチ リトレースメント レベルである 5268 にあり、その後 5368 と 5550 が続きます。

取引戦略:

指数先物が 5100 ~ 5130 に下落した場合は、利益目標 5260 に対してストップロスを 5100 に設定してロングします。確実に利益を追跡してください。

Clickチャートを表示するリンク – TradingView — Track All Markets

Amazon Inc (AMZN)

Amazon の株式先週は1.61%下落して175.35ドルで取引を終え、市場全体が下落する中、3週間ぶりの週間損失を記録した。 2021年11月の高値からの反動で株価は170.00~174.00ドルの短期サポートゾーンに向かって押し上げられ、短期的な買いエントリーを示唆している。このレベルを下回る終値はさらなる下値につながる可能性があり、Amazon はすぐに 160.00 ドルを試す可能性が高く、株価が 140.00 ドルまで下落する可能性もあります。

ただし、株価がサポートを維持している場合、利益が得られる可能性があります。長期強気チャネルの上端と史上最高値の188.00~190.00ドル、さらに208.00~210.00ドルに向けて拡大します。

取引戦略:

$170.00~174.00の範囲で株を購入し、ストップロスを$165.00にして利益目標$188.00を目指します。ロングトレードは、$160.00 で開始し、$154.00 でストップ&リバースして、$175.00 の利益目標を達成することもできます。ストップが解除された場合は、164.00 ドルのストップロスでショート ポジションを保持し続け、価格が 140.00 ~ 142.00 ドルに近づいたら終了します。

リンクをクリックしてチャートを表示します。TradingView — すべての市場を追跡

IranUS

IranUS