Seguramente cada uno de ustedes sabe que los asesores operan de manera diferente según sea el bróker de Forex a través del cual se opera. Basta con ir a Internet y ver lo que escriben y dicen diferentes expertos acerca del tema, donde hay varios monitoreos de cuentas comerciales del mismo robot en diferentes brókers, y encontrará diferencias en los resultados. Estas diferencias son a veces muy significativas y las ganancias a veces pueden diferir. ¿Por qué sucede esto, qué hay detrás de todo esto y cómo elegir a un bróker de forex “rentable”? (Si quiere ser un trader exitoso no olvide conocer los 4 principios para una negociación exitosa)

A estas preguntas y a otras muchas más contestaremos en este artículo de nuestro Blog de Forex.

Cómo de grande es el problema

Forex es muy diferente a los otros mercados financieros. Y entre todas las diferencias, la más grande, tal vez, es la descentralización. A menudo, las personas subestiman la enorme importancia del intercambio centralizado y cómo ayuda en la regulación, en el desarrollo exitoso y en el comercio de varios sistemas. Como resultado del hecho de que el mercado de divisas está descentralizado, está muy mal regulado y cada bróker tiene su propio flujo de cotizaciones, diferente de todos los demás. (Aprenda a leer el mercado con nuestro artículo Todo lo que necesita saber sobre las velas japonesas)

Muy a menudo, cuando las personas hablan sobre la dependencia del bróker, consideran que es un factor raro que prácticamente no afecta al resultado general. Sin embargo, este factor no es en absoluto tan raro como parece, y su influencia puede ser muy significativa, hasta la posibilidad de que hayan resultados directamente opuestos en dos cuentas diferentes. (Conozca Cómo las manos fuertes consiguen manipular el mercado Forex)

Entonces, ¿qué hay de malo en los diferentes flujos de cotizaciones? Propongo realizar un pequeño experimento. Anote los valores high y low de 5 velas en los timeframes M5, H1 y D1 con tres brókers diferentes, a su elección. Registre las lecturas del RSI20 y SMA50 para cada una de estas velas. Recopile estos datos en una tabla, por ejemplo, en Excel, y luego compare. Considere cómo las diferentes indicaciones de precios difieren de un bróker a otro, proporcionándonos diferentes períodos y para qué períodos estas diferencias son menos significativas; cómo difieren las indicaciones de los indicadores; si la dependencia del bróker aumenta o disminuye al usar indicadores; ¿Cómo afecta el período del indicador seleccionado al trading con diferentes brókers? (Si acaba de empezar a operar en el mercado Forex, lea nuestros Consejos para construir un plan de trading exitoso)

Si las diferencias entre las lecturas de un valor particular de diferentes brókers difieren en más del 10%, ¿cómo se comportarán las configuraciones del asesor optimizadas para los datos de uno de los brókers cuando se opere con otro bróker? Espero que hagan este simple ejercicio y saquen conclusiones preliminares. Y ahora, después de que tenga una idea general de esto, más que un problema real, trataremos su impacto en el comercio con más detalle y también pensaremos cómo reducir al mínimo las estrategias de trading que dependen de los brókers. (Si es usted un scalper, lea nuestras 10 reglas básicas para obtener ganancias usando scalping)

Diferencia en la forma de una vela

Debido a esto, surgen una serie de problemas a la vez, algunos de los cuales son pequeños, mientras que otros tienen un fuerte impacto en el trading. Uno de los problemas menores es que con diferentes brókers tenemos diferentes niveles de precios para velas high/low. Esto lleva al hecho de que algunas órdenes de algunos brókers cierran en los niveles de SL o TP pre-establecidos, mientras que otros no lo hacen. A veces hay una diferencia suficiente de un pip, y ya tenemos una transacción con un bróker cerrado con pérdidas y otra con ganancias. O, por ejemplo, con un bróker se activa una orden pendiente, mientras que con el otro no lo ha hecho. Sin embargo, esto sucede muy raramente y, por lo tanto, no afecta en gran medida al resultado general. (Algo fundamental para operar con éxito en Forex es la elección de un buen bróker, si es la primera vez que va a elegir a un bróker y no sabe cómo hacerlo, le recomendamos que lea nuestro artículo ¿Cómo elegir a un bróker?)

Por otro lado, tal diferencia en el flujo de cotizaciones (data feeds) lleva al hecho de que muchas velas, especialmente en períodos más bajos, se ven diferentes según sea el bróker, dado que proporciona una manera diferente en el flujo de cotizaciones que afecta a los niveles de apertura, cierre, y también difieren en los valores low y high de las velas. Esto conduce a algunas diferencias en las indicaciones de los indicadores de Forex que utilizan dichos niveles de precios en los cálculos. Por ejemplo, si tiene una estrategia en la que una de las condiciones para realizar compras es que el indicador RSI debe estar por debajo del nivel 30. Como resultado de imprecisiones en la cotización del precio de cierre de las velas, para las cuales se calcula el indicador RSI, sean ligeramente diferentes, aunque solo fueran por un par pips, obtendrá el valor de RSI = 29.99999 en la vela actual de un bróker y 30.00001 en el otro bróker. Como resultado, en un bróker se ejecutará la opción de compra y en el otro no se ejecutará nada. Además, las estrategias para la intersección de líneas, por ejemplo, las medias móviles, funcionarán de manera diferente para diferentes brókers: en algún lugar, la intersección de líneas ocurrirá más temprano, y en otros más adelante. Pero esto, por supuesto, solo concierne a los asesores, no existen tales problemas para una entrada manual. (¿Quiere ser un trader profesional? Lea nuestro artículo Requisitos para ser un Trader Profesional)

Por lo tanto, sería lógico llegar a la conclusión de que cuanto menor sea el timeframe que utilice su sistema de trading, y mientras más bajos sean los niveles de SL y TP, más dependiente del bróker será su sistema.

Para comprender mejor el impacto de este efecto y la importancia de elegir el timeframe adecuado, piense en esto. La diferencia de 2 puntos en un gráfico de Forex de 1 hora puede significar una diferencia entre las velas del 5-10%, mientras que para un período de cinco minutos puede alcanzar el 30-50%. Este ejemplo es más bien condicional, porque todo depende de la volatilidad general del par de divisas, pero aún debe ser muy cuidadoso y recordar esto siempre. Especialmente si utiliza aun asesor experto para el timeframe de M1 en una cuenta real. (Conozca cómo abrir su propia sociedad o agencia de valores Forex en España)

La diferencia en el trading para los scalpers con diferentes brókers puede ser realmente enorme y esto no solo se trata de un spread diferente, sino también del problema anterior que hablamos. Por lo tanto, para desarrollar un asesor que proporcione resultados comerciales más similares para diferentes brókers, vale la pena usar períodos más altos, al menos M15, y mejor H1. Además, durante períodos de una hora o más, las estrategias son mucho más fáciles de desarrollar. Bueno, si el deseo de comerciar en timeframes bajos es grande, primero pruebe el trabajo de sus asesores con varios de sus brókers preferidos, y con los resultados ya puede determinar dónde se comporta el asesor con más confianza. Por cierto, tal prueba debe realizarse exactamente en el tipo de cuenta con la que va a operar en el futuro; muchos brókers tienen diferentes flujos de cotizaciones procedente de diferentes servidores. (Descubra Todos los secretos del Trading de Alta Frecuencia (HFT))

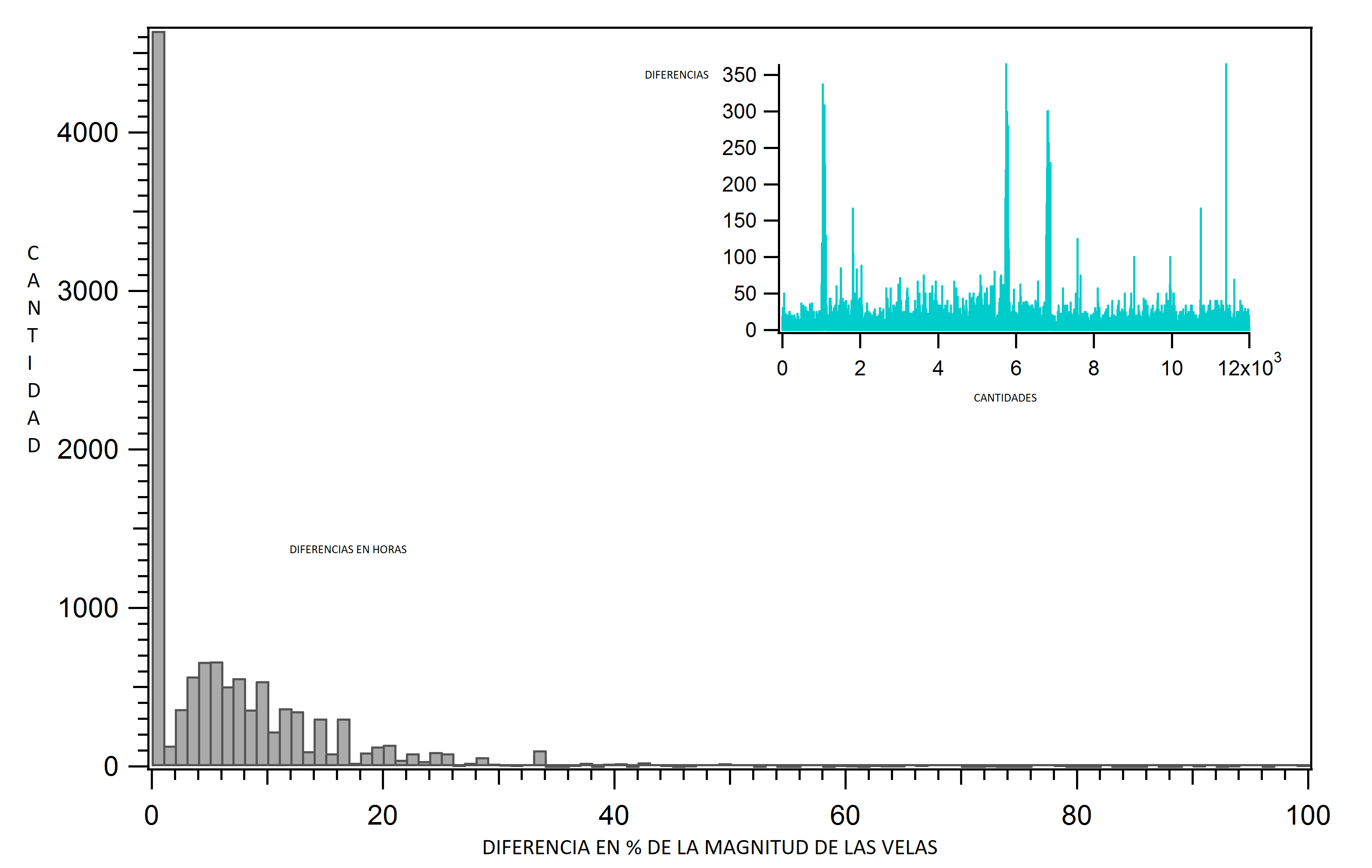

También hay un caso especial, cuando el trading es diferente en varias cuentas en el mismo servidor del mismo bróker. Este comportamiento tampoco es infrecuente y significa un problema por parte del bróker, la imperfección de su algoritmo de cotización, el equipo o la configuración incorrecta del servidor. En cualquier caso, el trading con tal bróker es bastante complicado, y si hay otras opciones, es mejor usarlas. La siguiente figura muestra la diferencia de 10 brókers diferentes en la forma de las velas H1: (Sepa qué hacer cuando un bróker le estafa y le engaña con nuestro artículo ¿Puede realmente recuperar su dinero de un bróker fraudulento?)

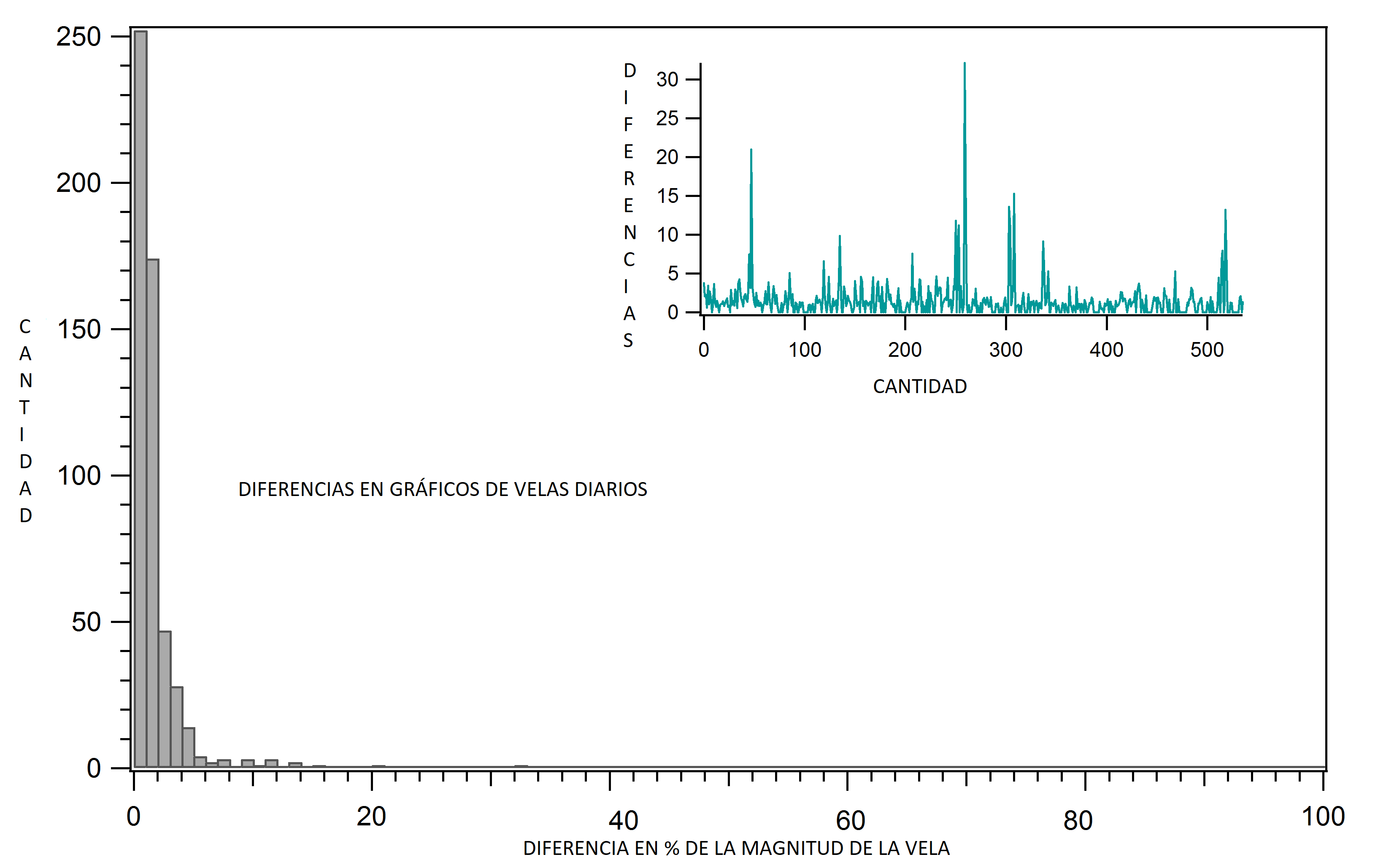

La siguiente figura muestra la diferencia de 10 brókers diferentes en la forma de las velas D1:

Como se puede observar, las diferencias para los gráficos diarios se encuentran principalmente dentro del 5% del tamaño de la vela, alcanzando ocasionalmente el 15%, mientras que para el H1 la diferencia es del 5-15% con un pico de hasta el 40%. La diferencia en el período M15 promedia es del 15-25% y para M1 del 30-40%. Le pido que reflexione sobre estas cifras: los gráficos del período M1 de un bróker son casi la mitad diferentes de los gráficos de otro broker. Es casi como operar en un par de divisas diferente. (Invierta y gane dinero en 2019 con nuestros Consejos para inversores en 2019. Qué debe incluir en su cartera)

Diferencia en tiempo a la hora de la formación de un nuevo tick

Los ticks son independientes del tiempo, vienen cuando se produce un intercambio en el mercado real, en el grupo de liquidez, desde donde el bróker toma las cotizaciones. Y entonces, llega un tick a la plataforma de trading del trader y, en este momento, el trader puede realizar una operación, enviando una orden comercial al servidor del bróker. Naturalmente, este orden no va más allá del servidor del bróker y no podrá verlo en el libro de órdenes. En consecuencia, no aparece ningún nuevo tick de su operación y no afecta en absoluto al mercado. Si solo usted, por supuesto, no comercia con grandes volúmenes, en caso de que fuera así, su bróker se vería obligado a llevar todas sus órdenes al mercado. (Si no quiere perder más dinero en el trading en Forex, utilice la estrategia Inside Trend System – El sistema de trading perfecto para aquellos que ya están cansados de perder dinero)

El número de tics recibidos en cada período de tiempo es desigual. Esto significa que en un minuto pueden aparecer 10 ticks y 200, dependiendo de la movilidad (liquidez) del mercado. Por la noche, por ejemplo, hay pocos ticks, y por el día, cuando se producen muchas salidas de noticias importantes macro-económicas del calendario de Forex, suele haber mucho movimiento en el mercado, i.e, muchos tics de movimiento. Es decir, resulta que tenemos un flujo de tics distribuido de manera no uniforme en el tiempo, que se divide artificialmente en ciertos segmentos: minuto, cinco minutos, por hora, etc. El hecho de que analizar el precio en forma de velas sea lo más correcto o no, y todo lo que sigue es una buena razón para escribir todo un artículo por separado. Nosotros solo nos centraremos en los hechos más importantes: (Para comprender la acción que tiene el volumen en el precio lea nuestra Guía completa para el análisis de la dispersión del volumen (VSA) en Forex)

– Los timeframes existen exactamente tal y como son, simplemente porque así se acepta;

– Una sola vela de cualquier período de tiempo puede contener un número diferente de tics;

– Los tics son independientes del tiempo, y ocurren de manera casual.

De ello se deduce que en la apertura de una nueva vela, digamos a las 00:00:00, puede que no haya un precio adecuado. El tick puede aparecer, por ejemplo, a las 00:00:15. Lo mismo con el cierre de la vela. Todo esto también conduce a imprecisiones en los asesores de pruebas y la aparición de diferencias entre diferentes brókers. Los proveedores de liquidez de diferentes brókers son diferentes y los tics se presentan en diferentes momentos. (Sepa Cómo utilizar la estrategia de Forex "Gambito" para operar con éxito)

La opacidad de los brókers

Hay muchas leyendas sobre que, supuestamente, los mismos brókers son lo que ayudan a los traders a perder todo su capital. Pregúntele a una docena de personas que operen en divisas sobre lo que piensan de los brókers, y le dirán que realmente no pueden ganar tanto como quieren, precisamente porque el bróker está "coqueteando" con ellos. Entonces, ¿es esto verdad o es solo un folclore comercial y una fantasía turbulenta de los “inquilinos” del mercado? (Sepa Cómo operar con éxito mediante el análisis de la dispersión del volumen (VSA) en Forex)

Entonces, creó su primer sistema de scalping súper rentable, las pruebas muestran excelentes resultados, su cuenta de demostración muestra miles de por ciento de ganancias, y ha abierto una cuenta real y ya está haciendo planes sobre cómo gastará sus millones. Y aquí encuentra que sus resultados en una cuenta de demostración y uno real no solo son muy diferentes, ¡la cuenta real se está perdiendo entera! Cuando abre una terminal, encuentra que hay spreads demasiado amplios, recotizaciones y deslizamientos constantes, y debido a eso su asesor no puede ganar. El primer pensamiento, por supuesto, es que su bróker no quiere que usted gane dinero real. Puede desarrollar esta idea: su bróker ya ha gastado su dinero y no se lo va a dar. Se puede entender, cualquier persona normal tendría tales pensamientos. Solo necesita estudiar con más detalle el trabajo de los brókers para entender qué es qué. (Si opera con asesores expertos y su trading es automatizado, consiga un VPS gratuito durante un año sin condición alguna leyendo nuestro artículo Servidor VPS gratuito ¿Mito o Realidad?)

En general, colóquese en el lugar de la administración de un bróker más o menos decente, y se dará cuenta de que no está en su interés dañar al trader y liquidar sus cuentas. Por el momento, no hay competencia en el mercado de brókers y la mayoría de los traders acuden a los brókers más fiables. En nuestra página web puede encontrar una gran cantidad de comentarios y calificaciones sobre varios brókers. Pero con esto vale la pena ser cuidadoso, ya que la mayoría de las calificaciones pueden estar pagadas para que alguien las escriba, no obstante, desde TopBrokers.Es hacemos un tremendo esfuerzo en comprobar si se tratan de usuarios reales, cuyos comentarios para bien o para mal sean reales y no inventos. Basta con leer el hilo del bróker en cuestión en el que está interesado y tener una idea general de ello. (Gane dinero con uno de los patrones más efectivos del mercado Estrategia de trading en Forex basada en el patrón Fakey)

Para ser justos, quiero decir que no todos los brókers son igualmente útiles. Periódicamente aparecen noticias sobre el hecho de que ha aparecido otro bróker "scam" (fraudulento) dejó de existir, y que el depósito del trader se ha ido al garete y es irrecuperable. Tampoco es infrecuente ver opiniones e informes de diversas violaciones graves por parte de los brókers. Si se conectara directamente al grupo de liquidez, la mayoría de los problemas descritos en el artículo simplemente no existirían. Pero trabajamos a través de brókers, y los brókers, a su vez, utilizan la plataforma MT4 y/o MT5. Bueno, o cualquier otra plataforma de trading. ¿Cómo funciona todo esto? En pocas palabras, un bróker recibe flujos de cotización de los proveedores a su servidor. Y luego desde el servidor envía este flujo a la terminal del trader. ¿Y qué puede hacer con las cotizaciones que le llegó del proveedor, pero que aún no han ido al comerciante? Así es, mientras tanto puede pasar lo que sea, no está ni regulado ni controlado. Y la misma plataforma MT4 le permite al bróker hacer un montón de cosas: establecer recotizaciones automáticas y deslizamientos, establecer algoritmos de expansión del spread, cambiar las cotizaciones a su discreción, dibujar velas en el historial. (Gane dinero en el mercado Forex de la manera más simple y sencilla con nuestro artículo Aprenda a operar en el mercado Forex a través del análisis de la oferta y la demanda)

Anteriormente, el entretenimiento favorito de los brókers era rellenar las llamadas cotizaciones no comerciales, las más conocidas como "horquillas". ¿qué es esto? ¿qué hacían? Pues, esto simplemente es cuando el trader veía el precio que de repente durante diez segundos se iba para arriba o para abajo como una diez veces, dejando unas colas inmensas, y de esta forma expulsaba a la mitad de los traders del mercado. Y la otra mitad de traders que quedaban en el juego, como norma, cancelaban mediante las operaciones que estaban en positivo, debido a una cotización no de mercado supuestamente "proveniente de proveedores". En resumen, a la primera mitad se le quitaba el depósito en 10 segundos, y a la otra se asustaba de lo que sucedía y cancelaba la operación para obtener una mínima rentabilidad. Luego la mayoría consultaba con el soporte técnico y éste no tenía una explicación o le echaba las culpas al proveedor de liquidez o cualquier otra excusa. (Sepa cuando pasar de una cuenta demo a una cuenta real con nuestro artículo ¿Cómo y cuándo saber si está preparado para pasar de una cuenta demo a una cuenta real?)

Hay muchos ejemplos de este tipo, y con más detalle puede familiarizarse con las “capacidades” de la terminal MT4 en manos del bróker en diversas fuentes en Internet, sin duda es una información que le resultará muy útil. Entonces, las leyendas sobre que los brókers “ayudaban” a que el trader perdiera su capital, en principio, no son tales leyendas. Sin embargo, solo los brókers más opacos, que no tienen ninguna reputación, no evitan los trucos sucios. Por lo tanto, al elegir un bróker, piense en quién confía en su depósito: empresas con 10 años de experiencia y un nombre en el mercado o una oficina de un día. Además, piense qué sistema es más difícil de perder el capital: el que funciona con velas de M1 y en el que un ligero deslizamiento ocasional puede exceder el tamaño del stop, o el que funciona, digamos, con velas de H1. ¿Qué sistema será más fácil de manipular por deslizamiento, mala ejecución y expansión de los diferenciales (spreads)? (Sepa responder a la pregunta ¿Los tiburones e inversores institucionales invertirán masivamente en Bitcoin en 2019?)

Diferencia en el tiempo

Ya he investigado a fondo el problema del GMT en los brókers en un artículo separado y que en unos días publicaré. El punto es que el bróker comienza la semana solo una hora antes y el operador ya recibirá las formas de velas completamente diferentes para los períodos H4, D1, W1, MN1. Esto es especialmente cierto en el período H4, porque la vela en este caso consta de solo 4 velas H1 y la pérdida de al menos una ya significa una diferencia de potencial del 25%. (¿Alguna vez ha pensado en vivir del trading? Descubra ¿Qué hará el bróker si empiezo a ganar dinero del trading de manera estable?)

Además, la mayoría de los brókers utilizan el DST: cambian el horario en función de si estamos en verano o en invierno. Algunos brókers no lo hacen. Además, el año no es un año. Además, hay varias opciones de fechas para la transferencia de tiempo: europea y estadounidense. Todo esto también trae mucha confusión y caos. (Conozca los algoritmo y otras reglas diferentes para establecer los stop losses en Todo lo que necesita saber sobre el Stop Loss)

Complementa la imagen de la diferencia en el horario de cierre y apertura del día. Por ejemplo, algunos corredores terminan la sesión no a las 00:00, sino a las 23:55, y comienzan a las 00:05. La diferencia es de 5 a 30 minutos. Y aunque no es mucho, también contribuye al resultado final. (Utilice correctamente el Keltner Channel para su estrategia de trading, Estrategia de trading en Forex: El indicador Keltner Channel)

Diferencia en el spread

Cada bróker coloca su margen de beneficio en el flujo de precios: la diferencia entre los precios de venta (ask) y oferta (bid) que espera recibir del trader que está realizando la transacción en ese momento. En diferentes momentos, el spread se expande o se reduce, todos los brókers tienen sus propios algoritmos. Esta diferencia puede afectar significativamente a los resultados comerciales de los sistemas de scalping. Al mismo tiempo, limitar el spread al máximo en la entrada de la transacción no siempre puede ayudar. (Vea como los market makers ven el mercado y cómo lo utilizan a su favor leyendo nuestro artículo Método de trading PVSRA – Mira a las gráficas como las mira los market makers)

El hecho es que, por ejemplo, cuando se opera por la noche utilizando el scalping, puede resultar que la mayoría de las operaciones rentables se realizaron en el momento de la divergencia del spread y el filtrado de estas operaciones hará que el sistema sea menos rentable o incluso no rentable. Como solución a este problema, puede establecer un spread en el filtro que sea tres veces el spread normal durante el uso del sistema. También puede utilizar cierta dependencia del spread máximo en la posibilidad de la entrada, por ejemplo, exponencial: cuanto mayor sea el spread, menor será la probabilidad de que se ejecute la operación. Por lo tanto, filtraremos menos operaciones y, al mismo tiempo, las operaciones con un spread alto se ejecutarán con una pequeña probabilidad. (Responda a la pregunta ¿Cómo es el trading de Forex en un lugar offshore? Singapur: Leyes y los brókers más populares)

Como desarrollo de esta idea, se puede variar el lote según el valor del spread actual. Por ejemplo, arriesgue 1/5 de un lote estándar si el spread es 5 veces más alto que el promedio habitual. Es muy interesante estudiar el gráfico de cambios en el spread de su bróker. Hay muchos indicadores que le permiten hacer esto. Después de analizar dicho gráfico, puede comprender fácilmente en qué períodos de tiempo no debe ingresar en el mercado. (Sepa Para hacer más dinero qué es mejor ¿operar en cfds u operar acciones?)

En cualquier caso, filtrar las operaciones según su spread llevará a la pérdida de una parte de las operaciones, lo que significa que las pruebas históricas serán muy diferentes de las operaciones reales y las operaciones reales diferirán de los diferentes brókers, lo que automáticamente lleva a una mayor sensibilidad y dependencia de los brókers. Por lo tanto, la opción más fiable es desarrollar sistemas, cuya diferencia en el spread tenga un impacto insignificante. (Aprenda y sea rentable con nuestro artículo Todo lo que necesita saber Martingala en Forex)

Cada bróker representa a un mercado diferente

En vista de las razones anteriores (falta de regulación y centralización y diferencias en el flujo de cotizaciones debido a diferentes proveedores de liquidez), cada bróker puede tratarse como un mercado separado. Debido al hecho de que el "cóctel" final del flujo de cotización se recopila de toda la "mezcla" de varios proveedores de liquidez populares, todo se suaviza mediante varios algoritmos y marcadores, y se mejora mediante varios algoritmos de expansión del spread, la generación de deslizamientos y recotizaciones, cada flujo de cotizaciones resulta realmente único. (¿Alguna vez ha pensado en vivir del trading? Descubra ¿Qué hará el bróker si empiezo a ganar dinero del trading de manera estable?)

Cuando realiza una prueba del sistema creado por usted en datos de diez años, uno espera que el drawdrown, el factor de ganancia y otras estadísticas comerciales en el trading real corresponderán a las lecturas obtenidas en las pruebas (siempre que los parámetros se hayan optimizado correctamente). Desafortunadamente, pocos brókers son tan amigables con los traders que proporciona su propia base de datos histórica. Por lo tanto, tales bases son bastante de alta calidad por lo general en el peso del oro. (Conozca los algoritmo y otras reglas diferentes para establecer los stop losses en Todo lo que necesita saber sobre el Stop Loss)

De fuentes conocidas, el bróker más popular con su propia base histórica es Alpari. En este corredor, encontrará cotizaciones de M1 en los principales pares de divisas desde el año 2000, que es suficiente para probar casi cualquier tipo de sistema de trading. Por lo tanto, la mayoría de las veces, las pruebas de los asesores tienen lugar precisamente para esta historia. Pero a menudo sucede que el trading ya se está llevando a cabo con otro bróker. Y, como ya sabemos, los diferentes brókers tienen diferentes cotizaciones, a veces de manera significativa. (Sepa con detalle ¿Qué hará el bróker si empiezo a ganar dinero del trading de manera estable?)

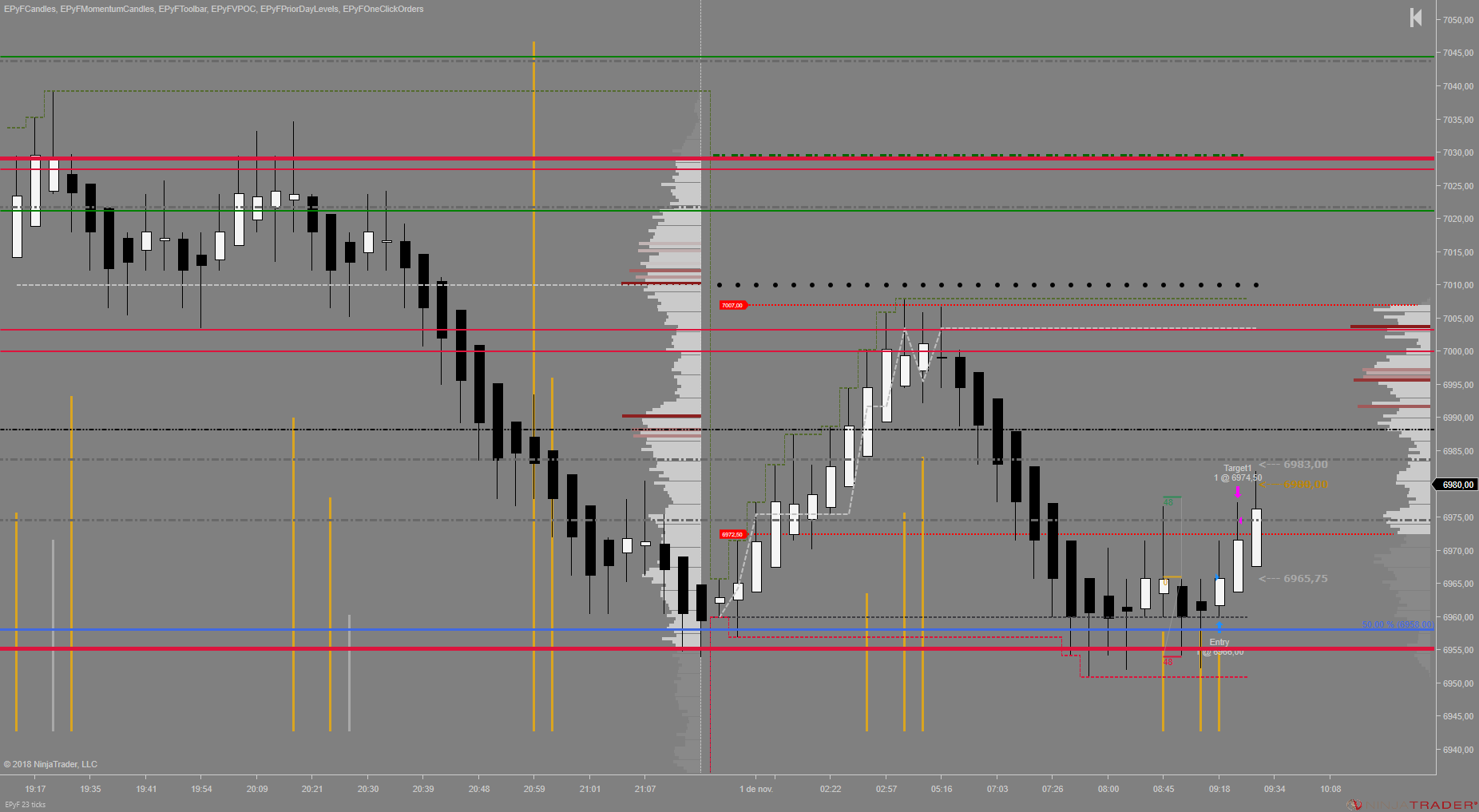

Bueno, ¿y qué pasa si operamos en la misma cuenta cuyos datos utilizamos para las pruebas? Lógicamente, no debería haber discrepancias. Bueno, pues vamos a ver:

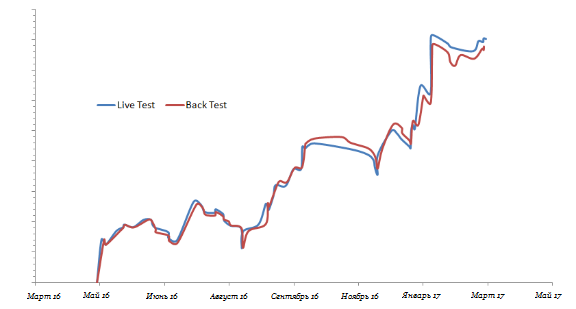

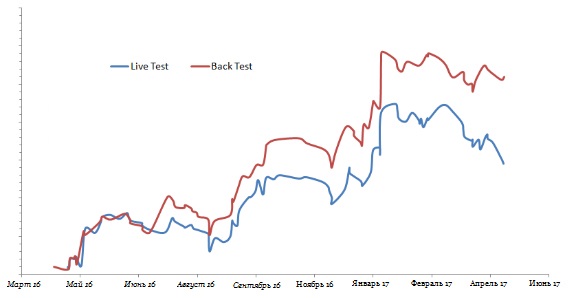

Las diferencias no son significativas, pero sí lo son en cierta medida. Es muy importante comprender cómo los datos de prueba reales difieren de las estadísticas obtenidas de la prueba de los datos históricos. Conociendo esta diferencia, siempre puede ajustar los riesgos calculados, el valor del drawdown máximo esperado y otros valores. Esta es una comparación de la prueba de rentabilidad real de un sistema de trading con una prueba de los datos históricos del mismo bróker y el tipo de cuenta para el mismo período de tiempo. Este error se da por la propia terminal. Como puede ver, para el sistema de trading en el timeframe H1, es pequeño y solo representa el 1-2%. Por lo tanto, es una buena idea probar los datos de la misma cuenta del mismo bróker con el que va a realizar las operaciones. (Sepa Cómo no pertenecer al 95% de los traders perdedores)

Pero veamos qué sucederá si probamos el sistema con los datos de un bróker y operamos con otro. ¿Tal vez no sea tan malo?

Como puede ver, con el tiempo, las diferencias en la rentabilidad aumentan y, después de solo un año, los rendimientos difieren en más del 30%. ¿Y qué ocurrirá, digamos, en un período de diez años? En este ejemplo, la desviación es negativa, pero esto no es una regla en absoluto. Puede obtener resultados mejores y más decentes en operaciones reales con un bróker distinto al que se utiliza para las pruebas. También hay muchos ejemplos de este tipo. Pero, sin embargo, el problema principal es diferente aquí: después de haber realizado las pruebas del sistema de negociación en los datos de un bróker, ya no puede estar seguro de las características estadísticas obtenidas del sistema cuando se opera con otro bróker. Serán diferentes, lo que significa que se sobreestima o subestima los riesgos y, como resultado, arriesgará demasiado o, por el contrario, perderá menos de la ganancia potencial (sobreestimar el drawdown máximo). (Price Action: Cómo operar un rebote en un nivel importante)

Cómo comparar a dos brókers

En relación con lo anterior, probablemente ya tuvo la idea de comparar varios brókers entre ellos. Por supuesto, podemos comparar los niveles high, low, close, open de las velas o los indicadores, el ancho del spread, el deslizamiento promedio… pero ¿qué nos dará todo esto para evaluar la calidad de las cotizaciones? Sí, comparando las últimas dos de las características enumeradas, podemos juzgar el rendimiento y la "codicia" de los brókers seleccionados, pero absolutamente nada nos dirá sobre las cotizaciones. La comparación de niveles y lecturas nos dará una idea de la diferencia entre las cotizaciones de estos brókers, pero nuevamente no es un solo gramo de información sobre la calidad en sí. Entonces, ¿cuál es el criterio a utilizar para poder comparar la calidad de las cotizaciones en sí? (Conozca Cómo operar el oro (XAU/USD) con éxito y de manera rentable)

El volumen del tick, en mi opinión, puede ser la respuesta a esta pregunta. Al comparar el número de ticks que llegan por una unidad de tiempo seleccionada, por ejemplo, por minuto u hora, podemos juzgar cómo los flujos de la cotización de los dos brókers difieren entre sí, qué tienen los brokers de liquidez y si existen manipulaciones de flujo de ticks. En solo unos minutos, puede escribir un script simple y medir los volúmenes de tics por unidad de tiempo con dos brókers diferentes. (Sepa ¿Cómo operan los principales bancos mundiales en el mercado Forex?)

La mayoría de los brókers señalan en su página web a sus proveedores de liquidez, por lo que debe comparar los brókers con proveedores similares. Por ejemplo, si con uno y los mismos proveedores, un bróker tenía 7000 tics por hora y otros 1000, entonces no hay que acudir a un adivino para saber que el segundo obviamente “embruja” sus cotizaciones. Y, por supuesto, es preferible utilizar un bróker con el número máximo de ticks por unidad de tiempo. En este caso, si crea una media móvil simple para el número de ticks recibidos de diferentes brókers, puede aprender mucho sobre su flujo de precios final proporcionado al trader. En general, este es un tema para un estudio completamente separado, así que por ahora vamos a dejarlo ahí. (Respondemos a la pregunta ¿Cuáles son los mejores brókers de Forex para ganar dinero con el social trading?)

Cómo evaluar las pruebas del sistema en datos históricos

El análisis de Monte Carlo ayudará a evaluar el impacto de la dependencia del bróker en los resultados de las pruebas. La esencia del análisis es "complicar al máximo la vida" del sistema de trading:

– Comience a operar desde otro punto en el tiempo;

– Mezclar piezas de datos históricos entre sí (por ejemplo, coloque el último año en el medio, y el primero al final, y así sucesivamente);

– Cambiar la forma misma de las velas en un pequeño porcentaje de su altura;

– Cambiar el spread y emule su expansión/contracción dentro de los límites especificados;

– Emular el deslizamiento y otras dificultades de rendimiento;

– Selectivamente "perder por descuido" una parte determinada de las operaciones al azar;

– O para los fanáticos de la adrenalina, mezcle velas del historial de las cotizaciones de otro par de divisas.

Por lo general, la intensidad de la influencia de todos estos factores atroces está regulada y, con la configuración adecuada del software que se utiliza para realizar dicha prueba, puede evaluar la posibilidad de "quemar" el sistema si todo está "muy mal". Como regla general, el "peor de los casos" o el peor de los escenarios se distingue, hablando el idioma nativo. Este escenario en el peor de los casos se toma como un resultado muy probable, y en función de su "peor" trader decide por sí mismo si se debe permitir que el sistema opere. Por lo general, si el "peor de los casos" al menos no nos quema todo el depósito, se puede permitir que el sistema opere: usted estará seguro de que con el peor de los escenarios, al menos no perderá el depósito. Dichas pruebas le permiten producir algún software, pero, desafortunadamente, esto no se encuentra en el terminal MetaTrader. Sin embargo, por ejemplo, este programa le permite hacer algunas pruebas básicas, aunque sus capacidades son muy limitadas. Pero sigue siendo mucho mejor que nada en absoluto. (Revelamos el secreto que esconden los bonos de los brókers de Forex: Cómo identificar un bono real)

Número de grados de libertad

En palabras simples, los grados de libertad son el número de variaciones de la misma regla. Por ejemplo, tenemos una regla para ingresar compras cuando el RSI cruza el nivel 30. Hay varias opciones para esta intersección: el RSI puede estar por debajo de este nivel durante mucho tiempo, y solo puede bajar una barra. Puede caer a casi 0, y solo puede alcanzar el nivel en un punto, y así sucesivamente. Tal regla tiene muchos grados de libertad. Además, cada nueva regla limita los grados de libertad del sistema. Y al final, con un gran número de reglas, solo puede haber un comportamiento de precio único en el que el sistema se incluirá en una transacción. (Estrategia de trading: Las ondas de Wolfe para operar con éxito en el mercado Forex)

El problema aquí es que cuanto más pequeños son los grados de libertad del sistema, mayor es el riesgo de re-optimización de este sistema, en otras palabras, el ajuste a ciertos datos. Esto no significa que el sistema necesariamente vierta en los mismos datos en el futuro. Pero definitivamente significa que en otros datos (de otro bróker, por ejemplo) el sistema se comportará de manera diferente. Si duda de la idoneidad del número de grados de libertad de su sistema, ejecute la prueba en los datos históricos de otro bróker y compare las diferencias. (Es hora de pasar a MetaTrader 5: Las características principales de MT5)

Y una cosa más: un pequeño número de reglas no es garantía de un gran número de grados de libertad del sistema. La especificidad de las reglas también juega un papel importante. Por ejemplo, una simple intersección de un nivel por un oscilador es una cosa, y la intersección de un nivel por un oscilador por una cierta cantidad, no más alta que el máximo y no más baja que el mínimo, es otra muy distinta. Obviamente, la segunda regla de los grados de libertad será significativamente menor. Y todo esto puede llevar, al menos, a una mayor dependencia del bróker y, como máximo, a la re-optimización. (Gane dinero en Forex utilizando el indicador Momentum en su operativa, así de simple y así de claro)

Lógica difusa

Cuando se usan los indicadores, a menudo hay momentos discutidos anteriormente, cuando un par de décimas de un punto de las indicaciones del indicador utilizado no es suficiente para ingresar a una operación. Los mismos problemas pueden surgir al usar TP, SL, órdenes pendientes, niveles y en general todo, cualquier cosa. Aquí, la llamada lógica difusa puede venir al rescate, lo que hará que las reglas de su estrategia sean menos estrictas. Por analogía con el trading manual, cuando un operador determina los niveles de indicadores "a ojo", la lógica difusa usa los mismos principios. Por ejemplo, si el mismo indicador RSI no alcanzó el nivel de 30 por solo 1.3 puntos y se dio la vuelta, ¿por qué no aceptar esta operación de todos modos, si se siguen todas las demás reglas? Al mismo tiempo, cuantas más desviaciones haya del estándar (nivel 30 en nuestro ejemplo), el operador está, de hecho, en mayor riesgo. Por lo tanto, sería bastante lógico introducir un cierto coeficiente que tome en cuenta la cantidad de desviación de la "norma" y lo ponga en los riesgos del sistema. Es decir, al activar el RSI 31, corremos el mismo riesgo que cuando cruzamos el nivel 30. Pero al activar el RSI 35, arriesgaremos el 60% del lote normal. (Conozca más a fondo el Indicador Harmonic Panel – El indicador de Forex que encuentra patrones armónicos)

De acuerdo con esta lógica, ya no tenemos los conceptos de "blanco y negro", las reglas estrictas están un poco borrosas y el sistema se vuelve mucho menos dependiente del flujo de las cotizaciones, de las indicaciones de los indicadores y otras cosas. Si la situación actual es similar a las "condiciones de referencia" pero de manera débil, corremos el riesgo, pero con una pequeña cantidad. Si las condiciones son perfectas, entraremos con el lote entero según nuestro plan de trading. Por supuesto, la lógica difusa no es una herramienta tan simple y no es tan fácil incorporarla en los sistemas comerciales. Será necesario procesar tanto la condición de entrada/salida como la corrección de la gestión del dinero. (¿Es rentable un sistema de trading basado en medias móviles? ¡Lo comprobamos!)

Consejos para reducir la dependencia del bróker

Como regla general, la mayor diferencia entre las velas de dos brókers diferentes se observa durante los períodos de menor volatilidad. Si hablamos del mercado de divisas, esta es, por supuesto, la sesión asiática. ¿Qué hacer ahora, tiramos a la basura nuestro sistema de scalping nocturno? Por supuesto que no, muy a menudo, en la sesión asiática, la volatilidad es suficiente para el trading. Solo necesita un filtro especial que prohibirá el comercio si la volatilidad actual cae por debajo de un nivel mínimo especificado. (Conozca la Aplicación del Open Interest o Interes Abierto en el trading en Forex. Usos y estrategias)

También debe evitar construir sistemas que se usan para calcular el precio de las velas high y low, incluido el cálculo de los indicadores. Si no puede hacerlo sin usar estos valores, use una media móvil a precios high + 10% de las lecturas del indicador de volatilidad ATR para precios high y SMA (low) -0.1*ATR para precios Low. Tomé el coeficiente de ATR "a la ligera", de hecho, por supuesto, debe seleccionarlo individualmente. (Conozca las desventajas y riesgos de invertir en bolsa)

Bueno, como vimos al principio del artículo, debe evitar trabajar en marcos de tiempo bajos. Cuanto menor sea el timeframe de trabajo, mayor será la dependencia del bróker. Por lo tanto, idealmente, por supuesto, vale la pena escribir sistemas para el período H1 y superior. Para evitar desacuerdos con el GMT en timeframes altos, especialmente en H4, que es más sensible al GMT, puede usar su propio diseñador de velas dentro del asesor. Esto significa que simplemente recolectará sus propias velas H4 del timeframe de una hora, que no se verá afectado por la diferencia GMT. Con el montaje de las velas H4 de las velas H1, creo que nadie tendrá ningún problema. Será un poco más difícil con los indicadores, ya que también tendrán que ser recalculados dentro del asesor para "alimentarlos" con los precios correctos. (Conozca Todo lo que debe saber sobre la gestión de riesgo en Forex)

Conclusión

Hoy nos encontramos con uno de los problemas más globales y graves del mercado Forex, derivado de la naturaleza descentralizada de este mercado. Intenté lo máximo posible resaltar este problema y considerar el problema desde diferentes ángulos. Espero que esta información lo aliente a seguir investigando o, al menos, lo haga ser más cuidadoso a la hora de evaluar a los asesores en diversos datos históricos, así como al utilizar diferentes brókers en operaciones reales. Las soluciones que propuse, por supuesto, no lo liberan por completo del problema de la dependencia del bróker, pero muchas de ellas reducirán significativamente el impacto de este factor negativo en su resultado final. (Sepa Cómo utilizar el indicador Fractals en Forex para operar con éxito en el mercado de divisas)

También vale la pena prestar atención a nuestra clasificación de los "mejores brókers de Forex 2019", en el que seleccionamos a los mejores brókers con reputación y confianza para operar en los mercados de divisas.

Para finalizar, os dejamos un grandísimo vídeo sobre cómo se debe aplicar la gestión del riesgo en los mercados de divisas, y también en futuros y en las criptomonedas. Es muy importante tener un plan de trading con la gestión del riesgo que asumimos. Merece la pena ver este vídeo.