Crollo delle azioni, rendimento obbligazionario e aumento del biglietto verde mentre svaniscono le speranze di un taglio dei tassi

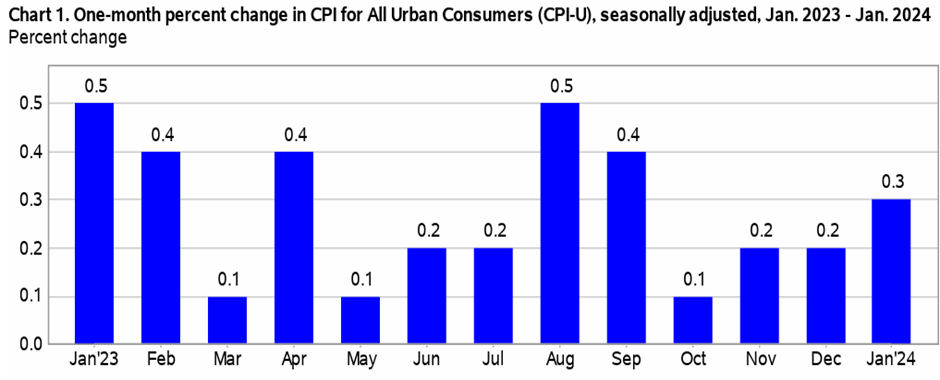

L’indice dei prezzi al consumo negli Stati Uniti, una misura dei prezzi pagati dai consumatori urbani per un paniere di beni e servizi, è aumentato dello 0,3% mese su mese a gennaio, invariato rispetto al mese precedente a causa dei costi più elevati per gli alloggi, ha riferito martedì il US Bureau of Labor Statistics. Sull’anno, l’inflazione è scesa leggermente dal 3,4% di dicembre al 3,1% del mese scorso. Gli economisti prevedono che l’inflazione complessiva aumenterà dello 0,2% su base mensile e del 2,9% su base annua.

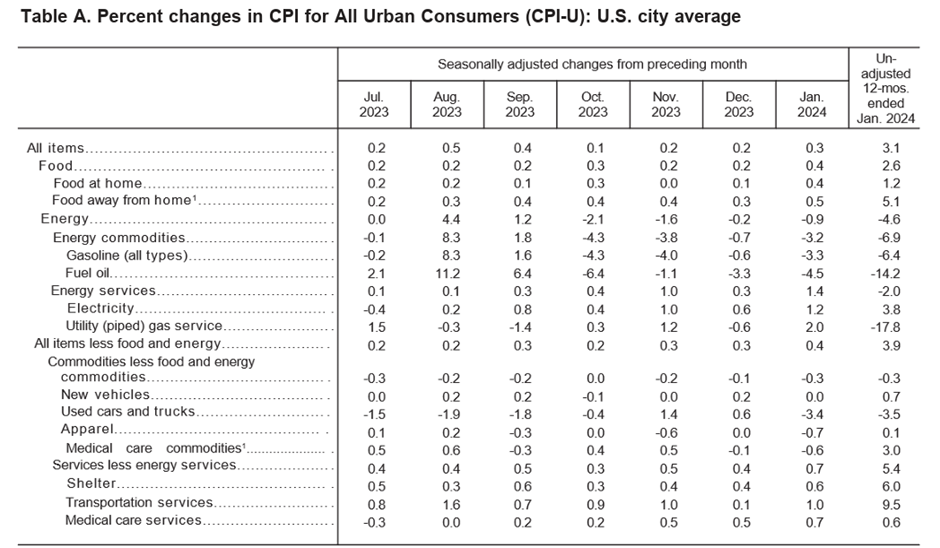

Nel frattempo, l’inflazione core, un indicatore dell’inflazione al consumo al netto dei prezzi dei prodotti alimentari e dell’energia, è salita dello 0,4% a gennaio, rispetto allo 0,3% del mese precedente e al 3,9% su base annua, invariata rispetto al mese precedente, battendo ancora una volta le previsioni degli economisti di uno 0,3 Aumento rispettivamente del % e del 3,7%.

Fonte: sito web del Bureau of Labor Statistics degli Stati Uniti

L’indice dei prezzi al consumo ha registrato l’aumento più marcato in quattro mesi a gennaio, principalmente a causa dell’impennata dei costi degli alloggi, che rappresentano due terzi di tutte le voci della cifra principale. L’indice è avanzato al ritmo più veloce da settembre 2023 in un contesto di mercato del lavoro forte e di un’economia resiliente, minando le speranze di un taglio dei tassi di interesse da parte della Federal Reserve in tempi brevi.

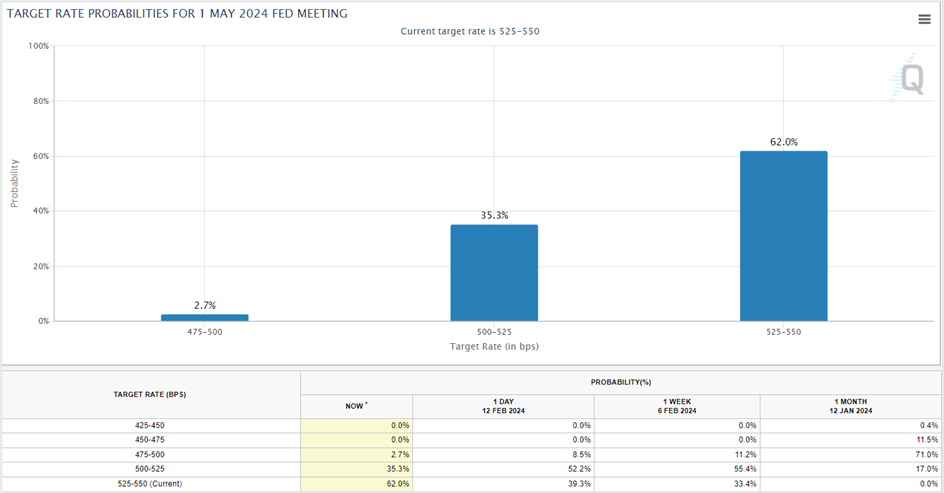

Secondo lo strumento FedWatch del CME, il 62% dei trader si aspetta che la Fed mantenga lo status quo sui tassi a maggio dopo il rapporto sui prezzi al consumo di martedì dal 39,3% appena un giorno prima. Nel frattempo, circa il 51% prevede che la banca centrale americana abbasserà i tassi di interesse di riferimento a giugno.

Fonte: sito web cmegroup

Principali punti salienti del rapporto sull’indice dei prezzi al consumo

Le componenti principali dell’inflazione complessiva, l’indice di rifugio, sono aumentate dello 0,6% su base mensile mese di gennaio, mentre l’indice alimentare è aumentato dello 0,4% e l’indice energetico è sceso dello 0,9%. Negli ultimi 12 mesi, l’indice relativo agli alloggi è aumentato del 6,0%, l’indice alimentare è aumentato del 2,6% e l’indice energetico è sceso del 4,6%.

Tra le componenti dell’indice degli alloggi, che rappresenta due terzi dei dati sull’inflazione principale, l’affitto della residenza principale ha contribuito ad un aumento dello 0,4% a gennaio, mentre l’affitto equivalente delle residenze dei proprietari è aumentato dello 0,6%.

Fonte: sito web del Bureau of Labor Statistics degli Stati Uniti

Revisione degli economisti dei dati sull’inflazione al consumo

Seema Shah, il capo stratega globale di Principal Asset Management, ritiene che il rapporto sull’inflazione al consumo del Bureau of Labor Statistics non è qualcosa che i mercati o la Fed avrebbero apprezzato, ma mette in guardia dal giungere alla conclusione che l’inflazione sia riemersa. A suo avviso, un taglio dei tassi a marzo è fuori discussione, ma se l’attività economica rallenta a causa dei passati rialzi dei tassi di interesse, abbiamo ancora la possibilità che la Fed cambi rotta a maggio.

Art Hogan, capo stratega del mercato presso B. Riley Financial, ha affermato che l’inflazione al consumo più elevata del previsto è una scusa per gli investitori per realizzare profitti da un mercato surriscaldato. Sebbene i dati sull’indice dei prezzi al consumo siano leggermente più alti, ci sono prove sufficienti che l’inflazione si sta dirigendo verso il basso.

Kevin Gordon, senior investment strategist di Charles Schwab, ritiene che i mercati fossero in un territorio spumoso, cosa che ha portato alla pubblicazione dei dati sull’indice dei prezzi al consumo di gennaio. Egli ritiene che gli aspetti vischiosi che mantengono alta l’inflazione, come i costi degli alloggi e il mercato del lavoro sano, spingeranno i funzionari della Fed a mantenere tassi di interesse più elevati più a lungo. Esorta gli investitori a credere ai politici quando dicono che non ricorreranno a tagli dei tassi finché l’inflazione non si sarà avvicinata al loro obiettivo annuale del 2%.

Reazione del mercato ai dati dell’indice dei prezzi al consumo di gennaio

I mercati azionari statunitensi sono caduti martedì dopo l’indice dei prezzi al consumo di gennaio I dati sull’inflazione hanno soffocato ogni speranza di un taglio dei tassi a marzo, anche se la maggior parte degli investitori è rimasta scettica riguardo alla decisione della Fed di abbassare i tassi a maggio. I tre principali indici azionari sono scesi di oltre l’1%, con il Dow Jones Industrial Average che ha registrato il più grande calo percentuale in un giorno in quasi undici mesi. L’indice a 30 azioni ha chiuso a 38.272,75, in calo dell’1,35%, mentre il benchmark S&P 500 si è attestato in ribasso dell’1,37% a 4.953,17, e il Nasdaq 100 è sceso dell’1,58% per chiudere la sessione di martedì a 17.600,42.

I dati sull’inflazione superiori alle attese hanno ridotto le aspettative di un taglio dei tassi a maggio e maggio, con la maggior parte dei trader che ora anticipa l’intervento della Fed a giugno. Tuttavia, lo straordinario rimbalzo delle azioni statunitensi di martedì lascia perplessi, con alcuni analisti che ipotizzano che l’economia statunitense potrebbe indicare che non ha bisogno di tassi di interesse più bassi.

Secondo gli analisti di Goldman Sachs, il rally del mercato azionario è stato innescato principalmente dai magnifici sette giganti della tecnologia: Apple (AAPL), Microsoft (MSFT), Meta Platforms (META), Alphabet (GOOG), Amazon (AMZN) ), Nvidia (NVDA) e Tesla (TSLA). Questi sette titoli insieme hanno generato rendimenti di circa il 76% lo scorso anno, mentre i restanti 493 titoli dell’S&P 500 hanno reso un magro 14%. Finora quest’anno, i Magnifici Sette sono aumentati dell’8% rispetto ai guadagni del 3% degli altri titoli S&P 500.

I rendimenti dei titoli del Tesoro USA sono saliti martedì, con il rendimento dei titoli a 10 anni che è salito al massimo di due mesi e mezzo. Al contrario, la nota a 2 anni, sensibile alla politica monetaria, è salita ai massimi di nove mesi dopo che il dato sull’inflazione al consumo, superiore alle attese, ha spinto ulteriormente le previsioni di taglio dei tassi quest’anno. I trader ora si aspettano che la Fed riduca i tassi a giugno rispetto alle stime precedenti di un taglio di 25 punti base a marzo.

Alle 15:00 ora orientale di martedì, il rendimento della banconota a 2 anni è balzato di 18,7 punti base al 4,654%, mentre i rendimenti della banconota a 10 anni e delle obbligazioni a 30 anni sono saliti di 14,5 e 9,6 punti base al 4,315% e 4,466%, rispettivamente.

Secondo FedWatch, il solido rapporto sul mercato del lavoro nella prima settimana di febbraio e la sorpresa al rialzo di martedì sull’inflazione al consumo hanno drasticamente abbassato le aspettative di taglio dei tassi per il 2024 da 160 punti base a meno di 90 punti base. Ciò ha avuto un impatto sulle decisioni sui tassi di interesse da parte delle banche centrali a livello globale, con i trader che ora si aspettano che la Reserve Bank of Australia (RBA) tagli solo una volta quest’anno. Inoltre, il margine di manovra delle banche centrali delle economie emergenti è minimo rispetto alla Federal Reserve, in quanto ciò potrebbe portare a un forte calo della valuta nazionale rispetto al dollaro USA.

Il dollaro statunitense è salito ai massimi di tre mesi contro le sue controparti nell’indice del dollaro (DXY) dopo che i dati sull’inflazione hanno respinto le scommesse sul taglio dei tassi a giugno di quest’anno, spingendo la domanda per il biglietto verde. Martedì l’indice del dollaro USA ha chiuso a 104,96, in rialzo dello 0,76%, con il biglietto verde che ha guadagnato lo 0,59% contro l’euro, lo 0,29% contro la sterlina e lo 0,96% contro lo yen giapponese. La valuta statunitense è salita sopra i 150 yen per la prima volta in quasi tre mesi, stimolando le richieste di intervento in caso di un rapido declino speculativo della valuta asiatica.

Nel frattempo, i trader di Fed Funds Futures scontano una probabilità inferiore al 50% che la banca centrale statunitense abbassi i tassi di interesse a maggio e continueranno a monitorare i commenti dei funzionari della banca centrale statunitense sulla loro interpretazione del rapporto sull’inflazione.

Secondo Kristoffer Kjaer Lomholt, direttore della strategia FX e tassi presso Danske Bank, il biglietto verde rimarrà forte nel breve termine a causa dei tassi di interesse relativamente più alti negli Stati Uniti, e qualsiasi correzione negli asset rischiosi aumenterà ulteriormente alla domanda di dollari. Ha inoltre affermato che la banca detiene posizioni lunghe nella valuta statunitense rispetto all’euro, alla sterlina e alla corona norvegese.

Osservazione tecnica

Futures Dow Jones Industrial Average marzo (YMH24)

Il 30- Martedì i futures Dow Jones Industrial Average (DJIA) sono scesi dell’1,42% a 38.333, chiudendo ai minimi di quasi un mese e mezzo dopo che i dati sull’inflazione al consumo superiori alle attese hanno portato a una svendita a Wall Street, con azioni in calo su tutta la linea.

I futures sull’indice hanno aperto al di sotto del supporto della linea di tendenza a breve termine e sono scesi di oltre l’1,5% verso il livello di breakout del 19 gennaio nella sessione mattutina prima di invertire alcune perdite per chiudere ai minimi di quasi due settimane.

Il supporto a breve termine è a 38.012 e una chiusura al di sotto di tale livello potrebbe spingere i futures sull’indice nella zona di consolidamento di 37.390-38.010. Sul lato positivo, i futures sull’indice dovrebbero chiudere al di sopra del recente massimo storico di 39.012 per riprendere slancio, il che lo porterebbe fino a 40.300-40.800.

Strategia:

Vai lungo sui futures Dow a 38.010, con uno stop and reverse a 37.800 per un obiettivo di profitto di 39.000. Se gli stop vengono attivati, mantieni le posizioni corte, con uno stop loss a 38.100, ed esci quando i futures sull’indice si avvicinano a 37.400.

Puoi anche avviare posizioni long se i futures Dow chiudono sopra 39.012 o superano 39.150. Mantenere uno stop loss a 38800 ed uscire quando i futures sull’indice si avvicinano a 40.300.

I mercati rimarranno probabilmente volatili nelle prossime settimane. Quindi, assicurati di monitorare i tuoi profitti.

Futures Dow Jones Industrial Average di marzo – Grafico giornaliero

Fai clic sul collegamento per visualizzare il grafico- TradingView: monitora tutti i mercati

Broadcom Inc (AVGO)

Broadcom è rimbalzata dopo aver testato il supporto della linea di tendenza a 1.230,00 dollari per terminare la sessione di martedì a 1.251,65 dollari, in ribasso dell’1,06%. Il colosso dei chip è cresciuto di oltre il 12% da inizio anno e ha registrato un rally del 6% a febbraio, poiché la frenesia dell’intelligenza artificiale (AI) ha portato ad acquisti massicci di titoli di semiconduttori come Broadcom, Nvidia Corp (NVDA) e Advanced Micro Devices (AMD). )/

Il supporto a breve termine per il titolo è ora pari a $ 1.240,00 e una chiusura al di sotto di tale livello potrebbe spingere ulteriormente i prezzi verso i minimi di gennaio di $ 1.174,00. Il lato positivo è che la zona di resistenza si trova ai recenti massimi storici di $ 1.285,00-$ 1.295,00. Una chiusura al di sopra di questa zona indica chiaramente che i rialzisti non hanno ancora finito, e che il rally probabilmente si estenderà fino alla prossima resistenza della trendline a 1.355,00-1.360,00 dollari.

Strategia:

Vai long a $ 1.240,00 con uno stop and reverse (SAR) a $ 1.225,00 per un obiettivo di profitto di $ 1.290,00. Se i prezzi superano i 1.225,00$, mantieni i corti con uno stop loss a 1.250,00$ per un obiettivo di profitto di 1.175,00$. Puoi anche avviare operazioni long se Broadcom chiude sopra $ 1295,00. Posiziona uno stop loss a $ 1.275,00 ed esci quando il titolo si avvicina a $ 1.350,00.

I mercati rimarranno probabilmente volatili nelle prossime settimane. Quindi, assicurati di monitorare i tuoi profitti.

Broadcom Inc-Grafico giornaliero

Fai clic sul collegamento per visualizzare il grafico- TradingView: monitora tutti i mercati

IranUS

IranUS