Многих потенциальных инвесторов волнует вопрос: как сохранить и приумножить деньги в кризис, если экономика рушится, а графики многих крупных активов “рисуют” длинную красную свечу? На самом деле, в любое время рынки предоставляют возможности: когда падают одни активы, растут другие. Обрушились акции? Отлично! Значит вы можете купить их по низкой цене. Вырос S&P 500? И это тоже хорошо. Возможно, самое время присмотреться к доллару? Кризис — это не только трагедия, но и возможности. Разбираемся в ситуации.

Признаки дефолтов, мирового кризиса

Первый шаг — определить, что мы действительно столкнулись или находимся на пороге мирового кризиса. Существуют определенные признаки того, что мир вот-вот захватит новая волна кризисов. О том, что приближается мировой финансовый кризис в 2020 году крупные СМИ писали еще в 2018 году. Но тогда никто еще предположить не мог, что в действительности все обернется настолько серьезно. Ситуация оказалась куда хуже, чем предполагали аналитики и экономисты. Но к этому мы еще вернемся. Рассмотрим по порядку типовые признаки, сигнализирующие о наступлении кризиса.

Падение индексов

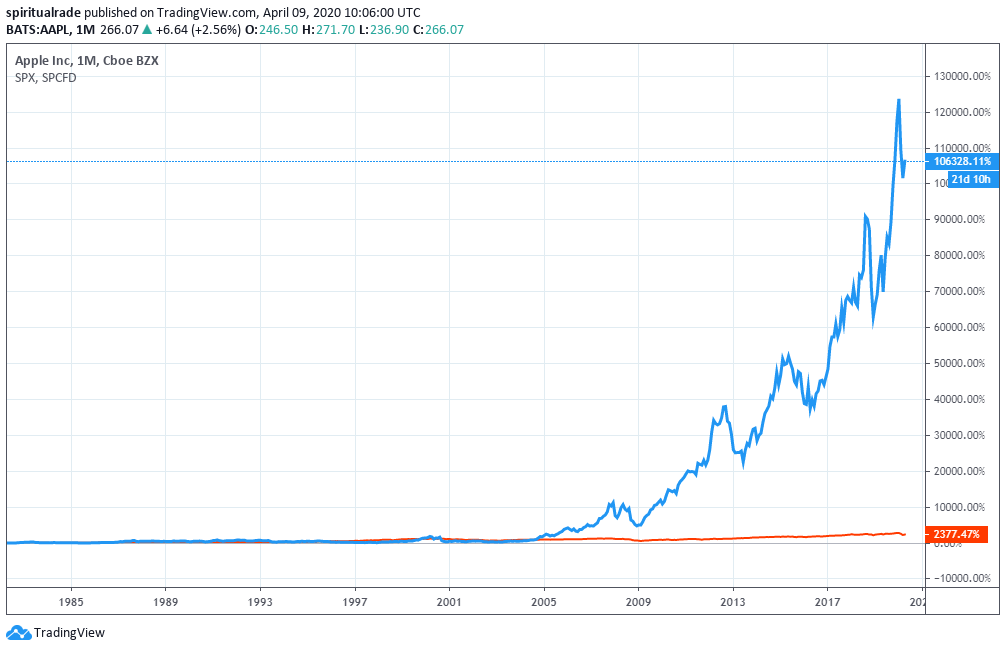

2019 год был благоприятным практически для всех рынков: сырьевого, рынка драгоценных металлов, ценных бумаг и криптовалют. Многие активы демонстрировали заметный рост. Например, в течение 2019 года акции компании Apple выросли более чем на 90%, а фондовый индекс S&P 500 поднялся более чем на 30%. Наравне со многими другими акциями и индексами они достигли исторического максимума в феврале 2020 года. Этот рост был ознаменован снижением напряжения торговых отношений между США и Китаем, что обеспечило разрядку инвесторам, которые активно покупали акции американских компаний. Во второй половине 2019 года ситуация начала налаживаться и сторонам удалось добиться хотя бы частичного соглашения, в результате чего конфликт снизился. В январе 2020 президент США Дональд Трамп и китайский вице-премьер Лю Хэ подписали соглашение, призванное регулировать торговые споры, что стало мощным толчком для роста фондового рынка, вслед за которым выросли и другие активы.

Казалось бы, все пошло на лад, и рынки начали стабилизироваться, но … в конце 2019 года китайские врачи столкнулись с пневмонией неизвестного происхождения. После расследования выяснилось, что медицинские работники столкнулись с новым, неизвестным ранее штаммом коронавируса, которые прежде передавался только от животного к животному. Очагом эпидемии стал китайский городок Ухань в провинции Хубэй. В течение первых двух месяцев удавалось сдерживать вирусную инфекцию в пределах Китая. Но потом ситуация вышла из-под контроля. Новый коронавирус получил аббревиатуру COVID-19 от COrona Virus Disease 2019.

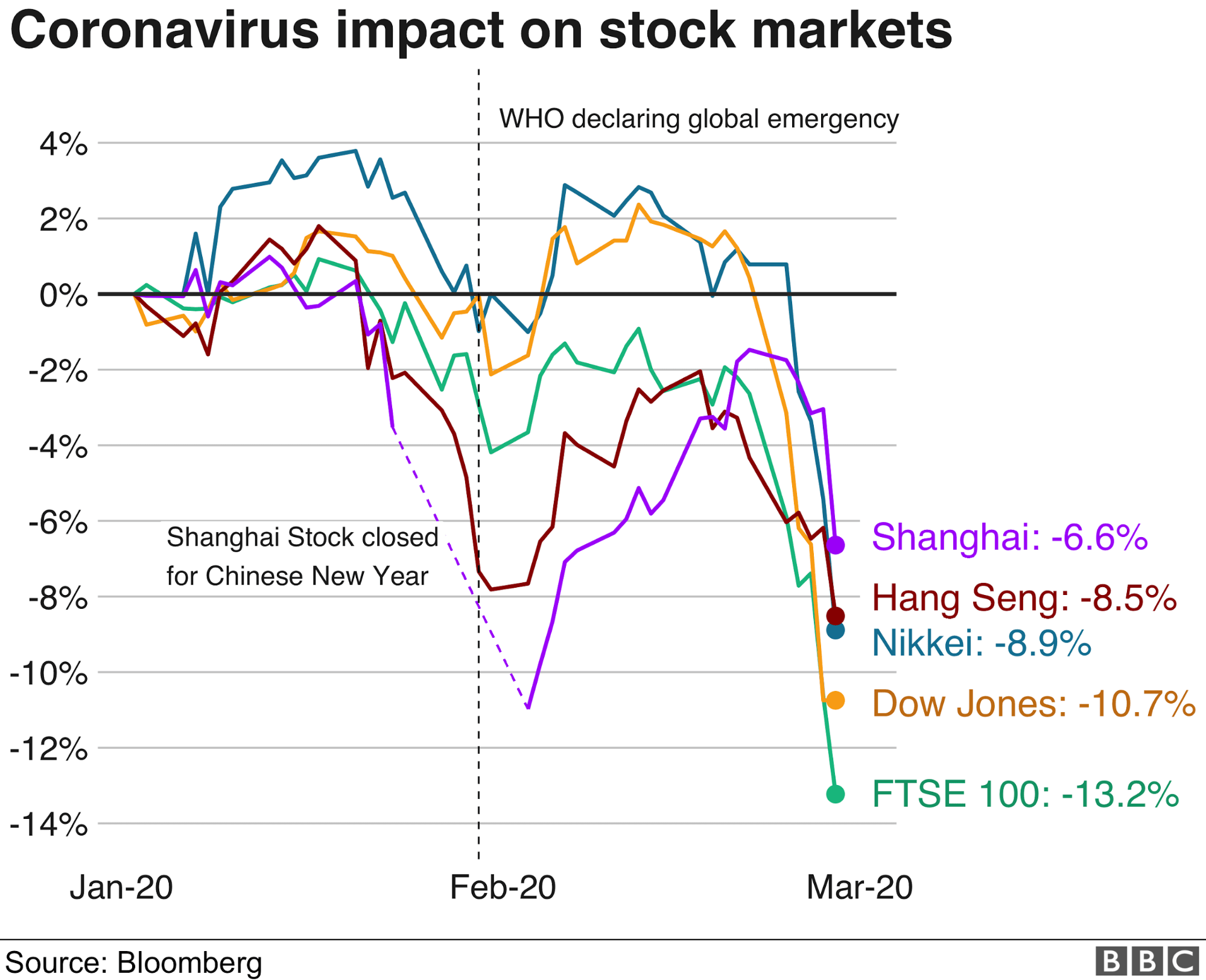

Постепенно заболевание распространилось на другие регионы: Италию, Францию, Испанию. А затем зараженных начали фиксировать по всему миру. Стало ясно, что ситуация вышла из-под контроля и требуется вмешательство правительств. 11 март ВОЗ объявил о начале официальной пандемии коронавируса. До сих пор пандемия продолжает распространяться. На момент написания статьи количество зараженных превысило 1,5 млн человек. Пандемии случались и раньше, но такой сильный удар по финансовым рынкам был нанесен впервые.

Как видно на рисунке, за последние 40 лет на рынке не произошло ни одного серьезного кризиса из-за эпидемии. Но после публикации Всемирной Организации здравоохранения крупные мировые индексы фондового индекса обвалились за считанные дни. Всего за неделю рынок ценных бумаг потерял более $6 триллионов долларов при капитализации в $85 трлн. Это был беспрецедентный случай. Крупные индексы обвалились более чем на 6%. Сильнее всего пострадали индексы S&P 500 (-13,5%) и NASDAQ (-38%).

Последний раз, когда вирус так сильно повлиял на движение цен, связан со случаем эпидемии испанского гриппа в 1918, унесшего жизни более 17 млн человек по всему миру. По некоторым оценкам их количество достигло от 50 до 100 млн. После этих событий на рынках акций последовал спекулятивный бум в середине 20-х годов, продолжавшийся вплоть до черного четверга 1929 года.

Цикличность рынка

В 2018 году представители JP Morgan Chase на основе собственной экономической модели, рассчитали, что мировой рынок будет ожидать коллапс. Еще в 2019 году стало известно, что один из самых популярных инвесторов и предпринимателей Уоррен Баффетт продал более половины своих акций. Это также соответствует циклической природе кризисов, которые, согласно статистике, происходят примерно раз в 10 лет, и может указывать на приближающийся экономический коллапс. Предыдущие глобальные кризисы произошли в 2008 и 1998 году соответственно. Но это еще не все. Приблизительно раз в 100 лет происходят более глобальные рецессии на рынке, вызывающие шквал безработицы и нищеты. Последний подобный кризис как раз и произошел в черный четверг 1929 года, в период которого произошел крупнейших биржевой крах. Именно он стал причиной начала всемирно известной Великой депрессии. Во время этих событий фондовые биржи начали практиковать приостановку торгов во время стремительного падения, чтобы предотвратить в будущем подобные ситуации. Кстати, в марте 2020 года фондовые бирже уже дважды останавливали торги из-за слишком сильного падения индекса S&P 500. Здесь можно провести некоторые аналогии.

Ослабление капитала центробанками

Американский экономист Шейла Бэйр, возглавившая FDIC в период финансового кризиса 2008 года, в своем интервью Barron’s также предупреждала о надвигающемся финансовом крахе. Многие эксперты с ней не согласились, в частности бывший председатель Федеральной Резервной Системы (ФРС) США Алан Гринспен. Однако Бэйр посоветовала обратиться к истории и вспомнить уроки, которые преподнесли экономистам предшествовавшие рецессии. Она отметила, как, буду образованными, многие видные деятели финансовой культуры продолжают игнорировать эти уроки.

ФРС США провела внеплановое заседание и приняла решение снизить ставки по федеральным фондам, минимум, в 10 раз — от 0% до 0,25%. Это может стать еще одним сигналом, указывающим на приближающийся экономический кризис. В такие периоды крупные государственные институты стараются сделать все возможное, чтобы предотвратить или ослабить влияние кризиса на мировую экономику. Однако, как показывает практика, такими действиями они могут лишь отсрочить его на некоторое время, но не остановить. Некоторые аналитики предполагают, чем сильнее они пытаются сдерживать кризис, снижая ставки или прибегая к другим классическим методам, тем сильнее в последствии будет финансовый крах.

Шейла Бэйр прокомментировала ситуацию так: “Ослаблять капитал сейчас — просто безумие. Когда начнется спад, у банков не окажется финансовой подушки безопасности, что нивелировать потери. Без этой подушки мы снова вернемся к тому, что происходило в 2008 – 2009 годах.” Это касается крупных и сложноустроенных финансовых институтов, неправильные действия которых могут привести к серьезному кризису. По мнению профессора экономики из Гарвардского Университета ведущие центробанки во всем мире не готовы справиться с новым банковским кризисом.

Ранее в 2018 году ошибки монетарной политики ФРС привели к затяжной коррекции фондового рынка. В сентябре 2019 году Федеральная Резервная Система снизила ставки до 1,75% – 2%. В прошлом году снижение ставок произошло впервые после мирового кризиса в 2008 году. Чувствуете связь? Не кажется ли это закономерным? Но в этот раз американское правительство пошло еще дальше, и вслед за Европой президент США Дональд Трамп потребовал снизить ключевые ставки ФРС до отрицательных.

Каковы последствия внедрения отрицательных ставок? Эти меры привели к дефициту запасов физического золота в мире. Традиционно подобные действия правительства приводят к тому, что инвесторы вынуждены искать альтернативные решения для перемещения своего капитал. Одним из таких альтернатив является как раз физическое золото. Инвесторы не считают, что акции начали восстанавливаться после обрушения фондового рынка на фоне пандемии. По их мнению произошел закономерный отскок после коррекции, и они вынуждены искать более безопасные активы для хранения своих средств. Распространение коронавирусной инфекции стало второй причиной дефицита золотых запасов.

Такое влияние США может показаться на первый взгляд незначительным, но это заблуждение. На США приходится около 40% мирового рынка торговли, а доллар выступает в качестве международной валюты, используемой практически во всех странах мира. Негативные изменения на рынке США могут также отрицательно сказаться на показателях мировой экономике и привести к нестабильной ситуации.

Стремительно растущие долговые обязательства перед кредиторами

Когда Бэйр спросили о том, что по ее мнению может спровоцировать следующий финансовый кризис, она указала на растущий частный долг. В их состав входят:

- Долги по кредитным картам;

- Низкокачественные автокредиты и лизинги;

- Кредиты, финансируемые частными компаниями;

- Общий корпоративный долг и т.д.

Экономист отметила, что любой долг, обеспеченный какими-либо активами, но при этом переоценены, вызывают беспокойство в экономической среде. Она также добавила, что именно это произошло на рынке недвижимости. Ранее она предупреждала о грядущем крахе ипотечного кредитования, поскольку считает, что на рынке жилья возник финансовый пузырь.

В качестве внутренних признаков наступающего дефолта служат и другие, не менее значимые факторы, такие как неконтролируемый рост и падение национальной валюты, нарастание кредитных долгов крупных негосударственных компаний, а также снижение темпов экономического роста.

После наступления первой фазы рецессии деньги стали перетекать из инвестиционных активов в валюты, поскольку людям необходимы сбережения для покупки запасов продуктов и других необходимых товаров на время самоизоляции, а инвесторы прибегали к традиционному хеджированию. Им было известно, что при таких условиях производство снизится, многие точки продаж станут закрываться, ограничится транспортное сообщения, а все это приведет к обвалу акций. Разумеется, сильнее всего должны были пострадать ценные бумаги авиакомпаний, других транспортных, технологических и туристических компаний, а также, соответственно, цены на нефть. Мы не можем утверждать, что наступит вторая, более глубокая фаза. Но текущая ситуация не позволяет составить благоприятный прогноз и, похоже, мы еще не прошли пик развития пандемии. Например, в России ситуация только набирает обороты, как это было несколько назад в Италии, когда многим жителям казалось, что ничего страшного не произойдет, и все обойдется. Но это было очередным заблуждением — теперь ситуация повторяется и у нас, а также в Соединенных Штатах Америки. В США более 6 млн в период самоизоляции остались безработными, но, кажется, это только начало. В новых реалиях, чтобы выжить, малому бизнесу и физическим лицам придется освоить рынок фриланса.

Итак, деньги перетекли в валюты. Доллар поднимался до 80 руб., что произошло впервые за последние 6 лет, когда в 2014 году он достиг тех же значений. Вслед за ним выросло и евро — до 85 руб. Правительство США решило поддержать своих жителей, выделив им на помощь по $1,500. Вслед за этими новостями американский Центробанк выпустил дополнительно гособлигации на сумму $2 трлн, которые они решили выделить на борьбу с последствиями коронавируса. Сейчас курс доллара скорректировался до 75 рублей, а евро — до 80. Такая волатильность, присущая, в основном, кризисным временам, говорит о неспособности крупных финансовых институтов контролировать ситуацию и курс национальных валют. В эти периоды спрос на международные валюты, такие как доллар и евро, стремительно растет.

Продолжится ли падение рубля или нет зависит от того, какая ситуация будет с нефтью. Недавно цена на нефть марки Urals падала до $13 за баррель, что в последний раз происходило более 20 лет назад — в 1999 году. После расторгнутого соглашения ОПЕК+, в рамках которого Россия и Саудовская Аравия отказалась сокращать объемы добычи нефти, они все таки находятся на пути к тому, чтобы найти компромисс. На последнем заседании представители нефтедобывающих компании, не без влияния Трампа, намекающего на то, что такими темпами им придется продавать нефть за бесценок, смогли все-таки договориться и снизили количество добываемой нефти на 15 млн баррелей в сутки. Буквально за полчаса после объявления по результатам переговоров сторон ОПЕК+ цена на нефть марки Brent поднялась с $25 до $36 за баррель. Сейчас нефть торгуется на уровне $33. В то же время эксперты прогнозируют падение спроса еще на 15 млн. Если добыча нефти не будет сокращаться пропорционально спросам, то цена доллара может продолжить рост. На это уже неоднократно указывали экономисты. Прогнозисты предполагают, что если тенденция на снижение стоимости нефти сохранится, то американский доллар, возможно, поднимется до 100 рублей. В результате чего Россия может оказаться на грани нового дефолта. В таких условиях, людям необходимо искать решения для сбережения и приумножения собственных средств.

Снижение темпов экономического роста

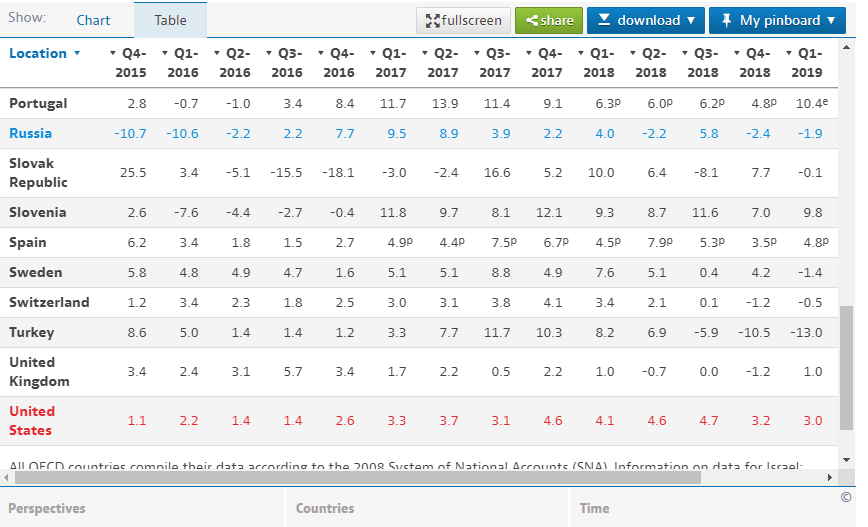

Эксперты рейтингового агентства Fitch предполагают, что темпы роста ВВП в России замедлится в 2020 году. По первоначальному прогнозу в 2020 году рост должен был составить 2,5%. Но в свете последних событий Fitch пришлось скорректировать свою оценку из-за падения мирового уровня ВВП. Последний прогноз составил всего 1.3%. Сейчас на рынке мы можем наблюдать активный рост цен, особенно, на продукты и медицинские товары. В марте цены на товары подняли на 0,6% процентов, а ежемесячный прирост увеличился вдвое. По оценкам Центробанках инфляция в 2020 году не должна превысить 2,5%, а глава Банка России Эльвира Набиуллина считает, что данный ажиотаж на продукты — лишь краткосрочное явление. Затем ситуация должна стабилизироваться и уровень инфляции вернется в норму. Между тем, цены на некоторые продукты повышенного спроса выросли более, чем на 10%. Аналитики все же отмечают, что спрос остается низким и не представляет угрозы для девальвации рубля.

Попробуйте вспомнить ситуации, когда вокруг рушилась экономика, а представители властей успокаивали общество, обнадеживая его, чтобы не усугублять панику. Мы не можем утверждать, что сейчас действительно ситуация близка к критической точке, и история повторяется, но очень отчетливо наблюдаются параллели с кризисом 2008 года, когда, например, вице-премьер Алексей Кудрин убеждал общественность, что кризис не состоится, а РФ будет “тихой гаванью”. Прочитайте статью на РБК “Кризиса в России в этом году не будет” от 19 марта 2008 года.

По данным OECD, что показатели, определяемые количеством приобретенных производственных активов, за последние два года заметно снизились. Это означает, что инвесторы боятся потерять свои деньги и возвращают их с рынка.

В этот раз кризис оказался многофакторным. Здесь замешаны и политические, и экономические неурядицы, обостренные ситуацией с коронавирусом. Когда два года назад эксперты говорили о кризисе, они использовали термин “супер-кризис”. Теперь все факторы указывают на вероятность его становления.

Как сохранить деньги в кризис

Чтобы застраховать себя от финансовых потерь в период рыночной неопределенности, необходимо определить стратегию и понять, какой характер приобретает текущая кризисная ситуация. Мы наблюдаем, как на фоне распространения эпидемии коронавируса растет спрос на продукты, а, соответственно, и на покупку валют. Но рынок акций продолжает рушиться с периодическими отскоками.

Рассмотрим различные способы инвестиции и определим, насколько рентабельными могут оказаться те или иные виды инвестиций в нынешних реалиях экономической нестабильности. Оценим риски, связанные с вложениями в конкретные активы.

Инвестиции в золото, серебро, драгоценные металлы

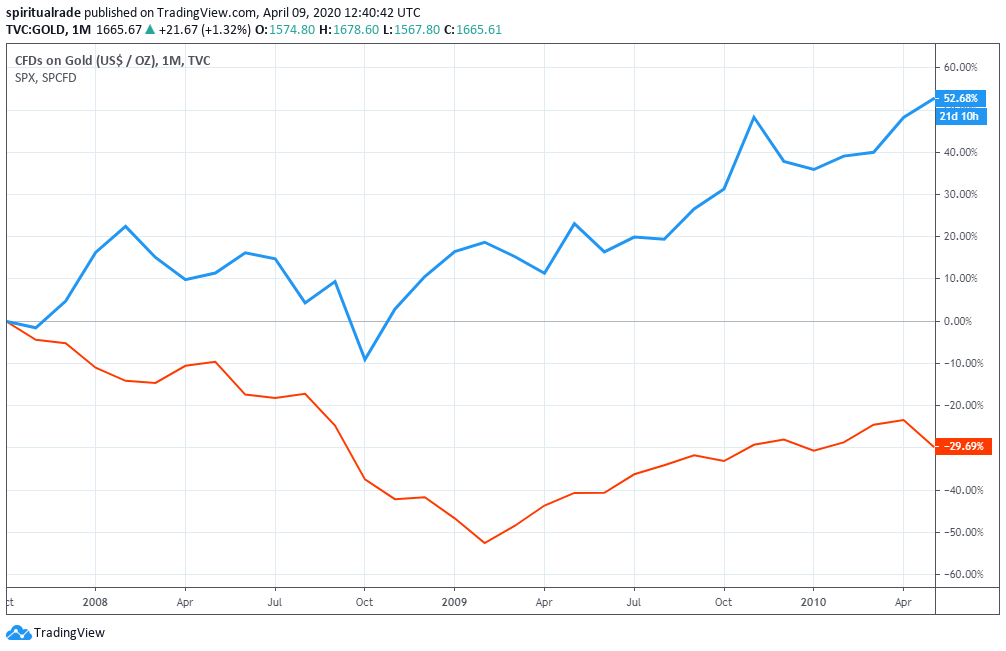

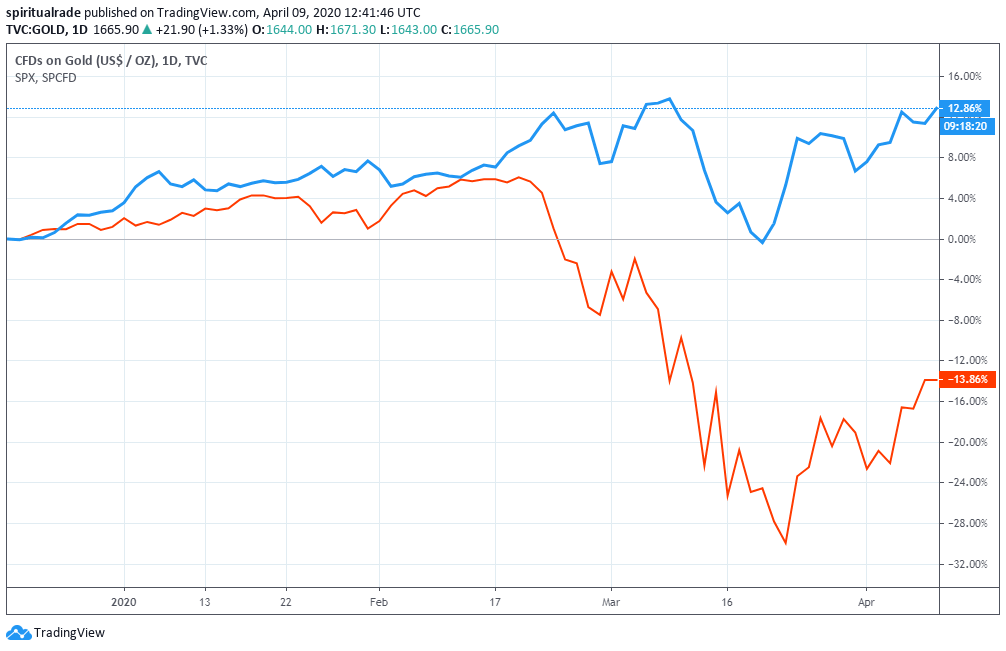

Драгоценные металлы показывают завидную устойчивость в критических условиях. Посмотрите на график ниже, и вы увидите, что происходило с ценой индекса S&P 500 и золота во время кризиса 2008 года. Пока фондовые индексы продолжали терять свои позиции, спрос на золото и драгоценные металлы по-прежнему оставался высоким.

То же самое происходит и сейчас. Мы видим краткосрочную глубокую коррекцию, вызванную всеобщей паникой и, как следствие, массовыми распродажами инвесторов. Но этот случай отличается от ситуации с ценными бумагами. Инвесторы быстро выкупили золото по сниженной цене, чтобы обеспечить себе финансовую подушку. Обратите внимание, что золото быстро восстановилось в цене и смогло подорожать относительно значений в начале 2020 года в отличие от индекса S&P 500. Все это указывает на то, что при нестабильности на рынке инвестиционная привлекательность драгоценных металлов повышается, поскольку они демонстрируют высокую устойчивость в тяжелые времена. Это объясняется тем, что у драгметаллов есть особенности, выделяющие их среди прочих активов. Например, банки не смогут выпускать новые слитки или монеты, поскольку ресурс ограничен. Золото не подвергаются политическим и экономическим влияниям со стороны, по крайней мере, на так сильно как валюты, акции или облигации. На протяжении всей истории денег золото изначально выступало в качестве универсального платежного средства. Оно сохранит свою ценность даже во время серьезных катаклизмов, поскольку его трудно уничтожить. Купюры могут испортиться под воздействием воды или огня, а электронные деньги будут бесполезны в случае отсутствия Интернета.

Почему следует инвестировать в золото?

Золото выступает не только средством сохранения сбережений и инвестирования, но также является инструментом хеджирования активов. Хеджирование позволяет компенсировать убытки путем открытия противоположных позиций на рынке. Например, часто инвесторы покупают золото, чтобы застраховать себя от падения валюты, обычно доллара США или евро.

В 2008 году, несмотря на глобальный экономический кризис, инвесторы продолжали хеджировать снижающийся курс доллара, покупая золото. Помните мы говорили о факторах кризиса? Так вот, в то время на кризис также повлияли действия Федеральной Резервной Системы: ФРС фактически создала кредит из воздуха, обменяв его на банковские казначейства. Экономист Шейла Бэйр также указывала на ошибки резервной системы, в результате которой деньги казначейства “плавают” в воздухе из-за нерационального использования дефицитных расходов. По ее мнению конгресс США не имеет даже малейшего представления, что единственная причина, по которой им удалось избежать расточительства, заключается в том, что: “Мы – самая красивая лошадь на клеевой фабрике. Но мы все же на клеевой фабрике.”

Ранее, в 2002 – 2007 стоимость доллара по отношению к евро упала на 40%, в то время как цена на золото выросла с $347 до $833 за унцию — более чем в 2 раза. Инвесторы нередко называют золото “тихой гаванью”, которая защищает инвесторов от рыночной катастрофы. Поэтому многие инвесторы продолжаю покупать золото даже в кризис, и в результате экономической неопределенности к 2011 года курс золота вырос с $869 до $1895 за унцию. Инвесторы также полагают, что на повышение ценности золота влияют ограничения поставок. У крупных финансовых институтов есть собственные золотые резервы, находящиеся в надежных хранилищах. Например, Министерство финансов США хранит золото в Форт-Ноксе, штате Кентукки с 1937 года.

Если ищете для себя надежное средство для инвестиции, то, в первую очередь, вы обратите внимание именно на драгоценные металлы. О том, как инвестировать в золото во время кризиса, можете прочитать в другой нашей статье. А мы двигаемся дальше.

Инвестиции в недвижимость

Становится ясно, что платежеспособность заемщиков снизится. Президент РФ Владимир Путин ввел кредитные каникулы, чем воспользуются многие граждане. Снизится спрос на ипотечные кредиты и, как следствие, на недвижимость. Это будет закономерно в связи с уменьшением доходов. Для обеспеченных граждан, возможно, цены будут привлекательными, и они смогут инвестировать в недвижимость по сниженным ценам. Но для тех, кто собирается брать ипотеку, ситуация неоднозначна.

Бизнес в сфере недвижимости из-за падения спроса может понести серьезные убытки. Чтобы компенсировать их, могут повысить ставки по ипотечным кредитам, что только усугубит и без того непростую ситуацию, особенно на фоне снижения платежеспособности и повышения цен на продукты, а также другие товары и услуги.

Эксперты прогнозируют в среднем снижение цен на 7% – 8%. Для поддержания бизнеса в условиях снижающегося спроса таким меры для застройщиков будут необходимыми. Не исключено, что некоторые регионы предоставят еще более дешевое жилье. В этом случае снижение цен может превысить 10%. Отдельные меры, предпринимаемые российским правительством способны поддержать рынок недвижимости на время кризиса, который предположительно не будет слишком затяжным. Введение налога на вклады, превышающие 1 млн рублей, и скидки на кредитование малого бизнеса могут положительно сказаться на ситуации, и спрос не будет падать так активно. Это хорошая возможность для инвесторов приобрести дешевое жилье.

Инвестиции в фондовый рынок

По причине паники на рынках увеличилась торговая активность. Инвесторы продолжают следить за ситуацией, связанной со вспышкой вируса COVID-19. В разгар пандемии особое влияние оказывает новостной фон. Шокирующие известия уже подорвали экономические тенденции и существенно изменили настроения инвесторов. В последнее время после “нащупывания” дна ценные бумаги отскочили и начали расти. Но аналитики утверждаю, что пока рано говорить о восходящем тренде. Но фондовый рынок, как и любой другой, носит циклическую природу, поэтому не может только расти или падать.

Примечание. Для российских инвесторов есть ограничения на покупку иностранных акции через СПБ — единственную фондовую биржу в России предоставляющую торговлю иностранными ценными бумагами. Для того, чтобы купить акции иностранных компаний, необходимо получить статус квалифицированного инвестора, но для этого необходимо обладать капиталом в размере не менее 6 млн руб. Выйти из этой ситуации можно, обратившись к иностранным брокерам.

Какие акции покупать

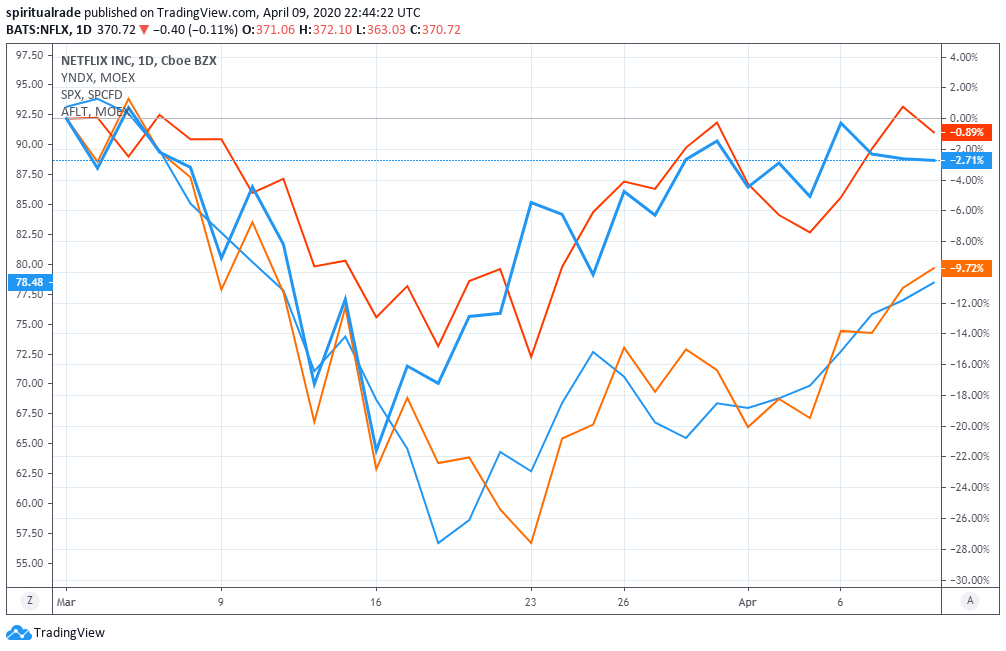

Мы не будем говорить о том, какие именно акции покупать — для этого есть аналитические ресурсы. Мы лишь расскажем о том, на что следует обратить внимание. Возьмите ситуацию с пандемией и попробуйте сами проанализировать ее. Какие тенденции сейчас на рынке? Спрос на авиаперелеты, например, падают. Значит акции авиакомпаний не лучший выбор в данный момент. Но очень востребованы продукты питания и стриминговые сервисы. Многие сейчас находятся на самоизоляции и официальное не ходят на работу, следовательно, повышается спрос на онлайн-услуги: потоковое видео, онлайн-трансляции. Попробуем сравнить, как развивается ситуация с S&P 500, Аэрофлотом, Яндексом и Netflix — одного из самых популярных стриминговых сервисов в мире.

Обратите внимание, что крупные американские компании “просели” на рынке сильнее всего и не так активно восстанавливаются, в то время как компании, ориентированные преимущественно на онлайн-бизнес смогли уже практически полностью восстановиться. Достаточно один раз взглянуть на график, чтобы сделать соответствующие выводы. Компании Yandex за последние дни по росту удалось даже обойти Netflix. И это неудивительно, поскольку кроме потокового видео Яндекс предоставляет и другие услуги: такси, доставку еды на дом, обучающие сервисы и сайты для фрилансеров. Проще говоря, у них целая инфраструктура. А аэрофлот слишком сильно завязан на одном конкретном виде услуг — перевозки пассажиров. У него просто нет возможности сменить вектор развития в условиях кризиса, и приходится рассчитывать на поддержку государства или кредиторов.

Инвестиции в криптовалюту

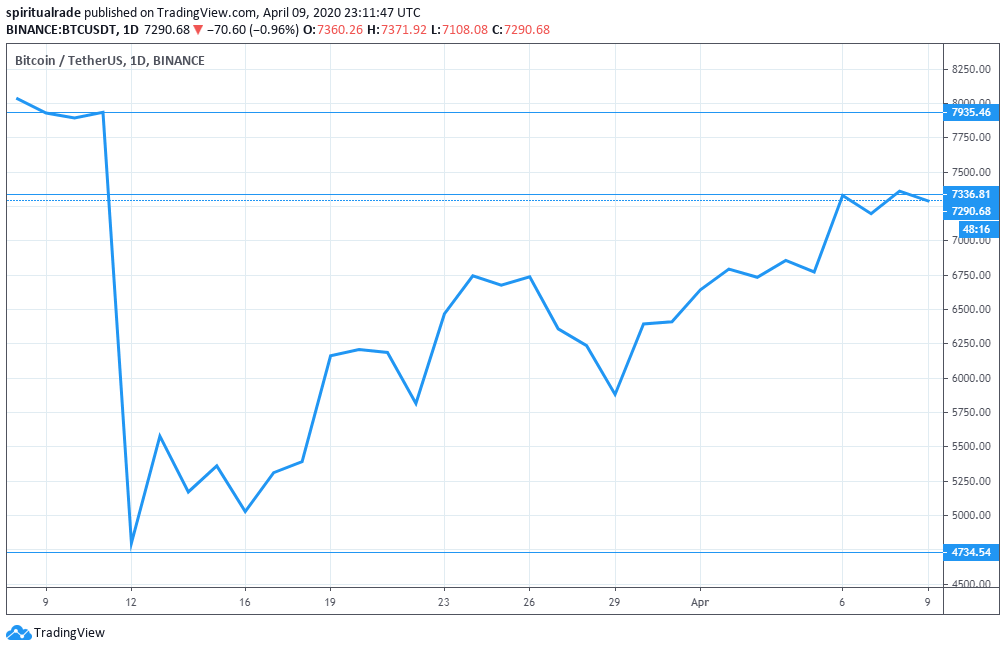

Криптовалюты обладают, пожалуй, самой высокой волатильностью среди всех активов. Даже без торгового плеча (левереджа) вы можете лишиться капитала всего за пару часов активной торговли. Это объясняется низкой ликвидностью крипторынка: объемы значительно малы по сравнению с фондовым и валютным рынком. Капитализация рынка ценных бумаг более чем в 400 раз превышает капитализацию крипторынка. Но там, где высокие риски, высока и прибыль. Криптовалюты могут вырасти за полчаса на 100% и более процентов. За последний месяц Bitcoin вырос почти в два раза, после быстрого падения на 50%. За ним последовал и весь крипторынок, что нередко случается в сфере цифровых валют. Считается, что биткоин служит индикатором крипторынка. Его называют “цифровым золотом”.

В чем ценность биткоина

Многие озадачиваются: почему к биткоину проявляется такой интерес, если он ничем не обеспечен. У криптовалют есть несколько преимуществ:

- Ограниченная эмиссия. Как и золото, количество ресурсов биткоина ограничены. Когда майнеры добудут последний биткоин, эмиссия прекратится. Неудивительно, что криптоэнтузиасты проводят аналогии с золотом и называют Bitcoin “цифровым золотом”. Банки контролируют инфляцию и могут печатать новые купюры, но как только число монет BTC достигнет 21 млн, никто не сможет произвести ни одной новой монеты;

- Биткоин децентрализован. Банки управляют счетами пользователей и могут заблокировать доступ к деньгам. Криптохолдеры полностью владеют доступом к биткоин-кошельку с помощью приватного ключа, и только они могут управлять своими монетами без ограничений;

- Независимость

Прежде считалось, что биткоин не зависим от внешних факторов, но оказалось, что биткоин может еще сильнее подвергаться негативными влияниям рынка в связи с неопределенностью правового регулирования. Тем не менее, инвесторы боятся, но тянутся к нему. Биткоин рассматривается как альтернативный инструмент в условиях рыночной нестабильности. Несмотря на сильное падение курса, количество пользователей и инвесторов продолжает расти, в частности и со стороны институционалов.

Но в роли независимого актива, коим Bitcoin считался длительное время, он больше не рассматривается. Аналитики обнаружили, что биткоин сильно коррелирует с фондовыми индексами, в особенности с S&P 500. Посмотрите на график, и вы обнаружите, что коэффициент корреляции превысил 0.9. Это означает, что движение одного из активов практически повторяет колебания другого. Отличается лишь амплитуда. Как мы уже говорили, криптовалюты очень волатильны из-за низкой ликвидности, поэтому крупным трейдерам-китам проще манипулировать курсом, поскольку не требуется таких больших денег, как для акций, чтобы сильно “пропампить” или обрушить курс криптовалюты. В этом заключаются высокие риски инвестирования в криптовалюты. Биткоин стал один из немногих активов, которым не удалось за последние 2 года обновить свой максимум в отличие от акций, золота и нефти. Мы снова вас подвели к выводу. Думаем, его сделать несложно.

Инвестиции в торговлю на Форекс

Рынок Форекс — самый крупный рынок мире, которые по объемам торгов превосходит даже рынок кредитования. Форекс представляет собой глобальный валютный рынок. Ежедневно на нем обращается около $6,6 трлн. Форекс-торговля выделяется и другими особенностями: он предлагает самый широкий набор инструментов для трейдеров и инвесторов. Например:

- CFD на акции, валюты, нефть, золото, криптовалюты;

- Фьючерсы и бессрочные контракты;

- Опционы;

- Прочие производные инструменты (деривативы).

На Форексе трейдеры нередко используют кредитное плечо, которое позволяет повысить доходность. Некоторые брокеры предоставляют торговлю плечом до 100:1 и даже 1000:1. Торговля с плечом 100:1 означает, что вы, используя $100, заключаете сделку на $10,000. Но при этом вместо фиксации убытков срабатывает ликвидация позиции: трейдер полностью теряет все деньги, а его средства переходят брокеру в качестве оплаты залога. С таким плечом цене достаточно измениться всего на 1% не в том направлении, чтобы ордер ликвидировался, а трейдер полностью лишился всех средств. В этом и заключается основной риск торговли на Форекс. Конечно, при удачных сделках прибыль получится высокой, но даже профессионалы не всегда торгуют прибыльно. Поэтому, для новичков это не лучший способ инвестирования капитала. Даже опытные трейдеры часто теряют свои деньги. Трейдинг требует серьезной и длительной подготовки, а также самодисциплины. Поэтому успешны лишь немногие профи. Если вы хотите получить опыт инвестирования, то лучше, хотя бы для начала, рассмотреть более “лайтовые” способы, например, инвестиции в акции или золото. У них риски меньше, а за счет того, что они растут в долгосрочной перспективе, риски потери капитала сводятся практически к нулю.

Банковские вклады, депозиты

Банковские вклады и депозиты не стоит рассматривать в качестве инвестиций. Они подходят для страхования капитала, поскольку проценты по ним лишь немного перекрывают уровень инфляции.

Ранее президент РФ объявил, что вклады свыше 1 млн будут облагаться подоходным налогом в размере 13%. Это значительно снизит доходность по банковским вкладам, поскольку при расчете не будет учитываться инфляция. 8 апреля появилась информация о том, что рейтинговые агентства сообщили распространении НДФЛ и на вклады меньше 1 млн руб. Конечно, налогообложение будет некритическим для вкладчиков, учитывая и сложный процент. Но в условиях кризиса, когда банки и крупные финансовые организации находятся под угрозой, вклады становятся не менее рискованными, чем другими инвестициями. Несмотря на то, что вклады на сумму до 1,4 млн рублей застрахованы государством, смогут ли их выплатить, если долг будет расти, а банки окажутся на грани разорения.

Стартапы

Стартапы – это молодые компании, которые находятся практически на самом старте своего развития. Стартапы могут различаться по степени готовности: от идеи до готового на определенной стадии продукта. Эти компании активно ищут инвестиции, и здесь возникает серьезная дилемма: инвесторов неохотно вкладываются в такие компании, поскольку не знают, какой спрос будет в итоге на их продукт, а, чтобы продемонстрировать действующий продукт, стартапам нужны крупные инвестиций. Такой замкнутый круг.

Но последние 10 лет активно начал развиваться краудфандинг — метод народного инвестирования. Стартапы размещают свой проект на специальной краудфандинговой платформе.

В чем преимущество стартапов

Идея заключается в том, что каждая успешная компания была когда-то стартапом. Думаете, все инвесторы готовы были нести миллионы долларов Apple, Microsoft или Facebook? Вы ошибаетесь. На самом деле, существуют много историй о том, как крупнейшие ныне живущие компании чуть не “сгорели” на старте. Например, Генри Форда в свое время считали безумцев, а сейчас, по меньшей мере, у каждого второго жителя Земли есть собственный автомобиль. Также мало кому известно, но основателей Apple было трое: помимо Стива Джобса и Стива Возняка был еще Рональд Уэйн. Поначалу он поддался энтузиазму партнеров, но позже скептицизм взял верх, и он не был уверен в успехе компании, продав свою долю акции Стивам за 800 долларов. Его доля составляла 10% от акции стартапа. Сейчас размере его доли составил бы $163 млрд.

В этом и кроется главный нюанс стартапов: вы можете стократно приумножить свой капитал или даже больше, но если компания не “взлетит”, то все потеряете, что случается чаще всего. Главная загвоздка кроется в том, чтобы найти такую компанию из тысяч других стартап, которые скорее всего провалятся, даже не выйдя на рынок. И среди тех, кому удалось выйти на рынок, остаются немногие, кому удалось занять твердые позиции и вырасти до крупных компаний. Вы также можете запустить собственный стартап и привлекать деньги инвесторов со всего мира — для этого не потребуется много вложений.

ETF фонды/ ПИФ

У каждого инвестора есть возможность не инвестировать самому, а выбрать компанию, которая управляет капиталом, и вложить деньги в нее. ETF’s (биржевые инвестиционные фонды) и ПИФы (паевые инвестиционные фонды) по сути являются аналогами доверительного управления. Вы просто передаете деньги компании, а она составляет инвестиционный портфель и распределяет прибыль между участниками пропорционально размерам вложений. Как правило, крупные организации предоставляют услуги бесплатно и без комиссий, но забирают часть прибыли себе.

Какие недостатки есть у этого метода? Доходность обычно выше банковского депозита и может варьироваться от 15% до 30% годовых. Но здесь нет никаких гарантий. Доходность может оказаться и отрицательной — все зависит от управляющей компании (УК). Несмотря на то, что фондом управляют эксперты, они также совершают ошибки. Часто можно наблюдать, что ПАИ растут во время росте акций, и падают в период обвалов.

По принципу работы коренных отличий между ПИФом и ETF нет. Вы самостоятельно выбираете нужный фонд и оцениваете его эффективность: изучаете историю доходности, оцениваете риски и т.д. Давайте рассмотрим, в чем заключается разницами между ПИФами и биржевыми инвестиционными фондами.

Сравнение ПИФов и ETF

|

# |

ПАИ |

ETF |

|

Способ инвестирования |

Продает и выкупает управляющая компания |

Покупаются и продаются на бирже |

|

Комиссии |

Взимает расходы за услугу или комиссию с прибыли. Обычно не менее 3% в год |

Не превышают 0,95% годовых у ММВБ и не более 0,04% у иностранных бирж |

|

Способ ведения портфеля |

Стремятся опередить индексы |

Следуют за индексом (более надежно для пассивного инвестирования) |

|

Регулирование |

Регулируется ЦБ РФ |

Регулируется ЦБ РФ и иностранными надзорными органами |

|

Как рассчитывается цена |

Каждый день по итогам торгов |

Обновляется регулярно |

Сравнивая два вида инвестирования, следует отметить, что у ETF больше преимуществ для пассивного инвестора, чем у ПИФов. Они регулируются не только Центробанком, но и зарубежными надзорными органами, что повышает их надежность. ETF также следят за рынком и не ставят перед собой цель “обогнать” рынок, поэтому этот вид инвестиций безопаснее, но и доходность может оказаться ниже. Что лучше лично для вас — решать вам.

Инвестировать в образование

С развитием Интернета рынок изменился до неузнаваемости. Сейчас, чтобы освоить ту или иную профессию, не требуется пять лет обучаться в университете. Интернет-технологии позволяют пройти обучение в режиме онлайн. Вы можете найти онлайн-курсы практически любого топового университета в мире и освоить понравившееся направление: программирование, искусственный интеллект, биотехнологии, дизайн, иностранные языки, SMM, бизнес-администрирование и любое другое направление.

Проходя онлайн-обучение, вы экономите не только время, поскольку вам не потребуется даже выходить из дома, ведь обучение доступно дистанционно, но и деньги. По сравнению со стоимостью обучения в институте интернет-курсы намного дешевле. Давайте попробуем сравнить оба способа.

Сравнение онлайн-обучения и учебы в ВУЗе

|

# |

Университет |

Онлайн-обучение |

|

Длительность обучения |

От 4 лет (бакалавриат) до 5,5 (специалитет) и 6 (магистратура) |

От 12 месяцев до 2 лет |

|

Средняя стоимость курса в год |

От 80,000 |

От 40,000 |

|

Стоимость за все время обучения |

От 320,000 до 480,000 |

От 40,000 до 80,000 |

|

Работа с реальными проектами |

Редко |

Да |

|

Дополнительные расходы |

Проезд, питание и, возможно, проживание (если институт располагается в другом городе) |

Отсутствуют, кроме платы за услуги интернет-провайдера |

Цены могут отличаться в зависимости от института и ресурса, предлагающего курсы. Например, казанский институт Иннополис за год обучения требует не менее 1,2 млн рублей. При это стоит учитывать расходы на транспорт, питание в общепитах и прочие факторы. Например, если ВУЗ находится в другом городе, то вам придется нести дополнительные расходы на аренду жилья, которые за год могут превысить стоимость онлайн-курса. Попробуйте сами оценить, насколько это рентабельно и есть ли какие-то преимущества перед интернет-обучением.

Следует сравнить и другие параметры. Например, программы в ВУЗах обновляются не так часто, поэтому при поступлении вы можете получать часть уже неактуальной информации. Онлайн-курсы же регулярно обновляются и проектируются с учетом актуальных тенденций. Ни дистанционное, ни университетское обучение не предоставляют гарантии трудоустройства: вам все равно придется проходить карьерную лестницу с нуля, но онлайн-курсы позволяют сэкономить время, которое потребуется для набора опыта. Еще некоторые онлайн-университеты позволяют прямо во время обучения делать реальные кейсы, которые пригодятся при стажировке.

Инвестиции в свой бизнес

Вы можете создать собственный бизнес с нуля. Но ведение бизнеса требует навыки администрирования. Есть плюсы для тех, кто уже работает на удаленке. Существует немало примеров, когда фрилансер развертывал свои услуги до полноценного бизнеса. По идее, если вы фрилансер, то вы уже являетесь предпринимателем, поскольку:

- Вы самостоятельно ищете клиентов и договариваетесь (не путайте с наемными удаленщиками);

- Вы можете делегировать свои услуги другим специалистам;

- Вы продвигаете услуги (считай — бизнес).

В этом случае все, что нужно сделать, привлекать больше клиентов и обращаться не только через фриланс-биржи или к клиентам напрямую, но и расширять каналы поиска заказчиков, создавая собственную студию, блог или веб-сайт, интернет-магазин, паблик в соцсетях и пр.

Если у вас нет навыков управления, то им можно обучиться с помощью тех же интернет-курсов. Базовые знания находятся в бесплатном доступе на просторах Интернета: обучающие видео на YouTube, бизнес-форумы и другие онлайн-порталы. Нужно определиться с нишей и разработать подробный бизнес-план. В бизнесе главный риск в том, что вы предоставлены самим себе. Если вы неправильно построите маркетинговую стратегию, то вы “сольете” рекламный бюджет, но не получите клиентов.

Сравнение способов инвестирования. Плюсы и минусы

Вряд ли удастся выделить какой-то лучший способ: у каждого есть свои недостатки и преимущества. Нужно учитывать и индивидуальные особенности. Для один больше подойдет, например, спокойное инвестирование, для других — более агрессивный трейдинг. А еще большую роль играет опыт, поэтому важно сразу правильно определиться с выбором. Рассмотрим перечисленные способы и проведем их сравнительный анализ по ряду критериев:

- Потенциальная доходность. Для активов мы будем опираться на показатели за 2019 год и посчитаем, сколько прибыли можно было получить, если вложили бы $1000 в начале года. Любые инвестиции связаны с разным уровнем риска, поэтому доходность вовсе не гарантируется и может существенно различаться, за исключением, пожалуй, банковского вклада;

- Риски. Насколько высоки риски. Это важно, особенно, во время кризиса, поскольку в этот период риски повышаются;

- Сроки реализации. Для чего больше подходит: для краткосрочного или долгосрочного планирования;

- Требуемый опыт. Определяем сложность для новичков;

- Минимальный рекомендуемый размер вложений (на старте). Здесь мы будем определять порог инвестиций исходя из принципа: чем выше доходность, тем меньше сумма вложений требуется.

Сравнительная таблица способов инвестирования в кризис

|

# |

Инвестирование в драгоценные металлы (золото, серебро, палладий и т.д.) |

Инвестиции в недвижимость |

Инвестиции в фондовый рынок |

Инвестирование в криптовалюты |

Инвестиции в торговлю на Форекс-рынке |

Банковские вклады, депозиты |

Стартапы |

ETF/ПИФы |

Инвестирование в образование |

Инвестиции в собственный бизнес |

|

Потенциальная доходность (при инвестировании $1000) |

19%. Доход составил бы $140 |

15%. Доход составил бы $150 |

90% от вложений в акции Apple и 32% от инвестиций в индекс S&P 500. Доход составил бы $900 и $320 соответственно |

104%. Доход составил бы $1040 |

15% от инвестиций в доллар. Доход составил бы $150 |

6,03% годовых по данным ЦБ — рекордный минимум с 2009 года. Доход составил бы $60.3 |

От 0 до 1000%. Например, котировки HeadHunter за год после IPO поднялись на 73%. %. Доход составил бы $730 |

Средняя подтвержденная доходность ETF — 4% – 6% годовых без учета инфляции, а пифов — 16% 27%. Доход составил бы $40 – $60 и $160 – $270 соответственно. |

Согласно статистике средний заработок фрилансера составляет 40,000 рублей в месяц. Доход за год составил бы 480,00 руб. |

От 0 до бесконечности. Нет никаких гарантий доходности. Можно заработать миллионы с минимальными вложениями или потерять вложенные деньги. |

|

Риски |

Средние |

Средние |

Высокие |

Очень высокие |

Очень высокие |

Низкие |

Очень высокие |

Средние |

Низкие |

Высокие |

|

Сроки реализации (в среднем) |

От 1 года |

От 1 года |

6 – 12 мес. |

От 1 до 6 мес. |

От 1 года |

От 3 лет |

От 3 лет |

От 1 года |

От 1 – 2 лет |

От 3 – 6 месяцев до 3 лет |

|

Требуемый опыт |

Минимальный |

Средний |

Минимальный (если рассматривать долгосрочные инвестиции до 3 лет и более) или средний в иных случаях |

Большой |

Большой |

Большой |

Минимальный |

Не требуется |

Средний или выше |

Большой |

|

Минимальный порог входа (рекомендуемый) |

$100 |

$10,000 |

$100 |

$100 |

$100 |

$100 |

$1000 |

$1000 |

От 0 до $1000 |

От $1000 до $5000 |

Заключение

Мы рассмотрели различные способы инвестирования в кризис 2020 года. Когда выбираете инвестиции, руководствуйтесь располагаемой суммой и наличием опыта. Например, банковский вклады имеют низкую доходность, поэтому при инвестировании суммы размером менее $1000 вы вряд ли получите ощутимый доход, зато вклады застрахованы, и вам не потребуется никакого опыта. Торговля криптовалютой или на рынке Форекс может принести в разы больше за более короткий промежуток времени, но требует высокого опыта в фундаментальном и техническом анализе. При открытии собственного бизнеса, вы можете потерять все вложения, но доход не ограничен: вы можете масштабировать практически любой бизнес, открывая франшизы, охватывая новые рынки и/или территории. Помните, что деньги не берутся из воздуха: они буквально перетекают с одного рынка в другой. Конечно, пока их не печатают банки. Поэтому в любое время, как и в кризис, есть возможность заработать. Но нужно заручиться опытом и уметь находить тенденции на рынке. Например, сейчас спрос на защитные маски составляет около 50 – 60 млн штук в день, а предложение — только 15 млн. Чем не идея для стартапа? Желаем удачи и прибыльных инвестиций.

United KingdomUS

United KingdomUS