Les actions rebondissent tandis que le dollar américain et les rendements obligataires chutent

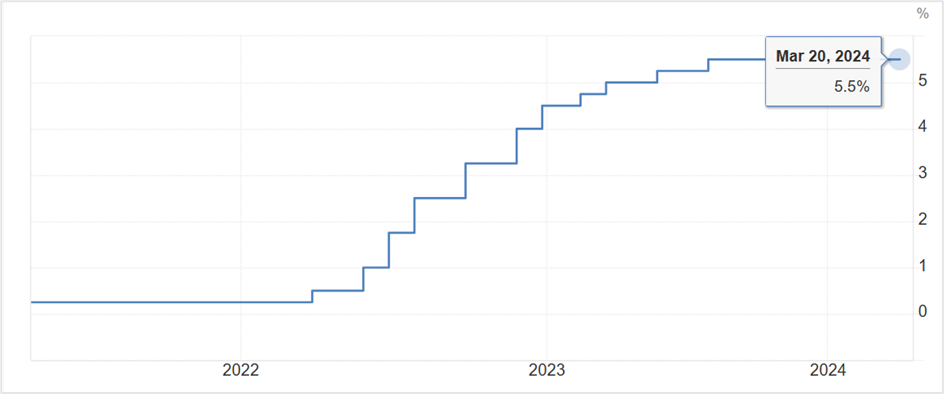

La La Réserve fédérale américaine a maintenu les taux d’intérêt à des sommets de plusieurs décennies 5,25%-5,50% après sa réunion de politique monétaire de deux jours mercredi, alors même que le président Jerome Powell a réitéré que les décideurs attendront que l’inflation poursuive sa trajectoire descendante avant de baisser le taux des fonds fédéraux. La décision du FOMC sur les taux d’intérêt était largement attendue et, même si la banque centrale américaine n’a apporté aucun changement significatif à sa déclaration politique, certaines annonces accommodantes de Powell ont réjoui les investisseurs, faisant grimper les prix des actions, des titres à revenu fixe et des matières premières.

Taux des fonds fédéraux américains

Source : Trading Economics

Un récapitulatif de ce que Powell a dit lors de la conférence de presse qui a suivi la réunion du FOMC

Le président de la Fed estime que l’inflation suivrait une trajectoire non linéaire vers le bas et s’attend à ce qu’elle soit cahoteuse monter. Il a toutefois infirmé les déclarations antérieures des responsables de la Fed liant le faible taux de chômage à la hausse de l’inflation et a noté qu’un marché du travail fort ne dissuaderait pas les décideurs politiques de réduire les coûts d’emprunt, car ils sont sûrs que les contraintes d’offre dues à la pandémie ont déclenché la crise sur plusieurs décennies. une inflation élevée en 2022. Il a également déclaré que le taux directeur était probablement à son apogée ce cycle et était convaincu que l’inflation diminuerait progressivement, ce qui pousserait la Fed à réduire ses taux au cours de cette année.

Dans un autre Dans une décision surprise, le président de la Fed a déclaré que la banque centrale américaine allait bientôt ralentir le rythme de son programme de réduction de bilan.

Le Comité fédéral de l’Open Market a relevé les taux d’intérêt pour la dernière fois en juillet, et les décideurs politiques sont plus ou moins convaincus que les taux d’intérêt ont atteint un sommet. Cependant, alors que le graphique à points de la Fed prévoit trois réductions de taux cette année, l’estimation médiane du taux cible des fonds fédéraux a augmenté de 25 points de base pour atteindre une fourchette de 3,75 % à 4,00 % en 2025 et une fourchette de 3,00 % à 3,25 %. % à la fin de 2026. Mais malgré cela,

Certains économistes ne sont pas convaincus que la Fed procédera à des réductions aussi agressives qu’indiqué cette année.

Matt Higgins, PDG et co-fondateur de RSE Ventures pense que la Réserve fédérale ne réduira probablement pas les taux d’intérêt trois fois cette année, malgré ce que Powell a dit et le dot plot révélé. En fait, il ne s’attend pas à ce que la Fed baisse ses taux en 2024, et même si elle le faisait, il pourrait s’agir d’une seule baisse des taux plus tard dans l’année.

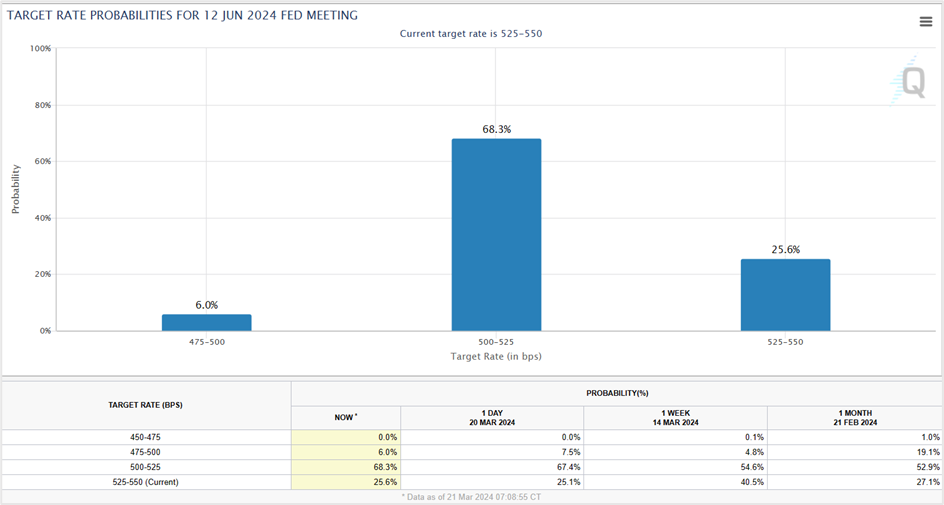

Pendant ce temps, après la réunion du FOMC de mercredi, les traders à terme sur les Fed Funds ont évoqué la possibilité d’une baisse des taux en juin à 68,3% contre 67,4% un jour plus tôt et 52,9% le mois précédent.

Source : site Web de cmegroup

Réaction du marché à la décision de la Réserve fédérale sur les taux d’intérêt

Les marchés boursiers américains ont clôturé en hausse mercredi après que la Réserve fédérale a laissé les coûts d’emprunt inchangés et a signalé trois réductions de taux cette année, sans toutefois préciser quand. En outre, les commentaires accommodants du président de la Fed, Jérôme, lors de la conférence de presse d’après-réunion, ont rehaussé le sentiment des investisseurs et poussé l’indice de référence S&P 500 en territoire record.

L’indice primaire a augmenté de 0,89% pour terminer la séance de mercredi à 5 224,62, le Le Dow Jones Industrial Average à 30 actions a clôturé à 39 512,13, en hausse de 1,03 %, et le Nasdaq 100 s’est établi à 18 240,11, en hausse de 1,15 %. Les gains de l’indice boursier primaire ont été menés par le secteur de la consommation discrétionnaire, qui a grimpé de 1,5%, alors même que neuf secteurs sur onze ont progressé, dont cinq en hausse de plus de 1 pour cent.

Pendant ce temps, les contrats à terme sur actions ont indiqué une ouverture positive jeudi, les valeurs technologiques étant à nouveau en tête. Micron Technologies (MU) devrait ouvrir en hausse d’environ 17 % après que le fabricant de puces a annoncé un solide bénéfice au deuxième trimestre et a relevé ses prévisions pour le troisième trimestre avant les estimations de Wall Street.

Sur les marchés des changes, Le dollar américain a inversé ses baisses de la séance asiatique jeudi pour s’échanger inchangé à 103,45 en Europe. Le rebond du billet vert a été provoqué par une baisse de taux d’un quart de point par la Banque nationale suisse (BNS) à la suite de sa réunion de politique monétaire de jeudi, qui a ramené son taux d’intérêt de référence à 1,5%. La BNS est la première grande banque centrale mondiale, après la Chine, à abaisser ses taux dans un contexte de ralentissement des pressions inflationnistes. Cette décision a poussé le franc suisse à la baisse par rapport à ses homologues, suscitant l’espoir que d’autres banques centrales emboîtent le pas, même si les investisseurs attendent avec impatience le résultat de l’annonce de politique monétaire de la Banque d’Angleterre (BoE) plus tard dans la journée.

A midi en Europe, la devise américaine était stable à 1,0915 contre l’euro, tandis qu’elle s’échangeait en baisse de 0,19% à 1,2760 et 150,98 contre la livre sterling et le yen japonais, respectivement. Le franc suisse s’échange en baisse de 0,72% à 0,8932 contre le billet vert et de 0,59% contre l’euro à 0,9742.

Les titres du Trésor américain ont augmenté mercredi, le rendement des obligations sensibles aux taux à 2 ans tombant à un plus bas de six séances de 4,604 % après que les déclarations accommodantes du président de la Réserve fédérale ont fait naître l’espoir de une baisse de taux en juin et deux autres cette année. Dans le même temps, le rendement de l’obligation de référence à 10 ans a glissé de 1,6 point de base à 4,277 %, et celui des obligations à 30 ans a augmenté de 1,3 point de base à 4,456 %.

Avant la déclaration politique de la Fed, les traders s’attend à ce que la banque centrale américaine signale deux baisses de taux en 2024, car l’inflation des prix à la production et à la consommation est restée stable au cours des deux premiers mois, après une forte baisse l’année dernière. Mais la Fed a surpris les marchés, envoyant brièvement les rendements à la hausse alors que les investisseurs se précipitaient vers des positions couvertes. quand ils commenceront à s’assouplir. Ce chiffre est en baisse par rapport aux 92 % d’octobre de l’année dernière, lorsque le rendement du T-Note à 10 ans avait grimpé à 5 %.

Technical View

Spot Gold

Spot L’or a augmenté de plus de 1,3% mercredi pour clôturer à un niveau record de 2186 $ par an l’once troy après être sortie d’une zone de consolidation étroite de 15 $ après que la Réserve fédérale a laissé les taux d’intérêt inchangés lors de sa réunion de mars. Le métal jaune a prolongé le rallye d’hier jusqu’à la séance asiatique de jeudi et est sur le point de se terminer avec des gains hebdomadaires, le quatrième en cinq semaines.

Le métal précieux a reculé après avoir atteint la résistance à court terme à 2 225 $, et tout gain supplémentaire vers le canal haussier à long terme à 2 320 $ ne se produira que si les prix clôturent au-dessus de 2 225 $. À la baisse, tout repli sera probablement pris en charge entre 2 190 et 2 195 $, ce qui constitue de bons niveaux d’entrée d’ACHAT. positions longues entre 2 190 et 2 195 dollars, avec un stop et un reverse à 2 180 dollars pour un objectif de profit de 2 220 dollars. Si les prix atteignent 2 180 $, vendez le métal précieux à découvert, avec un stop loss à 2 200 $ pour un objectif de profit de 2 135 $ à 2 155 $. Assurez-vous de suivre vos bénéfices.

Spot Gold graphique journalier

Cliquez sur le lien pour afficher le graphique – TradingView — Track All Markets

Netflix Inc (NFLX)

Netflix est sorti d’une zone de consolidation de trois semaines pour s’établir en hausse de 1,12 % à 627,69 $ mercredi, son clôture la plus forte à ce jour. La rupture de la zone de consolidation et le rallye plus large du marché pousseront probablement les actions du fournisseur de services de divertissement vers la résistance à long terme à 715 $.

À la baisse, le support à court terme est à 624 $, un clôture en dessous de laquelle les prix pourraient chuter jusqu’à la prochaine zone de support à 595-600 $. retour vers 624 $-626 $, le niveau de cassure, avec un stop loss à 610 $ pour un objectif de bénéfice sur trois semaines à trois mois de 715 $. Assurez-vous de suivre vos bénéfices.

Graphique journalier Netflix

Cliquez sur le lien pour afficher le graphique – TradingView — Suivre Tous les marchés

IranUS

IranUS