Продажи в автомобилях и розничных сетях выросли, а на заправочных станциях и в магазинах товаров для здоровья и товаров личной гигиены упали

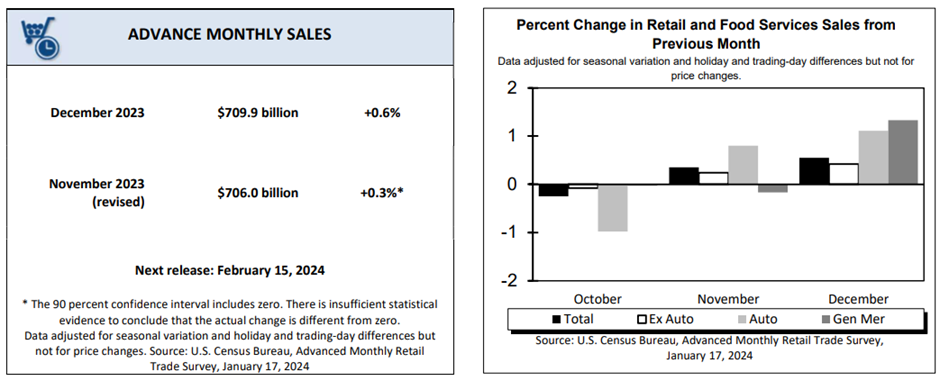

Продажи в розничных сетях США выросли на 0,6 % в декабре, что является максимальным показателем с сентября, на фоне высоких потребительских расходов, чтобы отметить Конец бурного года, который подчеркнул силу экономики США на фоне устойчивого рынка труда. Без учета автомобилей розничные продажи выросли на 0,4%. Опрос экономистов, проведенный The Wall Street Journal, предсказал, что общие розничные продажи вырастут на 0,4% и 0,2%, исключая автомобили.

Розничные продажи составляют треть общих потребительских расходов и служат показателем устойчивости экономики США. По данным Бюро переписи населения США, которое находится в ведении Министерства торговли, предварительные оценки розничных продаж, включая продажи продуктов питания, выросли на $709,9 млрд в декабре, увеличившись на 5,6% в годовом исчислении. в годовом исчислении и 3,2% в 2023 году. Между тем, общий объем продаж в последнем квартале 2023 года вырос на 3,9% по сравнению с соответствующим периодом предыдущего года.

Более высокие продажи наблюдались в розничных магазинах (1,5%), обычных магазинах товаров (1,3%), магазинах одежды (1,5%) и других розничных магазинах (0,7%). Напротив, продажи упали в магазинах товаров для здоровья и личной гигиены (-1,4%), магазинах бензина (-1,3%), мебельных магазинах (-1%) и магазинах электроники и бытовой техники (0,3%). Основные розничные продажи, которые исключают продажи автомобилей, АЗС, общественного питания и строительных материалов, выросли в декабре на твердые 0,8%, что является самым высоким показателем с июля.

Ежемесячные данные по розничной торговле не корректируются с учетом инфляции, что указывает на то, что продажи растут быстрее, чем годовой уровень инфляции в 3,4%, как показывает декабрьский индекс потребительских цен ( CPI) цифры ранее в этом месяце. Даже в месячном выражении продажи домохозяйств выросли на 0,6% в декабре по сравнению с ростом инфляции на 0,3%, что свидетельствует о стабильных потребительских расходах.

В то время как хорошие показатели розничных продаж в декабре подтверждают мнение о том, что Экономика США, возможно, не впадет в рецессию, которую многие аналитики предсказывали в прошлом году, но это также подкрепляет аргументы ФРС о необходимости подождать еще немного, прежде чем снижать процентные ставки. Однако экономисты Bank of America с осторожностью относятся к сильным показателям продаж за декабрь. Они полагают, что эти цифры были обусловлены существенным сдвигом сезонных факторов, который будет компенсирован в январе.

Томас Мартин, старший портфельный менеджер Globalt Investments, считает, что Федеральная резервная система, скорее всего, снизит ставки к концу этого года, хотя это может происходить не на каждом заседании по денежно-кредитной политике. Он считает, что трейдеры, настроенные на агрессивное снижение ставок и инвестирующие в основном в акции, могут диверсифицировать свои портфели в облигации.

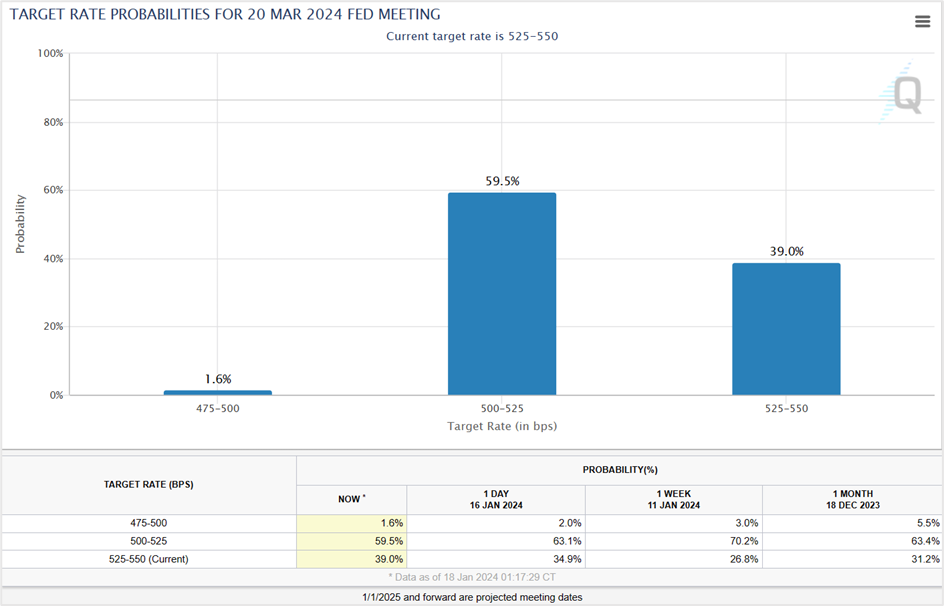

Между тем, трейдеры, торгующие фьючерсами на федеральные фонды, отказались от ожиданий падения процентных ставок в марте, хотя процент трейдеров все еще ожидает Центральный банк США по снижению ставок близок к 60%. Согласно последним данным CME Group FedWatch Tool, вероятная целевая ставка, то есть процент трейдеров, ожидающих, что ФРС снизит ставки в марте, в среду составила 59,5% по сравнению с 63,1%. накануне и 70,2% 11 января.

Источник: сайт cmegroup

Экономисты анализируют ежемесячный отчет о продажах

Крис Ларкин из Morgan Stanley заявил, что до того, как были опубликованы данные о розничных продажах, представители ФРС были тверды в своих силах. не будут спешить со снижением ставок, и более сильный, чем ожидалось, отчет о продажах в среду подтверждает их мнение.

Кристофер Рапки,, главный экономист нью-йоркского офиса FWDBONDS, считает, что экономический рост в США является устойчивым, и экономистам, предсказавшим рецессию в этом году, придется его снизить. Он также сказал, что, по мнению представителей ФРС, экономика США может быть целесообразной для нескольких снижений ставок в этом году.

Куинси Кросби, LPL Financial, главный глобальный стратег в Шарлотте, заявил, что декабрьские розничные продажи указывают на замедление экономики, чему способствуют расходы домохозяйств на фоне сильного рынка труда, снижения цен на бензин и процентных ставок. ставки тикают ниже.

Реакция рынка на ежемесячные новости розничной торговли

Акции США развернули раннее снижение, но завершились потерями в среду после более сильных, чем ожидалось, показателей Розничные продажи в США развеяли надежды на то, что Федеральная резервная система начнет снижение процентных ставок с марта, что привело к росту доллара США и доходности казначейских облигаций, что оказало влияние на акции. Все фондовые индексы закрылись в минусе, при этом промышленный индекс Доу-Джонса зарегистрировал три последовательные убыточные сессии. Индекс из 30 акций закрылся снижением на 0,25% до 37 266,67, что было вызвано падением акций Walgreens (WBA) и Caterpillar (CAT) почти на 3%, а акции Charles Schwab (SCHW) упали на 1,3%. Среди победителей акции Boeing (BA) в среду выросли на 1,3% после падения более чем на 25% по сравнению с декабрьским пиком. Тем временем индексы S&P 500 и Nasdaq 100 снизились на 0,56%, закрывшись на отметках 4739,21 и 16736,28 соответственно.

По словам стратега Deutsche Bank Джима Рида, недавняя сильная корреляция между акциями и облигациями Начавшаяся с медвежьей тенденции в августе и ставшая бычьей в октябре, снова сигнализирует о медвежьем настрое. Хотя тесная корреляция не будет длиться вечно, на данный момент отношения находятся в тесном контакте: в среду оба индекса распродавались, поскольку инвесторы пересматривали перспективы краткосрочного снижения ставок.

Доходность казначейских облигаций выросла в среду, при этом 10-летние казначейские облигации и 30-летние облигации достигли пятинедельного максимума после того, как потребительская инфляция в декабре неожиданно выросла в Великобритании, а розничные продажи выросли. до трехмесячного максимума в США. Доходность 2-летних облигаций выросла на 12,6 базисных пунктов до 4,363%, что является самым высоким показателем закрытия с 9 января, в то время как доходность 10-летних казначейских облигаций и 30-летних облигаций выросла на 4,2 и 2,0 базисных пункта до 4,109% и 4,318%. , соответственно. Между тем, инверсия доходности между 2-летними и 10-летними облигациями в среду усилилась до -25 базисных пунктов с -16 базисных пунктов накануне, что является самым низким показателем с ноября прошлого года после выхода отчета о розничных продажах.

Согласно данным Бридж Хурана, менеджер портфеля облигаций с фиксированной доходностью в Wellington Management, надежные краткосрочные экономические данные США подтолкнули инвесторов к снижению ценообразования ФРС. Он считает, что снижение ставок слишком сильно влияет на переднюю часть кривой доходности.

Доллар США вырос по отношению к своим аналогам четвертый день подряд в индексе доллара США (DXY) и завершил сессию среды на отметке 103,45, самом высоком уровне с 12 декабря после хорошего отчета о розничных продажах в США. ослабили ожидания относительно того, что центральный банк США поспешит снизить процентные ставки в марте.

Доллар США вырос на 0,07% и остановился на отметке 1,0882 по отношению к евро в среду, в то время как по отношению к фунту стерлингов и японской иене доллар вырос. 0,32% и 0,65% и закрылись на отметках 1,2676 и 148,14 соответственно.

Несмотря на то, что политики ФРС, такие как управляющий Кристофер Уоллер и президент ФРБ Кливленда Лоретта Местер, предупреждают, что чиновники центрального банка не будут агрессивно снижать ставки, рынки по-прежнему оценивают снижение ставки на 145 базисных пунктов в этом году. По словам Нильса Кристенсена, главного аналитика Nordea, настроения по снижению рисков и снижение ожиданий снижения ставок являются оптимистичными для американской валюты.

Технический обзор

Microsoft Corp. (MSFT)

Microsoft отступила от своего исторического максимума и закрылась в среду на уровне $389,47, снизившись на 0,20. % за сессию. После сдержанного открытия технологический гигант продолжил потери на утренней сессии, а затем отскочил от дневных минимумов после того, как не смог пробить краткосрочную поддержку и предыдущий исторический максимум на уровне $384,30. Закрытие ниже этого уровня может подтолкнуть акции к следующей поддержке на уровне $368,00 (линия тренда, соединяющая недавние минимумы). С другой стороны, закрытие выше $391,00 или прорыв $396,00 может подтолкнуть акции к $416,00. если акция закроется выше $391,00 или превысит $396,00. Разместите стоп-лосс на уровне $388,00 и выйдите, когда цена приблизится к $416,00. Трейдеры также могут открывать длинные позиции по цене 369,00–370,00 долларов США со стоп-лоссом на уровне 364,00 долларов США и целевой прибылью 384,00 долларов США.

Microsoft Corp – Дневной график

Нажмите ссылку, чтобы просмотреть график – TradingView — отслеживать весь рынок

Спотовое золото

Спотовое золото закрылось в среду на уровне $2006,20 и завершило второй день подряд с потерями после того, как более сильные, чем ожидалось, данные по розничным продажам в США привели к росту доллара США и доходности казначейских облигаций, оказывая давление на рискованные активы, такие как акции и сырьевые товары. Драгоценный металл находится в основном восходящем тренде, но в ближайшем будущем цены могут колебаться в диапазоне $1973,00-$2090,00.

Если цены на золото останутся выше минимума среды, мы можем увидеть краткосрочный отскок к $2043,00. . Однако для того, чтобы начался следующий этап бычьего ралли, спотовое золото должно закрыться выше $2090,00. С другой стороны, краткосрочная поддержка находится на уровне $2002,00 (минимум среды), закрытие ниже которого потери могут расшириться до $1973,00–1975,00 (минимум декабря 2023 года).

Strategy:

Открывайте длинную позицию по спотовому золоту по цене $1973,00–1975,00 со стоп-лоссом на уровне $1962,00 и выходите, когда цены приближаются к $2040,00. Длинные позиции также могут быть открыты, если драгоценный металл закроется выше $2043,00 или превысит $2050,00. Разместите стоп-лосс на уровне $2035,00 с целевой прибылью $2085,00–$2090,00.

Спот-золото – дневной график

Нажмите ссылку для просмотра графика — TradingView — Track All Markets

RussiaUS

RussiaUS