อย่างไรก็ตาม ข้อมูลแบบผสมแสดงให้เห็นว่าอัตราการว่างงานเพิ่มขึ้นและการเติบโตของค่าจ้างที่ลดลง

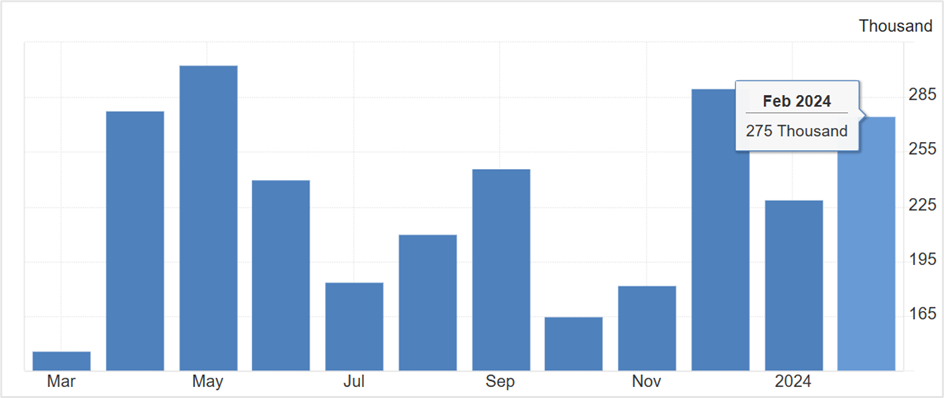

เศรษฐกิจสหรัฐฯ เพิ่มงานใหม่ 275,000 ตำแหน่งในเดือนกุมภาพันธ์ สูงกว่าค่าเฉลี่ยในรอบ 12 เดือนที่ 230,000 และสูงกว่านักเศรษฐศาสตร์อย่างมาก ‘ คาดการณ์ 198,000. ข้อมูลรายเดือนจาก US Bureau of Labor Statistics แสดงให้เห็นการจ้างงานที่เพิ่มขึ้นในด้านการดูแลสุขภาพ บริการอาหาร รัฐบาล ความช่วยเหลือทางสังคม การขนส่ง และคลังสินค้า อย่างไรก็ตาม การเพิ่มขึ้นอย่างรวดเร็วของตัวเลขเงินเดือนได้รับการชดเชยบ้างด้วยการเพิ่มขึ้นของอัตราการว่างงานของสหรัฐฯ เป็น 3.9% จาก 3.7% ในเดือนมกราคมและ 3.6% ในปีก่อนหน้า แม้ว่าการเติบโตของค่าจ้างจะชะลอลงก็ตาม นอกจากนี้ การเติบโตของงานในเดือนธันวาคมและมกราคมได้รับการแก้ไขลดลงจาก 333,000 เป็น 290,000 และ 353,000 เป็น 229,000 ตามลำดับ การปรับตัวเลขเงินเดือนของเดือนก่อนๆ และการเติบโตของค่าจ้างที่ซบเซาในเดือนกุมภาพันธ์ ให้กำลังใจแก่นักลงทุน โดยยังคงหวังว่าจะมีการปรับลดอัตราดอกเบี้ยโดยธนาคารกลางสหรัฐในเดือนมิถุนายน

ในระหว่างนี้ ‘อัตราการว่างงานที่แท้จริง ‘ มาตรวัดทางเลือกของอัตราการจ้างงาน ซึ่งรวมถึงคนงานที่ท้อแท้และผู้ที่เลือกงานนอกเวลาด้วยเหตุผลทางเศรษฐกิจ เพิ่มขึ้นเป็น 7.3%

ที่มา: Trading Economics

การจ้างงานนอกภาคเกษตรกรรมประกอบด้วยการสำรวจครัวเรือนและสถานประกอบการ โดยแบบแรกจะวัดสถานะของกำลังแรงงาน และแบบหลังจะวัดการจ้างงาน ค่าจ้าง และรายได้เชิงอุตสาหกรรม

จากการสำรวจครัวเรือน จำนวนผู้ว่างงานเพิ่มขึ้น 334,000 คนเป็น 6.5 ล้านคนในเดือนกุมภาพันธ์จาก 6.0 ล้านคนต่อปี ส่งผลให้อัตราการว่างงานเป็น 3.9% จาก 3.6% ในช่วงเวลาเดียวกัน การสำรวจยังเปิดเผยว่าอัตราการมีส่วนร่วมของกำลังแรงงานไม่เปลี่ยนแปลงที่ 62.5% เป็นเดือนที่สามติดต่อกัน โดยมีการเปลี่ยนแปลงเล็กน้อยในอัตราส่วนการจ้างงานต่อประชากร

ภาคส่วนสำคัญที่มีส่วนทำให้มีงานทำในเดือนกุมภาพันธ์ ได้แก่ การดูแลสุขภาพ ( 67,000 แห่ง รัฐบาล (52,000 แห่ง) สถานที่บริการอาหารและเครื่องดื่ม (42,000 แห่ง) ความช่วยเหลือทางสังคม (24,000 แห่ง) การก่อสร้าง (23,000 แห่ง) การขนส่งและคลังสินค้า (20,000 แห่ง) และการค้าปลีก (19,000 แห่ง) ในทางกลับกัน การสำรวจสถานประกอบการแสดงให้เห็นว่าการจ้างงานแทบไม่เปลี่ยนแปลงในด้านเหมืองแร่ น้ำมันและก๊าซ การผลิต การค้าทั้งหมด และบริการทางการเงิน

เมื่อพิจารณาถึงรายได้ ค่าตอบแทนรายชั่วโมงโดยเฉลี่ยสำหรับพนักงานที่ทำงานนอกภาคเกษตรกรรมของเอกชนก็เพิ่มขึ้น เมื่อเดือนที่แล้วลดลง 0.1% ลดลงอย่างมากจากการเพิ่มขึ้น 0.5% ในเดือนมกราคมและต่ำกว่าประมาณการของนักเศรษฐศาสตร์ที่ 0.2 ในขณะที่สัปดาห์ทำงานเฉลี่ยสำหรับพนักงานเพิ่มขึ้น 0.1% เมื่อเทียบเป็นรายเดือน

เนื่องจากตัวเลขบัญชีเงินเดือนกำลังจะหมดไป ตลาดจะมุ่งเน้นไปที่รายงานดัชนีราคาผู้บริโภค (CPI) ประจำเดือนกุมภาพันธ์ของสหรัฐที่จะครบกำหนดในวันอังคาร

ปฏิกิริยาของตลาดต่อรายงานสถิติแรงงานเดือนกุมภาพันธ์

ตลาดหุ้นสหรัฐ ลดลงเมื่อวันศุกร์ เนื่องจากการสำรองกำไรในหุ้นเทคโนโลยีผลักดันดัชนีหุ้นหลัก ต่ำกว่า. ดัชนีเฉลี่ยอุตสาหกรรมดาวโจนส์ร่วงลง 0.18% ดัชนี S&P 500 ร่วงลง 0.26% และดัชนี Nasdaq 100 ร่วงลง 1.53% เนื่องจากหุ้นเซมิคอนดักเตอร์ดิ่งลงหลังจากพุ่งขึ้นอย่างแข็งแกร่งในช่วงไม่กี่เดือนที่ผ่านมา ผู้แพ้รายใหญ่บางราย ได้แก่ Marvel Technology Inc., Broadcom Inc., Nvidia Corp, AMD Inc. และ Monolithic Power Systems Inc. แต่ถึงแม้สภาวะการซื้อมากเกินไปในตลาดที่กว้างขึ้นและการฟื้นตัวของสัปดาห์ที่แล้ว นักลงทุนจำนวนมากยังคงมั่นใจในหุ้น แม้ว่าบางคนจะมองว่า การลดลงในวันศุกร์ขยายออกไปอีกเล็กน้อย

หนึ่งในนั้นคือ Scott Wren นักยุทธศาสตร์การตลาดอาวุโสระดับโลกที่ Wells Fargo Investment Institute ในเมืองเซนต์หลุยส์ เขาเชื่อว่าตลาดร่วงลงในวันศุกร์เนื่องจากนักลงทุนเอาเงินไปเล็กน้อย และเขาไม่ได้ปฏิเสธว่าหุ้นจะลดลง 5-10% ในอีกสองสามเดือนข้างหน้า

อัตราผลตอบแทนพันธบัตรรัฐบาล ส่วนใหญ่ลดลงในวันศุกร์แต่ปิดระดับต่ำสุดหลังจากรายงานของกระทรวงแรงงานแสดงให้เห็นว่าอัตราการว่างงานไต่ขึ้นสู่ระดับสูงสุดในรอบ 25 เดือนในเดือนกุมภาพันธ์ แม้ว่าเศรษฐกิจสหรัฐจะเพิ่มงานมากขึ้นก็ตาม อัตราผลตอบแทนของตั๋วเงินคลังอายุ 2 ปีลดลง 2.8 จุดพื้นฐานเป็น 4.478% อัตราผลตอบแทนของตั๋วเงินคลังอายุ 10 ปีลดลง 0.8 จุดเป็น 4.079% ในขณะที่อัตราผลตอบแทน TBond อายุ 30 ปีเพิ่มขึ้น 0.9 คะแนนเป็น 4.255%

ประธานเจ้าหน้าที่ฝ่ายการลงทุนของ Key Private Bank, George Mateyo คิดว่ารายงานสถิติแรงงานประจำเดือนกุมภาพันธ์มีความหลากหลาย โดยตัวชี้วัดบางตัวแสดงให้เห็นถึงความเข้มแข็ง ขณะที่ตัวชี้วัดอื่นๆ ยังคงอ่อนแอ เขาเชื่อว่าตลาดแรงงานอยู่ในเกณฑ์ดีแต่ไม่แข็งแกร่งพอที่ผู้กำหนดนโยบายของ Federal Reserve จะเปลี่ยนแนวโน้มอัตราดอกเบี้ยของตน

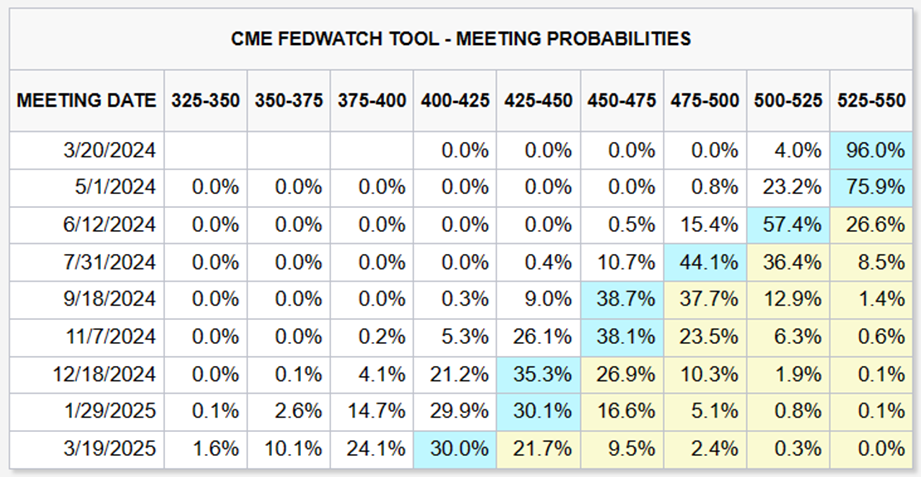

ในขณะเดียวกัน รายงานการจ้างงานแบบผสมไม่ได้เปลี่ยนมุมมองของเทรดเดอร์ Fed Funds Futures ที่ยังคงกำหนดราคาใน มีโอกาส 57.4% ที่จะปรับลดอัตราดอกเบี้ยพื้นฐาน 25 จุดในเดือนมิถุนายน ข้อมูลจาก CME FedWatch Tool showed.

ที่มา: เว็บไซต์ CME Group

ดอลลาร์สหรัฐ อ่อนค่าเมื่อเทียบกับคู่สกุลเงินในดัชนีสกุลเงินเมื่อวันศุกร์ ซึ่งขยายออกไป การขาดทุนติดต่อกันเป็นครั้งที่ 6 เนื่องจากข้อมูลสถิติแรงงานแบบผสมผสานและความตึงเครียดที่ผ่อนคลายในตะวันออกกลางทำให้อุปสงค์ของสกุลเงินสำรองอ่อนตัวลง

ดัชนีดอลลาร์สหรัฐ (DXY) ซึ่งเป็นมาตรวัดความแข็งแกร่งของดอลลาร์ต่อดอลลาร์ที่ 6 คู่ค้าร่วงลง 0.11% มาอยู่ที่ 102.71 ปิดต่ำสุดนับตั้งแต่วันที่ 15 มกราคม นอกจากนี้ การดึงกลับของตลาดหุ้นหลังจากเริ่มต้นอย่างแข็งแกร่งและผลตอบแทนของกระทรวงการคลังที่ลดลงช่วยเพิ่มความต้องการสภาพคล่องของเงินดอลลาร์ ทำให้ค่าเงินดอลลาร์อ่อนค่าลง

นักยุทธศาสตร์ด้านสกุลเงินคาดหวังว่าเงินดอลลาร์สหรัฐฯ จะ ยังคงลอยต่ำต่อไปท่ามกลางความคาดหวังว่าจะมีการปรับลดอัตราดอกเบี้ยในช่วงครึ่งแรกของปีนี้

ในขณะเดียวกัน เงินเยนของญี่ปุ่นก็ดึงกลับจากระดับต่ำสุดในรอบกว่าสามทศวรรษเมื่อเทียบกับสกุลเงินสหรัฐในสัปดาห์ที่แล้วและพุ่งขึ้นสู่ระดับสูงสุดนับตั้งแต่เดือนกุมภาพันธ์ อันดับที่ 3 ท่ามกลางรายงานว่าผู้กำหนดนโยบายของธนาคารกลางอาจออกจากนโยบายอัตราดอกเบี้ยติดลบในการประชุมเดือนนี้

มุมมองทางเทคนิค

S&P 500 March Futures (ESH24)

ดัชนีฟิวเจอร์สสิ้นสุดวันศุกร์ที่ 5192.50 เพิ่มขึ้น 0.60 % ของวันและ 0.90% ของสัปดาห์ ดัชนีหุ้นอ้างอิงมีการเติบโตรายสัปดาห์ติดต่อกันเป็นครั้งที่สามและเป็นครั้งที่แปดในเก้าครั้ง โดยนำโดยหุ้นเทคโนโลยีที่พุ่งขึ้นอย่างมาก อย่างไรก็ตาม การกลับตัวในวันศุกร์อาจนำไปสู่ภาวะขาลงเพิ่มเติม โดยสัญญาซื้อขายล่วงหน้า S&P 500 มีแนวโน้มที่จะทดสอบแนวรับระยะสั้นที่ 5100-5150 แนวต้านทันทีอยู่ที่ 5268 ซึ่งเป็นระดับ Fibonacci retracement 50% ตามด้วย 5368 และ 5550

กลยุทธ์การซื้อขาย:

ลองซื้อดัชนีฟิวเจอร์สถ้ามันตกลงไปที่ 5100-5130 โดยมีจุดหยุดขาดทุนที่ 5100 เพื่อเป้าหมายกำไรที่ 5260 อย่าลืมติดตามผลกำไรของคุณ

คลิก ลิงก์เพื่อดูแผนภูมิ – TradingView — ติดตามตลาดทั้งหมด

Amazon Inc (AMZN)

Shares of Amazon เมื่อสัปดาห์ที่แล้วร่วงลง 1.61% ปิดที่ 175.35 ดอลลาร์ ถือเป็นการขาดทุนรายสัปดาห์ครั้งแรกในรอบสามสัปดาห์ท่ามกลางการขายออกในตลาดที่กว้างขึ้น การถอยกลับจากจุดสูงสุดในเดือนพฤศจิกายน 2021 ได้ผลักดันให้หุ้นเข้าสู่โซนแนวรับระยะสั้นที่ 170.00-174.00 ดอลลาร์ ซึ่งส่งสัญญาณการเข้าซื้อระยะสั้น การปิดที่ต่ำกว่าระดับอาจนำไปสู่ข้อเสียเพิ่มเติม โดย Amazon มีแนวโน้มที่จะทดสอบ $160.00 อย่างรวดเร็ว โดยมีความน่าจะเป็นที่หุ้นจะตกลงต่ำถึง $140.00

อย่างไรก็ตาม หากหุ้นยังอยู่ในแนวรับ กำไรอาจเพิ่มขึ้นได้ ขยายไปถึงจุดสิ้นสุดด้านบนของช่องสัญญาณกระทิงระยะยาวและระดับสูงสุดตลอดกาลที่ $188.00-190.00 และต่อไปที่ $208.00-210.00

กลยุทธ์การซื้อขาย:

ซื้อหุ้นในช่วง $170.00-174.00 โดยมีจุดหยุดขาดทุนที่ $165.00 เพื่อเป้าหมายกำไรที่ $188.00 การซื้อขายระยะยาวสามารถเริ่มต้นได้ที่ $160.00 โดยมีจุดหยุดและย้อนกลับที่ $154.00 เพื่อเป้าหมายกำไรที่ $175.00 หากจุดหยุดถูกนำออกไป ให้ถือตำแหน่งขายต่อไปโดยมีจุดหยุดขาดทุนที่ $164.00 และออกเมื่อราคาเข้าใกล้ $140.00-142.00

คลิกลิงก์เพื่อดูแผนภูมิ- TradingView — ติดตามตลาดทั้งหมด

MexicoUS

MexicoUS