2024 年の利益を増やすための 3 つの外国為替ローソクパターン

ローソク足パターン分析手法は進化し、外国為替市場で最も人気のあるテクニカル分析ツールの1つになりました。株式やその他の金融市場のトレーダーは、特定の価格が一定期間内にどうなったかを知るための優れた視覚的補助手段としてローソク足も使用します。

日本のローソク足パターンは外国為替取引において不可欠かつ一流のツールです。それらを理解することで、トレーダーは市場で発生する変化を解釈し、その情報に基づいて意思決定を行うことができます。

外国為替ブログのこの記事では、2024年の外国為替市場で利益を増やすための最も重要な3つのローソク足パターンを紹介します。

日本のローソク足チャートとは

トレーディングにおけるローソク足チャートは、価格をローソク足で示し、トレンドや反転を示す価格チャートです。ローソク足チャートは読みやすく、テクニカル分析における最も古い研究の 1 つです。これらは、棒グラフやポイントアンドフィギュアグラフが西洋市場で開発される 100 年以上前に日本で誕生しました。

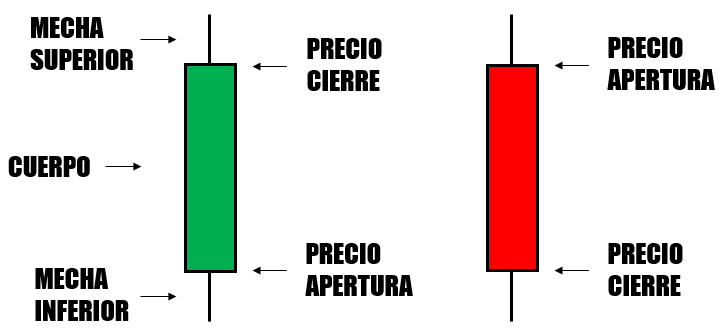

ローソク足は、始値と終値の間の実線であるローソク足の「本体」と、高値と安値を表す「芯」を示すことで形成されます。始値が安値で終値が高値だったときに実体のローソクが形成されることがあります。また、価格が変動し、一日の中で大きく変動する場合には、実体の少ない薄いローソクが形成されることがあります。

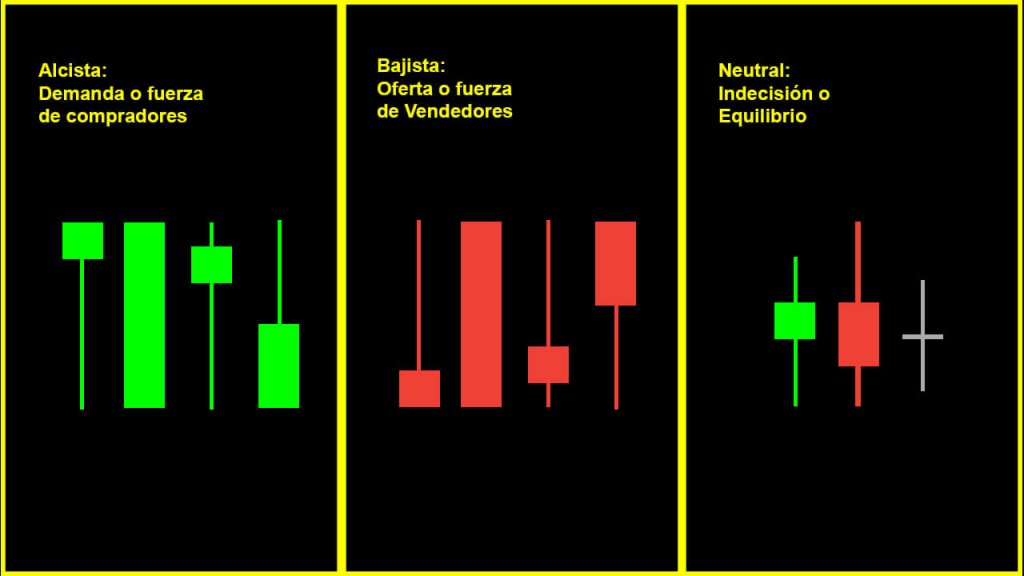

ローソク足チャートは、価格と需要と供給の関係だけでなく、トレーダーの感情も捉えています。値動きの大きさを色で視覚的に表現することで、投資家の興奮を強調します。緑のローソク足は、その期間中は買い手が主導権を握っているため強気とみなされ、一方、赤いろうそく足は、その期間中は弱気筋または売り手が主導権を握っているため、弱気とみなされます。

キャンドルパターン

外国為替市場または外国為替は、トレーダーに価格変動を利用する数多くの機会を提供します。外国為替取引の重要な側面は、価格チャートを分析し解釈する能力です。チャート分析における一般的なアプローチは、トレーダーが情報に基づいた意思決定を行うのに役立つ視覚的なシグナルを提供するローソク足パターンの使用です。

この記事では、数十年にわたるローソク足パターンのバックテストから、潜在的な取引機会を認識するのに効果的であることが証明されており、2024年に市場に参入する非常に良い機会を与える3つの最高の外国為替ローソク足パターンを紹介します。 。

これらの強力なローソク足パターンをマスターすることで、トレーダーは十分な情報に基づいた取引決定を下す能力を大幅に向上させ、外国為替市場での全体的なパフォーマンスを向上させることができます。

トップ 3 外国為替ローソク足パターン

ローソク足取引に関する従来のアドバイスは、市場を取引する際には完全に間違っていることがよくあります。その理由は、各市場の動きが異なるためです。

たとえば、株式市場には強気のバイアスがあり、それによりローソク足のパターンが外国為替や商品市場とは異なる動きをします。株価チャートを開いて商品指数や他の市場の指数と比較して、自分の目で確かめてください。それは全く違います。

この動作の違いが、ローソク足パターンの取引戦略がすべての市場に適用できるわけではない理由です。これらのパターンが市場でどのように機能するかを理解する必要があります。次に、効果性と利益の可能性の順に並べた 3 つの最高の外国為替ローソク足パターンを見ていきます。

この潜在力は、外国為替トレーダーが歴史的に説明した方法でパターンを取引してどれだけのお金を稼いだかを表します。たとえば、失速パターンのエッジは 1.80 です。これは、リスクを負った 1 ドルにつき 1.80 ドルの利益を得たことを意味します。

失速パターン

-

アドバンテージ: 1.80

-

利益率: 47%

-

リスクリワード: 1:5

失速パターンは伝統的に、上昇トレンドの終了の可能性を示す反転パターンと考えられています。取引日本のローソク足チャートでは次のように表されます。

-

3 連続の強気ローソク足が連続して高く終了しました。

-

最初のローソク足は強気でロングです。

-

2本目のローソク足は強気でロングで、上ヒゲが前の実体の内部または近くで開くことはほとんどありません。

-

3 本目のローソク足は小さく、強気で肩に止まり、前のローソク足の終値付近で動いています。

-

失速パターンは上昇トレンドで発生する必要があります。

失速パターンは外国為替市場で高い収益性を持っています。

外国為替トレーダーは、3本目のローソク足の安値ブレイクでショートし、同じローソク足の高値よりも高いストップロスを設定する必要があります。次の図で、このような状況がどのように展開するかを見てみましょう。

上記の例では、安値を突破した後に価格が下落し、収益性の高い取引につながっていることがわかります。 5,836回の取引後の平均に基づくと、この動きは持続しており、賢明なトレーダーは1:5のリスクリワード比率で利益を得る必要があります。

弱気ベルトホールドパターン

-

エッジ: 1.27

-

利益率: 38%

-

リスクリワード: 1:5

弱気のベルトホールドパターンは、上昇トレンドにおける上ヒゲがほとんどまたはまったくない、長い実体を持つローソク足で構成されています。

-

ローソク足は長い実体で弱気になるはずです。

-

トップシャドウはほとんど、またはまったくないはずです。

-

このパターンは上昇トレンド中に発生する必要があります。

データは、賢いトレーダーは従来の常識(またはほとんどの人が行うこと)の逆を行い、この引き戻しを利用してロングをする必要があることを示しています。

このローソク足パターンを使用するための最良の設定は、リスク 1 ドルごとに 1.27 ドルを獲得できるように、最小値を下回るストップロスで終値ブレイクでロング (買い) することです。

強気ベルトホールドパターン

-

エッジ: 1.29

-

利益率: 38%

-

リスクリワード: 1:5

強気のベルト ホールド パターンは、弱気のベルト ホールド パターンの逆です。これは、下降トレンドで発生する下ヒゲがほとんどまたはまったくない、長い実体を持つ弱気のローソク足で構成されています。

-

ローソク足は長い実体で強気になるはずです。

-

下影はほとんど、またはまったくないはずです。

-

トップシャドウがあるはずです。

-

強気のベルトホールドローソク足パターンは下降トレンド中に発生するはずです。

パターンが特定されると、ベルトホールドブレイクアウトを空売り(売り)するデータ主導の外国為替トレーダーは、ストップロスを高値より上に設定します。通常、シグナルはその後 3 日以内に現れます。トレンドを反映した非常に優れたキャンドルパターンです。

この最適な設定では、リスクを負う 1 ドルあたり 29 セントの利益が得られます。

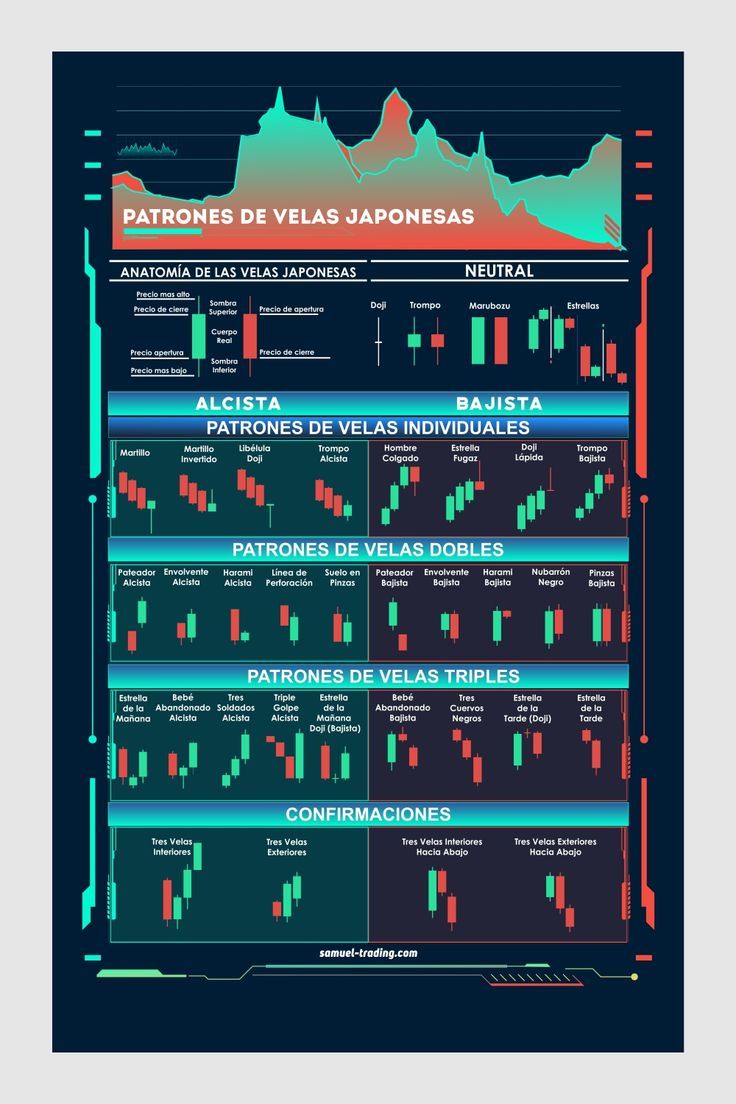

芯と本体の重要性

外国為替取引の世界では、十分な情報に基づいた意思決定を行うためにローソク足のパターンを理解することが不可欠です。これらのパターンの重要な側面は、キャンドルの芯と本体です。ローソクの本体は特定の期間の始値と終値の差を表し、影とも呼ばれる芯はその期間の最高値と最低値を示します。

長い緑色の実体を持つローソク足は、終値が始値よりも大幅に高いため、強い強気のセンチメントを示しています。対照的に、長い赤いボディは強い弱気の感情を示しており、終値は始値よりもかなり低くなります。緑であれ赤であれ、短実体は始値と終値の価格差が大幅に小さいため、より中立的なセンチメントを示します。

上部と下部の芯は、市場の動きに関する詳細情報を提供します。長く低い芯は、外国為替チャートの期間中に価格が下落したが、最後にはなんとか回復したことを示します。通常、これは下降トレンドから上昇トレンドへの反転の可能性を示唆します。一方、長い上芯は、価格が一定期間にわたって上昇したが再び下落したことを示しており、上昇トレンドから下降トレンドへの反転の可能性を示しています。

小さな緑色のボディと長い下芯は、終値が始値に近いにもかかわらず、市場での購入圧力を示すため、特に重要です。反対に、上芯が長い赤いローソク足は、始値と終値の差が最小限であるにもかかわらず、強い売り圧力を示しています。

結論として、トレーダーが十分な情報に基づいた意思決定を行うには、ローソク足パターンにおける芯と本体の重要性を理解することが不可欠です。これらの要素は、市場のダイナミクスに関する貴重な洞察を提供し、潜在的な反転または継続パターンを特定するのに役立ちます。芯と実体を含むローソク足パターンの安全で情報に基づいた明確な分析は、2024年の意思決定プロセスにおいて外国為替トレーダーに大きな利益をもたらす可能性があります。

反転パターンと継続

反転パターンと継続パターンは、潜在的なトレンド反転と既存トレンドの継続を特定するのに役立つため、外国為替トレーダーにとって不可欠なツールです。どちらのタイプのパターンも強気市場条件と弱気市場条件で見られ、さまざまな取引状況に多用途に使用できます。

反転パターンは、強気から弱気、または弱気から強気への現在のトレンドの潜在的な変化を示します。これらのパターンは、売買圧力が大きく変化したときに発生し、市場センチメントの変化を示します。一般的な反転パターンには、ショルダー-ヘッド-ショルダー パターン、ダブル トップ、ダブル ボトムなどがあります。トレーダーはこれらの戦略的な価格ポイント付近で注文を配置する傾向があるため、これらのパターンは近くのサポートとレジスタンスレベルを形成することがよくあります。

一方、継続パターンは、優勢な傾向が持続する可能性が高いことを示唆しています。これらのパターンは、現在のトレンドが最初の方向に戻る前の一時停止または統合を示しています。継続パターンの例としては、三角形、ウェッジ、フラグなどがあります。これらのパターンは通常、トレーダーがトレンドの方向にさらにポジションを追加する前に、一息ついて市場を評価するときに形成されます。

強気のローソク足パターンは価格上昇の可能性を示し、弱気ローソク足パターンは下降の可能性を示します。強気のパターンの例には、ハンマーやモーニングスターのフォーメーションが含まれますが、弱気のパターンには、シューティングスターやイブニングスターなどのフォーメーションが含まれることがよくあります。これらのパターンは、トレーダーに市場の方向性に関する貴重な情報を提供し、十分な情報に基づいた意思決定を可能にします。あなたの取引戦略に。

結論として、反転と継続のパターン、そして強気と弱気のローソク足形成を理解することは外国為替トレーダーにとって不可欠です。これらのパターンに慣れることで、トレーダーは市場センチメントをより正確に評価し、効果的にリスクを管理し、より適切な情報に基づいた取引上の意思決定を行うことができます。

結論

全体として、これら 3 つのローソク足パターンは、正しく識別されれば、投資家にとって非常に役立ちます。多くの人は、現代の外国為替市場ではパターンの精度が失われ始めていると信じていますが、価格変動の予測には依然として信頼できるパターンがいくつかあります。これが、ローソク足のパターンを理解することが外国為替トレーダーにとって依然として重要である理由です。

この記事はこれで終わりにしましょう: 外国為替チャートがすべての通貨ペアのストーリーを語るとしたら、ローソク足が単語になり、ローソク足のパターンが文章になるでしょう

FAQ

外国為替取引で最も信頼できるローソク足のパターンは何ですか?

トレーダーが外国為替市場で取引する際に使用するローソク足のパターンは数多くありますが、最も信頼できるものには、トレンドの変化を示す明けの明星と宵の明星のパターンが含まれます。その他、ハンマーや逆ハンマー、巻き込みパターン、ハラミパターンなども信頼できるパターンです。

トレードの意思決定をする際にローソク足のパターンはどのように役立ちますか?

ローソク足パターンは、市場心理を視覚的に表現し、トレーダーが需要と供給のバランスを理解するのに役立ちます。これらのパターンにより、トレーダーは潜在的なトレンド反転、サポートとレジスタンスのレベル、エントリーポイントまたはエグジットポイントを特定することで、情報に基づいた意思決定を行うことができます。

トレンドの変化を特定するにはどのパターンが最適ですか?

トレンドの変化を特定するのに最適なパターンには、全体的なトレンドの潜在的な変化を示す明けの明星と宵の明星があります。 3 人の黒いカラスと 3 人の白い兵士のパターンも、それぞれ強い弱気と強気の勢いの変化を示すため、トレンドの反転を検出するのに効果的です。

デイトレードで使用される主なローソク足パターンは何ですか?

デイトレードでは、トレーダーは通常、より短い時間枠に重点を置くため、これらのシナリオでうまく機能する特定のローソク足パターンに依存します。デイトレードで使用される主なパターンには、童子パターン、独楽パターン、巻き込みパターン、ハラミパターンなどがあります。これらのパターンは、トレーダーが市場のボラティリティ、潜在的なトレンド反転、ブレイクアウトの機会を特定するのに役立ちます。

ローソク足パターンと他のテクニカル分析ツールを組み合わせるにはどうすればよいですか?

トレーダーは、ローソク足パターンとさまざまなテクニカル分析ツールを組み合わせて、取引シグナルをさらに確認し、取引戦略全体を改善できます。

たとえば、移動平均、トレンドライン、サポートレベルとレジスタンスレベルを使用して、ローソク足パターンによって生成されたシグナルを検証または反駁できます。さらに、相対力指数(RSI)などのオシレーターを組み込むと、買われすぎまたは売られすぎの市場状況を明らかにすることでローソク足分析を補完できます。

ローソク足パターンの理解を深めるための簡単なテクニックは何ですか?

日本のローソク足パターンについての理解を深めるために、いくつかの簡単なテクニックに従うことができます。まず、より複雑なパターンに拡張する前に、いくつかの重要なパターンを習得することに重点を置きます。次に、履歴チャート上でこれらのパターンを特定する練習をして、その外観と動作に慣れてください。最後に、デモ口座を使用してこれらのパターンを外国為替戦略に実装することを検討してください。これにより、実際の資金を危険にさらさずに実践的な経験を積むことができます。

FranceUS

FranceUS