Operar en el mercado Forex implica negociar una divisa a cambio de otra a un tipo de cambio determinado. Por lo tanto, las divisas se cotizan en términos de su precio en otra divisa. El spread en Forex es la diferencia entre el tipo de cambio al que un bróker de Forex vende una divisa y el tipo al que el broker compra la divisa, dependiendo si estamos comprando o vendiendo dicha divisa.

El mercado de divisas, con un volumen de comercio diario de 5 billones de dólares estadounidenses, tiene muchos participantes, incluidos brókers de Forex, inversores minoristas, fondos de cobertura, bancos centrales y gobiernos. Toda esta actividad comercial afecta la demanda de divisas, sus tipos de cambio y los diferenciales o spreads entre ellas.

Para comprender mejor el spread en forex y cómo le afecta a su trading, debe comprender la estructura general de cualquier operación en el mercado de divisas. Una forma de ver dicha estructura es que todas las operaciones se realizan a través de intermediarios que cobran por sus servicios.

Este cargo, que es la diferencia de la operación entre el precio de oferta y el de demanda, se denomina "spread".

¿Qué es el spread en Forex y cómo funciona?

El spread trading en forex representa dos precios: el precio de compra (bid) de un par de divisas dado y el precio de venta (ask). Los traders pagan un cierto precio para comprar la divisa y tienen que venderla por menos si quieren volver a venderla de inmediato.

Para una analogía simple, considere que cuando compra un automóvil nuevo, paga el precio de mercado por él. En el momento en que lo sacas del concesionario, el coche se deprecia, y si quisieras venderselo de nuevo al concesionario, te ofrecerían menos dinero por él.

La depreciación en el ejemplo del automóvil representa el coste del spread para el operador, mientras que la ganancia del concesionario representa el spread para el broker en una operación de forex.

Cómo se calcula el spread en el mercado Forex

Cada operación en forex involucra dos monedas o divisas llamadas par de divisas. Este ejemplo utiliza la libra esterlina (GBP) y el dólar estadounidense (USD), o el par de divisas GBP/USD. Supongamos que, en un momento dado, la divisa GBP vale 1,1532 veces el USD.

Y cree que la GBP subirá frente al dólar, por lo que compra el par GBP/USD al precio actual.

El precio de venta (ask) del par de divisas no será exactamente 1,1532. Será un poco más, quizás 1,1534, que es el precio al que pagará por la operación. Mientras tanto, el vendedor del otro lado de la operación tampoco recibirá los 1.1532 completos. Obtendrán un poco menos, quizás 1.530.

La diferencia entre los precios de oferta y demanda, en este caso, 0,0004, es el spread.

¿Qué es un pip? ¿Cómo calcular su valor?

El spread generalmente se mide en pips, que es la unidad más pequeña del movimiento de precios de un par de divisas. Para la mayoría de los pares de divisas, un pip equivale a 0,0001 (0,01 para el caso en que una de las divisas sea el yen japonés, JPY).

El valor del pip viene definido por el par de divisas que se opera, el tamaño de la operación y el tipo de cambio del par de divisas.

Luego, multiplique esa cifra por el tamaño de su lote, que es la cantidad de unidades base que está operando (en Forex se opera en micro lotes – 1000, mini lotes – 10 000, y lotes – 100 000 unidades de moneda).

Esto significa que el valor de un pip será diferente entre los pares de divisas, debido a las variaciones en los tipos de cambio. Sin embargo, cuando la moneda cotizada es el dólar estadounidense, el valor de un pip es siempre el mismo: si el tamaño del lote es 100 000, el pip será igual a $10.

¿Cómo funciona el spread en el trading de divisas?

Usando el ejemplo anterior, el spread de 0,0004 libras esterlinas (GBP) no parece mucho, pero incluso un spread tan pequeño se acumula rápidamente a medida que la operación se hace más grande. Las operaciones en forex generalmente involucran grandes cantidades de dinero.

Como trader minorista, puede estar operando solo un lote de 10,000 unidades de GBP/USD. Pero el trading promedio es mucho más grande, alrededor de un millón de unidades de GBP/USD. El spread de 0.0004 en esta operación más grande es de 400 GBP, que es una comisión mucho más significativa.

Le recomendamos la lectura de nuestro artículo ¿Cómo calcular ganancias y pérdidas en operaciones Forex?, para una mayor comprensión.

Tiene dos formas de minimizar el costo de estos spreads:

-

Opere solo durante las horas de trading más favorables, cuando hay muchos compradores y vendedores en el mercado. A medida que aumenta el número de compradores y vendedores de un determinado par de divisas, aumenta la competencia y la demanda del negocio, y los market makers o creadores de mercado a menudo reducen sus spreads para hacer las operaciones más atractivas.

Para saber a qué horas es recomendable operar en Forex, lea nuestro artículo ¿Cuál es el horario de mercado Forex?

-

Evite comprar o vender divisas poco cotizadas. Múltiples creadores de mercado compiten por el negocio cuando opera con monedas populares, como el par GBP/USD. Si opera con un par de divisas poco cotizado, es posible que solo unos pocos creadores de mercado acepten la operación, puesto que la competencia es menor.

Por otra parte, los eventos económicos y geopolíticos también pueden impulsar los spreads de puntos de las divisas. Si la tasa de desempleo de los EE.UU. sale mucho más alta de lo pronosticado, por ejemplo, el dólar frente a la mayoría de las monedas probablemente se debilitaría o perdería valor.

El mercado de divisas puede moverse abruptamente y ser bastante volátil durante los períodos en que se conocen esos eventos. Como resultado, los trading spreads de forex pueden ser extremadamente amplios durante dichos eventos, ya que los tipos de cambio pueden fluctuar enormemente (lo que se denomina volatilidad extrema). Los períodos de volatilidad impulsada por eventos pueden ser un desafío para el broker de forex para precisar el tipo de cambio real, lo que los lleva a cobrar un margen (spread) más amplio para tener en cuenta el riesgo adicional de pérdida.

Tipos de spreads en Forex

El tipo de spread que le ofrecerá el broker a través de su plataforma de trading dependerá del broker en sí y de cómo ellos ganen dinero.

Hay dos tipos de spreads:

-

Fijos

-

Variables (también conocidos como "flotantes")

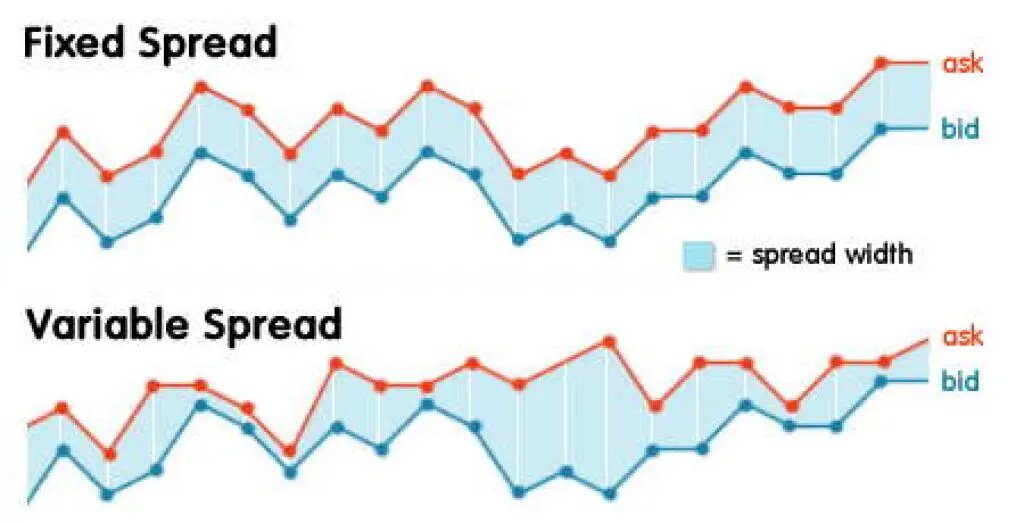

Los spreads fijos suelen ser ofrecidos por brókers que operan como creadores de mercado o modelo dealing desk o mesa de operaciones, mientras que los spreads variables los ofrecen brokers de Forex que operan con un modelo non-dealing desk o no mesa de operaciones.

Spreads fijos en Forex

Los spreads fijos permanecen iguales independientemente de las condiciones del mercado en un momento dado. En otras palabras, ya sea que el mercado sea volátil o tranquilo, el spread no se ve afectado. Siempre se mantiene igual.

Los brókers de Forex que operan como creadores de mercado o modelo "mesa de negociación" ofrecen spreads fijos.

Al ser una mesa de negociación, el forex broker compra grandes posiciones de su(s) proveedor(es) de liquidez y ofrece estas posiciones en tamaños más pequeños a los traders.

Esto significa que el bróker actúa como contraparte de las operaciones de sus clientes.

Tener una mesa de negociación permite al broker de divisas ofrecer spreads fijos porque pueden controlar los precios que muestran a sus clientes.

Ventajas e inconvenientes de los spreads fijos en Forex

Ventajas:

-

Los spreads fijos tienen requisitos de capital más pequeños, por lo que operar con spreads fijos ofrece una alternativa más económica para los traders que no tienen mucho dinero para comenzar a operar.

-

Operar con spreads fijos también hace que el cálculo de los costos de las operaciones sea más predecible.

-

Dado que los spreads nunca cambian, siempre estará seguro de lo que puede esperar pagar cuando abre una operación.

Inconvenientes:

-

Las recotizaciones o requotes pueden ocurrir con frecuencia cuando se opera con spreads fijos, ya que los precios provienen de una sola fuente (su broker).

-

Habrá momentos en que el mercado de divisas sea volátil y los precios cambien rápidamente. Dado que los spreads son fijos, el forex broker no podrá ampliar el spread para ajustarse a las condiciones actuales del mercado. Si intenta ingresar a una operación a un precio específico, el bróker "bloqueará" la operación y le pedirá que acepte un nuevo precio. Será “re-cotizado” a un nuevo precio.

-

El mensaje de recotización aparecerá en su plataforma de trading para informarle que el precio se ha movido y le preguntará si está dispuesto a aceptar ese precio o no. Casi siempre es un precio peor que el que ordenó.

-

El deslizamiento o slippage es otro problema. Cuando los precios se mueven rápido, el bróker no puede mantener un margen fijo de manera constante y el precio que finalmente obtendrá después de ingresar a una operación será totalmente diferente al precio de entrada previsto.

Spreads variables en Forex

Como sugiere el nombre, los spreads variables siempre están cambiando, la diferencia entre los precios de compra y venta, bid y ask, de los pares de divisas cambia constantemente.

Los brokers sin mesa de operaciones ofrecen spread variables, y obtienen los precios de los pares de divisas de múltiples proveedores de liquidez y transmiten estos precios al operador sin la intervención de una mesa de operaciones.

Esto significa que no tienen control sobre los spreads. Y los spreads se ampliarán o reducirán en función de la oferta y la demanda de las divisas en sí y de la volatilidad general del mercado.

Ventajas e inconvenientes de los spreads fijos en Forex

Ventajas:

-

Los spreads variables eliminan la experiencia de sufrir recotizaciones. Esto se debe a la variación en los factores del spread relacionados con los cambios en el precio debido a las condiciones del mercado. (Pero el hecho de que no haya recotizaciones no implica que no se puedan producir deslizamientos en los precios).

-

El trading en Forex con spreads variables también proporciona precios más transparentes, especialmente cuando se considera que tener acceso a los precios de múltiples proveedores de liquidez generalmente significa mejores precios debido a la competencia.

Inconvenientes:

-

Los spreads variables no son ideales para scalpers. Los spreads ampliados pueden consumir rápidamente cualquier ganancia que obtenga el scalper.

-

Los spreads variables son igualmente malos para los traders que operan durante las noticias económicas de gran impacto. El spread puede ampliarse tanto que lo que parece rentable puede convertirse en no rentable en un abrir y cerrar de ojos.

Spreads fijos vs variables: ¿cuál es el mejor?

La cuestión de cuál es la mejor opción depende de la necesidad de cada trader de Forex.

Hay traders que pueden encontrar spreads fijos mejores que los que usan los brokers con spreads variables. Lo contrario también puede suceder para ciertos traders.

En términos generales, los traders con cuentas más pequeñas y que operan con menos frecuencia se beneficiarán del precio del spread fijo.

Y los traders con cuentas más grandes que operan con frecuencia durante las horas con más negociación del mercado (cuando los spreads son más ajustados) se beneficiarán de los spreads variables.

Los operadores que desean una ejecución de trading rápida y necesitan evitar recotizaciones querrán operar con spreads variables.

Spread y costos de transacción

Ahora que sabe qué es un spread y los dos tipos diferentes de spreads que existen, necesita saber cómo se relaciona el spread con los costos del trading en Forex.

Es bastante fácil de calcular y todo lo que necesitas son dos cosas:

-

El valor por pip

-

El número de lotes que está operando

Aclaremos todo con un buen ejemplo:

Imagine que puede comprar EURUSD a 1,35640 y vender EURUSD a 1,35626.

Esto significa que si comprara EURUSD y luego cerrara la operación inmediatamente, resultaría en una pérdida de 1.4 pips.

Para calcular el costo total, multiplicaría el costo por pip por la cantidad de lotes que está negociando.

Entonces, si está negociando mini lotes (10 000 unidades), el valor por pip es de 1$, por lo que su costo de transacción sería de 1,40$ para abrir esta operación.

El costo del pip es lineal. Esto significa que deberá multiplicar el costo por pip por la cantidad de lotes que está operando.

Si aumenta el tamaño de su posición, su costo de transacción, que se refleja en el spread, también aumentará.

Por ejemplo, si el spread es de 1,4 pips y está operando 5 mini lotes, entonces el costo de la operación es de 7,00$.

Conclusión

Comprender cómo funciona el spread en forex es esencial para tomar decisiones de trading bien informadas. Teniendo en cuenta que afecta tanto a sus beneficios como a sus pérdidas y que puede variar de un bróker a otro dependiendo de sus tarifas, los operadores deben tener en cuenta este costo al decidir si ingresan o no al mercado.

¡No subestime el poder del spread en Forex! Comprender cómo funciona es esencial para tomar decisiones exitosas en su trading. Tenga en cuenta que el spread afecta tanto sus beneficios como sus pérdidas. Para aquellos que buscan vivir del trading, entender el spread y sus implicaciones es fundamental.

¡No deje que este costo pase desapercibido al ingresar al mercado! Tome en cuenta el spread al tomar decisiones estratégicas en Forex.

RoboForex

RoboForex Exness

Exness FxPro

FxPro Alfa-Forex

Alfa-Forex Libertex

Libertex GloriaFx

GloriaFx xm

xm Mercados de CI

Mercados de CI