Alrededor de todo el mundo, varias agencias gubernamentales y no gubernamentales informan periódicamente sobre la situación financiera a nivel particular y global. Los métodos mediante los cuales se elaboran estos informes pueden variar considerablemente. A veces, los datos son tan directos como informar sobre las ventas mensuales de un segmento particular de la economía. Otros no provienen de datos tan directos, sino que se basan en opiniones registradas en encuestas o en la extrapolación de datos existentes. Todos estos influyen en el mercado de divisas.

Algunos indicadores le informarán sobre el estado actual de la economía; mientras que otros pueden confirmar lo que hizo la economía anteriormente; y otros pueden predecir lo que está por venir. Este conjunto final, conocido como indicadores económicos adelantados, es de particular interés para los traders, ya que ofrece la mejor perspectiva sobre la trayectoria probable de la actividad económica futura de un país. Los indicadores que nos informan sobre el estado actual de la economía se denominan 'coincidentes'. Los que confirman lo que ya ha ocurrido se conocen como indicadores rezagados.

Los tres tienen sus usos y pueden impactar el mercado Forex de diferentes maneras, y por tanto en nuestra estrategia de Forex. La principal dificultad para los traders que recién comienzan es saber cuáles son los importantes, los que tienen más probabilidades de afectar los precios, y cuáles son de bajo impacto.

Indicadores económicos clave

-

Producto Interior Bruto (PIB): El PIB es esencialmente el valor total de los bienes y servicios producidos en un país durante un año natural. Es uno de los indicadores más importantes de la actividad económica en un país, y se usa más comúnmente para monitorear el crecimiento o declive económico de una nación.

Un país con un PIB en crecimiento suele revalorizar su divisa, si por el contrario el PIB está estancado o en decrecimiento , la divisa de ese país suele devaluarse.

-

Tasa de interés de un banco central: Una tasa de interés nos dice cómo de alto es el costo de pedir prestado, o cómo de alto son las recompensas por ahorrar o invertir en la divisa de ese banco central.

Los movimientos en las tasas de interés del banco central presentan a los traders oportunidades para operar en función del diferencial de tasas de interés entre las monedas de dos países a través de un carry trade (una estrategia utilizada en el mercado de compraventa de divisas por la que un inversor vende una divisa que cuenta con tipos de interés bajos y a su vez compra otra divisa diferente con una tasa de interés más alta).

-

Índice de Precios al Consumidor (IPC): El IPC es una medida de los niveles de inflación de un país y, a menudo, se denomina inflación general. Los bancos centrales generalmente publican los detalles del IPC de un país todos los meses, lo que refleja el crecimiento o la disminución de la inflación. El IPC tiene un gran impacto en los mercados de divisas, ya que demuestra la fortaleza de una moneda.

Cuando los datos del IPC son significativamente diferentes de las expectativas del mercado (estimaciones de consenso publicadas por economistas y analistas), la moneda respectiva puede experimentar fluctuaciones extremas en el mercado de divisas.

-

Índice de precios al productor (IPP): El IPP es una "familia de índices que mide el cambio promedio a lo largo del tiempo en los precios de venta recibidos por los productores nacionales de bienes y servicios". Los niveles crecientes de IPP indican inflación, lo que reduce la competitividad de una moneda nacional en los mercados globales.

No obstante, los inversores podrían interpretar una cifra creciente del IPP como un indicador de que el banco central podría subir las tasas pronto, elevando así el valor de la moneda nacional en el corto plazo.

-

Tasa de desempleo: La tasa de desempleo se define como el porcentaje de la población activa que busca activamente trabajo. En períodos de recuperación, el desempleo actúa como un indicador rezagado. Tendemos a ver que el desempleo sigue aumentando incluso después de que el PIB haya tocado fondo.

Las tasas de desempleo más bajas de lo esperado tienden a apreciar las monedas porque los traders creen que podría conducir a tasas de interés más altas. Alternativamente, tasas de desempleo mayores a las esperadas podrían debilitar las monedas, ya que se espera que conduzcan a tasas de interés más bajas.

Balanza comercial y cuenta corriente

La balanza comercial es la diferencia entre el valor de las exportaciones de bienes y servicios y el valor de las importaciones de bienes y servicios. Un déficit comercial significa que el país importa más bienes y servicios de los que exporta; un superávit comercial significa lo contrario.

El saldo de la cuenta corriente es entonces el saldo comercial más la renta neta de los factores (como los intereses y dividendos de las inversiones extranjeras o las remesas de los trabajadores) y las transferencias del exterior, que suelen ser una pequeña fracción del total.

Dado que, para la mayoría de los países, hay poca diferencia entre la balanza comercial y la cuenta corriente, un déficit en cuenta corriente a menudo pone los pelos de punta a los proteccionistas, quienes piensan que las exportaciones son "buenas" y las importaciones son "malas".

Un déficit potencialmente estimula un crecimiento más rápido de la producción y el desarrollo económico, y por lo tanto la divisa de ese país. Además, en la práctica, el capital privado a menudo fluye desde las economías en desarrollo hacia las economías avanzadas. Las economías avanzadas, como Estados Unidos, tienen déficits en cuenta corriente, mientras que las economías de mercados emergentes y en desarrollo a menudo tienen superávits.

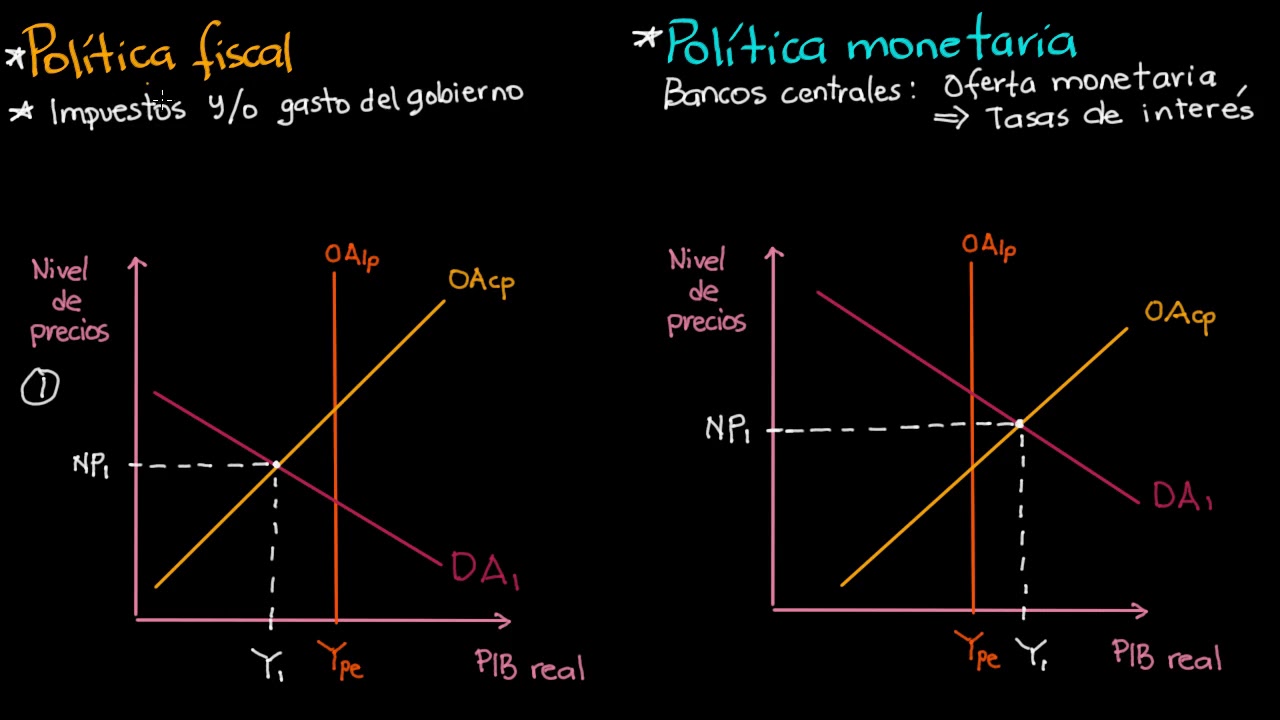

Política fiscal y política monetaria

Cuando los políticos buscan influir en la economía, tienen dos herramientas principales a su disposición: la política monetaria y la política fiscal. Los bancos centrales apuntan indirectamente a la actividad al influir en la oferta monetaria a través de ajustes en las tasas de interés, requisitos de reserva bancaria y la compra y venta de valores gubernamentales y divisas. Los gobiernos influyen en la economía modificando el nivel y los tipos de impuestos, el alcance y la composición del gasto y el grado y la forma de endeudamiento.

En los Estados Unidos, el Banco de la Reserva Federal (Federal Reserve Bank, Fed) implementa la política monetaria a través de un doble mandato para lograr el máximo empleo y mantener la inflación bajo control (no más del 2%). En la Unión Europea se encarga el Banco Central Europeo (BCE), y en el Reino Unido el Banco de Inglatera (Bank of England, BoE).

Un banco central puede aumentar la oferta monetaria emitiendo más moneda, como han sido los casos del euro y del dólar tras el confinamiento vivido a principios de 2020 a consecuencia del Covid19. En tal caso, la moneda nacional se vuelve más barata en relación con sus contrapartes extranjeras, eso justamente se hace cuando el banco central quiere aumentar la oferta monetaria en la economía del país reduciendo tasas de interés.

En el caso contrario, cuando se quiere parar la economía y subir el coste del dinero a través de aumentos de la tasa de interés, generalmente es positiva para la moneda de ese país y verá que la divisa se aprecia frente a otras monedas.

Además de proporcionar bienes y servicios como seguridad pública, carreteras o educación primaria, los objetivos de la política fiscal varían. A corto plazo, los gobiernos pueden concentrarse en la estabilización macroeconómica, por ejemplo, expandir el gasto o reducir los impuestos para estimular una economía en crisis, y en consecuencia atraer capital extranjero, lo que conlleva a un aumento de la divisa de ese país.

O recortar el gasto y aumentar los impuestos para combatir el aumento de la inflación. Algo que en principio generará inestabilidad a nivel empresarial y posibles fugas de capital y empresas. Esto implica un menor interés en la divisa asociada a ese país.

Factores políticos y eventos geopolíticos

Los eventos geopolíticos son eventos que tienen un efecto inmenso en la situación política, las condiciones económicas y el entorno social de una nación o área. Las catástrofes naturales, los disturbios políticos, los conflictos armados o los actos de terrorismo influyen en los precios de las divisas creando incertidumbre y volatilidad en el mercado forex. Por lo tanto, los traders de Forex deben mantenerse informados sobre los desarrollos geopolíticos actuales, ya que estos podrían afectar a las tasas de cambio de divisas.

Los eventos geopolíticos pueden afectar varios pares de divisas de manera diferente según su naturaleza. Por ejemplo, un evento en el Medio Oriente podría influir en los precios del petróleo y, por lo tanto, en los tipos de cambio de divisas de los países que son importantes exportadores o importadores de crudo. Además, cualquier evento geopolítico que afecte negativamente las perspectivas económicas de un área influirá en los tipos de cambio de divisas.

Es esencial tener en cuenta a la hora de hacer trading en Forex los efectos impredecibles de los eventos geopolíticos en el mercado de divisas. Un evento que tiene un impacto perjudicial en una nación podría beneficiar la economía de otra, por ejemplo el dólar suele ser una divisa refugio; cuando esto ocurra, los tipos de cambio de divisas entre ambos países podrían moverse en direcciones opuestas.

En su sistema de trading en Forex debe considerar que los eventos geopolíticos pueden presentar oportunidades de compra. Si, por ejemplo, una divisa está sobrevendida, un trader experimentado podría ver esto como una oportunidad para comprar esa moneda a un precio reducido en previsión de un mayor valor en el futuro.

Los eventos geopolíticos también permiten a los inversores de Forex diversificar sus tenencias, lo cual es una técnica efectiva de gestión de riesgos. Por ejemplo, si ya tiene una posición abierta en una moneda que podría verse afectada por un evento geopolítico podría optar por abrir otra posición asociada con esa misma moneda para reducir la exposición a riesgos adicionales.

Fuentes de información y seguimiento de los indicadores económicos

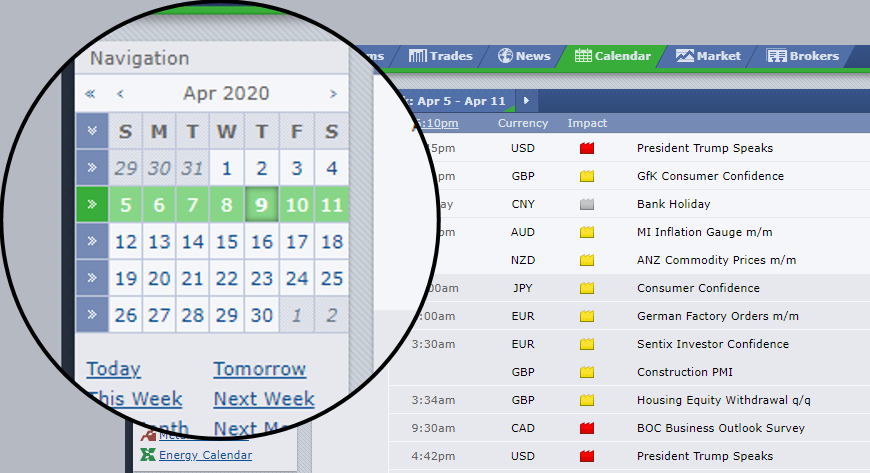

Uno de los mejores sitios para seguir los indicadores económicos es el calendario económico de forex factory o investing.

Las noticias de mayor impacto en los mercados vendrán marcadas por el color naranja y rojo. Es recomendable no operar durante los primeros minutos anteriores y posteriores a la publicación de los datos.

Recuerde que los indicadores económicos más críticos que afectan el comercio de divisas son el Producto interno bruto (PIB), el Producto Nacional Bruto (PNB), el Índice de Precios al Consumidor (IPC), el Índice de precios al productor (IPP), la tasa de desempleo de un país y la tasa de interés del banco central de dicho país.

Conclusión

En este artículo de nuestro Blog de Forex, hemos comprobado cómo el mercado de divisas está impulsado por factores económicos que afectan al valor y a la fortaleza de la moneda de una nación. La perspectiva económica de un país tiene la mayor influencia en el valor de su moneda. Conocer los factores e indicadores a observar le ayudará a mantener el ritmo en el mundo competitivo y de rápido movimiento de forex.

Mantener el control de riesgo y operar con confianza en el mercado de divisas es esencial para ser rentable en Forex. No subestime la importancia de comprender cuánto está en juego en cada operación, ¡es la clave para ser un trader exitoso en Forex!

RoboForex

RoboForex Exness

Exness FxPro

FxPro Alfa-Forex

Alfa-Forex Libertex

Libertex GloriaFx

GloriaFx xm

xm Mercados de CI

Mercados de CI