Hoy hablaremos de un tema que le servirá, y de qué manera, a la hora de operar en cualquier mercado, sea un trader principiante o sea un trader experto. En este artículo os responderemos a la pregunta ¿por qué el precio rompe mi Stop-Loss y luego se gira en la dirección que había predicho? Lo que nos lleva a la pregunta ¿Dónde debo colocar mi SL (acrónimo de Stop Loss) para que esto no ocurra? La respuesta a esta pregunta os llevará vuestro trading a otro nivel más efectivo, perfeccionándolo y asumiendo el riesgo justo para perder poco y ganar mucho. Que al fin y al cabo de eso se trata, puesto que perdidas siempre tendremos en nuestro trading. (Aprenda a leer el mercado con nuestro artículo Todo lo que necesita saber sobre las velas japonesas)

En realidad, saber por qué esto ocurre cuando abrimos una posición al mercado nos dará un plus más en nuestra operativa. Estoy convencido de que a todos, lleve ya años en el trading o no, alguna vez les ha saltado el Stop Loss y luego, y además por poco, el precio se ha girado en la dirección que ustedes predijeron antes, perdieron varios euros por ello y os dio mucho coraje, aspecto negativo y que influye en la vital psicología del trader. En este artículo desvelaremos a qué se debe esta situación y dónde los traders profesionales ponen sus Stop Loss. ¡Arranquemos! (Gane dinero comprando las acciones del primer banco de España, el banco Santander, para ello lea nuestro artículo Comprar Acciones del Banco Santander)

IDEA PRINCIPAL

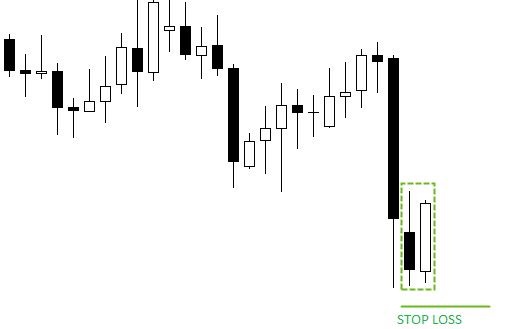

Supongamos que usted encontró el patrón "Envolvente alcista" en el gráfico de un determinado instrumento en un determinado timeframe. Así que usted concluyó que el precio subirá en el futuro. Generalmente, al producirse esta figura en el gráfico de velas, lo que muestre nuestro indicador o sistema de trading, dé señal de entrada o no, no tiene tanta importancia. Aquí la pregunta buena y la que tiene premio es, ¿dónde colocaría el Stop-Loss en esta situación? Lo más probable es que esté bajo estas velas o cerca del último mínimo local, ¿sí? (Si quiere ser un trader exitoso no olvide conocer los 4 principios para una negociación exitosa)

A priori parecería que todo iría bien, pero luego el precio va y rompe su stop-loss, para luego irse para arriba como usted había predicho. Estoy seguro que incluso usted mismo podría aportarnos más situaciones parecidas, y no pocas seguramente. (Nunca olvide utilizar Los principios básicos sobre la gestión del riesgo en Forex)

¿POR QUÉ ESTO SUCEDE?

La verdad reside en lo que hay en el mercado, recuerde que usted no opera solo, ni que lo que ve es la simulación de un juego. Usted está en el mercado junto a otros operadores pequeños, como nosotros, y con las manos fuertes (Smart Money), los que de verdad manejan y mueven el mercado: Los fondos de cobertura, los bancos y los inversores institucionales. Éstos abren posiciones bastante grandes, es decir, posiciones con un gran volumen, para cuya apertura se necesita un nivel suficiente de liquidez. (Si acaba de empezar a operar en el mercado Forex, lea nuestros Consejos para construir un plan de trading exitoso)

Si en mitad de una tendencia se abre una posición de gran volumen, tal cantidad de volumen puede, y de manera fuerte, mover el precio en la dirección de la posición, pero después de esto, el precio con alta probabilidad retrocederá, dejando a varios traders fuera de juego y consumiendo la liquidez de sus Stop Loss. (Si es usted un scalper, lea nuestras 10 reglas básicas para obtener ganancias usando scalping)

Para que le resulte más sencillo de entender, le pongo un ejemplo de andar por casa. Si usted va a una tienda a comprar patatas, pero no 1 kilogramo, sino todo un furgón. Sería razonable pensar que usted debería recibir un precio más favorable, ya que usted se convertiría en un comprador mayorista, pero en realidad el precio más favorable lo está recibiendo aquellos compradores que vinieron a comprar tan solo 1 kilogramo de patatas, puesto que a la hora que usted compró para todo el furgón no recibió ningún descuento como mayorista. (Aprenda Cómo operar los CFDs en Acciones, Metales y Commodities)

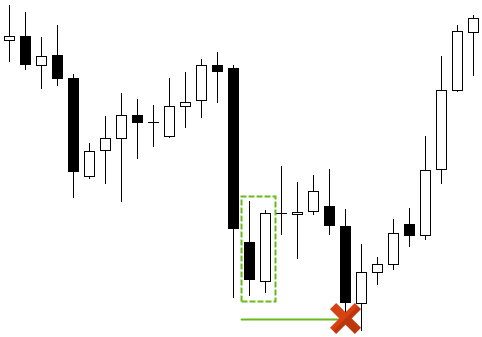

Por esto, los grandes jugadores deben ingeniárselas y buscar lugares con alta liquidez para la venta, de modo que sea rentable comprar y viceversa. En realidad, el stop-loss que usted pone, y otros muchos traders incautos, a la hora de abrir una posición de compra es un buen alimento que servirá a las manos fuertes cuando abran una orden de venta y alimentará al precio a que haya más volatilidad y vaya más abajo. En consecuencia, es muy ventajoso que un jugador grande, como puede ser un banco o una institución financiera, tome exactamente esta liquidez en forma de stop-loss y las órdenes pendientes se vendan y así gane su propia posición, sin cambiar demasiado el precio del mercado. (Conozca la diferencia entre Acciones vs CFDs)

Probablemente, ahora usted se pregunte cómo un gran jugador puede estar interesado en posiciones tan pequeñas. Pero el hecho es que aproximadamente el 95% de los traders colocan sus órdenes en aproximadamente los mismos lugares. En consecuencia, dado que las personas piensan de la misma manera, los grandes jugadores no necesitan ver toda la información privilegiada acerca de dónde coloca exactamente su stop-loss, lo cual es bastante obvio. Después de que la liquidez ha sido absorbida, el mercado va en su dirección, pero sin usted. (Sepa más sobre El mercado Forex en América Latina)

La mayoría de los participantes del mercado colocan stop-loss en uno de los siguientes lugares:

– Mínimos/máximos locales;

– Niveles de soporte/resistencia;

– Niveles redondos;

– Fuera de los límites de los canales, rectángulos y otros patrones de consolidación.

Ahora que sabemos toda esta información, la siguiente pregunta debería ser ¿y qué hacer con ella? ¿cómo debemos utilizarla a nuestro favor? (Algo fundamental para operar con éxito en Forex es la elección de un buen bróker, si es la primera vez que va a elegir a un bróker y no sabe cómo hacerlo, le recomendamos que lea nuestro artículo ¿Cómo elegir a un bróker?)

¿DÓNDE SE DEBERÍA COLOCAR EL STOP LOSS?

1) Lo primero que nos vendría a la mente es si no pusiéramos el stop-loss en un principio no habría problemas, ya que nunca saltaría. Sin embargo, esta práctica no es adecuada para todos, de hecho, no es ni recomendable, ya que nunca sabremos al 100% lo que ocurrirá en el futuro. No obstante, si usted ya tiene una buena y sólida experiencia en el mercado puede operar con los stop loss pero de manera virtual, es decir, cuando abra una operación no ponga el stop-loss de manera directa, es decir, téngalo en cuenta o use uno virtual sin ponerlo directamente en el mercado. Esta opción es bastante peligrosa, y a menudo ocasiona grandes pérdidas o la pérdida de todo el depósito. Por eso, no es recomendable que los principiantes hagan esto. (Conozca cómo abrir su propia sociedad o agencia de valores Forex en España)

2) Algunos traders ya experimentados usan diferentes trucos técnicos, uno de ellos es el uso del llamado stop-loss virtual. Es decir, la orden se cerrará, pero lo cerrará su asesor, y no una orden automática de mercado. Aunque, en realidad, no es importante si el stop loss lo cierra nuestro asesor experto (robot) o una orden automática puesta por nosotros, ya que el comportamiento de los grandes jugadores no cambiará con esto. (¿Quiere ser un trader profesional? Lea nuestro artículo Requisitos para ser un Trader Profesional)

3) La siguiente decisión lógica es poner un stop-loss con un margen grande (a una distancia mayor). Esta decisión no es la peor y puede alargarnos nuestra operación en el mercado. Sin embargo, no es recomendable ejecutar tal acción si el tamaño del stop loss supera al tamaño del take profit o los beneficios esperados. Ya que, en este caso, simplemente estaremos aumentando los riesgos en vano. Esta opción no ayuda en todos los casos, pero en líneas general puede ser una buena solución siempre que stop loss sea más pequeño que el take profit. (Gane dinero comprando las acciones del segundo banco de España, el banco BBVA, para ello lea nuestro artículo Comprar Acciones del Banco BBVA)

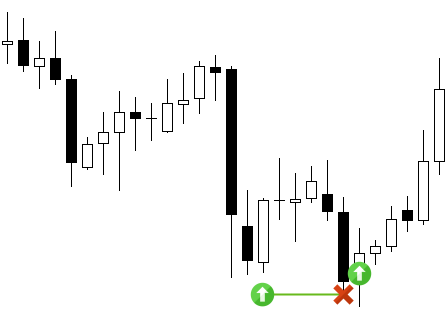

4) La solución inversa es poner un stop loss muy corto. Si lo rompen, bueno, no nos preocuparemos mucho porque la pérdida será muy poca y tendremos de nuevo en poco tiempo otra oportunidad de ingresar al mercado. Esta opción es bastante buena, pero la mayoría de las veces significa que tendremos que reingresar al mercado para finalizar con éxito nuestra operación. Al mismo tiempo, se debe analizar por qué nuestro stop loss fue roto por el precio, es importante comprender por qué ocurrió para no volver continuamente a caer y sufrir varias pequeñas pérdidas seguidas que pueden acabar con nuestra cuenta y con nuestra paciencia, y solo después de analizar bien la situación, ingresar por segunda vez al mercado. (Sepa cómo usar y los secretos del indicador de sentimiento de mercado en Forex)

Por ejemplo, una vez analizada la situación de este ejemplo, queda claro que nuestro stop loss saltó debido a que algún jugador grande le faltaba liquidez y la cogió barriendo todos los stop loss de abajo, produciendo ese movimiento hacia abajo correctivo, antes de iniciar el crecimiento del precio. En este caso, cuando la decisión no se basa en emociones sino en cálculos racionales, se puede ingresar al mercado de manera repetida en poco tiempo. (Si acaba de empezar a operar en el mercado Forex, lea nuestros Consejos para construir un plan de trading exitoso)

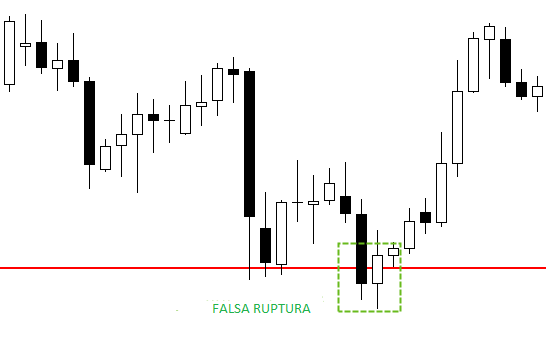

5) Como ve en la imagen de abajo, en esta situación, se puede ingresar tras ver que se ha producido una ruptura falsa. Si se confirmó la falsa ruptura (ya sea por chartismo o por la señal de confirmación de algún indicador), entonces podríamos aprovechar esta situación para entrar en el mercado y obtener buenos beneficios, eso sí, tenga en cuenta la jugada que suelen hacer las manos fuertes, tras producirse esta situación, ellos saben que todo el mundo pondría el stop loss debajo de la ruptura falsa, así que decidirán barrer todos los stop loss que hay debajo para alimentar al precio de esa liquidez y que luego el precio suba tan rápido como la espuma. (Elija a un bróker dependiendo de sus necesidades de tarding en nuestra sección ¿Qué tipo de bróker busca?)

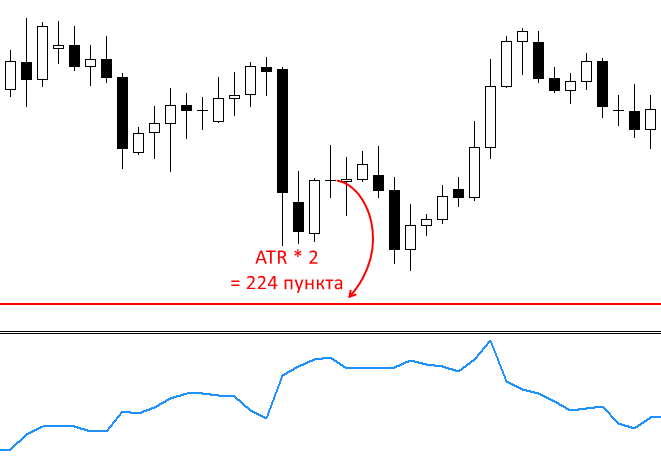

6) Para calcular el tamaño del stop-loss, puede usar no solo el gráfico en sí, sino también otras herramientas auxiliares, por ejemplo, el indicador de ATR. Las lecturas de ATR suelen multiplicarse por algún factor, por ejemplo, 2 o 3. En este caso, al tener un gráfico diario y los valores de ATR son suficientemente grandes, con utilizar el multiplicador 2 será suficiente. El indicador muestra 112 puntos, luego el stop-loss se establece a una distancia de 224 puntos (112 * 2) desde el punto de entrada. En general, como lo muestran las pruebas, quizás esta es una de las formas más correctas de instalar un stop-loss. (Conozca a Los 10 peores estafadores de la historia del mercado Forex )

CONCLUSIÓN

Usted puede elegir libremente cualquiera de las soluciones enumeradas. En alguna de ellas encontrará la solución al problema de dónde colocar el stop loss. Algunos traders más experimentados preferirán poner un stop loss virtual, otros preferirán utilizar stop loss muy cortos para asumir un riesgo mínimo de perdidas. Pero éstas son ya tácticas más profesionales, y si eres un principiante, no le aconsejo utilizarlas. La solución más óptima y sencilla es la del indicador Average True Range. Esta es la opción correcta, la que le ayudará a evitar situaciones frecuentes de la activación del stop loss y el posterior giro del precio. Lo principal es tratar de no pensar como los demás, recordar que los grandes jugadores existen y cómo ellos recogen la liquidez que necesitan con los stop loss de los traders retail y ¡todo le irá a partir de ahora bien! ¡Practique y no pare de ganar pips!

Para finalizar, os dejamos un interesantísimo caso real sobre como las manos fuertes cogen compradores y les hace saltar sus stop loss para utilizar esa liquidez en la subida del precio.

Si le ha gustado el artículo, compártalo, es gratis y nos ayudará a seguir creciendo para consolidarnos como una web de referencia en el mundo Forex.

RoboForex

RoboForex Exness

Exness FxPro

FxPro Alfa-Forex

Alfa-Forex Libertex

Libertex GloriaFx

GloriaFx xm

xm Mercados de CI

Mercados de CI