Salir de una operación, a menudo, es más importante que ingresar. Todos escuchamos constantemente que no se puede operar sin utilizar los Stop Loss, pero al mismo tiempo se le presta muy poca atención a la obtención de los beneficios, a la orden Take Profit. (Gane dinero comprando las acciones del primer banco de España, el banco Santander, para ello lea nuestro artículo Comprar Acciones del Banco Santander)

Ya es hora de corregir este malentendido. En el artículo de hoy hablaremos sobre la importancia del Take Profit, los métodos de cálculo, cómo es posible operar sin Take Profit y … algunas mátices de cierta relevancia que harán llegar nuestra operativa a un nuevo y mejor nivel. (Aprenda a leer el mercado con nuestro artículo Todo lo que necesita saber sobre las velas japonesas)

¿QUÉ ES EL TAKE PROFIT Y PARA QUÉ SE COLOCA?

El Take Profit es una orden pendiente que cierra una posición después de que el precio alcance un determinado nivel de precio. Está configurado para no perder beneficios, incluso si el precio del activo "rozó" el nivel objetivo solo por un segundo. El Take Profit permite sistematizar la operación y no da emociones (codicia y esperanza de que el precio continúe yendo más en la dirección correcta) para evitar que el trader tome las ganancias planificadas. (Si quiere ser un trader exitoso no olvide conocer los 4 principios para una negociación exitosa)

El cierre de la transacción sucede de la siguiente forma:

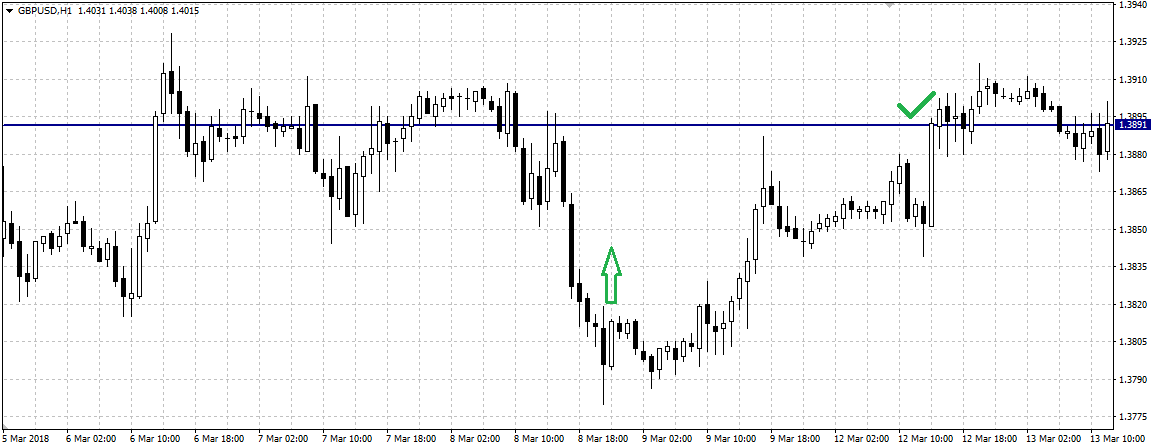

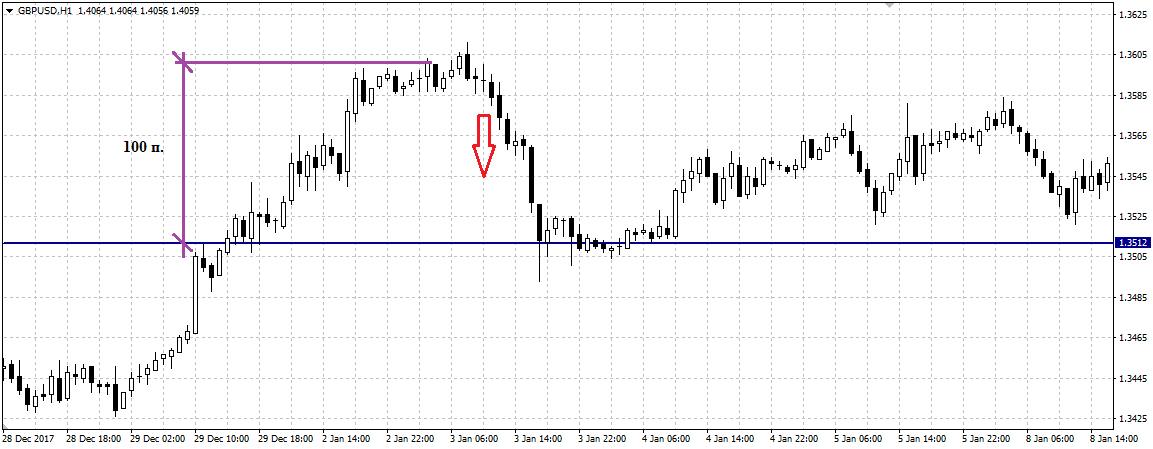

1. El trader abre una posición larga en el par GBPUSD;

2. Al abrir la posición, coloca el Take Profit en el área de los máximos locales, marcando el objetivo de las ganancias;

3. El precio sube;

4. Cuando el precio se mueve y alcanza el Take Profit, la transacción se cierra de manera automática con las ganancias establecidas de antemano;

5. Después de eso, el par entra en corrección y el precio comienza a disminuir.

Por lo tanto, el trader no solo fue capaz de abrir la transacción en la dirección correcta, sino también de obtener ganancias justo en el momento en que finalizó la tendencia. Por supuesto, capturar todo el movimiento, de principio a fin, no siempre es posible, pero el Take Profit, como mínimo, le permitirá garantizar cerrar la posición en número verdes. (Si acaba de empezar a operar en el mercado Forex, lea nuestros Consejos para construir un plan de trading exitoso)

¿CÓMO COLOCAR EL TAKE PROFIT EN MT4/MT5?

Técnicamente, puede establecerse el Take Profit de dos maneras.

En el momento de abrir una orden orden

Esta es la forma más fácil y efectiva de colocar un Take Profit, en el momento de abrir una operación. El momento de salir de una posición siempre es mejor planificarla con anticipación y establecerlo de forma inmediata al configurar una orden. (Si es usted un scalper, lea nuestras 10 reglas básicas para obtener ganancias usando scalping)

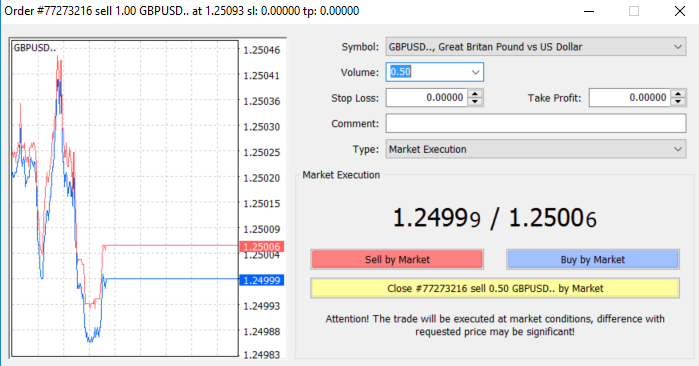

Para establecer el Take Profit al mismo tiempo que la apertura de la posición, debe cambiar la configuración de la orden. En la terminal MT4, la ventana de la orden se puede abrir haciendo clic con el botón derecho del mouse en el tablero del par de divisas, seleccionando el comando correspondiente. En la ventana de la operación, antes de hacer clic en Comprar o Vender, debe especificar el valor objetivo en el campo "Take Profit". Para las órdenes de compra, este valor debe ser mayor que el precio de la transacción, y en el de venta, menor. (Aprenda Cómo operar los CFDs en Acciones, Metales y Commodities)

Al configurar una orden pendiente, el campo Take Profit se completa de la misma manera.

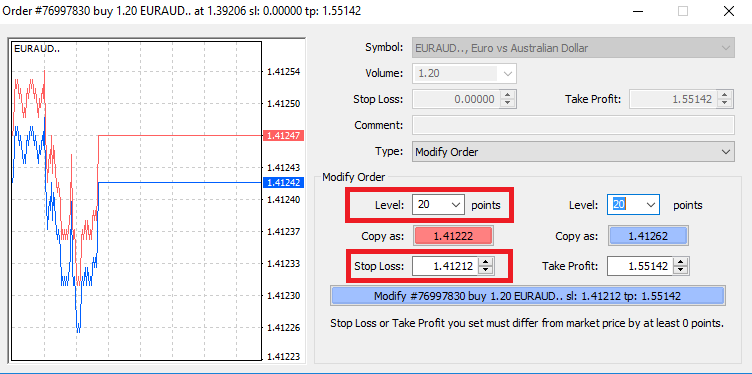

Para una operación ya abierta

A veces un trader, incluso imaginando cuál será el objetivo de la operación, no tiene tiempo para establecer el Take Profit en el momento de abrir la posición (por ejemplo, cuando hay mucha volatilidad en el mercado y, al pasar solo un par de segundos, puede perder varios pips). En este caso, el Take Profit se puede ajustar para una posición ya abierta. (Conozca la diferencia entre Acciones vs CFDs)

En MT4, esta operación se puede realizar haciendo clic con el botón derecho en la transacción abierta y seleccionando el comando "Modificar o Eliminar orden". En la ventana que se abre, puede cambiar los parámetros stop loss y take profit, en particular, configurar el take profit desde cero. (Sepa más sobre El mercado Forex en América Latina)

MÉTODOS PARA COLOCAR EL TAKE PROFIT

Hay muchas formas de establecer un Take Profit. Estas formas se diferencian dependiendo del estilo de trading que utilice el trader y las reglas de su estrategia de trading. (Algo fundamental para operar con éxito en Forex es la elección de un buen bróker, si es la primera vez que va a elegir a un bróker y no sabe cómo hacerlo, le recomendamos que lea nuestro artículo ¿Cómo elegir a un bróker?)

Por tiempo

Este método es efectivo, por ejemplo, para un trader intradía. Cuando el sistema de trading está diseñado para el análisis del mercado durante una sesión de un día, es decir, al final del día todas las transacciones deben cerrarse independientemente de su resultado. (Conozca cómo abrir su propia sociedad o agencia de valores Forex en España)

Por ejemplo, si un operador abre una posición para la venta por la mañana, a las 9 en punto, luego a los 23, cuando la sesión estadounidense llega a su fin, y el mercado se tranquiliza demasiado, debe abandonar el mercado. (¿Quiere ser un trader profesional? Lea nuestro artículo Requisitos para ser un Trader Profesional)

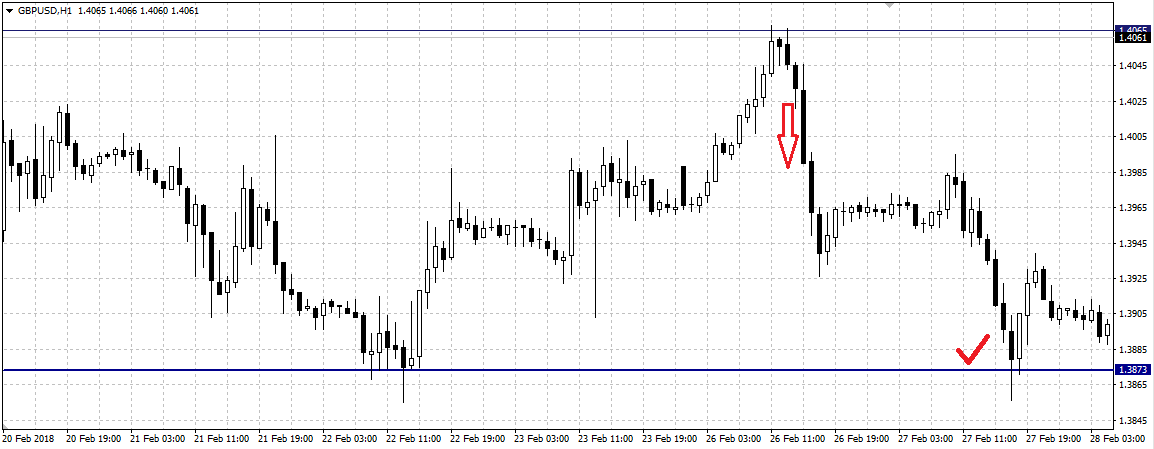

En niveles clave

Los niveles clave de precios son uno de los puntos de referencia más fuertes para colocar tanto los stop loss como los take profit. El nivel en el que el precio se ha ralentizado o dado la vuelta anteriormente puede convertirse en un fuerte soporte o resistencia, dependiendo de en qué parte la posición fue abierta. Por lo tanto, la colocación del Take Protfit de esta manera está más que justificada. Si el precio se mueve en la dirección correcta, lo más probable es que alcance un nivel clave, pero si logra romperlo aparecerá una gran duda. Por lo tanto, lo mejor es tomar las ganancias en el momento en que el precio alcanza un nivel relevante, y si luego lo rompe, abrir una nueva posición. (Gane dinero comprando las acciones del segundo banco de España, el banco BBVA, para ello lea nuestro artículo Comprar Acciones del Banco BBVA)

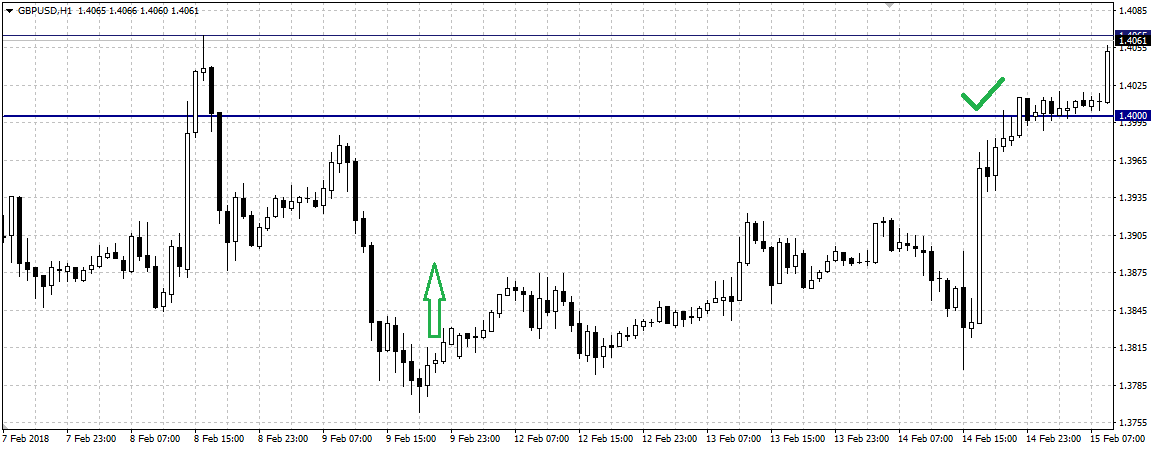

En niveles redondos

El principio es similar al del colocar el Take Profit en niveles claves. El nivel redondo también es una barrera psicológica importante para el mercado, el precio tiende a eso, pero no siempre lo supera desde el principio. (Sepa cómo usar y los secretos del indicador de sentimiento de mercado en Forex)

Para scalpers y operadores intradiarios, a excepción de los niveles redondos directos (1.2500, 1.2600, etc.), los niveles que terminan en 20, 50 y 80 (1.3420, 1.3780, etc.) son también relevantes.

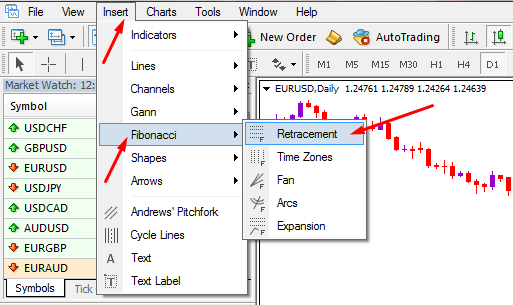

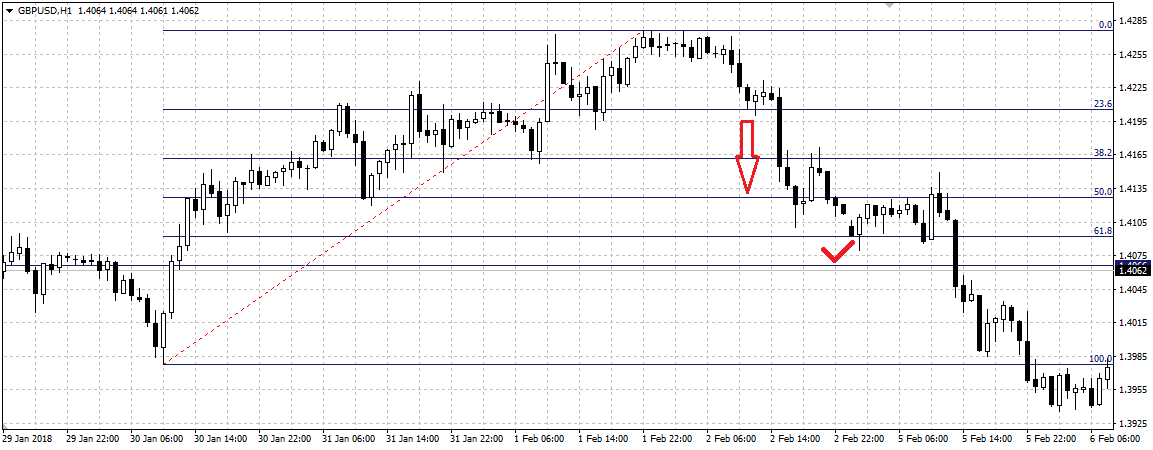

Por los niveles de Fibonacci

Este principio también es similar al de establecer el Take Profit en los niveles claves, pero en este caso, para determinar la marca objetivo, deberá utilizar las herramientas de Fibonacci. En la terminal MT4, se pueden seleccionar a través de la pestaña "Insertar/Fibonacci" en el menú superior. (Si acaba de empezar a operar en el mercado Forex, lea nuestros Consejos para construir un plan de trading exitoso)

Las líneas de Fibonacci se estiran sobre la base de la tendencia anterior y nos dan una orientación de cómo puede ser el movimiento del precio en la dirección opuesta (corrección). Al abrir una operación después de una inversión de la tendencia, el nivel 61.8 será un buen objetivo. (Elija a un bróker dependiendo de sus necesidades de tarding en nuestra sección ¿Qué tipo de bróker busca?)

Aquellos lugares donde los niveles de Fibonacci coinciden con un nivel redondo o un soporte/resistencia será la mejor opción para establecer el take profit.

Confluencia

El objetivo óptimo para obtener beneficios será la confluencia (combinación) de varios niveles. Esto puede ser, por ejemplo, combinando el nivel de soporte con un nivel redondo, ya sea con uno de los objetivos de Fibonacci, o todos a la vez. Cuantos más niveles se combinen en un punto, más fuerte se volverá, y más efectiva será la toma de ganancias en él. (Conozca a Los 10 peores estafadores de la historia del mercado Forex )

Por volatilidad

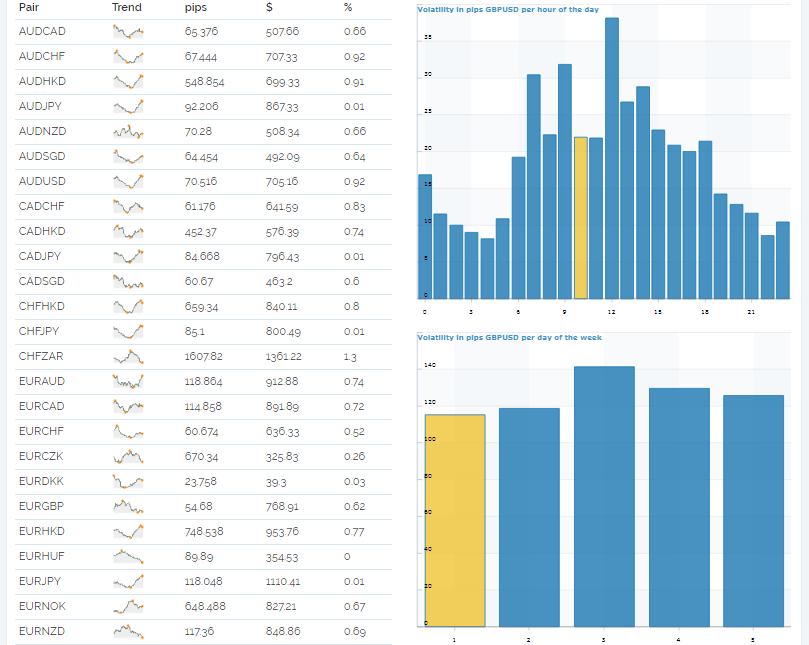

Para establecer el Take Profit utilizando la volatilidad, es más adecuado usar un servicio especial (por ejemplo, mataf.net), que determina el promedio de velas por hora, día y otros indicadores estadísticos. Basándonos en ello determinaremos en que lugar colocar el profit. (Descubra el secreto de ¿Por qué el precio se come mi Stop Loss y luego se gira?)

Al elegir el par de divisas correcto en mataf.net, puede ver los indicadores de su volatilidad. Al comerciar en el día, el comerciante estará interesado en el valor promedio de una vela diaria.

Si, por ejemplo, el precio de GBPUSD es de 100 puntos en promedio por día, y la operación se abre cuando el precio ya ha superado los 20 puntos en la dirección correcta, no se esperan más de 80 pips para esta transacción. (Entienda lo que es el Blockchain o cadena de bloques leyendo nuestro artículo ¿Qué es el Blockchein y para qué sirve?)

Establecer el take profit con la volatilidad es una opción bastante buena, pero tiene sentido cuando no hay otros puntos de referencia más relevantes, como los niveles clave, para un trader. (Hay vida más alla del Bitcoin, 10 Criptodivisas alternativas al Bitcoin para invertir)

Por el extremo local

Tal salida de la posición se lleva a cabo más manualmente que por toma automática del take profit.

Si el precio, moviéndose en la dirección correcta, formó un nuevo extremo y luego comenzó a retroceder, tiene sentido cerrar la posición manualmente. El nuevo extremo indica que el movimiento se ha agotado por el momento y no se sabe si la tendencia se reanudará. Al mismo tiempo, se ha formado un nuevo nivel en el camino del precio, lo que complicará aún más la continuación de su movimiento. (¿Quiere saber qué le espera al Bitcoin en 2018? Lea nuestro artículo Perspectivas del Bitcoin para el 2018)

Incluso si la ganancia se estableció antes y el precio no llegó, en tal situación es mejor cerrar la orden manualmente y coger los beneficios que se obtienen en ese momento.

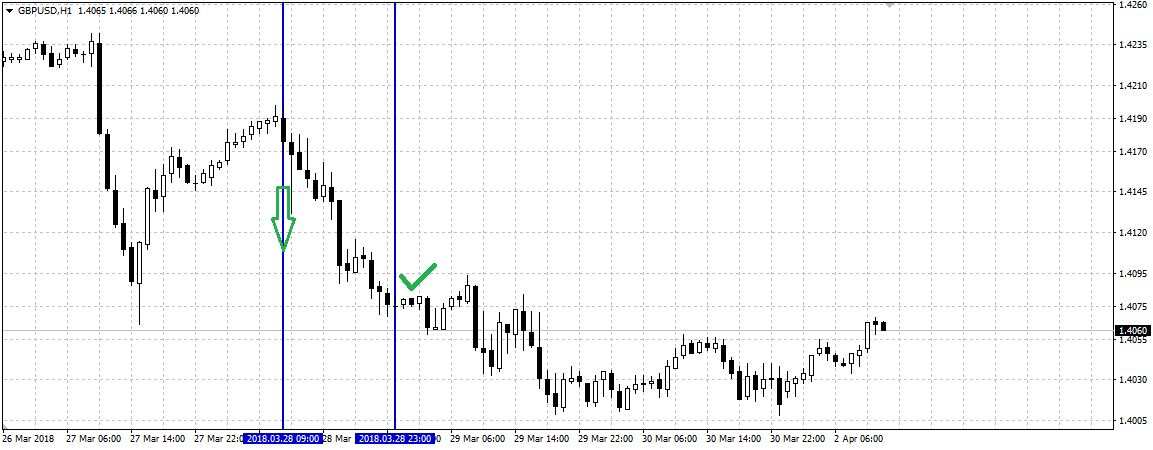

Después de una gran vela

Esta es otra opción para cerrar una operación de forma manual. Como regla general, después de la formación de una gran vela, el movimiento se ralentiza y es posible que se produzca una corrección, a veces bastante grande. Si, con una transacción abierta en la dirección correcta, se forma una gran vela, que trajo una ganancia significativa, es mejor cerrar ya la operación que esperar que lo haga el Take Profit. (Anticípese antes que todo el mundo y gane mucho dinero sabiendo ¿Por qué el Bitcoin Cash superará al Bitcoin?)

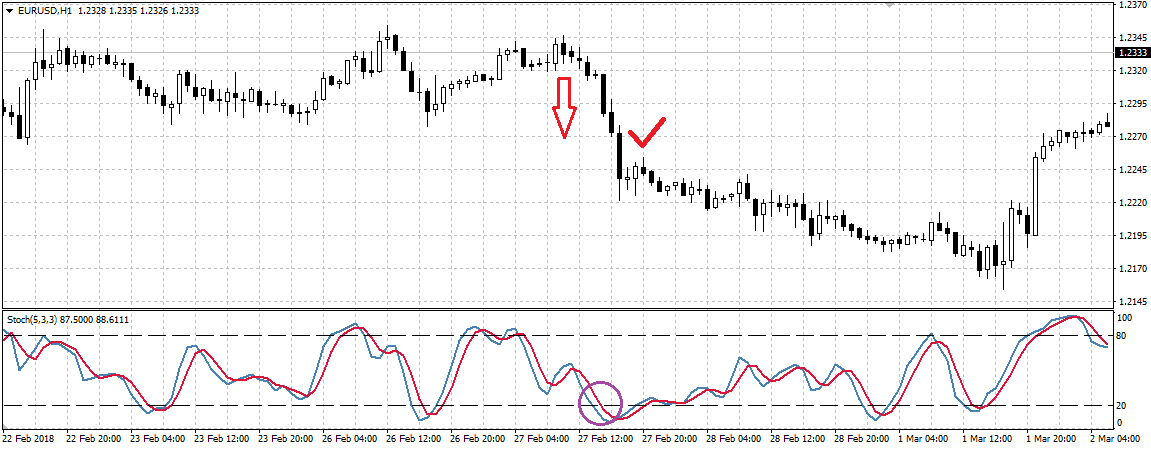

En las zonas de sobrecompra/sobreventa de los osciladores

Este método de salida de una operación también se lleva a cabo manualmente y requiere la presencia personal del trader detrás del terminal.

En el cuadro del activo, se debe insertar uno de los osciladores. Con mayor frecuencia, para determinar las zonas de sobrecompra/sobreventa se utiliza el oscilador estocástico, pero también puede hallarse estas zonas con los indicadores RSI o Bill Williams. Al realizar una operación de compra, debe esperar hasta que las líneas del oscilador se eleven por encima del nivel 80, después del cual es necesario cerrar la operación. Al realizar una operación de venta, el nivel 20 nos servirá como punto de referencia. En otros osciladores, los niveles pueden diferir (a veces debe asignarlos usted mismo), sin embargo, el principio es el mismo en todos los osciladores. (Conozca la Regulación estatal de las criptodivisas en el mundo y cómo afectarán éstas a las cotizaciones de las criptomonedas)

La desventaja de este método es que, en el caso de haber tendencias largas, el oscilador entra en la zona de sobrecompra/sobreventa con bastante rapidez y permanece allí, o comienza a fluctuar hacia arriba y hacia abajo, mientras que el precio va en una dirección. Como resultado, el trader cierra la operación al posible comienzo de una tendencia, tomando solo una pequeña parte de la posible ganancia. (Sepa lo que el espera al Ethereum en 2018 leyendo nuestro artículo Perspectivas del Ethereum para el 2018)

Esta desventaja se puede compensar ajustando la sensibilidad del indicador, pero es necesario determinar empíricamente los parámetros óptimos.

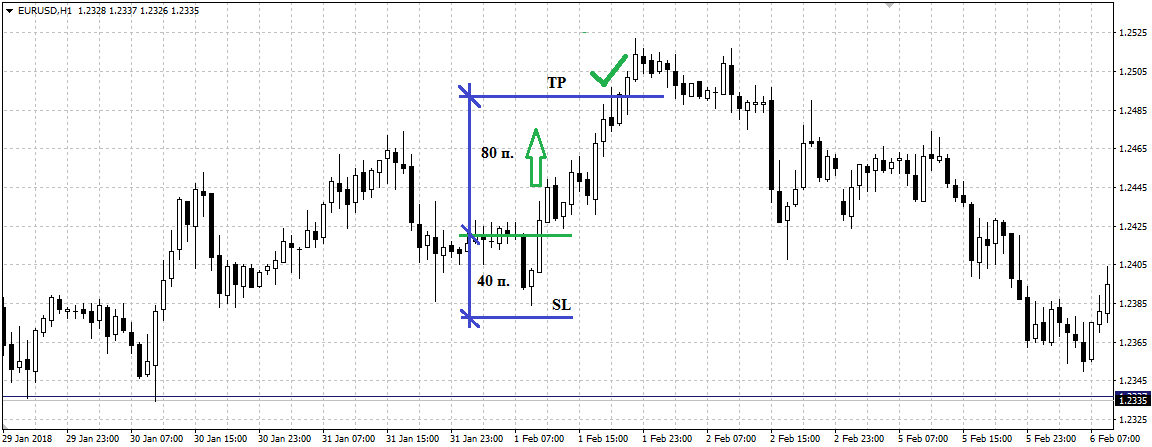

Stop Loss * N

Sin embargo, una de las formas más sencillas de establecer el Take Profit es basándonos en la colocación adecuada del Stop Loss. Después de establecer el límite de pérdida, el profit se establece a una distancia de uno y medio, dos, tres o más veces. Por lo tanto, se garantiza una expectativa matemática positiva para la operación. (Para saber la diferencia entre una ICO y una IPO, lea nuestro artículo¿Qué diferencia hay entre una ICO y una IPO? Guía para los inversores)

Sin embargo, el mercado no está ligado a tales coeficientes de ninguna manera, los factores que realmente afectan al precio no son tomados en cuenta en el momento en el que se establece el Take Profit.

En algunos casos especiales (por ejemplo, en el scalping), el tamaño del Take Profit puede ser incluso menor que el del Stop Loss. Sin embargo, esto debe ser considerado más bien una excepción a las reglas. Para garantizar un resultado positivo a largo plazo, es necesario garantizar que la ganancia potencial sea mayor que las pérdidas, incluso poniendo el Take Profit en niveles claves o redondos, o utilizando el método de la volatilidad. (Para elegir adecuadamente un intercambiador de criptomonedas, lea nuestro artículo ¿Cómo elegir correctamente un intercambiador de criptomonedas?)

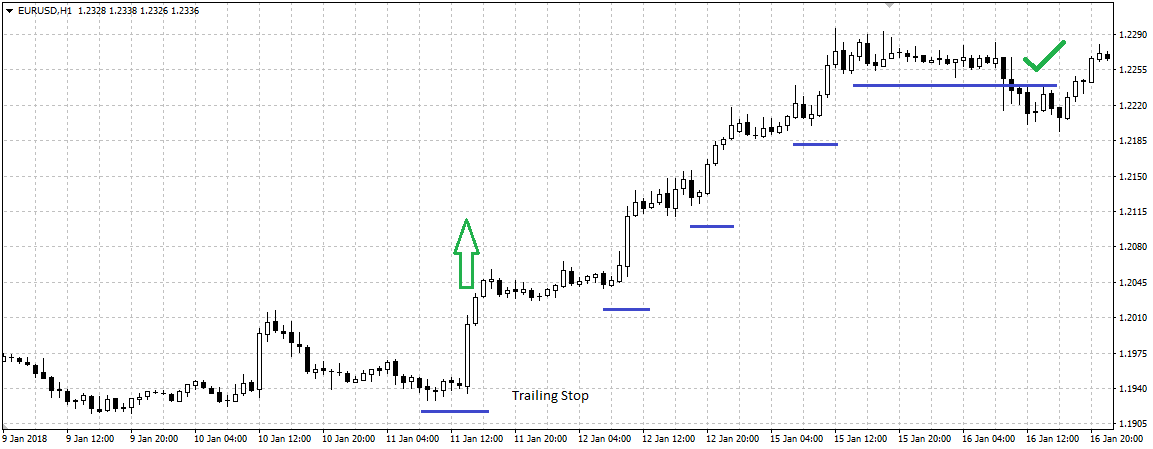

Trailing Stop

El trailing stop es más bien un tipo de stop loss, sin embargo, proporciona protección a las ganancias y permite tomar el máximo del movimiento. El trailing stop se mueve después del precio a una distancia determinada, por ejemplo, a 20 o 30 puntos. Mientras que el precio va en la dirección correcta, el trailing protege a los beneficios (que se van acumulando), si el precio se gira, este stop loss permanecerá por detrás en un lugar adecuado para evitar pérdidas mayores si la tendencia se invierte de manera definitiva. (Cuál es el futuro de la tercera criptomoneda más importante del mercado, el Ripple, si quiere saberlo, lea nuestro artículo Perspectivas para la criptodivisa Ripple para el 2018)

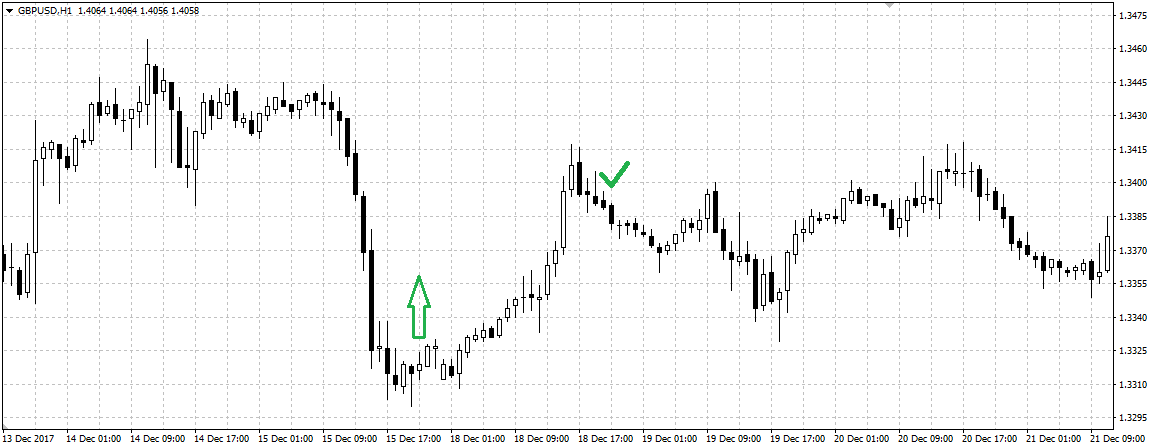

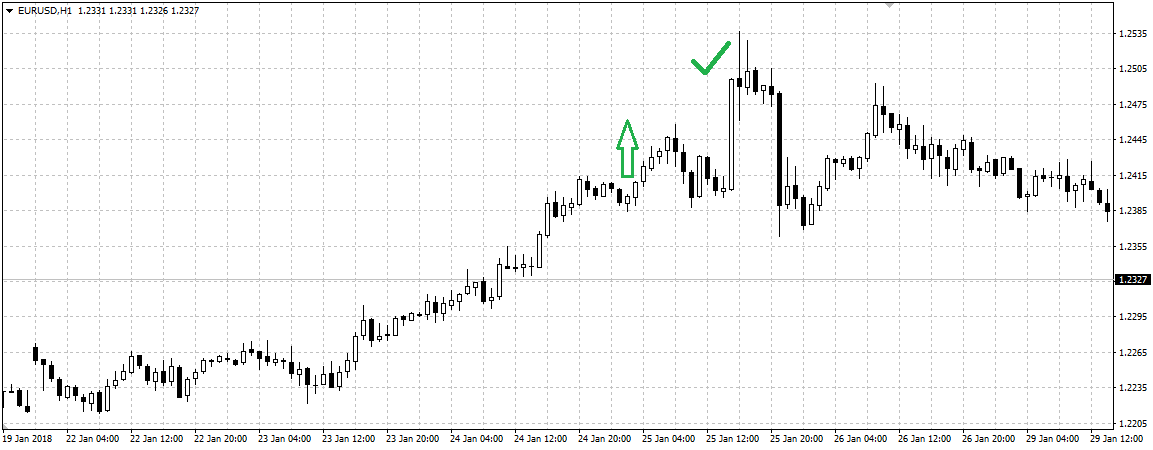

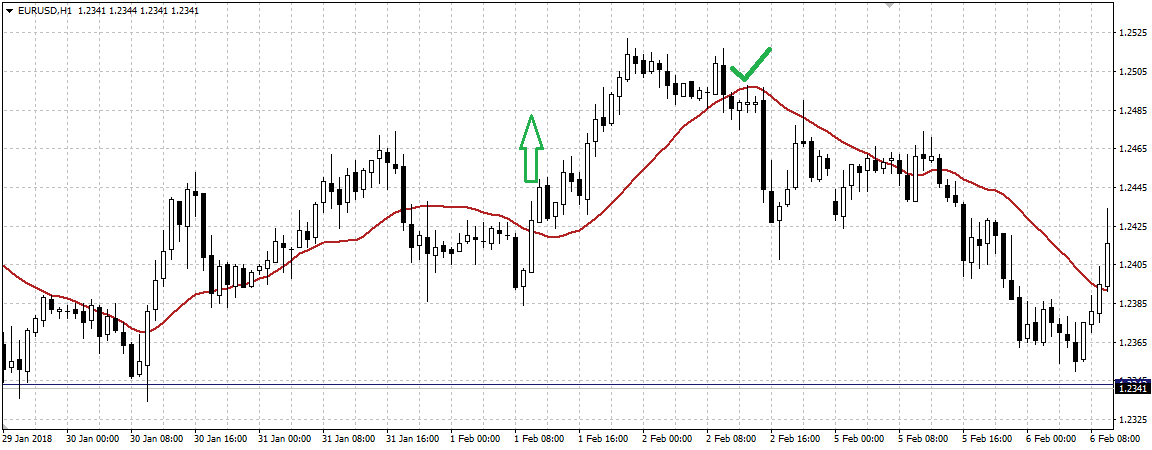

Sin el Take Profit pero con una señal opuesta

Usando el Take Profit, aunque se recomienda, no es una regla tan rígida, ni el santo grial para obtener beneficios, como la utilización del Stop Loss. Por lo tanto, existen diferentes alternativas al Take Profit, uno de ellos es la salida de la operación sin la utilización del Take Profit, y usando una señal opuesta. (Si no sabe aún bien lo que es una criptodivisa, le recomendamos que lea nuestro artículo La criptodivisa)

Por ejemplo, si realizó una entrada en una operación de compra cuando el precio cruzó la media móvil de abajo hacia arriba. La operación se debe cerrar cuando el precio cruza la media móvil de arriba hacia abajo y se cierra debajo de él. Al mismo tiempo, puede abrir una operación en la dirección opuesta. (Conozca las 5 ICOs más esperadas para el 2018)

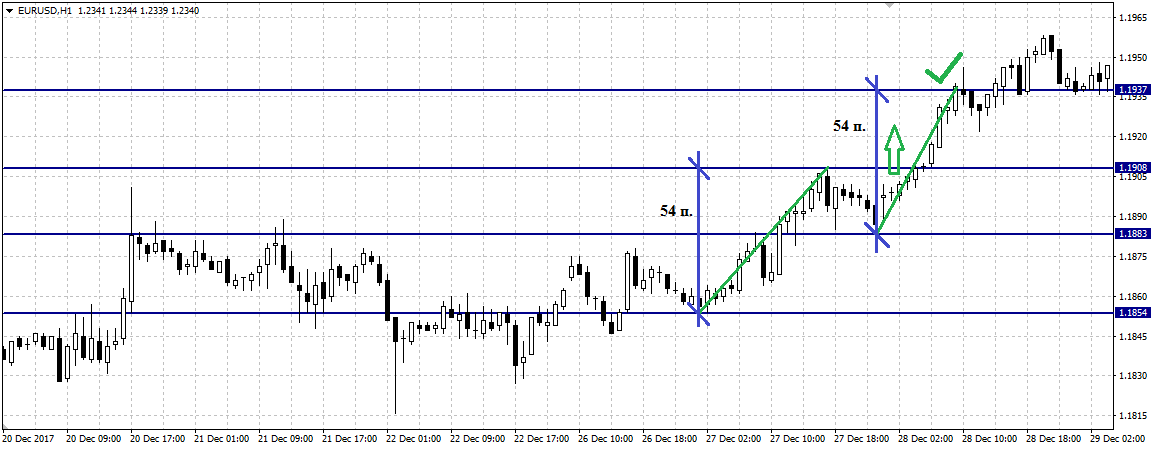

Según la ola de tendencia anterior

Otra opción es medir la onda de tendencia anterior en la dirección a la apertura de la operación. En este caso, se asume que la siguiente ola debe ser aproximadamente de la misma fuerza, y el precio conseguirá recorrer el mismo número de pips. El Take profit se establece a la misma distancia, pero desde el comienzo de la ola actual. (Si no sabe qué significa las iniciales ICO, es de lectura obligada nuestro artículo ¿Qué son las ICO? ¿Podemos ganar dinero con ellas?)

Fijado

A veces, los traders operan todas las operaciones con el mismo take profit, por ejemplo, igual a 20 o 30 puntos. Tal táctica puede crear la impresión de un beneficio fijo estable, pero en la práctica este no es el mejor enfoque.

El hecho es que las condiciones de cada transacción son únicas: a veces el precio puede ir a 100 puntos, y en ocasiones el precio retrocede y solo sube 10 puntos, y no 100. Sin tener en cuenta el análisis de los factores objetivos, y colocando el Take Profit no vinculado a ellos, el trader se arriesga a perder las ganancias, incluso cuando el precio se movió inicialmente en la dirección correcta. (Entienda lo que es el Blockchain o cadena de bloques leyendo nuestro artículo ¿Qué es el Blockchein y para qué sirve?)

Recomendaciones adicionales al establecer un Take Profit

Después de haber elegido la forma que mejor se adapte a usted y su sistema de trading, preste atención a algunos matices de trabajo con el fin de sacar provecho.

Si bien entre los métodos que consideramos hay algunos que sugieren una decisión cuando el trader ya está en la transacción, lo mejor sería colocar el Take Profit antes de ingresar al mercado. Mientras la orden no está abierta, el trader piensa de una manera más sobria que cuando tiene un beneficio en su cuenta, en ese momento, las emociones pueden prevalecer y las decisiones serán sesgadas. (Conozca de primera mano ¡La mayor ICO en la historia será de Telegram! ¿Cuál será su plataforma blockchain y la criptomoneda que prepara Durov?)

Al establecer un Take Profit en los niveles (y no solo en ellos), se recomienda establecerlo unos puntos más antes (por debajo del nivel de compra y por encima del nivel de venta). Esto se hace para garantizar obtener beneficios, incluso si el precio por poco no alcanza el nivel (por ejemplo, debido a la baja influencia de los creadores de mercado que esperan que las órdenes se realicen en este punto). (Gane dinero en Forex con las criptomonedas, leyendo nuetsro artículo ¿Cómo hacer trading con las criptodivisas en el mercado Forex?)

No se recomienda intentar atrapar todo el movimiento de la tendencia por completo. Nadie puede predecir los puntos de inicio y fin de una tendencia, incluso las manos fuertes, y ya se considera un muy buen resultado poder obtener una ganancia del 60% del movimiento del precio. Tenga en cuenta estas palabras. (Conozca por qué el proyecto de Telegram si quiere puede prescendir de una ICO leyendo nuestro artículo Telegram para los elegidos. Por qué Durov puede prescendir de laICO)

CONCLUSIÓN

Existen muchas formas de colocar el Take Profit, cada una de las cuales tiene sus ventajas y desventajas. Teniendo en cuenta el conjunto de factores, la opción más óptima es colocar el Take Profit en aquellos niveles donde coinciden, por ejemplo, un nivel de precio redondo o uno de los niveles de Fibonacci. Sin embargo, vale la pena tener en cuenta la relación Stop Loss y Take Profit y la expectativa matemática positiva.

Cuando se opera con un sistema de trading particular, es probable que ya tenga el sistema de por sí reglas específicas para la colocación del Take Profit. Si no hay marcos rígidos en este plan, es necesario elegir el método más adecuado para este TP, teniendo en cuenta todas las recomendaciones generales, así como la necesidad de cumplir con las reglas de la gestión del riesgo. (Nunca olvide utilizar Los principios básicos sobre la gestión del riesgo en Forex)

Para finalizar este artículo, os dejamos al final del mismo un buen vídeo que explica, de manera concisa y clara, cómo y dónde colocar el Stop Loss y el Take Profit en una operación en Forex en la plataforma de trading por excelencia MetaTrader 4 (MT4).

RoboForex

RoboForex Exness

Exness FxPro

FxPro Alfa-Forex

Alfa-Forex Libertex

Libertex GloriaFx

GloriaFx xm

xm Mercados de CI

Mercados de CI