La Bolsa de Valores de Nueva York, The New York Stock Exchange (NYSE) se creó el 17 de mayo de 1792, cuando 24 corredores de bolsa y comerciantes firmaron el Acuerdo de Buttonwood en el 68 de Wall Street. Se han hecho y perdido innumerables fortunas desde entonces, mientras que los accionistas e inversores impulsaron una era industrial que ahora ha generado un panorama de corporaciones y empresas demasiado grandes para quebrar. Los conocedores y los ejecutivos se han beneficiado generosamente durante este mega-boom, pero ¿cómo les ha ido a los accionistas más pequeños, golpeados por los motores gemelos de la codicia y el miedo? (Algo fundamental para operar con éxito en Forex es la elección de un buen bróker, si es la primera vez que va a elegir a un bróker y no sabe cómo hacerlo, le recomendamos que lea nuestro artículo ¿Cómo elegir a un bróker?)

PUNTOS CLAVES

– La inversión de compra y retención en renta variable ofrece el camino más duradero para la mayoría de los inversores individuales.

– Según un estudio de 2011 de Raymond James and Associates sobre las tendencias de rendimiento de los activos desde 1926 hasta 2010, tanto las acciones de pequeña capitalización (rendimiento anual del 12,1%) como las acciones de gran capitalización (rendimiento del 9,9%) superaron a los bonos del gobierno y la inflación.

– Los dos tipos principales de riesgo de inversión en acciones son sistemáticos, que se derivan de eventos macroeconómicos como recesiones y guerras, y no sistemáticos, que se refieren a escenarios únicos que afectan a una empresa o industria en particular.

– Muchas personas combaten el riesgo no sistemático invirtiendo en fondos de inversión cotizados (exchange-traded fund) o fondos mutualistas (mutual funds), en lugar de acciones individuales.

– Los errores comunes de los inversores incluyen una mala asignación de activos, tratar de medir el tiempo del mercado y apegarse emocionalmente a la bolsa.

Los fundamentos de las acciones

Las acciones constituyen una parte importante de la cartera de cualquier inversor. Se trata de acciones de una empresa que cotiza en bolsa y que cotizan en una bolsa de valores. El porcentaje de acciones que posee, en qué tipo de industrias invierte y cuánto tiempo las mantiene dependen de su edad, tolerancia al riesgo y sus objetivos generales de inversión.

Los discount brokers, asesores y otros profesionales financieros pueden obtener estadísticas que muestren que las acciones han generado rendimientos sobresalientes durante décadas. Sin embargo, tener las acciones equivocadas puede destruir fortunas con la misma facilidad y negar a los accionistas oportunidades de obtener ganancias más lucrativas.

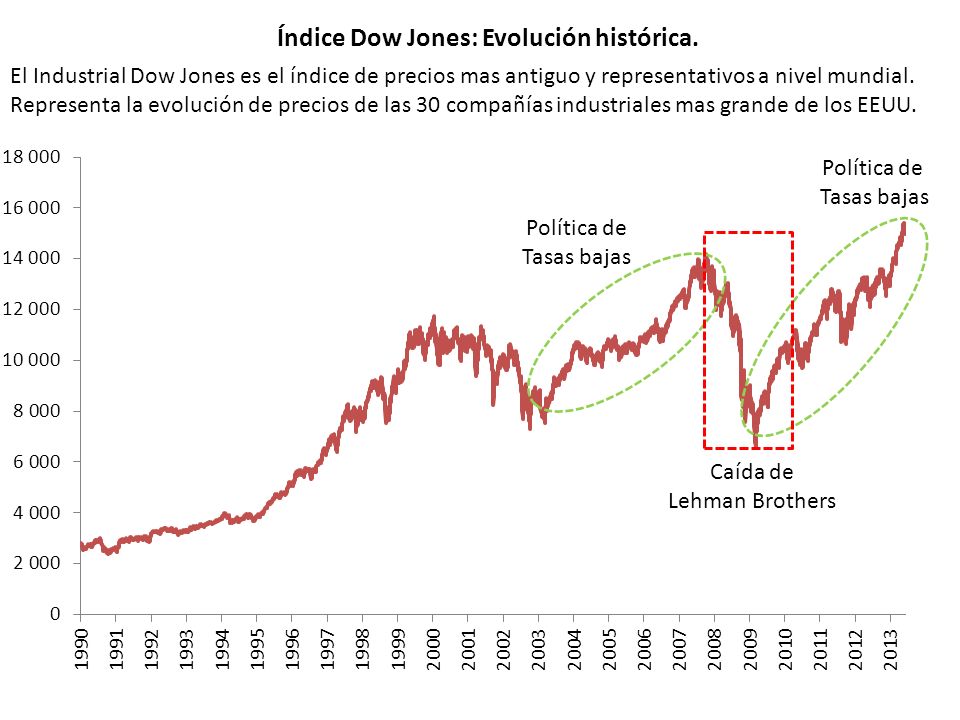

Además, esos puntos no detendrán el dolor en su estómago durante el próximo mercado bajista, cuando el Promedio Industrial Dow Jones, Dow Jones Industrial Average (DJIA) podría caer más del 50%, como lo hizo entre octubre de 2007 y marzo de 2009.

Rendimientos anuales históricos de Dow Jones

Las cuentas de jubilación como 401 (k) y otras sufrieron pérdidas masivas durante ese período, y los titulares de cuentas de entre 56 y 65 años fueron los más afectados porque quienes se acercan a la jubilación suelen mantener la mayor exposición al capital.

Instituto de Investigación de Beneficios para Empleados

El Employee Benefit Research Institute, The Employee Benefit Research Institute (EBRI) estudió el colapso en 2009 y estimó que las cuentas 401 (k) podrían tardar hasta 5 años en recuperar esas pérdidas con un rendimiento anual promedio del 5%.

Eso es poco consuelo cuando se pierden años de riqueza acumulada y la correspondiente plusvalía justo antes de la jubilación, exponiendo a los accionistas en el peor momento posible de sus vidas.

Ese período preocupante resalta el impacto del temperamento y la demografía en el rendimiento de las acciones, con la codicia que induce a los participantes del mercado a comprar acciones a precios insosteniblemente altos, mientras que el miedo los engaña para que vendan con grandes descuentos. Este péndulo emocional también fomenta desajustes que roban ganancias entre el temperamento y el estilo de propiedad, ejemplificado por una multitud desinformada que especula y juega al juego del trading porque parece el camino más fácil para obtener ganancias fabulosas. (Conozca cómo abrir su propia sociedad o agencia de valores Forex en España)

Ganar dinero en acciones: la estrategia de compra y retención

La estrategia de inversión de compra y retención se hizo popular en la década de 1990, respaldada por los "cuatro jinetes de la tecnología", un cuarteto de grandes acciones tecnológicas (Microsoft (MSFT), Intel Corp. (INTC), Cisco Systems (CSCO) y Dell Computer, ahora privada) impulsando el aumento en el sector de Internet y llevando al Nasdaq a alturas sin precedentes. Parecían cosas tan seguras que los asesores financieros las recomendaron a los clientes como empresas para comprar y conservar de por vida. Desafortunadamente, muchas personas que siguieron sus consejos compraron tarde en el ciclo del mercado alcista, por lo que cuando estalló la burbuja de las puntocom, los precios de estas acciones infladas también colapsaron.

A pesar de estos contratiempos, la estrategia de compra y retención da sus frutos con acciones menos volátiles, recompensando a los inversores con impresionantes rendimientos anuales. Sigue siendo recomendable para inversores individuales que tienen tiempo para dejar crecer sus carteras, ya que históricamente el mercado de valores se ha apreciado a largo plazo.

El estudio de Raymond James and Associates

En 2011, Raymond James and Associates publicó un estudio sobre el rendimiento a largo plazo de diferentes activos, examinando el período de 84 años entre 1926 y 2010. Durante ese tiempo, las acciones de pequeña capitalización registraron un rendimiento anual promedio del 12,1%, mientras que las grandes Las acciones de capitalización se rezagaron modestamente con un rendimiento del 9,9%. Ambas clases de activos superaron a los bonos del gobierno, las letras del Tesoro (Treasury bills) y la inflación, ofreciendo inversiones muy ventajosas para toda una vida de creación de riqueza.

La renta variable tuvo un desempeño particularmente sólido entre 1980 y 2010, con una rentabilidad anual del 11,4%. Pero la subclase de renta variable del fondo de inversión inmobiliaria, real estate investment trust (REIT) superó a la categoría más amplia, con un rendimiento del 12,3%, y la burbuja inmobiliaria impulsada por el baby boom contribuyó al impresionante rendimiento de ese grupo. Este liderazgo temporal destaca la necesidad de una selección de valores cuidadosa dentro de una matriz de compra y retención, ya sea a través de habilidades bien perfeccionadas o un asesor externo confiable. (Los mejores monederos para Bitcoin)

Las acciones grandes obtuvieron un rendimiento inferior entre 2001 y 2010, registrando un escaso rendimiento del 1,4%, mientras que las acciones pequeñas mantuvieron su liderazgo con un rendimiento del 9,6%. Los resultados refuerzan la urgencia de la diversificación interna de clases de activos, que requiere una combinación de capitalización y exposición al sector. Los bonos del gobierno también aumentaron durante este período, pero la huida masiva hacia la seguridad durante el colapso económico de 2008 probablemente sesgó esas cifras.

El estudio de James identifica otros errores comunes con la diversificación de la cartera de acciones, señalando que el riesgo aumenta geométricamente cuando no se distribuye la exposición entre los niveles de capitalización, la polaridad del crecimiento versus el valor y los principales puntos de referencia, incluido el índice Standard & Poor's (S&P) 500.

Además, los resultados logran un equilibrio óptimo a través de la diversificación de activos cruzados que presenta una combinación entre acciones y bonos. Esa ventaja se intensifica durante los mercados bajistas de acciones, lo que alivia el riesgo a la baja.

La importancia del riesgo y la rentabilidad

Ganar dinero en el mercado de valores es más fácil que mantenerlo, con algoritmos depredadores y otras fuerzas internas que generan volatilidad y reversiones que capitalizan el comportamiento gregario de la multitud. Esta polaridad pone de relieve la cuestión crítica de los rendimientos anuales porque no tiene sentido comprar acciones si generan beneficios menores que los bienes raíces o una cuenta del mercado monetario.

Si bien la historia nos dice que las acciones pueden generar rendimientos más sólidos que otros valores, la rentabilidad a largo plazo requiere una gestión de riesgos y una disciplina rígida para evitar errores y valores atípicos periódicos.

Teoría moderna de la cartera

La teoría moderna de la cartera proporciona una plantilla fundamental para la percepción del riesgo y la gestión del patrimonio, ya sea esté comenzando como inversionista o haya acumulado un capital sustancial. La diversificación proporciona la base para este enfoque de mercado clásico, advirtiendo a los jugadores a largo plazo que poseer y depender de una sola clase de activos conlleva un riesgo mucho mayor que una canasta llena de acciones, bonos, materias primas, bienes raíces y otros tipos de valores.

También debemos reconocer que el riesgo se presenta en dos formas distintas: sistemático y no sistemático. El riesgo sistemático de guerras, recesiones y eventos de cisne negro (eventos que son impredecibles con resultados potencialmente graves como la pandemia del virus chino) genera una alta correlación entre los diversos tipos de activos, lo que socava el impacto positivo de la diversificación. (El Yuan Digital estatal de China y sus efectos en los mercados)

Riesgo no sistemático

El riesgo no sistemático aborda el peligro inherente cuando las empresas individuales no cumplen con las expectativas de Wall Street o quedan atrapadas en un evento de cambio de paradigma, como el brote de intoxicación alimentaria que redujo las acciones de Chipotle Mexican Grill en más de 500 puntos entre 2015 y 2017.

Muchas personas y asesores se enfrentan a riesgos no sistemáticos al poseer fondos cotizados en bolsa (ETF) o fondos mutuos en lugar de acciones individuales. La inversión en índices ofrece una variación popular sobre este tema, lo que limita la exposición al S&P 500, Russell 2000, Nasdaq 100 y otros puntos de referencia importantes.

Consejo: los fondos indexados cuyas carteras imitan los componentes de un índice en particular pueden ser ETF o fondos mutuos. Ambos tienen índices de gastos bajos, en comparación con los fondos regulares administrados activamente, pero de los dos, los ETF tienden a cobrar tarifas más bajas.

Ambos enfoques reducen, pero no eliminan el riesgo no sistemático porque catalizadores aparentemente no relacionados pueden demostrar una alta correlación con la capitalización de mercado o el sector, lo que desencadena ondas de choque que afectan a miles de acciones simultáneamente. El arbitraje entre mercados y clases de activos puede amplificar y distorsionar esta correlación a través de algoritmos ultrarrápidos, generando todo tipo de comportamiento de precios ilógico. (17 Consejos para ser rentable en Forex)

Errores comunes de los inversores

El estudio de Raymond James de 2011 señaló que los inversores individuales obtuvieron un rendimiento inferior al S&P 500 entre 1988 y 2008, y el índice registró un rendimiento anual del 8,4% en comparación con un rendimiento débil del 1,9% para los individuales.

¿Cómo explicar este bajo rendimiento? Los pasos en falso de los inversores tienen parte de la culpa. Algunos errores comunes incluyen:

– Falta de diversificación: Los mejores resultados destacan la necesidad de una cartera bien construida o de un asesor de inversiones calificado que distribuya el riesgo entre diversos tipos de activos y subclases de acciones. Un seleccionador de acciones o fondos superior puede superar las ventajas naturales de la asignación de activos, pero el rendimiento sostenido requiere un tiempo y esfuerzo considerables para la investigación, la generación de señales y la gestión agresiva de la posición. Incluso a los agentes del mercado expertos les resulta difícil retener ese nivel de intensidad a lo largo de años o décadas, lo que hace que la asignación sea una opción más inteligente en la mayoría de los casos.

Sin embargo, la asignación de activos tiene menos sentido en pequeñas cuentas comerciales y de jubilación que necesitan acumular un capital considerable antes de dedicarse a una verdadera administración de patrimonio. La exposición a la renta variable pequeña y estratégica puede generar rendimientos superiores en esas circunstancias, mientras que la creación de cuentas a través de deducciones de cheques de pago y la equiparación del empleador contribuyen a la mayor parte del capital. (Los 3 peores momentos para operar)

– Sincronización del mercado: concentrarse únicamente en las acciones plantea riesgos considerables porque las personas pueden impacientarse y exagerar al cometer el segundo error más perjudicial, como intentar medir el tiempo del mercado.

Los cronometradores profesionales del mercado pasan décadas perfeccionando su oficio, observando el ticker tape durante miles de horas, identificando patrones repetitivos de comportamiento que se traducen en estrategias rentables de entrada y salida. Los cronometradores o market timers entienden la naturaleza contraria de un mercado cíclico y cómo capitalizar la codicia de la multitud o el comportamiento impulsado por el miedo. Se trata de una desviación radical de los comportamientos de los inversores ocasionales, que pueden no comprender completamente cómo navegar la naturaleza cíclica del mercado. En consecuencia, sus intentos de cronometrar el mercado pueden traicionar los rendimientos a largo plazo, lo que en última instancia podría debilitar la confianza de un inversor.

– Sesgo emocional: los inversores a menudo se apegan emocionalmente a las empresas en las que invierten, lo que puede hacer que tomen posiciones más grandes de lo necesario y cegarlos a las señales negativas. Y aunque muchos están deslumbrados por los rendimientos de la inversión en Apple, Amazon y otras historias de acciones estelares, en realidad, los cambios de paradigma como estos son pocos y distantes entre sí.

Lo que se requiere es un enfoque de analista profesional para la propiedad de acciones, en lugar de una estrategia de pistolero. Esto puede ser difícil porque Internet tiende a exagerar el próximo gran avance, lo que puede llevar a los inversores a un frenesí por las acciones que no lo merecen.

Conozca la diferencia: trading versus inversión

Los planes de jubilación basados en el empleador, como los programas 401 (k), promueven modelos de compra y retención a largo plazo, en los que el reequilibrio de la asignación de activos suele ocurrir solo una vez al año. Esto es beneficioso porque desalienta la impulsividad tonta. A medida que pasan los años, las carteras crecen y los nuevos empleos presentan nuevas oportunidades, los inversores cultivan más dinero con el que lanzar cuentas de corretaje autodirigidas, acceder a cuentas individuales de jubilación, individual retirement accounts (IRAs) de reinversión autodirigidas o colocar dólares de inversión con asesores de confianza, que puede gestionar activamente sus activos. (Trucos para que su bróker, sea cual sea, no le engañe y se quede con su dinero)

Por otro lado, el aumento del capital de inversión puede atraer a algunos inversores al apasionante mundo del trading especulativo a corto plazo, seducidos por historias de estrellas del trading intradía que se benefician enormemente de los movimientos técnicos de los precios. Pero en realidad, estos métodos de trading renegados son responsables de más pérdidas totales que de generar ganancias inesperadas.

Al igual que con la sincronización del mercado, el trading intradía rentable requiere un compromiso de tiempo completo que es casi imposible cuando uno trabaja fuera de la industria de servicios financieros. Aquellos dentro de la industria ven su oficio con tanta reverencia como un cirujano ve la cirugía, haciendo un seguimiento de cada dólar y cómo está reaccionando a las fuerzas del mercado. Después de soportar su parte justa de pérdidas, aprecian los riesgos sustanciales involucrados y saben cómo eludir astutamente los algoritmos depredadores mientras descartan los consejos tontos de los conocedores del mercado poco confiables. (5 Grandes recomendaciones para tener éxito en el trading de un trader institucional)

Estudios que analizan el day trading

En 2000, The Journal of Finance publicó un estudio de la Universidad de California, Davis, que abordó los mitos comunes atribuidos a la negociación activa de acciones. Después de encuestar a más de 60.000 hogares, los autores descubrieron que ese comercio activo generó un rendimiento anual promedio del 11,4%, entre 1991 y 1996, significativamente menor que el rendimiento del 17,9% de los principales índices de referencia durante el mismo período. Sus hallazgos también mostraron una relación inversa entre los rendimientos y la frecuencia con la que se compraron o vendieron acciones.

El estudio también descubrió que la inclinación por las acciones pequeñas, junto con un exceso de confianza, generalmente conducía a un rendimiento inferior y niveles de negociación más altos. Esto respalda la idea de que los inversores pistoleros creen erróneamente que sus apuestas a corto plazo darán resultado. Este enfoque va en contra del método de inversión del oficial de estudiar las tendencias subyacentes del mercado a largo plazo, para tomar decisiones de inversión más informadas y mesuradas. (Cómo reducir las operaciones perdedoras)

En un estudio de 2015, los autores Xiaohui Gao y Tse-Chun Lin ofrecieron evidencia interesante de que los inversores individuales ven el trading y los juegos de azar como pasatiempos similares, señalando cómo el volumen en la Bolsa de Valores de Taiwán se correlaciona inversamente con el tamaño del premio mayor de la lotería de esa nación. Estos hallazgos se alinean con el hecho de que los operadores especulan con operaciones a corto plazo para capturar una descarga de adrenalina, sobre la perspectiva de ganar a lo grande.

Curiosamente, las apuestas perdedoras producen una sensación similar de entusiasmo, lo que hace que esta sea una práctica potencialmente autodestructiva y explica por qué estos inversores a menudo duplican las apuestas malas. Desafortunadamente, sus esperanzas de recuperar su fortuna rara vez se concretan.

Finanzas, estilo de vida y psicología

La propiedad rentable de acciones requiere una estrecha alineación con las finanzas personales de un individuo. Aquellos que ingresan a la fuerza laboral profesional por primera vez pueden tener inicialmente opciones limitadas de asignación de activos para sus planes 401 (k). Por lo general, estas personas están restringidas a depositar sus dólares de inversión en unas pocas empresas confiables de primera línea e inversiones de renta fija que ofrecen un potencial de crecimiento constante a largo plazo.

Por otro lado, si bien las personas que se acercan a la jubilación pueden haber acumulado riqueza en la subestación, es posible que no tengan tiempo suficiente para generar retornos (lenta pero seguramente). Los asesores de confianza pueden ayudar a estas personas a administrar sus activos de una manera más práctica y agresiva. Aún así, otras personas prefieren cultivar sus huevos de nido florecientes a través de cuentas de inversión autodirigidas. (Si quiere ser un trader exitoso no olvide conocer los 4 principios para una negociación exitosa)

Advertencia: Las cuentas de jubilación de inversión (IRA) autodirigidas tienen ventajas, como poder invertir en ciertos tipos de activos (metales preciosos, bienes raíces, criptomonedas) que están fuera de los límites de las IRA regulares. Sin embargo, muchas casas de bolsa, bancos y empresas de servicios financieros tradicionales no manejan cuentas IRA autodirigidas. Deberá establecer la cuenta con un custodio independiente, a menudo uno que se especialice en el tipo de activo exótico en el que está invirtiendo.

Los inversores más jóvenes pueden sufrir una hemorragia de capital al experimentar imprudentemente con demasiadas técnicas de inversión diferentes sin dominar ninguna de ellas. Los inversores mayores que optan por la ruta autodirigida también corren el riesgo de cometer errores. Por lo tanto, los profesionales de inversión experimentados tienen las mejores posibilidades de aumentar las carteras.

Es imperativo que los problemas de disciplina y salud personal se aborden por completo antes de emprender un estilo de inversión proactivo porque los mercados tienden a imitar la vida real. Las personas enfermas y fuera de forma que tienen baja autoestima pueden participar en operaciones especulativas a corto plazo porque creen inconscientemente que no son dignas de éxito financiero. Participar a sabiendas en un comportamiento comercial riesgoso que tiene una alta probabilidad de terminar mal puede ser una expresión de autosabotaje.

El efecto avestruz

Un estudio de 2006 publicado en el Journal of Business acuñó el término "efecto avestruz" o “ostrich effect” para describir cómo los inversores prestan una atención selectiva cuando se trata de su exposición al mercado de valores y al mercado, viendo las carteras con mayor frecuencia en los mercados al alza y con menos frecuencia (o "poniendo sus cabezas en la arena”) en mercados a la baja.

El estudio aclaró aún más cómo estos comportamientos afectan el volumen de negociación y la liquidez del mercado. Los volúmenes tienden a aumentar en los mercados al alza y una disminución en los mercados a la baja, lo que se suma a la tendencia observada de que los participantes persigan tendencias alcistas mientras hacen la vista gorda ante las tendencias bajistas. La coincidencia excesiva podría ofrecer la fuerza impulsora una vez más, con el participante agregando nueva exposición porque el mercado alcista confirma un sesgo positivo preexistente. (Conozca Cómo las manos fuertes consiguen manipular el mercado Forex)

La pérdida de liquidez del mercado durante las recesiones es coherente con las observaciones del estudio, que indican que "los inversores ignoran temporalmente el mercado en las recesiones, para evitar llegar mentalmente a un acuerdo con pérdidas dolorosas". Este comportamiento contraproducente también prevalece en las empresas de gestión de riesgos de rutina, lo que explica por qué los inversores a menudo venden a sus ganadores demasiado pronto mientras dejan correr a sus perdedores, el arquetipo exactamente opuesto para la rentabilidad a largo plazo.

Situaciones que provocan pánico

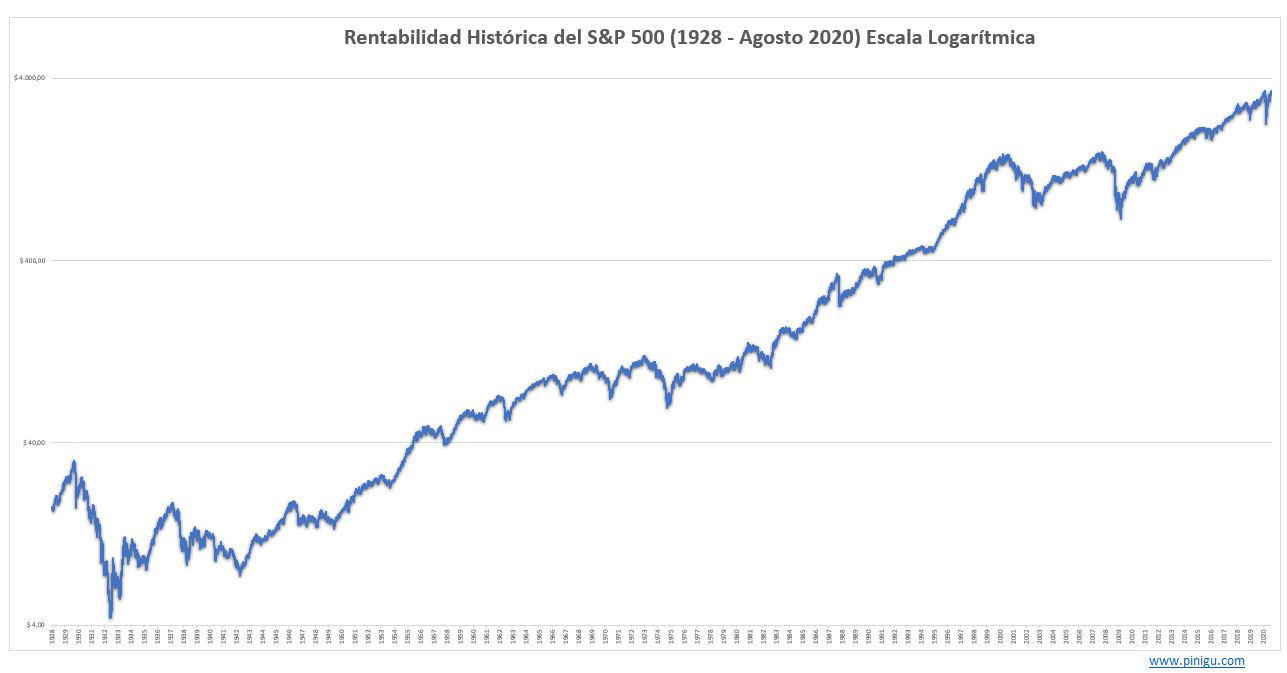

A Wall Street le encantan las estadísticas que muestran los beneficios a largo plazo de la propiedad de acciones, lo cual es fácil de ver cuando se muestra un gráfico Dow Industrial Average de 100 años, especialmente en una escala logarítmica que amortigua el impacto visual de cuatro caídas importantes.

Los 84 años examinados por el estudio de Raymond James fueron testigos de no menos de tres caídas del mercado, lo que generó métricas más realistas que la mayoría de los datos de la industria seleccionados.

Siniestramente, tres de esos brutales mercados bajistas se han producido en los últimos 31 años, muy dentro del horizonte de inversión de los baby boomers de hoy. Entre esos colapsos desgarradores, los mercados de valores han girado a través de una docena de mini-choques, corrientes descendentes, derrumbes y otros supuestos valores atípicos que han puesto a prueba la fuerza de voluntad de los propietarios de acciones.

Es fácil restar importancia a esas furiosas caídas, que parecen confirmar la sabiduría de comprar y mantener la inversión, pero las deficiencias psicológicas descritas anteriormente entran en juego invariablemente cuando los mercados bajan. Legiones de accionistas que de otro modo serían racionales abandonan posiciones a largo plazo como patatas calientes cuando estas liquidaciones se aceleran, buscando acabar con el dolor diario de ver cómo los ahorros de su vida se van por el inodoro. (Si acaba de empezar a operar en el mercado Forex, lea nuestros Consejos para construir un plan de trading exitoso)

Irónicamente, la recesión termina mágicamente cuando suficientes de estas personas venden, ofreciendo oportunidades de pesca de fondo para aquellos que incurren en las pérdidas más pequeñas o los ganadores que realizaron apuestas de venta corta para aprovechar los precios más bajos.

Cisnes negros y valores atípicos

Nassim Taleb popularizó el concepto de un evento de cisne negro, un evento impredecible que está más allá de lo que normalmente se espera de una situación y tiene consecuencias potencialmente graves, en su libro de 2010 The Black Swan: The Impact of the Highly Improbable. Describe tres atributos de un cisne negro:

1. Es un valor atípico o está fuera de las expectativas normales.

2. Tiene un impacto extremo y, a menudo, destructivo.

3. La naturaleza humana fomenta la racionalización después del evento, "haciéndolo explicable y predecible".

Dada la tercera actitud, es fácil entender por qué Wall Street nunca discute el efecto negativo de un cisne negro en las carteras de acciones.

BREVE RESUMEN

El término "cisne negro", que significa algo raro o inusual, se originó a partir de la creencia generalizada de que todos los cisnes eran blancos, simplemente porque nadie había visto nunca uno de un color diferente. En 1697, el explorador holandés Willem de Vlamingh espió cisnes negros en Australia, haciendo explotar esa suposición. Después de eso, el término "cisne negro" se transformó para sugerir una cosa impredecible o imposible que en realidad está esperando que ocurra o se demuestre que existe.

Los accionistas deben planificar los eventos del cisne negro en condiciones normales de mercado, ensayando los pasos que darán cuando llegue el momento real. El proceso es similar a un simulacro de incendio, prestando mucha atención a la ubicación de las puertas de salida y otros medios de escape si es necesario. También necesitan evaluar racionalmente su tolerancia al dolor porque no tiene sentido desarrollar un plan de acción si se abandona la próxima vez que el mercado entra en picada.

Por supuesto, Wall Street quiere que los inversores se sientan en sus manos durante estos períodos preocupantes, pero nadie más que el accionista puede tomar esa decisión que impacta la vida.

Preguntas frecuentes sobre cómo ganar dinero invirtiendo en la bolsa u operando acciones

¿Cómo ganan dinero los principiantes en el mercado de valores?

Los principiantes pueden ganar dinero en el mercado de valores al:

Comenzando temprano, gracias al milagro de la capitalización (cuando se obtienen intereses sobre los intereses y ganancias ya acumulados), las inversiones crecen exponencialmente. Incluso una pequeña cantidad puede crecer sustancialmente si no se toca.

Pensando a largo plazo, el mercado de valores tiene sus altibajos, pero históricamente, se aprecia, es decir, aumenta su valor, a largo plazo. Tener un horizonte temporal lejano suaviza la volatilidad de las caídas y caídas del mercado a corto plazo.

Sea regular, invierta de manera constante y disciplinada. Aproveche el 401 (k) de su empleador, si existe, que automáticamente deducirá un porcentaje de su cheque de pago para invertir en los fondos que elija. O adopte una estrategia como promediar el costo en dólares, invirtiendo cantidades iguales, espaciadas en intervalos regulares, en ciertos activos, independientemente de su precio.

Confiando en los profesionales, no intente elegir acciones usted mismo. Hay profesionales financieros cuyo trabajo es "administrar dinero", y cuando invierte en un fondo mutuo, ETF u otro fondo administrado, está aprovechando su experiencia y análisis. Deje la conducción, eh, la inversión, a ellos, en otras palabras. Invertir en fondos también tiene la ventaja de la diversificación (sus carteras poseen docenas, incluso cientos de acciones individuales), lo que reduce el riesgo.

¿Puede ganar mucho dinero en acciones?

Sí, si sus metas son realistas. Aunque escuche hablar de hacer una matanza con una acción que duplica, triplica o cuadriplica su precio, tales ocurrencias son raras y/o generalmente reservadas para day traders o inversores institucionales que cotizan en bolsa.

Para los inversores individuales, es más realista basar las expectativas en cómo se ha comportado el mercado de valores en promedio durante un período de tiempo determinado. Por ejemplo, el índice S&P 500 (SPX), ampliamente considerado un punto de referencia para el propio mercado de valores de EE.UU, ha arrojado casi un 15% en los últimos cinco años, un 12% en los últimos 10 años. Desde 1990, su valor (a partir de 2021) se ha multiplicado por once, de 330 a 4127.

Rendimientos anuales históricos del S&P 500

¿Cuáles son las tres formas de ganar dinero en el mercado de valores?

Tres formas de ganar dinero en el mercado de valores son:

Venda acciones con una ganancia, es decir, por un precio más alto del que pagó por ellas. Esta es la estrategia clásica, "compre barato, venda caro".

Venta en corto: esta estrategia es inversa a la clásica anterior; podría denominarse "vender caro, comprar barato". Cuando vende al descubierto, toma prestadas acciones (generalmente de un bróker), las vende en el mercado abierto y luego las compra de nuevo, siempre y cuando el precio baje. Devolviendo las acciones al prestamista, usted se queda con la ganancia. La venta en corto es una apuesta a que una acción perderá valor.

Cobro de dividendos: muchas acciones pagan dividendos, una distribución de las ganancias por acción de la empresa. Por lo general, se emiten cada trimestre, son una recompensa adicional para los accionistas, generalmente se pagan en efectivo, pero a veces en acciones adicionales.

¿Cómo se obtienen beneficios de las acciones?

El objetivo final de todo inversor es obtener beneficios de sus acciones, por supuesto. Pero saber cuándo cobrar realmente y tomar esas ganancias, asegurando las ganancias, es una pregunta clave, y no hay una respuesta correcta. Mucho depende de la tolerancia al riesgo y el horizonte temporal de un inversor, es decir, cuánto tiempo pueden permitirse esperar a que ganen las acciones, en comparación con la cantidad de ganancias que quieren obtener.

No seas codicioso. Algunos profesionales financieros recomiendan obtener ganancias después de que una acción se haya apreciado entre un 20% y un 25% de precio, incluso si todavía parece estar aumentando. "El secreto es bajar del ascensor en uno de los pisos al subir y no volver a bajar", como dijo el fundador de Investor's Business Daily, William O'Neil.

Otros asesores utilizan una regla empírica más compleja que implica una toma de ganancias gradual. Jeffrey Hirsch, estratega jefe de mercado de Probabilities Fund Management y editor en jefe de The Stock Market Almanac, por ejemplo, tiene una estrategia de "hasta un 40%, vende un 20%": cuando una acción sube un 40%, vende un 20% de la posición; cuando sube otro 40%, vende otro 20% y así sucesivamente.

Conclusión

Sí, puede ganar dinero con las acciones y obtener una vida de prosperidad, pero los inversores potenciales caminan por un desafío de obstáculos económicos, estructurales y psicológicos. El camino más confiable hacia la rentabilidad a largo plazo comenzará poco a poco al elegir el bróker de bolsa adecuado y comenzar con un enfoque limitado en la creación de riqueza, expandiéndose a nuevas oportunidades a medida que crece el capital.

La inversión de compra y retención ofrece el camino más duradero para la mayoría de los participantes del mercado. La minoría que domina habilidades especiales puede generar rendimientos superiores a través de diversas estrategias que incluyen la especulación a corto plazo y las ventas en corto.