Das Verständnis der Forex-Branche kann ein komplexes Unterfangen sein. Mit sorgfältiger Recherche ist es jedoch möglich, die Nuancen zu erfassen und zu einem gewinnbringenden Bild zu gelangen. Ein Aspekt sind Foreign Exchange Swaps.

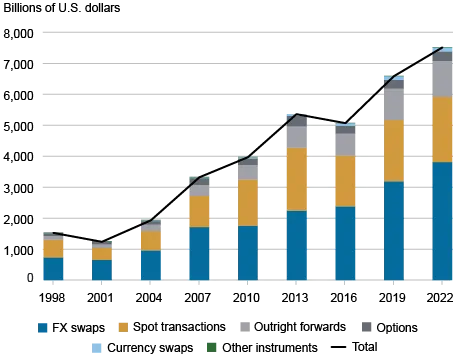

Forex-Swaps machen einen großen Teil des Devisenmarktes weltweit aus, der im Laufe der Zeit ein stetiges Wachstum gezeigt hat. Tatsächlich ergab die 2022 Triennial Central Bank Survey der Bank für Internationalen Zahlungsausgleich, dass FX-Swaps für 51 % des weltweiten Umsatzes verantwortlich sind. Das ist ein Anstieg seit 2019, als die Zahl bei 49 % lag. Aus Erfahrung weiß ich, dass ein umfassendes Verständnis von Forex-Swaps für Unternehmen und Händler von Vorteil sein kann. In diesem Leitfaden werden wir Forex-Swaps im Detail untersuchen. Es ist jedoch eine gute Idee, zu verstehen, wie man Forex-Charts liest, bevor wir beginnen.

Grundlagen von Forex-Swaps

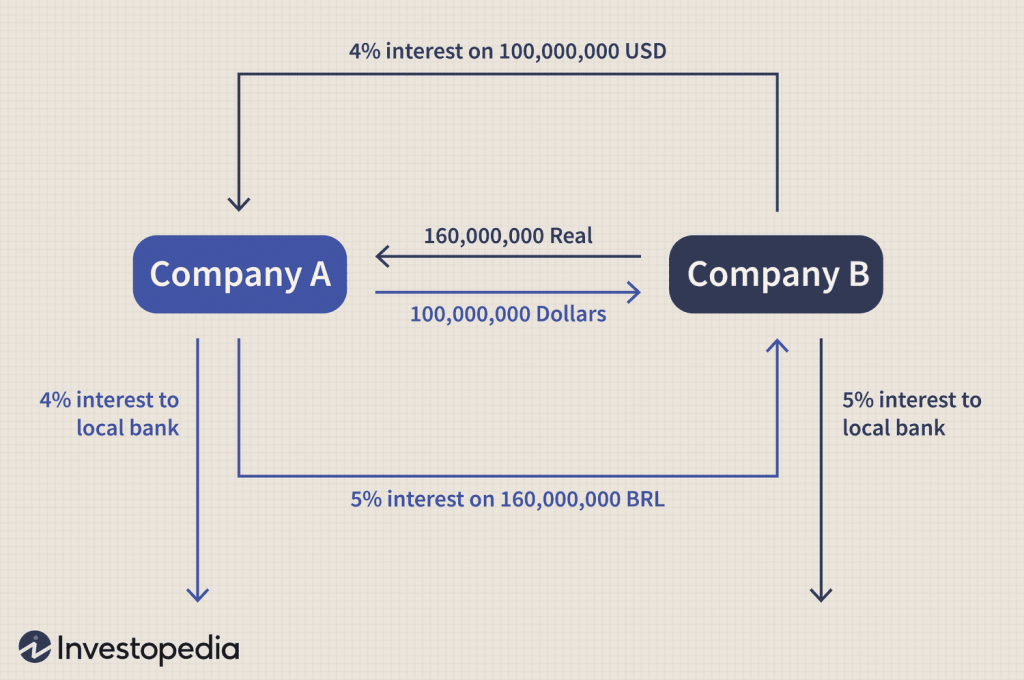

Bevor wir beginnen, müssen wir Forex-Swaps definieren. Im Wesentlichen sind Forex-Swaps ein Instrument, das im Devisenhandel verwendet wird. Dabei handelt es sich um eine Vereinbarung zwischen zwei Parteien zum Austausch von Währungspaaren zu einem bestimmten Zeitpunkt in der Zukunft.

Stellen Sie sich zum Beispiel vor, dass ein großes Unternehmen drei Monate in der Zukunft eine Zahlung in Euro erwartet. Wenn der aktuelle Wechselkurs günstig ist, können sie einen Devisenswap vereinbaren, um diesen Kurs zu sichern. Anschließend verkauften sie Euro und kauften Dollar auf dem Spotmarkt und vereinbarten gleichzeitig, innerhalb von drei Monaten Euro zu kaufen und Dollar zu verkaufen. Sollte der Kurs in drei Monaten ungünstiger ausfallen, sind sie vor Verlusten geschützt.

Komponenten eines Forex-Swaps

Jeder Devisenswap besteht im Wesentlichen aus zwei Teilen: dem Spot-Leg und dem Forward-Leg.

Der Kassakurs ist der Währungsumtausch, der zum aktuellen Marktkurs stattfindet. Der Forward-Teil ist die Vereinbarung zwischen den beiden Parteien, die Transaktion zu einem festgelegten Zeitpunkt in der Zukunft und zu welchem Kurs rückgängig zu machen.

Die Spot-Leg-Komponente deckt den unmittelbaren Liquiditätsbedarf, während die Forward-Leg-Komponente das Währungsrisiko verwaltet.

Arten von Forex-Swaps

Darin gibt es einige Arten von Forex-Swaps und sie alle haben einen bestimmten Zweck. Am häufigsten sind Spot-Forward-Swaps. In diesem Fall ist ein Bein (Komponente) ein Kassageschäft und das andere ein Termingeschäft. Allerdings gibt es auch Forward-Forward-Swaps und das bedeutet, dass es sich bei beiden Beinen um Termingeschäfte mit unterschiedlichen Laufzeiten handelt.

Marktteilnehmer

Der FX-Swap-Markt wird von großen Finanzinstituten dominiert. Dabei sind neben Konzernen und institutionellen Anlegern vor allem Banken zu nennen.

Banken nutzen Forex-Swaps im Liquiditätsmanagement und nutzen sie gleichzeitig, um Kundentransaktionen zu erleichtern. Unternehmen nutzen FX-Swaps zur Steuerung des Währungsrisikos und des internationalen Cashflows. Schließlich nutzen institutionelle Anleger Forex-Swaps im Rahmen ihrer Anlagestrategien.

Diese Teilnehmer sind sehr aktiv und die Bank für Internationalen Zahlungsausgleich berichtet, dass der Interdealer-Handel im Jahr 2022 für 46 % des weltweiten Devisenumsatzes verantwortlich war. Dies ist ein Anstieg gegenüber 38 % im Jahr 2019.

Mechanik und Preise

Um Forex-Swaps nutzen zu können, ist es wichtig zu verstehen, wie sie in der Praxis funktionieren und wie bestimmte Kurse berechnet werden.

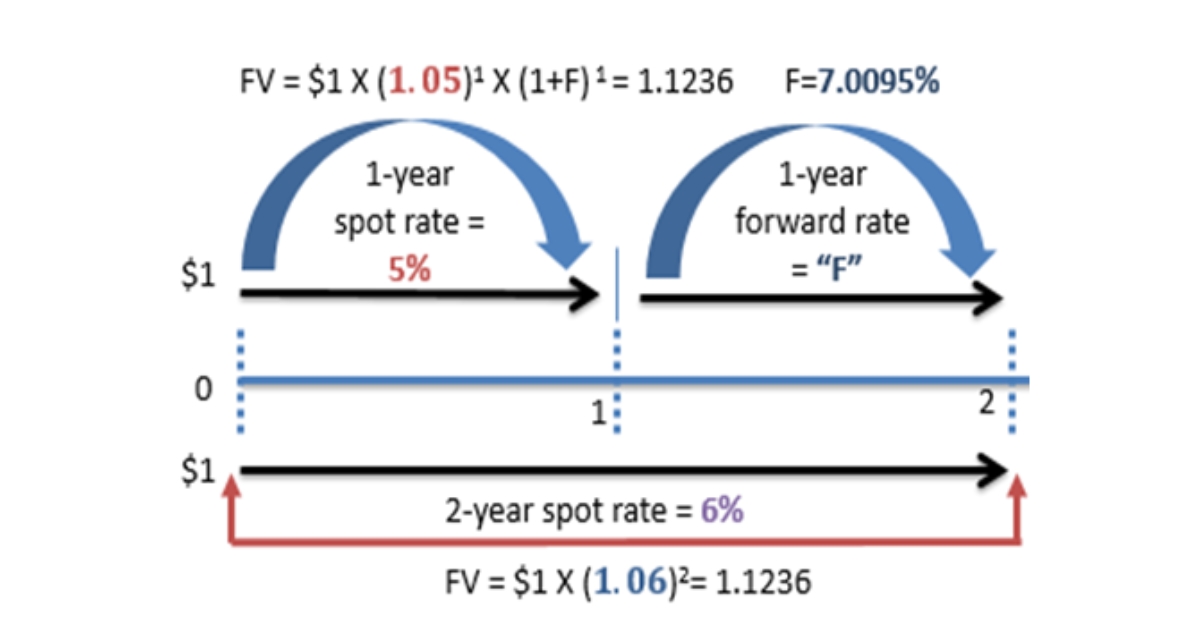

Einfach ausgedrückt beinhaltet die Preisgestaltung von Forex-Swaps komplexe Berechnungen, die auf Unterschieden in den Zinssätzen basieren. Swap-Punkte sind dabei ein Schlüsselkonzept, da sie die Kosten eines Forex-Swaps bestimmen. Der Terminkurs wird aus dem Kassakurs und den Zinsdifferenzen berechnet. Dieses Video hilft, diese komplizierte Berechnung detaillierter zu erklären.

Punkte tauschen

Der Swap-Punkt ist der grundlegende Teil der FX-Swap-Preisgestaltung. Dieser Punkt stellt die Zinsdifferenz zwischen den beiden Währungen dar. Um diesen Swap-Punkt zu berechnen, müssen der Kassakurs, die Zinssätze beider Währungen und die jeweilige Laufzeit ermittelt werden.

Swap-Punkte können positiv oder negativ sein, und dies hängt von der Zinsdifferenz ab. Nach der Berechnung nutzen Händler den Swap-Punkt, um die mit der Währungsposition verbundenen Kosten oder Vorteile zu verstehen. Es spielt eine Schlüsselrolle bei der Entscheidungsfindung bei Forex-Swaps .

Diese Handelsstrategie ist jedoch relativ kurzfristig. Laut einem Blogbeitrag des CFA Institute werden mehr als 90 % der Forex-Swaps in weniger als drei Monaten fällig.

Forward-Kursberechnung

Bei der Berechnung des Terminkurses bei Forex-Swaps wird eine bestimmte Formel unter Verwendung des Kassakurses und der Zinsdifferenz berücksichtigt. Der Terminkurs ist ein wichtiger Teil des Puzzles, da er den Swap-Satz im Forward-Bereich der Vereinbarung bestimmt.

Angenommen, der Kassakurs für EUR/USD beträgt 1,1000, der 1-Jahres-Zinssatz für EUR beträgt 1 % und für USD beträgt er 2 %. Der Terminkurs würde wie folgt berechnet: Terminkurs = Kassakurs * (1 + Zinssatz EUR) / (1 + Zinssatz USD) = 1,1000 * (1,01 / 1,02) ≈ 1,0892. Das bedeutet, dass im Forward-Teil des Swaps 1 EUR gegen 1,0892 USD getauscht würde.

Bewertung und Mark-to-Market

Der Prozess endet nicht, sobald ein Forex-Swap berechnet wurde. Der nächste Schritt ist die Markteinführung. Dies bedeutet, dass der Wert des Swaps auf der Grundlage der aktuellen Marktbedingungen neu bewertet werden muss. Dies ist ein wichtiger Schritt zur Bewertung des Risikomanagements. Eine große Änderung der Zinssätze und Kassakurse kann die Swap-Bewertungen drastisch beeinflussen, daher ist dieser Schritt für die Bewältigung dieses Risikos von entscheidender Bedeutung.

Regelmäßige Bewertungen helfen Unternehmen dabei, Rechnungslegungsstandards und regulatorische Anforderungen einzuhalten. Es ist jedoch wichtig, sich daran zu erinnern, dass sich die Welt des Forex-Swaps ständig verändert und verändert. Um dies zu demonstrieren, hat CME Group FX Spot+ eingeführt, das für mehr Effizienz und Transparenz beim FX-Swap-Handel sorgen soll. Dies wird Auswirkungen darauf haben, wie Devisen in Zukunft bewertet und gehandelt werden. Daher ist es wichtig, über diese Entwicklungen auf dem Laufenden zu bleiben, um sicherzustellen, dass Forex-Swaps rentabel und rentabel bleiben.

Kurven tauschen

Ein weiteres Schlüsselelement der FX-Swap-Preisgestaltung sind Swap-Kurven, die eine Schlüsselrolle bei der Preisgestaltung und dem Risikomanagement spielen. Swap-Kurven veranschaulichen den Zusammenhang zwischen Swap-Sätzen und Laufzeiten für jedes Währungspaar. Das Verständnis dieses Konzepts liefert wichtige Einblicke in die Marktbedingungen und hilft bei der Entscheidungsfindung.

| Maturity | Swap Points (EUR/USD) | Impliziter Terminkurs |

| 1 Monat | -2,5 | 1,0975 |

| 3 Monate | -7.8 | 1.0922 |

| 6 Monate | -16.2 | 1.0838 | < /tr>

| 1 Year | -32.5 | 1.0675 |

Anwendungen und Strategien

Der nächste Schritt in unserem umfassenden Leitfaden zu Forex-Swaps besteht darin, zu verstehen, wie sie verwendet werden und für welche Zwecke. Zu den häufigsten gehören Cashflow-Management, Absicherung und spekulative Strategien.

Bevor wir jedoch loslegen, ist es wichtig zu verstehen, wie man eine Forex-Handelsstrategie erstellt und verwaltet. Unsere Ressource bietet einige wichtige Ratschläge, die Ihnen dabei helfen werden, Forex-Swaps in Ihren Handelsansatz einzubeziehen.

Absicherung mit Forex-Swaps

Eine der häufigsten Arten, wie Unternehmen Devisenswaps nutzen, ist die Absicherung. Dies ist eine Strategie, die vor Währungsschwankungen schützt. Zuvor habe ich das Beispiel eines US-Unternehmens genannt, das drei Monate später eine große Zahlung in Euro erwartet. Dieses Unternehmen könnte einen Devisenswap nutzen, um den aktuellen Wechselkurs festzulegen und somit eine Absicherung vorzunehmen.

Letztendlich ermöglichen Forex-Swaps Unternehmen, das Wechselkursrisiko zu reduzieren, ohne ihr Kapital unnötig zu binden. Es bietet ein flexibles Tool zum Abgleich von Vermögenswerten und Verbindlichkeiten in verschiedenen Währungen, und die Absicherung kann den Cashflow stabilisieren und bei der Planung helfen.

Cashflow-Management

Forex-Swaps können auch zur Verwaltung von Cashflows über verschiedene Währungen hinweg verwendet werden. Insgesamt ermöglichen sie Unternehmen, Bargeld in einer Währung vorübergehend gegen eine andere Währung einzutauschen, die sie gerade benötigen. Auf diese Weise reduzieren sie das Risiko und es ist eine besonders nützliche Strategie für große multinationale Konzerne, die mit Bargeld in verschiedenen Währungen umgehen.

Wir können uns ein Beispiel ansehen, um diesen Punkt zu veranschaulichen. Ein japanisches Unternehmen hat überschüssige Yen, benötigt aber Dollar, um ein kurzfristiges Projekt zu finanzieren. Sie können den Yen jetzt in Dollar umtauschen, ihn für ihr Projekt verwenden und dann nach Ablauf der Umtauschfrist wieder in den Yen umtauschen. Auf diese Weise können sie ihren Bedarf decken, ohne ihre Yen-Reserven dauerhaft umtauschen zu müssen.

Spekulative Strategien

Ein weiterer Grund für einen Börsentausch ist ein spekulativer Zweck. Dies kann die Nutzung günstiger Zinsdifferenzen zwischen Währungen oder die Antizipation von Wechselkursschwankungen beinhalten. Allerdings sind diese Strategien aufgrund der Hebelwirkung mit erhöhten Risiken verbunden, die sowohl Gewinne als auch Verluste steigern können.

Carry Trade

Eine weitere häufig verwendete Strategie ist Carry Trade. Dies ist eine weitere spekulative Strategie, bei der man sich eine Währung mit niedrigem Zinssatz leiht und in eine Währung mit hohem Zinssatz investiert. Ein FX-Swap kann verwendet werden, um Händlern die Verlängerung ihrer Positionen zu ermöglichen. Es ist jedoch eine riskante Situation, wenn sich die Wechselkurse ungünstig ändern.

Zum Beispiel, wenn ein Unternehmen Yen mit einem niedrigen Zinssatz leihen und in australische Dollar mit hohen Zinssätzen umwandeln könnte. Anschließend würden sie die australischen Dollars nutzen, um in hochverzinsliche Vermögenswerte zu investieren. Der Gewinn wird aus der Zinsdifferenz resultieren, aber wenn der Yen gegenüber dem australischen Dollar stark aufwertet, werden sie verlieren.

Risiken und Überlegungen

Alle Handelsstrategien sind mit Risiken verbunden und Forex-Swaps sind nicht anders. Es ist wichtig, diese Risiken zu verstehen, bevor Sie diese Strategie für sich in Betracht ziehen. Die häufigsten Risiken sind das Marktrisiko, das Kontrahentenrisiko und das Liquiditätsrisiko. Lassen Sie uns diese genauer untersuchen.

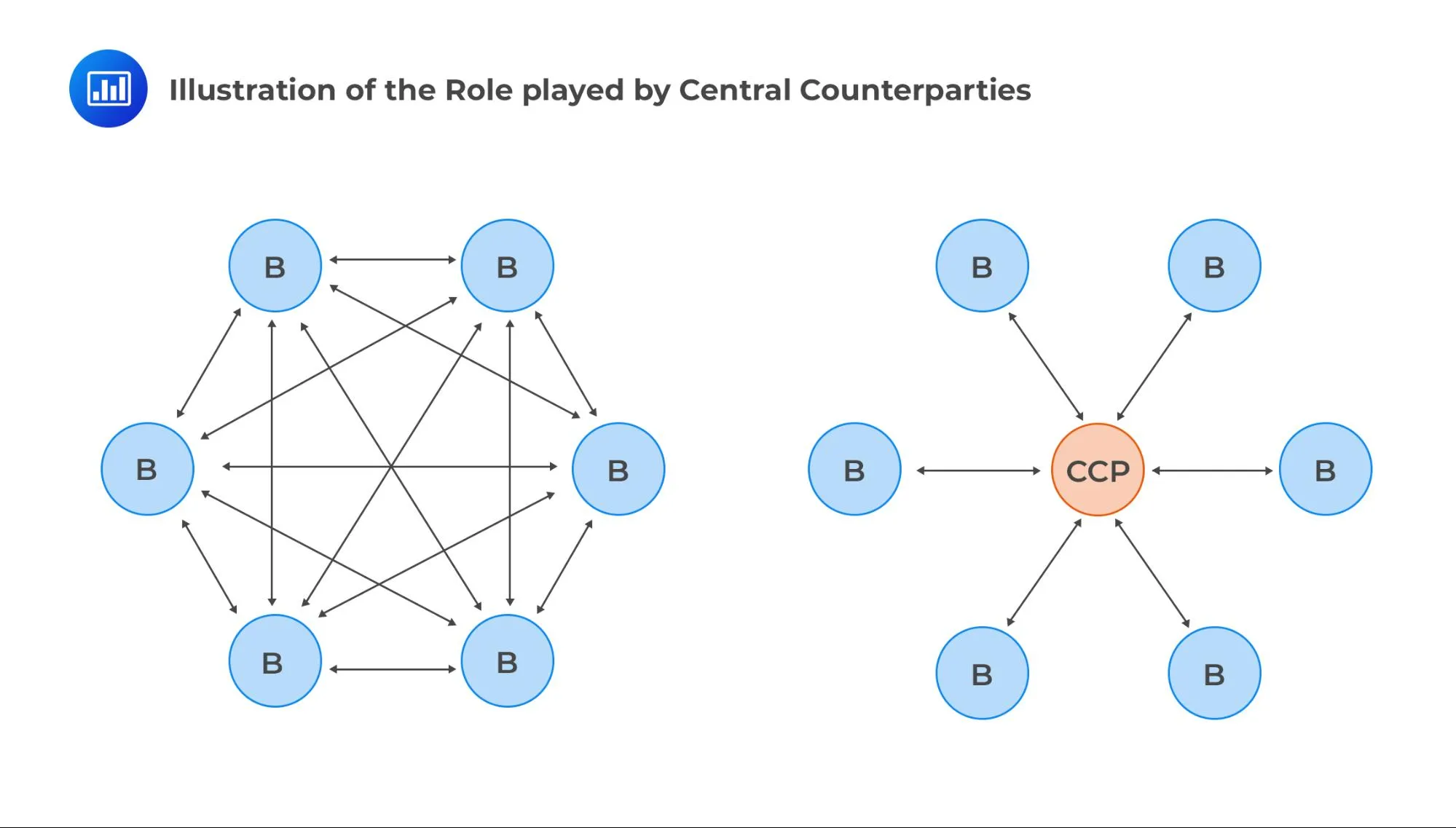

Kontrahentenrisiko

Das Kontrahentenrisiko ist ein wichtiger Aspekt, der bei Devisenswaps berücksichtigt werden muss. In diesem Fall kann es sein, dass die andere Vertragspartei ihren Teil der Vereinbarung nicht erfüllt. Aus diesem Grund ist es wichtig, nur mit seriösen Finanzinstituten Geschäfte zu machen. In diesem Fall ist das Risiko gering.

Das CFA Institute gibt an, dass die 25 größten Banken in den USA mehr als 80 % der Devisen-Swap-Positionen ausmachen. Dies zeigt, wie das Kontrahentenrisiko reduziert werden kann. Allerdings ist das Sicherheitenmanagement eine weitere sinnvolle Möglichkeit, dieses Risiko zu reduzieren. Dies bedeutet, dass eine oder beide Parteien Sicherheiten stellen, um mögliche Verluste während des Börsenswap abzudecken. Allerdings wird die Transaktion dadurch komplizierter.

Marktrisiko

Ein weiteres potenzielles Problem ist das Marktrisiko. Dies kommt bei Forex-Swaps aufgrund möglicher Wechselkurs- und Zinsschwankungen sehr häufig vor. Selbst Unternehmen, die regelmäßig Absicherungsstrategien einsetzen, können aufgrund unerwarteter Marktschwankungen Verluste erleiden. Dies unterstreicht die Bedeutung des Verständnisses der Marktdynamik und einer kontinuierlichen Überwachung.

Liquiditätsrisiko

Liquiditätsrisiko bezeichnet die Schwierigkeiten bei der Auflösung oder Verlängerung von Positionen in Zeiten von Marktstress. Im Allgemeinen ist der Forex-Swap-Markt liquide, aber manchmal ist die Liquidität geringer, und es ist schwierig, Positionen ohne hohe Gebühren anzupassen oder zu schließen.

Um in dieser Hinsicht zu helfen, LMAX Group hat kürzlich FX HedgePool übernommen mit dem Ziel, die Liquidität auf dem institutionellen FX-Swap-Markt zu erhöhen.

Regulatorische Umgebung

Das Verständnis der Regulierungslandschaft in Bezug auf FX-Swaps ist für jeden, der sich an dieser Strategie beteiligen möchte, von entscheidender Bedeutung. Das regulatorische Umfeld hat sich in den letzten Jahren stark verändert, vor allem mit dem Ziel, die Transparenz zu erhöhen und systemische Risiken zu reduzieren.

Es stimmt auch, dass Compliance-Anforderungen manchmal die Kosten und Komplexität von Devisen-Swaps beeinflussen können. Darüber hinaus können verschiedene Gerichtsbarkeiten unterschiedliche Ansätze verfolgen.

Globaler Regulierungsrahmen

Weltweite Aufsichtsbehörden überwachen Devisen-Swaps, um Fairness und Compliance sicherzustellen. In den USA ist es die Commodity Futures Trading Commission (CFTC), in Europa die European Securities and Markets Authority (EMSA).

Es ist wichtig, über regulatorische Änderungen auf dem Laufenden zu bleiben. Beispielsweise wurden im Januar 2024 von der CFTC neue UPI-Regeln implementiert, die sich auf Devisen-Swap-Transaktionen auswirkten.

Meldepflichten

In den letzten Jahren wurden verpflichtende Meldepflichten für Devisenswap-Transaktionen eingeführt. Obwohl diese Anforderungen je nach Gerichtsbarkeit variieren, haben sie dasselbe Ziel: den Regulierungsbehörden eine klare Vorstellung von Marktaktivitäten und -risiken zu vermitteln.

Obwohl die Einhaltung dieser Anforderungen manchmal komplex sein kann, ist sie ein wesentlicher Aspekt.

Clearing und Abwicklung

Ein weiterer wichtiger Trend ist die Tendenz zum zentralen Clearing für FX-Swaps. Ziel ist es, das Kontrahentenrisiko durch eine zentrale Gegenpartei zwischen beiden Parteien einer Transaktion zu verringern. Nicht alle FX-Transaktionen müssen zentral abgewickelt werden, aber es ist möglich, dass dies in Zukunft der Fall sein wird.

Bilaterale vs. Cleared Swaps

Die Wahl zwischen abgewickelten und bilateralen Forex-Swaps erfordert sorgfältige Überlegung. Cleared Swaps reduzieren das Kontrahentenrisiko und bieten häufig bessere Preise. Allerdings sind sie auch mit zusätzlichen Kosten und Komplexität verbunden. Andererseits bieten bilaterale Swaps mehr Flexibilität, können jedoch höhere Kontrahentenrisiken mit sich bringen.

Die Entscheidungsfindung hängt von der Risikotoleranz und den Bedürfnissen beider Parteien ab.

| Aspect | Bilaterale Swaps | Geklärte Swaps |

| Kontrahentenrisiko | Höher | Niedriger |

| Flexibilität | Hoch | Begrenzt |

| Betriebliche Komplexität | Niedriger | Höher |

| Regulatorisch Aufsicht | Weniger streng | Strenger |

| Kosten | Potenziell niedriger | Zusätzliche Clearinggebühren |

Technologische Fortschritte

Technologie prägt alle Bereiche unseres Lebens und die Art und Weise, wie wir handeln, ist nicht anders. Auf dem Forex-Swap-Markt gibt es verschiedene Arten von Technologien, die die Effizienz rationalisieren und steigern. Elektronische Handelsplattformen und Blockchain-Anwendungen sind nur zwei bemerkenswerte Erwähnungen, und sie verändern die Art und Weise, wie Forex-Swaps initiiert, organisiert und verwaltet werden.

Lassen Sie uns diese Fortschritte genauer untersuchen:

Elektronische Handelsplattformen

In den letzten Jahren haben elektronische Handelsplattformen Forex-Swaps revolutioniert. Sie machen den Handel nicht nur schneller und effizienter, sondern führen auch zur Entdeckung besserer Preise. Außerdem ist es für mehr Menschen viel einfacher, auf den Markt zuzugreifen. Solche Plattformen bieten automatisierte Ausführung, Preisgestaltung in Echtzeit und Nachhandelsverarbeitung. Insgesamt rationalisieren sie den Handelsprozess.

Die FX-Link-Plattform der CME Group wurde 2018 eingeführt und bietet ein zentrales Limit-Orderbuch für den elektronischen Handel. Dieser positive Fortschritt ermöglicht es Händlern, verschiedene Trades gleichzeitig auszuführen, was zu einer verbesserten Preistransparenz und Ausführungseffizienz führt.

Algorithmischer Handel

Ein weiterer wichtiger Fortschritt ist der algorithmische Handel, der auf dem Foreign Exchange Swap-Markt weit verbreitet ist. Komplexe Algorithmen analysieren Marktdaten schnell und identifizieren potenzielle Chancen. Sie ermöglichen auch die Ausführung von Geschäften mit hoher Geschwindigkeit.

Algorithmischer Handel kann sicherlich die Handelseffizienz steigern, aber er kann auch eine Herausforderung darstellen und ein höheres Risiko schaffen, insbesondere bei Marktstress. In diesem Fall ist eine starke Risikomanagementstrategie erforderlich.

Blockchain und Smart Contracts

Sowohl die Blockchain-Technologie als auch Smart Contracts können den Devisen-Swap-Markt stark verändern. Es wird angenommen, dass sie mit der Zeit den Abwicklungsprozess rationalisieren, das Kontrahentenrisiko verringern und auch die Transparenz erhöhen könnten.

Diese Technologien stecken noch in den Kinderschuhen und eine breite Einführung steht noch aus, aber viele Branchen erforschen sie.

Datenanalyse und KI

Es ist unmöglich, KI und Datenanalyse nicht zu erwähnen, und dies sind zwei Bereiche, die häufig im FX-Swap-Handel und Risikomanagement verwendet werden. Mit beiden Technologien lassen sich große Datenmengen analysieren und Muster erkennen. Dies führt zu besseren Entscheidungsergebnissen. Darüber hinaus werden beide Technologien zur Verbesserung von Risikomanagementprozessen wie Szenarioanalysen und Stresstests eingesetzt.

Markttrends und Zukunftsaussichten

Es ist klar, dass sich der Forex-Swap-Markt ständig verändert und verändert und von vielen verschiedenen Faktoren beeinflusst wird. Mit Blick auf die Zukunft zeichnen sich mehrere Trends ab, und es ist wichtig, sie zu verstehen und zu verstehen, wie sie sich auf FX-Swaps auswirken können.

Marktgröße und Wachstum

Es ist klar, dass der Devisenswap-Markt groß ist und keine Anzeichen einer Verlangsamung zeigt – ganz im Gegenteil. Laut der 2019 Triennial Central Bank Survey betrug der jährliche Tagesumsatz auf dem Devisenmarkt im April 2022 7,5 Billionen US-Dollar. Es wird erwartet, dass er von Jahr zu Jahr wächst.

Es gibt viele Gründe für dieses schnelle Wachstum, darunter grenzüberschreitende Investitionen und der zunehmende Welthandel im Allgemeinen. Es zeigt jedoch auch die zunehmende Bedeutung von Devisen im globalen Finanzwesen.

Währungen der Schwellenländer

Auf dem Forex-Swap-Markt sind viele Schwellenländerwährungen zu berücksichtigen. Dazu gehören der chinesische Yuan, der brasilianische Real und die indische Rupie, die alle immer mehr an Bedeutung gewinnen. Dies zeigt die sich verändernde Dynamik des Welthandels und die wachsende wirtschaftliche Bedeutung dieser Länder. Dies bringt den Händlern natürlich neue Möglichkeiten, aber auch Herausforderungen mit sich.

Die Bank für Internationalen Zahlungsausgleich gibt an, dass der Anteil des chinesischen Yuan am weltweiten Devisenumsatz im Jahr 2022 um 7 % gestiegen ist. Damit ist er die am fünfthäufigsten gehandelte Währung, verglichen mit 2019, als er auf dem achten Platz lag.

ESG-Überlegungen

Wir müssen auch berücksichtigen, wie ESG-Faktoren (Umwelt, Soziales und Governance) den Forex-Swap-Markt beeinflussen. Immer mehr Menschen berücksichtigen Nachhaltigkeit und ethische Praktiken bei ihren Finanzentscheidungen und Handelsstrategien. Dies hat die Entwicklung von ESG-bezogenen Forex-Produkten vorangetrieben und beeinflusst auch die Art und Weise, wie Händler das Risikomanagement angehen.

Nachhaltige Finanzierung

Nachhaltige Finanzierung ist ein Schlagwort im Devisenswap-Bereich. Grüne Forex-Swaps sind mit umweltfreundlichen Projekten verbunden und erfreuen sich immer größerer Beliebtheit. Dadurch können Händler nachhaltige Initiativen unterstützen und gleichzeitig ihr Währungsrisiko verwalten.

Lernrückblick

Forex-Swaps im Detail zu verstehen ist der Schlüssel zu erfolgreichen Trades. Wir haben die Grundlagen der fortgeschritteneren Konzepte behandelt und gleichzeitig die möglichen zukünftigen Trends untersucht. Hier eine kurze Zusammenfassung der wichtigsten Punkte:

- Forex-Swaps sind Vereinbarungen zum Austausch von Währungspaaren zu zukünftigen Terminen, die Kassa- und Termingeschäfte kombinieren.

- Sie dienen verschiedenen Zwecken, darunter Absicherung, Liquiditätsmanagement und Spekulation.

- Die Preisgestaltung von Forex-Swaps umfasst Konzepte wie Swap-Punkte und Terminkursberechnungen.

- Zu den Marktteilnehmern zählen Banken, Unternehmen, institutionelle Anleger und Zentralbanken.

- Zu den mit Forex-Swaps verbundenen Risiken gehören Kontrahenten-, Markt- und Liquiditätsrisiken.

- Das regulatorische Umfeld für Forex-Swaps entwickelt sich weiter, wobei der Schwerpunkt auf Transparenz und Risikominderung liegt.

- Technologische Fortschritte, einschließlich elektronischer Plattformen und Blockchain, verändern die Forex-Swap-Landschaft.

- Währungen von Schwellenländern und ESG-Überlegungen werden auf dem Devisen-Swap-Markt immer wichtiger.

Erfolgreicher Handel erfordert ständiges Lernen, und bei TopBrokers sind wir bestrebt, allen Händlern dabei zu helfen, ihre Fähigkeiten kontinuierlich weiterzuentwickeln.

Zum Beispiel ist unsere Ressource über das Gartley-Muster und wie man damit handelt äußerst nützlich. Darüber hinaus verfügen wir über eine Reihe von Vergleichen zwischen Brokern und anderen Bildungsressourcen rund um die Handelswelt.

RoboForex

RoboForex Exness

Exness FxPro

FxPro Alfa-Forex

Alfa-Forex Libertex

Libertex FxGlory

FxGlory XM

XM IC-Märkte

IC-Märkte