3 أنماط شموع الفوركس لزيادة أرباحك في عام 2024

تطورت طريقة تحليل أنماط الشموع لتصبح واحدة من أشهر أدوات للتحليل الفني في سوق الفوركس. يستخدم المتداولون في الأسهم والأسواق المالية الأخرى أيضًا الشمعدانات كوسيلة مساعدة بصرية رائعة لمعرفة ما فعله سعر معين خلال فترة زمنية معينة.

تعد أنماط الشموع اليابانية أدوات أساسية ومتميزة في تداول العملات الأجنبية. إن فهمها يسمح للمتداولين بتفسير التغييرات التي تحدث في السوق واتخاذ القرارات بناءً على تلك المعلومات.

في هذه المقالة من مدونة الفوركس، سنعرض لك أهم ثلاثة أنماط شموع لزيادة أرباحك في سوق الفوركس عام 2024.

ما هو مخطط الشموع اليابانية؟

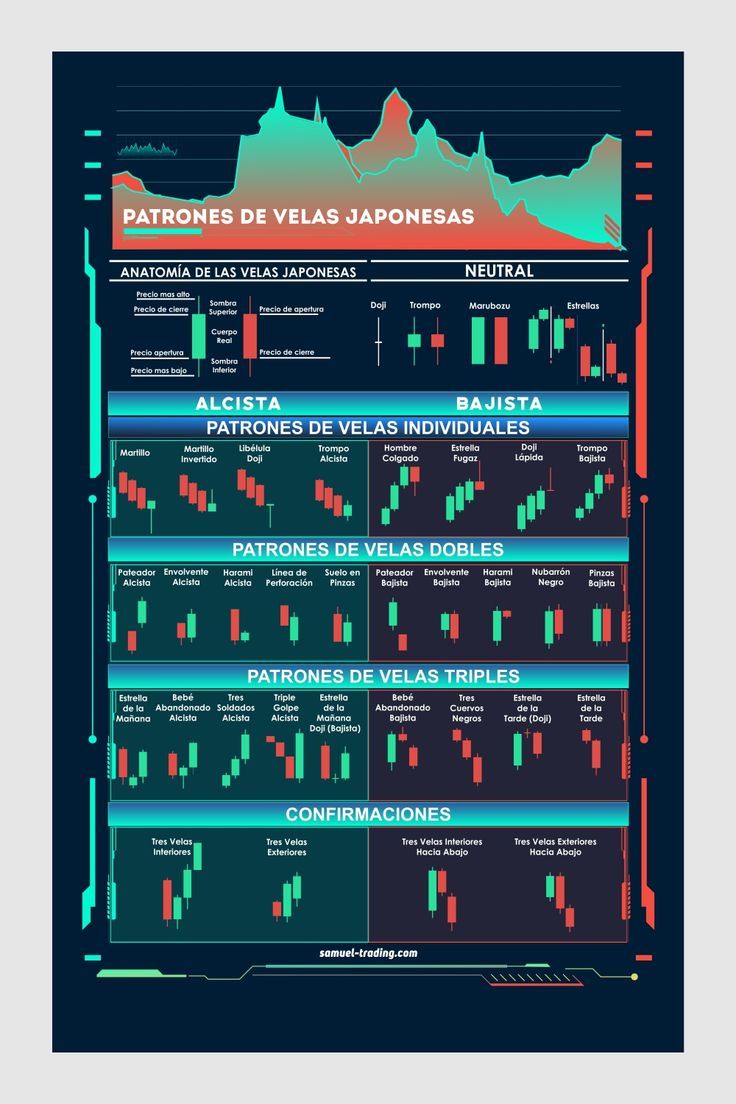

مخططات الشموع اليابانية في التداول هي مخططات أسعار تظهر الاتجاهات والانعكاسات، حيث يتم الإشارة إلى الأسعار بواسطة الشموع. الرسوم البيانية الشمعدانية سهلة القراءة وهي من أقدم الدراسات في التحليل الفني . نشأت في اليابان قبل أكثر من 100 عام من تطوير المخططات الشريطية والنقطة والرقم في الأسواق الغربية.

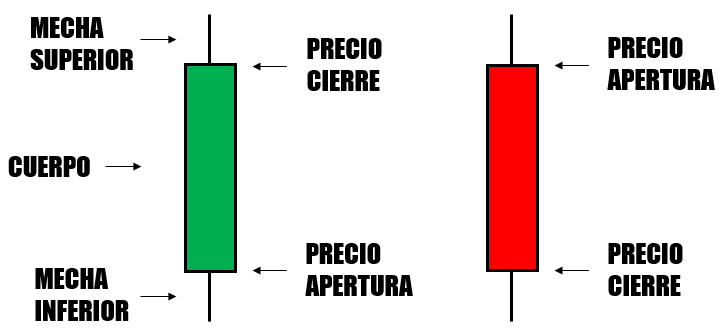

يتم تشكيل

الشمعدانات من خلال إظهار “جسم” الشمعة، وهي منطقة صلبة بين سعر الافتتاح وسعر الإغلاق، و”الفتائل” التي تمثل الارتفاع والانخفاض. في بعض الأحيان يمكن أن تتشكل شمعة صلبة عندما يكون سعر الافتتاح منخفضًا والإغلاق هو الأعلى، ويمكن أن تتشكل شموع رفيعة ذات جسم أقل صلابة عندما يكون السعر متقلبًا ويتغير كثيرًا خلال اليوم.

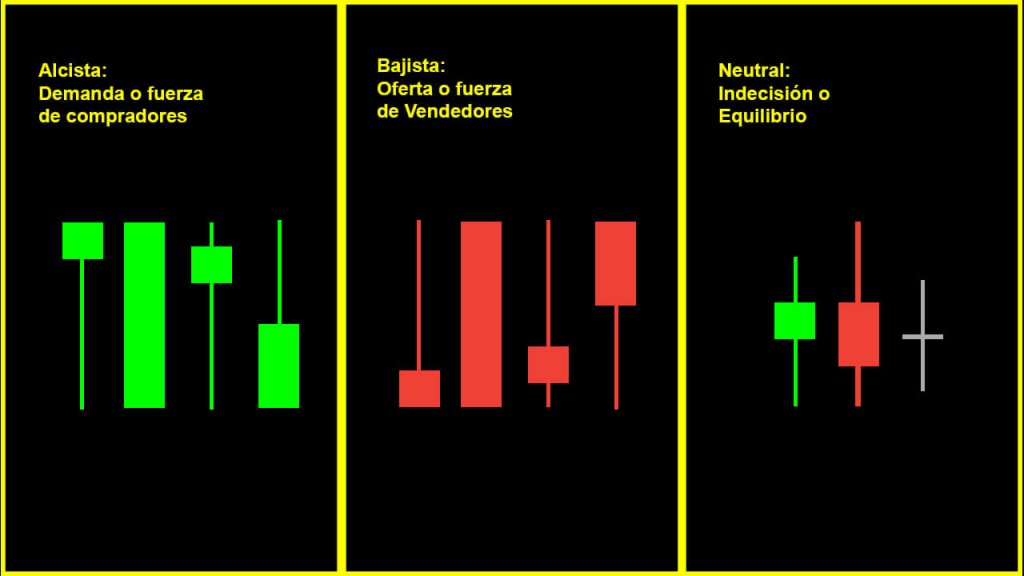

لا تلتقط مخططات الشموع اليابانية الرابط بين السعر والعرض والطلب فحسب، بل أيضًا مشاعر المتداولين. يتم تسليط الضوء على إثارة المستثمرين من خلال تمثيل حجم تحركات الأسعار بشكل مرئي بألوان مختلفة. تعتبر الشمعة الخضراء صعودية لأنه خلال تلك الفترة يكون المشترون هم المسيطرين، في حين تعتبر الشمعة الحمراء هبوطية لأنه خلال تلك الفترة يكون الدببة أو البائعون هم المسيطرون.

Candle Patterns

يوفر سوق الصرف الأجنبي، أو الفوركس، فرصًا عديدة للمتداولين للاستفادة من تحركات الأسعار. أحد الجوانب الرئيسية لتداول العملات الأجنبية هو القدرة على تحليل وتفسير مخططات الأسعار . أحد الأساليب الشائعة في تحليل الرسوم البيانية هو استخدام أنماط الشموع، والتي توفر إشارات مرئية يمكن أن تساعد المتداولين على اتخاذ قرارات مستنيرة.

في هذه المقالة سنقدم ثلاثة من أفضل أنماط شموع الفوركس من اختبار خلفي لأنماط الشموع الممتدة لعدة عقود والتي أثبتت فعاليتها في التعرف على فرص التداول المحتملة وستوفر فرصًا جيدة جدًا للدخول إلى السوق في عام 2024 .

من خلال إتقان أنماط الشموع القوية هذه، يمكن للمتداولين تحسين قدرتهم بشكل كبير على اتخاذ قرارات تداول مستنيرة وتحسين أدائهم العام في سوق الفوركس.

أفضل 3 أنماط لشمعدانات الفوركس

غالبًا ما تكون النصائح التقليدية حول تداول الشموع خاطئة تمامًا عند التداول في الأسواق. والسبب في ذلك هو أن كل سوق يتصرف بشكل مختلف.

على سبيل المثال، يتمتع سوق الأسهم بتحيز صعودي، مما يجعل أنماط الشموع تتصرف بشكل مختلف عن سوق الفوركس أو سوق السلع. شاهد بنفسك من خلال فتح مخطط سوق الأسهم ومقارنته بمؤشر سلعة أو مؤشر من سوق أخرى؛ الأمر مختلف تمامًا.

هذا الاختلاف في السلوك هو السبب وراء عدم تطبيق استراتيجيات التداول بنمط الشموع اليابانية في جميع الأسواق. أنت بحاجة إلى فهم كيفية عمل هذه الأنماط في السوق الخاص بك؛ الآن سوف نلقي نظرة على أفضل ثلاثة أنماط لشموع الفوركس مرتبة حسب فعاليتها وإمكانات الربح.

تمثل هذه الإمكانية مقدار الأموال التي كان من الممكن أن يحققها متداول الفوركس تاريخياً من خلال تداول الأنماط بالطريقة الموصوفة. على سبيل المثال، النمط المتوقف له حافة 1.80، مما يعني أنه كان سيحصل على 1.80 دولار مقابل كل دولار يخاطر به.

نمط متوقف

-

الميزة: 1.80

-

نسبة الربح: 47%

-

المخاطرة والمكافأة: 1:5

يعتبر النمط المتوقف تقليديًا نموذجًا انعكاسيًا يشير إلى نهاية محتملة للاتجاه الصعودي. وسيتم تمثيله في مخططات الشموع اليابانية للتداول على النحو التالي:

-

ثلاث شموع صاعدة متتالية تغلق على ارتفاع على التوالى.

-

الشمعة الأولى صاعدة وطويلة.

-

الشمعة الثانية صعودية وطويلة، مع وجود القليل من الظل العلوي أو عدم فتحه داخل أو بالقرب من الجسم الحقيقي السابق.

-

الشمعة الثالثة صغيرة، صاعدة وتستقر على الكتف، وتتحرك حول إغلاق الشمعة السابقة.

-

يجب أن يحدث النمط المتوقف في اتجاه صعودي.

يتمتع النمط المتوقف بربحية عالية في سوق الفوركس.

يجب على متداولي الفوركس البيع عند اختراق قاع الشمعة الثالثة ووضع وقف الخسارة فوق قمة نفس الشمعة. دعونا نرى كيف يتطور مثل هذا الموقف في الصورة التالية:

في المثال أعلاه، نرى أن الأسعار تتحرك للأسفل بعد كسر القاع، مما يؤدي إلى تجارة مربحة. استنادًا إلى المتوسط بعد 5,836 صفقة، تستمر الحركة ويجب على المتداولين الأذكياء جني الأرباح بنسبة مخاطرة إلى مكافأة تبلغ 1:5.

نمط تثبيت الحزام الهابط

-

Edge: 1.27

-

نسبة الربح: 38%

-

المخاطرة والمكافأة: 1:5

يتكون نموذج تثبيت الحزام الهابط من شمعة ذات جسم حقيقي طويل مع ظل علوي قليل أو معدوم في الاتجاه الصعودي.

-

يجب أن تكون الشمعة هبوطية بجسم حقيقي طويل.

-

يجب أن يكون هناك القليل من الظل العلوي أو لا يوجد أي ظل.

-

يجب أن يحدث النمط أثناء الاتجاه الصعودي.

تظهر البيانات أن المتداولين الأذكياء يجب أن يفعلوا عكس الحكمة التقليدية (أو ما يفعله معظم الناس) وأن يستخدموا هذا التراجع للشراء.

أفضل إعداد لاستخدام نمط الشموع هذا هو الشراء (الشراء) عند استراحة الإغلاق مع وقف الخسارة أقل من الحد الأدنى، على أمل كسب 1.27 دولار مقابل كل دولار واحد يخاطر به.

نمط تثبيت الحزام الصاعد

-

Edge: 1.29

-

نسبة الربح: 38%

-

المخاطرة والمكافأة: 1:5

نمط تثبيت الحزام الصاعد هو عكس نمط تثبيت الحزام الهبوطي. وتتكون من شمعة هابطة ذات جسم حقيقي طويل مع ظل سفلي قليل أو معدوم والذي يحدث في اتجاه هبوطي.

-

يجب أن تكون الشمعة صعودية بجسم حقيقي طويل.

-

يجب أن يكون هناك القليل من الظل السفلي أو لا يوجد أي ظل.

-

يجب أن يكون هناك ظل علوي.

-

يجب أن يظهر نموذج شموع الحزام الصعودي أثناء الاتجاه الهبوطي.

عندما يتم تحديد النمط، يقوم متداولو الفوركس المعتمدون على البيانات والذين يقومون على المكشوف (البيع) بتثبيت الحزام بوضع وقف الخسارة فوق القمة. تظهر الإشارة عادة خلال الأيام الثلاثة القادمة. إنه نمط شمعة جيد جدًا لصالح هذا الاتجاه.

ينتج عن هذا الإعداد الأمثل 29 سنتًا مقابل كل دولار يتم المخاطرة به.

أهمية الفتائل والأجسام

في عالم تداول العملات الأجنبية، يعد فهم أنماط الشموع أمرًا ضروريًا لاتخاذ قرارات مستنيرة. أحد الجوانب الحاسمة في هذه الأنماط هو فتائل الشموع وأجسامها. يمثل جسم الشمعة الفرق بين سعر الافتتاح والإغلاق لفترة زمنية معينة، في حين تشير الفتائل، المعروفة أيضًا باسم الظلال، إلى أعلى وأدنى الأسعار خلال تلك الفترة.

الشمعدانات ذات الجسم الأخضر الطويل تشير إلى معنويات صعودية قوية، حيث أن سعر الإغلاق أعلى بكثير من سعر الافتتاح. في المقابل، يظهر الجسم الأحمر الطويل شعورًا هبوطيًا قويًا، حيث يكون سعر الإغلاق أقل بكثير من سعر الافتتاح. تظهر الأجسام القصيرة، سواء كانت خضراء أو حمراء، مشاعر أكثر حيادية حيث أن فرق السعر بين الافتتاح والإغلاق أصغر بكثير.

توفر الفتائل العلوية والسفلية مزيدًا من المعلومات حول سلوك السوق. يشير الفتيل المنخفض الطويل إلى أن السعر قد انخفض خلال الفترة الزمنية للرسم البياني للفوركس، ولكنه تمكن من التعافي في النهاية. عادة، يشير هذا إلى انعكاس محتمل من الاتجاه الهبوطي إلى الاتجاه الصعودي. من ناحية أخرى، يظهر الفتيل العلوي الطويل أن السعر قد ارتفع خلال الفترة الزمنية ولكنه انخفض مرة أخرى، مما يشير إلى انعكاس محتمل من الاتجاه الصعودي إلى الاتجاه الهبوطي.

يمكن أن يكون للجسم الأخضر الصغير ذو الفتيل السفلي الطويل أهمية خاصة لأنه يوضح ضغط الشراء في السوق على الرغم من أن سعر الإغلاق يظل قريبًا من سعر الافتتاح. على العكس من ذلك، تشير الشمعة الحمراء الطويلة ذات الفتيل العلوي الطويل إلى ضغط بيع قوي على الرغم من الفارق البسيط بين سعري الافتتاح والختام.

في الختام، فإن فهم أهمية الفتائل والأجسام في أنماط الشموع أمر ضروري للمتداولين لاتخاذ قرارات مستنيرة. توفر هذه العناصر رؤية قيمة لديناميكيات السوق ويمكن أن تساعد في تحديد الانعكاسات المحتملة أو أنماط الاستمرار. يمكن لتحليل الآمن والمستنير والواضح لأنماط الشموع، بما في ذلك الفتائل والأجسام، أن يفيد متداولي الفوركس بشكل كبير في عملية اتخاذ القرار هذا العام 2024.

أنماط الانعكاس والاستمرارية

تعد أنماط الانعكاس والاستمرار أدوات أساسية لمتداولي الفوركس لأنها تساعد في تحديد انعكاسات الاتجاه المحتملة واستمرار الاتجاهات الحالية. يمكن العثور على كلا النوعين من الأنماط في ظروف السوق الصعودية والهبوطية، مما يجعلها متعددة الاستخدامات لمواقف التداول المختلفة.

تشير الأنماط الانعكاسية إلى تغير محتمل في الاتجاه الحالي، إما من صعودي إلى هبوطي أو من هبوطي إلى صعودي. تحدث هذه الأنماط عندما يتغير ضغط الشراء أو البيع بشكل كبير، مما يشير إلى تغير في معنويات السوق. تتضمن أنماط الانعكاس الشائعة نمط الكتف والرأس والكتف والقمة المزدوجة والقاع المزدوج. غالبًا ما تشكل هذه الأنماط مستويات دعم ومقاومة قريبة، حيث يميل المتداولون إلى وضع أوامر حول نقاط السعر الإستراتيجية هذه.

ومن ناحية أخرى، تشير الأنماط الاستمرارية إلى أن الاتجاه السائد من المرجح أن يستمر. تشير هذه الأنماط إلى توقف أو ترسيخ في الاتجاه الحالي قبل أن يستأنف اتجاهه الأولي. ومن أمثلة الأنماط المستمرة المثلثات والأوتاد والأعلام. تتشكل هذه الأنماط عادةً عندما يأخذ المتداولون استراحة ويقيمون السوق قبل إضافة المزيد من الصفقات في اتجاه الاتجاه.

تشير أنماط الشموع الصاعدة إلى احتمالية ارتفاع السعر، بينما تشير أنماط الشموع الهابطة إلى احتمالية الحركة الهبوطية. تتضمن بعض الأمثلة على الأنماط الصعودية تشكيلات المطرقة ونجمة الصباح، بينما تتميز الأنماط الهبوطية غالبًا بتشكيلات مثل Shooting Star وEvening Star يمكن أن تزود المتداولين بمعلومات قيمة حول اتجاه السوق، مما يسمح لهم باتخاذ قرارات مستنيرة في استراتيجيات التداول الخاصة بك.

في الختام، فإن فهم أنماط الانعكاس والاستمرار، وكذلك تشكيلات الشموع الصاعدة والهابطة، أمر ضروري لمتداولي الفوركس. من خلال التعرف على هذه الأنماط، يمكن للمتداولين تقييم معنويات السوق بشكل أكثر دقة، وإدارة المخاطر بشكل فعال، واتخاذ قرارات تداول مستنيرة بشكل أفضل.

Conclusion

بشكل عام، يمكن أن تكون أنماط الشموع الثلاثة هذه، عند تحديدها بشكل صحيح، مفيدة للغاية للمستثمرين. على الرغم من أن الكثيرين يعتقدون أن الأنماط بدأت تفقد دقتها في سوق الفوركس الحديث، إلا أن العديد من الأنماط لا تزال موثوقة لـ للتنبؤ بحركات الأسعار. ولهذا السبب يظل فهم أنماط الشموع أمرًا مهمًا لمتداولي الفوركس.

دعونا ننهي هذه المقالة بهذا: إذا كانت مخططات الفوركس تحكي قصة كل زوج من العملات، فستكون الشموع هي الكلمات وستكون أنماط الشموع هي الجمل

FAQ

ما هي أنماط الشموع الأكثر موثوقية لتداول العملات الأجنبية؟

هناك العديد من أنماط الشموع التي يستخدمها المتداولون عند التداول في سوق الفوركس، ولكن من أكثرها موثوقية أنماط نجمة الصباح ونجمة المساء، والتي تشير إلى تغيرات الاتجاه. تشمل الأنماط الموثوقة الأخرى المطرقة والمطرقة المقلوبة، ونمط الابتلاع، ونمط الحرامي.

كيف تساعد أنماط الشموع عند اتخاذ قرارات التداول؟

توفر أنماط

تمثيلات مرئية لـ سيكولوجية السوق ويمكن أن تساعد المتداولين على فهم التوازن بين قوى العرض والطلب. تتيح هذه الأنماط للمتداولين اتخاذ قرارات مستنيرة من خلال تحديد انعكاسات الاتجاه المحتملة ومستويات الدعم والمقاومة ونقاط الدخول أو الخروج.

ما هي الأنماط الأفضل لتحديد تغيرات الاتجاه؟

من أفضل الأنماط لتحديد تغيرات الاتجاه هي نجمة الصباح ونجمة المساء، والتي تشير إلى التغيرات المحتملة في الاتجاه العام. تعد أنماط الغربان الثلاثة السوداء والجنود الثلاثة البيض فعالة أيضًا في اكتشاف انعكاسات الاتجاه لأنها تشير إلى تحولات قوية في الزخم الهبوطي والصعودي، على التوالي.

ما هي أنماط الشموع الرئيسية المستخدمة في التداول اليومي؟

في التداول اليومي، يركز المتداولون عادةً على أطر زمنية أقصر وبالتالي يعتمدون على أنماط شموع معينة تعمل بشكل جيد في هذه السيناريوهات. بعض الأنماط الرئيسية المستخدمة في التداول اليومي تشمل الدوجي، والقمة الدوارة، وأنماط الابتلاع، وأنماط الحرامي. يمكن أن تساعد هذه الأنماط المتداولين على تحديد تقلبات السوق وانعكاسات الاتجاه المحتملة وفرص الاختراق.

كيف يمكنني دمج أنماط الشموع مع أدوات التحليل الفني الأخرى؟

يمكن للمتداولين

الجمع بين أنماط الشموع وأدوات التحليل الفني المختلفة للحصول على تأكيد إضافي لإشارات التداول وتحسين استراتيجية التداول الشاملة .

على سبيل المثال، يمكنهم استخدام المتوسطات المتحركة وخطوط الاتجاه ومستويات الدعم والمقاومة للتحقق من صحة أو دحض الإشارات الناتجة عن أنماط الشموع اليابانية. بالإضافة إلى ذلك، يمكن لدمج مؤشرات التذبذب مثل مؤشر القوة النسبية (RSI) أن يكمل تحليل الشموع من خلال الكشف عن ظروف السوق في منطقة ذروة الشراء أو ذروة البيع.

ما هي بعض التقنيات البسيطة لتحسين فهمي لأنماط الشموع؟

لتحسين فهمك لأنماط الشموع اليابانية، يمكنك اتباع عدة تقنيات بسيطة. أولاً، ركز على إتقان بعض الأنماط الأساسية قبل التوسع إلى أنماط أكثر تعقيدًا. ثانيًا، التدرب على تحديد هذه الأنماط على الرسوم البيانية التاريخية للتعرف على مظهرها وسلوكها. أخيرًا، فكر في استخدام باستخدام حساب تجريبي لتنفيذ هذه الأنماط في استراتيجية الفوركس الخاصة بك، مما يسمح لك باكتساب خبرة عملية دون المخاطرة برأس مال حقيقي.

دولة الإمارات العربية المتحدةUS

دولة الإمارات العربية المتحدةUS