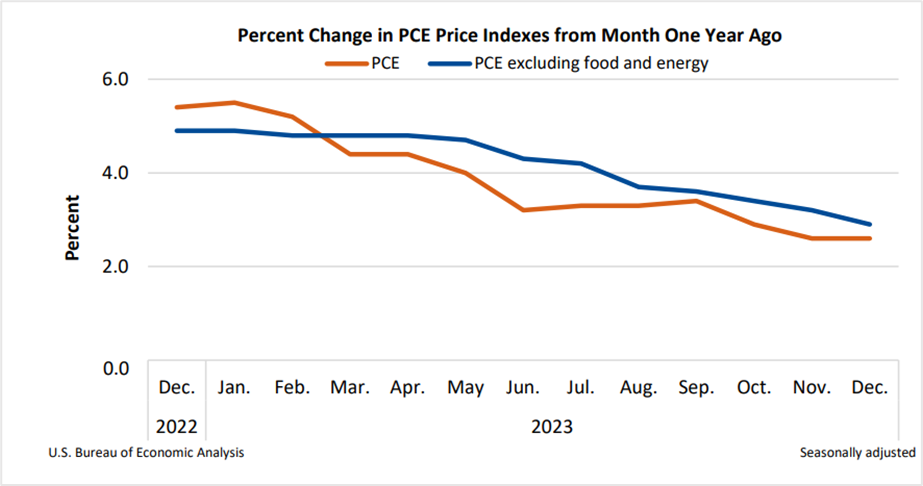

รายจ่ายเพื่อการอุปโภคบริโภคส่วนบุคคล (PCE) เพิ่มขึ้น 0.2% ในเดือนธันวาคมจาก -0.1% ในเดือนก่อน ในขณะที่ยังคงไม่เปลี่ยนแปลงที่ 2.6% ต่อปี ราคาอาหารเพิ่มขึ้น 0.1% และพลังงานเพิ่มขึ้น 0.3% Bureau of Economic Analysis (BEA) ของกระทรวงพาณิชย์ กล่าวเมื่อวันศุกร์ การสำรวจความคิดเห็นของนักเศรษฐศาสตร์โดย Reuters โดยเฉลี่ยนั้นสอดคล้องกับการคาดการณ์อัตราเงินเฟ้อทั่วไปรายเดือนและรายปี ในขณะเดียวกัน PCE หลัก ซึ่งไม่รวมราคาอาหารและพลังงาน เพิ่มขึ้น 0.2% จาก 0.1% ในเดือนนี้ ขณะที่เพิ่มขึ้นที่ 2.9% ต่อปีจาก 3.2% ในเดือนพฤศจิกายน ซึ่งเป็นการเพิ่มขึ้นน้อยที่สุดนับตั้งแต่เดือนมีนาคม 2021

ช่วงเวลาที่อัตราเงินเฟ้อเลวร้ายที่สุดในรอบสี่ทศวรรษที่ผ่านมาตามหลังเราไปแล้ว แต่ผู้เชี่ยวชาญด้านตลาดเชื่อว่าราคาอาจใช้เวลาสองสามปีกว่าจะกลับสู่ระดับก่อนเกิดโรคระบาด ในขณะเดียวกัน ธนาคารกลางสหรัฐได้ขึ้นอัตราดอกเบี้ยสู่ระดับสูงสุดในรอบหลายทศวรรษที่ 5.25%-5.50% เพื่อลดอัตราเงินเฟ้อ และถึงแม้ว่าจะไม่ส่งผลกระทบต่อเศรษฐกิจจากการก้าวหน้า แต่นักวิเคราะห์เชื่อว่าจะใช้เวลาไม่นานก่อนที่ต้นทุนการกู้ยืมที่สูงจะกดดันการเติบโต

ตามข้อมูลจากผู้เชี่ยวชาญของ Wall Street อัตราเงินเฟ้อที่เพิ่มขึ้นจะไม่ขัดขวางการตัดสินใจของเจ้าหน้าที่ธนาคารกลางสหรัฐที่จะคงอัตราดอกเบี้ยไว้ที่ระดับปัจจุบัน แม้ว่าพวกเขาจะกำหนดเส้นทางนโยบายการเงินในอนาคตก็ตาม ผู้กำหนดนโยบายจะรวมตัวกันในวันที่ 30-31 มกราคม สำหรับการประชุม FOMC ครั้งแรกในปี 2567 โดยตลาดต่างคาดการณ์อย่างท่วมท้นว่านโยบายจะไม่เปลี่ยนแปลง

ไฮไลท์สำคัญของรายงานดัชนี PCE

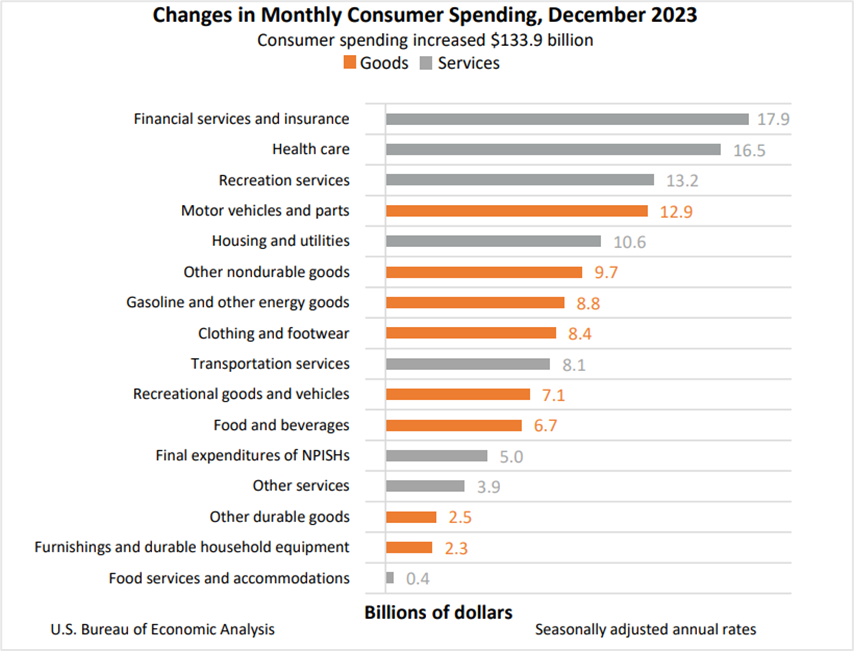

รายได้ส่วนบุคคลเพิ่มขึ้น 0.3% หรือ 60.0 พันล้านดอลลาร์ต่อเดือนในเดือนธันวาคม ในขณะที่รายได้ส่วนบุคคลเพิ่มขึ้น 0.3% หรือ 60.0 พันล้านดอลลาร์ต่อเดือนในเดือนธันวาคม รายได้ส่วนบุคคล (DPI) ซึ่งหักภาษีออกจากรายได้ส่วนบุคคล เพิ่มขึ้น 0.3% หรือ 51.8 พันล้านดอลลาร์ ค่าใช้จ่ายส่วนบุคคล ซึ่งประกอบด้วยผลรวมของรายจ่ายเพื่อการอุปโภคบริโภคส่วนบุคคล (PCE) การจ่ายดอกเบี้ยส่วนบุคคล และการโอนเงินปัจจุบันส่วนบุคคล ขั้นสูง 0.7% หรือ 134.7 พันล้านดอลลาร์ ในขณะที่การใช้จ่ายของผู้บริโภคเพิ่มขึ้น 0.7% หรือ 133.9 พันล้านดอลลาร์ ในขณะเดียวกัน การออมส่วนบุคคลอยู่ที่ 766.7 พันล้านดอลลาร์ในเดือนธันวาคม โดยมีอัตราการออมส่วนบุคคลอยู่ที่ 3.7%

ผู้บริโภคใช้จ่ายทั้งบริการและสินค้า ภายในบริการ ผู้มีส่วนร่วมที่สำคัญที่สุดในการเพิ่มขึ้น ได้แก่ บริการทางการเงิน ประกันภัย การดูแลสุขภาพ และบริการด้านนันทนาการ ภายในสินค้า ผู้มีส่วนร่วมรายใหญ่ที่สุดคือยานยนต์และชิ้นส่วน สินค้าไม่คงทนอื่นๆ น้ำมันเบนซิน และสินค้าพลังงานอื่นๆ

นักเศรษฐศาสตร์ทบทวนดัชนี PCE รายงานเดือนธันวาคม

Jeff Klingelhofer จาก Thornburg Investment Management เชื่อว่าอัตราเงินเฟ้อที่เพิ่มขึ้นควร จุดนี้ไม่ได้ให้ความสำคัญกับตลาดมากนัก เนื่องจากเจ้าหน้าที่ของ Fed ชี้ให้เห็นว่าแม้ว่าอัตราเงินเฟ้อจะลดลงและอัตราดอกเบี้ยจะไม่เปลี่ยนแปลง แต่นโยบายการเงินที่เข้มงวดมากขึ้น

Joseph Brusuelas หัวหน้านักเศรษฐศาสตร์ของ RSM กล่าวว่ามาตรวัดอัตราเงินเฟ้อที่ Fed ต้องการบ่งบอกเป็นนัยว่า Fed อาจบรรลุเป้าหมาย 2.0% ของธนาคารกลางได้ในไม่ช้า และจะสร้างสภาพแวดล้อมสำหรับผู้กำหนดนโยบายในการเริ่มต้นนโยบายหลักหลายปี ที่จะอัตราดอกเบี้ยอยู่ในช่วง 2.5%-3.0% อัตราดอกเบี้ยอ้างอิงของ Fed ปัจจุบันอยู่ที่ 5.25%-5.50%

Gus Faucher นักเศรษฐศาสตร์จาก PNC Financial Services เชื่อว่าอัตราเงินเฟ้อที่ชะลอตัวลงจะเป็นตัวกำหนดภาวะเศรษฐกิจถดถอย หากอัตราเงินเฟ้อลดลงเหลือ 2% ในเวลาเดียวกันในปีหน้า นั่นอาจเป็นเพราะภาวะถดถอย แต่หากการเติบโตทางเศรษฐกิจช้าลงโดยไม่สะดุด ก็อาจลดลงตามเป้าหมายของเฟดภายในสิ้นปีหรือต้นปี 2025

ปฏิกิริยาของตลาดต่อข่าวการใช้จ่ายเพื่อการอุปโภคบริโภคส่วนบุคคล

ตลาดหุ้นสหรัฐฯ ปิดท้ายแบบผสมเมื่อวันศุกร์ โดยมีปัจจัยสำคัญ ดัชนีหุ้นปรับจุดสูงสุดใหม่ตลอดเวลาหลายครั้งในระหว่างสัปดาห์ S&P 500 และ Nasdaq 100 ร่วงลงจากระดับสูงสุดเป็นประวัติการณ์ ในขณะที่ดัชนีเฉลี่ยอุตสาหกรรมดาวโจนส์ปิดตัวขึ้นเล็กน้อย เนื่องจากนักลงทุนบันทึกผลกำไรก่อนการประชุม FOMC และรายงานการว่างงานในสัปดาห์นี้ แต่ถึงแม้จะมีการดึงกลับ แต่ดัชนีหลักทั้งสามดัชนีก็ปรับตัวสูงขึ้นเป็นสัปดาห์ที่สามติดต่อกัน ซึ่งเพิ่มขึ้น 12 รายการต่อสัปดาห์จากทั้งหมด 13 รายการ

ดัชนี S&P 500 พุ่งแตะระดับสูงสุดในช่วงห้าจากหกเซสชันล่าสุด นำโดยกลุ่มเทคโนโลยีเป็นหลัก โดยมีหุ้นอย่าง Nvidia (NVDA), Broadcom (AVGO), Advanced Micro Devices (AMD), Microsoft (MSFT) และ Apple (AAPL) เติบโตอย่างแข็งแกร่งเนื่องจากกระแสความนิยมด้านปัญญาประดิษฐ์ (AI) กระตุ้นให้ตลาดในวงกว้างขึ้นจนทำสถิติสูงสุด อย่างไรก็ตาม ส่วนอื่นๆ อีกสิบกลุ่มในดัชนีหุ้นอ้างอิงมีการซื้อขายต่ำกว่าจุดสูงสุดตลอดกาลประมาณ 15% สร้างความปั่นป่วนให้กับนักลงทุน เนื่องจากกลุ่มยักษ์ใหญ่เพียงไม่กี่รายที่ขับเคลื่อนตลาดในวงกว้างอาจเสี่ยงต่อการชะลอตัวหากพวกเขาสะดุด

อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ ส่วนใหญ่ปิดตัวสูงขึ้นในวันศุกร์ โดยพลิกกลับระดับต่ำสุดในช่วงเช้า เนื่องจากรายจ่ายการบริโภคส่วนบุคคลในเดือนธันวาคมรายงานเสริมความคาดหวังของนักลงทุนว่าเศรษฐกิจสหรัฐฯ จะถดถอยลงอย่างนุ่มนวล อย่างไรก็ตาม อัตราผลตอบแทนที่ลดลงนั้นเกิดขึ้นได้ไม่นาน ท่ามกลางความกังวลว่าหนี้ภาครัฐจะเข้ามากระทบตลาดมากขึ้น และธนาคารกลางสหรัฐจำเป็นต้องลดงบดุล

อัตราผลตอบแทนของตั๋วเงินคลังอายุ 2 ปี เพิ่มขึ้น 5.6 คะแนนพื้นฐาน ปิดที่ 4.355% อัตราผลตอบแทนของ TNote อายุ 10 ปี เพิ่มขึ้น 2.1 คะแนนเป็น 4.141% และอัตราผลตอบแทน Tbond อายุ 30 ปี ลดลงหนึ่งคะแนนมาที่ 4.271%. ในขณะเดียวกัน เส้นอัตราผลตอบแทนระหว่าง TNotes ตัวทำนายอัตราเงินเฟ้อ 2 ปีและ 10 ปียังคงกลับด้านที่ 21.4 จุดพื้นฐาน

สัปดาห์นี้ กระทรวงการคลังสหรัฐฯ จะประมูลตราสารหนี้อีกรอบ เนื่องจากรัฐบาลเตรียมใช้จ่ายตามข้อกำหนดสำหรับไตรมาสหน้า ท่ามกลางประกันสังคมและการจ่ายดอกเบี้ยที่สูง

อ้างอิงจาก Kim Rupert จาก Action Economics หลักทรัพย์ของกระทรวงการคลังมีสถิติใหม่ในแง่ของขนาดการออก โดยมีคูปองสองสามใบอยู่ในระดับสูงสุดเป็นประวัติการณ์ เนื่องจากอุปทานมีมากกว่าอุปสงค์ ธนบัตรอายุ 5 ปีจึงขายได้ที่ 4.055% หรือสูงกว่าเมื่อวันพุธที่ผ่านมา เนื่องจากนักลงทุนต้องการเบี้ยประกันที่สูงขึ้นเพื่อใช้ชำระหนี้เพิ่มเติม

สกุลเงินดอลลาร์สหรัฐ ลดลงเมื่อเทียบกับคู่สกุลเงินในดัชนีดอลลาร์ (DXY) เมื่อวันศุกร์ หลังจากที่ข้อมูลดัชนีราคา PCE เพิ่มขึ้นเล็กน้อยในเดือนธันวาคม ทำให้เกิดความหวังในการปรับลดอัตราดอกเบี้ยในปลายปีนี้ ดัชนีซึ่งติดตามผลการดำเนินงานของดอลลาร์สหรัฐเทียบกับตะกร้าหกสกุลเงินจากประเทศที่พัฒนาแล้ว ลดลง 0.14% เป็น 103.433 ท่ามกลางปริมาณที่ต่ำ เนื่องจากนักลงทุนรอผลการประชุม FOMC ในวันพุธและข้อมูลการจ้างงานนอกภาคเกษตรในช่วงท้ายของ สัปดาห์.

Spot EURUSD และคู่ GBPUSD ปิดแทบไม่เปลี่ยนแปลงที่ 1.0853 และ 1.2703 ตามลำดับ ในขณะที่ดอลลาร์เพิ่มขึ้น 0.33% มาอยู่ที่ 148.14 เทียบกับเยนญี่ปุ่น

อ้างอิงจาก Jonathan Peterson นักเศรษฐศาสตร์จาก Capital Economics แม้ว่าข้อมูลทางเศรษฐกิจที่แข็งแกร่งจากสหรัฐฯ แรงกดดันจากเงินเฟ้อได้จำกัดการเพิ่มขึ้นอย่างรวดเร็วของเงินดอลลาร์สหรัฐ และเมื่อเทียบกับฉากหลังนี้ แนวโน้มของดอลลาร์ที่แข็งค่าขึ้นยังคงดูน่ากลัวในช่วงถัดไป ไม่กี่ไตรมาส

มุมมองทางเทคนิค

WTI น้ำมันดิบล่วงหน้าเดือนมีนาคม (CLH24)

สัญญาซื้อขายล่วงหน้าน้ำมันดิบปรับตัวสูงขึ้นสำหรับ วันที่สามติดต่อกันในวันศุกร์ปิดที่ 78.01 ดอลลาร์ต่อบาร์เรล ถือเป็นการชำระราคาสูงสุดนับตั้งแต่วันที่ 14 พฤศจิกายน ราคาน้ำมันที่เพิ่มขึ้นอย่างรวดเร็วมาจากหลายปัจจัย ตั้งแต่ความเชื่อมั่นทางเศรษฐกิจที่เป็นบวกในสหรัฐฯ และมาตรการกระตุ้นของจีน ซึ่งทั้งสองอย่างนี้คาดว่าจะช่วยเพิ่มอุปสงค์ ในขณะที่ความตึงเครียดที่เพิ่มขึ้นในตะวันออกกลาง คาดว่าจะส่งผลกระทบต่ออุปทาน

น้ำมันดิบ WTI อยู่ในช่วงขาลงหลัก แต่สัปดาห์ที่แล้ว ราคาทะลุแนวต้านที่สำคัญและแตะระดับสูงสุดในเดือนธันวาคมที่ $76.18 ซึ่งบ่งชี้ว่าภาวะกระทิงจะขยายตัวในระยะเวลาอันใกล้นี้ ขณะนี้ราคาอาจพุ่งขึ้นสู่แนวต้านถัดไปที่ $79.50-$80.00 และต่อไปที่โซน $86.00-$90.00 ข้อเสียคือแนวรับทันทีอยู่ที่ $76.00 ตามด้วย $72.00

กลยุทธ์การซื้อขาย:

คุณสามารถเปิดสถานะซื้อน้ำมันดิบได้สามระดับ

First– เข้าสู่การซื้อขายระยะยาว หากราคาปิดเหนือ $80.00 หรือทะลุ $81.50 มีจุดหยุดขาดทุนที่ $79.00 และออกเมื่อราคาเข้าใกล้ $86.00

Second- เปิดสถานะซื้อหากราคาลดลงไปที่ $76.00 ต่อบาร์เรล โดยมีจุดหยุดขาดทุนที่ $75.00 สำหรับเป้าหมายกำไรที่ $79.00

Third- ตำแหน่งซื้อยังสามารถตั้งค่าได้ หากราคาน้ำมันลดลงเหลือ $72.00 วางจุดหยุดขาดทุนที่ $71.00 และออกจากโซน $76.00-$79.00

ตรวจสอบให้แน่ใจว่ามีการวางคำสั่ง Trailing Stop ในการซื้อขายของคุณ

WTI ฟิวเจอร์สน้ำมันดิบเดือนมีนาคม (CLH24)- กราฟรายวัน

คลิกลิงก์เพื่อดูแผนภูมิ- TradingView — ติดตามตลาดทั้งหมด

Spot EURUSD

เงินยูโรปิดแทบไม่เปลี่ยนแปลงที่ 1.0853 เมื่อเทียบกับคู่สกุลเงินสหรัฐเมื่อวันศุกร์ โดยหยุดการร่วงลงของวันก่อนหน้าชั่วคราวหลังจากที่ธนาคารกลางยุโรปคงอัตราดอกเบี้ยไว้ไม่เปลี่ยนแปลงในการประชุมนโยบายครั้งแรก ในปี 2567 และเศรษฐกิจสหรัฐฯ ขยายตัว 3.3% ในไตรมาสสุดท้ายของปี 2566

คู่นี้ซื้อขายกันในแถบแคบโดยมีอคติขาลงในช่วงสองสามสัปดาห์ที่ผ่านมา และมีแนวโน้มว่าจะดำเนินต่อไปในระยะเวลาอันใกล้นี้ โดยราคามีแนวโน้มที่จะแกว่งไปมาระหว่างโซนแนวรับที่ 1.0750- 1.0760 และแนวต้านที่ 1.0950 การทะลุระดับใดระดับหนึ่งอาจทำให้ทั้งคู่ขยับขึ้นไป 150-200 จุดในทิศทางนั้น

กลยุทธ์การซื้อขาย:

เปิดสถานะ long EURUSD ที่ 1.0750/60 โดยมีจุดหยุดขาดทุนที่ 1.0700 เพื่อเป้าหมายกำไรที่ 1.0870-1.0950 ในทางกลับกัน หากเงินยูโรพุ่งขึ้นจากระดับปัจจุบัน ให้ปิดราคาคู่สกุลเงินที่ 1.0950 และหยุดและกลับตัวที่ 1.0990 เพื่อเป้าหมายกำไรที่ 1.0770-1.0800 หากถึงจุดหยุด ให้ถือการซื้อขายระยะยาวโดยหยุดการขาดทุนที่ 1.0920 เพื่อเป้าหมายกำไรที่ 1.1110

ตรวจสอบให้แน่ใจว่ามีการวาง Trailing Stop ในการซื้อขายของคุณ

Spot EURUSD- กราฟรายวัน

คลิกลิงก์เพื่อดูแผนภูมิ- TradingView — ติดตามตลาดทั้งหมด

New ZealandUS

New ZealandUS