ยอดขายที่รถยนต์และผู้ค้าปลีกเพิ่มขึ้น ในขณะที่ลดลงที่ปั๊มน้ำมันและร้านดูแลสุขภาพและการดูแลส่วนบุคคล

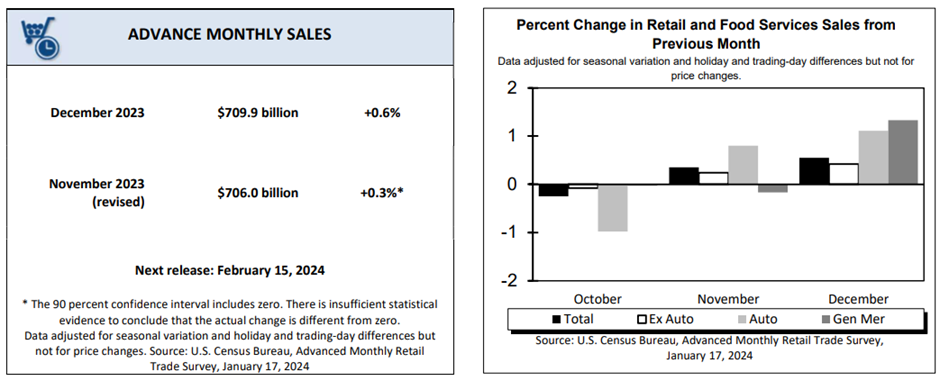

ยอดขายที่ร้านค้าปลีกในสหรัฐฯ เพิ่มขึ้น 0.6% ในเดือนธันวาคม มากที่สุดนับตั้งแต่เดือนกันยายน ท่ามกลางการใช้จ่ายของผู้บริโภคที่แข็งแกร่ง ช่วงสิ้นปีอันวุ่นวายซึ่งตอกย้ำความแข็งแกร่งของเศรษฐกิจสหรัฐฯ จากตลาดแรงงานที่แข็งแกร่ง หากไม่รวมรถยนต์ ยอดค้าปลีกเพิ่มขึ้นเล็กน้อย 0.4% ผลสำรวจของนักเศรษฐศาสตร์โดย The Wall Street Journal คาดการณ์ว่ายอดค้าปลีกทั่วไปจะเพิ่มขึ้น 0.4% และ 0.2% ไม่รวมรถยนต์

ยอดค้าปลีกคิดเป็นสัดส่วนหนึ่งในสามของการใช้จ่ายของผู้บริโภคทั้งหมด และเป็นเครื่องบ่งชี้ถึงความสามารถในการฟื้นตัวของเศรษฐกิจสหรัฐฯ ตามรายงานของ US Census Bureau ซึ่งอยู่ภายใต้กระทรวงพาณิชย์ ประมาณการล่วงหน้าของการขายปลีก รวมถึงการขายอาหาร เพิ่มขึ้น 709.9 พันล้านดอลลาร์ในเดือนธันวาคม เพิ่มขึ้น 5.6% เมื่อเทียบเป็นรายปี ต่อปีและ 3.2% ในปี 2566 ในขณะที่ยอดขายรวมในไตรมาสสุดท้ายของปี 2566 เพิ่มขึ้น 3.9% จากช่วงเดียวกันของปีก่อน

รายงานยอดขายที่สูงขึ้นในร้านค้าปลีกที่ไม่ใช่ร้านค้า (1.5%) ร้านขายสินค้าทั่วไป (1.3%) เสื้อผ้า (1.5%) และร้านค้าปลีกอื่นๆ (0.7%) ในทางตรงกันข้าม ยอดขายลดลงในร้านสุขภาพและการดูแลส่วนบุคคล (-1.4%) ร้านน้ำมัน (-1.3%) ร้านเฟอร์นิเจอร์ (-1%) และร้านค้าที่จำหน่ายอุปกรณ์อิเล็กทรอนิกส์และเครื่องใช้ไฟฟ้า (0.3%) ยอดค้าปลีกหลัก ซึ่งรวมถึงรถยนต์ การขายปั๊มน้ำมัน บริการอาหาร และวัสดุก่อสร้าง เพิ่มขึ้นอย่างแข็งแกร่ง 0.8% ในเดือนธันวาคม ซึ่งสูงที่สุดนับตั้งแต่เดือนกรกฎาคม

ข้อมูลการค้าปลีกรายเดือนไม่มีการปรับตามอัตราเงินเฟ้อ ส่งสัญญาณว่ายอดขายเพิ่มขึ้นเร็วกว่าอัตราเงินเฟ้อรายปีที่ 3.4% ดังแสดงโดยดัชนีราคาผู้บริโภคเดือนธันวาคม ( CPI) ตัวเลขเมื่อต้นเดือนนี้ แม้เมื่อเทียบเป็นรายเดือน ยอดขายภาคครัวเรือนก็เพิ่มขึ้น 0.6% ในเดือนธันวาคม เทียบกับอัตราเงินเฟ้อที่เพิ่มขึ้น 0.3% ซึ่งบ่งชี้ถึงการใช้จ่ายของผู้บริโภคที่แข็งแกร่ง

ในขณะที่ตัวเลขยอดค้าปลีกที่แข็งแกร่งในเดือนธันวาคมตอกย้ำมุมมองที่ว่า เศรษฐกิจสหรัฐฯ อาจไม่เข้าสู่ภาวะถดถอยอย่างที่นักวิเคราะห์หลายคนคาดการณ์ไว้เมื่อปีที่แล้ว และยังช่วยหนุนกรณีของ Fed ให้รออีกสักหน่อยก่อนจะปรับลดอัตราดอกเบี้ย อย่างไรก็ตาม นักเศรษฐศาสตร์จาก Bank of America ระมัดระวังเกี่ยวกับตัวเลขยอดขายเดือนธันวาคมที่แข็งแกร่ง พวกเขาเชื่อว่าตัวเลขดังกล่าวได้รับแรงหนุนจากการเปลี่ยนแปลงที่สำคัญของปัจจัยตามฤดูกาล ซึ่งจะชดเชยในเดือนมกราคม

Thomas Martin ผู้จัดการพอร์ตโฟลิโออาวุโสของ Globalt Investments เชื่อว่าธนาคารกลางสหรัฐมีแนวโน้มที่จะปรับลดอัตราดอกเบี้ยลงภายในสิ้นปีนี้ แม้ว่าอาจไม่เกิดขึ้นในการประชุมนโยบายการเงินทุกครั้งก็ตาม เขาเชื่อว่าเทรดเดอร์ที่อยู่ในสถานะสำหรับการลดอัตราดอกเบี้ยเชิงรุกและลงทุนในหุ้นเป็นหลักอาจกระจายพอร์ตการลงทุนของพวกเขาไปเป็นพันธบัตร

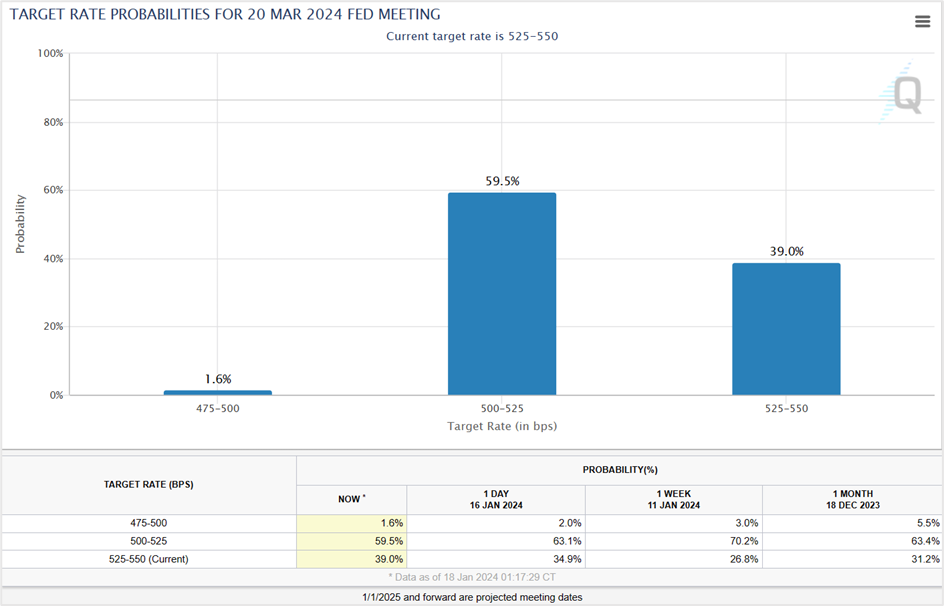

ในขณะเดียวกัน เทรดเดอร์ฟิวเจอร์สของ Fed Funds ได้ลดความคาดหวังเกี่ยวกับอัตราดอกเบี้ยที่ลดลงในเดือนมีนาคม แม้ว่าเปอร์เซ็นต์ของเทรดเดอร์จะยังคงคาดหวัง ธนาคารกลางสหรัฐจะลดอัตราดอกเบี้ยลงเกือบ 60% จากข้อมูลล่าสุดของ CME Group’s FedWatch Tool อัตราเป้าหมายที่เป็นไปได้ เปอร์เซ็นต์ของเทรดเดอร์ที่คาดว่า Fed จะปรับลดอัตราดอกเบี้ยในเดือนมีนาคม อยู่ที่ 59.5% ในวันพุธ ลดลงจาก 63.1% วันก่อนหน้า และ 70.2% ในวันที่ 11 มกราคม

ที่มา: เว็บไซต์ cmegroup

นักเศรษฐศาสตร์ทบทวนรายงานยอดขายรายเดือน

Chris Larkin จาก Morgan Stanley กล่าวว่าก่อนที่ตัวเลขยอดขายปลีกจะเปิดเผย เจ้าหน้าที่ของ Fed ก็ยืนยันอย่างมั่นคง จะไม่รีบเร่งที่จะลดอัตราดอกเบี้ย และรายงานยอดขายที่แข็งแกร่งเกินคาดของวันพุธก็ช่วยสนับสนุนความคิดเห็นของพวกเขา

Christopher Rupkey, หัวหน้านักเศรษฐศาสตร์ที่สำนักงาน FWDBONDS ในนิวยอร์ก เชื่อว่าการเติบโตทางเศรษฐกิจในสหรัฐอเมริกานั้นแข็งแกร่ง และนักเศรษฐศาสตร์ที่คาดการณ์ว่าจะเกิดภาวะเศรษฐกิจถดถอยในปีนี้จะต้องโค่นล้มเศรษฐกิจดังกล่าว เขากล่าวเพิ่มเติมว่าจากข้อมูลของเจ้าหน้าที่ Fed เศรษฐกิจสหรัฐฯ อาจเหมาะสมสำหรับการปรับลดอัตราดอกเบี้ยเล็กน้อยในปีนี้

Quincy Krosby LPL Financial หัวหน้านักยุทธศาสตร์ระดับโลกใน Charlotte กล่าวว่ายอดค้าปลีกในเดือนธันวาคมบ่งชี้ว่าเศรษฐกิจที่ชะลอตัวได้แรงหนุนจากการใช้จ่ายภาคครัวเรือน ท่ามกลางตลาดแรงงานที่แข็งแกร่ง ราคาน้ำมันที่ลดลง และดอกเบี้ย อัตราฟ้องต่ำลง

ปฏิกิริยาของตลาดต่อข่าวการค้าปลีกรายเดือน

ตลาดหุ้นสหรัฐ กลับรายการลดลงก่อนกำหนด แต่จบลงด้วยการขาดทุนในวันพุธ หลังจากที่แข็งแกร่งเกินคาด ยอดค้าปลีกของสหรัฐฯ บั่นทอนความหวังของธนาคารกลางสหรัฐที่จะเริ่มลดอัตราดอกเบี้ยตั้งแต่เดือนมีนาคม ส่งผลให้ค่าเงินดอลลาร์สหรัฐและอัตราผลตอบแทนของกระทรวงการคลังสูงขึ้น ส่งผลกระทบต่อตลาดหุ้น มาตรฐานหุ้นทั้งหมดจบลงด้วยสีแดง โดย Dow Jones Industrial Average มีการบันทึกการสูญเสียติดต่อกันสามครั้ง ดัชนี 30 หุ้นปิดลดลง 0.25% ที่ 37,266.67 นำโดยการร่วงลงเกือบ 3% ใน Walgreens (WBA) และ Caterpillar (CAT) ในขณะที่ Charles Schwab (SCHW) ลดลง 1.3% ในบรรดาผู้ชนะ Boeing (BA) ดีดตัวขึ้น 1.3% ในวันพุธ จากการตกต่ำมากกว่า 25% จากจุดสูงสุดในเดือนธันวาคม ในขณะเดียวกัน S&P 500 และ Nasdaq 100 ลดลง 0.56% สิ้นสุดที่ 4,739.21 และ 16,736.28 ตามลำดับ

อ้างอิงจากนักยุทธศาสตร์ของ Deutsche Bank Jim Reid ความสัมพันธ์ที่แข็งแกร่งล่าสุดระหว่างหุ้นและพันธบัตร ที่เริ่มเป็นขาลงในเดือนสิงหาคมและกลับมาเป็นขาขึ้นในเดือนตุลาคม เป็นการส่งสัญญาณถึงภาวะหมีอีกครั้ง แม้ว่าความสัมพันธ์ที่แน่นแฟ้นจะไม่คงอยู่ตลอดไป แต่ความสัมพันธ์อยู่ในขั้นตอนล็อคในตอนนี้ โดยทั้งคู่เทขายออกไปในวันพุธ เนื่องจากนักลงทุนได้ตรวจสอบโอกาสในการปรับลดอัตราดอกเบี้ยในระยะสั้นอีกครั้ง

อัตราผลตอบแทนพันธบัตรรัฐบาล เพิ่มขึ้นในวันพุธ โดย T-Note อายุ 10 ปีและพันธบัตรอายุ 30 ปีแตะระดับสูงสุดในรอบห้าสัปดาห์ หลังจากอัตราเงินเฟ้อผู้บริโภคในเดือนธันวาคมเพิ่มขึ้นอย่างไม่คาดคิดในสหราชอาณาจักร และยอดค้าปลีกเพิ่มขึ้น ขึ้นสู่ระดับสูงสุดในรอบสามเดือนในสหรัฐอเมริกา อัตราผลตอบแทนพันธบัตรอายุ 2 ปีเพิ่มขึ้น 12.6 จุดพื้นฐานเป็น 4.363% ซึ่งเป็นระดับสูงสุดนับตั้งแต่วันที่ 9 มกราคม ในขณะที่อัตราผลตอบแทนของพันธบัตรอายุ 10 ปีและพันธบัตรอายุ 30 ปีเพิ่มขึ้น 4.2 และ 2.0 จุดพื้นฐานเป็น 4.109% และ 4.318% ตามลำดับ ในขณะเดียวกัน การผกผันของอัตราผลตอบแทนระหว่าง 2 ปีและ 10 ปีเพิ่มขึ้นเป็น -25 จุดในวันพุธ จาก -16 จุดในวันก่อนหน้า ซึ่งต่ำที่สุดนับตั้งแต่เดือนพฤศจิกายนปีที่แล้วหลังจากรายงานยอดค้าปลีก

ตามข้อมูล ถึง ผู้จัดการพอร์ตโฟลิโอตราสารหนี้ที่ Wellington Management, Brij Khurana, ข้อมูลเศรษฐกิจระยะสั้นที่แข็งแกร่งของสหรัฐฯ ได้ผลักดันให้นักลงทุนหันกลับมาพิจารณาราคาของ Fed เขาคิดว่าส่วนหน้าของเส้นอัตราผลตอบแทนมีราคามากเกินไปในแง่ของการปรับลดอัตราดอกเบี้ย

ดอลลาร์สหรัฐ เพิ่มขึ้นเมื่อเทียบกับคู่สกุลเงินเป็นวันที่สี่ติดต่อกันในดัชนี USD (DXY) และสิ้นสุดเซสชั่นของวันพุธที่ 103.45 ซึ่งสูงที่สุดนับตั้งแต่วันที่ 12 ธันวาคม หลังจากรายงานยอดค้าปลีกของสหรัฐที่แข็งแกร่ง ความคาดหวังที่ลดลงเกี่ยวกับธนาคารกลางสหรัฐฯ ที่เร่งรีบลดอัตราดอกเบี้ยในเดือนมีนาคม

เงินดอลลาร์สหรัฐแข็งค่าขึ้น 0.07% มาอยู่ที่ 1.0882 เมื่อเทียบกับเงินยูโรในวันพุธ ในขณะที่ดอลลาร์กลับแข็งค่าเมื่อเทียบกับเงินปอนด์สเตอร์ลิงและเยนญี่ปุ่น 0.32% และ 0.65% ปิดที่ 1.2676 และ 148.14 ตามลำดับ

แม้ผู้กำหนดนโยบายของ Fed เช่น ผู้ว่าการ Christopher Waller และประธาน Fed ของ Cleveland Loretta Mester เตือนว่าเจ้าหน้าที่ธนาคารกลางจะไม่ลดอัตราดอกเบี้ยลงอย่างจริงจัง แต่ตลาดยังคงกำหนดการปรับลดอัตราดอกเบี้ยพื้นฐานที่ 145 จุดในปีนี้ ตามคำกล่าวของ Niels Christensen หัวหน้านักวิเคราะห์ของ Nordea ความเชื่อมั่นในการลดความเสี่ยงและการลดลงของการคาดการณ์การปรับลดอัตราดอกเบี้ยถือเป็นปัจจัยบวกสำหรับสกุลเงินดอลลาร์สหรัฐ

มุมมองทางเทคนิค

Microsoft Corp. (MSFT)

Microsoft ถอยกลับจากจุดสูงสุดตลอดกาลมาปิดที่ $389.47 ในวันพุธ ลดลง 0.20 % สำหรับเซสชัน หลังจากการเปิดตลาดที่สงบลง บริษัทยักษ์ใหญ่ด้านเทคโนโลยีก็ได้ขยายการขาดทุนในช่วงเช้าก่อนที่จะดีดตัวขึ้นจากระดับต่ำสุดของวันหลังจากล้มเหลวในการทะลุแนวรับระยะสั้นและระดับสูงสุดตลอดกาลก่อนหน้านี้ที่ 384.30 ดอลลาร์ การปิดที่ต่ำกว่าระดับสามารถผลักดันหุ้นไปสู่แนวรับถัดไปที่ $368.00 (เส้นแนวโน้มที่เชื่อมต่อกับระดับต่ำสุดล่าสุด) ในทางกลับกัน การที่ราคาปิดเหนือ $391.00 หรือทะลุ $396.00 อาจส่งผลให้หุ้นขยับขึ้นไปที่ $416.00

Strategy:

Go long บน MSFT หากหุ้นปิดเหนือ $391.00 หรือทะลุ $396.00 วางจุดหยุดขาดทุนที่ $388.00 และออกเมื่อราคาเข้าใกล้ $416.00 นักเทรดยังสามารถเปิดสถานะซื้อที่ $369.00-$370.00 โดยมีจุดหยุดขาดทุนที่ $364.00 และเป้าหมายกำไรที่ $384.00

Microsoft Corp- กราฟรายวัน

คลิกลิงก์เพื่อดูกราฟ – TradingView — ติดตามตลาดทั้งหมด

Spot Gold

ทองคำสปอตปิดที่ 2,006.20 ดอลลาร์ในวันพุธเพื่อสิ้นสุดวันที่สองติดต่อกันโดยขาดทุนหลังจากตัวเลขยอดขายปลีกของสหรัฐที่แข็งแกร่งเกินคาด ส่งผลให้ค่าเงินดอลลาร์สหรัฐและอัตราผลตอบแทนของกระทรวงการคลังสูงขึ้น ในขณะเดียวกันก็ส่งผลกระทบต่อสินทรัพย์ที่มีความเสี่ยง เช่น ตราสารทุนและสินค้าโภคภัณฑ์ โลหะมีค่าอยู่ในแนวโน้มขาขึ้นหลัก แต่ในระยะสั้น ราคาอาจแกว่งตัวในช่วง $1973.00- $2,090.00

หากราคาทองคำอยู่เหนือระดับต่ำสุดของวันพุธ เราอาจเห็นการดีดตัวในระยะสั้นไปที่ $2,043.00 . อย่างไรก็ตาม สำหรับการเริ่มต้นขาขึ้นครั้งต่อไป สปอตทองคำควรปิดเหนือ $2,090.00 ข้อเสียคือแนวรับระยะสั้นอยู่ที่ $2,002.00 (ระดับต่ำสุดของวันพุธ) ซึ่งปิดต่ำกว่าซึ่งอาจขาดทุนต่อไปจนถึง $1,973.00-$1,975.00 (ระดับต่ำสุดของเดือนธันวาคม 2023)

Strategy:

ซื้อสปอตทองคำที่ $1973.00-$1975.00 โดยมีจุดหยุดขาดทุนที่ $1962.00 และออกเมื่อราคาเข้าใกล้ $2040.00 ตำแหน่งซื้อยังสามารถเริ่มต้นได้หากโลหะมีค่าปิดเหนือ $2,043.00 หรือทะลุ $2,050.00 วางจุดหยุดขาดทุนของคุณที่ $2,035.00 เพื่อเป้าหมายกำไรที่ $2,085.00-$2,090.00

Spot Gold- กราฟรายวัน

คลิกลิงก์ เพื่อดูแผนภูมิ – TradingView — ติดตามตลาดทั้งหมด

GermanyUS

GermanyUS