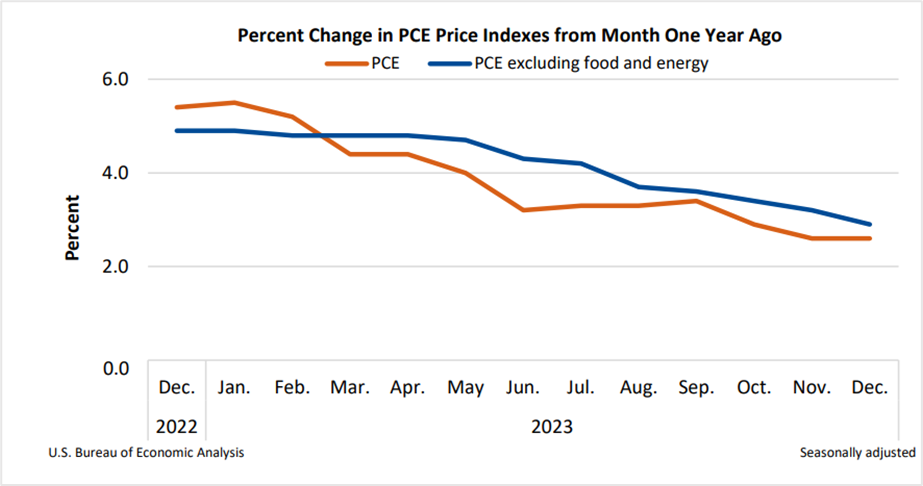

Расходы на личное потребление (PCE) выросли на 0,2% в декабре с -0,1% в предыдущем месяце, хотя они остались неизменными и составили 2,6% в годовом исчислении. Цены на продукты питания выросли на 0,1%, а на энергоносители — на 0,3%, сообщило Бюро экономического анализа (BEA) Министерства торговли в пятницу. Средний опрос экономистов, проведенный агентством Reuters, оказался точным с их ежемесячным и годовым прогнозом инфляции. Между тем, базовый PCE, который не включает цены на продукты питания и энергоносители, увеличился на 0,2% с 0,1% за месяц, в то время как в ноябре он рос на 2,9% с 3,2% в годовом исчислении, что является наименьшим увеличением с марта 2021 года.

Худший период инфляции за последние четыре десятилетия уже позади, но эксперты рынка полагают, что ценам может потребоваться несколько лет, чтобы вернуться к допандемическому уровню. Между тем, Федеральная резервная система подняла процентные ставки до многолетнего максимума в 5,25%-5,50%, чтобы обуздать инфляцию, и хотя это не повлияло на экономический рост, аналитики считают, что вскоре высокие затраты по займам начнут подавлять рост.

По мнению экспертов Уолл-стрит, рост инфляции не помешает решению представителей Федеральной резервной системы оставить процентные ставки без изменений на текущих уровнях, даже когда они намечают будущую траекторию денежно-кредитной политики. Политики соберутся 30-31 января на первое заседание FOMC в 2024 году, при этом подавляющее большинство рынков ожидают политики неизменности.

Ключевые моменты отчета об индексе PCE

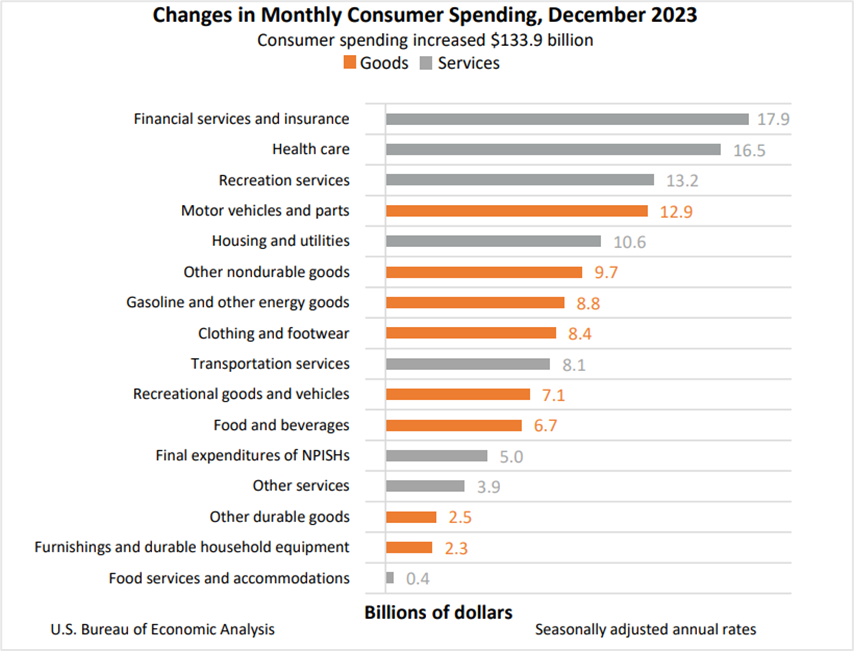

Личный доход в декабре вырос на 0,3% или $60,0 млрд в месячном исчислении, несмотря на то, что он остается располагаемым личный доход (DPI), который вычитает налоги из личного дохода, увеличился на 0,3% или 51,8 миллиарда долларов. Личные расходы, включающие сумму личных потребительских расходов (PCE), личных процентных платежей и личных текущих трансфертных платежей, увеличились на 0,7%, или 134,7 миллиарда долларов, в то время как потребительские расходы выросли на 0,7%, или 133,9 миллиарда долларов. Между тем, личные сбережения в декабре составили $766,7 млрд, а уровень личных сбережений составил 3,7%.

Потребители тратят деньги как на услуги, так и на товары. В сфере услуг наиболее значительный вклад в увеличение внесли финансовые услуги, страхование, здравоохранение и услуги отдыха. Среди товаров наибольший вклад внесли автомобили и их запчасти, другие товары кратковременного пользования, бензин и другие энергетические товары.

Обзор экономистов по индексу PCE, декабрьский отчет

Джефф Клингельхофер из Thornburg Investment Management считает, что рост инфляции не должен На данный момент это не сильно беспокоит рынки, поскольку представители ФРС отметили, что даже если инфляция снизится, а процентные ставки не изменятся, жесткость денежно-кредитной политики увеличится.

Джозеф Брусуэлас, главный экономист RSM, заявил, что предпочтительный показатель инфляции ФРС предполагает, что в ближайшее время он может достичь целевого показателя центрального банка в 2,0% и создаст условия для политиков, чтобы начать многолетний поворот политики. это поднимет процентные ставки в диапазон 2,5%-3,0%. Базовая процентная ставка ФРС в настоящее время находится на уровне 5,25%-5,50%.

Гас Фаучер, экономист PNC Financial Services, считает, что темпы замедления инфляции будут определять рецессию. Если инфляция упадет до 2% к тому же времени в следующем году, это будет связано с экономическим спадом. Но если экономический рост замедлится без колебаний, он может упасть до целевого показателя ФРС к концу года или началу 2025 года.

Реакция рынка на новости о расходах на личное потребление

Фондовые рынки США в пятницу завершились разнонаправленно, с ключевыми показателями фондовые индексы несколько раз в течение недели достигали новых рекордных максимумов. Индексы S&P 500 и Nasdaq 100 упали с рекордных максимумов, в то время как промышленный индекс Dow Jones закрылся небольшим ростом, поскольку инвесторы зафиксировали прибыль в преддверии заседания FOMC и отчета по безработице на этой неделе. Но, несмотря на откат, три основных индекса выросли третью неделю подряд, отметив двенадцать недельных приростов из тринадцати.

Рекорд S&P 500 закрывается на последних пяти из шести сессий, в основном во главе с технологическим сектором, с такими акциями, как Nvidia (NVDA), Broadcom (AVGO), Advanced Micro Devices (AMD), Microsoft (MSFT), и Apple (AAPL), зафиксировавшая солидный рост, поскольку увлечение искусственным интеллектом (ИИ) привело к рекордному росту более широкого рынка. Тем не менее, остальные десять секторов эталонного фондового индекса торгуются примерно на 15% ниже своих рекордных максимумов, что беспокоит инвесторов, поскольку несколько тяжеловесов, движущих более широкий рынок, могут оказаться уязвимыми перед спадом, если они споткнутся.

Доходность казначейских облигаций США в пятницу в основном завершилась повышением, развернув минимумы утренней сессии, поскольку декабрьский отчет о расходах на личное потребление укрепил ожидания инвесторов о том, что экономика США осуществит мягкую посадку. Однако падение доходности было недолгим на фоне опасений по поводу увеличения государственного долга, ударяющего по рынкам, и необходимости Федеральной резервной системы сократить свой баланс.

Доходность 2-летних казначейских облигаций выросла на 5,6 базисных пунктов и завершилась на уровне 4,355%, доходность 10-летних облигаций TNote выросла на 2,1 базисных пункта до 4,141%, а доходность 30-летних казначейских облигаций упала на один базисный пункт до 4,271%. Между тем, кривая доходности между 2-летними и 10-летними облигациями TNotes, предсказывающими инфляцию, осталась инвертированной на 21,4 базисных пункта.

На этой неделе Министерство финансов США проведет аукцион еще одного раунда долговых ценных бумаг, поскольку правительство готовится удовлетворить свои потребности в расходах на предстоящий квартал на фоне высоких выплат по социальному обеспечению и процентов.

По словам Кима Руперта из Action Economics, казначейские ценные бумаги уже достигли рекордного объема выпуска, при этом пара купонов находится на рекордном уровне. Поскольку предложение превышало спрос, пятилетние облигации продавались по цене 4,055% или выше в прошлую среду, поскольку инвесторы требовали более высоких премий для принятия дополнительных долгов.

Валюта США упала против своих аналогов в индексе доллара (DXY) в пятницу после того, как данные индекса цен PCE незначительно выросли в декабре, что вселяет надежды на снижение ставок позднее в этом году. Индекс, который отслеживает динамику доллара США по отношению к корзине шести валют развитых стран, снизился на 0,14% до 103,433 на фоне низких объемов, поскольку инвесторы ожидают результатов заседания FOMC в среду и данных по занятости в несельскохозяйственном секторе ближе к концу торгов. неделя.

Spot Пара EURUSD и GBPUSD закрылись практически без изменений на отметках 1,0853 и 1,2703 соответственно, в то время как доллар прибавил 0,33% и остановился на отметке 148,14 по отношению к японской иене.

По словам Джонатана Петерсона, экономиста Capital Economics, несмотря на надежные экономические данные из США, дезинфляционное давление ограничило рост доллара США, и на этом фоне перспективы укрепления доллара остаются мрачными в следующем году. несколько кварталов.

Technical View

Мартовские фьючерсы на сырую нефть WTI (CLH24)

Фьючерсы на сырую нефть выросли третий день подряд в пятницу закрылись на уровне $78,01 за баррель, что стало самым высоким показателем с 14 ноября. Резкий рост цен на нефть обусловлен несколькими факторами, начиная от позитивных экономических настроений в США и стимулирующих мер Китая. Ожидается, что оба эти фактора повысят спрос, в то время как растущая напряженность на Ближнем Востоке, как ожидается, нарушит предложение.

Нефть

WTI находится в основном нисходящем тренде, но на прошлой неделе цены преодолели решающее сопротивление и декабрьские максимумы в $76,18, что указывает на продолжение бычьего движения в краткосрочной перспективе. Теперь цены могут подняться до следующего уровня сопротивления на уровне $79,50–80,00 и далее к зоне $86,00–90,00. С другой стороны, непосредственная поддержка находится на уровне $76,00, за которым следует $72,00.

Торговая стратегия:

Вы можете открывать длинные позиции по сырой нефти на трех уровнях.

First— Открывайте длинные сделки, если цены закрываются выше $80,00 или преодолевают $81,50. Установите стоп-лосс на уровне $79,00 и выйдите, когда цена приблизится к $86,00.

Second- Открывайте длинные позиции, если цены упадут до $76,00 за баррель, со стоп-лоссом на уровне $75,00 и целевой прибылью в $79,00.

Third- Длинные позиции также можно открывать, если цены на нефть упадут до $72,00. Разместите стоп-лосс на уровне $71,00 и выйдите в зоне $76,00–79,00.

Убедитесь, что в ваших сделках установлены скользящие стоп-ордера.

Мартовский фьючерс на сырую нефть марки WTI (CLH24) — Дневной график

Нажмите ссылку, чтобы просмотреть график — TradingView — Отслеживание всех рынков

Spot EURUSD

В пятницу евро закрылся почти без изменений на отметке 1,0853 против своего американского аналога, приостановив падение предыдущего дня после того, как Европейский центральный банк оставил процентные ставки без изменений на своем первом заседании по политике. в 2024 году, а экономика США выросла на 3,3% в последнем квартале 2023 года.

В последние несколько недель пара торговалась в узкой полосе с нисходящим уклоном, и, вероятно, в ближайшем будущем это продолжится, при этом цены, вероятно, будут колебаться между зоной поддержки 1,0750-1,0760 и сопротивлением 1,0950. Прорыв любого из этих уровней может подтолкнуть пару на 150-200 пунктов в этом направлении.

Торговая стратегия:

Открывайте длинные позиции по EURUSD на уровне 1,0750/60 со стоп-лоссом на уровне 1,0700 и целевой прибылью 1,0870-1,0950. С другой стороны, если евро поднимется с текущих уровней, открывайте короткую позицию по паре на уровне 1,0950 со стопом и разворачивайтесь на уровне 1,0990 с целью прибыли 1,0770-1,0800. Если стопы достигнуты, сохраняйте длинные позиции со стоп-лоссом на уровне 1,0920 с целью прибыли на уровне 1,1110.

Убедитесь, что в ваших сделках установлены трейлинг-стопы.

Спот EURUSD- Дневной график

Нажмите ссылку, чтобы просмотреть график — TradingView — Отслеживание всех рынков

РоссияUS

РоссияUS