Почему важен индекс DXY?

Доллар США — наиболее широко используемая и признанная валюта во всем мире. Центральные банки и правительства держат доллары США в качестве основного обменного актива своих валютных резервов. Доллар — мировая резервная валюта.

Резервные валюты являются ликвидными, что делает их предпочтительными валютными инструментами для центральных банков и финансовых учреждений при расчетах по международным сделкам. Расчет по международным обязательствам с использованием резервной валюты избавляет от необходимости обменивать валюту страны для каждой транзакции. Доллар США является ведущей резервной валютой из-за долгой истории политической и экономической стабильности в США, ведущей экономике мира. Индекс доллара (DXY) торгуется на фьючерсном рынке на Межконтинентальной бирже (ICE) и на внебиржевом рынке между валютными дилерами.

DXY отражает силу или слабость доллара и является механизмом ценообразования для многих сырьевых товаров

Товары — это исходные материалы, которые кормят, одевают, дают энергию и обеспечивают жизнь человечества. Промышленное производство сосредоточено в районах, где земная кора богата рудами, минералами, металлами и энергией. Сельскохозяйственные продукты требуют подходящего климата и доступного водоснабжения. Потребление повсеместно, поскольку люди во всем мире нуждаются в товарах первой необходимости.

Ориентиром цен на большинство сырьевых товаров является доллар США из-за его ликвидности, стабильности и роли ведущей резервной валюты. Издержки местного производства и потребительские цены могут выражаться в различных валютах, но при оптовых поставках в качестве средства обмена используется доллар США. Со временем рост доллара обычно является причиной снижения цен на сырьевые товары, в то время как слабость резервной валюты является фактором роста цен. Сильный доллар снижает затраты местного производства, позволяя иностранным производителям продавать продукцию по более низким ценам и наоборот.

Как рассчитывается индекс DXY

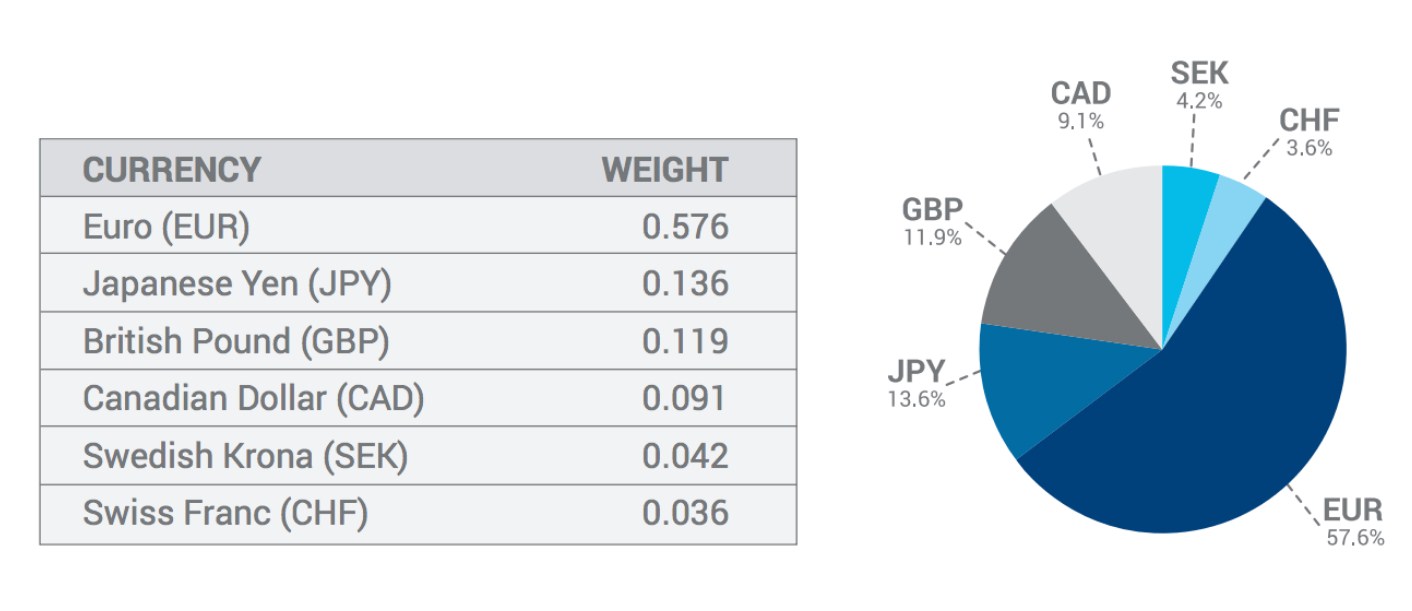

Индекс доллара измеряет валюту США по отношению к другим резервным валютам. Поскольку евро является второй ведущей резервной валютой, он имеет самый высокий вес в индексе доллара. Индекс доллара рассчитывается по следующей формуле валютных пар:

USDX = 50,14348112 × EURUSD -0,576 × USDJPY 0,136 × GBPUSD -0,119 × USDCAD 0,091 × USDSEK 0,042 × USDCHF 0,036

Шесть валют, составляющих индекс доллара, представляют собой свободно обращающиеся валютные инструменты из политически стабильных стран. Регулярно планируемая ребалансировка или корректировка индекса доллара не проводится. Биржа ICE отслеживает методологию индексации. Расчет индекса происходит в режиме реального времени на основе потока данных с несколькими участниками спотовых цен на компоненты индекса.

В марте 2020 года индекс доллара достиг максимума почти за два десятилетия

В марте 2020 года, в разгар ценового движения, вызванного глобальной пандемией, индекс доллара резко вырос. Роль доллара США как резервной валюты делает его убежищем в периоды нестабильности на рынке.

Как видно из графика, индекс доллара ICE вырос до максимума 103,96 в марте 2020 года, самого высокого уровня за восемнадцать лет с 2002 года. Хотя индекс резко вырос в течение недели 16 марта, на следующей неделе он стал ниже.

Резкое падение привело к консолидации цен

Как показано на недельном графике, индекс переместился с восемнадцатилетнего максимума на самый низкий уровень с февраля 2018 года, поскольку он неуклонно снижался в течение 2020 года и до начала 2021 года. Самый последний минимум был на уровне 89,165, что всего на 1,015 выше дна начала 2018 года, что был самым низким с конца 2014 года.

Разница в процентных ставках играет ведущую роль в стоимости одной валюты по сравнению с другой. Краткосрочная ставка Федерального фонда упала до нуля, поскольку финансовые последствия COVID-19 затронули рынки, уменьшив разницу в курсах между долларом и евро. Поскольку доходность доллара снизилась, доллар США упал.

Более того, когда Европа решила проблему Брексита в конце 2020 года, это сняло облако неопределенности, нависшее над евро и британским фунтом. На две валюты приходится 71,2% индекса доллара. После падения с 103,96 до 89,165 или 14,2% за девять месяцев индекс доллара торговался в узком диапазоне.

Дневной график показывает, что фьючерсный контракт на индекс доллара ICE торговался между 89,165 и 91,605 в 2021 году, узкий диапазон 2,44 после падения на 14,795 пункта. Индекс остается недалеко от минимума, но он консолидируется и еще не бросил вызов своему критическому уровню технической поддержки на минимуме 88,15 с февраля 2018 года.

Медвежьи настроения — темное облако над долларом по трем причинам

Тенденция индекса доллара остается медвежьей после многолетнего максимума марта 2020 года. Три убедительных фактора оказывают давление на доллар, когда он консолидируется около целевого уровня снижения на 88,15.

1. Краткосрочные процентные ставки в США остаются всего на 50 базисных пунктов выше, чем ставки по краткосрочным депозитам в евро. Узкий дифференциал продолжает поддерживать евро, поскольку разница в доходности упала с уровней до пандемии.

2. ФРС США продолжает вливать рекордную ликвидность на финансовые рынки, увеличивая денежную массу США. Государственные меры по стабилизации экономики привели к тому, что дефицит США превысил 28 триллионов долларов. Приливная волна ликвидности и цунами стимулов сказываются на покупательной способности доллара.

3. Технический тренд по доллару остается понижательным. Тенденция всегда отражает мудрость толпы. Толпа склонна принимать более правильные решения, чем отдельные люди.

Доллар остается мировой резервной валютой, но это не означает, что он не будет продолжать терять ценность по сравнению с другими мировыми валютами. Прорыв индекса доллара ниже минимума февраля 2018 года 88,15 может заставить технических трейдеров и спекулянтов торговать на снижение индекса. Между тем центральные банки, денежно-кредитные органы и правительства, как правило, управляют валютным рынком посредством скоординированных интервенций, которые обеспечивают стабильность за счет снижения волатильности. Валютные тенденции могут длиться очень долго.