Акции падают, доходность облигаций и доллар растут, поскольку надежды на снижение ставок угасают

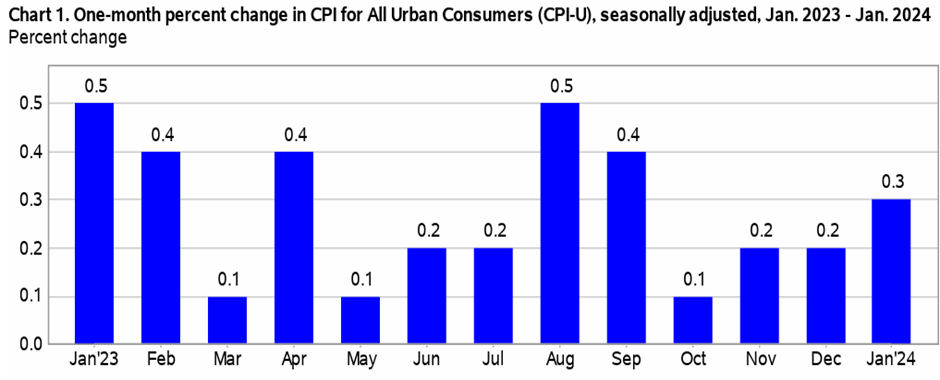

Индекс потребительских цен в США, показатель цен, которые городские потребители платят за корзину товаров и услуг, вырос на 0,3%. в месячном исчислении в январе, не изменившись по сравнению с предыдущим месяцем на фоне более высоких расходов на жилье, сообщило во вторник Бюро статистики труда США. За год инфляция немного снизилась с 3,4% в декабре до 3,1% в прошлом месяце. Экономисты прогнозируют, что общая инфляция вырастет на 0,2% в месячном исчислении и на 2,9% в годовом исчислении.

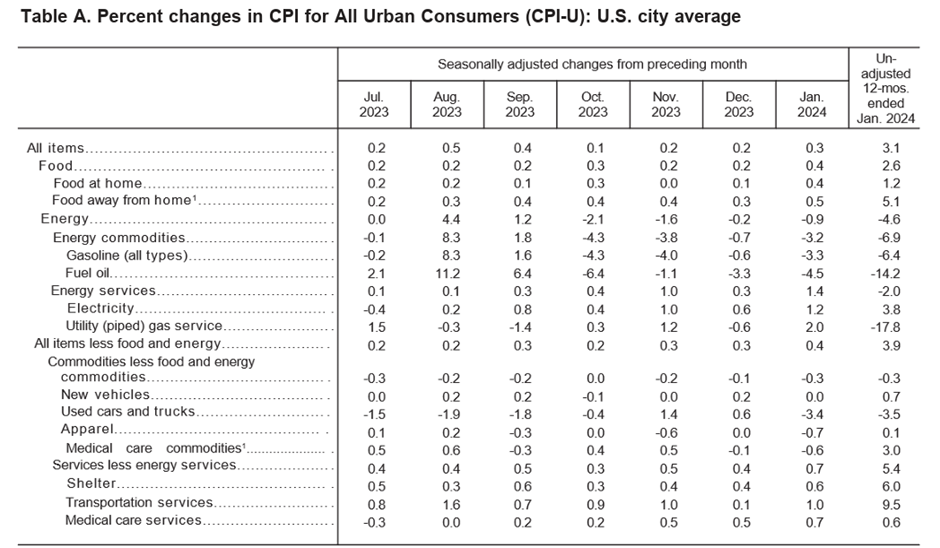

Тем временем базовая инфляция, показатель потребительской инфляции за вычетом цен на продукты питания и энергоносители, выросла на 0,4% в январе по сравнению с 0,3% месяцем ранее и 3,9% в годовом исчислении, не изменившись по сравнению с предыдущим месяцем, что снова превзошло прогнозы экономистов на уровне 0,3. % и 3,7% увеличиваются соответственно.

Источник: веб-сайт Бюро статистики труда США

Индекс потребительских цен в январе зарегистрировал самый резкий рост за четыре месяца, в основном из-за роста расходов на жилье, на которые приходится две трети всех статей в общем показателе. Индекс рос самыми быстрыми темпами с сентября 2023 года на фоне сильного рынка труда и устойчивой экономики, что подорвало надежды на снижение процентной ставки Федеральной резервной системой в ближайшее время.

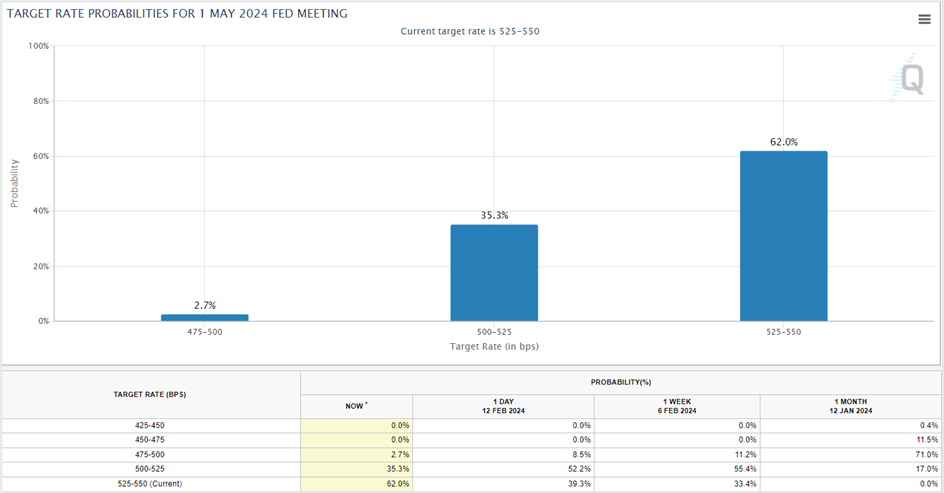

По данным CME FedWatch Tool, 62% трейдеров ожидают, что ФРС сохранит статус-кво по ставкам в мае после опубликованного во вторник отчета о потребительских ценах с 39,3% всего днем ранее. Между тем, около 51% ожидают, что центральный банк США снизит базовые процентные ставки в июне.

Источник: сайт cmegroup

Основные моменты отчета об индексе потребительских цен

Основной компонент общей инфляции, индекс жилья, подскочил на 0,6% в месячном исчислении. месяц в январе, в то время как продовольственный индекс вырос на 0,4%, а индекс энергетики упал на 0,9%. За последние 12 месяцев индекс жилья вырос на 6,0%, продовольственный индекс вырос на 2,6%, а энергетический индекс упал на 4,6%.

Среди компонентов индекса жилья, на долю которого приходится две трети общих показателей инфляции, аренда основного жилья способствовала увеличению на 0,4% в январе, в то время как эквивалентная арендная плата владельцев жилья выросла на 0,6%.

Источник: веб-сайт Бюро статистики труда США

Обзор экономистов по данным потребительской инфляции

Сима Шах, главный глобальный стратег компании Principal Asset Management, считает что отчет Бюро статистики труда по потребительской инфляции — это не то, что понравилось бы рынкам или ФРС, но она предостерегает от поспешных выводов о том, что инфляция возобновилась. По ее мнению, мартовское снижение ставок не обсуждается, но если экономическая активность замедлится из-за прошлых повышений процентных ставок, у нас все еще есть шанс, что ФРС развернется в мае.

Арт Хоган, главный рыночный стратег B. Riley Financial, заявил, что более высокая, чем ожидалось, потребительская инфляция стала для инвесторов поводом зафиксировать прибыль от перегретого рынка. Хотя данные по индексу потребительских цен были немного выше, существует достаточно доказательств того, что инфляция движется к снижению.

Кевин Гордон, старший инвестиционный стратег компании Charles Schwab, считает, что рынки находились в состоянии пены, что привело к публикации январских данных по индексу потребительских цен. Он считает, что неприятные факторы, поддерживающие высокую инфляцию, такие как стоимость жилья и здоровый рынок труда, побудят чиновников ФРС дольше удерживать более высокие процентные ставки. Он призывает инвесторов поверить политикам, когда они говорят, что не будут прибегать к снижению ставок до тех пор, пока инфляция не достигнет годового целевого показателя в 2%.

Реакция рынка на январские данные по индексу потребительских цен

Рынки акций США упали во вторник после январских данных по потребительским ценам цифры инфляции подавили любые надежды на снижение ставок в марте, даже несмотря на то, что большинство инвесторов по-прежнему скептически относились к повороту ФРС к снижению ставок в мае. Три основных фондовых индекса упали более чем на процент, при этом промышленный индекс Доу-Джонса зарегистрировал самое большое однодневное процентное падение почти за одиннадцать месяцев. Индекс из 30 акций закрылся на отметке 38 272,75, снизившись на 1,35%, тогда как базовый индекс S&P 500 снизился на 1,37% до 4 953,17, а индекс Nasdaq 100 упал на 1,58% и завершил сессию вторника на отметке 17 600,42.

Более высокие, чем ожидалось, показатели инфляции снизили ожидания снижения ставок в мае и мае, при этом большинство трейдеров теперь ожидают, что ФРС примет меры в июне. Однако ошеломляющее восстановление американских акций во вторник вызывает недоумение: некоторые аналитики предполагают, что экономика США, возможно, указывает на то, что ей не нужны более низкие процентные ставки.

По мнению аналитиков Goldman Sachs, ралли на фондовом рынке в первую очередь было инициировано «Великолепной семеркой» технологических гигантов — Apple (AAPL), Microsoft (MSFT), Meta Platforms (META), Alphabet (GOOG), Amazon (AMZN). ), Nvidia (NVDA) и Tesla (TSLA). Эти семь акций вместе принесли доходность около 76% в прошлом году, в то время как остальные 493 акции из индекса S&P 500 принесли всего лишь 14%. В этом году акции «Великолепной семерки» выросли на 8% по сравнению с ростом на 3% акций других компаний из индекса S&P 500.

Доходность казначейских облигаций США выросла во вторник, при этом доходность 10-летних облигаций выросла до максимума за два с половиной месяца. Напротив, чувствительные к политике двухлетние облигации выросли до девятимесячного максимума после того, как более высокие, чем ожидалось, показатели потребительской инфляции подтолкнули к дальнейшему снижению ставок в этом году. Трейдеры теперь ожидают, что ФРС снизит ставки в июне по сравнению с предыдущими оценками снижения на 25 базисных пунктов в марте.

Во вторник в 15:00 по восточному времени доходность 2-летних облигаций подскочила на 18,7 базисных пунктов до 4,654%, а доходность 10-летних облигаций и 30-летних облигаций выросла на 14,5 и 9,6 базисных пунктов до 4,315%. и 4,466% соответственно.

По данным FedWatch, хороший отчет по рынку труда за первую неделю февраля и неожиданный рост потребительской инфляции во вторник резко снизили ожидания снижения ставок в 2024 году со 160 базисных пунктов до уровня ниже 90 базисных пунктов. Это повлияло на решения центральных банков по процентным ставкам во всем мире: трейдеры теперь ожидают, что Резервный банк Австралии (RBA) снизит процентную ставку только один раз в этом году. Кроме того, у центральных банков развивающихся стран есть минимальные возможности для смягчения политики перед Федеральной резервной системой, поскольку это может привести к резкому падению национальной валюты по отношению к доллару США.

Доллар США вырос до трехмесячного максимума по отношению к своим коллегам по индексу доллара (DXY) после того, как горячие данные по инфляции отложили ставки на снижение ставок до июня этого года, что привело к увеличению спроса на доллар США. Индекс доллара США закрылся на отметке 104,96, увеличившись на 0,76% во вторник, при этом доллар США прибавил 0,59% по отношению к евро, 0,29% по отношению к фунту стерлингов и 0,96% по отношению к японской иене. Валюта США поднялась выше 150 иен впервые почти за три месяца, что вызвало призывы к интервенции в случае быстрого спекулятивного падения азиатской валюты.

Тем временем трейдеры, торгующие фьючерсами на федеральные фонды, оценивают вероятность менее 50% того, что центральный банк США пойдет на снижение процентных ставок в мае, и продолжат следить за комментариями чиновников центрального банка США по поводу их интерпретации отчета по инфляции.

По мнению Кристоффера Кьяера Ломхолта, директора по валютной и процентной стратегии Danske Bank, доллар останется сильным в краткосрочной перспективе из-за относительно более высоких процентных ставок в США, и любая коррекция рисковых активов еще больше увеличит к спросу на доллар. Он также сообщил, что банк держит длинные позиции в валюте США по отношению к евро, фунту стерлингов и норвежской кроне.

Технический обзор

Мартовский фьючерс на промышленный индекс Доу-Джонса (YMH24)

The 30- Фьючерсы на индекс Dow Jones Industrial Average (DJIA) упали во вторник на 1,42% до 38 333, закрывшись почти на полуторамесячном минимуме после того, как более высокие, чем ожидалось, данные по потребительской инфляции привели к распродаже на Уолл-стрит. акции падают по всем направлениям.

Фьючерсы на индекс открылись ниже поддержки краткосрочной линии тренда и упали более чем на 1,5% к уровню прорыва 19 января на утренней сессии, после чего развернули некоторые потери и завершились почти на двухнедельном минимуме.

Ближайшая поддержка находится на отметке 38,012, и закрытие ниже этого уровня может подтолкнуть фьючерсы на индекс обратно в зону консолидации 37,390-38,010. С другой стороны, фьючерсы на индекс должны закрыться выше недавнего исторического максимума в 39 012, чтобы восстановить импульс, что приведет к росту до 40 300-40 800.

Стратегия:

Открывайте длинную позицию по фьючерсу на Dow на уровне 38 010 со стопом и разворотом на уровне 37 800 с целевой прибылью 39 000. Если стопы сработали, держитесь коротких позиций со стоп-лоссом на уровне 38 100 и выходите, когда фьючерс на индекс приближается к отметке 37 400.

Вы также можете открывать длинные позиции, если фьючерсы на индекс Dow закроются выше 39,012 или превысят 39,150. Сохраните стоп-лосс на уровне 38 800 и выйдите, когда фьючерс на индекс приблизится к отметке 40 300.

Рынки, вероятно, останутся волатильными в течение следующих нескольких недель. Итак, обязательно отслеживайте свою прибыль.

Мартовский фьючерс на промышленный индекс Доу-Джонса — дневной график

Нажмите ссылку, чтобы просмотреть график — TradingView — Отслеживание всех рынков

Broadcom Inc (AVGO)

Broadcom восстановился после тестирования поддержки линии тренда на уровне $1230,00 и завершил сессию вторника на уровне $1251,65, снизившись на 1,06%. Акции гиганта по производству чипов выросли более чем на 12% с начала года и выросли на 6% в феврале, поскольку безумие искусственного интеллекта (ИИ) привело к массовым покупкам акций полупроводниковых компаний, таких как Broadcom, Nvidia Corp (NVDA) и Advanced Micro Devices (AMD). )/

Ближайшая поддержка для акций сейчас находится на уровне $1240,00, и закрытие ниже этого уровня может подтолкнуть цены к январским минимумам в $1174,00. С другой стороны, зона сопротивления находится на недавнем историческом максимуме в $1285,00-$1295,00. Закрытие выше этой зоны ясно указывает на то, что быки еще не закончили, и ралли, вероятно, продолжится до следующего сопротивления линии тренда на уровне $1355,00–1360,00.

Стратегия:

Открывайте длинную позицию по цене $1240,00 со стопом и разворотом (SAR) на уровне $1225,00 с целевой прибылью в $1290,00. Если цена преодолеет отметку $1225,00, держите короткие позиции со стоп-лоссом на уровне $1250,00 и целевой прибылью в $1175,00. Вы также можете открыть длинные сделки, если Broadcom закроется выше $1295,00. Разместите стоп-лосс на уровне $1275,00 и выйдите, когда цена акции приблизится к $1350,00.

Рынки, вероятно, останутся волатильными в течение следующих нескольких недель. Итак, обязательно отслеживайте свою прибыль.

Broadcom Inc — Дневной график

Нажмите ссылку, чтобы просмотреть график — TradingView — Отслеживание всех рынков

United KingdomUS

United KingdomUS