Новичкам на финансовых рынках необходимо решить не только, на каких активах сосредоточиться, но и стать ли долгосрочными инвесторами или краткосрочными трейдерами, или сочетанием того и другого. Прежде чем рассматривать эти подходы, давайте проясним одно из наиболее явных различий. Прямая покупка и хранение акций наиболее экономичны для долгосрочных инвесторов, в то время как торговля акциями в качестве CFD является наиболее эффективным подходом для краткосрочных трейдеров. Большинство международных Форекс брокеров предлагают торговлю CFD и не поддерживают прямую торговлю акциями. Некоторые брокеры предлагают клиентам выбор между счетом CFD и счетом Invest. Понимание разницы между CFD и инвестированием поможет неопределившимся участникам рынка сделать правильный выбор. Оба типа активов обслуживают разные цели и личности на финансовых рынках. В этой статье рассматриваются плюсы и минусы обоих, чтобы помочь решить новичку, следует ли инвестировать в акции или торговать CFD.

В чем разница между торговлей CFD и инвестированием?

Как торговля CFD, так и инвестирование в акции зависят от изменения цены базового актива. Когда инвестор покупает акции компании, инвесторы получают часть собственности компании. Владение акциями также может давать право голоса, но это зависит от классификации акций. Большинство инвесторов будут покупать или продавать так называемые акции класса B, также известные как обыкновенные акции, и они обычно предоставляют право голоса на ежегодных собраниях акционеров. Хотя это может показаться привлекательным, у розничных трейдеров нет капитала для приобретения количества акций, необходимого для изменения корпоративного управления. Помимо покупки акций, которая является активной формой инвестирования, инвесторы также могут выбрать пассивный подход, покупая паевые инвестиционные фонды или биржевые фонды (ETF). Паевые инвестиционные фонды не пользуются популярностью, особенно среди розничных трейдеров. Более интересны ETF, которые торгуются аналогично акциям, но представляют собой совокупность акций, как паевой фонд, и торгуются в течение рыночных часов, в то время как паевые инвестиционные фонды оцениваются в конце торгового дня.

Большинство инвесторов не участвуют в коротких продажах или им это запрещено, то есть они получают прибыль только тогда, когда цены на активы растут в цене. Инвесторы имеют доступ только к одной стороне рынка. Они по-прежнему лишены прибыли от коррекций и медвежьих рынков. Это заставляет их оставаться в стороне, а потерянное время увеличивает потенциал упущенной прибыли. Большинство инвесторов должны торговать без значительного кредитного плеча. Это делает инвестирование более капиталоемким и ограничивает как положительный, так и отрицательный потенциал портфелей.

CFD — это производные контракты. Они предоставляют трейдерам возможность зависеть от ценового действия без предоставления права собственности на базовый актив. CFD означает контракт на разницу. Они были широко доступны с начала 1990-х годов и первоначально были представлены в Лондоне. Брайан Килан и Джон Вуд из UBS Warburg, переименованного в 2003 году в UBS, когда швейцарский финансовый конгломерат начал работать под единым брендом, подписали первый известный контракт CFD по своей сделке с Trafalgar House. CFD остаются основным торговым инструментом для хедж-фондов и других подобных учреждений. Они также стали лучшим активом для розничных трейдеров, поскольку приносят заметные преимущества по сравнению с фьючерсами и опционами. CFD — это внебиржевой продукт, а брокер является прямым контрагентом по сделке. Брокеры хеджируют свои риски, размещая сделку с базовым активом на бирже, что привело к новым правилам, требующим раскрытия позиций CFD, отражающих позиции по акциям, для противодействия инсайдерской торговле. CFD остаются продуктами с высокой долей заемных средств, предоставляя опытным трейдерам больше преимуществ. В отличие от фьючерсных и опционных контрактов, CFD не имеют срока действия, что устраняет значительный риск для трейдеров. В то время как фьючерсные контракты создают юридически обязывающее обязательство по доставке активов в установленное время, CFD остаются свободными от таких обязательств. Таким образом, CFD превратились в идеальный инструмент для краткосрочных трейдеров, которые могут получать прибыль как на растущих, так и на падающих рынках. CFD также являются отличным инструментом для хеджирования портфелей акций.

CFD на акции против акций и ETF

Выбор между CFD или инвестиционным счетом — проблема, с которой сталкиваются многие начинающие трейдеры. Лучше всего совершать сделки, подходящие к характеру человека. Не склонные к риску инвесторы с долгосрочным временным горизонтом должны вкладывать средства в денежные счета без заемных средств, покупая акции и приобретая физическое владение. Хотя это остается более капиталоемким, он ограничивает риск убытков для портфелей. Инвесторы также должны учитывать, что потенциал роста цен остается ограниченным. Индивидуальный выбор акций представляет собой огромную проблему и представляет наибольший риск для инвестирования. Многим розничным трейдерам не хватает знаний, терпения, капитала и торговых инструментов для достижения стабильной прибыльности. Более чем в 70% случаев индивидуальное инвестирование приводит только к более медленной скорости убытков до полной потери по сравнению с CFD. Внедрение ETF предоставляет инвесторам более диверсифицированный подход, доступный даже для небольших портфелей. Затраты остаются низкими, и сотни ETF не несут дополнительных комиссий. Большинство розничных инвесторов, особенно с портфелем менее 10 000 долларов, могут создать долгосрочный выгодный баланс риска и прибыли, используя ETF. Прибыльность по сравнению с торговлей акциями ниже, но меньше и риск. Поскольку инвесторы имеют долгосрочный временной горизонт, ETF предлагают рентабельный актив. Инвесторы также могут использовать ETF, чтобы воспользоваться рыночной коррекцией, поскольку отрасль создала ETF, стоимость которых растет при падении рынков, что похоже на короткие продажи CFD.

Лицам с краткосрочным временным горизонтом и склонностью к риску следует рассмотреть возможность торговли CFD с использованием заемных средств. При выборе счета CFD или счета для инвестирования следует иметь в виду один аспект — это ставки свопа по позициям овернайт с кредитным плечом. Трейдеры будут платить своим брокерам своп за заемную сумму. Чем больше используется кредитное плечо, тем меньше маржинальные требования, с которыми они сталкиваются для открытия и поддержания позиции. Это также увеличивает сумму денег, взятых в долг у брокера, что увеличивает ежедневные ставки свопа. Таким образом, чем дольше трейдер сохраняет позицию CFD открытой, тем значительнее выплачивается своп и тем больше истощение любой потенциальной прибыли, генерируемой сделкой, за исключением тех немногих случаев, когда своп оплачивается, а не взимается брокером. Это делает торговлю CFD идеальной для краткосрочных торговых стратегий, но не подходит для долгосрочных инвестиций. Торговля CFD также требует более активного подхода к управлению рисками, поскольку прибыли и убытки остаются увеличенными пропорционально задействованному кредитному плечу. Хотя для получения идентичной прибыли или убытка в портфеле CFD требуется значительно меньше капитала по сравнению с инвестиционным портфелем, трейдеры должны работать с хорошо капитализированными счетами, чтобы достичь устойчивого соотношения риска и прибыли. Двумя наиболее определяющими рисками для трейдеров CFD остаются торговля с недостаточно финансируемого счета с выраженным кредитным плечом и удержание сделок открытыми слишком долго, что может нивелировать прибыль на боковом рынке из-за ежедневных финансовых затрат в виде ставок свопа.

Кредитное плечо CFD

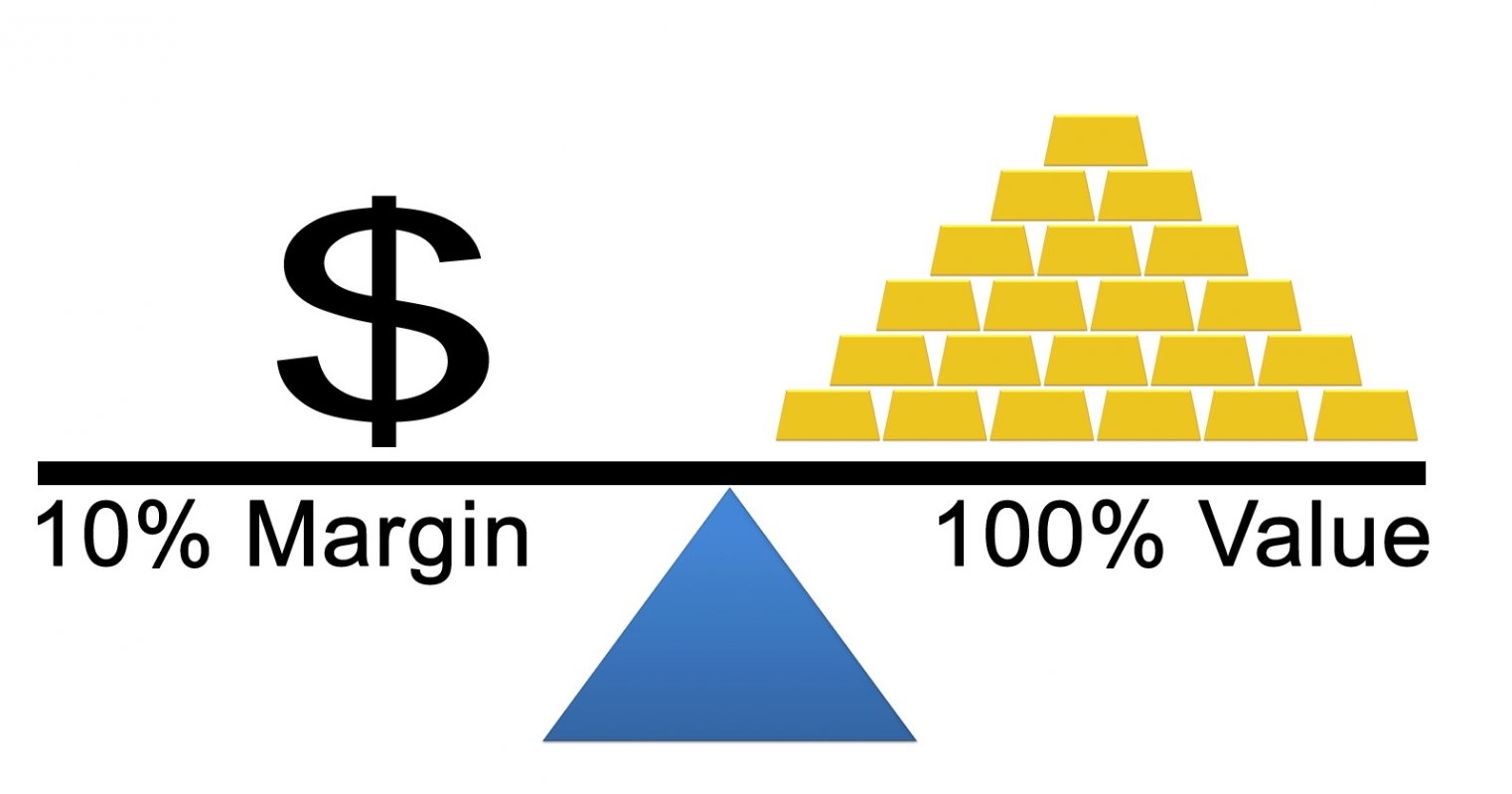

Одно из преимуществ торговли CFD по сравнению с торговлей акциями — это кредитное плечо. Оно также остается одним из наиболее неправильно понимаемых торговых инструментов, и его часто путают с увеличением риска убытков. Трейдеры должны понимать, что управление рисками определяет убытки. Хотя CFD-счета с кредитным плечом — лучшая комбинация для опытных трейдеров, для этого требуются знания о том, как их эффективно и действенно его использовать. Начинающим трейдерам следует подходить к этому с особой осторожностью и не гнаться за высокими доходами от небольших портфелей, что практически гарантирует убытки. Кредитное плечо CFD — это только полезный инструмент в руках опытных и знающих трейдеров.

Ниже приведен пример кредитного плеча CFD по сравнению с той же позицией на инвестиционном счете, при покупке акций по цене 40,00 долларов за акцию. У инвестора есть торговый счет без заемных средств, а трейдер CFD использует кредитное плечо 1:20 от международного брокера. Многие брокеры предлагают 1: 500, что соответствует торговле на рынке Форекс, в то время как ликвидные акции получают 1:20, что приводит к требованию маржи в размере 5%, то есть 2 доллара за акцию. Однако при снижении цены акции более, чем на 2 доллара, трейдер CFD потеряет залоговые средства.

Многие начинающие трейдеры совершают ошибку, открывая очень большую позицию. Это подвергает их большему риску, что приводит к убыткам. Управление рисками является наиболее важным инструментом в сочетании с кредитным плечом. Начинающим трейдерам никогда не следует открывать позиции, превышающие 1–2% от размера своего портфеля, неважно, инвестируют ли они или торгуют.

MexicoUS

MexicoUS