Sprzedaż w sklepach motoryzacyjnych i sklepach detalicznych wzrosła, podczas gdy na stacjach benzynowych oraz w sklepach ze zdrową żywnością i środkami higieny osobistej spadła

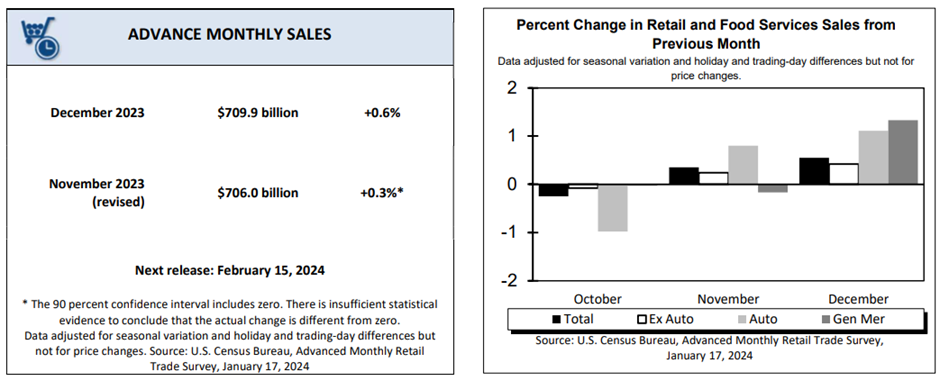

Sprzedaż w sklepach detalicznych w USA wzrosła w grudniu o 0,6%, najwięcej od września, przy solidnych wydatkach konsumenckich koniec burzliwego roku, który uwypuklił siłę amerykańskiej gospodarki wynikającą z solidnego rynku pracy. Po wyłączeniu samochodów sprzedaż detaliczna wzrosła o mniejsze 0,4%. Sondaż ekonomistów przeprowadzony przez The Wall Street Journal przewidywał wzrost sprzedaży detalicznej ogółem o 0,4% i 0,2%, z wyłączeniem samochodów.

Sprzedaż detaliczna stanowi jedną trzecią całkowitych wydatków konsumentów i dostarcza wskazówek na temat odporności amerykańskiej gospodarki. Według US Census Bureau, które podlega Departamentowi Handlu, wstępne szacunki sprzedaży detalicznej, w tym sprzedaży żywności, wzrosły w grudniu o 709,9 miliarda dolarów, co oznacza wzrost o 5,6% rok do roku w ujęciu rocznym i 3,2% w 2023 r. Natomiast łączna sprzedaż w ostatnim kwartale 2023 r. wzrosła o 3,9% w stosunku do analogicznego okresu roku poprzedniego.

Wyższą sprzedaż odnotowano w sklepach stacjonarnych (1,5%), sklepach wielobranżowych (1,3%), odzieżowych (1,5%) i pozostałych sklepach detalicznych (0,7%). Z kolei sprzedaż spadła w sklepach ze zdrową żywnością (-1,4%), sklepach z benzyną (-1,3%), sklepach meblowych (-1%) oraz sklepach z elektroniką i sprzętem AGD (0,3%). Podstawowa sprzedaż detaliczna, która nie uwzględnia sprzedaży samochodów, stacji benzynowych, usług gastronomicznych i materiałów budowlanych, wzrosła w grudniu o solidne 0,8%, najwięcej od lipca.

Miesięczne dane dotyczące handlu detalicznego nie są skorygowane o inflację, co sygnalizuje, że sprzedaż rośnie szybciej niż roczna stopa inflacji wynosząca 3,4%, jak pokazuje grudniowy wskaźnik cen towarów i usług konsumenckich ( CPI) na początku tego miesiąca. Nawet w ujęciu miesięcznym sprzedaż gospodarstw domowych wzrosła w grudniu o 0,6% w porównaniu ze wzrostem inflacji o 0,3%, co oznacza solidne wydatki konsumenckie.

Chociaż solidne dane dotyczące sprzedaży detalicznej w grudniu utwierdzają w przekonaniu, że Gospodarka amerykańska może nie wpaść w recesję, jak wielu analityków przewidywało w zeszłym roku, ale wzmacnia to również argumenty Fed, aby poczekać nieco dłużej z obniżką stóp procentowych. Ekonomiści z Bank of America są jednak ostrożni co do mocnych grudniowych danych o sprzedaży. Uważają, że na te liczby wpływała znaczna zmiana czynników sezonowych, która zostanie zniwelowana w styczniu.

Thomas Martin, starszy zarządzający portfelem w Globalt Investments, uważa, że Rezerwa Federalna prawdopodobnie obniży stopy procentowe do końca tego roku, chociaż może nie mieć to miejsca na każdym posiedzeniu dotyczącym polityki pieniężnej. Uważa on, że inwestorzy nastawieni na agresywne obniżki stóp procentowych i inwestujący głównie w akcje mogą zdywersyfikować swoje portfele w kierunku obligacji.

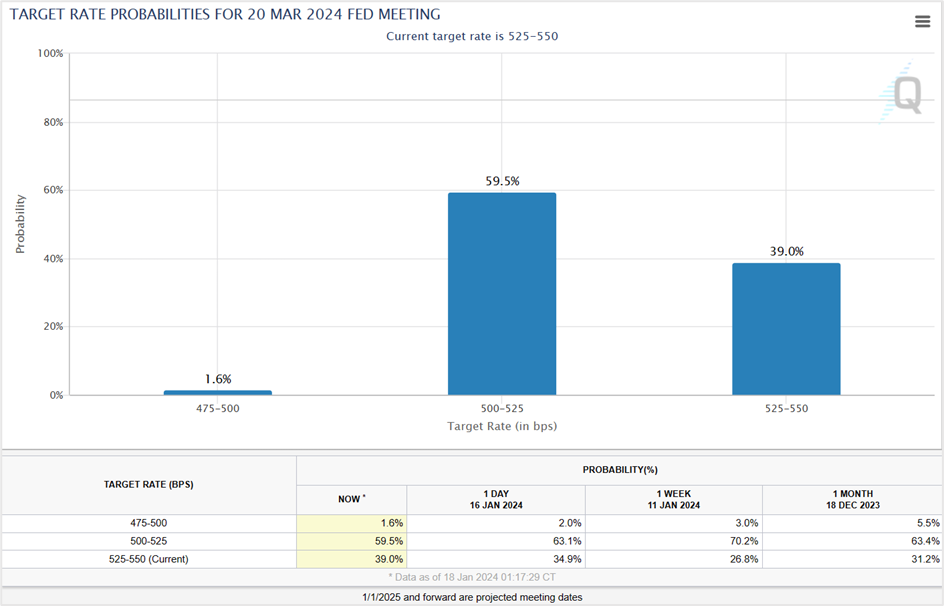

W międzyczasie inwestorzy kontraktami terminowymi Fed Funds obniżyli swoje oczekiwania dotyczące spadku stóp procentowych w marcu, chociaż odsetek inwestorów nadal tego oczekuje banku centralnego USA do obniżenia stóp procentowych jest blisko 60%. Według najnowszego CME Group FedWatch Tool prawdopodobna stopa docelowa, czyli odsetek traderów oczekujących obniżki stóp przez Fed w marcu, wyniosła w środę 59,5%, w porównaniu z 63,1% poprzedniego dnia i 70,2% 11 stycznia.

Źródło: witryna cmegroup

Ekonomiści przeglądają miesięczny raport sprzedaży

Chris Larkin z Morgan Stanley powiedział, że przed publikacją danych o sprzedaży detalicznej urzędnicy Fed stanowczo twierdzili, że nie spieszyłoby się z obniżkami stóp procentowych, a środowy raport o sprzedaży, lepszy od oczekiwań, potwierdza tę opinię.

Christopher Rupkey,, główny ekonomista nowojorskiego biura FWDBONDS, uważa, że wzrost gospodarczy w USA jest solidny, a ekonomiści, którzy przewidywali recesję w tym roku, będą musieli go zahamować. Powiedział dalej, że według urzędników Fed, gospodarka amerykańska może być odpowiednia do kilku obniżek stóp procentowych w tym roku.

Quincy Krosby, główny globalny strateg LPL Financial w Charlotte, powiedział, że grudniowa sprzedaż detaliczna wskazuje na spowolnienie gospodarki napędzane wydatkami gospodarstw domowych w warunkach silnego rynku pracy, spadku cen benzyny i zainteresowania stawki spadają.

Reakcja rynku na comiesięczne wiadomości ze handlu detalicznego

Akcje w USA odrobiły wczesne spadki, ale zakończyły się w środę stratami po silniejszym niż oczekiwano Sprzedaż detaliczna w USA osłabiła nadzieje na rozpoczęcie przez Rezerwę Federalną od marca obniżek stóp procentowych, co spowodowało wzrost rentowności dolara amerykańskiego i obligacji skarbowych, co miało wpływ na rynki akcji. Wszystkie benchmarki giełdowe zakończyły się na minusie, a Dow Jones Industrial Average zanotował trzy kolejne sesje ze stratami. Indeks obejmujący 30 akcji zamknął się spadkiem o 0,25% na poziomie 37 266,67, do czego przyczynił się prawie 3% spadek Walgreens (WBA) i Caterpillar (CAT), podczas gdy Charles Schwab (SCHW) spadł o 1,3%. Wśród zwycięzców Boeing (BA) odbił w środę o 1,3% po ponad 25% spadku w stosunku do grudniowego szczytu. Tymczasem indeksy S&P 500 i Nasdaq 100 spadły o 0,56%, kończąc na odpowiednio 4739,21 i 16736,28.

Według stratega Deutsche Banku Jima Reida niedawna silna korelacja między akcjami i obligacjami które rozpoczęły się w sierpniu i zakończyły się wzrostami w październiku, po raz kolejny sygnalizują niedźwiedzi trend. Chociaż ścisła korelacja nie będzie trwać wiecznie, na razie relacja jest stabilna, a obie akcje wyprzedają się w środę, gdy inwestorzy ponownie analizują perspektywy krótkoterminowych obniżek stóp procentowych.

rentowności obligacji skarbowych wzrosły w środę, a 10-letnie obligacje T i 30-letnie obligacje osiągnęły najwyższe od pięciu tygodni poziomy po nieoczekiwanym wzroście inflacji konsumenckiej w Wielkiej Brytanii i sprzedaży detalicznej do trzymiesięcznych maksimów w USA. Rentowność 2-letnich obligacji wzrosła o 12,6 punktu bazowego do 4,363%, najwyższego zamknięcia od 9 stycznia, natomiast rentowność 10-letnich obligacji T i 30-letnich obligacji wzrosła o 4,2 i 2,0 punktów bazowych do 4,109% i 4,318% odpowiednio. Tymczasem inwersja rentowności pomiędzy obligacjami 2-letnimi a 10-letnimi gwałtownie wzrosła w środę do -25 punktów bazowych z -16 punktów bazowych poprzedniego dnia, najniższego poziomu od listopada ubiegłego roku, po raporcie sprzedaży detalicznej.

Według raportu o sprzedaży detalicznej. do zarządzającego portfelem instrumentów o stałym dochodzie w Wellington Management, Brija Khurany, solidne krótkoterminowe dane gospodarcze z USA zmusiły inwestorów do wycofania się z wyceny Fed. Uważa on, że obniżki stóp procentowych są zbyt drogie w przypadku przedniego końca krzywej dochodowości.

Dolar amerykański wzrósł w stosunku do swoich odpowiedników czwarty dzień z rzędu w indeksie USD (DXY), kończąc środową sesję na poziomie 103,45, najwyższym od 12 grudnia po solidnym raporcie o sprzedaży detalicznej w USA osłabiły oczekiwania dotyczące pośpiechu amerykańskiego banku centralnego w marcu do obniżek stóp procentowych.

Dolar amerykański wzrósł o 0,07%, by w środę osiągnąć poziom 1,0882 za euro, podczas gdy dolar rósł w stosunku do funta szterlinga i jena japońskiego 0,32% i 0,65%, aby zamknąć odpowiednio 1,2676 i 148,14.

Pomimo decydentów Fed, takich jak gubernator Christopher Waller i prezes Fed w Cleveland Loretta Mester, ostrzegających, że urzędnicy banku centralnego nie będą agresywnie obniżać stóp procentowych, rynki nadal wyceniają tegoroczną obniżkę stóp o 145 punktów bazowych. Według Nielsa Christensena, głównego analityka Nordei, nastroje związane z rezygnacją z ryzyka i spadek oczekiwań na obniżki stóp procentowych są optymistyczne dla amerykańskiej waluty.

Widok techniczny

Microsoft Corp. (MSFT)

Microsoft wycofał się ze swojego szczytowego poziomu wszech czasów i w środę zamknął się na poziomie 389,47 USD, tracąc 0,20 % na sesję. Po słabym otwarciu technologiczny gigant pogłębił straty w porannej sesji, po czym odbił się od dziennych minimów po tym, jak nie udało mu się przełamać krótkoterminowego wsparcia i poprzedniego rekordu wszechczasów na poziomie 384,30 USD. Zamknięcie poniżej poziomu może popchnąć akcje w stronę kolejnego wsparcia na poziomie 368,00 USD (linia trendu łącząca ostatnie minima). Z drugiej strony, zamknięcie powyżej 391,00 USD lub wybicie 396,00 USD może skierować akcje w stronę 416,00 USD.

Strategia:

Zajmij pozycję długą na MSFT jeśli akcje zamkną się powyżej 391,00 USD lub przekroczą 396,00 USD. Umieść stop loss na 388,00 USD i wyjdź, gdy cena zbliży się do 416,00 USD. Traderzy mogą także inicjować długie pozycje na poziomie 369,00–370,00 USD, ze zleceniem stop-loss na poziomie 364,00 USD i docelowym zyskiem na poziomie 384,00 USD.

Microsoft Corp-Daily chart

Kliknij link, aby wyświetlić wykres- TradingView — Śledź cały rynek

Spot Gold

#PLS82Złoto#Spot zamknęło się w środę na poziomie 2006,20 USD, kończąc drugi dzień z rzędu stratami po silniejszych niż oczekiwano danych dotyczących sprzedaży detalicznej w USA, które spowodowały wzrost rentowności dolara amerykańskiego i obligacji skarbowych, jednocześnie obciążając ryzykowne aktywa, takie jak akcje i towary. Metal szlachetny znajduje się w głównym trendzie wzrostowym, ale w najbliższej perspektywie ceny mogą oscylować w przedziale 1973,00–2090,00 USD.

Jeśli ceny złota utrzymają się powyżej środowego minimum, możemy zaobserwować krótkoterminowe odbicie w kierunku 2043,00 USD . Aby jednak rozpoczął się kolejny etap hossy, cena złota powinna zamknąć się powyżej 2090,00 USD. Z drugiej strony, krótkoterminowe wsparcie wynosi 2002,00 USD (środowe minimum), poniżej którego straty mogą sięgać 1973,00–1975,00 USD (minima z grudnia 2023 r.).

Strategia:

Zajmij pozycję długą na rynku złota typu spot na poziomie 1973,00–1975,00 USD, ze zleceniem stop-loss na poziomie 1962,00 USD i wyjdź, gdy cena zbliży się do 2040,00 USD. Długie pozycje można również inicjować, jeśli metal szlachetny zamknie się powyżej 2043,00 USD lub przekroczy 2050,00 USD. Ustaw stop loss na 2035,00 USD, aby osiągnąć docelowy zysk w wysokości 2085,00–2090,00 USD.

Spot Gold – wykres dzienny

Kliknij link aby zobaczyć wykres- TradingView — Śledź wszystkie rynki

JapanUS

JapanUS