Akcje rosną, podczas gdy dolar amerykański i rentowność obligacji spadają

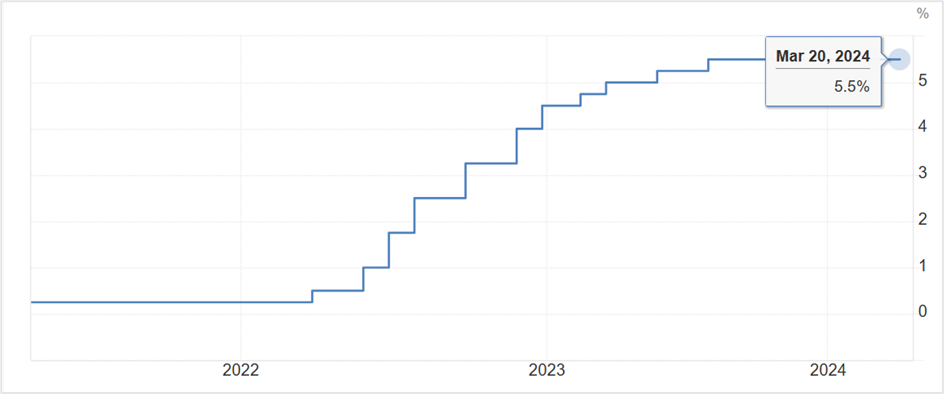

Rezerwa Federalna USA utrzymuje stopy procentowe na najwyższym poziomie od wielu dekad w środę po dwudniowym posiedzeniu w sprawie polityki pieniężnej, mimo że przewodniczący Jerome Powell powtórzył, że decydenci zaczekają, aż inflacja będzie kontynuowała swój trend spadkowy, zanim obniżą stopę funduszy federalnych. Decyzja FOMC w sprawie stóp procentowych była powszechnie oczekiwana i choć amerykański bank centralny nie wprowadził żadnych znaczących zmian w swoim oświadczeniu politycznym, niektóre gołębie zapowiedzi Powella ucieszyły inwestorów, powodując wzrost cen akcji, instrumentów o stałym dochodzie i towarów.

Stawka funduszy federalnych USA

Źródło: Trading Economics

Podsumowanie tego, co powiedział Powell na konferencji prasowej po posiedzeniu FOMC

Prezes Fed uważa, że inflacja będzie podążać nieliniową ścieżką w dół i spodziewa się, że będzie ona wyboista jeździć. Podważył jednak wcześniejsze oświadczenia urzędników Fed łączących niską stopę bezrobocia z rosnącą inflacją i zauważył, że silny rynek pracy nie powstrzyma decydentów od obniżania kosztów kredytów, ponieważ są oni pewni, że ograniczenia podaży spowodowane pandemią wywołały trwający od kilkudziesięciu lat kryzys gospodarczy. wysoka inflacja w 2022 r. Powiedział również, że stopa procentowa prawdopodobnie osiągnie swój szczyt w tym cyklu i był przekonany, że inflacja będzie stopniowo spadać, co zmusi Fed do obniżenia stóp procentowych jeszcze w tym roku.

W innym zaskakujące posunięcie, prezes Fed powiedział, że amerykański bank centralny wkrótce zwolni tempo swojego programu redukcji bilansu.

Federalny Komitet Otwartego Rynku podniósł stopy procentowe po raz ostatni w lipcu, a decydenci są mniej więcej pewni, że stopy procentowe osiągnęły najwyższy poziom. Jednakże chociaż Fed przewiduje trzy obniżki stóp procentowych w tym roku, mediana szacunków docelowej stopy procentowej funduszy Fed wzrosła o 25 punktów bazowych do zakresu 3,75%–4,00% w 2025 r. i zakresu 3,00%–3,25 % na koniec 2026 r. Ale mimo to

Niektórzy ekonomiści nie są przekonani, czy Fed dokona w tym roku tak agresywnej obniżki, jak wskazano.

Matt Higgins, dyrektor generalny i współzałożyciel RSE Ventures uważa, że jest mało prawdopodobne, aby Rezerwa Federalna obniżyła w tym roku stopy procentowe trzykrotnie, pomimo słów Powella i ujawnionych wykresów punktowych. W rzeczywistości nie spodziewa się, że Fed obniży stopy procentowe w 2024 r., a nawet jeśli tak się stanie, może to być pojedyncza obniżka stóp w dalszej części roku.

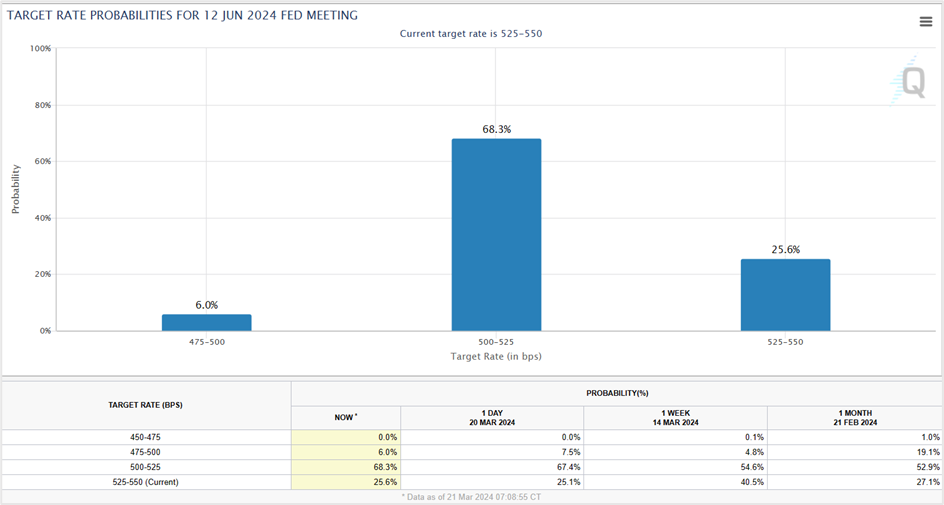

Tymczasem po środowym posiedzeniu FOMC inwestorzy kontraktami terminowymi Fed Funds podnieśli możliwość czerwcowej obniżki stóp procentowych do 68,3% z 67,4% dzień wcześniej i 52,9% w poprzednim miesiącu.

Źródło: witryna cmegroup

Reakcja rynku na decyzję Rezerwy Federalnej w sprawie stóp procentowych

Giełdy akcji w USA zamknęły się w środę na wzrostach po tym, jak Rezerwa Federalna pozostawiła koszty pożyczek na niezmienionym poziomie zasygnalizowała trzy obniżki stóp w tym roku, choć nie określiła kiedy. Ponadto gołębie komentarze prezesa Fed Jerome’a na konferencji prasowej po posiedzeniu poprawiły nastroje inwestorów i wypchnęły indeks referencyjny S&P 500 na rekordowy poziom.

Główny indeks wzrósł o 0,89%, kończąc środową sesję na poziomie 5224,62, 30-akcji Dow Jones Industrial Average zamknął się na poziomie 39 512,13, co oznacza wzrost o 1,03%, a Nasdaq 100 na poziomie 18 240,11, co oznacza wzrost o 1,15%. Do wzrostów głównego indeksu akcji przyczynił się sektor dóbr konsumpcyjnych, który wzrósł o 1,5%, podczas gdy dziewięć z jedenastu sektorów osiągnęło wzrost, a pięć z nich odnotowało wzrost o ponad procent.

Tymczasem kontrakty terminowe na akcje wskazywały na W czwartek otwarcie na plusie, a akcje spółek technologicznych ponownie prowadzą. Oczekuje się, że otwarcie Micron Technologies (MU) będzie o około 17% wyższe po tym, jak producent chipów odnotował solidny zysk w drugim kwartale i podniósł wytyczne na trzeci kwartał przed szacunkami z Wall Street.

Na rynkach walutowych: Dolar amerykański odwrócił w czwartek spadki z azjatyckiej sesji, pozostając na niezmienionym poziomie 103,45 w Europie. Odbicie dolara było spowodowane obniżką stóp procentowych o ćwierć punktu przez Szwajcarski Bank Narodowy (SNB) po czwartkowym posiedzeniu w sprawie polityki pieniężnej, co spowodowało podniesienie referencyjnej stopy procentowej do 1,5%. SNB jest pierwszym obok Chin dużym światowym bankiem centralnym, który obniżył stopy procentowe w obliczu spowolnienia presji inflacyjnej. Posunięcie to spowodowało osłabienie franka szwajcarskiego w stosunku do jego odpowiedników, budząc nadzieję, że inne banki centralne pójdą w ich ślady, nawet gdy inwestorzy z niecierpliwością czekają na wynik ogłoszenia polityki pieniężnej przez Bank Anglii (BoE) jeszcze dziś.

W południe w Europie waluta amerykańska utrzymywała się na niezmienionym poziomie 1,0915 w stosunku do euro, podczas gdy jej kurs był niższy o 0,19% przy poziomach 1,2760 i 150,98 odpowiednio w stosunku do funta szterlinga i jena japońskiego. Frank szwajcarski spadł o 0,72% przy poziomie 0,8932 w porównaniu do dolara amerykańskiego i spadł o 0,59% w stosunku do euro przy poziomie 0,9742.

USA skarbowe papiery wartościowe wzrosły w środę, a rentowność dwuletnich obligacji wrażliwych na stopy spadła do najniższego poziomu od sześciu sesji na poziomie 4,604% po gołębich wypowiedziach prezesa Rezerwy Federalnej, które wzbudziły nadzieje obniżka stóp w czerwcu i dwie kolejne w tym roku. Tymczasem rentowność referencyjnych 10-letnich obligacji spadła o 1,6 punktu bazowego do 4,277%, a rentowność 30-letnich obligacji wzrosła o 1,3 punktu bazowego do 4,456%.

Przed oświadczeniem Fed, inwestorzy spodziewali się, że bank centralny USA zasygnalizuje dwie obniżki stóp procentowych w 2024 r., ponieważ inflacja cen producentów i konsumentów pozostawała niezmienna przez pierwsze dwa miesiące, po gwałtownym spadku w zeszłym roku. Jednak Fed zaskoczył rynki, wysyłając rentowności na krótko w górę, gdy inwestorzy pospieszyli do pozycji zabezpieczonych.

Tymczasem ponad 80% obligacji o ratingu inwestycyjnym wyemitowanych przez amerykańskie korporacje było w środę notowanych z dyskontem po tym, jak urzędnicy Fed nie podjęli żadnych zobowiązań w sprawie kiedy zaczną ustępować. Liczba ta spadła z 92% w październiku ubiegłego roku, kiedy rentowność 10-letnich obligacji T-Note wzrosła do 5%.

Widok techniczny

Spot Gold

Spot Gold wzrósł w środę o ponad 1,3%, zamykając się na rekordowym poziomie 2186 dolarów rocznie uncja trojańska po wyjściu z ciasnej strefy konsolidacji na poziomie 15 dolarów po tym, jak Rezerwa Federalna pozostawiła stopy procentowe na niezmienionym poziomie na marcowym posiedzeniu. Żółty metal przedłużył wczorajszą hossę do czwartkowej sesji azjatyckiej i jest na dobrej drodze do zakończenia tygodniowych wzrostów – czwartych w ciągu pięciu tygodni.

Kruszec szlachetny odbił się po uderzeniu w krótkoterminowy opór na poziomie 2225 USD i wszelkie dalsze wzrosty w kierunku długoterminowego kanału wzrostowego na poziomie 2320 USD będą miały miejsce tylko wtedy, gdy ceny zamkną się powyżej 2225 USD. Z drugiej strony, wszelkie wycofanie będzie prawdopodobnie wspierane na poziomie 2190-2195 USD, co jest dobrym poziomem wejścia do KUP.

Strategia handlowa:

Initiate długie pozycje na poziomie 2190-2195 USD, ze stopem i odwróceniem na poziomie 2180 USD, przy docelowym zysku wynoszącym 2220 USD. Jeśli cena osiągnie 2180 USD, dokonaj krótkiej sprzedaży metalu szlachetnego ze zleceniem stop-loss na poziomie 2200 USD, aby osiągnąć docelowy zysk w wysokości 2135–2155 USD. Pamiętaj, aby śledzić swoje zyski.

Spot Gold dzienny wykres

Kliknij link, aby wyświetlić wykres- TradingView — Track All Markets

Netflix Inc (NFLX)

Netflix wyszedł z trzytygodniowej strefy konsolidacji i w środę osiągnął poziom 1,12% wyższy na poziomie 627,69 USD, najsilniejsze jak dotąd zamknięcie. Przełamanie strefy konsolidacji i wzrost na szerszym rynku prawdopodobnie pchną akcje dostawcy usług rozrywkowych w stronę długoterminowego oporu na poziomie 715 USD.

Z drugiej strony krótkoterminowe wsparcie wynosi 624 USD, co oznacza zamknij poniżej, którego ceny mogą spaść do następnej strefy wsparcia na poziomie 595-600 USD.

Strategia handlowa:

Zajmij pozycję długą w serwisie Netflix, jeśli ceny spadną z powrotem w stronę poziomu przełamania wynoszącego 624–626 USD, ze zleceniem stop-loss na poziomie 610 USD przy docelowym zysku w wysokości 715 USD w okresie od trzech tygodni do trzech miesięcy. Pamiętaj, aby śledzić swoje zyski.

Wykres dzienny Netflix

Kliknij link, aby wyświetlić wykres- TradingView — Śledź Wszystkie rynki

United KingdomUS

United KingdomUS