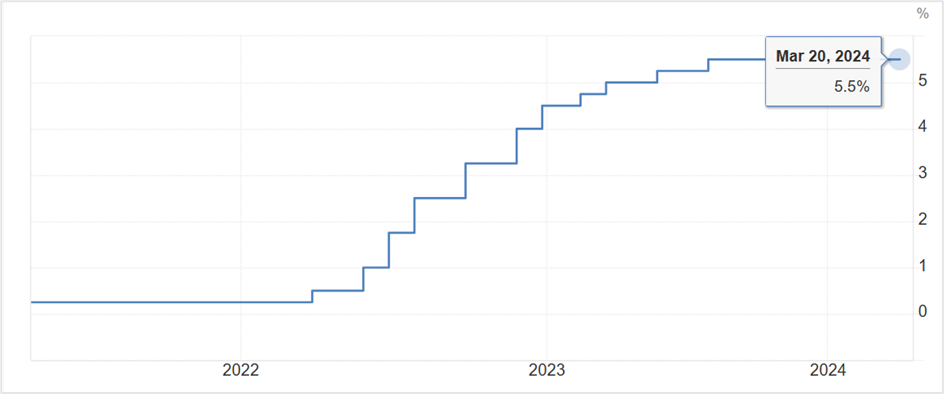

米ドルと債券利回りが低下する中、株価は上昇

米国連邦準備制度は金利を数十年来の最高水準に維持ジェローム・パウエル議長が、政策当局者らはフェデラルファンド金利を引き下げる前にインフレが下降軌道を続けるのを待つと繰り返し述べたにもかかわらず、水曜日の2日間にわたる金融政策決定会合後の金利は5.25~5.50%となった。 FOMCの金利決定は広く予想されており、米国中央銀行は政策声明に大きな変更を加えなかったものの、パウエル議長のハト派的な発表の一部が投資家を元気づけ、株式、債券、商品の価格を上昇させた。

米国フェデラルファンド金利

出典:トレーディング経済学

FOMC会合後の記者会見でのパウエル議長の発言の要約

FRB議長はインフレは非直線的に下方へ向かうと信じており、波乱万丈なものになると予想している乗る。しかし同氏は、低失業率をインフレ上昇と結びつけるFRB当局者の過去の発言を覆し、政策当局者らはパンデミックによる供給制約が数十年にわたるインフレの引き金となったと確信しているため、労働市場が堅調でも借入コスト引き下げを思いとどまることはないと指摘した。同氏はまた、政策金利は今サイクルでピークに達する可能性が高く、インフレは徐々に低下し、それによってFRBが今年中に金利を引き下げるだろうと確信していると述べた。

In another予想外の動きで、FRB議長は、米国中央銀行が間もなくバランスシート削減プログラムのペースを緩めるだろうと述べた。

連邦公開市場委員会は7月に最後に金利を引き上げたが、政策当局者らは金利がピークに達したと多かれ少なかれ確信している。しかし、FRBのドットプロットでは今年3回の利下げが予定されているが、フェデラルファンドの目標金利の予想中央値は25ベーシスポイント上昇し、2025年には3.75%~4.00%の範囲となり、さらに3.00%~3.25%の範囲となる。しかし、それにもかかわらず、

一部のエコノミストは、FRBが今年示されているように積極的な利下げを行うことに納得していません。

マット・ヒギンズ氏、CEO兼共同創設者RSEベンチャーズは、パウエル議長の発言やドットプロットが明らかにしたにもかかわらず、FRBが今年3回利下げする可能性は低いと考えている。実際、同氏はFRBが2024年に利下げするとは予想しておらず、仮に利下げするとしても年内に1回の利下げとなる可能性がある。

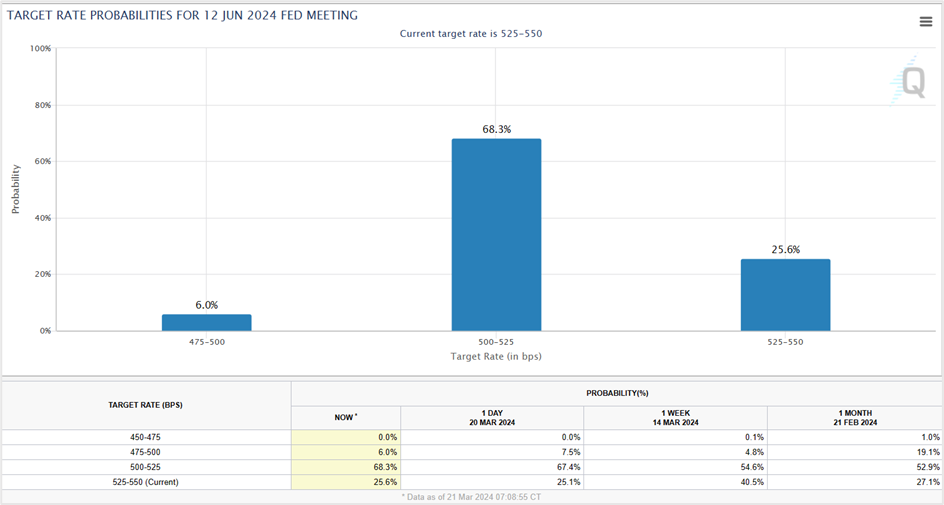

一方、水曜日のFOMC会議後、フェデラルファンド先物トレーダーらは6月利下げの可能性を前日の67.4%、前月の52.9%から68.3%に引き上げた。

出典: cmegroup ウェブサイト

連邦準備理事会の金利決定に対する市場の反応

水曜日の米国株式市場は、連邦準備理事会が借入コストを据え置いたことを受け、上昇して取引を終えた。今年3回の利下げを示唆したが、時期は明らかにしなかった。さらに、FRB理事会後の記者会見でのジェローム議長のハト派的なコメントが投資家心理を高め、指標となるS&P500指数を記録的な水準に押し上げた。

プライマリー指数は0.89%上昇し、水曜日の取引を5,224.62で終了した。ダウ工業株30種平均は1.03%高の3万9512.13で取引を終え、ナスダック100は1.15%高の1万8240.11で取引を終えた。プライマリー株価指数の上昇を牽引したのは消費者裁量セクターで、11セクター中9セクターが上昇し、5セクターが1パーセント以上上昇したにもかかわらず、同セクターは1.5%上昇した。

一方、株式先物は、木曜日はハイテク株が再びリードし、プラスで取引を開始した。マイクロン・テクノロジーズ (MU) は、同社が第 2 四半期の堅調な利益を報告し、第 3 四半期の見通しをウォール街の予想を上回って引き上げたことを受け、約 17% 上昇して取引を開始すると予想されています。

為替市場では、 米ドルは木曜日のアジア取引での下落を反転させ、欧州では変わらずの103.45で取引された。ドルの反発は、木曜日の金融政策決定会合後にスイス国立銀行(SNB)が4分の1ポイントの利下げを実施し、基準金利が1.5%となったことがきっかけとなった。スイス中銀は、インフレ圧力の鈍化を背景に利下げに踏み切った中国以外の世界の主要中央銀行としては初めて。この動きによりスイスフランがスイスフランの対スイスフラン安となり、投資家が本日後半のイングランド銀行(BoE)による金融政策発表の結果を熱心に待っているにもかかわらず、他の中央銀行も同様の動きをするのではないかとの期待が高まっている。

欧州正午現在、米国通貨は対ユーロで1.0915で横ばいとなったが、対英ポンドと日本円ではそれぞれ0.19%安の1.2760と150.98で取引された。スイスフランは対ドルで0.72%安の0.8932フラン、対ユーロでは0.59%安の0.9742フランで取引された。

米国財務省証券は水曜日に上昇し、FRB議長のハト派的な発言で金融政策への期待が高まったことを受け、金利に敏感な2年債利回りは6会合ぶりの安値となる4.604%に低下した。 6月に利下げが行われ、今年さらに2回利下げが行われる予定だ。一方、指標となる10年債利回りは1.6ベーシスポイント低下して4.277%となり、30年債利回りは1.3ベーシスポイント上昇して4.456%となった。

FRBの政策声明に先立ち、トレーダーらは生産者物価と消費者物価のインフレ率は昨年の急落に続き、最初の2カ月はともに粘調な状況が続いたため、米国中央銀行が2024年に2回の利下げを示唆すると予想した。しかし、FRBは市場を驚かせ、投資家がカバーされたポジションに殺到したため、利回りが一時的に上昇した。

一方、FRB当局者が政策にコミットしなかったため、水曜日には米国企業が発行した投資適格債の80%以上が割引価格で取引された。いつ緩和が始まるのか。この数字は、10年物Tノートの利回りが5%に上昇した昨年10月の92%から低下した。

テクニカルビュー

スポットゴールド

スポットゴールドは水曜日に1.3%以上上昇し、過去最高値2186ドルで取引を終えた。 FRBが3月の会合で金利を据え置いたことを受け、タイトな15ドルの保ち合いゾーンを抜け出し、トロイオンスが上昇した。イエローメタルは昨日の上昇を木曜日のアジアセッションまで延長し、5週間で4回目の週間上昇で終了する勢いです。

貴金属は2225ドルの短期抵抗線に達した後、反落しました。 2320ドルの長期強気チャネルに向けたさらなる上昇は、価格が2225ドルを超えて終了した場合にのみ発生します。マイナス面としては、引き戻しは 2190 ~ 2195 ドルでサポートされる可能性が高く、これは適切な BUY エントリーレベルです。

Trading Strategy:

Initiateロングポジションは2190~2195ドル、ストップとリバースは2180ドルで、利益目標は2220ドルです。価格が 2180 ドルに達した場合は、2135 ~ 2155 ドルの利益目標を達成するために、2200 ドルでストップロスを設定して貴金属を空売りします。利益を確実に追跡してください。

スポットゴールド日次チャート

リンクをクリックしてチャートを表示します – TradingView —すべての市場を追跡

Netflix Inc (NFLX)

Netflixは水曜日、3週間の保ち合いゾーンを突破し、1.12%高の627.69ドルで決済した。これまでで最も強力なクロージング。統合ゾーンの突破と広範な市場の上昇により、エンターテイメント サービス プロバイダーの株価は 715 ドルの長期的な抵抗線に向かう可能性があります。

下値面では、短期的なサポートは 624 ドルです。価格が595~600ドルの次のサポートゾーンまで下落する可能性がある価格を下回る終値。

取引戦略:

価格が下がったらNetflixでロングをする3週間から3か月の利益目標715ドルに対して、ストップロスは610ドルで、ブレイクアウトレベルである624ドルから626ドルに向けて戻る。利益を追跡してください。

Netflix 日次チャート

リンクをクリックしてチャートを表示します – TradingView — Trackすべての市場

GermanyUS

GermanyUS