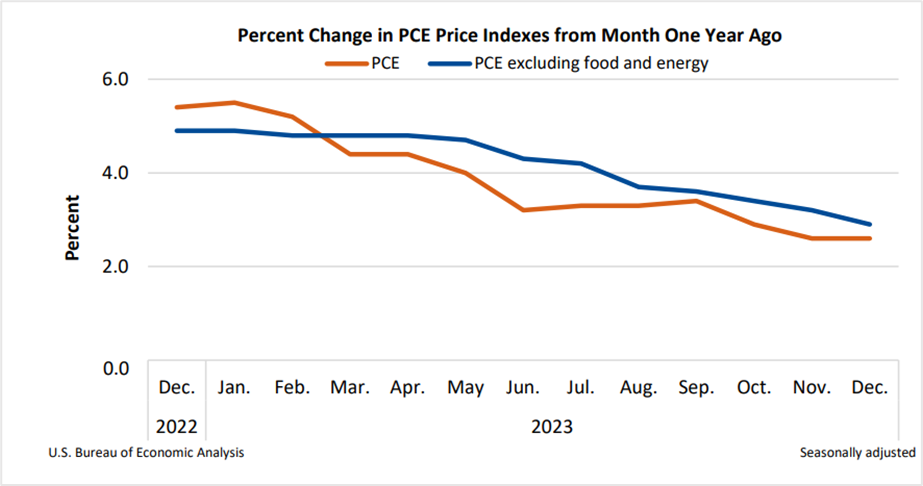

Le spese per consumi personali (PCE) sono aumentate dello 0,2% a dicembre dal -0,1% del mese precedente, mentre sono rimaste invariate al 2,6% su base annua. I prezzi dei prodotti alimentari sono aumentati dello 0,1% e quelli dell’energia dello 0,3%, ha dichiarato venerdì il Bureau of Economic Analysis (BEA). Un sondaggio medio tra gli economisti condotto da Reuters è stato accurato con le loro previsioni mensili e annuali sull’inflazione principale. Nel frattempo, il PCE core, che esclude i prezzi di prodotti alimentari ed energia, è aumentato dello 0,2% dallo 0,1% del mese, mentre è avanzato a un ritmo annuo del 2,9% dal 3,2% di novembre, l’aumento più piccolo da marzo 2021.

Il periodo di inflazione peggiore degli ultimi quattro decenni è alle nostre spalle, ma gli esperti di mercato ritengono che i prezzi potrebbero impiegare alcuni anni per tornare ai livelli pre-pandemia. Nel frattempo, la Federal Reserve ha aumentato i tassi di interesse ai massimi pluridecennali del 5,25%-5,50% per domare l’inflazione e, sebbene ciò non abbia influito sull’avanzamento dell’economia, gli analisti ritengono che non passerà molto tempo prima che gli elevati costi di finanziamento deprimano la crescita.

Secondo gli esperti di Wall Street, la ripresa dell’inflazione non impedirà la decisione dei funzionari della Federal Reserve di lasciare i tassi di interesse invariati ai livelli attuali anche se tracciano il futuro percorso della politica monetaria. I policy maker si riuniranno il 30 e 31 gennaio per la prima riunione del FOMC del 2024, con la stragrande maggioranza dei mercati che anticipa una politica di non cambiamento.

Principali punti salienti del rapporto sull’indice PCE

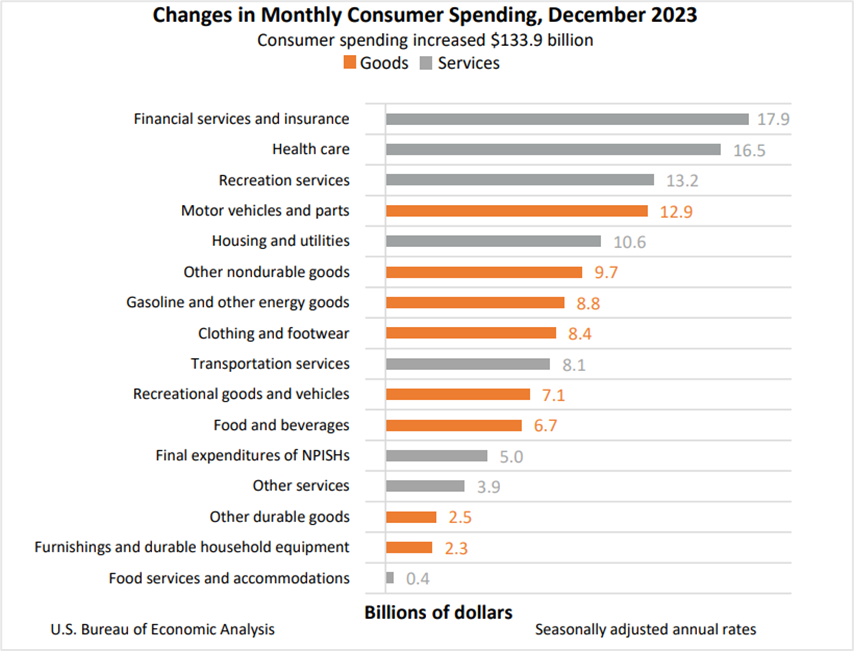

Il reddito personale è aumentato dello 0,3% o di 60,0 miliardi di dollari su base mensile a dicembre, mentre era disponibile il reddito personale (DPI), che sottrae le tasse dal reddito personale, è aumentato dello 0,3% ovvero di 51,8 miliardi di dollari. Le spese personali, che comprendono la somma delle spese per consumi personali (PCE), pagamenti di interessi personali e pagamenti di trasferimenti correnti personali, sono aumentate dello 0,7% o di 134,7 miliardi di dollari, mentre la spesa dei consumatori è aumentata dello 0,7% o di 133,9 miliardi di dollari. Nel frattempo, i risparmi personali sono ammontati a 766,7 miliardi di dollari a dicembre, con un tasso di risparmio personale al 3,7%.

I consumatori spendono sia in servizi che in beni. Nell’ambito dei servizi, i contributori più significativi all’aumento sono stati i servizi finanziari, assicurativi, sanitari e ricreativi. All’interno dei beni, i maggiori contribuenti sono stati gli autoveicoli e i relativi componenti, altri beni non durevoli, benzina e altri beni energetici.

Revisione degli economisti del rapporto di dicembre sull’indice PCE

Jeff Klingelhofer di Thornburg Investment Management ritiene che l’aumento dell’inflazione non dovrebbe Ciò preoccupa in modo significativo i mercati a questo punto poiché i funzionari della Fed hanno sottolineato che anche se l’inflazione scende e i tassi di interesse non cambiano, la restrizione della politica monetaria aumenta.

Joseph Brusuelas, capo economista di RSM, ha affermato che l’indicatore di inflazione preferito dalla Fed implica che potrebbe raggiungere a breve l’obiettivo del 2,0% della banca centrale e creerà un ambiente in cui i politici inizieranno una svolta politica pluriennale ciò porterà i tassi di interesse verso un intervallo compreso tra il 2,5% e il 3,0%. Il tasso di interesse di riferimento della Fed è attualmente al 5,25%-5,50%.

Gus Faucher, economista presso PNC Financial Services, ritiene che il ritmo con cui rallenta l’inflazione determinerà una recessione. Se l’inflazione scendesse al 2% entro lo stesso periodo del prossimo anno, ciò sarebbe dovuto ad una flessione. Ma se la crescita economica rallenta senza vacillare, potrebbe scendere al obiettivo della Fed entro la fine dell’anno o l’inizio del 2025.

Reazione del mercato alle notizie sulla spesa per consumi personali

I mercati azionari statunitensi hanno chiuso venerdì contrastati, con i principali gli indici azionari scalano nuovi massimi storici più volte durante la settimana. L’S&P 500 e il Nasdaq 100 sono scesi dai massimi storici, mentre il Dow Jones Industrial Average ha chiuso con piccoli guadagni poiché gli investitori hanno registrato profitti in vista della riunione del FOMC e del rapporto sulla disoccupazione di questa settimana. Ma nonostante il pullback, i tre indici principali si sono stabilizzati in rialzo per la terza settimana consecutiva, segnando dodici guadagni settimanali su tredici.

Il record di successi dell’S&P 500 si chiude nelle ultime cinque sessioni su sei, guidato principalmente dal settore tecnologico, con titoli come Nvidia (NVDA), Broadcom (AVGO), Advanced Micro Devices (AMD), Microsoft (MSFT), e Apple (AAPL) che hanno registrato solidi guadagni mentre la mania dell’intelligenza artificiale (AI) ha spinto il mercato più ampio a livelli record. Tuttavia, gli altri dieci settori dell’indice azionario di riferimento vengono scambiati a circa il 15% al di sotto dei loro massimi storici, preoccupando gli investitori poiché alcuni pesi massimi che guidano il mercato più ampio potrebbero essere vulnerabili a una flessione se inciampano.

I rendimenti dei titoli del Tesoro USA hanno chiuso per lo più in rialzo venerdì, invertendo i minimi della sessione mattutina mentre il rapporto sulle spese per consumi personali di dicembre ha rafforzato le aspettative degli investitori su un atterraggio morbido dell’economia statunitense. Tuttavia, il calo dei rendimenti è stato di breve durata, a causa delle preoccupazioni per un ulteriore debito pubblico che avrebbe colpito i mercati e della necessità per la Federal Reserve di ridurre il proprio bilancio.

Il rendimento del Treasury Note a 2 anni ha guadagnato 5,6 punti base per chiudere al 4,355%, il rendimento del TNote a 10 anni è aumentato di 2,1 punti base al 4,141%, e il rendimento del Tbond a 30 anni è sceso di un punto base a 4,271%. Nel frattempo, la curva dei rendimenti tra i TNotes a 2 anni e quelli a 10 anni è rimasta invertita di 21,4 punti base.

Questa settimana, il Dipartimento del Tesoro degli Stati Uniti metterà all’asta un’altra tornata di titoli di debito mentre il governo si prepara a soddisfare le sue esigenze di spesa per il prossimo trimestre in un contesto di previdenza sociale e pagamenti di interessi elevati.

Secondo Kim Rupert di Action Economics, i titoli del Tesoro hanno già raggiunto un record in termini di dimensioni delle emissioni, con un paio di cedole a livelli record. Con un’offerta che supera la domanda, mercoledì scorso i titoli a cinque anni sono stati venduti al 4,055% o più, poiché gli investitori chiedevano premi più elevati per accollarsi ulteriore debito.

La valuta statunitense è scesa rispetto alle sue controparti nell’indice del dollaro (DXY) venerdì dopo che i dati dell’indice dei prezzi PCE sono aumentati modestamente a dicembre, alimentando le speranze di un taglio dei tassi entro la fine dell’anno. L’indice, che replica la performance del dollaro USA rispetto a un paniere di sei valute dei paesi sviluppati, è scivolato dello 0,14% a 103,433 in un contesto di volumi bassi mentre gli investitori attendevano l’esito della riunione del FOMC di mercoledì e i dati sui salari non agricoli verso la fine del semestre. settimana.

Le coppie spot EURUSD e GBPUSD hanno chiuso pressoché invariate rispettivamente a 1,0853 e 1,2703, mentre il biglietto verde ha guadagnato lo 0,33% attestandosi a 148,14 contro lo yen giapponese.

Secondo Jonathan Peterson, economista di Capital Economics, nonostante i solidi dati economici provenienti dagli Stati Uniti, le pressioni disinflazionistiche hanno frenato l’impennata del dollaro statunitense e, in questo contesto, le prospettive per un biglietto verde più forte rimangono cupe nei prossimi anni pochi trimestri.

Osservazione tecnica

Future del greggio WTI di marzo (CLH24)

I future del greggio sono aumentati per il venerdì, per il terzo giorno consecutivo, chiudendo a 78,01 dollari al barile, segnando il livello più alto dal 14 novembre. Il forte aumento dei prezzi del petrolio deriva da diversi fattori che vanno dal sentimento economico positivo negli Stati Uniti e dagli stimoli cinesi, entrambi destinati a stimolare la domanda, mentre le crescenti tensioni in Medio Oriente dovrebbero interrompere l’offerta.

Il greggio

WTI è in un trend primario al ribasso, ma la scorsa settimana i prezzi hanno superato la resistenza cruciale e i massimi di dicembre di 76,18 dollari, indicando un’estensione della corsa al rialzo nel breve termine. I prezzi potrebbero ora salire al livello di resistenza successivo a $ 79,50-$ 80,00 e ulteriormente verso la zona $ 86,00-$ 90,00. Al ribasso, il supporto immediato è a 76,00$, seguito da 72,00$.

Strategia di trading:

Puoi aprire posizioni long sul petrolio greggio a tre livelli.

First– Effettua operazioni long se i prezzi chiudono sopra $ 80,00 o superano $ 81,50. Avere uno stop loss a $ 79,00 ed uscire quando i prezzi si avvicinano a $ 86,00.

Secondo- Apri posizioni long se i prezzi scendono a $76,00 al barile, con uno stop loss a $75,00 per un obiettivo di profitto di $79,00.

Third- È inoltre possibile impostare posizioni lunghe se i prezzi del petrolio scendono a $72,00. Posiziona uno stop loss a 71,00$ ed esci nella zona 76,00$-79,00$.

Assicurati che sulle tue operazioni vengano inseriti ordini trailing stop.

Future del greggio WTI di marzo (CLH24) – Grafico giornaliero

Fai clic sul collegamento per visualizzare il grafico- TradingView: monitora tutti i mercati

Spot EURUSD

L’euro ha chiuso quasi invariato a 1,0853 contro la sua controparte statunitense venerdì, interrompendo il calo del giorno precedente dopo che la Banca Centrale Europea ha lasciato i tassi di interesse invariati durante il primo incontro politico nel 2024, e l’economia statunitense è cresciuta del 3,3% nell’ultimo trimestre del 2023.

La coppia è stata scambiata in una banda stretta con una tendenza al ribasso nelle ultime settimane, e questo probabilmente continuerà nel breve termine, con i prezzi che probabilmente oscilleranno tra la zona di supporto a 1.0750-1.0760 e la resistenza a 1.0950. Una rottura di uno di questi livelli potrebbe spingere la coppia di 150-200 punti in quella direzione.

Strategia di trading:

Apri posizioni lunghe sull’EURUSD a 1.0750/60 con uno stop loss a 1.0700 per un obiettivo di profitto di 1.0870-1.0950. D’altra parte, se l’euro dovesse risalire dai livelli attuali, shortare la coppia a 1.0950 con uno stop and reverse a 1.0990 per un obiettivo di profitto di 1.0770-1.0800. Se gli stop vengono raggiunti, mantieni le operazioni long con uno stop loss a 1.0920 per un obiettivo di profitto di 1.1110.

Assicurati che siano posizionati trailing stop sulle tue operazioni.

Grafico spot EURUSD- giornaliero

Fai clic sul collegamento per visualizzare il grafico- TradingView: monitora tutti i mercati