Cependant, les données mitigées ont montré une augmentation du taux de chômage et une baisse de la croissance des salaires

L’économie américaine a créé 275 000 nouveaux emplois en février, au-dessus de la moyenne sur 12 mois de 230 000 et bien au-dessus des économistes. » prévisions de 198 000. Les données mensuelles du US Bureau of Labor Statistics ont montré une augmentation de l’emploi dans les soins de santé, les services alimentaires, le gouvernement, l’assistance sociale, les transports et l’entreposage. Cependant, la forte augmentation des effectifs a été quelque peu compensée par une hausse du taux de chômage aux États-Unis, à 3,9 % contre 3,7 % en janvier et 3,6 % un an plus tôt, même si la croissance des salaires s’est modérée. En outre, la croissance de l’emploi en décembre et janvier a été révisée à la baisse, passant respectivement de 333 000 à 290 000 et de 353 000 à 229 000. La révision des chiffres de l’emploi des mois précédents et la faible croissance des salaires en février ont réjoui les investisseurs, entretenant l’espoir d’une baisse des taux d’intérêt par la Réserve fédérale en juin.

Entre-temps, le « taux de chômage réel, » Un autre indicateur du taux d’emploi, qui inclut les travailleurs découragés et ceux qui choisissent un emploi à temps partiel pour des raisons économiques, est passé à 7,3 %. Source : Trading Economics

L’emploi salarié non agricole comprend les enquêtes auprès des ménages et des établissements, la première mesurant le statut de la population active et la seconde évaluant l’emploi, les salaires et les revenus par secteur.

Selon l’enquête auprès des ménages, le nombre de chômeurs a augmenté de 334 000 à 6,5 millions en février contre 6,0 millions un an auparavant, portant le taux de chômage à 3,9% contre 3,6% au cours de la période correspondante. L’enquête a également révélé que le taux d’activité est resté inchangé à 62,5 % pour le troisième mois consécutif, avec peu de mouvement dans le ratio emploi-population.

Les principaux secteurs contribuant aux gains d’emploi en février ont été les soins de santé ( 67 000), gouvernement (52 000), services de restauration et débits de boissons (42 000), assistance sociale (24 000), construction (23 000), transport et entreposage (20 000) et commerce de détail (19 000). En revanche, l’enquête auprès des établissements a montré que l’emploi a à peine changé dans les secteurs des mines, du pétrole et du gaz, de l’industrie manufacturière, du commerce de gros et des services financiers.

En ce qui concerne les salaires, la rémunération horaire moyenne des salariés du secteur privé non agricole a augmenté. de 0,1% le mois dernier, une forte baisse par rapport à l’augmentation de 0,5% de janvier et en dessous des estimations des économistes de 0,2, tandis que la semaine de travail moyenne du personnel a augmenté de 0,1% d’un mois à l’autre.

Une fois les chiffres de l’emploi écartés, les marchés se concentreront sur le rapport de février sur l’indice des prix à la consommation (IPC) américain, attendu mardi.

Réaction du marché au rapport sur les statistiques du travail de février

Les marchés boursiers américains ont chuté vendredi alors que les bénéfices enregistrés dans les valeurs technologiques ont tiré les principaux indices boursiers inférieur. Le Dow Jones Industrial Average a glissé de 0,18 %, le S&P 500 de 0,26 % et le Nasdaq 100 de 1,53 % alors que les actions de semi-conducteurs ont chuté après une solide reprise au cours des derniers mois. Parmi les grands perdants figurent Marvel Technology Inc., Broadcom Inc., Nvidia Corp, AMD Inc. et Monolithic Power Systems Inc. Mais malgré les conditions de surachat sur les marchés au sens large et le repli de la semaine dernière, de nombreux investisseurs restent optimistes à l’égard des actions, même si certains y voient La baisse de vendredi s’étend un peu plus.

Parmi eux se trouve Scott Wren, stratège principal des marchés mondiaux au Wells Fargo Investment Institute à St Louis. Il estime que les marchés ont chuté vendredi alors que les investisseurs ont retiré un peu d’argent de la table, et il n’exclut pas une baisse des actions de 5 à 10 % au cours des prochains mois.

Les rendements du Trésor ont terminé en baisse pour l’essentiel vendredi, mais étaient en dehors des plus bas de la séance après que le rapport du ministère du Travail a montré que le taux de chômage avait atteint son plus haut niveau depuis 25 mois en février malgré la création d’emplois par l’économie américaine. Le rendement du bon du Trésor à 2 ans a chuté de 2,8 points de base à 4,478 %, le rendement du TNote de référence à 10 ans a glissé de 0,8 point de base à 4,079 %, tandis que le rendement du TBond à 30 ans a augmenté de 0,9 point de base à 4,255 %.

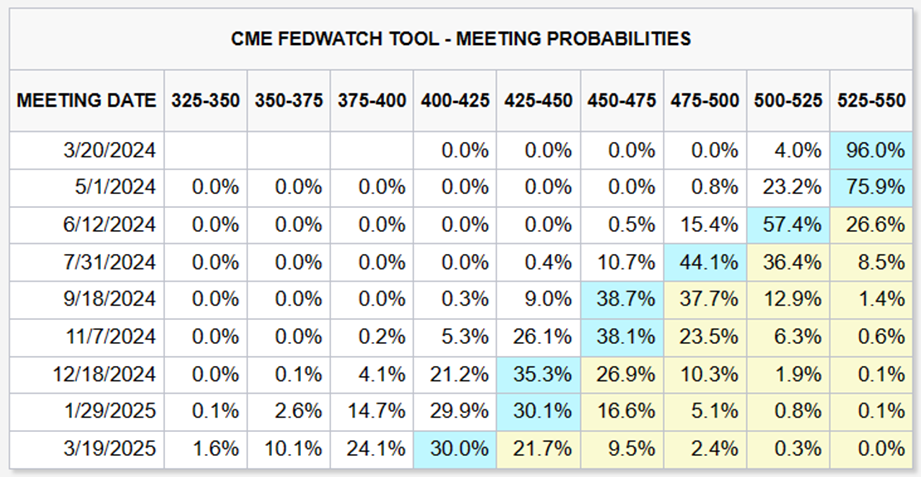

Le directeur des investissements de Key Private Bank, George Mateyo, estime que le rapport sur les statistiques du travail de février est mitigé, certains indicateurs montrant de la solidité tandis que d’autres restent faibles. Il estime que le marché du travail est sain mais pas assez fort pour que les décideurs de la Réserve fédérale modifient leurs perspectives en matière de taux d’intérêt. une probabilité de 57,4 % d’une baisse des taux de 25 points de base en juin, selon les données du CME FedWatch Tool montrées.

Source : site Web du groupe CME

Le dollar américain a glissé par rapport à ses homologues de l’indice monétaire vendredi, prolongeant pertes pour la sixième séance consécutive alors que les données mitigées des statistiques du travail et l’apaisement des tensions au Moyen-Orient ont affaibli la demande pour la monnaie de réserve.

L’indice du dollar américain (DXY), une mesure de la force du billet vert par rapport à ses six leurs homologues, ont glissé de 0,11% à 102,71 pour enregistrer la clôture la plus basse depuis le 15 janvier. En outre, un recul des actions après un bon départ et une baisse des rendements du Trésor ont stimulé la demande de liquidité pour le dollar, le faisant baisser.

À moins que quelque chose ne change radicalement sur le front de l’inflation, les stratèges monétaires s’attendent à ce que le dollar américain augmente. continue de baisser dans un contexte d’attentes d’une baisse des taux au premier semestre de cette année.

Pendant ce temps, le yen japonais est revenu de son plus bas de plus de trois décennies par rapport à la devise américaine la semaine dernière pour atteindre son plus haut niveau depuis février. 3e parmi les informations selon lesquelles les décideurs des banques centrales pourraient abandonner la politique de taux d’intérêt négatifs lors de la réunion de ce mois-ci.

Vue technique

Futures à terme S&P 500 de mars (ESH24)

Les contrats à terme sur indices ont terminé la séance de vendredi à 5192,50, en hausse de 0,60 % le jour et 0,90% la semaine. L’indice boursier de référence a enregistré son troisième gain hebdomadaire consécutif et le huitième sur neuf, principalement grâce à un rallye massif des valeurs technologiques. Cependant, le repli de vendredi pourrait entraîner une nouvelle baisse, les contrats à terme sur le S&P 500 étant susceptibles de tester la zone de support à court terme entre 5 100 et 5 150. À la hausse, la résistance immédiate se situe à 5 268, le niveau de retracement de Fibonacci de 50 %, suivi de 5 368 et 5 550. #Soyez long sur les contrats à terme sur indices s’ils descendent à 5 100-5 130, avec un stop loss à 5 100 pour un objectif de profit de 5 260. Assurez-vous de suivre vos bénéfices.

Cliquez le lien pour afficher le graphique – TradingView — Suivez tous les marchés

Amazon Inc (AMZN)

Shares of Amazon a chuté de 1,61 % la semaine dernière pour clôturer à 175,35 $, enregistrant sa première perte hebdomadaire sur trois dans un contexte de liquidation plus large du marché. Le recul par rapport aux sommets de novembre 2021 a poussé le titre vers la zone de support à court terme entre 170,00 et 174,00 $, signalant une entrée d’ACHAT à court terme. Une clôture en dessous de ce niveau pourrait entraîner une nouvelle baisse, Amazon testant probablement 160,00 $ très rapidement, avec une probabilité que le titre chute jusqu’à 140,00 $.

Cependant, si le titre maintient le support, les gains pourraient s’étendre jusqu’à l’extrémité supérieure du canal haussier à long terme et aux sommets historiques de 188,00 à 190,00 $ et plus loin vers 208,00 à 210,00 $.

Stratégie de trading :

Achetez l’action dans la fourchette 170,00-174,00 $ avec un stop loss à 165,00 $ pour un objectif de profit de 188,00 $. Les transactions longues peuvent également être initiées à 160,00 $ avec un stop & reverse à 154,00 $ pour un objectif de profit de 175,00 $. Si les stop sont retirés, continuez à détenir des positions courtes avec un stop loss à 164,00 $ et sortez lorsque les prix approchent de 140,00 à 142,00 $.

Cliquez sur le lien pour afficher le graphique- TradingView – Suivez tous les marchés

ThailandUS

ThailandUS