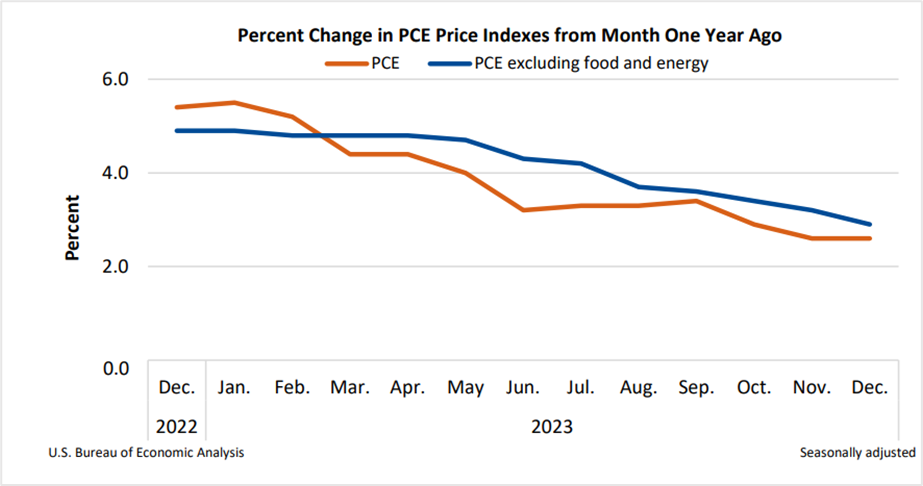

Les dépenses personnelles de consommation (PCE) ont augmenté de 0,2% en décembre contre -0,1% le mois précédent, alors qu’elles étaient inchangées à 2,6% sur un an. Les prix des produits alimentaires ont augmenté de 0,1% et ceux de l’énergie de 0,3%, a annoncé vendredi le Bureau of Economic Analysis (BEA) du Département du Commerce. Un sondage moyen réalisé auprès d’économistes par Reuters donnait des prévisions mensuelles et annuelles d’inflation globale très justes. Pendant ce temps, le PCE de base, qui exclut les prix des produits alimentaires et de l’énergie, a augmenté de 0,2% contre 0,1% sur le mois, alors qu’il a progressé à un rythme annuel de 2,9% contre 3,2% en novembre, la plus faible augmentation depuis mars 2021.

La pire période d’inflation des quatre dernières décennies est derrière nous, mais les experts du marché estiment que les prix pourraient mettre quelques années à revenir aux niveaux d’avant la pandémie. Pendant ce temps, la Réserve fédérale a augmenté les taux d’intérêt jusqu’à des sommets de plusieurs décennies de 5,25 % à 5,50 % pour maîtriser l’inflation, et bien que cela n’ait pas empêché l’économie de progresser, les analystes estiment qu’il ne faudra pas longtemps avant que les coûts d’emprunt élevés pèsent sur la croissance.

Selon les experts de Wall Street, la hausse de l’inflation n’empêchera pas la décision des responsables de la Réserve fédérale de laisser les taux d’intérêt inchangés aux niveaux actuels, même s’ils tracent la voie de la politique monétaire future. Les décideurs politiques se réuniront les 30 et 31 janvier pour la première réunion du FOMC en 2024, les marchés s’attendant dans une écrasante majorité à une politique de statu quo.

Principaux faits saillants du rapport sur l’indice PCE

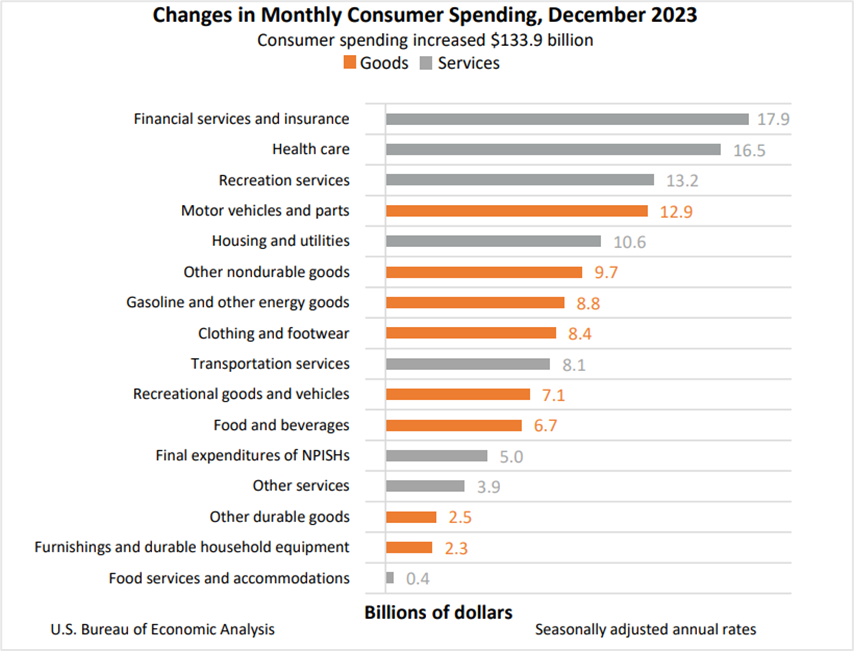

Le revenu personnel a bondi de 0,3 % ou 60,0 milliards de dollars en glissement mensuel en décembre, tandis que le revenu personnel le revenu personnel (DPI), qui soustrait les impôts du revenu personnel, a augmenté de 0,3 % ou 51,8 milliards de dollars. Les dépenses personnelles, comprenant la somme des dépenses de consommation personnelle (DCP), des paiements d’intérêts personnels et des paiements de transfert personnels courants, ont progressé de 0,7% ou 134,7 milliards de dollars, tandis que les dépenses de consommation ont augmenté de 0,7% ou 133,9 milliards de dollars. Parallèlement, l’épargne personnelle s’est élevée à 766,7 milliards de dollars en décembre, avec un taux d’épargne personnelle de 3,7 %.

Les consommateurs ont dépensé à la fois en services et en biens. Au sein des services, les principaux contributeurs à la hausse ont été les services financiers, les assurances, les soins de santé et les services de loisirs. Au sein des biens, les principaux contributeurs ont été les véhicules automobiles et leurs pièces détachées, d’autres biens non durables, l’essence et d’autres biens énergétiques.

Revue par les économistes du rapport de décembre de l’indice PCE

Jeff Klingelhofer de Thornburg Investment Management estime que la hausse de l’inflation devrait’ Cela ne préoccupe pas beaucoup les marchés à ce stade puisque les responsables de la Fed ont souligné que même si l’inflation baisse et que les taux d’intérêt ne changent pas, le resserrement de la politique monétaire s’accentue.

Joseph Brusuelas, économiste en chef chez RSM, a déclaré que l’indicateur d’inflation préféré de la Fed implique qu’elle pourrait atteindre prochainement l’objectif de 2,0 % de la banque centrale et créera un environnement permettant aux décideurs politiques d’entamer un pivotement politique sur plusieurs années. cela amènera les taux d’intérêt dans une fourchette de 2,5 % à 3,0 %. Le taux d’intérêt de référence de la Fed se situe actuellement entre 5,25 % et 5,50 %.

Gus Faucher, économiste chez PNC Financial Services, estime que le rythme auquel l’inflation ralentit déterminera une récession. Si l’inflation tombe à 2 % à la même époque l’année prochaine, cela serait dû à un ralentissement. Mais si la croissance économique ralentit sans faiblir, elle pourrait tomber jusqu’à l’objectif de la Fed d’ici la fin de l’année ou le début de 2025.

Réaction du marché aux nouvelles sur les dépenses de consommation personnelle

Les marchés boursiers américains ont terminé de manière mitigée vendredi, avec à la clé les indices boursiers atteignent de nouveaux sommets historiques à plusieurs reprises au cours de la semaine. Le S&P 500 et le Nasdaq 100 ont glissé de leurs plus hauts records, tandis que le Dow Jones Industrial Average a clôturé avec de légers gains alors que les investisseurs ont enregistré des bénéfices avant la réunion du FOMC et le rapport sur le chômage cette semaine. Mais malgré ce repli, les trois principaux indices se sont stabilisés à la hausse pour la troisième semaine consécutive, marquant douze gains hebdomadaires sur treize.

Le record du S&P 500 a été clôturé au cours des cinq dernières séances sur six, principalement mené par le secteur technologique, avec des actions comme Nvidia (NVDA), Broadcom (AVGO), Advanced Micro Devices (AMD), Microsoft (MSFT), et Apple (AAPL) enregistrant de solides gains alors que l’engouement pour l’intelligence artificielle (IA) a propulsé le marché dans son ensemble vers des niveaux records. Cependant, les dix autres secteurs de l’indice boursier de référence se négocient environ 15 % en dessous de leurs sommets historiques, ce qui perturbe les investisseurs puisque quelques poids lourds qui dirigent le marché dans son ensemble pourraient être vulnérables à un ralentissement s’ils trébuchent.

Les rendements des bons du Trésor américain ont terminé en hausse vendredi, inversant les plus bas de la séance du matin alors que le rapport sur les dépenses de consommation personnelle de décembre a renforcé les attentes des investisseurs selon lesquelles l’économie américaine réussirait un atterrissage en douceur. Cependant, la baisse des rendements a été de courte durée en raison des inquiétudes concernant une augmentation de la dette publique sur les marchés et de la nécessité pour la Réserve fédérale de réduire son bilan.

Le rendement du bon du Trésor à 2 ans a gagné 5,6 points de base pour terminer à 4,355 %, le rendement du TNote à 10 ans a augmenté de 2,1 points de base à 4,141 % et le rendement du Tbond à 30 ans a glissé d’un point de base à 4,271%. Pendant ce temps, la courbe des rendements entre les TNotes à 2 et 10 ans, prédicteurs d’inflation, est restée inversée de 21,4 points de base.

Cette semaine, le département du Trésor américain lancera une nouvelle série d’enchères de titres de créance alors que le gouvernement se prépare à répondre à ses besoins de dépenses pour le trimestre à venir dans un contexte de paiements d’intérêts et de sécurité sociale élevés.

Selon Kim Rupert d’Action Economics, les titres du Trésor ont déjà atteint un record en termes de taille d’émission, avec quelques coupons à des niveaux records. L’offre ayant dépassé la demande, les obligations à cinq ans se sont vendues à 4,055 % ou plus mercredi dernier, les investisseurs exigeant des primes plus élevées pour s’endetter davantage.

La devise américaine a glissé vendredi par rapport à ses homologues de l’indice du dollar (DXY) après que les données de l’indice des prix PCE ont légèrement augmenté en décembre, suscitant l’espoir d’une baisse des taux plus tard cette année. L’indice, qui suit la performance du dollar américain par rapport à un panier de six devises des pays développés, a glissé de 0,14% à 103,433 dans un contexte de faibles volumes alors que les investisseurs attendaient les résultats de la réunion du FOMC de mercredi et les données sur l’emploi non agricole vers la fin de l’année. semaine.

Spot Les paires EURUSD et GBPUSD ont clôturé presque inchangées à 1,0853 et 1,2703 respectivement, tandis que le billet vert a gagné 0,33% pour s’établir à 148,14 par rapport au yen japonais.

Selon Jonathan Peterson, économiste chez Capital Economics, malgré les données économiques solides en provenance des États-Unis, les pressions désinflationnistes ont limité la hausse du dollar américain et, dans ce contexte, les perspectives d’un billet vert plus fort restent sombres au cours des prochains mois. quelques quarts.

Vue technique

Les contrats à terme sur le pétrole brut WTI de mars (CLH24)

Les contrats à terme sur le pétrole brut ont augmenté pour le troisième jour consécutif vendredi pour clôturer à 78,01 $ le baril, marquant le règlement le plus élevé depuis le 14 novembre. La forte hausse des prix du pétrole provient de plusieurs facteurs allant du sentiment économique positif aux États-Unis et des mesures de relance chinoises, qui devraient tous deux stimuler la demande, tandis que les tensions croissantes au Moyen-Orient devraient perturber l’offre.

Le brut

WTI est dans une tendance primaire à la baisse, mais la semaine dernière, les prix ont franchi une résistance cruciale et un sommet de décembre à 76,18 $, indiquant une prolongation de la tendance haussière à court terme. Les prix pourraient maintenant atteindre le prochain niveau de résistance entre 79,50 $ et 80,00 $, puis se rapprocher de la zone de 86,00 $ à 90,00 $. En revanche, le support immédiat est à 76,00 $, suivi de 72,00 $.

Stratégie de trading :

Vous pouvez initier des positions longues sur le pétrole brut à trois niveaux.

First– Entrez dans des transactions longues si les prix clôturent au-dessus de 80,00 $ ou dépassent 81,50 $. Ayez un stop loss à 79,00 $ et sortez lorsque les prix approchent 86,00 $.

Second- Ouvrez des positions longues si les prix chutent à 76,00 $ le baril, avec un stop loss à 75,00 $ pour un objectif de profit de 79,00 $.

Third- Des positions longues peuvent également être mises en place si les prix du pétrole chutent à 72,00 $. Placez un stop loss à 71,00 $ et sortez dans la zone 76,00 $-79,00 $.

Assurez-vous que des ordres trailing stop sont passés sur vos transactions.

Contrats à terme sur le pétrole brut WTI de mars (CLH24) – Graphique journalier

Cliquez sur le lien pour afficher le graphique – TradingView — Suivez tous les marchés

Spot EURUSD

L’euro a clôturé vendredi presque inchangé à 1,0853 par rapport à son homologue américain, stoppant la baisse de la veille après que la Banque centrale européenne a laissé ses taux d’intérêt inchangés lors de sa première réunion politique. en 2024, et l’économie américaine a progressé de 3,3 % au dernier trimestre 2023.

La paire s’est négociée dans une bande étroite avec un biais à la baisse au cours des dernières semaines, et cela va probablement se poursuivre à court terme, avec des prix susceptibles d’osciller entre la zone de support à 1,0750-1,0760 et la résistance à 1,0950. Une cassure de l’un ou l’autre de ces niveaux pourrait faire grimper la paire de 150 à 200 points dans cette direction.

Stratégie de trading :

Ouvrir des positions longues EURUSD à 1.0750/60 avec un stop loss à 1.0700 pour un objectif de profit de 1.0870-1.0950. D’un autre côté, si l’euro s’envole par rapport aux niveaux actuels, vendez la paire à 1,0950 avec un stop et un reverse à 1,0990 pour un objectif de profit de 1,0770-1,0800. Si les stop sont atteints, conservez les transactions longues avec un stop loss à 1,0920 pour un objectif de profit de 1,1110.

Assurez-vous que les trailing stop sont placés sur vos transactions.

Spot EURUSD – Graphique journalier

Cliquez sur le lien pour afficher le graphique – TradingView — Suivez tous les marchés

IranUS

IranUS