Les ventes des automobiles et des détaillants ont augmenté, tandis qu’elles ont diminué dans les stations-service et les magasins de produits de santé et de soins personnels

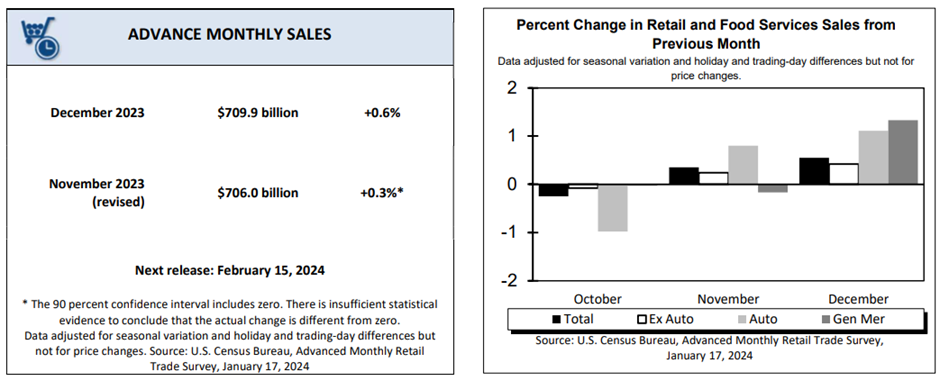

Les ventes des détaillants américains ont augmenté de 0,6 % en décembre, soit la plus forte hausse depuis septembre, dans un contexte de dépenses de consommation solides, pour marquer la fin d’une année tumultueuse qui a mis en évidence la force de l’économie américaine grâce à un marché du travail robuste. Hors automobiles, les ventes au détail ont augmenté dans une moindre mesure de 0,4 %. Un sondage réalisé auprès d’économistes par le Wall Street Journal prévoit une hausse des ventes au détail de 0,4 % et 0,2 %, hors automobiles.

Les ventes au détail représentent un tiers des dépenses totales de consommation et fournissent des indices sur la résilience de l’économie américaine. Selon le US Census Bureau, qui dépend du ministère du Commerce, les estimations préliminaires des ventes au détail, y compris les ventes de produits alimentaires, ont bondi de 709,9 milliards de dollars en décembre, soit une hausse de 5,6 % sur un an. en glissement annuel et de 3,2 % en 2023. Pendant ce temps, les ventes totales au dernier trimestre 2023 ont augmenté de 3,9 % par rapport à la période correspondante de l’année précédente.

Des ventes plus élevées ont été signalées chez les détaillants hors magasin (1,5 %), les magasins de marchandises diverses (1,3 %), les vêtements (1,5 %) et d’autres magasins de détail (0,7 %). À l’inverse, les ventes ont diminué dans les magasins de produits de santé et de soins personnels (-1,4 %), les magasins d’essence (-1,3 %), les magasins de meubles (-1 %) et les magasins vendant des appareils électroniques et électroménagers (0,3 %). Les ventes au détail de base, qui excluent les automobiles, les ventes des stations-service, les services de restauration et les matériaux de construction, ont bondi d’un solide 0,8 % en décembre, le plus élevé depuis juillet.

Les données mensuelles du commerce de détail ne sont pas corrigées de l’inflation, ce qui indique que les ventes augmentent plus rapidement que le taux d’inflation annuel de 3,4%, comme le montre l’indice des prix à la consommation de décembre ( CPI) plus tôt ce mois-ci. Même sur une base mensuelle, les ventes des ménages ont augmenté de 0,6 % en décembre, contre une hausse de 0,3 % de l’inflation, ce qui signifie de solides dépenses de consommation.

Bien que le chiffre robuste des ventes au détail en décembre renforce l’idée que le L’économie américaine pourrait ne pas sombrer dans une récession comme de nombreux analystes l’avaient prédit l’année dernière, mais cela renforce également les arguments de la Fed en faveur d’attendre encore un peu avant de réduire les taux d’intérêt. Les économistes de Bank of America se montrent toutefois prudents quant aux bons chiffres de ventes de décembre. Ils pensent que ces chiffres sont dus à un changement substantiel des facteurs saisonniers, qui sera compensé en janvier.

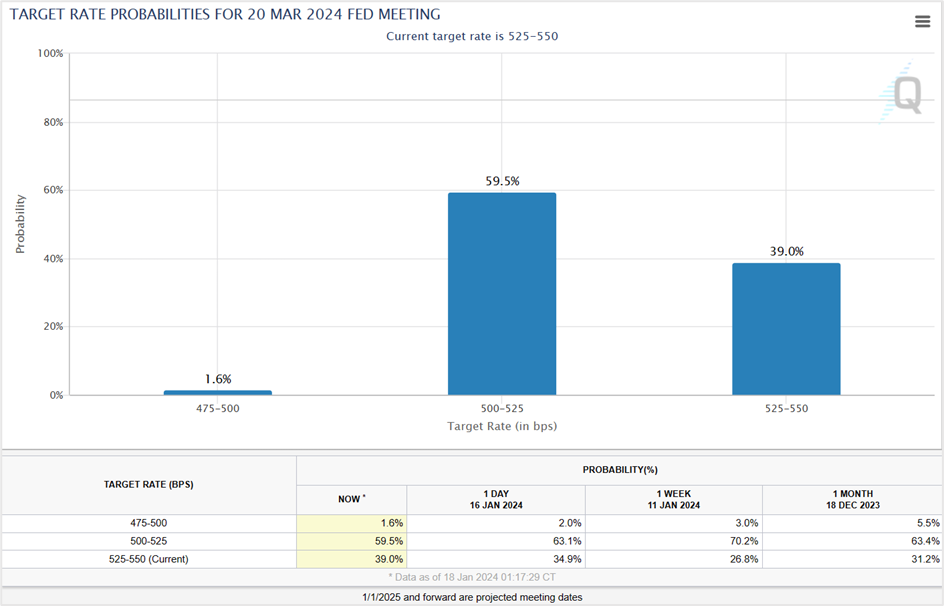

Thomas Martin, gestionnaire de portefeuille senior chez Globalt Investments, estime que la Réserve fédérale abaissera probablement ses taux d’ici la fin de cette année, même si cela pourrait ne pas se produire à chaque réunion de politique monétaire. Il pense que les traders positionnés pour des baisses de taux agressives et investis principalement en actions pourraient diversifier leurs portefeuilles en obligations. la banque centrale américaine à baisser ses taux est proche de 60%. Selon le dernier FedWatch Tool du groupe CME, le taux cible probable, soit le pourcentage de traders s’attendant à ce que la Fed baisse ses taux en mars, s’est établi à 59,5 % mercredi, contre 63,1 % la veille et 70,2 % le 11 janvier.

Source : site cmegroup

Les économistes examinent le rapport mensuel des ventes

Chris Larkin de Morgan Stanley a déclaré qu’avant la publication des chiffres des ventes au détail, les responsables de la Fed étaient fermes sur le fait qu’ils ne se précipiteraient pas pour réduire les taux, et le rapport sur les ventes de mercredi, plus fort que prévu, renforce leur opinion.

Christopher Rupkey, l’économiste en chef du bureau new-yorkais de FWDBONDS, estime que la croissance économique aux États-Unis est solide et que les économistes qui prédisaient une récession cette année devront la freiner. Il a ajouté que, selon les responsables de la Fed, l’économie américaine pourrait se prêter à quelques baisses de taux cette année.

Quincy Krosby, LPL Financial stratège mondial à Charlotte, a déclaré que les ventes au détail de décembre indiquaient un ralentissement de l’économie stimulé par les dépenses des ménages dans un contexte de marché du travail fort, de recul des prix de l’essence et d’intérêt. les taux baissent.

La réaction du marché aux nouvelles mensuelles du commerce de détail

Les actions américaines ont inversé les premières baisses mais se sont terminées par des pertes mercredi après une hausse plus forte que prévu Les ventes au détail aux États-Unis ont douché les espoirs d’une réduction des taux d’intérêt par la Réserve fédérale à partir de mars, entraînant une hausse du dollar américain et des rendements du Trésor, ce qui a eu un impact sur les actions. Tous les indices boursiers ont terminé dans le rouge, le Dow Jones Industrial Average enregistrant trois séances successives de pertes. L’indice à 30 actions a clôturé en baisse de 0,25% à 37 266,67, mené par une chute de près de 3% de Walgreens (WBA) et Caterpillar (CAT), tandis que Charles Schwab (SCHW) a chuté de 1,3%. Parmi les gagnants, Boeing (BA) a rebondi de 1,3 % mercredi après une chute de plus de 25 % par rapport au sommet de décembre. Pendant ce temps, le S&P 500 et le Nasdaq 100 ont glissé de 0,56 %, terminant respectivement à 4 739,21 et 16 736,28.

Selon Jim Reid, stratège de la Deutsche Bank, la récente forte corrélation entre les actions et les obligations qui a commencé de manière baissière en août et est devenu haussier en octobre, signale une fois de plus une tendance baissière. Même si cette corrélation étroite ne durera pas éternellement, la relation est pour l’instant solidaire, les deux étant vendues mercredi alors que les investisseurs réexaminent les perspectives de baisses de taux à court terme.

Les rendements des bons du Trésor ont augmenté mercredi, le T-Note à 10 ans et les obligations à 30 ans atteignant des sommets de cinq semaines après que l’inflation à la consommation en décembre ait augmenté de manière inattendue au Royaume-Uni et que les ventes au détail aient augmenté. aux plus hauts de trois mois aux États-Unis. Le rendement du bon à 2 ans a augmenté de 12,6 points de base à 4,363 %, soit la clôture la plus élevée depuis le 9 janvier, tandis que les rendements du T-Note à 10 ans et des obligations à 30 ans ont augmenté de 4,2 et 2,0 points de base à 4,109 % et 4,318 %. , respectivement. Pendant ce temps, l’inversion des rendements entre les obligations à 2 ans et à 10 ans s’est accentuée à -25 points de base mercredi contre -16 points de base la veille, le plus bas depuis novembre de l’année dernière après le rapport sur les ventes au détail.

Selon Selon Brij Khurana, gestionnaire de portefeuille obligataire chez Wellington Management,, les solides données économiques américaines à court terme ont poussé les investisseurs à revenir sur les prix de la Fed. Il pense que les réductions de taux sont trop intégrées au début de la courbe des rendements.

Le dollar américain a augmenté par rapport à ses homologues pour le quatrième jour consécutif de l’indice USD (DXY) pour terminer la séance de mercredi à 103,45, le plus haut depuis le 12 décembre après le solide rapport sur les ventes au détail aux États-Unis. ont atténué les attentes selon lesquelles la banque centrale américaine se précipiterait pour baisser les taux d’intérêt en mars.

Le dollar américain a augmenté de 0,07% pour s’établir à 1,0882 contre l’euro mercredi, tandis que contre la livre sterling et le yen japonais, le billet vert a grimpé. 0,32% et 0,65% pour clôturer à 1,2676 et 148,14, respectivement.

Malgré les décideurs de la Fed, tels que le gouverneur Christopher Waller et la présidente de la Fed de Cleveland, Loretta Mester, qui ont averti que les responsables de la banque centrale ne baisseraient pas les taux de manière agressive, les marchés tablent toujours sur une baisse des taux de 145 points de base cette année. Selon Niels Christensen, analyste en chef chez Nordea, l’aversion au risque et la baisse des attentes en matière de baisse des taux sont optimistes pour la devise américaine.

Technical View

Microsoft Corp. (MSFT)

Microsoft a reculé par rapport à son sommet historique pour clôturer à 389,47 $ mercredi, en baisse de 0,20 % pour la séance. Après une ouverture modérée, le géant de la technologie a prolongé ses pertes au cours de la séance du matin avant de rebondir par rapport aux plus bas de la journée après avoir échoué à franchir le support à court terme et le précédent sommet historique à 384,30 $. Une clôture en dessous de ce niveau pourrait pousser le titre vers le prochain support à 368,00 $ (la ligne de tendance reliant les récents plus bas). À la hausse, une clôture au-dessus de 391,00 $ ou une cassure de 396,00 $ pourrait conduire le titre vers 416,00 $. si le titre clôture au-dessus de 391,00 $ ou dépasse 396,00 $. Placez un stop loss à 388,00 $ et sortez lorsque les prix approchent 416,00 $. Les traders peuvent également initier des positions longues entre 369,00 $ et 370,00 $, avec un stop loss à 364,00 $ et un objectif de profit de 384,00 $.

Cliquez sur le lien pour afficher le graphique – TradingView — Track All Market

Spot Gold

#PLS82L’oraucomptantaclôturéà2006,20dollarsmercredi,clôturantladeuxièmejournéeconsécutiveavecdespertesaprèsqueleschiffresdesventesaudétailauxÉtats-Unis,plusélevésqueprévu,ontfaitgrimperledollaraméricainetlesrendementsduTrésortoutenpesantsurlesactifsrisquéstelsquelesactionsetlesmatièrespremières.Lemétalprécieuxestdansunetendancehaussièreprimaire,maisàcourtterme,lesprixpourraientoscillerdanslabandede1973,00$à2090,00$.

Si les prix de l’or restent au-dessus du plus bas de mercredi, nous pourrions assister à un rebond à court terme vers 2 043,00 $. . Cependant, pour que la prochaine étape du rallye haussier commence, l’or au comptant devrait clôturer au-dessus de 2 090,00 $. En revanche, le support à court terme se situe à 2 002,00 $ (plus bas de mercredi), une clôture en dessous de laquelle les pertes pourraient s’étendre jusqu’à 1 973,00 $ – 1 975,00 $ (plus bas de décembre 2023).

Stratégie :

Optez pour une position longue sur l’or au comptant entre 1 973,00 $ et 1 975,00 $, avec un stop loss à 1 962,00 $, et sortez lorsque les prix approchent de 2 040,00 $. Des positions longues peuvent également être initiées si le métal précieux clôture au-dessus de 2 043,00 $ ou dépasse 2 050,00 $. Placez votre stop loss à 2 035,00 $ pour un objectif de profit de 2 085,00 $ à 2 090,00 $. pour afficher le graphique – TradingView – Suivre tous les marchés

United Arab EmiratesUS

United Arab EmiratesUS