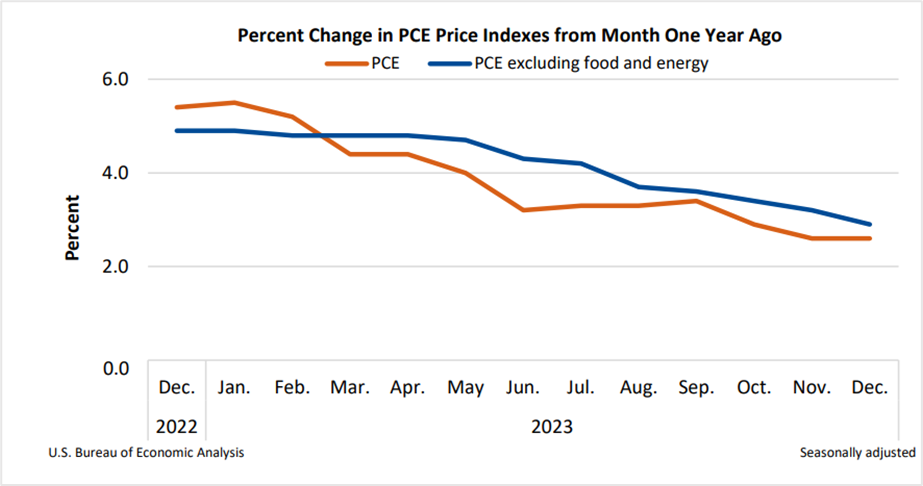

Los gastos de consumo personal (PCE) aumentaron un 0,2% en diciembre desde el -0,1% del mes anterior, mientras que se mantuvieron sin cambios en un 2,6% anual. Los precios de los alimentos aumentaron un 0,1% y la energía un 0,3%, dijo el viernes la Bureau of Economic Analysis (BEA) del Departamento de Comercio. Una encuesta promedio de economistas realizada por Reuters dio en el blanco con su pronóstico de inflación general mensual y anual. Mientras tanto, el PCE subyacente, que excluye los precios de los alimentos y la energía, aumentó un 0,2% desde el 0,1% mensual, mientras que avanzó a un ritmo anual del 2,9% desde el 3,2% de noviembre, el menor aumento desde marzo de 2021.

El peor período de inflación de las últimas cuatro décadas ha quedado atrás, pero los expertos del mercado creen que los precios podrían tardar algunos años en volver a los niveles previos a la pandemia. Mientras tanto, la Reserva Federal aumentó las tasas de interés a máximos de varias décadas de 5,25%-5,50% para controlar la inflación, y aunque esto no ha impactado el avance de la economía, los analistas creen que no pasará mucho tiempo antes de que los altos costos de endeudamiento depriman el crecimiento.

Según los expertos de Wall Street, el repunte de la inflación no impedirá la decisión de los funcionarios de la Reserva Federal de dejar las tasas de interés sin cambios en los niveles actuales, incluso mientras trazan el camino futuro de la política monetaria. Las autoridades se reunirán los días 30 y 31 de enero para la primera reunión del FOMC en 2024, y los mercados anticipan abrumadoramente una política sin cambios.

Aspectos destacados del informe del índice PCE

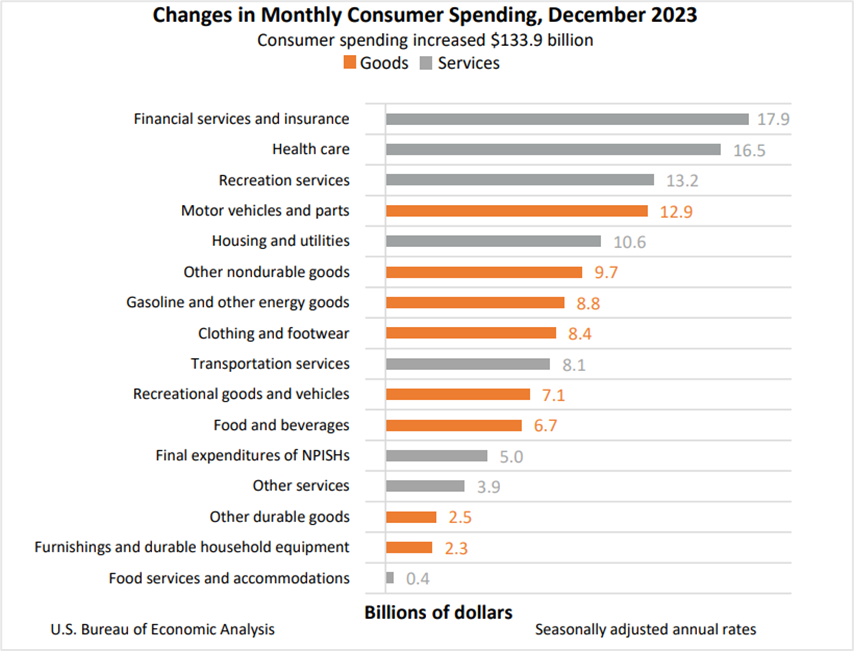

Los ingresos personales aumentaron un 0,3% o 60.000 millones de dólares mes a mes en diciembre, mientras que los disponibles Los ingresos personales (IPD), que restan los impuestos a los ingresos personales, aumentaron un 0,3% o 51.800 millones de dólares. Los desembolsos personales, que comprenden la suma de los gastos de consumo personal (PCE), los pagos de intereses personales y los pagos de transferencias corrientes personales, aumentaron un 0,7% o 134.700 millones de dólares, mientras que el gasto de los consumidores aumentó un 0,7% o 133.900 millones de dólares. Mientras tanto, los ahorros personales ascendieron a 766.700 millones de dólares en diciembre, con una tasa de ahorro personal del 3,7%.

Los consumidores gastan tanto en servicios como en bienes. Dentro de los servicios, los que más contribuyeron al aumento fueron los servicios financieros, los seguros, la atención sanitaria y los servicios recreativos. Dentro de los bienes, los mayores contribuyentes fueron los vehículos de motor y sus repuestos, otros bienes no duraderos, la gasolina y otros bienes energéticos.

Revisión de los economistas del índice PCE Informe de diciembre

Jeff Klingelhofer de Thornburg Investment Management cree que el aumento de la inflación debería Esto no preocupa significativamente a los mercados en este momento, ya que los funcionarios de la Reserva Federal han señalado que incluso si la inflación cae y las tasas de interés no cambian, la rigidez de la política monetaria aumenta.

Joseph Brusuelas, economista jefe de RSM, dijo que el indicador de inflación preferido de la Reserva Federal implica que podría alcanzar el objetivo del 2,0% del banco central en breve y creará un entorno para que las autoridades comiencen un giro de política de varios años. eso llevará las tasas de interés hacia un rango de 2,5%-3,0%. El tipo de interés de referencia de la Reserva Federal se sitúa actualmente entre el 5,25% y el 5,50%.

Gus Faucher, economista de PNC Financial Services, cree que el ritmo al que se desacelere la inflación determinará una recesión. Si la inflación cae al 2% en la misma época el próximo año, se debería a una recesión. Pero si el crecimiento económico se desacelera sin flaquear, podría caer hasta el objetivo de la Reserva Federal para finales de año o principios de 2025.

Reacción del mercado a las noticias sobre gastos de consumo personal

Los mercados bursátiles estadounidenses terminaron mixtos el viernes, con la clave Los índices bursátiles escalan nuevos máximos históricos varias veces durante la semana. El S&P 500 y el Nasdaq 100 cayeron desde máximos históricos, mientras que el Promedio Industrial Dow Jones cerró con pequeñas ganancias, ya que los inversores registraron ganancias antes de la reunión del FOMC y el informe de desempleo de esta semana. Pero a pesar del retroceso, los tres índices principales cerraron al alza por tercera semana consecutiva, registrando doce ganancias semanales de trece.

El récord del S&P 500 cierra en las últimas cinco de seis sesiones, liderado principalmente por el sector tecnológico, con acciones como Nvidia (NVDA), Broadcom (AVGO), Advanced Micro Devices (AMD), Microsoft (MSFT), y Apple (AAPL) registró sólidas ganancias a medida que la moda de la Inteligencia Artificial (IA) impulsó el mercado en general a niveles récord. Sin embargo, los otros diez sectores del índice bursátil de referencia cotizan alrededor de un 15% por debajo de sus máximos históricos, lo que perturba a los inversores, ya que unos pocos pesos pesados que impulsan el mercado en general podrían ser vulnerables a una desaceleración si tropiezan.

Los rendimientos de los bonos del Tesoro de EE.UU. terminaron en su mayoría al alza el viernes, revirtiendo los mínimos de la sesión de la mañana, ya que el informe de gastos de consumo personal de diciembre reforzó las expectativas de los inversores de que la economía estadounidense logrará un aterrizaje suave. Sin embargo, la caída de los rendimientos duró poco debido a las preocupaciones de que más deuda pública llegara a los mercados y la necesidad de que la Reserva Federal redujera su balance.

El rendimiento del bono del Tesoro a 2 años ganó 5,6 puntos básicos para finalizar en el 4,355%, el rendimiento del bono del Tesoro a 10 años aumentó 2,1 puntos básicos al 4,141% y el rendimiento del bono del Tesoro a 30 años cayó un punto básico al 4,271%. Mientras tanto, la curva de rendimiento entre los TNotes a 2 y 10 años que predicen la inflación permaneció invertida en 21,4 puntos básicos.

Esta semana, el Departamento del Tesoro de EE.UU. subastará otra ronda de títulos de deuda mientras el gobierno se prepara para cumplir con sus requisitos de gasto para el próximo trimestre en medio de altos pagos de seguridad social e intereses.

Según Kim Rupert de Action Economics, los títulos del Tesoro ya están en un nivel récord en términos de tamaño de emisión, con un par de cupones en niveles récord. Como la oferta superó a la demanda, los bonos a cinco años se vendieron al 4,055% o más el miércoles pasado, ya que los inversores exigieron primas más altas para asumir deuda adicional.

La moneda estadounidense cayó frente a sus contrapartes en el índice del dólar (DXY) el viernes después de que los datos del índice de precios PCE aumentaron modestamente en diciembre, lo que generó esperanzas de un recorte de tasas más adelante este año. El índice, que sigue el desempeño del dólar estadounidense frente a una canasta de seis monedas de países desarrollados, cayó un 0,14% a 103,433 en medio de bajos volúmenes mientras los inversores esperaban el resultado de la reunión del FOMC del miércoles y los datos de las nóminas no agrícolas hacia el final del año. semana.

Spot Los pares EURUSD y GBPUSD cerraron casi sin cambios en 1,0853 y 1,2703, respectivamente, mientras que el dólar ganó un 0,33% para ubicarse en 148,14 frente al yen japonés.

Según Jonathan Peterson, economista de Capital Economics, a pesar de los sólidos datos económicos de EE.UU., las presiones desinflacionarias han limitado el aumento del dólar estadounidense y, en este contexto, las perspectivas de un dólar más fuerte siguen siendo sombrías en los próximos años. pocos trimestres.

Vista técnica

Los futuros del petróleo crudo WTI de marzo (CLH24)

Los futuros del petróleo crudo subieron durante el tercer día consecutivo el viernes para cerrar en 78,01 dólares el barril, marcando el cierre más alto desde el 14 de noviembre. El fuerte aumento de los precios del petróleo se debe a varios factores que van desde el sentimiento económico positivo en EE.UU. hasta el estímulo chino, que se espera que impulsen la demanda, mientras que se espera que las crecientes tensiones en Oriente Medio interrumpan la oferta.

El crudo

WTI se encuentra en una principal tendencia bajista, pero la semana pasada los precios superaron una resistencia crucial y los máximos de diciembre de 76,18 dólares, lo que indica una extensión de la carrera alcista a corto plazo. Los precios ahora podrían subir al siguiente nivel de resistencia en $79,50-$80,00 y más hacia la zona de $86,00-$90,00. En el lado negativo, el soporte inmediato está en 76,00 dólares, seguido de 72,00 dólares.

Estrategia comercial:

Puedes iniciar posiciones largas en petróleo crudo en tres niveles.

First– Ingrese operaciones largas si los precios cierran por encima de $80,00 o rompen $81,50. Tenga un stop loss en $79,00 y salga cuando los precios se acerquen a $86,00.

Second- Abra posiciones largas si los precios caen a $76,00 el barril, con un stop loss en $75,00 para un objetivo de ganancias de $79,00.

Third- También se pueden establecer posiciones largas si los precios del petróleo caen a $72,00. Coloque un stop loss en $71,00 y salga en la zona de $76,00-$79,00.

Asegúrese de que se coloquen órdenes de trailing stop en sus operaciones.

Futuros de marzo sobre petróleo crudo WTI (CLH24) – Gráfico diario

Haga clic en el enlace para ver el gráfico- TradingView — Seguimiento de todos los mercados

Spot EURUSD

El euro cerró casi sin cambios en 1,0853 frente a su homólogo estadounidense el viernes, deteniendo la caída del día anterior después de que el Banco Central Europeo dejara sin cambios los tipos de interés en su primera reunión de política monetaria. en 2024, y la economía estadounidense se expandió un 3,3% en el último trimestre de 2023.

El par ha estado operando en una banda estrecha con un sesgo bajista durante las últimas semanas, y esto probablemente continuará en el corto plazo, con precios que probablemente oscilarán entre la zona de soporte en 1,0750-1,0760 y la resistencia en 1,0950. Una ruptura de cualquiera de estos niveles podría impulsar al par entre 150 y 200 puntos en esa dirección.

Estrategia comercial:

Abra posiciones largas en EURUSD en 1,0750/60 con un stop loss en 1,0700 para un objetivo de ganancias de 1,0870-1,0950. Por otro lado, si el euro sube desde los niveles actuales, venda el par en 1,0950 con un stop y retroceda en 1,0990 para alcanzar un objetivo de ganancias entre 1,0770-1,0800. Si se alcanzan los límites, mantenga las operaciones largas con un límite de pérdidas en 1,0920 para un objetivo de ganancias de 1,1110.

Asegúrese de que se coloquen trailingstops en sus operaciones.

Spot EURUSD- Gráfico diario

Haga clic en el enlace para ver el gráfico- TradingView — Seguimiento de todos los mercados